企業重組業務企業所得稅處理問題探析

夏一峰,李洪濤

(1.武漢市第二中學,湖北 武漢 430010;2.湖北省興楚國有資產經營管理有限公司,湖北 武漢 430016)

1 引言

企業重組是市場發揮資源配置效應的重要方式,過去由于我國大量的企業重組,主要是國有企業之間以及涉及國有企業改制的重組,為推動體制改革,增強國有經濟活力,國家一般都給予了特殊的免稅待遇。隨著我國以現代公司制為主導的企業制度的建立和資本市場的逐步發展,企業之間的重組業務也大踏步向前邁進,國稅總局曾先后發文對企業股權投資、企業合并分立、債務重組等業務的所得稅問題進行了規范。但是隨著股權支付、企業法律形式改變等新的重組形式的不斷涌現,以及各種重組形式及支付方式交叉運用和跨國重組業務的出現,企業重組業務日趨復雜,現有的單項稅收監管措施已經難以適應這些新變化,不利于國家宏觀調控和稅負公平。2009年5月8日,財政部、國稅總局發布了《關于企業重組業務企業所得稅處理若干問題的通知》(財稅[2009]59號),對企業重組所涉及的企業所得稅問題進行了統一規范。國稅總局于2010年7月26日又再次發布《企業重組業務企業所得稅管理辦法》的公告(公告規定該辦法自2010年1月1日起施行)。上述兩個文件的頒布使關于企業重組業務的所得稅處理規定得以形成一套完整的體系。

2 該規定的主要特點

(1)文件對涉及企業所得稅問題的企業重組業務進行了全面規定。通知將“企業重組”的概念定義:企業在日常經營活動以外發生的法律結構或經濟結構重大改變的交易。并以列舉的形式對企業重組的具體形式進行了分別定義。這一規定的突出特點就是彌補了過去就單項企業重組問題立法的缺陷,使企業重組的所得稅規定形成一個統一的整體。

(2)將企業重組的稅務處理方式分為“一般性稅務處理規定”和“特殊性稅務處理規定”。要理解規定內容必須先弄清楚上述兩種處理方式區分的原因。對于其原因,規定未直接說明,但從規定的條文中發現:適用一般性稅務處理規定的,其參與重組交易的資產或債務的計稅基礎一般以公允價值為基礎確定;適用特殊性稅務處理規定的,其參與重組交易的資產或債務的計稅基礎一般按被轉讓(被合并)資產或債務的原有計稅基礎確定。也就是說,正是由于計稅基礎的不同,才出現“一般性稅務處理”和“特殊性稅務處理”兩種不同適用規則。由于規定是對各種企業重組業務企業所得稅處理的概括規定,為了避免單項立法的缺陷,必須找到各項重組業務的共同特點。其實,從稅法上講,任何企業重組業務歸根結底都要落實到具體資產和負債的交易上來。根據所得稅會計理論,資產的計稅基礎是指某項資產在未來期間計稅時按稅法規定可以稅前扣除的金額。而負債的確認和償還(除某些預計負債外)一般不影響企業的損益,也不影響其應納稅所得額,其計稅基礎一般即為其賬面價值。由此可見,企業重組中涉及的資產負債(主要是資產)的計稅基礎問題是企業重組所得稅問題的核心,也是各項重組業務在稅法上的共同落腳點。

(3)將企業重組的支付方式分為股權支付和非股權支付兩種形式。應當指出,稅法在此按是否股權支付(此處“股權支付”與會計準則所稱“股份支付”是有區別的,見《企業會計準則第11號——股份支付》)對企業重組業務進行劃分的原因不是其業務在會計處理上的特殊性,而是因為現行稅法規定股權轉讓沒有實現增值部分不繳企業所得稅,在企業重組業務中法律規定應當保持一致性。如果僅僅根據文件第五條的五項特別規定將企業重組劃分為“一般性重組”或“特殊性重組”,并由此得出結論,“一般性重組”適用一般性稅務處理,“特殊性重組”適用“特殊性稅務處理”則可能是錯誤的。因為適用“特殊性稅務處理”方式不僅要符合規定第五條的五項“特殊”條件,還必須是其股權支付部分,而且通知第七條對不同重組業務還限定了一系列其他條件。

3 該規定與其他幾個企業重組業務所得稅處理文件的關系及其法律適用

該文件第一條已經明確指出,其規定的企業重組類型包含了債務重組、企業合并分立等類型,由此可見,相對于其他企業重組業務的單項規定,該文件是對企業重組問題的概括規定或一般規定。根據新法優于舊法的法律適用規則,在企業重組業務所得稅處理問題上,應當首先適用該規定,但對于該規定未明確的具體重組業務則應當根據特別法優于一般法的原則適用各單項規定。

4 案例分析——以有關文章的觀點為例進行辨析

筆者認為田珺、李偉毅的《解讀企業重組業務企業所得稅處理政策》一文對企業重組業務稅務處理方法的劃分值得商榷。對特殊性重組的稅務處理,《通知》強調不僅要符合文件第五條的五項特別規定,交易各方對其交易還必須是采用股權支付的部分,才可以按規定適用特殊性稅務處理。而上述文章在介紹兩種處理方法時未提這一重要限定性規定,對法規的理解可能存在偏差。按該文對“一般性重組”和“特殊性重組”的劃分,容易理解為他們與一般性稅務處理方式和特殊性稅務處理方式是一一對應關系,這種理解則可能不符合文件規定,因為在表述“特殊性重組”問題時作者忽略了股權支付這一重要條件。該文中認為“從一般性稅收原則出發,企業的全部資產交換都應納稅,而特殊性稅務處理約等于免稅”的說法有待進一步推敲。可以認為,正是因為股權支付免稅,所以才導致適用特殊性稅務處理“約等于免稅”,而不是因為他是“特殊性重組”應當適用特殊性稅務處理方式,所以免稅。原文對兩者的因果關系未充分剖析,容易造成誤解。

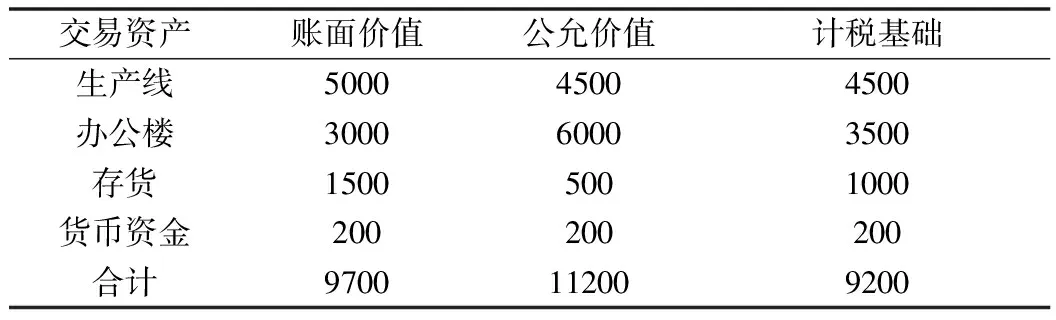

基于以上理解,文章中案例的解答也值得商榷,下面是解答(原文案例有改動):甲公司2011年1月2日將非現金資產(見表1)轉讓給乙公司,乙公司分別以股權和非股權資產(見表2)完成向甲公司的支付。

表1 甲公司轉讓資產 萬元

表2 乙公司支付資產 萬元

轉讓時涉稅分析上述案例中企業重組業務為:資產收購,即乙公司(受讓企業)以股權、債券、現金收購甲公司(轉讓企業)的資產生產線、辦公樓、存貨等。

4.1 甲公司方面

4.1.1 第一步:確定是否適用特殊性稅務處理

(1)乙公司(受讓企業)收購的資產不低于甲公司(轉讓企業)全部資產的比例為11100/11200×100%=99%>75%。

(2)乙公司(受讓企業)在該資產收購發生時的股權支付金額比例為10000/11200×100%=89%,不低于其交易支付總額的85%。

假設其他條件亦符合文件規定,甲公司的資產轉讓股權支付部分應適用特殊性稅務處理方式。根據《通知》規定,轉讓企業即甲公司取得受讓企業股權的計稅基礎,可以以被轉讓資產的原有計稅基礎確定。

4.1.2 第二步:計算甲公司非股權支付對應的資產轉讓所得或損失

非股權支付對應的資產轉讓所得或損失=(被轉讓資產的公允價值-被轉讓資產的計稅基礎)×(非股權支付金額/被轉讓資產的公允價值)=[(4500+6000+500)-(4500+3500+1000)]×[(800+300)/(4500+6000+500)]=200(萬元),應納稅額為200×25%=50(萬元)。

4.1.3 第三步:確定收到股權及非股權支付的計稅基礎

(1)甲公司(轉讓企業)取得乙公司(受讓企業)股權的計稅基礎,以被轉讓資產的原有計稅基礎確定,即為6500(萬元)。

(2)甲公司(轉讓企業)取得乙公司(受讓企業)其他非股權支付資產(在本例中為債券)的計稅基礎: 9000(被轉讓資產計稅基礎4500+3500+1000)+200(轉讓產生的應納稅所得額)-6500(股權支付的計稅基礎)=2700-200(現金支付部分)=2500(萬元)。

4.2 乙公司方面

根據《通知》,受讓企業(乙公司)取得轉讓企業資產的計稅基礎,以被轉讓資產的原有計稅基礎確定。《通知》同時規定,重組交易各方按規定對交易中股權支付暫不確認有關資產的轉讓所得或損失的,其非股權支付仍應在交易當期確認相應的資產轉讓所得或損失,并調整相應資產的計稅基礎。

由于本例中取得資產無法分清哪些同股權支付相對應,只能先用《通知》中的公式計算出“非股權支付對應的資產轉讓所得或損失”,再與所有被轉讓資產的計稅基礎相加得出所有取得資產的計稅基礎,然后按公允價值進行分攤確定各項取得資產的計稅基礎。

因此可以認為,乙公司取得資產的計稅基礎可以按以下辦法確定,先確定非股權支付對應的資產轉讓所得或損失:

非股權支付對應的資產轉讓所得或損失=(被轉讓資產的公允價值-被轉讓資產的計稅基礎)×(非股權支付金額/被轉讓資產的公允價值)=[(800+300)-(500+300)]×[(800+300)/11100)=30(萬元)。

再確定所有取得資產的計稅基礎:

取得資產(生產線、辦公樓及存貨)的計稅基礎應該為被轉讓資產計稅基礎9000(4500+3500+1000)+轉讓產生的應納稅所得額30=9030(萬元)。

然后以公允價值為標準進行分攤,可得出生產線、辦公樓及存貨各自的計稅基礎:

生產線的計稅基礎=9030×4500/(4500+6000+500)×100%=3694(萬元),

辦公樓的計稅基礎=9030×6000/(4500+6000+500)×100%=4925(萬元),

存貨的計稅基礎=9030-3694-4925=411(萬元)。

5 企業重組業務所得稅處理步驟簡要歸納

通過對上述概念的剖析以及案例分析,對企業重組業務進行稅務處理的脈絡也逐漸清晰,企業重組業務雖然十分復雜,但筆者認為只要掌握企業重組業務稅務處理的步驟,在實務中就比較容易進行操作。如下將企業重組業務所得稅處理歸納為以下幾個步驟:①首先確定重組交易的類型;②重組雙方分別確定自身參與重組資產、債務的賬面價值、公允價值和原有計稅基礎(注意將交易資產中股權支付方式進行單獨列示);③參照規定中各重組業務適用特殊稅務處理的條件,確定參與重組資產以公允價值為計稅基礎還是以被轉讓資產的原有計稅基礎為計稅基礎;④計算非股權支付對應的資產轉讓所得或損失;⑤分別確定本企業取得資產的計稅基礎。

上述步驟其實是將重組業務中參與交易的資產(負債)分為股權支付和非股權支付兩部分,并分別找出其計稅基礎。如果重組交易滿足規定條件,股權支付部分適用特殊性稅務處理方式,非股權支付部分適用一般性稅務處理方式;不符合條件的,無論是否股權支付,一律采用一般性稅務處理方式。上述步驟可以總結為三個要點:“計稅基礎是關鍵,是否特殊處理看條件,股權支付兩條線”。