中國國債對經(jīng)濟增長的非對稱影響效應(yīng)研究

單飛 鄭義汀

摘 要:本文在回顧國內(nèi)外文獻的基礎(chǔ)上,利用國債負擔率為轉(zhuǎn)換變量的平滑轉(zhuǎn)換模型(STR)和面板平滑轉(zhuǎn)換模型(PSTR),對國家層面和省際層面國債負擔率對經(jīng)濟增長率的影響進行了經(jīng)驗研究。得到如下結(jié)論:(1)在國家層面,國債對經(jīng)濟增長的促進作用處于低區(qū)間,即過重的國債負擔會降低國債對經(jīng)濟增長的促進作用。(2)在省際層面,國債對經(jīng)濟增長具有正效應(yīng)且呈現(xiàn)非對稱性。不同地區(qū)、不同時期國債負擔率的階段轉(zhuǎn)換會導(dǎo)致國債負擔率對經(jīng)濟增長率的反應(yīng)系數(shù)具有地區(qū)異質(zhì)性和時變性。

關(guān)鍵詞:國債負擔率;經(jīng)濟增長;GDP增長率;平滑轉(zhuǎn)換模型(STR);面板平滑轉(zhuǎn)換模型(PSTR)

中圖分類號:F810.5文獻標識碼:A

文章編號:1000-176X(2019)03-0083-07

一、問題的提出

隨著中國經(jīng)濟發(fā)展速度的日益加快,國債作為重要的宏觀經(jīng)濟變量與經(jīng)濟增長的聯(lián)系更加密切。因此,研究國債對經(jīng)濟增長的影響效應(yīng),找出國債負擔率對經(jīng)濟增長率的作用渠道,探究適度的國債規(guī)模已是當務(wù)之急。中國目前所面臨的地區(qū)之間發(fā)展不平衡問題日益嚴重,沿海地區(qū)與中西部地區(qū)的經(jīng)濟發(fā)展差距愈發(fā)懸殊,深入研究不同省際間國債對經(jīng)濟增長的影響對于中央統(tǒng)籌兼顧調(diào)整經(jīng)濟政策具有重要的參考意義。

西方學(xué)者對于國債問題的研究起步較早,有基于李嘉圖等價的國債無用論、強調(diào)擠出效應(yīng)的國債有害論和凱恩斯主義的國債有益論等。Kimbell和Mankiw[1]把政府舉債和征收所得稅對私人消費的影響作為研究重點,發(fā)現(xiàn)隨著樣本數(shù)據(jù)時間的變化,所得稅對私人消費可能產(chǎn)生正面效應(yīng),也可能產(chǎn)生負面效應(yīng)。Pelagids和Desli[2]通過對歐洲數(shù)據(jù)進行分析結(jié)果表明,國債能夠促進經(jīng)濟增長。Gierner和Kauermann[3]認為,GDP對于國債的彈性系數(shù)為正,對經(jīng)濟增長具有顯著正影響,但當國債的規(guī)模超出一定范圍時,正效應(yīng)明顯減弱。Panizza和Presbitero[4]研究發(fā)現(xiàn),國債與經(jīng)濟增長之間雖然呈現(xiàn)負相關(guān)關(guān)系但是并不存在因果關(guān)系。Forslund等[5]通過發(fā)展中國家和新型市場國家的數(shù)據(jù)發(fā)現(xiàn),國債與通貨膨脹之間相關(guān)性較弱。Borensztein等[6]在Eichengreen和Luengnaruemitchai[7]研究的基礎(chǔ)上發(fā)現(xiàn),股票市場的發(fā)展與貿(mào)易開放度和國債規(guī)模之間存在正相關(guān)關(guān)系。

國內(nèi)對于國債的研究主要有以下三個方面:一是在國債對經(jīng)濟增長影響方面,劉溶滄和馬拴友[8]認為,如果是由于加大公共投資而導(dǎo)致財政赤字,那么財政赤字和發(fā)行國債對宏觀經(jīng)濟的凈效應(yīng)顯著為正。王維國和楊曉華[9]支持劉溶滄和馬拴友[8]的看法,認為當國債主要進行公共投資時呈現(xiàn)出對經(jīng)濟增長顯著的正效應(yīng)。李戎等[10]認為,中國國債規(guī)模現(xiàn)階段并未表現(xiàn)出明顯的閾值,且對經(jīng)濟增長未呈現(xiàn)出顯著的抑制作用。二是在國債對總需求影響方面,高培勇[11]認為,發(fā)行國債會刺激社會總需求的增加,其結(jié)果是提高了社會總消費和降低了社會總投資。羅嗣紅[12]、宋福鐵[13]以及楊文奇和李艷[14]指出,發(fā)行國債增加公共投資會對民間、私人等其他類型的投資產(chǎn)生帶動作用。三是在國債規(guī)模及風險方面,陳共和類承曜[15]采用國債負擔率和債務(wù)依存度這兩個指標通過分析發(fā)現(xiàn),當前中國的國債規(guī)模仍處于可控制的范圍內(nèi)。劉邦馳[16]指出,度量國債規(guī)模的國際公認指標需與各個國家經(jīng)濟發(fā)展水平、時代背景緊密結(jié)合在一起,并且指出當前中國政府舉債尚未達到極限,國債還有一定的增發(fā)空間。

綜上所述,大部分學(xué)者認為國債對于經(jīng)濟增長具有促進作用,但普遍聚焦于國家層面的研究,由于缺少統(tǒng)一的省際國債負擔率指標,對于省際層面國債對經(jīng)濟增長影響的研究比較缺乏。同時,部分學(xué)者研究了國債負擔率對經(jīng)濟增長率的非線性效應(yīng),但是所采用的閾值模型解釋能力有限,無法捕捉影響機制的平滑轉(zhuǎn)換趨勢。因此,在國內(nèi)外已有文獻的基礎(chǔ)上,本文采用國家層面及省際層面國債負擔率數(shù)據(jù),構(gòu)建了國債負擔變動下國債負擔率對經(jīng)濟增長率的理論模型,利用平滑轉(zhuǎn)換模型研究了以國債負擔率為轉(zhuǎn)換變量條件下國債對經(jīng)濟增長的非對稱效應(yīng)。

本文從以下兩方面進行了擴展:首先,基于面板平滑轉(zhuǎn)換模型(PSTR)分析了省際國債的非對稱影響。其次,兼顧國家層面及省際層面國債對經(jīng)濟增長的影響,分析具有代表性省份的國債對經(jīng)濟增長的地區(qū)異質(zhì)性及時變性。本文剩余部分的結(jié)構(gòu)如下:第二部分是模型設(shè)定、變量選擇及數(shù)據(jù)來源。第三部分是國家層面國債負擔對經(jīng)濟增長非對稱效應(yīng)分析。第四部分是省際國債負擔對經(jīng)濟增長非對稱效應(yīng)的經(jīng)驗分析。第五部分是結(jié)論與政策建議。

二、模型設(shè)定、變量選取及數(shù)據(jù)來源

(一)模型設(shè)定

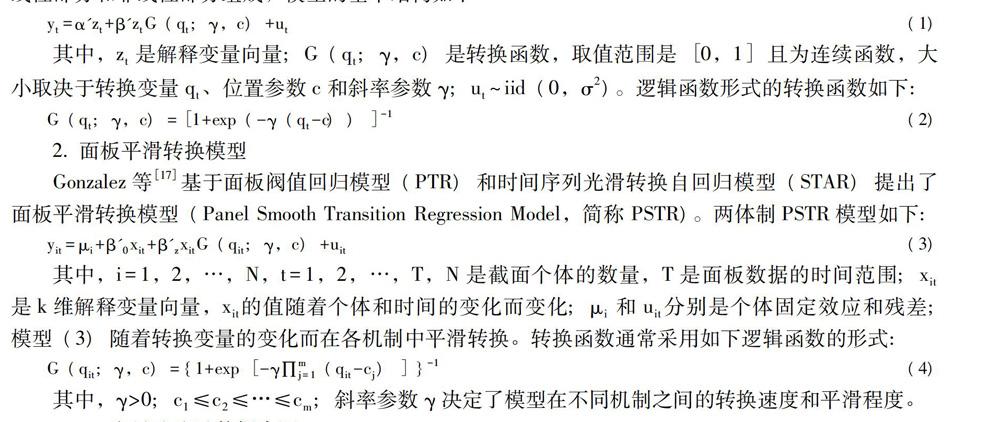

1.平滑轉(zhuǎn)換模型

平滑轉(zhuǎn)換模型(Smooth Transition Regression Model,簡稱STR)是分析經(jīng)濟問題時經(jīng)常采用的一種非線性模型。經(jīng)濟變量相互之間影響機制的轉(zhuǎn)換往往不是一個突變過程,而是呈現(xiàn)出一種連續(xù)的漸變過程。平滑轉(zhuǎn)換模型通過引入轉(zhuǎn)換函數(shù)能夠較好地捕捉和解釋這一漸變過程。標準的STR模型由線性部分和非線性部分組成,模型的基本結(jié)構(gòu)如下:

(二)變量選取及數(shù)據(jù)來源

本文聚焦于國債對經(jīng)濟增長的影響,國家層面國債負擔指標選取國債負擔率(國債余額/GDP×100%),經(jīng)濟增長指標采用實際GDP增長率。同時,由于省際層面國債沒有明確指標,本文為了分析各省國債負擔情況,引用李戎等[10]的辦法,利用各省上交中央的稅額占中央稅收收入的比重來衡量各省份對國債的分擔程度,作為各省份國債負擔率指標。數(shù)據(jù)處理過程中選取了中央稅收收入來源中的主要稅種,包括增值稅、消費稅、企業(yè)所得稅和個人所得稅來計算各省國債分擔率[10]。經(jīng)濟增長指標采用各省實際GDP增長率。

本文經(jīng)驗分析所采用的數(shù)據(jù)來源于《中國統(tǒng)計年鑒》、中經(jīng)網(wǎng)數(shù)據(jù)庫和Wind金融終端數(shù)據(jù)庫。在國家層面,時間區(qū)間為1985—2017年,共33年的年度數(shù)據(jù),以1985年為基年。本文采用字母y代表GDP增長率,debt代表國債負擔率。在省際層面,受制于稅收數(shù)據(jù)的可得性,時間區(qū)間為1998—2016年,共19年的年度數(shù)據(jù),以1998年為基年。受限于數(shù)據(jù),在本文的分析中不包括港、澳、臺在內(nèi),共31個省份,即N=31,用i代表省份,t代表年份。

三、國債對經(jīng)濟增長非對稱效應(yīng)的經(jīng)驗分析

(一) 單位根檢驗與協(xié)整檢驗

在進行經(jīng)驗分析之前,先需要對各時間序列變量進行平穩(wěn)性檢驗。采用單位根檢驗方法對各時間序列數(shù)據(jù)進行平穩(wěn)性檢驗,具體的檢驗結(jié)果如表1所示。由表1可知,GDP增長率、國債負擔率的原序列都是非平穩(wěn)序列即存在單位根。但是兩個變量在一階差分去除趨勢項之后全部都為平穩(wěn)序列,具備進行下一步檢驗的條件。

對于沒有協(xié)整關(guān)系的單整變量進行回歸分析仍然是偽回歸,需要在建模分析之前進行協(xié)整檢驗,檢驗結(jié)果如表2所示。由表2可知,國債負擔率與GDP增長率之間存在協(xié)整關(guān)系,即兩者之間存在長期均衡關(guān)系。

(二)確定滯后階數(shù)

在估計STR模型之前需要確定最大滯后階數(shù),可以借助VAR 模型中滯后階數(shù)的選取方法來實現(xiàn)。

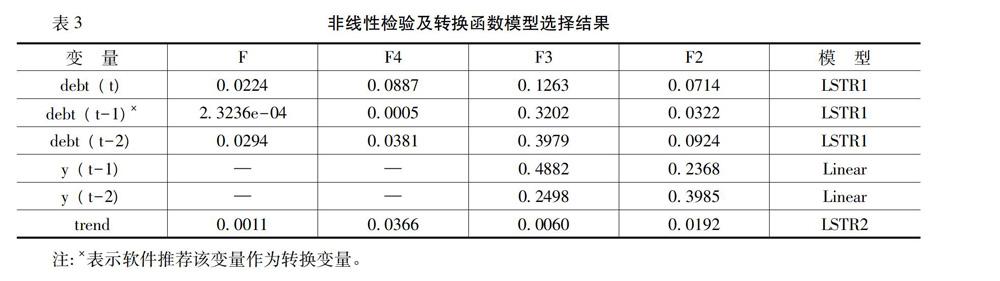

(三)轉(zhuǎn)換變量選擇

由于我們確定的最大滯后階數(shù)為2階,因此,模型的潛在轉(zhuǎn)換變量有debt(t)、y(t-1)、debt(t-1)、 y(t-2)、debt(t-2)和趨勢項(trend),對模型的線性假設(shè)檢驗和各潛在轉(zhuǎn)換變量及對應(yīng)的轉(zhuǎn)換函數(shù)形式的選擇結(jié)果如表3所示。

(四)模型參數(shù)估計值

在確定了c及γ的初始值后,就可以進行非線性模型參數(shù)估計,估計結(jié)果如表4所示。其中,AIC=-8.4940,SC=-7.9851,R2=0.8452,2=0.8502。

根據(jù)轉(zhuǎn)換函數(shù)G(debt(t-1),γ,c)中的參數(shù)估計結(jié)果,斜率參數(shù) γ=24.1491,數(shù)值較大,說明模型轉(zhuǎn)換函數(shù)的調(diào)整速度較快,即模型在兩體制之間的轉(zhuǎn)換速度較快。從表4中位置參數(shù)估計結(jié)果c=0.0444來看,轉(zhuǎn)換函數(shù)G(debt(t-1),γ,c)呈現(xiàn)以參數(shù)c為對稱中心的機制轉(zhuǎn)化形式。當轉(zhuǎn)換變量debt(t-1)較小,且小于位置參數(shù)c時 (c=0.0444),此時轉(zhuǎn)換函數(shù)的值趨于零,模型的非線性部分約等于零,LSTR模型簡化為普通線性模型。當期的國債負擔率debt(t)系數(shù)為-24.9490,說明當期的國債對經(jīng)濟增長有負面效應(yīng)。滯后一期的國債負擔率debt(t-1) 與GDP增長率 y(t) 呈負相關(guān),系數(shù)為-0.8291,但系數(shù)較小,說明滯后一期國債負擔率對當期GDP增長率的影響較小。滯后兩期國債負擔率debt(t-2)系數(shù)為34.7249,說明滯后兩期國債負擔率對GDP增長率有著較大的促進作用。

當轉(zhuǎn)換變量debt(t-1)較大,大于位置參數(shù)c時(c = 0.0444),轉(zhuǎn)換函數(shù)趨于1,國債負擔率與經(jīng)濟增長率呈現(xiàn)明顯的非線性特征。此時當期的 debt(t)和y(t)呈正相關(guān),系數(shù)為0.2609,當期國債負擔率開始對經(jīng)濟增長率顯現(xiàn)正效應(yīng)。滯后兩期的debt(t-2)與y(t) 也呈現(xiàn)正相關(guān),系數(shù)為0.5558。總體來看,當國債負擔率高于位置參數(shù)時,國債對于經(jīng)濟增長仍然保持促進作用,但是與轉(zhuǎn)換變量小于位置參數(shù)的情況相比,其對經(jīng)濟增長的促進作用要小得多,過重的國債對私人投資造成較大的擠出效應(yīng),降低了經(jīng)濟運行效率,即過重的國債會降低國債負擔率對經(jīng)濟增長率的正面促進作用。

與傳統(tǒng)的線性模型相比,采用LSTR1模型來描述國債負擔率與GDP增長率之間的動態(tài)關(guān)系時具有比較明顯的優(yōu)勢。首先,LSTR1所生成的擬合數(shù)據(jù)的曲線變化趨勢與原始序列的曲線變化趨勢非常吻合,說明本文采用LSTR1模型所估計出的非線性模型可以很好地解釋國債負擔率與經(jīng)濟增長率之間的動態(tài)關(guān)系。其次,LSTR1模型由于轉(zhuǎn)換函數(shù)的存在,能夠更有效地洞悉到國債負擔率與經(jīng)濟增長率在不同國債負擔背景下的非線性動態(tài)轉(zhuǎn)換關(guān)系,這是傳統(tǒng)線性模型所不能實現(xiàn)的。

四、省際國債對經(jīng)濟增長非對稱效應(yīng)的經(jīng)驗分析

(一)非線性檢驗

本部分主要研究的是省際國債負擔率對各省GDP增長率是否存在非線性關(guān)系,并探究其影響變化的具體機制。因此,首先要對GDP增長率是否為非線性進行檢驗。

LM_X表示基于漸進卡方分布的LM檢驗的統(tǒng)計值,LM_F表示基于漸進F分布的LM檢驗的統(tǒng)計值。由兩個統(tǒng)計量的P值檢驗結(jié)果可知,這兩個統(tǒng)計量都在1%的顯著性水平下拒絕了模型為線性的原假設(shè)。因此,選擇國債負擔率作為轉(zhuǎn)換變量對GDP增長率存在非線性的影響。采用面板平滑轉(zhuǎn)換模型能夠較好地體現(xiàn)變量之間的非線性特征。

(二)轉(zhuǎn)換函數(shù)個數(shù)檢驗

轉(zhuǎn)換函數(shù)個數(shù)檢驗結(jié)果如表5所示。

由表5第二行的統(tǒng)計量LM_X和統(tǒng)計量LM_F的結(jié)果和對應(yīng)的P值可以看出,LM_X統(tǒng)計量和LM_F統(tǒng)計量都在1%的顯著性水平下拒絕β3=0的原假設(shè)。從第三行統(tǒng)計量LM_X和統(tǒng)計量LM_F的結(jié)果和對應(yīng)的P值可以看出LM_X和LM_F統(tǒng)計量在10%顯著性水平下不拒絕β2=0 |β3=0的原假設(shè)。第四行統(tǒng)計結(jié)果表明LM_X和LM_F統(tǒng)計量在1%顯著性水平下拒絕β1=0 |β2=β3=0的原假設(shè),因此,應(yīng)該選擇轉(zhuǎn)換函數(shù)個數(shù)m=1,采用LSTR1模型,即面板平滑轉(zhuǎn)換模型存在一個轉(zhuǎn)換函數(shù)。

(三)模型估計

(四)轉(zhuǎn)換函數(shù)的特征分析及經(jīng)濟含義

根據(jù)面板平滑轉(zhuǎn)換模型(PSTR)的形式和估計結(jié)果可知,當期國債負擔率debt(t)對GDP增長率影響的反應(yīng)系數(shù)為α+β1G(·),反應(yīng)系數(shù)中線性部分的系數(shù)為α,非線性部分的系數(shù)為β1G(·),轉(zhuǎn)換函數(shù)G(·)滿足面板平滑轉(zhuǎn)換模型的LSTR1形式。為了便于分析不同國債負擔率對GDP增長率的轉(zhuǎn)換特征,轉(zhuǎn)換函數(shù)G(debt(t),γ,c)與轉(zhuǎn)換變量debt之間關(guān)系的圖形圖形省略,留存?zhèn)渌鳌#鐖D1所示。模型中可知,位置參數(shù)c=0.0512,當國債負擔率debt小于0.0512時,轉(zhuǎn)換函數(shù)G(debt(t),γ,c)小于0.5000,否則G(debt(t),γ,c)大于等于0.5000,并且當debt大于0.0800時,轉(zhuǎn)換函數(shù)G(debt(t),γ,c)約等于1。

結(jié)合轉(zhuǎn)換函數(shù)圖形與表6的實證結(jié)果可得,在轉(zhuǎn)換函數(shù)中國債負擔率存在位置參數(shù)c=0.0512。并且該轉(zhuǎn)換機制中斜率參數(shù)為357.5260,狀態(tài)轉(zhuǎn)換十分迅速。說明中國國債負擔率對GDP增長率的影響隨著不同年份不同省份國債負擔率的變動而有所不同。因此,中國各省份國債負擔率對經(jīng)濟增長率影響的反應(yīng)系數(shù)存在時變性和地區(qū)異質(zhì)性。在以上分析的基礎(chǔ)上,可以得出樣本數(shù)據(jù)中各省份隨著時間變化國債負擔率對經(jīng)濟增長率的反應(yīng)系數(shù)。

為了描述不同國債負擔階段中,國債負擔率對GDP增長率的反應(yīng)系數(shù),本文將中國按國債負擔率程度大小劃分,并從全國范圍內(nèi)挑選出具有代表性的省份:北京、上海、甘肅和遼寧作為代表。據(jù)測算,上海的國債負擔率在0.0880—0.1300之間波動,位于高國債負擔區(qū)間,代表了最高國債負擔水平。北京的國債負擔率在0.0388—0.1813之間,國債負擔變化跨度較大。甘肅的國債負擔率在0.0060—0.0120之間,屬于國債負擔較低區(qū)間。遼寧的國債負擔率在0.0540—0.0260之間,國債負擔低于上海高于甘肅,但與其他三省份的一個顯著區(qū)別在于國債負擔隨時間而遞減。

本文挑選這四個省份作為不同國債負擔程度的典型代表,考察不同國債負擔階段下,國債負擔率對GDP增長率的反應(yīng)系數(shù)的時變性、省份異質(zhì)性和各省的共性,能夠比較準確地捕捉到中國不同國債負擔階段各省份的典型特征及影響機制。

(五)國債負擔率對經(jīng)濟增長率具有差異化的影響

由表6可知,當期國債負擔率對GDP增長率的反應(yīng)系數(shù)為α+β1G(·),其中,α=0.7480,β=-0.5924,體現(xiàn)出國債負擔率對GDP增長率的促進作用存在于反應(yīng)系數(shù)的線性部分,對GDP增長率的抑制作用存在于非線性部分,說明國債負擔率通過兩種渠道影響經(jīng)濟增長:第一種是直接效應(yīng),國債負擔直接提升經(jīng)濟增長;第二種是間接效應(yīng),根據(jù)國債負擔率的不同階段間接地對經(jīng)濟增長產(chǎn)生抑制作用。因此,隨著國債負擔階段的轉(zhuǎn)換,國債負擔率對GDP增長率的影響呈現(xiàn)差異化的特征。

1.上海處于高國債負擔階段,國債促進經(jīng)濟增長作用最小

上海國債負擔率對GDP增長率具有正的影響系數(shù),即國債負擔有利于提升經(jīng)濟增長率。上海國債負擔大于0.0800,轉(zhuǎn)換函數(shù)約等于1,此時反應(yīng)系數(shù)為0.1557。由于上海國債負擔已位于高機制區(qū)間,因此,繼續(xù)增加國債并不改變轉(zhuǎn)換函數(shù)及反應(yīng)系數(shù)的值,此時國債對于上海經(jīng)濟增長的作用最小。上海作為長三角的經(jīng)濟重鎮(zhèn),在經(jīng)濟發(fā)展中一直扮演著舉足輕重的角色,其稅收占比也一直居高不下,反映出其強大的經(jīng)濟實力。應(yīng)該注意到的是,作為高國債負擔的代表省份,國債對上海經(jīng)濟增長的作用雖然仍是正向,但已進入最低值。較重的國債對上海私人投資的擠出效應(yīng)十分明顯,使得國債促進經(jīng)濟增長的作用降到最低值。

2.甘肅處于低國債負擔階段,國債促進經(jīng)濟增長作用最大

甘肅國債負擔率對經(jīng)濟增長率具有正的影響系數(shù),即國債負擔率有利于提升經(jīng)濟增長率。甘肅國債負擔率小于0.0120,轉(zhuǎn)換函數(shù)約等于零,此時反應(yīng)系數(shù)為0.7481。甘肅國債負擔位于低機制區(qū)間,國債對于甘肅經(jīng)濟增長的作用顯著,且反應(yīng)系數(shù)最大。甘肅通過稅收分擔的國債水平也遠低于東部省份。低水平的國債對甘肅私人投資的擠出效應(yīng)十分微弱,因此,國債對經(jīng)濟增長的促進作用始終處于最高值。

3.北京國債負擔加重,國債促進經(jīng)濟增長作用減弱

北京國債隨時間存在上升趨勢。在2006年之前,北京國債負擔率小于0.0675,轉(zhuǎn)換函數(shù)處于低區(qū)制向高區(qū)制轉(zhuǎn)換的區(qū)間,此時反應(yīng)系數(shù)處在下降區(qū)間。2007年之后,北京國債負擔率超過0.0981,此時轉(zhuǎn)換函數(shù)約等于1,反應(yīng)系數(shù)約為0.1557,達到最低值。在2006年以前北京經(jīng)濟水平處于高速增長階段,但由于初始經(jīng)濟發(fā)展水平較低,這一階段北京的稅負較輕,相應(yīng)的國債負擔也較輕,國債對經(jīng)濟增長的促進作用較強,但是隨著北京經(jīng)濟水平的發(fā)展和稅負的增加,2006年之后國債負擔率超過0.0800,國債對私人投資的擠出效應(yīng)明顯,因此,國債對經(jīng)濟增長的促進作用下滑至最低值。

4.遼寧國債負擔減輕,國債促進經(jīng)濟增長作用增強

自1998年起,遼寧國債總體呈現(xiàn)遞減的趨勢,相應(yīng)的,2007年之前反應(yīng)系數(shù)呈現(xiàn)遞增狀態(tài),2008年之后基本持平,約等于0.7479。2000年之前遼寧國債負擔率較大,超過0.0515,此時反應(yīng)系數(shù)處于較低區(qū)間,國債對經(jīng)濟增長的促進作用較小。隨著遼寧國債的減輕,反應(yīng)系數(shù)顯著增加,反應(yīng)出低國債對經(jīng)濟增長的顯著促進作用。隨著國家經(jīng)濟結(jié)構(gòu)調(diào)整轉(zhuǎn)型,遼寧面臨舊產(chǎn)業(yè)轉(zhuǎn)型淘汰,經(jīng)濟增長緩慢,經(jīng)濟總量全國占比下滑的情況。這一時期遼寧的國債持續(xù)降低,較低的國債減輕了其對私人投資的擠出效應(yīng),因此,提升了國債對經(jīng)濟增長的促進作用。

綜上可以看出,不論是高國債負擔的省份還是低國債負擔的省份,總體而言現(xiàn)階段國債對經(jīng)濟增長具有顯著的促進作用,但是,對于不同省份不同程度的國債負擔,其對經(jīng)濟增長的促進作用呈現(xiàn)出顯著差別。過高的國債負擔使得國債的促進作用始終位于低區(qū)間,此時再增加國債負擔,對于經(jīng)濟增長并無進一步的改善效果。較低的國債負擔使得國債對經(jīng)濟增長的促進作用十分明顯。

五、結(jié)論與政策建議

(一)結(jié)論

第一,在國家層面,國債對經(jīng)濟增長的促進作用處于低區(qū)間。

當國債負擔率高于位置參數(shù)時,國債對經(jīng)濟增長仍然具有促進作用,但與轉(zhuǎn)換變量小于位置參數(shù)的情況相比,其對經(jīng)濟增長的促進作用要小得多,即過重的國債負擔會降低國債對經(jīng)濟增長的促進作用。因此,通過發(fā)行國債來促進經(jīng)濟增長的作用已大為弱化,重新評估和考慮適宜的國債規(guī)模已成為當務(wù)之急。

第二,在省際層面,國債對經(jīng)濟增長具有促進作用但各省差異較大。

不同省份、不同年份國債負擔的不同階段變化會導(dǎo)致國債負擔率對GDP增長率的反應(yīng)系數(shù)呈現(xiàn)出地區(qū)異質(zhì)性和時變性。國債負擔對上海經(jīng)濟增長的作用雖然仍是正向,但已進入最低值。低水平的國債負擔對甘肅私人投資的擠出效應(yīng)十分微弱,因此,國債對經(jīng)濟增長的促進作用始終處于最高值。隨著北京經(jīng)濟水平的發(fā)展和稅負增加,國債對經(jīng)濟增長的促進作用下滑至最低值。遼寧在早期以其較大的國債負擔,帶來較低的對經(jīng)濟增長的促進作用,隨著遼寧經(jīng)濟總量全國占比下滑,較低的國債負擔減輕了其對私人投資的擠出效應(yīng),因此,提升了國債對經(jīng)濟增長的促進作用。

(二)政策建議

第一,政府應(yīng)控制國債規(guī)模。

從本文的經(jīng)驗分析結(jié)果來看,雖然國債對于經(jīng)濟增長一直保持促進作用,但是過重的國債負擔使得政府投資支出對私人投資的擠出效應(yīng)十分明顯,降低了政府發(fā)行國債進行投資支出對經(jīng)濟增長的促進作用。因此,控制國債規(guī)模以減少擠出效應(yīng)有利于保持國債對經(jīng)濟增長促進作用的最大化。

第二,調(diào)節(jié)稅收以平衡國債在各省份之間作用的差異。

國債對各省份經(jīng)濟增長具有地區(qū)異質(zhì)性和時變性,以上海和北京為代表的發(fā)達地區(qū),其國債對經(jīng)濟增長雖然保持促進作用,但已經(jīng)落入低區(qū)間。與此同時,以甘肅為代表的欠發(fā)達地區(qū),國債對經(jīng)濟增長則具有顯著的促進作用。因此,政府從全局出發(fā),調(diào)節(jié)稅收以平衡各省份國債負擔,使其對經(jīng)濟增長促進作用保持在較高水平,對于發(fā)揮發(fā)達地區(qū)帶頭作用,平衡各地區(qū)經(jīng)濟發(fā)展具有重大意義。

參考文獻:

[1] Kimbell,J.Y.,Mankiw,N.G. Consumption, Income, and Interest Rates: Reinterpreting the Time Series Evidence [R]. NBER Working Paper No. 2924,1989.

[2] Pelagids,T.,Desli,E.Deficits,Growth, and the Current Slowdown: What Role for Fiscal Policy? [J] Journal of Post Keynesian Economics, 2004,26(3):461-469.

[3] Gierner,A., Kauermann,G.Sustainability of US Public Debt: Estimating Smoothing Spline Regressions [J] Economic Modelling, 2007, 24(2):350-364.

[4] Panizza,U., Presbitero,A.F.Public Debt and Economic Growth: Is There a Causal Effect? [J] Mo.fi.r. Working Paper,2014,41(c) :21-41.

[5] Forslund,K.,Lima,L.,Panizza,U.The Determinants of the Composition of Public Debt in Developing and Emerging Market Countries[J].Review of Development Finance,2011,1(3):207-222.

[6] Borensztein,E.,Cowan,K.,Eichengreen,B.,et al.Prospects for Latin American Bond Markets:A Cross-Country View[M].Cambridge:MIT Press,2008.113-154.

[7] Eichengreen,B.,Luengnaruemitchai,P.Why Donesnt Asia Have Bigger Bond Market? [R].NBER Working Paper,No.1057,2004.1-13.

[8] 劉溶滄,馬拴友. 赤字、國債與經(jīng)濟增長關(guān)系的實證分析——兼評積極財政政策是否有擠出效應(yīng)[J].經(jīng)濟研究,2001,(2):13-19.

[9] 王維國,楊曉華.我國國債與經(jīng)濟增長關(guān)系的計量分析——兼論國債負擔對國債經(jīng)濟增長效應(yīng)的影響[J].中國管理科學(xué),2006,(10):300-305.

[10] 李戎,張珂瑋,劉暢,等.國債規(guī)模與中國經(jīng)濟增長:基于省級面板的閾值固定效應(yīng)分析[J].財政研究,2017,(4):64-76+113.

[11] 高培勇.論舉借國債的經(jīng)濟作用機制[J].經(jīng)濟研究,1996,(9):26-31.

[12] 羅嗣紅.我國財政赤字與國債擠出效應(yīng)研究[J].中南財經(jīng)政法大學(xué)學(xué)報,2003,(4):60-64.

[13] 宋福鐵.我國國債宏觀經(jīng)濟效應(yīng)的實證研究[J].鄭州航空工業(yè)管理學(xué)院學(xué)報,2006,(4):61-64.

[14] 楊文奇,李艷.國債擠出效應(yīng)的實證分析[J].山西財經(jīng)大學(xué)學(xué)報,2005,(3):100-103.

[15] 陳共,類承曜.關(guān)于我國債務(wù)負擔率及債務(wù)依存度的考察[J].財政研究,2002,(11):2-6.

[16] 劉邦弛.國債理論限度與實踐分析[J].財經(jīng)科學(xué),2001,(6):79-82.

[17] Gonzalez,R.C.,Woods,R.E.,Eddins,S.L.數(shù)字圖像處理:MATLAB版[M].阮秋琦譯,北京:電子工業(yè)出版社, 2005.

(責任編輯:劉 艷)