QN銀行不良貸款率的影響因素分析

楊亞峰

(陜西秦農農村商業銀行股份有限公司閻良支行,陜西 西安 710089)

隨著我國商業銀行的規模的發展壯大,貸款占比也在不斷增加,同時不良貸款率也在不斷增大。截至2018年底,我國商業銀行不良貸款總額為2萬億元,不良貸款率1.89%,為十年新高,不良貸款率的不斷上升將會影響商業銀行的正常營業。本文以QN農村商業銀行為研究對象,根據某一級支行的不良貸款數據為樣本,分析影響不良貸款率的影響因素,并提出相應的改進措施。

一、QN銀行不良貸款現狀

QN銀行全稱為陜西QN農村商業銀行股份有限公司,是在西安市新城區、碑林區、蓮湖區、雁塔區、灞橋區、未央區農村信用合作聯社(以下簡稱西安市城六區聯社)合并重組基礎上,通過增資擴股、優化股權、財務重組、機制再造等,組建起的符合現代企業制度要求的農村商業銀行。自2015年重組之后,QN銀行總資產規模快速增加,與此同時不良貸款率也在不斷增大,2015年QN銀行總資產926.7億元,不良貸款率1.32%;2016年QN銀行總資產1148.2億元,不良貸款率1.63%;2017年QN銀行總資產1711.2億元,不良貸款率2.85%;截止到2018年9月,QN銀行總資產1977.74億元,不良貸款率3.06%。QN銀行的不良貸款率逐年攀升,在2018年9月更是達到了3.06%,不良貸款率的上升使得QN銀行面臨著經營的風險。

本文選取QN銀行某一級支行2015年和2016年的貸款數據作為樣本,進行影響因素分析。

二、影響不良貸款的因素建模分析

我國經濟發展速度和通脹等因素都是能影響我國商業銀行不良貸款率。但是,我國經濟形勢今年來都畢竟穩定,QN是處于內陸的農村商業銀行,面對的客戶相對穩定,不良貸款率的上升更多的是本身經營帶來的問題。

(一)影響因素分類說明

1、貸款利率

貸款利率的高低關系到貸款人需要還款的金額高低,貸款利率越高,還款人到期時的還款壓力越大,有可能因為資金緊張導致在還款日沒有足夠的資金進行還款,從而造成逾期。正常情況下,借款人借貸時的貸款利率越低,還款時的壓力越小,形成逾期的概率越小。因此本文假設QN銀行的貸款利率與不良貸款率成正相關關系。

2、貸款金額

不管是企業還是個人,貸款金額越大,還款時需要還的利息越高,從而借貸到期時的資金壓力越大,造成逾期的可能性越大。因此,本文假設貸款總額與不良貸款率成正相關關系。

3、貸款期限

一般情況下,貸款期限越短,還款時的利息越少,還款壓力也較小,出現不良貸款的次數也會相對少一些。因此,本文假設貸款期限與不良貸款率成正相關關系。

4、貸款用途

貸款用途的不同也是影響不良貸款的因素,根據QN銀行自身放貸特點,其貸款用途主要分為農業貸款、住房貸款、消費貸款、經營周轉貸款。其中消費貸款包括商用車消費貸款和普通消費貸款,一般消費貸款借款金額不高,借款周期不長,違約概率小;住房貸款包括購買新房、購買二手房和裝修等,一般住房貸款周期長,貸款利率較低,貸款人的還款壓力較小可控,所以一般住房貸款的違約概率較低;農業貸款包括傳統種植業、購買農業生產資料、農產品加工、特色農業和養殖業等,農業貸款的客戶一般為農戶,由于農業生產的周期長,同時受自然災害等外界因素影響大,客戶發生逾期的可能性較大;并且由于貸款人在長周期內也會發生不可抗力因素,因此也存在較高的違約風險;經營周轉貸款一般是指企業或者個體商戶在經營過程由于缺乏資金進行的借款,企業或者商戶的運營具有很高的風險,由于經營失敗造成的違約概率高。

(二)影響因素建模分析

QN銀行下屬某一級支行2015年和2016年的貸款數據作為數據來源,這兩年共貸款2479次,貸款種類眾多,樣本數據充足。

1、不良貸款影響因素的量化

不良貸款的量化:根據銀監會規定,貸款一般分為損失、可疑、次級、關注和正常五個級別。其中正常和關注為非不良貸款,損失、可疑和次級類別為不良貸款,本文將不良貸款(Y)進行量化,不良貸款賦值為1,非不良貸款賦值為0。

貸款利率(X1)的量化:將貸款利率5%以下、5%-6%、6%-7%、8%-9%和9%以上的不同貸款利率分別賦值為0、1、2、3、4。

貸款金額(X2)的量化:將貸款金額1萬元以下、1萬-5萬、5萬-10萬、10萬-20萬和20萬元以上分別量化為0、1、2、3、4。

貸款期限(X3)的量化:根據貸款人的實際貸款期限,將6個月及以下、6個月到12個月、12個月到36個月、36個月到60個月和60個月以上的不同貸款期限分別量化賦值為0、1、2、3、4。

貸款用途(X4)的量化:根據上述貸款用途的分類,并且一般情況下消費貸款、住房貸款、農業貸款和經營周轉貸款造成違約的可能性逐漸增大,所以本文將其分別量化賦值為0、1、2、3。

2、建模分析

根據該支行2015年至2016年的2479比貸款的數據,建立如下的多元線性模型:

上述模型中的Ci(i=0、1、2、3、4)自變量(不良貸款影響因素)的系數,u為殘差項。

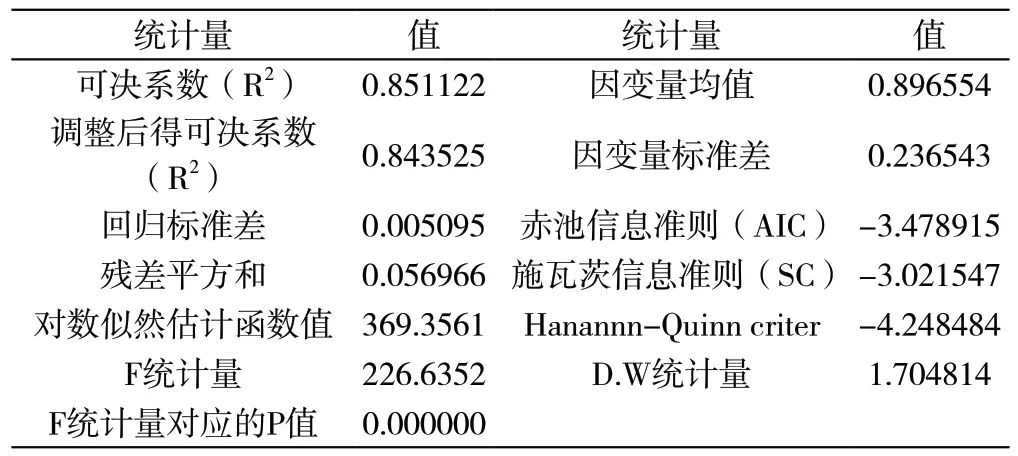

首先將該支行的數據進行整理,分別將自變量進行量化賦值,然后通過ECIEWS軟件建立了多元線性回歸模型,回歸分析結果見表1。

表1 多元線性模型回歸分析結果

根據表1 多元線性回歸分析結果可知,可決系數R2=0.851122,而調整后得可決系數R2=0.843525,一般認為可決系數大于0.8,擬合效果就是擬合度可信的,本文的可決系數大于0.8,所以認為擬合程度較好,多元模型中的自變量與因變量存在線性關系。另外通過F統計量的相隨概率P值來判定該方程的整體顯著性水平,在本文中F統計量的相隨概率P值為0.00000<0.01,因此在0.01的水平上通過F檢驗。而D.W統計值為1.704814>R2,說明該模型建立是有效,具有后續研究意義。具體各個系數的擬合結果如表2所示。

表2 自變量系數擬合結果

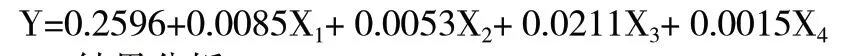

根據表2所得到的自變量系數及檢驗值可知,在假設顯著性水平為0.05,則X1、X2、X3的P值都小于0假設顯著性水平0.05,這三個變量通過了t檢驗,但是X4的P值大于0.05,沒有通過顯著性檢驗,但是整個模型的顯著性檢驗是通過,說明X4不影響整個模型的顯著性水平。說明貸款利率、貸款期限和貸款金額對不良貸款有顯著的線性影響,而貸款對象對不良貸款影響不顯著。根據回歸分析數據得到多元線性回歸方程如下:

3、結果分析

根據多元線性回歸分析結果,貸款利率和貸款金額與不良貸款成正相關關系,貸款用途也正反饋的影響不良貸款。在放經營性貸款時,對其貸款利率、期限和擔保方式進行綜合考慮,這樣才能降低不良貸款。

(三)QN銀行減少不良貸款的建議

1、堅決杜絕信貸資料造假行為。舊體制下的冒名貸款、關聯多頭、評級授信不真實、擔保人資質不足等信貸風險問題嚴重影響了信貸種類的選擇與信貸利率的使用,直接增加了不良貸款出現的風險。因此要強化制度建設,加強信貸真實行管理,嚴肅處理信貸造假行為,在搭建風控甄別體系和中小微企業以及個人客戶信用信息查控平臺,有效提升業務辦理效率的同時,最大化防控信貸資料造假引發的信用風險,從而降低不良貸款率。

2、根據行業投向細分信貸政策。根據國家最新產業政策制定信貸行業投向指引,將信貸投向行業細分為“優先支持”“適度支持”“審慎介入”和“壓縮退出”四類,實施差異化管理要求。對“優先支持”行業要優先配置營銷及信貸資源,適當調整信貸種類與貸款利率,加大優質市場開拓力度,增加綜合收益。原則上不受理“壓縮退出”行業客戶,努力規避政策和市場風險帶來的不良貸款。