投資對(duì)商業(yè)銀行盈利的影響研究

杜紅霞 李福林

摘要:近年來,隨著中國金融體制的改革,以及互聯(lián)網(wǎng)金融、金融脫媒和利率市場化等一系列因素的影響,中國商業(yè)銀行的業(yè)務(wù)也發(fā)生了重大的變化,其中之一便是投資類業(yè)務(wù)的增加。本文主要以中國工商銀行為例,通過分析其2013-2017年的面板數(shù)據(jù),探討目前商業(yè)銀行投資的現(xiàn)狀、存在的特點(diǎn)、投資類業(yè)務(wù)對(duì)商業(yè)銀行盈利的影響。

關(guān)鍵詞:商業(yè)銀行;盈利;投資

我國的商業(yè)銀行在很長的一段時(shí)間內(nèi)主要攬儲(chǔ)放貸為獲取收益的主要手段。但隨著全球的形勢變化,利率市場化在我國的推行,商業(yè)銀行傳統(tǒng)的以存貸差獲取收入的方法越來越難以為繼;除此以外,互聯(lián)網(wǎng)金融的快速發(fā)展、金融脫媒的加劇,也在不同程度上侵蝕商業(yè)銀行的盈利空間,銀行面臨著不得不轉(zhuǎn)型的關(guān)鍵抉擇。在這樣的情況下投資類業(yè)務(wù)產(chǎn)生并得到了快速的發(fā)展,銀行通過開展各種各樣的投資業(yè)務(wù),不僅拓寬了收入來源,改善了原本單一的收入結(jié)構(gòu)。還在一定程度上提高了銀行的競爭力。

一、我國商業(yè)銀行投資現(xiàn)狀以及特點(diǎn)分析

(一)我國商業(yè)銀行投資現(xiàn)狀

近年來隨著我國金融體制的改革,加上互聯(lián)網(wǎng)金融異軍突起,商業(yè)銀行傳統(tǒng)單一的收入模式已經(jīng)增長乏力。尋找新的利潤增長點(diǎn)勢在必行,投資類業(yè)務(wù)由此產(chǎn)生。到目前為止,從上市銀行的投資類資產(chǎn)構(gòu)成來看,五大行中債券資產(chǎn)(包括國債、政府債券、央行票據(jù)、政策性金融債等)占據(jù)著主導(dǎo)地位(超過80%),非標(biāo)債權(quán)類、權(quán)益類投資以及基金投資則只占了不到20%。而在股份制商行和城商行中非標(biāo)債券占據(jù)著投資類資產(chǎn)的絕大部分。從投資資金來源方面來看,主要還是來自于存款,投資資金來源的單一和不確定性仍然是銀行需要解決的問題。

(二)我國商業(yè)銀行投資特點(diǎn)分析

1、證券投資占總資產(chǎn)的比例較高

在我國上市的商業(yè)銀行中,證券投資占總投資的比例相對(duì)較高,在日常經(jīng)營中比較依賴于證券投資業(yè)務(wù)。從中國工商銀行2013至2017年的數(shù)據(jù)來看,證券投資額占總資產(chǎn)的比例分別為21.5%、20.3%、22.6%、22.7%、30.4%,而在同期的西方國家這一數(shù)值普遍只有10%左右。主要原因除了商業(yè)銀行以拓寬資本來源、改善資本結(jié)構(gòu)為目的而進(jìn)行的主動(dòng)投資以外,與我國近幾年來國內(nèi)銀行的貸款增速受到監(jiān)管機(jī)構(gòu)的嚴(yán)格監(jiān)控從而導(dǎo)致銀行資金被動(dòng)投資到債券市場也不無關(guān)系。

2、投資結(jié)構(gòu)多元化,主要投資中長期政府債券

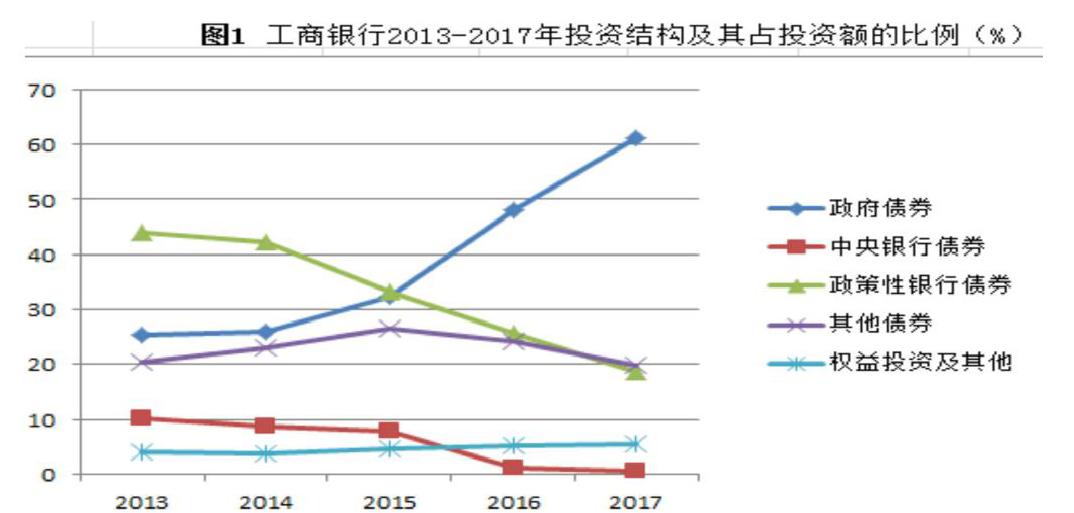

各商業(yè)銀行投資的證券產(chǎn)品有政府債券、中央銀行債券、政策性銀行債券、其他債券、權(quán)益投資、基金投資等。

分析中國工商銀行的證券投資結(jié)構(gòu)可以發(fā)現(xiàn):從發(fā)行主體結(jié)構(gòu)來看,該行主要將投資重點(diǎn)放在政府債券和政策性銀行債券上面,二者的投資總額共占到總投資額的70%左右(見圖1)。就變化趨勢而言,對(duì)政府債券的投資比例從2013年的25.5%增加到2017年的61.2%,對(duì)政策性銀行的投資則從43.9%下降到18.5%.這與我國的政策變化密切相關(guān),為了支持實(shí)體經(jīng)濟(jì)的發(fā)展,需要適度加大對(duì)地方政府債和國債的配置力度,反映在投資結(jié)構(gòu)上則表現(xiàn)為對(duì)政府債券投資的增加。對(duì)其他債券、中央銀行債券的投資和對(duì)權(quán)益的投資近五年則變化不大。從投資期限長短來看,投資1至5年的債券占據(jù)著投資額的絕大部分,從2013至2017年的數(shù)據(jù)來看,投資的絕對(duì)金額都大于2100000萬元。其次則是投資五年以上的居多,投資3個(gè)月以內(nèi)或者3至12個(gè)月的只占了很小的一部分,這點(diǎn)主要是基于在利率市場化背景下提前鎖定利潤、使銀行能有更多的盈利空間的考慮。

二、投資對(duì)商業(yè)銀行盈利的影響研究

(一)投資類業(yè)務(wù)對(duì)商業(yè)銀行的營業(yè)收入有較大貢獻(xiàn)

通過觀察工商銀行2013-2017年的年報(bào)數(shù)據(jù)發(fā)現(xiàn),投資類業(yè)務(wù)給銀行帶來的直接收入大部分還是體現(xiàn)在利息收入方面。2013-2017年中,工商銀行債券類投資利息收入年增速分別為7.2%、7.2%、3.8%、3.9%。在2017年工商銀行的各類利息收入的來源中,投資類業(yè)務(wù)利息收入占比為18%左右。對(duì)于股份制銀行等其他類型的銀行,這一比例高達(dá)30%以上。由此看出,投資類業(yè)務(wù)不僅對(duì)商業(yè)銀行近幾年利息收入增長貢獻(xiàn)較大,同時(shí)也是導(dǎo)致各類銀行利息收入增速差異的重要原因之一。

(二)商業(yè)銀行運(yùn)營的整體風(fēng)險(xiǎn)上升

除了國債,政府債券之外,商業(yè)銀行投資的方向還有基金、長期股權(quán)投資、應(yīng)收類款項(xiàng)投資等,其中應(yīng)收類款項(xiàng)的投資在近幾年迅速發(fā)展,其背后的業(yè)務(wù)變化是銀行將一些傳統(tǒng)的直接貸款轉(zhuǎn)為通過中介通道進(jìn)行間接的資產(chǎn)配置。應(yīng)收類款項(xiàng)包括資管計(jì)劃、信托計(jì)劃、其他銀行的理財(cái)產(chǎn)品和流動(dòng)性較差的債券等各種非衍生類金融資產(chǎn)。

從中國工商銀行的2013-2017年的財(cái)務(wù)報(bào)表來看,對(duì)于應(yīng)收類款項(xiàng)的投資總體呈現(xiàn)下降趨勢,從2013年的7.5%下降至2017年的4.8%。從降低銀行風(fēng)險(xiǎn)的角度來講未嘗是壞事,這反映出銀行的風(fēng)險(xiǎn)控制意識(shí)更高,因?yàn)閼?yīng)收類款項(xiàng)的交易結(jié)構(gòu)比較復(fù)雜,其中涉及多個(gè)增信主體和金融機(jī)構(gòu),風(fēng)險(xiǎn)的透明度比較低,原有的信貸風(fēng)險(xiǎn)極有可能通過應(yīng)收款項(xiàng)投資實(shí)現(xiàn)轉(zhuǎn)移,從而導(dǎo)致銀行運(yùn)行的風(fēng)險(xiǎn)上升。

(三)改善不合理的收入結(jié)構(gòu)

一直以來,我國商業(yè)銀行的收入主要來源于存貸利息產(chǎn)生的差額;其次則是通過提供各種中間業(yè)務(wù)服務(wù)收取的傭金,但后者所占的比例很少,這就造成我國商業(yè)銀行收入來源單一的收入結(jié)構(gòu),一旦利息發(fā)生變化,就會(huì)對(duì)整個(gè)銀行的收入產(chǎn)生很大的影響,對(duì)商業(yè)銀行的長久發(fā)展非常不利。而通過發(fā)展投資類業(yè)務(wù),增加銀行收入的來源,改善不合理的收入結(jié)構(gòu)。

三、結(jié)束語

商業(yè)銀行在發(fā)展的過程中,應(yīng)該處理好收入的來源與去向的問題,形成合理的資產(chǎn)、負(fù)債結(jié)構(gòu)。同時(shí)應(yīng)當(dāng)順應(yīng)時(shí)代的發(fā)展,不斷創(chuàng)新業(yè)務(wù)類型,提高自身應(yīng)對(duì)風(fēng)險(xiǎn)的能力,促進(jìn)商業(yè)銀行合理、有序、健康的發(fā)展。

參考文獻(xiàn):

[1楊冬冬,馬曉軍.應(yīng)收款項(xiàng)類投資對(duì)我國商業(yè)銀行盈利能力和風(fēng)險(xiǎn)的影響研究[J].華北金融,2018(8).

[2]胡斌.商業(yè)銀行證券投資業(yè)務(wù)的國際比較[J].中國貨幣市場,2007

[3]金昱.我國商業(yè)銀行投資業(yè)務(wù)的發(fā)展趨勢、模式與風(fēng)險(xiǎn)[G].商業(yè)銀行

[4]方照青.我國上市商業(yè)銀行盈利能力影響因素研究[D].山東大學(xué).2014.

[5]趙斐斐.芻議我國商業(yè)銀行投資銀行業(yè)務(wù)發(fā)展趨勢與創(chuàng)新[J].時(shí)代金融,2018(5)

[6]陸岷峰,張歡.商業(yè)銀行股權(quán)投資業(yè)務(wù)歷史沿革、現(xiàn)狀及展望研究[J].蘭州財(cái)經(jīng)大學(xué)學(xué)報(bào),2018(2)

作者簡介:

杜紅霞(1996-),女,苗族,重慶市,本科,研究方向:經(jīng)濟(jì)學(xué)。

李福林(1998-),男,漢族,四川省瀘州市,本科,研究方向:文化產(chǎn)業(yè)管理。