赴港上市,香港股權激勵知多少

陸洲

股權激勵成為焦點

目前,越來越多的企業(yè)開始重視員工的股權激勵計劃。《中國企業(yè)家價值報告(2018)》提供的數(shù)據顯示,2017年,剔除單獨發(fā)行B股、暫停上市及2018年1月1日以后上市的公司,2017年上市公司共計公告407個股權激勵計劃,較上年增長逾六成。其中民營上市公司推出的股權激勵計劃占比高達93%。這其中包括尚品宅配、中工國際、蘇泊爾、寶鋼股份等越來越多的龍頭企業(yè)相繼推出股權激勵計劃。

確實,在現(xiàn)代企業(yè)經營管理中,如何最高效地利用優(yōu)秀人才,提高企業(yè)整體運營效率,是企業(yè)決策者面臨的重要問題。從某種意義上講,企業(yè)的發(fā)展并不能只依靠股東的資金,更需要依靠企業(yè)的實際經營者及專業(yè)技術人才的支持,要做到這一點,首先,要把優(yōu)秀的、有價值的員工留在企業(yè)內部,為企業(yè)服務;其次,要使員工積極主動地發(fā)揮自己的創(chuàng)造力和創(chuàng)新精神,股權激勵恰恰是上市或待上市公司常用的一種內部激勵手段。

內地VS香港

近年來越來越多的企業(yè)選擇赴港上市,那么,如何有效地利用香港的股權激勵機制就成為眾多欲赴港上市企業(yè)的迫切需求。為此,筆者對比了內地與香港關于公司股權激勵的異同點,為不同上市地的公司的實踐提供參考。

首先,激勵對象的范圍不同。兩地差別不大,但目前在內地,獨立董事不得被視為激勵對象,而在香港,獨董可以成為激勵對象。

中國證券監(jiān)督管理委員會頒布的《上市公司股權激勵管理辦法》中,主要將激勵對象劃分為三類:一是董事和高管,二是核心技術或業(yè)務人員,三是公司認為應當激勵的其他員工。以上激勵對象可以是在境內工作的外籍員工。同時,不得授予的對象也分三類:一是獨立董事和監(jiān)事,二是單獨或合計持有上市公司5%以上股份的股東或實際控制人及其配偶、父母和子女,三是被證監(jiān)會等監(jiān)管機構認定為不合適的或受過重大處罰者。

而港交所《上市規(guī)則》關于激勵對象的范圍較為寬泛,主要包括董事、股東或其各自聯(lián)系人、行政人員及雇員。與內地不同,在香港,獨董也可以成為激勵對象,不過也存在相關明確規(guī)定:持有占已發(fā)行股份數(shù)量5%以上的人選,不得認為其具備獨立性,持有1%以上股份的人選將受到質疑,且需在委任前向港交所確認。

值得注意的是,香港對董事、獨董、最高行政人員、主要股東或其聯(lián)系人等特定人群授予股份時,需要經過特別程序,如超過0.1%的占比或超過500萬港幣市值時,則需要求經股東及獨立非執(zhí)行董事批準,并且發(fā)出通函。

第二,激勵方式不同。內地主要有限制性股票和股票期權兩種形式,而香港的激勵方式則更為靈活。

《上市公司股權激勵管理辦法》中的激勵方式主要有兩種,其一為限制性股票,是指激勵對象按照股權激勵計劃規(guī)定的條件,獲得的轉讓等部分權利受到限制的本公司股票;其二為股票期權,是指上市公司授予激勵對象在未來一定期限內以預先確定的條件購買本公司一定數(shù)量股份的權利。相比內地,香港的激勵方式更為靈活和多元。比如股份期權、可轉換證券或為此專門設立的信托基金、公積金或退休金計劃方式等,都可以成為激勵的手段之一。

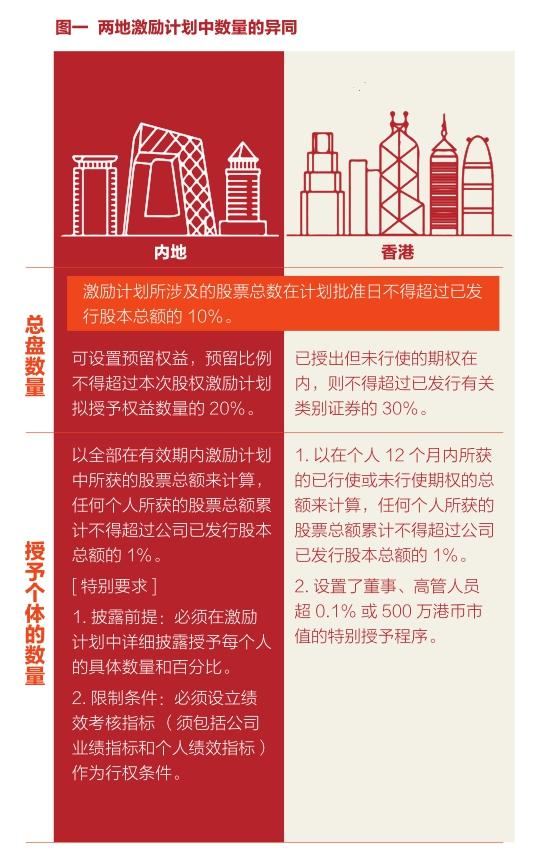

第三,對于授予數(shù)量,兩地對激勵計劃所涉及的股票總數(shù)上限都劃定在發(fā)行股票總額的10%以內。可以看出,企業(yè)每年的股權激勵計劃總盤子是有限的,即便企業(yè)想加大激勵的力度,也不能過于“任性”,必須依規(guī)控制在總盤子的10%以內。此外,對于任何個人所獲的股票總額也有上限規(guī)定,兩地均為公司已發(fā)行總股本的1%以內。

但是,考慮到比例的限定或許不能滿足很多公司后續(xù)引進人才的需求,兩地對預留權益也有一些特殊設置,同時對于激勵的個體也設置了一些限制條件,詳情可參考圖一。

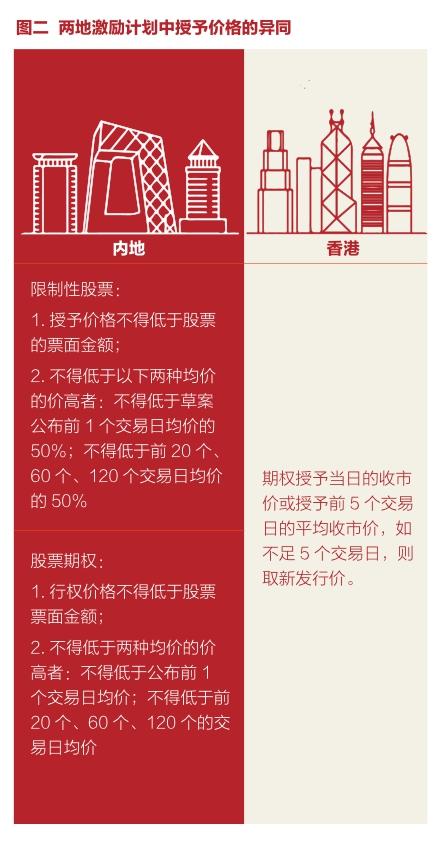

第四,兩者對激勵性股票的授予價格作了不同的規(guī)定,內地的限制性股票更具吸引力。內地對限制性股票和股票期權的授予價格分別作了不同規(guī)定,這也是現(xiàn)行《上市公司股權激勵管理辦法》的一大亮點,詳情可參考圖二。

從授予價格的角度看,內地的限制性股票更具吸引力,這也是新規(guī)的重大修訂內容之一,它增加了定價的彈性,給了上市公司更大的操作空間。

第五,在授出激勵股權方面,內地更為嚴格,香港主要在與內幕消息或業(yè)績報告披露相關的禁止性期間做了限制授予規(guī)定。內地規(guī)定高管限售期間以及一些特殊期間如最近一個會計年度財務會計報告或內部控制被注冊會計師出具否定或無法表示意見時,不得授予激勵等等。

而港交所對于授予時間的限制主要是與內幕消息或業(yè)績報告披露相關的禁止性期間的規(guī)定,如發(fā)行人在得悉內幕消息后不得授出期權,直到消息公布之日才能授出;又如董事會在通過年度、半年、季度和其他中期業(yè)績會議日期之前的一個月內不得授出期權等等。

第六,在行權規(guī)則方面,內地在行權上的最大特色是規(guī)定了強制分期解禁和分批行權規(guī)則,而港交所則相對寬松。如,內地對于限制性股票,實行分期解禁制度,首次解除時間,要求股票授予日與首次解除限售日之間的間隔不得少于12個月;對于股票期權,實行分批行權制度,首次行權日,要求授權日與首次行權日的間隔不得少于12個月。

香港靈活、內地嚴格

相比而言,港交所關于行權方面的規(guī)則厘定得比較寬松,基本沒有太多的硬性規(guī)定,把權利更多交給了上市公司本身,只有相關計劃的披露要求。

除此之外,還有幾個其它方面的細節(jié),如關于有效期:兩地規(guī)定一致,計劃的有效期從授予之日起不得超過10年;又如關于轉讓:內地規(guī)定不得轉讓、不得用于擔保或償還債務(限制性股票在解除限售前),香港由上市公司決定,只規(guī)定根據計劃已授出的期權不得轉讓等等。

總體而言,香港賦予了上市公司更多的市場和空間,相對靈活,但對于披露要求、部分高管持有上限的規(guī)定就更加詳細;內地的規(guī)定整體較細致,對于激勵人員的范圍把控更加嚴格,尤其是把股票和期權分為兩種不同的方式分立章節(jié)規(guī)范,強制進行分期解禁和分批行權,同時內地對于行權價格也設定了明確的雙重標準。