稅收公平原則視角下優化個人所得稅制度探討

王岳聰

一、稅收公平原則

稅收公平原則是制定稅法的基本原則。它是指國家征稅應使各個納稅人的稅負與其負擔能力相適應,并使納稅人之間的負擔水平保持平衡。主要包括橫向公平和縱向公平兩個方面,前者是指經濟能力或納稅能力相同的人應當繳納數額相同的稅收,亦即應以同等的課稅標準對待經濟條件相同的人;后者是指經濟能力或納稅能力不同的人應當繳納不同的稅收,亦即應以不同的課稅標準對待經濟條件不同的人。個人所得稅立法精神是“高收入者多繳稅、中等收入者少繳稅、低收入者不繳稅”。

現行的個人所得稅法是在2011年6月30日第十一屆全國人民代表大會常務委員會第二十一次會議進行第六次修改的。個人所得稅的應納稅額計算實施分類制度,主要分為11類。本文主要對第1類工資、薪金所得,第8類財產租賃所得進行分析,得出結論,在倒掛區間內,隨著收入的增加,稅后凈收入反而未增加,進行優化,更加體現立法精神,體現稅收公平原則。

二、年終一次性獎金的應納稅額計算與分析

全年一次性獎金,是指行政機關、企事業單位等扣繳義務人根據全年經濟效益和對雇員全年工作業績的綜合考核情況,向雇員發放的一次性獎金。一次性獎金也包括年終加薪、實行年薪制和績效工資辦法的單位根據考核情況兌現的年薪和績效工資。現行的稅法制度規定,納稅人取得全年一次性獎金,單獨作為一個月工資、薪金所得計算納稅,并按以下計稅辦法,由扣繳義務人發放時代扣代繳:

將雇員個人當月內取得的全年一次性獎金,按當月工資薪金取得是否高于或等于稅法規定的費用扣除額以上,分兩種情況計算如下:

如果雇員當月工資薪金所得高于(或等于)稅法規定的費用扣除額的,適用公式為:

應納稅額=雇員當月取得全年一次性獎金×適用稅率-速算扣除數

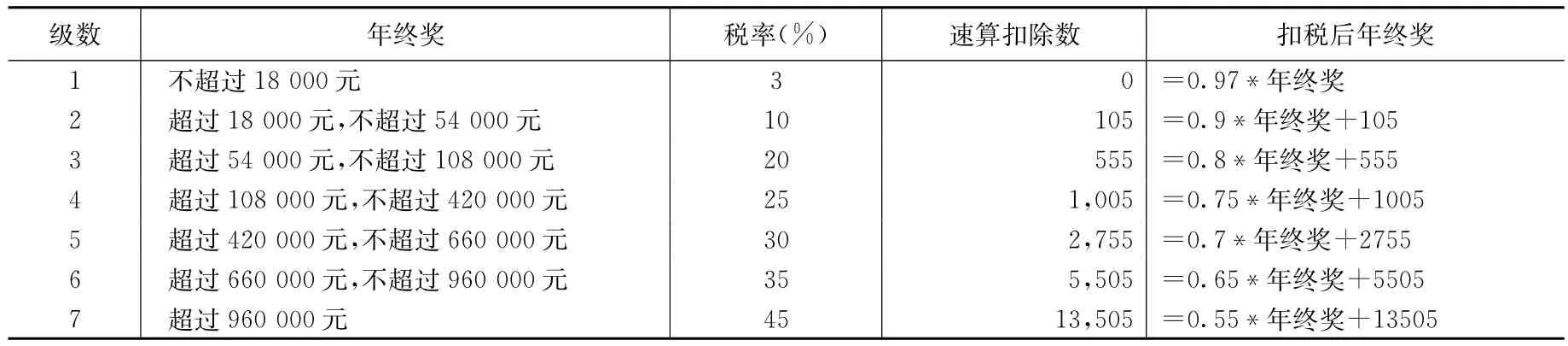

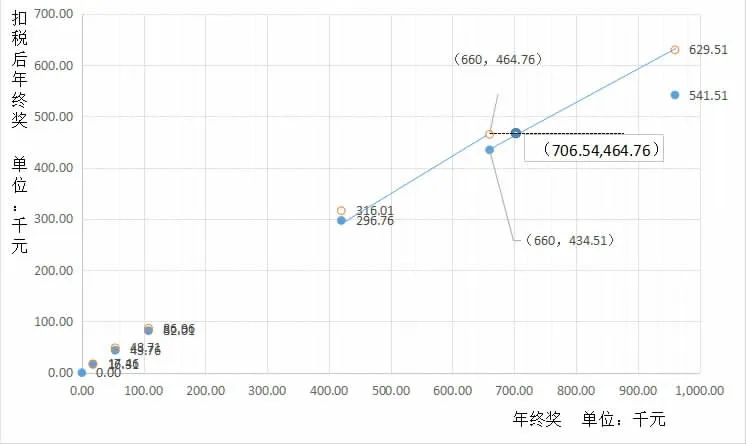

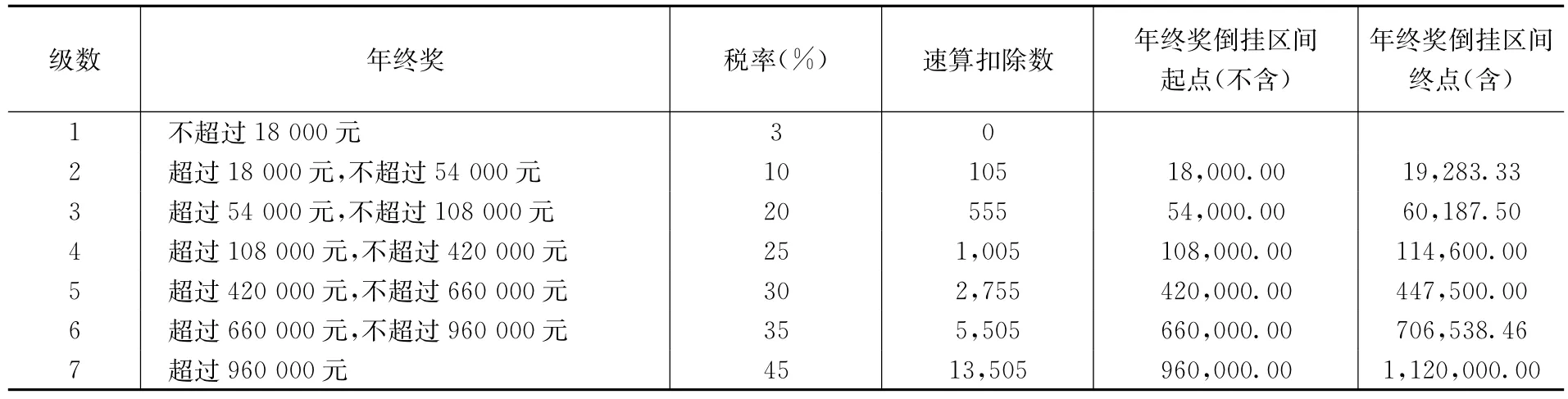

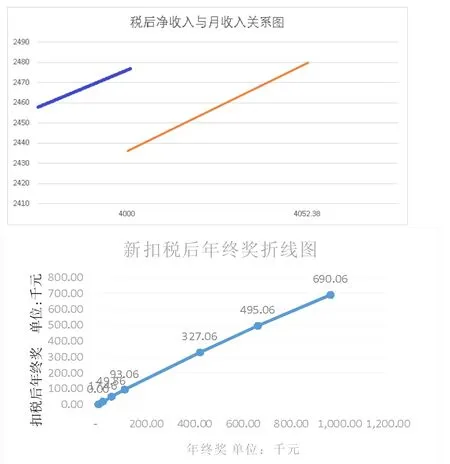

以級數6為例,其應納個人所得稅的計算公式=一次性年終獎*35%-5505,那么扣稅后的一次性年終獎金額=一次性年終獎*65%+5505,其倒掛區間的計算公式:464755=0.65*一次性年終獎+5505,則計算出倒掛區間是(660000.00 706538.46]。在級數6倒掛區間內,納稅人不愿意多努力,多拿年終獎,因為其扣稅后的年終獎反而變少,因此一次性年終獎的個人所得稅的征收反而不利于實現多勞多得,違反稅收中性原則。

以級數1,級數2為例,年終獎個稅“1元稅差”,造成“倒掛區間”,會使納稅人改變決策,有違稅收中性原則。某人的年終一次性獎金為18000元,需繳納稅款540元,而如果年終一次性獎金為18001元,則需繳納稅款1695.10元。也就是說,雖然收入僅多了1元錢,但是稅款卻多了1155.10元,最終導致收入減少1155.10元。

表一 扣稅后年終獎的計算公式表

表二 倒掛區間

結語:其倒掛區間的產生,主要原因是在于應納稅所得額、稅率、速算扣除數的問題,從而造成稅后年終獎與稅前年終獎之間的曲線不是連續的曲線,因此產生倒掛區間。只要匹配好三者,使得稅后年終獎與稅前年終獎之間的曲線成為連續的曲線,那么其應納稅額的計算不會產生倒掛區間,可以更好體現稅收公平原則。

三、財產租賃所得的應納稅額計算與分析

在確定財產租賃的應納稅所得額時,納稅人在出租財產過程中繳納的稅金和教育費附加,可持完稅(繳款)憑證,從其財產租賃收入中扣除。準予扣除的項目除了規定費用和有關稅、費外,還準予扣除能夠提供有效、準確憑證,證明由納稅人負擔的該出租財產實際開支的修繕費用。允許扣除的修繕費用,以每次800元為限。一次扣除不完的,準予在下一次繼續扣除,直到扣完為止。

個人出租財產取得的財產租賃收入,在計算繳納個人所得稅時,應依次扣除以下費用:

1.財產租賃過程中繳納的稅費;

2.由納稅人負擔的該出租財產實際開支的修繕費用(最高以800元為限/月);

3.稅法規定的費用扣除標準。

應納稅所得額的計算公式為:

①每次(月)收入不超過4000元的:

應納稅所得額=每次(月)收入額一相關稅費-修繕費用-800元

②每次(月)收入超過4000元的:

應納稅所得額=[每次(月)收入額-相關稅費-修繕費用]×(1-20%)

應納稅額=應納稅所得額*稅率,

例解:以準予扣除的修繕費用是800元,稅率20%,準予扣除的稅費為300元為例,進行計算,月收入與應納稅額的關系式如下:

當每次(月)收入不超過4000元的:

應納稅額=月收入*0.2-300*0.2-800*0.2-800*0.2=0.2*月收入-380

稅后凈收入=月收入-300-800-(0.2*月收入-380)=0.8*月收入-720

當每次(月)收入超過4000元的:

應納稅額=[月收入-300-800]×(1-20%)*0.2=0.16*月收入-176

稅后凈收入=月收入-300-800-(0.16*月收入-176)=0.84*月收入-924

解出倒掛區間為月收入為4000元至4052.38元。營改增后,此處的收入應為不含增值稅的收入,在此倒掛區間內,以月收入為4010元,此時應納稅額=465.6元,稅后凈收入=2444.4元,小于在月收入為4000元時的稅后凈收入。

結語:其倒掛區間的產生,主要原因是在于扣除額與收入的匹配問題,造成應納稅額與月收入的曲線不是連續的,稅后凈收入與月收入的曲線也是不連續的。只要將其匹配,就不會產生倒掛區間。

四、優化個人所得稅制度的建議

綜上所述,在倒掛區間內,隨著收入的增加,反而會導致稅收凈收入無法得到改善。其本不是個人所得稅的立法目標,也未體現稅收公平原則。

建議應將年終一次性獎金平攤到全年12個月進行處理。其計算公式應納稅額=(雇員當月取得全年一次性獎金/12*適用稅率-速算扣除數)*12=雇員當月取得全年一次性獎金*適用稅率-速算扣除數*12。若按此更改后,則不會存在“倒掛區間”,也不會改變納稅人的決策。

建議在財產租賃所得中,將扣除項目第3項稅法規定的費用扣除標準予以調整。當月收入不超過4000元時,可以保持不變為800元;當月收入超過4000元時,調整為月收入的20%。調整后,應納稅額與收入的關系將會是連續的曲線,因此倒掛區間會消除,更能體現立法精神,也能體現稅收公平原則。