基于哈佛框架的財務報表分析

陳海權

一、哈佛框架概述

哈佛分析框架是由哈佛大學的三位學者提出的財務分析框架,主要包括戰略分析、會計分析、財務分析和前景分析四部分,區別于傳統的財務報表分析方法,哈佛分析框架不再局限于歷史數據,而是將定量分析與定性分析方法相結合,從戰略的高度出發分析一個企業的財務狀況,能夠有效把握財務分析方向,并在科學的預測上為企業未來的發展指明方向。戰略分析是哈佛分析框架中財務報表分析的起點,目的在于確定主要的利潤動因和經營風險,并定性評估企業的盈利能力。會計分析建立在戰略分析的基礎上,目的在于評價公司會計反映基本經營現實的程度。財務分析目標是運用財務數據評價公司當前和過去的業績。前景分析側重于預測公司未來,在前三方面的基礎上對公司的未來做出科學預測,為企業發展指明方向,為決策者提供支持。

二、戰略分析

(一)優勢。上汽集團是國內四大乘用車企業之一,是國內A 股市場最大的上市汽車公司。上汽集團通過與國外車企合作及自身在研發上的不斷投入,其業務范圍不斷擴大。上汽集團旗下品牌包括自主品牌與合資品牌,自主品牌包括榮威和名爵,合資品牌包括上汽通用、上汽大眾等,上汽集團在國內外有多處生產基地,目前上汽集團旗下車系已基本覆蓋乘用車和商用車車型,產品品類比較齊全。

(二)劣勢。上汽集團雖然在產品銷量方面在國內車企中占據龍頭地位,但其中絕大部分銷量都來源于其下屬合資車企的貢獻,上汽集團缺少自主開發的品牌,也缺少一套完整的技術體系,其自主品牌車型搭載的發動機、變速箱和底盤三大件的技術大多都借鑒于美國通用和德國大眾,上汽集團在核心技術上依然有所欠缺。

(三)機會。國家于2018 和2019 年兩次下調了增值稅稅率,許多品牌紛紛下調汽車售價,促進汽車行業的發展。同時,成品油的油價也有所下調。此外,新能源汽車產業是新興的朝陽產業,國家對于新能源汽車產業的大力支持將促進汽車產業的蓬勃發展。

(四)威脅。根據統計數據,從2009 年至2018 年十年間我國汽車保有量一直呈上升趨勢,從2009 年的7619萬輛增至2018 年的24028 萬輛,增長幅度達兩倍以上,汽車保有量的持續擴大,意味著我國汽車消費市場逐漸趨于飽和。另外,近年來各大車企為了維持自身品牌的市場份額,不斷在汽車研發中投入巨額資金,并不斷推出新車型和降價銷售,行業競爭激烈。

三、財務分析

(一)償債能力分析

1.償債能力縱向比較

表1 償債能力縱向比較

根據表1 數據,上汽集團流動比率與速動比率指標大體上呈現出同步波動的趨勢,其流動比率指標普遍維持在1-1.25 之間,遠遠小于制造業經驗數值2,可見用該指標衡量的上汽集團短期償債能力并不強,而速動比率指標2009-2018 年十年間均在1 左右波動,1 為制造業速動比率指標的理想數值,因此上汽集團用速動比率指標衡量的短期償債能力較強。上汽集團2009-2018 年間資產負債率均維持在70%以下,處于比較合理的區間。上汽集團2009-2018 年現金流量債務比率指標從0.27 逐步降低至0.02 的水平,該集團經營活動產生的現金能用來償還債務的數額接近于0,可見上汽集團通過經營活動賺取的收入絕大部分都以應收賬款形式入賬,能夠收回現金的收入極少,這在一定程度上會影響企業的償債能力,增加企業的財務風險。

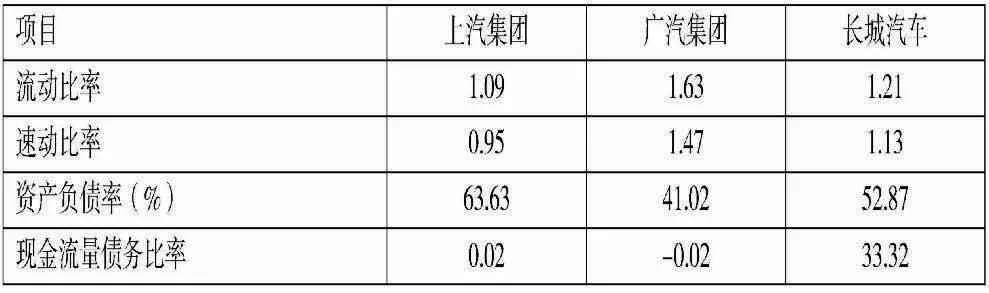

2.償債能力橫向比較

表2 償債能力橫向比較

為了解上汽集團在汽車制造行業中的地位,本文選取了與上汽集團綜合實力相當的廣汽集團與長城汽車與上汽集團進行2018 年的數據對比。根據表2 數據可以看出,上汽集團2018 年流動與速動比率指標在三家企業中均為最低值,而且與表現最好的廣汽集團相差較大,可見上汽集團短期償債能力在三家企業中最弱。而在長期償債能力方面,上汽集團的資產負債率在三家企業中最高,達到了63.63%,而現金流量債務比率也并不樂觀,上汽集團與指標數值最低的廣汽相差僅為0.04,而且兩家企業指標數據均接近于0,而長城汽車該項指標數據卻高達33.32,可見上汽集團長短期償債能力在同業對比中均不占優勢,還存在較大的提升空間。

(二)盈利能力分析

1.盈利能力縱向比較

圖1 盈利能力縱向比較

根據圖1 可以看出,2009-2018 年上汽集團銷售凈利率、凈資產收益率、總資產凈利率三個指標大體上呈現出同步變動的趨勢,三個指標均在2009-2012 年期間呈現出較大幅度的波動,而后從2012-2018 年間呈現出持續小幅度降低的趨勢,根據圖形可以看出,經過下降以后,上汽集團上述三項指標數值均與2009 年各指標數值大致相等,這說明上汽集團從2009 年到2018 年期間利潤與銷售收入、凈資產、總資產的增長幅度大體上趨同,該集團資產規模與盈利規模呈現穩步擴張的趨勢。同時,上汽集團基本每股收益指標也呈現出穩步增長的趨勢,從2009 年的1.01 元每股增至2018 年的3.08 元每股,增長了大約兩倍。綜合上述指標可以得出,上汽集團盈利能力較強,股東財富不斷增加,企業價值不斷提升。

2.盈利能力橫向比較

表3 盈利能力橫向比較

根據表3 中數據,銷售凈利率及總資產凈利率兩項指標數值較高的為廣汽集團,廣汽集團銷售凈利率指標數值約為上汽集團的2.8 倍,總資產凈利率指標數值約為上汽集團的1.35 倍,上汽集團上述兩項指標數值均與長城汽車幾乎持平,而與廣汽集團差距較大,可見上汽集團銷售凈利率和總資產凈利率指標在同行業中對比并不占據優勢。凈資產收益率指標數值上汽、廣汽與長城分別為15.67%、14.94%、10.24%,上汽集團該項指標排名第一,然而其與排名第二的廣汽集團僅拉開0.73%的差距,表明上汽集團該項指標只是略有優勢,而在基本每股收益指標中,上汽、廣汽與長城指標數值分別為3.08、1.07、0.57,上汽集團2018 年基本每股收益約為廣汽集團的2.9 倍,約為長城汽車的5.4 倍,上汽集團基本每股收益在同行業中對比優勢明顯。綜合上述四個指標分析,2018年上汽集團盈利能力除基本每股收益指標外,其余指標在同行業中表現并不突出,其與盈利能力綜合表現最強的廣汽集團還有一定差距。

(三)營運能力分析

1.營運能力縱向比較

圖2 營運能力縱向比較

由圖2 可以看出,上汽集團的存貨周轉率從2009-2018 年一直穩定在每年15 次左右,可見上汽集團存貨管理水平較高,存貨占用資金較少,流動性較強。上汽集團應收賬款周轉率大體上呈上升趨勢,2009 年為每年7.73 次,2018 年為每年14.16 次,遠遠高于制造業經驗值3,表明該集團應收賬款轉換為現金的速度較快,現金收現期較短。總資產周轉率上述十年中波動性不大,且各年均高于制造業經驗值0.8,表明上汽集團的資產利用率較高,資產收益性較好。因此,上汽集團的營運能力較強,這有助于為集團盈利能力和償債能力打下堅實的基礎,提供良好的保障。

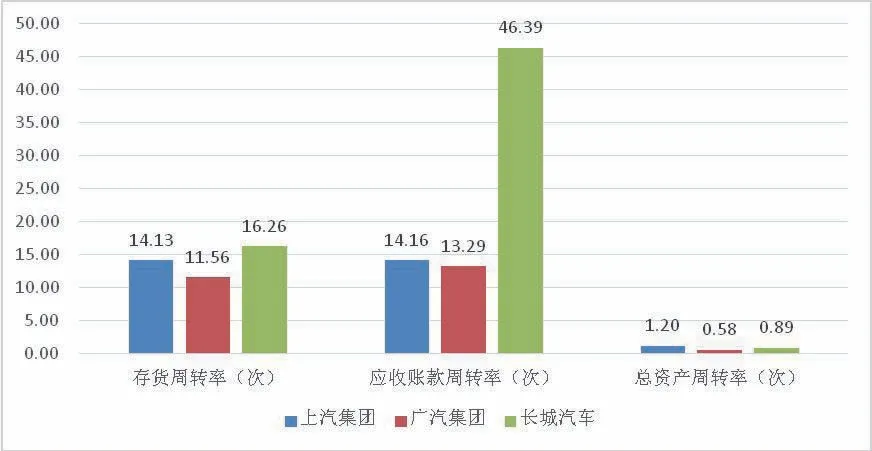

2.營運能力橫向比較

圖3 營運能力橫向比較

根據圖3,上汽集團存貨周轉率和應收賬款周轉率高于廣汽集團,但遠低于長城汽車,總資產周轉率指標略高于廣汽集團和長城汽車。三項指標中上汽集團與廣汽相比雖占據相對優勢,但總體而言與長城汽車差距較為明顯,所以上汽集團營運能力指標雖在縱向對比中優于行業經驗數值,但在橫向對比中優勢并不十分明顯。

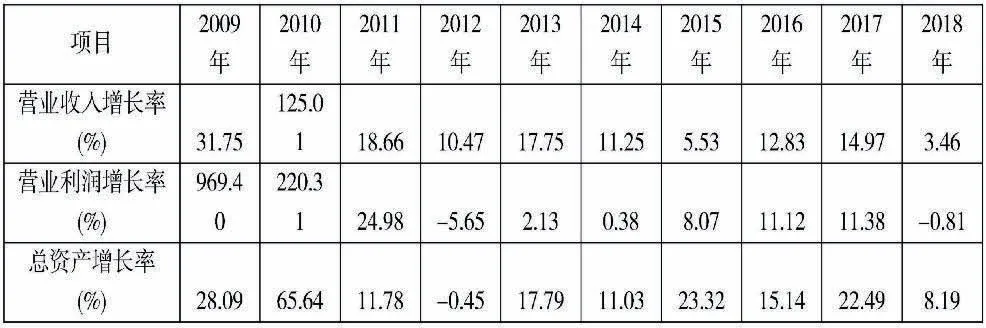

(四)發展能力分析

1.發展能力縱向比較

表4 發展能力縱向比較

根據表4 數據,得益于2009 年國家出臺對1.6L 及以下排量汽車購置稅減半的影響,全國汽車銷量呈現井噴式增長,上汽集團在2009 和2010 年兩年營業收入增長率、營業利潤增長率和總資產增長率三項指標數據均呈現爆發式增長,而從2011 年開始,上述三項指標數據均在一定范圍內波動,總體而言上汽集團發展能力呈現小規模增長的趨勢。

2.發展能力橫向比較

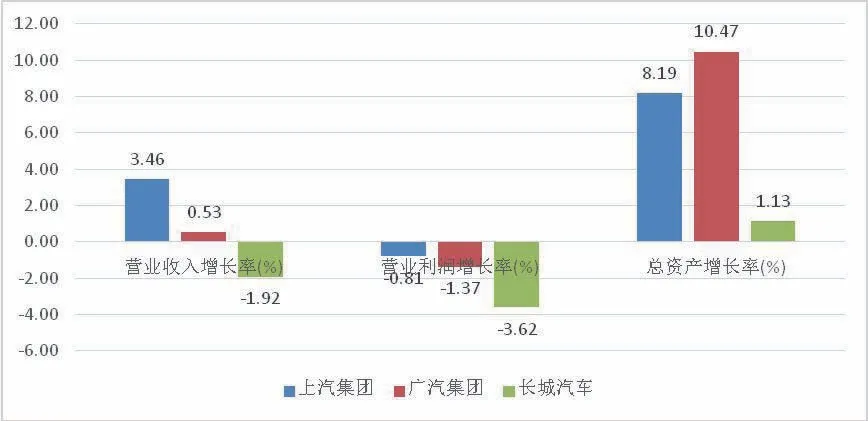

圖4 發展能力橫向比較

根據圖4,上汽集團2018 年除總資產增長率比廣汽集團略低以外,營業收入增長率及營業利潤增長率均在三家企業中居于首位,表明上汽集團發展能力在同行業中居于上游地位,發展前景廣闊。上汽集團應綜合考慮外部行業環境和市場需求,結合企業戰略及掌握的資源條件,合理推進集團規模的擴張。

四、前景分析

(一)危機預測

1.加大研發投入

上汽集團在綜合實力上是我國汽車行業的龍頭企業,然而,其大部分生產工藝和技術都還依賴于與其合作的國外車企。上汽應加大研發投入,掌握核心技術,形成完備的生產工藝,提高核心競爭力。

2.發展自主品牌

根據上汽集團公布的2018 年銷量數據,2018 年上汽集團實現整車銷售約705.2 萬輛,自主品牌榮威和名爵全年實現整車銷量僅為73 萬輛,僅約占上汽集團總銷量的13.4%,自主品牌對上汽集團的銷量貢獻微乎其微。上汽集團應加大對自主品牌的扶持力度,加快自主品牌的發展,增強集團經營的穩健性與盈利的持續性。

3.加快創新轉型

新時期下,新能源和智能網聯是汽車產業發展的風向標,此前上汽集團曾推出過多款新能源汽車,并且在電池研發方面取得了一定突破,但在電機和電控技術方面還有所欠缺,此外上汽日前還與阿里集團聯合打造了斑馬系統,但這套系統根據用戶反饋還有較大的改進空間。因此上汽集團要加快新能源汽車的布局和智能網聯技術的研發,擺脫傳統制造業的束縛,加快出行服務的創新轉型。

(二)財務預測。

根據上汽集團2009-2018 年的財務指標,其長短期償債能力在與廣汽、長城的對比中均不占據優勢,同時其資產負債率在三家企業中最高,可見上汽集團存在一定的財務風險,未來上汽集團應科學融資,優化資本結構,降低財務風險,同時應努力提高資產收益,提高償債能力。盈利能力除基本每股收益指標優勢明顯外,其余指標在同行業中表現并不突出,其與盈利能力綜合表現最強的廣汽集團還有一定差距,這雖然與上汽集團資產規模巨大有一定關聯,然而未來努力提高利潤水平和盈利能力指標數值仍是上汽集團的奮斗目標之一。營運能力上汽集團三項指標數值總體在同行業中占據優勢地位,說明其資產管理能力較強,資產周轉速度較快。發展能力上汽集團三項指標數值在三家企業對比中占據絕對優勢,上汽集團發展能力在同行業中居于上游地位,上汽集團未來的發展前景廣闊。現金流量方面,上汽集團現金流量結構合理,現金流管理能力強,現金流狀況比較健康,表明企業的經營狀況良好,能夠滿足集團對現金的巨大需求,承受風險的能力強,這有助于提高投資者的信心和提升企業價值。