使用NPV法分析項(xiàng)目可行性的研究

(中國(guó)人民大學(xué)財(cái)政金融學(xué)院 北京 100872)

一、NPV法相關(guān)系數(shù)介紹

NPV法(凈現(xiàn)值法)是指在對(duì)投資項(xiàng)目進(jìn)行可行性研究時(shí),基于NPV(凈現(xiàn)值)、IRR(內(nèi)部收益率)、回收期、PI(盈利指數(shù))四個(gè)指標(biāo)對(duì)項(xiàng)目的盈利能力進(jìn)行評(píng)估。

NPV(凈現(xiàn)值)是指基于項(xiàng)目的期初投資以及期間稅后現(xiàn)金流、要求收益率,計(jì)算出來的項(xiàng)目?jī)衄F(xiàn)值。若NPV大于零,則說明目標(biāo)項(xiàng)目具備盈利能力。在比較互斥項(xiàng)目時(shí),優(yōu)先選擇NPV較大的項(xiàng)目進(jìn)行投資。

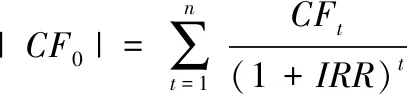

NPV的計(jì)算公式為

其中,CF0是指期初現(xiàn)金流,CFt是指項(xiàng)目期間稅后經(jīng)營(yíng)現(xiàn)金流,CFTNO是指期末稅后非經(jīng)營(yíng)現(xiàn)金流,r是指要求收益率。

CF0的計(jì)算公式為

CF0=FCInv+NWCInv-Sal0+T(Sal0-B0)

其中,F(xiàn)CInv是指期初投入的固定資本,NWCInv是指項(xiàng)目營(yíng)運(yùn)資本,Sal0是指原固定資產(chǎn)期初變賣價(jià)值,B0是指原固定資產(chǎn)期初賬面價(jià)值。

CFt的計(jì)算公式為。

CFt=(S-C)(1-T)+TD

其中,S是指銷售收入,C是指成本,T是指當(dāng)?shù)囟惵剩珼是指折舊費(fèi)用。

CFTNO的計(jì)算公式為。

CFTNO=NWCInv+SalT-T(SalT-BT)

其中,NWCInv是指項(xiàng)目營(yíng)運(yùn)資本,SalT是指固定資產(chǎn)期末變賣價(jià)值,BT是指固定資產(chǎn)期末賬面價(jià)值,T是指當(dāng)?shù)囟惵省?/p>

r是項(xiàng)目的要求收益率,一般使用CAPM(資本資產(chǎn)定價(jià)模型)計(jì)算得出。計(jì)算公式如下

r=Rf+β(Rm-Rf)

其中,WACC是指加權(quán)平均資本成本,Rf是指無(wú)風(fēng)險(xiǎn)利率,β是指目標(biāo)市場(chǎng)的風(fēng)險(xiǎn)系數(shù),D是指借債金額數(shù)值,E是指權(quán)益資金數(shù)值,A是指項(xiàng)目總投資額,rd是指?jìng)鶆?wù)資金成本,re是指權(quán)益資金成本。

IRR(內(nèi)部收益率)是指使NPV恰好等于零時(shí)的要求回報(bào)率。若項(xiàng)目的要求回報(bào)率小于IRR,則項(xiàng)目具備盈利能力。通常IRR越大表明項(xiàng)目的盈利能力越強(qiáng),但是在比較互斥項(xiàng)目時(shí),NPV的優(yōu)先級(jí)高于IRR。當(dāng)IRR與NPV結(jié)論相反時(shí),優(yōu)先遵循NPV大的項(xiàng)目。

其中,CF0是指期初現(xiàn)金流,CFt是指項(xiàng)目期間稅后經(jīng)營(yíng)現(xiàn)金流。

回收期是指項(xiàng)目期間現(xiàn)金流累計(jì)超過初始投資額的年限。分為靜態(tài)回收期和動(dòng)態(tài)回收期,動(dòng)態(tài)回收期需要考慮資金的時(shí)間價(jià)值,按照與NPV相同的要求回報(bào)率進(jìn)行折現(xiàn)。回收期的使用存在一定弊端,對(duì)于項(xiàng)目的考慮并不周全,其只考慮現(xiàn)金流,并沒有考慮項(xiàng)目是否盈利。因此不能單獨(dú)使用,分析回收期的同時(shí),還要對(duì)項(xiàng)目的NPV和IRR進(jìn)行分析判斷。

PI(盈利指數(shù))是指單位投資額可以創(chuàng)造的盈利。PI基于NPV和初始投資額的比值計(jì)算得出,最大的作用在于資本配給時(shí)使用。當(dāng)公司資金有限時(shí),面對(duì)多個(gè)NPV為正的可投資項(xiàng)目?jī)?yōu)先比較項(xiàng)目的PI,選擇PI大的項(xiàng)目。這樣可以使有限的資金創(chuàng)造更大價(jià)值。

PI的計(jì)算公式為

其中,CF0是指期初現(xiàn)金流,NPV是指項(xiàng)目的凈現(xiàn)值。

運(yùn)用NPV法中的這些主要參數(shù)對(duì)單個(gè)項(xiàng)目進(jìn)行可行性研究時(shí),往往可以得出一致的結(jié)論,即NPV>0,IRR大于折現(xiàn)率,PI大于1,則該項(xiàng)目具備投資可行性。但是當(dāng)資金有限等原因,對(duì)多個(gè)互斥項(xiàng)目進(jìn)行投資可行性排序時(shí)。這些指標(biāo)可能會(huì)出現(xiàn)不一致的結(jié)論。此時(shí)就要根據(jù)實(shí)際情況,如資金量,對(duì)回收期的要求,對(duì)凈收益得要求等因素對(duì)項(xiàng)目的投資可行性進(jìn)行排序。以便找出最適合企業(yè)當(dāng)前投資目標(biāo)的項(xiàng)目。

二、目標(biāo)項(xiàng)目可行性分析

(一)項(xiàng)目一

該項(xiàng)目為擴(kuò)張性項(xiàng)目,某連鎖面包店投資建設(shè)分店。投資150萬(wàn)元,用于門店裝修、購(gòu)買固定資產(chǎn)和開業(yè)前期的流動(dòng)資金準(zhǔn)備。資金全部使用公司自有資金,股東要求的投資回報(bào)率為15%。

1.項(xiàng)目具體投資預(yù)算(詳見表1)

表1 項(xiàng)目投資預(yù)算表

2.對(duì)收入的測(cè)算

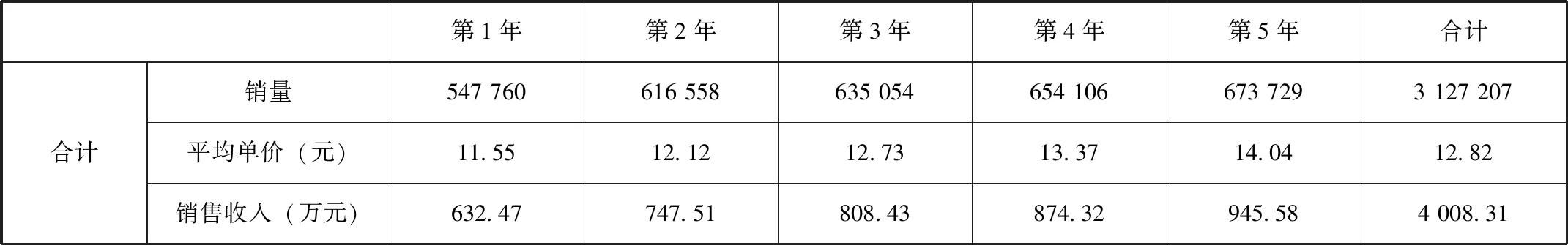

表2 收入測(cè)算表

該項(xiàng)目第一年?duì)I業(yè)天數(shù)334天,預(yù)計(jì)平均每天銷售:飲料類產(chǎn)品540杯,平均售價(jià)9.67元,銷售收入174.41萬(wàn)元;面包類產(chǎn)品950個(gè),平均售價(jià)8.70元,銷售收入276.05萬(wàn)元;西點(diǎn)類產(chǎn)品150個(gè),平均售價(jià)36.33元,銷售收入182.01萬(wàn)元。

從第2年開始,營(yíng)業(yè)天數(shù)為365天,隨著商圈的進(jìn)一步成熟和顧客消費(fèi)習(xí)慣的逐漸養(yǎng)成,預(yù)計(jì)每年銷售量比上年增加3%,為抵抗原物料上漲壓力,平均售價(jià)每年上調(diào)5%。

3.對(duì)成本費(fèi)用的測(cè)算

表3 成本測(cè)算表(見表3)

4.項(xiàng)目可行性評(píng)估

根據(jù)第一部分介紹的NPV,計(jì)算出4個(gè)主要指標(biāo),用來評(píng)估項(xiàng)目可行性:

NPV(凈現(xiàn)值):首先確定初始投資,項(xiàng)目初始固定投資FCInv=120萬(wàn)元,營(yíng)運(yùn)資本NWCInv=30萬(wàn)元,因?yàn)槭菙U(kuò)張項(xiàng)目,沒有舊設(shè)備更迭,Sal0,B0均為0。因此CF0=150萬(wàn)元。

根據(jù)收入與成本測(cè)算表,計(jì)算出各年稅后現(xiàn)金流(中國(guó)一般企業(yè)所得稅率30%):CF1=84.5萬(wàn)元;CF2=113.9萬(wàn)元;CF3=124.7萬(wàn)元;CF4=137.24萬(wàn)元;CF5=149.74萬(wàn)元。

項(xiàng)目期末非營(yíng)運(yùn)現(xiàn)金流回收:因?yàn)榇隧?xiàng)目期末不涉及設(shè)備變賣,因此僅考慮營(yíng)運(yùn)資本回收。CFTNO=30萬(wàn)元。

計(jì)算項(xiàng)目的要求回報(bào)率:加權(quán)資本投資成本=150×15%/150=15%。折現(xiàn)率=5.32%+0.84×(15%-5.32%)=13.45%,其中,2015年5年期國(guó)債利率5.32%,2015年飲料/食品行業(yè)貝塔系數(shù)0.84。經(jīng)計(jì)算,項(xiàng)目NPV(凈現(xiàn)值)=29.72萬(wàn)元。

IRR(內(nèi)部收益率):首先確定初始投資額,項(xiàng)目期間稅后現(xiàn)金流以及期末非營(yíng)運(yùn)現(xiàn)金回收,CF0=150萬(wàn)元,CF1=84.5萬(wàn)元;CF2=113.9萬(wàn)元;CF3=124.7萬(wàn)元;CF4=137.24萬(wàn)元;CF5=149.74萬(wàn)元;CFTNO=30萬(wàn)元。經(jīng)計(jì)算,項(xiàng)目IRR=20%。

回收期:經(jīng)計(jì)算,該項(xiàng)目期間現(xiàn)金流完全覆蓋初始投資額的時(shí)間為3.62年。

PI(盈利指數(shù)):經(jīng)計(jì)算,該項(xiàng)目的盈利指數(shù)為1.2。

(二)項(xiàng)目二

該項(xiàng)目同為擴(kuò)張型項(xiàng)目,某肉制品公司投資建設(shè)加工廠。項(xiàng)目投資預(yù)算為210萬(wàn)元,全部是自有資金,股東回報(bào)投資要求率11%。流動(dòng)資金60萬(wàn)元。

1.資金使用情況(見表4、表5、表6)

2.對(duì)收入的測(cè)算

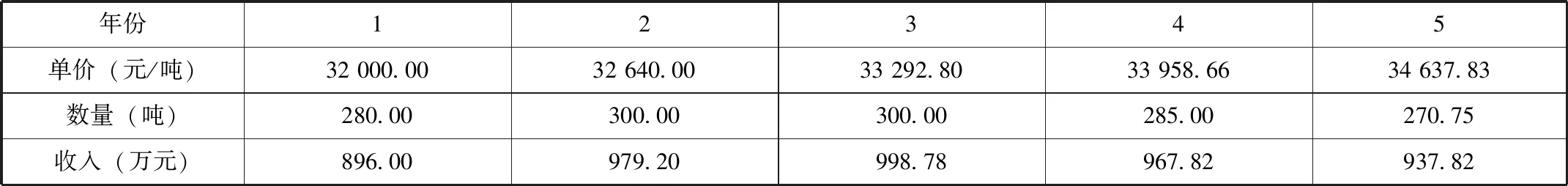

表5 收入測(cè)算表

3.對(duì)成本費(fèi)用的測(cè)算

表6 成本測(cè)算表

4.項(xiàng)目的可行性分析

根據(jù)第一部分介紹的NPV,計(jì)算出4個(gè)主要指標(biāo),用來評(píng)估項(xiàng)目可行性。

NPV(凈現(xiàn)值):首先確定初始投資,項(xiàng)目初始固定投資FCInv=150萬(wàn)元,營(yíng)運(yùn)資本NWCInv=60萬(wàn)元,因?yàn)槭菙U(kuò)張項(xiàng)目,沒有舊設(shè)備更迭,Sal0,B0均為0。因此CF0=210萬(wàn)元。

根據(jù)收入與成本測(cè)算表,計(jì)算出各年稅后現(xiàn)金流(中國(guó)一般企業(yè)所得稅率30%):CF1=57.96萬(wàn)元,CF2=70.84萬(wàn)元,CF3=68.89萬(wàn)元,CF4=55.10萬(wàn)元,CF5=41.23萬(wàn)元。

項(xiàng)目期末非營(yíng)運(yùn)現(xiàn)金流回收:因?yàn)榇隧?xiàng)目期末不涉及設(shè)備變賣,因此僅考慮營(yíng)運(yùn)資本回收。CFTNO=60萬(wàn)元。

計(jì)算項(xiàng)目的要求回報(bào)率:加權(quán)資本投資成本=210×11%/210=11%,折現(xiàn)率=5.32%+0.94×(11%-5.32%)=11.32%。其中,2015年5年期國(guó)債利率5.32%,肉食品行業(yè)貝塔系數(shù)0.94。經(jīng)計(jì)算,項(xiàng)目NPV(凈現(xiàn)值)=44.26萬(wàn)元

IRR(內(nèi)部收益率):首先確定初始投資額,項(xiàng)目期間稅后現(xiàn)金流以及期末非營(yíng)運(yùn)現(xiàn)金回收,CF0=210萬(wàn)元,CF1=57.96萬(wàn)元,CF2=70.84萬(wàn)元,CF3=68.89萬(wàn)元,CF4=55.10萬(wàn)元,CF5=41.23萬(wàn)元,CFTNO=60萬(wàn)元。經(jīng)計(jì)算,項(xiàng)目IRR內(nèi)部收益率=19%。

回收期:經(jīng)計(jì)算,該項(xiàng)目期間現(xiàn)金流完全覆蓋初始投資額的時(shí)間為3.78年。

PI(盈利指數(shù)):經(jīng)計(jì)算,該項(xiàng)目的盈利指數(shù)為1.21。

三、項(xiàng)目評(píng)估總結(jié)

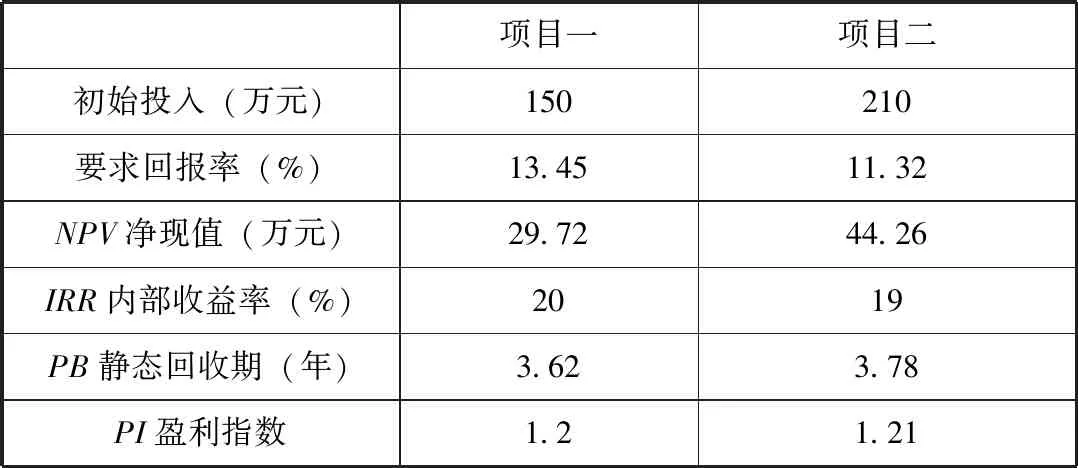

(一)兩項(xiàng)目主要參數(shù)對(duì)比

表7 兩項(xiàng)目主要參數(shù)對(duì)比表

(二)結(jié)論

使用NPV法進(jìn)行項(xiàng)目可行性研究,可以得出項(xiàng)目是否具備盈利能力的判斷。經(jīng)過對(duì)兩項(xiàng)目的一系列測(cè)算得到以下結(jié)論。

項(xiàng)目一,經(jīng)營(yíng)期內(nèi)可實(shí)現(xiàn)凈利179.72萬(wàn)元,投資回收期為3.62年,內(nèi)部報(bào)酬率20%大于要求回報(bào)率,凈現(xiàn)值達(dá)到29.72萬(wàn)元。項(xiàng)目的凈現(xiàn)值大于零,內(nèi)部收益率大于要求回報(bào)率,說明該項(xiàng)目具備盈利能力。該項(xiàng)目的現(xiàn)金流分布均勻,且由于采用逐年漲價(jià)的方式,現(xiàn)金流呈現(xiàn)出逐年遞增的態(tài)勢(shì)。后期的現(xiàn)金流大于前期的現(xiàn)金流,折現(xiàn)率對(duì)項(xiàng)目的凈現(xiàn)值影響較大。股東回報(bào)率既定,因此基準(zhǔn)利率的變動(dòng)對(duì)項(xiàng)目的影響較大。在項(xiàng)目可行性研究時(shí),需要全面考慮各種因素,比較精確的定出合適的折現(xiàn)率。以免在實(shí)施過程中,因折現(xiàn)率的誤差導(dǎo)致項(xiàng)目產(chǎn)生虧損。

項(xiàng)目二,經(jīng)營(yíng)期內(nèi)可實(shí)現(xiàn)凈利254.72萬(wàn)元,投資回收期為3.78年,內(nèi)部報(bào)酬率為19%大于要求回報(bào)率,凈現(xiàn)值達(dá)到44.26萬(wàn)元。項(xiàng)目的凈現(xiàn)值大于零,內(nèi)部收益率大于要求回報(bào)率,說明該項(xiàng)目具備盈利能力。該項(xiàng)目的現(xiàn)金流分布沒有項(xiàng)目一分布均勻,但是該項(xiàng)目的主要現(xiàn)金流來自前期。后期項(xiàng)目現(xiàn)金流呈遞減的態(tài)勢(shì)。該項(xiàng)目?jī)衄F(xiàn)值大于項(xiàng)目一的主要原因在于現(xiàn)金流回收大部分在前期,且項(xiàng)目的折現(xiàn)率小于項(xiàng)目一。但是項(xiàng)目二的初始投資較大,導(dǎo)致回收期較長(zhǎng)。因此在項(xiàng)目實(shí)施過程中,確保現(xiàn)金流的按時(shí)回收更為重要。

兩項(xiàng)目均具備投資可行性,凈現(xiàn)值是項(xiàng)目執(zhí)行期間現(xiàn)金流經(jīng)過要求回報(bào)率折現(xiàn)后與初始投資的差值。凈現(xiàn)值大于零說明項(xiàng)目除了可以獲得基于要求回報(bào)率的預(yù)期正常收益外,還可以獲得額外的經(jīng)濟(jì)收益,該經(jīng)濟(jì)收益的值就等于項(xiàng)目的凈現(xiàn)值。

其中,項(xiàng)目二的回收期大于項(xiàng)目一,雖均能夠保證款項(xiàng)收回,但是項(xiàng)目二的資金收回風(fēng)險(xiǎn)更大;項(xiàng)目二的內(nèi)部收益率小于項(xiàng)目一,但是凈現(xiàn)值大于項(xiàng)目一,因此當(dāng)資金有限,兩項(xiàng)目作為互斥項(xiàng)目選擇時(shí),NPV的參考價(jià)值大于IRR,優(yōu)先投資項(xiàng)目二。因?yàn)閮衄F(xiàn)值表明企業(yè)投資項(xiàng)目的凈利得,直接增加企業(yè)價(jià)值。考慮到投資風(fēng)險(xiǎn),如果企業(yè)投資IRR大的項(xiàng)目一,剩余的資金可能無(wú)法投資到相同IRR的項(xiàng)目,最終的凈利得會(huì)少于項(xiàng)目二。因此優(yōu)先選擇凈現(xiàn)值大的項(xiàng)目進(jìn)行投資。

如果需要進(jìn)行資本配額投資多個(gè)項(xiàng)目,在資金允許的范圍內(nèi)依次優(yōu)先選擇PI大的項(xiàng)目進(jìn)行投資,因?yàn)镻I越大表明單位投資額帶來的收益越大,企業(yè)可以使用有限的資金創(chuàng)造更大的價(jià)值。

- 新營(yíng)銷的其它文章

- 工作滿意度在員工培訓(xùn)和工作績(jī)效之間的中介效應(yīng)研究

——基于廣西高校教師的實(shí)證研究 - 租購(gòu)?fù)瑱?quán)背景下,優(yōu)質(zhì)小學(xué)資源對(duì)住宅價(jià)格的影響

——基于廣州市天河區(qū)的實(shí)證研究 - 從盛安資源股權(quán)激勵(lì)方案之爭(zhēng)看中小股東權(quán)益保護(hù)

- 土地整治對(duì)兵團(tuán)十二師經(jīng)濟(jì)發(fā)展的影響研究

- 河南農(nóng)民收入持續(xù)增長(zhǎng)的實(shí)證研究

——基于ECM模型 - 基于VAR模型的河北省金融發(fā)展與碳排放的關(guān)系研究