基于因素分析法的新個(gè)人所得稅法節(jié)稅效應(yīng)分析

余泉軍

摘要:根據(jù)第七次修訂后的《中國(guó)人民共和國(guó)個(gè)人所得稅法》進(jìn)行個(gè)稅征收已近半年,各個(gè)收入階層均切實(shí)感受到了新個(gè)稅法的節(jié)稅效果,縱觀此次個(gè)稅改革,綜合了諸多政策舉措,意義重大。如何評(píng)估不同稅改舉措的節(jié)稅效應(yīng)以及對(duì)不同收入群體的影響機(jī)制,本文基于因素分析法對(duì)此進(jìn)行了初步的定量分析。

關(guān)鍵詞:個(gè)人所得稅;節(jié)稅效應(yīng);因素分析法

一、前言

2018 年8月31日,第十三屆全國(guó)人大常委會(huì)第五次會(huì)議表決通過(guò)了《關(guān)于修改〈中華人民共和國(guó)個(gè)人所得稅法〉的決定》,這是自1980年個(gè)稅出臺(tái)以來(lái)的第七次大修,也是意義最為重大的一次改革。一是將工資、薪金所得,勞務(wù)報(bào)酬所得,稿酬所得,特許權(quán)使用費(fèi)所得四項(xiàng)所得按照綜合收入所得適用統(tǒng)一的超額累進(jìn)稅率,標(biāo)志著我國(guó)個(gè)稅征收從分類征收向綜合征收邁出了實(shí)質(zhì)性的一步;二是此次改革在提高免征額的同時(shí)也調(diào)整了稅率級(jí)差,有效降低了稅負(fù)率;三是從2019 年1月1日起,增加包括子女教育、繼續(xù)教育、大病醫(yī)療、住房貸款利息或者住房租金、贍養(yǎng)老人等在內(nèi)的六大專項(xiàng)附加扣除,起到了精準(zhǔn)減稅,推進(jìn)了稅收公平;最后是在稅收征管上,全面實(shí)行綜合申報(bào)、專項(xiàng)附加扣除、預(yù)扣預(yù)繳、匯算清繳制度等方法,強(qiáng)化了公民作為納稅主體的監(jiān)管。新個(gè)稅法頒布實(shí)施之后,理論界和實(shí)務(wù)界均對(duì)其政策效果做了不同角度的定性或定量分析,由于本次稅改涉及調(diào)整因素很多,哪一方面的調(diào)整對(duì)節(jié)稅的相對(duì)影響最大,同一個(gè)改革舉措是否對(duì)不同的收入群體影響程度相同,本文通過(guò)因素分析法對(duì)此進(jìn)行了初步研究,以期能從另一個(gè)角度來(lái)評(píng)估政策的影響和探討未來(lái)個(gè)稅改革的著力點(diǎn)。

二、研究假設(shè)及數(shù)據(jù)模型

因素分析法是將研究對(duì)象分解成多個(gè)相互依存的因素,通過(guò)依次選取一個(gè)因素做變量(非選因素保持不變),再將因素變化后的結(jié)果同因素變化前的結(jié)果進(jìn)行水平比較,得到因素變化影響數(shù),最后進(jìn)行各因素的逐個(gè)計(jì)算分析。運(yùn)用此分析方法,可以確定引起某個(gè)經(jīng)濟(jì)指標(biāo)變動(dòng)的各個(gè)因素的影響程度。此次個(gè)稅改革的節(jié)稅效應(yīng)可分解成三個(gè)具體的影響因素,通過(guò)因素分析法可以評(píng)價(jià)不同收入水平下具體改革措施的節(jié)稅效應(yīng)大小。

(一)研究假設(shè):

1.關(guān)于社保公積金稅前扣除比例及限額

個(gè)人所得稅基本計(jì)算公式:每月個(gè)人所得稅=(稅前收入-個(gè)人承擔(dān)三險(xiǎn)一金-免征額-專項(xiàng)附加扣除)*稅率-速算扣除數(shù),目前我國(guó)各項(xiàng)社保的繳費(fèi)比例大體是:養(yǎng)老保險(xiǎn)單位繳20%,個(gè)人繳8%;醫(yī)療保險(xiǎn),單位繳8%,個(gè)人繳2%;失業(yè)保險(xiǎn),單位2%,個(gè)人1%;工傷和生育保險(xiǎn)各1%左右,完全由企業(yè)承擔(dān),個(gè)人不需繳納。這些繳費(fèi)比例累加一起,就是我國(guó)目前整體的社保費(fèi)率,因此個(gè)人承擔(dān)的比例假設(shè)為23%。同時(shí)社保繳納基數(shù)為社會(huì)平均工資的60%-300%,因此社保繳納基數(shù)上限以南京市為例取16,200元。

2.關(guān)于專項(xiàng)附加扣除

根據(jù)國(guó)家稅務(wù)總局發(fā)布的《個(gè)人所得稅專項(xiàng)附加扣除操作辦法(試行)》對(duì)子女教育、繼續(xù)教育、大病醫(yī)療、住房貸款利息或住房租金、贍養(yǎng)老人等六項(xiàng)專項(xiàng)附加扣除所制定的具體標(biāo)準(zhǔn),本文按照享受子女教育1,000元、住房貸款利息1,000元、贍養(yǎng)老人2,000元,即專項(xiàng)附加扣除金額合計(jì)4,000元計(jì)算。

3.關(guān)于研究對(duì)象的選取

個(gè)人所得稅法下的收入包含了綜合所得、經(jīng)營(yíng)所得以及財(cái)產(chǎn)轉(zhuǎn)讓、資本利得等,本文僅對(duì)工資、薪金所得進(jìn)行實(shí)證研究,其中關(guān)于收入水平的選取綜合考慮以下因素確定:免征額從3,500元提高到5,000元,理論上稅前月收入6,493元即無(wú)需繳納個(gè)稅;新稅法下稅前月收入11,688元即無(wú)需繳納個(gè)稅;南京市的社保繳納基數(shù)為16,200元,此收入水平以下按照實(shí)際工資作為繳納基數(shù),此收入水平以上取社保繳納基數(shù)的上限;對(duì)比工資、薪金所得新舊稅率表,此次未對(duì)稅前月收入35,000元及以上進(jìn)行稅率調(diào)整,且稅前月收入80,000以上為最高稅率45%;基于以上幾點(diǎn),為測(cè)度各個(gè)收入水平下新個(gè)稅法的節(jié)稅效應(yīng),特選取稅前月收入在6,493元、11,688元、16,200元、25,000元、50,000元和90,000元作為測(cè)算的收入樣本。

(二)數(shù)據(jù)模型

工資、薪金收入的個(gè)稅改革重點(diǎn)涉及三項(xiàng)調(diào)整,分別是免征額從3,500元提高到5,000元、調(diào)整稅率級(jí)差和增加了專項(xiàng)附加扣除,因此定義因素如下:

因素A:免征額

因素B:稅率

因素C:專項(xiàng)附加扣除

因此新個(gè)稅法的節(jié)稅效應(yīng):

S0= IIT(A0,B0,C0),為舊稅法的納稅金額;

S1=IIT(A1,B0,C0)-IIT(A0,B0,C0),為免征額從3,500元提高到5,000元的節(jié)稅金額;

S2= IIT(A1,B1,C0)-IIT(A1,B0,C0),為免征額為5,000元的情況下,調(diào)整稅率級(jí)差后的節(jié)稅金額;

S3= IIT(A1,B1,C1)-IIT(A1,B1,C0),為免征額為5,000元,新的稅率級(jí)差情況下,增加專項(xiàng)附加扣除后的節(jié)稅金額;

總節(jié)稅金額S=S1+S2+S3,A因素的節(jié)稅效應(yīng)為S1/IIT(A0,B0,C0),B因素的節(jié)稅效應(yīng)為S2/IIT(A1,B0,C0),C因素的節(jié)稅效應(yīng)為S3/IIT(A1,B1,C0)。

三、實(shí)證分析

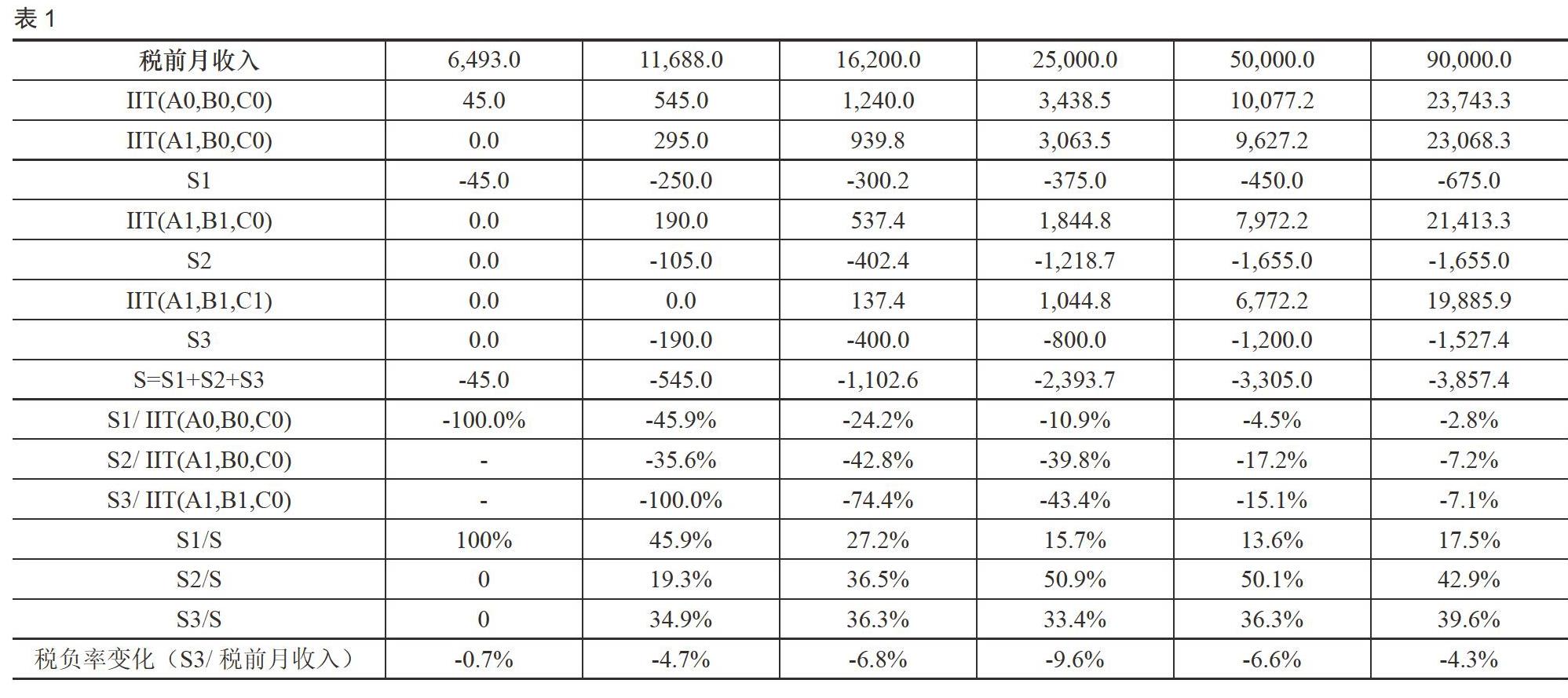

按照因素分析法的基本步驟,基于以上研究假設(shè),不同收入水平下的節(jié)稅效應(yīng)如表1:

(一)僅把免征額從3,500元提高到5,000元時(shí),稅前月收入6,493元作為測(cè)度低收入代表的樣本即無(wú)需繳納個(gè)人所得稅,從不同收入水平下的節(jié)稅比例(S1/IIT(A0,B0,C0))看出,收入水平越低,節(jié)稅效應(yīng)越明顯;

(二)進(jìn)一步將稅率級(jí)差進(jìn)行調(diào)整之后,稅前月收入16,200元作為測(cè)度中等收入代表的樣本節(jié)稅效應(yīng)最為顯著,稅負(fù)比調(diào)整前下降了42.8%,且節(jié)稅效應(yīng)向低收入和高收入樣本呈現(xiàn)下降趨勢(shì);

(三)按照一般家庭享受專項(xiàng)附加扣除4,000元的假設(shè)進(jìn)一步測(cè)算后,稅前月收入11,688元即無(wú)需繳納個(gè)人所得稅,較好的實(shí)現(xiàn)了本次稅改后中低收入群體不納稅或者少納稅的目標(biāo)。從節(jié)稅比例(S3/IIT(A1,B1,C0))看,收入越高,節(jié)稅效應(yīng)越不明顯;

(四)綜合三項(xiàng)稅改措施,整體稅負(fù)率降低最多的為稅前月收入2,5000元的樣本,并向收入水平的兩端呈下降趨勢(shì);

(五)比較不同收入群體對(duì)于三項(xiàng)稅改措施的節(jié)稅效應(yīng)(即S1/S、S2/S、S3/S),提高免征額及增加專項(xiàng)附加扣除的措施對(duì)中低收入群體的節(jié)稅效應(yīng)較為明顯,稅率調(diào)整對(duì)高收入群體的節(jié)稅效應(yīng)較為顯著。

四、結(jié)論

個(gè)人所得稅作為調(diào)控收入分配差距、增加財(cái)政收入的重要手段,個(gè)稅改革是最受公眾關(guān)注的熱點(diǎn)問(wèn)題,此次個(gè)稅改革更是意義重大。從實(shí)證分析的結(jié)果看,可以說(shuō)本次個(gè)稅改革成果顯著,主要體現(xiàn)為:

(一)通過(guò)提高免征額和拉大稅率級(jí)差,實(shí)現(xiàn)了個(gè)稅改革的普惠性,并使稅前月收入6,500左右的低收入人群在不享受專項(xiàng)附加扣除的情況下也無(wú)需繳納個(gè)人所得稅;

(二)增加專項(xiàng)附加扣除實(shí)現(xiàn)了精準(zhǔn)減稅,向稅收公平邁出了重要一步,中等收入群體中有很大比例同時(shí)是可以享受專項(xiàng)附加扣除的群體,通過(guò)實(shí)證分析可以看出,稅前月收入在25,000元的樣本稅負(fù)率降低最多,也是三項(xiàng)稅改措施均起到顯著節(jié)稅效應(yīng)的群體;

(三)具體到個(gè)稅改革的措施,增加費(fèi)用扣除項(xiàng)等方式對(duì)于中低收入群體的節(jié)稅效應(yīng)更直接和顯著,而對(duì)于高收入群體的節(jié)稅效應(yīng),稅率的調(diào)整更顯著。這同時(shí)也為下一步的稅改提供了思路,如果想進(jìn)一步降低中低收入群體的稅負(fù),調(diào)控收入差距,應(yīng)進(jìn)一步細(xì)化和豐富費(fèi)用扣除,考慮引入家庭申報(bào)個(gè)人所得稅的方式。

參考文獻(xiàn):

[1]吳郁薇.我國(guó)新一輪個(gè)稅改革及其費(fèi)用扣除設(shè)計(jì)研究[J].財(cái)會(huì)研究,2019 (9):66-67.

[2]楊廣莉.基于敏感性分析的個(gè)稅專項(xiàng)附加扣除研究[J].財(cái)會(huì)通訊,2019 (8):125-128.

[3]屈陽(yáng).探尋我國(guó)個(gè)人所得稅法改革的公平價(jià)值[J].法制與社會(huì),2019 (4):210-211.