商業(yè)銀行操作風(fēng)險(xiǎn)影響因素實(shí)證分析

——以我國(guó)11家上市商業(yè)銀行為例

■曹建超 張啟文

(東北農(nóng)業(yè)大學(xué))

1 引 言

商業(yè)銀行在金融業(yè)發(fā)展及運(yùn)行的過(guò)程中,面臨著多種風(fēng)險(xiǎn),可大致分為三類,即信用風(fēng)險(xiǎn)、市場(chǎng)風(fēng)險(xiǎn)和操作風(fēng)險(xiǎn)。一直以來(lái),信用風(fēng)險(xiǎn)和市場(chǎng)風(fēng)險(xiǎn)都被給予高度重視,操作風(fēng)險(xiǎn)長(zhǎng)期以來(lái)卻被看作是“其他風(fēng)險(xiǎn)”中的一部分,并未給予高度重視和警惕。然而,隨著金融業(yè)的發(fā)展、金融管制的放松以及金融業(yè)自由化的進(jìn)程,銀行業(yè)因操作風(fēng)險(xiǎn)而引發(fā)的各類案件不斷發(fā)生,致使商業(yè)銀行蒙受了巨大的經(jīng)濟(jì)損失,銀行業(yè)開始意識(shí)到,對(duì)操作風(fēng)險(xiǎn)的管理已經(jīng)迫在眉睫,其不再是可以被忽略的“小問(wèn)題”。

本文試圖從商業(yè)銀行內(nèi)部找出銀行操作風(fēng)險(xiǎn)的影響因素,以包括我國(guó)5家國(guó)有商業(yè)銀行和6家股份制商業(yè)銀行在內(nèi)的11家上市商業(yè)銀行為研究樣本,從操作風(fēng)險(xiǎn)管理組織結(jié)構(gòu)、操作風(fēng)險(xiǎn)管理理念以及操作風(fēng)險(xiǎn)的識(shí)別、評(píng)估、監(jiān)測(cè)與控制即操作風(fēng)險(xiǎn)管理流程三個(gè)方面對(duì)影響銀行操作風(fēng)險(xiǎn)的因素進(jìn)行實(shí)證分析,并給出相應(yīng)的改進(jìn)建議。

2 商業(yè)銀行操作風(fēng)險(xiǎn)影響因素實(shí)證分析

2.1 指標(biāo)選取

(1)被解釋變量。

各銀行的操作風(fēng)險(xiǎn)值是本文的被解釋變量,本文選取11家商業(yè)銀行操作風(fēng)險(xiǎn)的絕對(duì)值作為被解釋變量。

(2)解釋變量。

本文從文章論述結(jié)構(gòu)的三方面出發(fā),從操作風(fēng)險(xiǎn)管理組織結(jié)構(gòu)、操作風(fēng)險(xiǎn)管理理念以及操作風(fēng)險(xiǎn)的識(shí)別、評(píng)估、監(jiān)測(cè)與控制即操作風(fēng)險(xiǎn)管理流程三個(gè)方面分別對(duì)解釋變量進(jìn)行選取,指標(biāo)選取借鑒了李英麗(2016)的做法[1]。

在操作風(fēng)險(xiǎn)組織架構(gòu)方面,本文選取11家上市商業(yè)銀行的董事會(huì)人數(shù)、監(jiān)事會(huì)人數(shù)來(lái)反映公司管理層的規(guī)模,同時(shí)選取董事會(huì)中獨(dú)立董事所占全部董事的比例、監(jiān)事會(huì)中外部監(jiān)事占比、銀行第一大股東股份占比以及銀行前十大股東股份占比四個(gè)指標(biāo)來(lái)反映公司管理層中的權(quán)力構(gòu)成。

在操作風(fēng)險(xiǎn)管理理念方面,本文將銀行是否有風(fēng)險(xiǎn)管理文化以及是否有獨(dú)立的操作風(fēng)險(xiǎn)管理文化作為衡量其操作風(fēng)險(xiǎn)理念的重要指標(biāo)。此外,由于各銀行對(duì)于操作風(fēng)險(xiǎn)的投入情況并未在年度報(bào)告中進(jìn)行直接披露,本文通過(guò)將各行年報(bào)中披露的業(yè)務(wù)及管理費(fèi)用減去員工薪酬作為衡量銀行在操作風(fēng)險(xiǎn)方面的支出情況。在員工管理理念方面,選取員工薪酬福利反映員工的薪資水平并在一定程度上反映該銀行的激勵(lì)約束機(jī)制,同時(shí)選取各銀行的資產(chǎn)收益率來(lái)體現(xiàn)員工所承受的工作負(fù)荷。

(3)控制變量。

由于銀行的操作風(fēng)險(xiǎn)規(guī)模在一定程度上會(huì)受到其資產(chǎn)規(guī)模的影響,所擁有資產(chǎn)越多的銀行,往往其面臨的操作風(fēng)險(xiǎn)也越大,因此,本文將11家商業(yè)銀行在年度報(bào)告中所披露的總資產(chǎn)作為控制變量。

2.2 數(shù)據(jù)來(lái)源

本文數(shù)據(jù)來(lái)源于包括中國(guó)銀行、農(nóng)業(yè)銀行、工商銀行、建設(shè)銀行以及交通銀行在內(nèi)的五家國(guó)有商業(yè)銀行以及包括招商、興業(yè)、浦發(fā)、廣發(fā)、光大以及華夏銀行在內(nèi)的六家股份制商業(yè)銀行,共11家商業(yè)銀行在2011—2015年年度報(bào)告中所披露的內(nèi)容,本文所用數(shù)據(jù)為該五年數(shù)據(jù)的平均值。各銀行操作風(fēng)險(xiǎn)的絕對(duì)值來(lái)源于李英麗(2016)[1]利用收入模型所估算的操作風(fēng)險(xiǎn)數(shù)據(jù)。

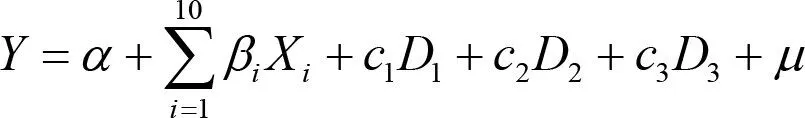

2.3 模型建立

其中,Y為操作風(fēng)險(xiǎn)的絕對(duì)值,α為截距項(xiàng),βi、c1、c2、c3為各解釋變量對(duì)Y的回歸系數(shù),μ為誤差項(xiàng)。

(1)多重共線性檢驗(yàn)。

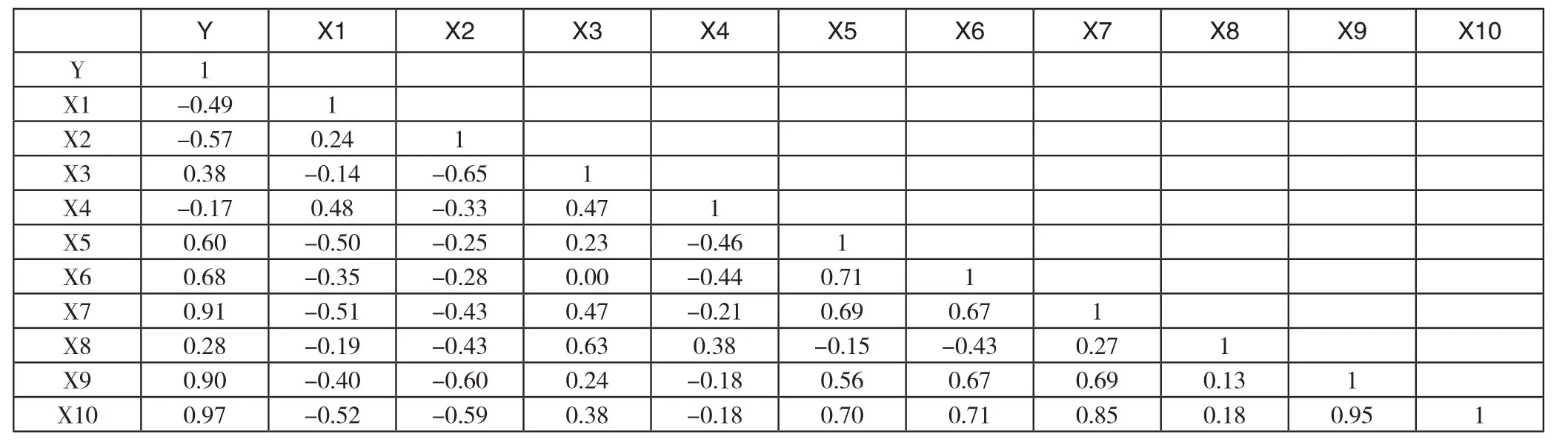

本文運(yùn)用Eviews9.0軟件計(jì)算出主要變量間的相關(guān)系數(shù)矩陣,結(jié)果見表1。

表1 相關(guān)系數(shù)矩陣

由表1結(jié)果可知,X7和X10、X9和X10之間相關(guān)性較高,首先應(yīng)剔除X7和X9。

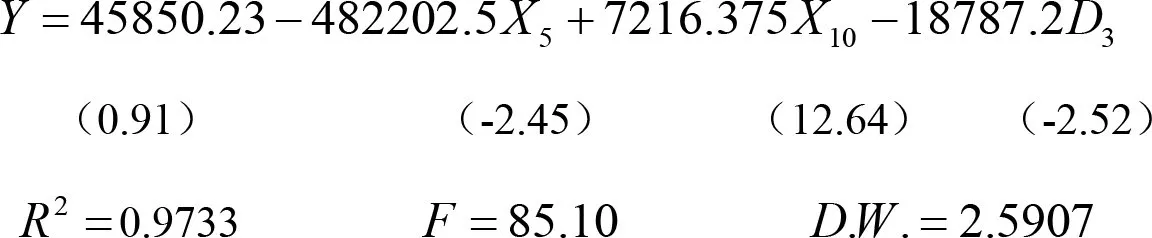

(2)回歸結(jié)果分析。

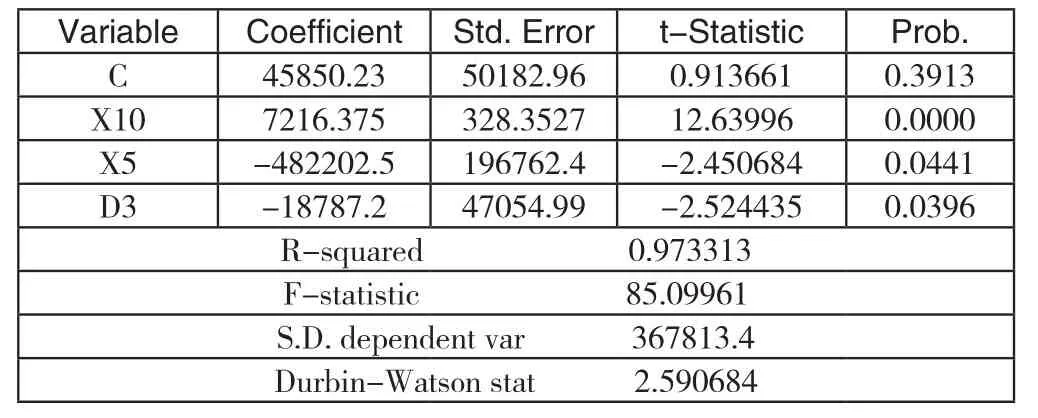

本文運(yùn)用Eviews9.0軟件,利用逐步回歸的方法,得到的回歸結(jié)果見表2。

表2 回歸結(jié)果

由回歸結(jié)果可知,①第一大股東持股比例與本銀行操作風(fēng)險(xiǎn)負(fù)相關(guān),即第一大股東持股比例越高,則本銀行操作風(fēng)險(xiǎn)可能越小。②銀行的資產(chǎn)規(guī)模與其操作風(fēng)險(xiǎn)正相關(guān),即銀行資產(chǎn)規(guī)模越大,其操作風(fēng)險(xiǎn)往往越高。③商業(yè)銀行是否有獨(dú)立的操作風(fēng)險(xiǎn)管理文化與操作風(fēng)險(xiǎn)成負(fù)相關(guān)關(guān)系,即當(dāng)商業(yè)銀行有獨(dú)立的操作風(fēng)險(xiǎn)文化時(shí),其應(yīng)對(duì)操作風(fēng)險(xiǎn)能力越強(qiáng),操作風(fēng)險(xiǎn)則越小。

3 加強(qiáng)商業(yè)銀行操作風(fēng)險(xiǎn)管理的建議

3.1 操作風(fēng)險(xiǎn)管理組織架構(gòu)方面

商業(yè)銀行特別是國(guó)有控股的商業(yè)銀行,目前由于產(chǎn)權(quán)關(guān)系不明晰,并且在行長(zhǎng)的任職上,更多的考慮的是行政因素,缺乏對(duì)于銀行利潤(rùn)和銀行本身治理問(wèn)題的關(guān)注[2]。產(chǎn)權(quán)責(zé)任不明晰,難以明確責(zé)任主體是影響銀行經(jīng)營(yíng)水平的重要問(wèn)題,因此,各商業(yè)銀行尤其是國(guó)有商業(yè)銀行,應(yīng)該拓寬資本來(lái)源渠道,完善本銀行內(nèi)部的治理結(jié)構(gòu),協(xié)調(diào)好企業(yè)管理層。

3.2 操作風(fēng)險(xiǎn)管理理念方面

首先,樹立和強(qiáng)化操作風(fēng)險(xiǎn)管理理念。要降低銀行的操作風(fēng)險(xiǎn),就需要一個(gè)完善的操作風(fēng)險(xiǎn)管理理念作為依據(jù)和指導(dǎo),這種操作風(fēng)險(xiǎn)管理文化應(yīng)該滲透到日常經(jīng)營(yíng)活動(dòng)的各個(gè)方面,形成在日常經(jīng)營(yíng)的各個(gè)流程都留意并謹(jǐn)慎對(duì)待操作風(fēng)險(xiǎn)的管理文化。銀行內(nèi)部還應(yīng)該形成一個(gè)濃厚的學(xué)習(xí)氛圍,對(duì)工作人員進(jìn)行定期的業(yè)務(wù)考察和測(cè)評(píng)。

3.3 操作風(fēng)險(xiǎn)的流程方面

首先,商業(yè)銀行應(yīng)進(jìn)一步優(yōu)化操作風(fēng)險(xiǎn)計(jì)量方法和管理工具,更好的量化和反映銀行面臨的操作風(fēng)險(xiǎn)。同時(shí)應(yīng)注意結(jié)合業(yè)務(wù)外包、保險(xiǎn)等方式合理轉(zhuǎn)嫁本行操作風(fēng)險(xiǎn),而對(duì)于外包風(fēng)險(xiǎn)也要加強(qiáng)監(jiān)管,謹(jǐn)慎對(duì)待。其次,應(yīng)加強(qiáng)內(nèi)部控制制度建設(shè)。建立健全內(nèi)控制度是防范操作風(fēng)險(xiǎn)的重要手段[3]。內(nèi)控部門應(yīng)做好風(fēng)險(xiǎn)業(yè)務(wù)的調(diào)查工作,隨時(shí)向銀行管理層作出風(fēng)險(xiǎn)提示,及時(shí)告誡管理人員可能潛在的操作風(fēng)險(xiǎn)。

- 經(jīng)濟(jì)管理文摘的其它文章

- “飛地經(jīng)濟(jì)”在跨區(qū)域幫扶中的應(yīng)用

——關(guān)于深汕特別合作區(qū)的思考 - 基于“兩不愁三保障”目標(biāo)下貧困地區(qū)脫貧標(biāo)準(zhǔn)及檢驗(yàn)研究

- 房地產(chǎn)企業(yè)融資環(huán)境與融資模式探討

- 財(cái)務(wù)職能轉(zhuǎn)型下的管理會(huì)計(jì)實(shí)踐研究

——以BJT公司為例 - 新時(shí)期財(cái)經(jīng)類大學(xué)生就業(yè)能力及幫扶策略研究

- 基金類別內(nèi)的確定性等值回報(bào)排名次序?qū)︼L(fēng)險(xiǎn)規(guī)避程度的敏感度實(shí)證研究