券商金融科技發(fā)展的動因、風(fēng)險與對策

周代數(shù) 張立超 譚璐

摘? ?要:人工智能、區(qū)塊鏈、大數(shù)據(jù)、云計算、第三方支付等新興科技正在與證券業(yè)深度融合,驅(qū)動了智能化券商的發(fā)展,也重塑了證券業(yè)競爭格局。本文基于金融脫媒和金融排斥理論分析了券商金融科技的發(fā)展動因,結(jié)合金融科技在經(jīng)紀(jì)業(yè)務(wù)、投行業(yè)務(wù)、資管與自營業(yè)務(wù)等領(lǐng)域的滲透模式及由此衍生的技術(shù)風(fēng)險、信用風(fēng)險、監(jiān)管風(fēng)險等,最后提出了發(fā)展監(jiān)管科技、強化戰(zhàn)略規(guī)劃、加強適當(dāng)性管理、引進復(fù)合型人才、建立信息審查機制、打造智能券商等相關(guān)政策建議。

關(guān)鍵詞:金融科技;金融脫媒;金融排斥;風(fēng)險監(jiān)管;智能券商

DOI:10.3969/j.issn.1003-9031.2020.03.011

中圖分類號:F831.5? ? ? 文獻標(biāo)識碼:A? ? ? ? ? 文章編號:1003-9031(2020)03-0080-08

一、引言

近年來,證券公司在證券投資、客戶營銷、資本市場研究、券商公司治理等領(lǐng)域綜合運用云計算、大數(shù)據(jù)、人工智能、物聯(lián)網(wǎng)、區(qū)塊鏈等金融科技手段,推動傳統(tǒng)金融轉(zhuǎn)型和服務(wù)模式創(chuàng)新,但國內(nèi)證券行業(yè)面臨來自其他金融機構(gòu)、互聯(lián)網(wǎng)公司和外資金融機構(gòu)的多重競爭。一是資管新規(guī)實施后,銀行、信托、券商資管、公募基金等資管機構(gòu)在同一監(jiān)管框架下開展資管業(yè)務(wù),從過去的合作為主轉(zhuǎn)向更加復(fù)雜的競爭與合作關(guān)系,特別是金融科技發(fā)展更早、投入更大且資金雄厚的大中型商業(yè)銀行加入資管業(yè)務(wù)。二是互聯(lián)網(wǎng)公司通過申請牌照、入股現(xiàn)有證券經(jīng)營機構(gòu)等方式進軍證券行業(yè),并利用其在流量、用戶體驗和成本等方面的優(yōu)勢,挑戰(zhàn)傳統(tǒng)證券業(yè)務(wù)模式。三是在金融業(yè)對外開放加速的大背景下,實力強大的外資投行紛紛進入中國市場,也使國內(nèi)證券行業(yè)需要在科技方面跟進外資投行的發(fā)展步伐,券商需要依靠金融科技以應(yīng)對挑戰(zhàn)和保持競爭力。

從廣泛意義上看,中國“金融科技+券商”的歷程走過了三個階段:第一階段(1993—2000年)以“互聯(lián)網(wǎng)+證券登記結(jié)算”為主要特征,部分券商(如華融信托投資公司、君安證券、廣發(fā)證券等)針對股票期貨交易開始實行網(wǎng)上登記、交易、結(jié)算;第二階段(2000—2013年)以“信息化+證券交易”為特色,隨著中國互聯(lián)網(wǎng)用戶的快速增加,網(wǎng)上證券交易平臺成為了各家券商的標(biāo)配,“掌上炒股”等新模式帶來的便捷、高效的用戶體驗、股民數(shù)量的快速增加;第三階段(2014年至今)逐步進入真正意義上的“金融科技+智能券商”階段,金融科技助推傳統(tǒng)券商數(shù)字化轉(zhuǎn)型,重構(gòu)券商的模式、機制、文化與管理,重塑券商的財富管理、投資研究、客戶服務(wù)、風(fēng)險控制等業(yè)務(wù)。

二、券商金融科技發(fā)展的理論動因

金融科技與券商的融合發(fā)展可以基于金融脫媒和金融排斥理論來分析,金融脫媒是券商金融科技發(fā)展的外在驅(qū)動力,而從金融排斥走向包容普惠則是券商金融科技內(nèi)在演化的必然趨勢。

金融脫媒即金融服務(wù)的去中介化。Hamilton(1986)把金融脫媒定義為企業(yè)不通過銀行或其他金融中介機構(gòu)在市場上進行投融資。在以間接融資為主的金融體系中,銀行作為最大的金融中介面向存款人負債(本金+低利率固定收益),面向機構(gòu)或個人融資者發(fā)放貸款賺取息差。隨著資本市場發(fā)展,一些優(yōu)質(zhì)公司通過發(fā)行股票或債券上市融資,對銀行貸款依賴性下降,且居民與企業(yè)銀行存款轉(zhuǎn)為證券資產(chǎn)。隨著金融脫媒的深入,更多的資金將流入證券市場,在活躍資本市場的同時對傳統(tǒng)的證券業(yè)提出了挑戰(zhàn),特別在客戶獲取、開戶營銷、客戶服務(wù)、輔助交易、風(fēng)險定價、產(chǎn)品研究等各方面的金融服務(wù)將更加線上化、虛擬化、數(shù)字化,大數(shù)據(jù)、人工智能、云計算、區(qū)塊鏈等新興技術(shù)與券商的融合發(fā)展成為必然。

金融排斥是指金融體系中金融產(chǎn)品和服務(wù)的不均等性和歧視性狀態(tài),也即偏遠人群和弱勢群體等長尾客戶獲取金融服務(wù)的通道極為有限。Leyshon & Thrift(1993)最早提出金融排斥的概念。Kempson & Whyley(1999)將金融排斥分為機會排斥、條件排斥、價格排斥、市場排斥和自我排斥等,核心是信息搜尋和傳遞成本過高。證券行業(yè)的金融排斥問題較為明顯。一是由于中國經(jīng)濟發(fā)展不協(xié)調(diào)和城鄉(xiāng)二元結(jié)構(gòu)的長期存在,證券機構(gòu)數(shù)量及其網(wǎng)點數(shù)量高度不均衡導(dǎo)致證券服務(wù)的條件排斥尤為明顯;二是證券經(jīng)紀(jì)機構(gòu)出于營銷成本考量,將大量長尾客群長期排除在證券產(chǎn)品的服務(wù)目標(biāo)之外;三是與銀行、保險等機構(gòu)相比,開立證券賬戶及參與投資的要求更高,證券市場存在的市場排斥和機會排斥尤為突出。隨著互聯(lián)網(wǎng)的廣泛普及以及支付寶、微信支付等第三方支付的深度滲透以及生物識別、遠程控制等技術(shù)快速發(fā)展,券商的邊際獲客成本大幅降低,交易、結(jié)算等資金流轉(zhuǎn)更加適時、通暢;券商逐步擺脫傳統(tǒng)發(fā)展模式下物理網(wǎng)點的弊端,金融排斥逐步緩解。

三、券商金融科技的實踐探索

從實踐層面來看,當(dāng)前券商智能化和數(shù)字化的轉(zhuǎn)型主要是通過券商自建金融科技業(yè)務(wù)系統(tǒng)或與金融科技企業(yè)開展戰(zhàn)略合作,提升數(shù)字化服務(wù)能力,重塑經(jīng)濟業(yè)務(wù)、投行業(yè)務(wù)、資產(chǎn)管理、自營業(yè)務(wù)等行業(yè)生態(tài)。如經(jīng)紀(jì)業(yè)務(wù)由發(fā)展通道向理財業(yè)務(wù)和信用中介終端轉(zhuǎn)變,在業(yè)務(wù)鏈條拓展、風(fēng)險定價實施、資產(chǎn)證券化等方面開辟新的盈利模式,應(yīng)用場景也從傳統(tǒng)的智能投顧、智能客戶向客戶畫像、交易軌跡、量化方案等方向拓展,國內(nèi)多家券商都推出了各具特色的金融科技產(chǎn)品(見表1)。

(一)經(jīng)紀(jì)業(yè)務(wù)領(lǐng)域

金融科技有利于提升證券經(jīng)紀(jì)業(yè)務(wù)的數(shù)字化、智慧化運行和服務(wù)水平,降低獲客和服務(wù)成本,使得券商的經(jīng)紀(jì)業(yè)務(wù)由通道業(yè)務(wù)轉(zhuǎn)向財富管理。券商經(jīng)紀(jì)業(yè)務(wù)領(lǐng)域的金融科技應(yīng)用主要包括以下幾方面。

1.智能開戶/銷戶。在前期開戶預(yù)約、適當(dāng)性管理、風(fēng)險測評、資料收集上傳、在線銷戶等方面的“線上化”縮短了客戶開銷戶辦理時間,大大提升了服務(wù)效率和客戶體驗。

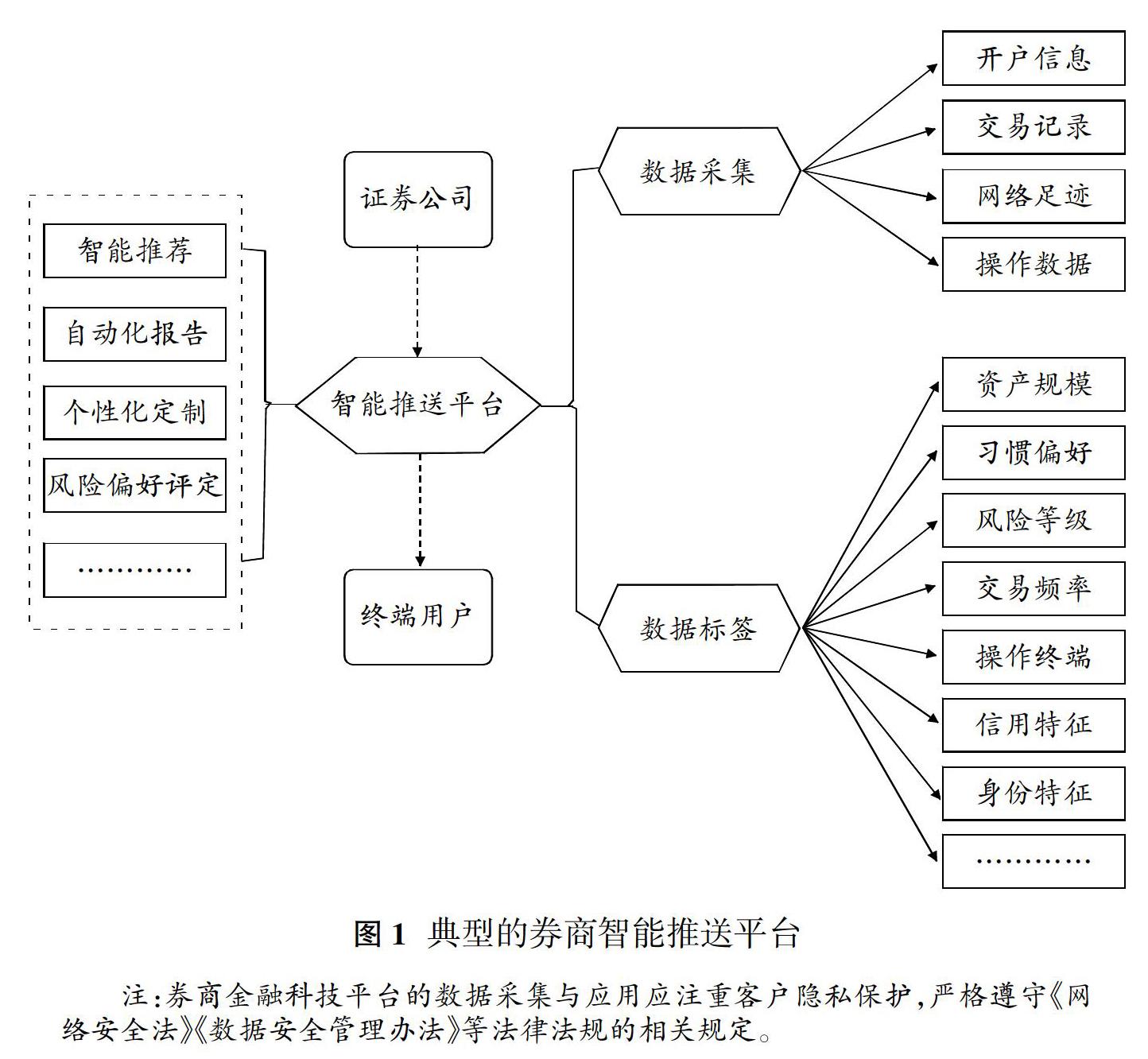

2.智能推送。金融科技能讓券商APP更加“聰慧”,2016年以來券商APP的“平臺化”趨勢愈發(fā)明顯,券商APP不僅是傳統(tǒng)經(jīng)紀(jì)業(yè)務(wù)的載體,更是搭載海量用戶信息的財富管理平臺。如部分券商的APP已經(jīng)可以在客戶登錄交易軟件時自動推送適合該客戶的資訊主題和鏈接,并且做到“千人千面”,同時在客戶不主動發(fā)起訪問的情況下做到“主動推送”,包括量化策略提供、目標(biāo)理財、行情推送等功能(見圖1)。

3.智能客服。為打造穩(wěn)定的客戶服務(wù)體系,目前證券業(yè)通過AI驅(qū)動定制化客服平臺以及語音文本轉(zhuǎn)換、語氣識別、問題預(yù)測、問答檢索及交互會話等技術(shù),使智能機器人能夠自主與客戶進行互動交流,實現(xiàn)智能實時監(jiān)控、智能質(zhì)檢、智能分析等常見業(yè)務(wù)功能,從而降低客戶等待時間,增加用戶智能體驗與安全保證,增強用戶粘性。

(二)投行業(yè)務(wù)領(lǐng)域

一般來說,券商投行業(yè)務(wù)包括IPO、再融資、企業(yè)重組、兼并與收購等,金融科技對券商投行業(yè)務(wù)的影響主要是以下方面。

1.在投行營銷和項目承攬方面,金融科技有助于提升投行業(yè)務(wù)對“潛在機會”的捕捉,通過增強專業(yè)數(shù)據(jù)分析能力和動態(tài)督導(dǎo)能力,提升業(yè)務(wù)專業(yè)水平和工作效率。在機會挖掘方面,可利用網(wǎng)絡(luò)爬蟲等技術(shù)對海量的工商、監(jiān)管、投融資、新聞資訊等各方面信息進行整合處理,實現(xiàn)對資本市場產(chǎn)業(yè)鏈相關(guān)客戶的挖掘,帶動投行綜合化聯(lián)動營銷。

2.在投行業(yè)務(wù)承做方面,金融科技可以大幅提升投行業(yè)務(wù)效率。以企業(yè)IPO為例,證券公司、會計師事務(wù)所、評估師事務(wù)所、律師事務(wù)所共同構(gòu)成上市保薦輔導(dǎo)的中介機構(gòu),經(jīng)歷盡職調(diào)查和上市輔導(dǎo)、上市文件準(zhǔn)備和申報、核準(zhǔn)、路演推介、詢價、發(fā)行、上市等一系列流程(科創(chuàng)板推行注冊制,總體IPO流程有所簡化)。整體上看,IPO流程復(fù)雜、時間跨度大、信息量大、承做過程需要多家機構(gòu)協(xié)調(diào)配合、共同參與,區(qū)塊鏈因其多中心化、全網(wǎng)驗證、智能合約等技術(shù)特點可以有效應(yīng)用在投行業(yè)務(wù)中。區(qū)塊鏈的時間戳可以記錄可被驗證和追溯的數(shù)據(jù),投行業(yè)務(wù)中可將擬發(fā)行企業(yè)的財務(wù)數(shù)據(jù)、股權(quán)變動、法律訴訟、行政處罰、征信數(shù)據(jù)等上鏈,防止發(fā)行過程中的人為干預(yù)或造假。從實踐來看,目前國際上區(qū)塊鏈技術(shù)在證券市場的應(yīng)用主要集中在場外證券發(fā)行、登記、清算、結(jié)算以及衍生品管理等方面,國內(nèi)的券商區(qū)塊鏈應(yīng)用聚焦于資產(chǎn)支持證券(ABS),衍生品管理處于萌芽起步階段。此外,通過基于深度學(xué)習(xí)和自然語言處理的“文檔審核”、“文檔自動生成”以及機器人流程自動化(RPA)等技術(shù),實現(xiàn)投行業(yè)務(wù)數(shù)字化、電子化和自動化,進而大幅提升投行業(yè)務(wù)效率。

3.在業(yè)務(wù)督導(dǎo)和投融資服務(wù)方面,運用行業(yè)分析、產(chǎn)業(yè)鏈圖譜、智能輿情監(jiān)控等方面的大數(shù)據(jù)技術(shù),實現(xiàn)相關(guān)企業(yè)的全方位風(fēng)險評估和目標(biāo)定價,實現(xiàn)投行業(yè)務(wù)的事后監(jiān)督和管理。

(三)資管和自營業(yè)務(wù)領(lǐng)域

券商資管和自營業(yè)務(wù)主要涉及券商通過發(fā)行資管產(chǎn)品或使用自有資金來投資股票、債券、衍生品等,這一業(yè)務(wù)領(lǐng)域正在被金融科技重塑。

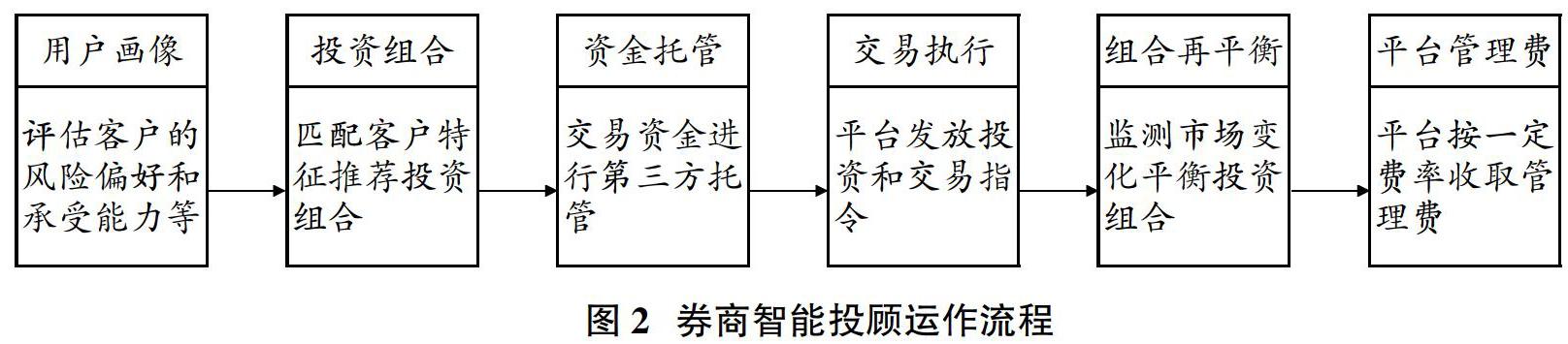

1.智能投顧。由于傳統(tǒng)投顧人員的覆蓋不足,證券業(yè)長尾客戶無專人服務(wù)的現(xiàn)象長期存在,而利用智能投顧服務(wù)長尾客戶將是一條可行之路。相對于傳統(tǒng)的投資顧問,智能投顧具有門檻低、費用低廉、能滿足個性化需求、免受情緒影響等明顯優(yōu)勢,其運作流程通常如圖2所示。目前國內(nèi)智能投顧的主要服務(wù)模式包括:(1)根據(jù)客戶的風(fēng)險屬性來確定股票、債券和貨幣的配置比例;(2)根據(jù)市場輿情監(jiān)測分析提供的主題投資策略;(3)充當(dāng)股票交易型社交投資工具;(4)根據(jù)量化指標(biāo)分析的量化投資策略;(5)針對海外成熟市場的全球資產(chǎn)配置。

2.量化交易平臺。量化交易本身在其數(shù)量化策略構(gòu)建過程及決策過程中,都是可以被精確度量的,且量化交易策略在多次重復(fù)歷史回溯測試的過程中均能得到一致性的結(jié)果,是未來證券業(yè)的重要的基礎(chǔ)設(shè)施。證券經(jīng)營機構(gòu)量化交易平臺需具有行情服務(wù)、投研分析、策略研發(fā)、策略交易、交易執(zhí)行、風(fēng)險管理、績效統(tǒng)計等功能,且需具備可二次開發(fā)功能,能為客戶定制個性化的交易工具。

3.投研服務(wù)平臺。未來的投研服務(wù)平臺是包含以金融預(yù)測、投資推薦、決策輔助、投顧助手、組合管理等特色的智能投研,大數(shù)據(jù)、人工智能引入后,投研服務(wù)平臺投研服務(wù)能力會得到大幅提高,不僅對外提供咨詢報告,對內(nèi)也提供投研服務(wù)產(chǎn)品。

四、券商金融科技發(fā)展的前景預(yù)判與風(fēng)險挑戰(zhàn)

(一)前景預(yù)判

1.改變證券業(yè)基礎(chǔ)設(shè)施形態(tài)。首先,大數(shù)據(jù)成為證券業(yè)最重要的基礎(chǔ)性資產(chǎn)。隨著互聯(lián)網(wǎng)技術(shù)的普及和金融科技的廣泛應(yīng)用,數(shù)據(jù)將顛覆證券業(yè)的商業(yè)模式,數(shù)據(jù)產(chǎn)品和數(shù)據(jù)挖掘驅(qū)動券商業(yè)務(wù)和運營的智能化。目前很多證券公司已經(jīng)意識到數(shù)據(jù)的重要性并進行了布局,根據(jù)中國證券業(yè)協(xié)會統(tǒng)計的數(shù)據(jù),至今已有超半數(shù)以上的國內(nèi)券商建立了公司層面的數(shù)據(jù)治理規(guī)劃,80%的證券公司建立了與之匹配的金融科技組織架構(gòu)。其次,云計算顯著改變證券業(yè)硬件基礎(chǔ)設(shè)施形態(tài)。在云計算技術(shù)下,計算、網(wǎng)絡(luò)、存儲資源集中在一起,用戶可以按需、易擴展的方式獲取資源,這將從硬件平臺、操作系統(tǒng)平臺到應(yīng)用平臺等全方位改變傳統(tǒng)證券業(yè)自建系統(tǒng)的運營方式,實現(xiàn)資源的靈活調(diào)度,降低運營成本,有力支撐相關(guān)業(yè)務(wù)的快速增長。

2.驅(qū)動券商智能化,普惠金融成為可能。中國金融“普惠性”遠未實現(xiàn),各大券商相繼推出的智能投顧、智能客服、移動APP等提升了客戶體驗并節(jié)約了成本,服務(wù)對象也從針對高凈值人群開展“一對一”服務(wù)擴大到服務(wù)普通投資者,有利于助推普惠金融發(fā)展。

3.提升證券業(yè)運營和風(fēng)險管理能力。如人工智能推動了智能投研、量化交易產(chǎn)品的高速發(fā)展,大數(shù)據(jù)帶來了覆蓋海量用戶的產(chǎn)品創(chuàng)新,券商的運營能力和服務(wù)邊界得到了大幅擴展。另外,金融科技基于內(nèi)外數(shù)據(jù),結(jié)合使用人工智能技術(shù)和大數(shù)據(jù)風(fēng)控模型,可以進行信用風(fēng)險管理(CRM)和市場風(fēng)險計量(VaR),提升證券業(yè)合規(guī)經(jīng)營和風(fēng)險管理的能力。

4.改變證券業(yè)的競爭格局。金融科技為推動證券業(yè)傳統(tǒng)業(yè)務(wù)轉(zhuǎn)型、探索新的證券交易產(chǎn)品、提高券商內(nèi)部管理效率提供了新的思路,但加劇了證券業(yè)的競爭。一方面,金融科技的應(yīng)用將強化券商“二八分化”格局。證券業(yè)的領(lǐng)先者(如中信證券、中金證券、華泰證券等)通過更多的資源投入,使得前沿金融科技與傳統(tǒng)業(yè)務(wù)產(chǎn)生的協(xié)同效應(yīng),將進一步強化頭部券商的競爭力。另一方面,金融科技有可能使得小券商“彎道超車”成為。如中小券商利用云計算,能以較低的成本升級硬件系統(tǒng),借助云計算彈性擴容的優(yōu)勢開發(fā)行情系統(tǒng)能保證數(shù)據(jù)傳輸速度和穩(wěn)定性,避免了巨額資金用于設(shè)備建設(shè)和維護,并縮小與大機構(gòu)的技術(shù)差距,未來機構(gòu)之間著力于新興金融科技業(yè)務(wù)的競爭。

(二)風(fēng)險挑戰(zhàn)

券商金融科技使得證券活動更加數(shù)字化、虛擬化、復(fù)雜化,使得市場參與者身份特征、行為模式等關(guān)鍵要素更加模糊,市場違規(guī)操作更加隱蔽、智能,從而加大了對新興技術(shù)本身的技術(shù)風(fēng)險及其運用于證券行業(yè)所衍生的金融風(fēng)險的識別、防范和處置難度。

1.技術(shù)風(fēng)險。“金融科技+券商”的典型應(yīng)用技術(shù)架構(gòu)為在三層架構(gòu)(客戶端+中間件+數(shù)據(jù)庫服務(wù)器)和金融科技架構(gòu)(瀏覽器+Web應(yīng)用服務(wù)器+數(shù)據(jù)庫)的基礎(chǔ)上進行智能化架構(gòu)(Hadoop+機器學(xué)習(xí)+神經(jīng)網(wǎng)絡(luò)+區(qū)塊鏈),但由于券商金融科技技術(shù)尚不成熟,相關(guān)信息化系統(tǒng)一般由第三方交付,容易出現(xiàn)不合規(guī)的第三方外掛程序,容易出現(xiàn)數(shù)據(jù)泄露、信息殘缺、身份認證、系統(tǒng)攻擊性等方面的技術(shù)性風(fēng)險,以及黑客攻擊證券交易平臺、盜取用戶資料、篡改交易指令的現(xiàn)象。

2.信用風(fēng)險。傳統(tǒng)模式下,證券行業(yè)的信用風(fēng)險通常來源于信息不完備、從業(yè)人員的職業(yè)操守、不當(dāng)干預(yù)等。在金融科技時代,由于各大券商與中國人民銀行征信系統(tǒng)尚未有效對接,對待評價主體(如經(jīng)紀(jì)業(yè)務(wù)中的開戶投資者、投行業(yè)務(wù)中的債券或股票發(fā)行者等)是否存在信用瑕疵,以及券商自主采集的數(shù)據(jù)和模型設(shè)計的不足往往導(dǎo)致信用誤判,這種信用風(fēng)險造成的違約事件往往給資本市場造成較大的波動和損失。

3.監(jiān)管風(fēng)險。一是金融科技時代證券市場交易數(shù)據(jù)量大,風(fēng)險擴散的速度更快、方式更隱蔽。二是市場主體行為偏好和交易操作更為趨同,如智能投資顧問方式下“同買同賣、同漲同跌”大量存在,放大了市場共振和波動。三是全新產(chǎn)品或服務(wù)的出現(xiàn)極容易導(dǎo)致監(jiān)管真空,如前期火爆的首次公開募幣(ICO)中有相當(dāng)一部分打著創(chuàng)新的旗號非法吸收公眾存款。

五、推動券商金融科技良性發(fā)展的建議

現(xiàn)階段,中國證券業(yè)迫切需要從戰(zhàn)略高度關(guān)注金融科技的創(chuàng)新變革及其對行業(yè)生態(tài)帶來的影響,抓住以大數(shù)據(jù)、云計算、人工智能、區(qū)塊鏈等為代表的新一輪技術(shù)革命的歷史性機遇,將科技賦能作為證券業(yè)高質(zhì)量發(fā)展的重要驅(qū)動力量,積極開發(fā)運用金融科技工具,提高證券應(yīng)用科技的水平,補充金融科技產(chǎn)業(yè)鏈的薄弱環(huán)節(jié),加快科技融合的步伐。

(一)應(yīng)用監(jiān)管科技,促進券商科技發(fā)展

一是應(yīng)充分發(fā)揮證監(jiān)管理部門、交易所在推動行業(yè)金融科技研究和應(yīng)用及監(jiān)管工作方面的行業(yè)優(yōu)勢和指導(dǎo)引領(lǐng)作用。二是借鑒英國、澳大利亞、新加坡等國的做法,大力發(fā)展監(jiān)管科技,通過監(jiān)管科技輔助監(jiān)管機構(gòu)提升風(fēng)險監(jiān)測識別效率和降低監(jiān)管工作量,助力被監(jiān)管機構(gòu)提升合規(guī)效率和降低合規(guī)成本。三是根據(jù)金融創(chuàng)新的發(fā)展需求推出和完善“監(jiān)管沙盒”,根據(jù)沙盒測試結(jié)果及時糾偏監(jiān)管制度,通過規(guī)定測試標(biāo)準(zhǔn)、推出針對證券公司的便利化措施、給予部分監(jiān)管豁免權(quán)等方式,促進券商金融科技的良性發(fā)展。

(二)強化金融科技戰(zhàn)略規(guī)劃

一是券商應(yīng)提高對金融科技的重視程度,提高對“數(shù)字化”的認識,改變將技術(shù)視為業(yè)務(wù)支持系統(tǒng)的傳統(tǒng)觀念。金融科技不僅是零售業(yè)務(wù)的渠道平臺,而且是能夠推動、促進、引領(lǐng)券商盈利模式變革的重要支柱。二是證券公司應(yīng)加強研究,制訂切實可行的金融科技發(fā)展方案,發(fā)揮戰(zhàn)略引領(lǐng)作用,并加快落實金融科技的創(chuàng)新應(yīng)用,并通過戰(zhàn)略規(guī)劃的形式在組織內(nèi)自上而下地逐層傳遞,加快戰(zhàn)略落地。三是各券商要圍繞支付清算、登記托管、資產(chǎn)交易、數(shù)據(jù)管理等關(guān)鍵環(huán)節(jié),有意識地采取階段性分步走的策略,構(gòu)建證券經(jīng)營機構(gòu)的金融科技基礎(chǔ)設(shè)施、推動金融科技的數(shù)據(jù)管理標(biāo)準(zhǔn)、推行基于金融科技的應(yīng)用與服務(wù),以形成良好的金融科技資產(chǎn)價值轉(zhuǎn)化能力,積極主動擁抱新技術(shù)。四是加強金融科技復(fù)合型人才的引進和培養(yǎng)。高級人才匱乏是阻礙當(dāng)前證券業(yè)金融科技發(fā)展的瓶頸之一。證券業(yè)應(yīng)當(dāng)深入實施人才優(yōu)先發(fā)展戰(zhàn)略,堅持把人才資源開發(fā)放在金融科技創(chuàng)新的優(yōu)先位置,完善金融科技人才的培養(yǎng)、引進和使用機制,制定差異化的金融科技人才專項政策,夯實金融科技創(chuàng)新的人才基礎(chǔ)。

(三)堅持用戶導(dǎo)向并加強適當(dāng)性管理

一是深入調(diào)查產(chǎn)品及服務(wù)的實用度、滿意度,將用戶需求拔高到制度層面,強化制度執(zhí)行力,建立“金融科技+證券”發(fā)展的長效機制。二是加強投資者適當(dāng)性管理。明確信用交易業(yè)務(wù)的客戶遴選標(biāo)準(zhǔn)及應(yīng)當(dāng)具備的條件,排除證券投資經(jīng)驗不足、缺乏風(fēng)險承擔(dān)能力或有重大違約記錄的客戶;重點記錄分析客戶持倉品種、交易情況及資信變化等,適時更新信用狀況并調(diào)整其授信等級。在此過程中,可結(jié)合智能反欺詐技術(shù),以真實身份識別為核心,實現(xiàn)人、賬號ID、設(shè)備ID的拓撲記錄,結(jié)合來源于社交、電商、出行、位置服務(wù)、信息獲取等場景的用戶行為數(shù)據(jù)刻畫用戶行為特征。

(四)加強數(shù)據(jù)治理并建立信息發(fā)布的審查機制

一是要利用數(shù)據(jù)捕捉異常交易行為,做到風(fēng)險的及時感知和預(yù)警,同時,要加強隱私保護和保障數(shù)據(jù)安全,通過適當(dāng)?shù)某绦蛳蛴脩艚沂拘畔⒌挠猛痉秶6且_保市場信息敏捷性、及時性,還要對信息的真實性、完整性和準(zhǔn)確性負責(zé),特別是在對外發(fā)布信息的過程中,做到既要充分揭示市場風(fēng)險,更要確保不存在夸大收益、誤導(dǎo)和欺詐投資者等違規(guī)行為。

(五)加快布局智能投顧、智慧投行、智能客服等業(yè)務(wù),重塑券商商業(yè)模式和業(yè)務(wù)流程

一是可以采取收購、投資金融科技相關(guān)企業(yè)的方式快速實現(xiàn)金融科技能力提升,優(yōu)選合作伙伴,開展深度合作;對關(guān)鍵共性技術(shù),可組建行業(yè)聯(lián)盟共同創(chuàng)新。二是券商前中后臺部門引入機器人流程自動化(RPA)等適用性強的新興科技手段,使用RPA來處理客戶數(shù)據(jù)管理、信息披露管理、財務(wù)報告和管理報告生成、支付對賬、證券交收、現(xiàn)金結(jié)算等高重復(fù)性、低模糊性的職能。三是券商可成立專門的部門、子公司開展金融科技的研究與創(chuàng)新,并制定相應(yīng)的工作機制①,深入研究金融科技在公司整體層面的應(yīng)用,不斷優(yōu)化業(yè)務(wù)流程,創(chuàng)新業(yè)務(wù)模式。

(責(zé)任編輯:李興發(fā))

參考文獻:

[1]Adrian Hamilton.The financial revolution[M].Harmonds worth:Penguin,1986:244.

[2]Merton R C.Financial innovation and the management and regulation of financial institutions[J].Social Science Electronic Publishing,1995,19(3-4):461-481.

[3]Leyshon A,Thrift N.The restructuring of the U.K.financial services industry in the 1990s:a reversal of fortune?[J].Journal of Rural Studies,1993,9(3):223-241.

[4]Kempson E,Whyley C.Kept out or Opted out?Understanding and Combating Financial Exclusion[M].Bristol UK:Policy Press,1999.

[5]劉瑜恒,周沙騎.證券區(qū)塊鏈的應(yīng)用探索、問題挑戰(zhàn)與監(jiān)管對策[J].金融監(jiān)管研究,2017(4):89-109.

[6]趙旭.區(qū)塊鏈技術(shù)對證券業(yè)發(fā)展的挑戰(zhàn)及路徑策略分析[J].武漢金融,2018,228(12):6-11.

[7]姜海燕,吳長鳳.智能投顧的發(fā)展現(xiàn)狀及監(jiān)管建議[J].證券市場導(dǎo)報,2016(12):4-10.

[8]黃國平.金融科技促進普惠金融與金融扶貧發(fā)展[J].銀行家,2017(9).

[9]宋湘燕,姚艷.美國金融科技監(jiān)管框架[J].中國金融,2017(18):24-25.

[10]趙杰,牟宗杰,桑亮光.國際“監(jiān)管沙盒”模式研究及對我國的啟示[J].金融發(fā)展研究,2016(12).