負所得稅在我國農村地區的可行性探究

劉金婷

摘要:負所得稅在理論上與我國的精準扶貧政策相契合,是精準扶貧政策下的一項備選方案。本文結合我國精準扶貧的背景對負所得稅在我國農村范圍推廣的可行性進行分析,并提出推廣過程中將會面臨的問題。結論表明當前負所得稅還無法在我國農村進行推廣,但前景可期。為加快負所得稅制度在我國農村地區的普及,本文提出了兩點建議。

關鍵詞:精準扶貧;負所得稅;可行性

1.負所得稅理論與實踐

1.1負所得稅的原理及優勢

1962年米爾頓·弗里德曼在《資本主義與自由》中首次提出負所得稅,是指政府界定出一個最低收入線,對在最低收入線以下的貧困人口,根據其收入,按照一定的負所得稅稅率提供補助,鼓勵其通過增加勞動供給增加收入、脫貧致富。弗里德曼提出負所得稅旨在反對凱恩斯主義的差額補貼制度,他認為差額補貼制度促進了公平但卻損失了效率,而負所得稅卻能將二者兼顧。事實上我國目前的社會保障制度就是與差額補貼制度極為類似的最低生活保障制度,兩種制度計算方法對比如下:

①負所得稅制度

負所得稅=最低收入標準-個人實際收入·負所得稅稅率 (1)

個人可支配收入=個人實際收入+負所得稅 (2)

②最低生活保障制度

差額補貼額=最低收入標準-個人實際收入 (3)

個人可支配收入=最低收入標準 (4)

通過對比不難發現,最低生活保障制度實際上是負所得稅制度的一種特例,當負所得稅稅率為100%時兩種制度完全相同。此外,當負所得稅稅率為0時,每個貧困者得到的補助都等于最低收入標準的額度,負所得稅制度是無效的。排除以上兩種極端情況,負所得稅稅率的合理范圍為:0

1.2與傳統的差額補貼扶貧方式相比負所得稅的優勢

第一,兼顧了效率與公平。公平與效率是經濟學追求的兩個目標,二者往往難以同時滿足,負所得稅卻做到了兼顧。任何一種補貼制度都是公平的體現,但負所得稅制度與傳統的差額補貼扶貧方式相比更有效率。在最低生活保障制度下,無論個人實際收入是多少,最終可支配收入都是相同的,而在負所得稅制度下個人實際收入越高,最終的可支配收入就越多。因此,負所得稅制度有助于激發貧困者的勞動積極性,增加其勞動供給,改變最低生活保障制度“養懶漢”的弊端。第二,把貧困者當作認真盡責的人對待。負所得稅制度下最終的可支配收入與勞動相關,具有多勞多得的特點,而最低生活保障制度中的可支配收入與勞動無關。因此貧困者在領取負所得稅時不會具有不勞而獲的羞恥感。

2.精準扶貧背景下負所得稅在我國農村地區的適用性

2.1負所得稅與精準扶貧的理念相吻合

精準扶貧旨在針對不同貧困區域環境、不同貧農戶狀況,運用科學有效程序對扶貧對象實施精確識別、精確幫扶、精確管理。負所得稅并非適用于所有貧困人口而是專門適用于貧困人口中有勞動能力的那一部分,這完全符合精確幫扶的原則,從而避免了扶貧資金的錯配,保證了扶貧資金效益最大化。

2.2精準識別體系的發展讓負所得稅的實施成為可能

負所得稅在西方國家實踐的過程中對符合申請標準的貧困者識別認定一直是一個難點。美國通過嚴厲的懲戒措施避免欺詐行為的出現,負所得稅的申報過程中若存在欺詐行為,則之后十個納稅年度都被禁止獲得稅收抵免(薛陽達,2019)。我國自精準扶貧實施以來精準識別體系不斷發展,現已形成訂量與定性相結合,統籌考慮“三保障”的精準識別標準,并建立起依次經過農戶申請,人戶調查,信息對比,村、鄉、縣逐級評審并公示,簽字確認建檔立卡的精準識別程序。我國對申請者的識別已經不存在困難。

2.3精準扶貧資金為負所得稅的支付提供了有力保障

我國的扶貧資金主要包括財政資金、社會資金和行業資金,其中財政資金占據主導地位(馬金國,2019)。為打贏脫貧攻堅戰,確保到2020年所有貧困人口一道邁入全面小康社會,我國近幾年加大了扶貧資金的投入力度。據國家財政部報道,2018年全國一般公共預算支出中扶貧支出達到4770億元,同比增長46.6%。龐大的扶貧資金是實施負所得稅的重要保障,能夠為負所得稅發揮作用提供有效支撐。

3.負所得稅實施面臨的問題

3.1財政壓力增加

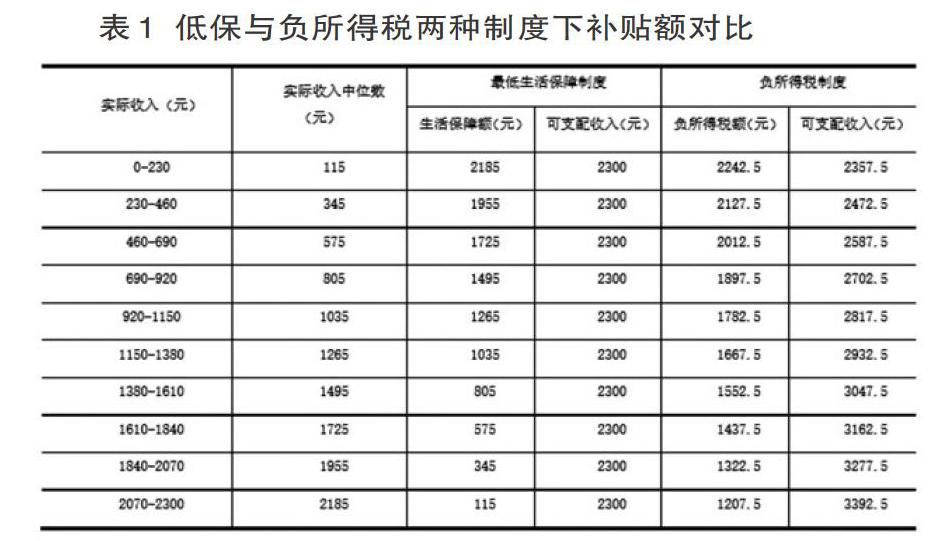

表1顯示了低保制度和負所得稅制度下的居民最終可支配收入對比情況。按照我國2010年價格水平每人每年2300元的現行農村貧困標準,將貧困居民的收入分成十個區間,用各區間段的中位數代表該區間的居民實際收入,分別利用公式(1)(2)(3)(4)進行計算得出兩種制度下的居民最終可支配收入,其中負所得稅稅率設定為50%(弗里德曼最初設定的稅率為50%)。通過對比可以發現,在貧困線以下的各個收入水平的居民可獲得的負所得稅額均大于最低生活保障額。因此,在目前我國扶貧資金主要由中央財政及地方財政共同承擔的情況下我國各級財政支出面臨著更大的壓力。

3.2稅率的制定

稅率是負所得稅方案制定中最復雜的一步,我國多位學者對負所得稅稅率的制定提出過相應的建議,但均未給出具體可行的制定方案。由于我國各地區發展不平衡,在全國范圍內實行統一的負所得稅稅率是不可行的。應首先從國家層面設定負所得稅稅率的范圍,各地根據實際情況進行選取。

3.3農民的接受程度

貧困戶受教育水平普遍偏低,而負所得稅的計算方法又相對復雜,這會導致一些貧困戶不能完全理解這一補貼方式,從而拒絕申報負所得稅。此外,參與該項目的居民也可能并未真正理解補貼方案。這些情況的存在有可能造成負所得稅的激勵作用得不到有效發揮,影響制度的實施效果。因此如何讓貧困戶完全清楚制度內涵及具體實施方案也是實施過程中的一個難點。

4.結論與建議

4.1結論

精準扶貧背景下負所得稅這一創新性扶貧方式具有傳統的最低生活保障制度不可比擬的優越性,是幫助農民擺脫貧困的一個良好方案。目前負所得稅在我國農村地區全面推廣還存在一定的困難,其中稅率的制定是最為困難的一個方面。即便如此負所得稅在我國農村地區的應用前景依然是樂觀的。

4.2建議

4.2.1將負所得稅制度作為我國農村低保制度的補充

雖然負所得稅制度相比與低保制度具有巨大的優勢,但是卻無法讓所有貧困者受益,對于沒有勞動能力的貧困戶,依然需要低保制度發揮兜底作用保證其基本生活需要。因此,負所得稅不能替代低保制度,二者應是一種互為補充的關系。兩種制度相互補充但卻不應同時享有。若兩種制度受益者的劃分不明確則會影響負所得稅激勵勞動作用的發揮。

4.2.2負所得稅在我國應分階段逐步推行

由于目前負所得稅在我國農村地區全面實施還面臨著一些困難,因此應首先進行試點。在試點的選取過程中應盡量選擇貧困戶較為集中的區域,既要建立縣級試點又要建立省級試點,既要建立短期試點又要建立長期試點,以觀察其在不同空間范圍和時間范圍內的效果。若試行效果良好可逐漸在全國農村范圍內推廣。