股票久期與收益率期限結(jié)構(gòu)研究

[摘 要] 目前,我國關(guān)于股票收益率期限結(jié)構(gòu)走勢(shì)的研究較少。利用資產(chǎn)負(fù)債表數(shù)據(jù)計(jì)算出股票久期,結(jié)果顯示我國股票收益率期限結(jié)構(gòu)向下傾斜,具有高久期的股票組合超額收益顯著小于低久期組合。由于傳統(tǒng)風(fēng)險(xiǎn)因子無法完全解釋這一差異,對(duì)模型在投資者情緒高漲和低迷時(shí)期獲取的超額收益進(jìn)行比較,結(jié)果顯示高情緒時(shí)的過度樂觀易對(duì)高久期組合進(jìn)行錯(cuò)誤定價(jià),由此高情緒組套利收益顯著高于低情緒組。

[關(guān)鍵詞] 股票久期;收益率期限結(jié)構(gòu);投資者情緒

[中圖分類號(hào)] F470[文獻(xiàn)標(biāo)識(shí)碼] A[文章編號(hào)] 1009-6043(2020)06-0177-04

一、文獻(xiàn)綜述

傳統(tǒng)久期概念一般被用于衡量債券或債券組合的利率風(fēng)險(xiǎn)(Macaulay,1938),同時(shí)投資者利用久期構(gòu)建免疫策略使得未來資產(chǎn)組合產(chǎn)生的現(xiàn)金流足以覆蓋負(fù)債償付(Fisher and Weil,1971)。這種通過構(gòu)建組合回避利率波動(dòng)實(shí)現(xiàn)既定收益率的免疫策略在養(yǎng)老金資產(chǎn)配置領(lǐng)域非常適用。由于西方國家股票市場較為發(fā)達(dá),養(yǎng)老金中會(huì)配置一定比例股票,所以久期概念從固定收益證券延伸至股票領(lǐng)域。

股票久期可以理解為股票價(jià)格的利率彈性,即股票價(jià)格對(duì)于收益率變化的敏感程度。但是,權(quán)益久期并沒有相對(duì)完整的研究體系且存在一定爭議,許多學(xué)者還是偏好使用經(jīng)驗(yàn)方法來衡量股權(quán)風(fēng)險(xiǎn),如Fama三因子模型衡量風(fēng)險(xiǎn)特征、分類為價(jià)值股和成長股等。

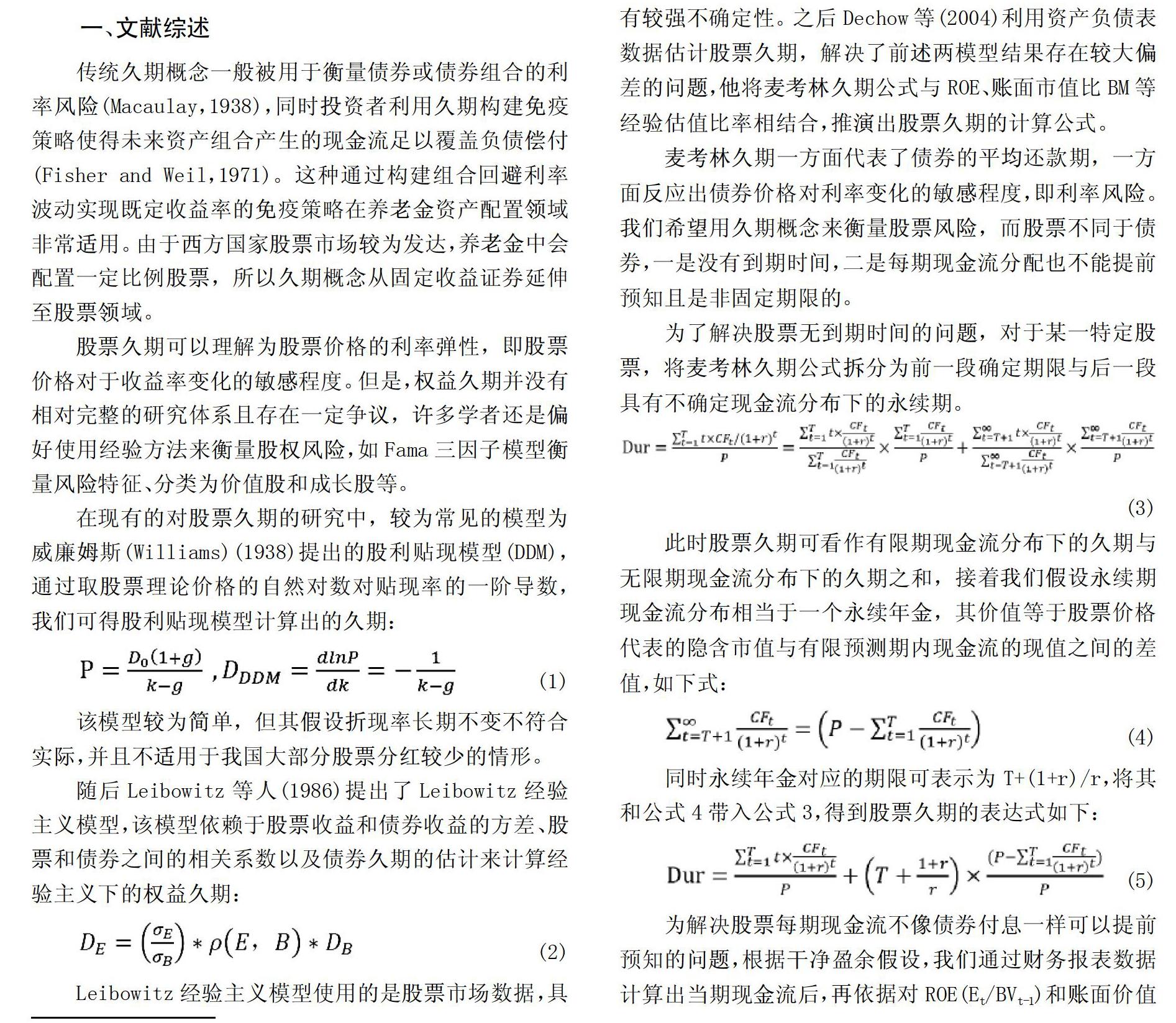

在現(xiàn)有的對(duì)股票久期的研究中,較為常見的模型為威廉姆斯(Williams)(1938)提出的股利貼現(xiàn)模型(DDM),通過取股票理論價(jià)格的自然對(duì)數(shù)對(duì)貼現(xiàn)率的一階導(dǎo)數(shù),我們可得股利貼現(xiàn)模型計(jì)算出的久期:

該模型較為簡單,但其假設(shè)折現(xiàn)率長期不變不符合實(shí)際,并且不適用于我國大部分股票分紅較少的情形。

隨后Leibowitz等人(1986)提出了Leibowitz經(jīng)驗(yàn)主義模型,該模型依賴于股票收益和債券收益的方差、股票和債券之間的相關(guān)系數(shù)以及債券久期的估計(jì)來計(jì)算經(jīng)驗(yàn)主義下的權(quán)益久期:

Leibowitz經(jīng)驗(yàn)主義模型使用的是股票市場數(shù)據(jù),具有較強(qiáng)不確定性。之后Dechow等(2004)利用資產(chǎn)負(fù)債表數(shù)據(jù)估計(jì)股票久期,解決了前述兩模型結(jié)果存在較大偏差的問題,他將麥考林久期公式與ROE、賬面市值比BM等經(jīng)驗(yàn)估值比率相結(jié)合,推演出股票久期的計(jì)算公式。

麥考林久期一方面代表了債券的平均還款期,一方面反應(yīng)出債券價(jià)格對(duì)利率變化的敏感程度,即利率風(fēng)險(xiǎn)。我們希望用久期概念來衡量股票風(fēng)險(xiǎn),而股票不同于債券,一是沒有到期時(shí)間,二是每期現(xiàn)金流分配也不能提前預(yù)知且是非固定期限的。

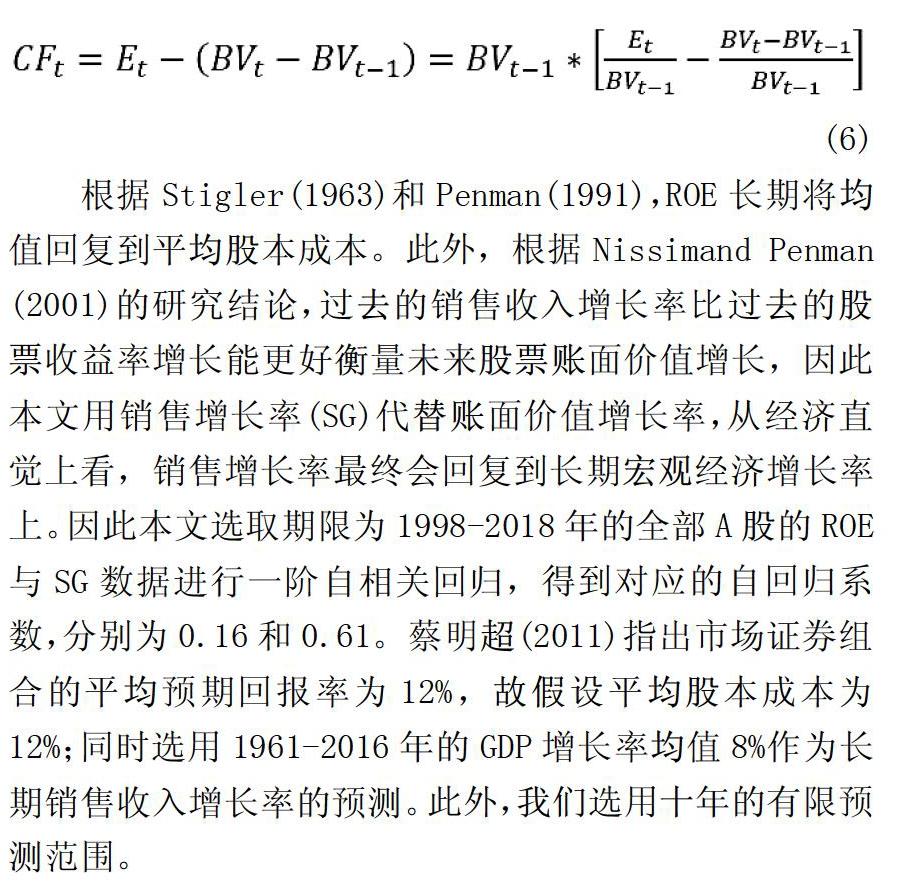

為了解決股票無到期時(shí)間的問題,對(duì)于某一特定股票,將麥考林久期公式拆分為前一段確定期限與后一段具有不確定現(xiàn)金流分布下的永續(xù)期。

此時(shí)股票久期可看作有限期現(xiàn)金流分布下的久期與無限期現(xiàn)金流分布下的久期之和,接著我們假設(shè)永續(xù)期現(xiàn)金流分布相當(dāng)于一個(gè)永續(xù)年金,其價(jià)值等于股票價(jià)格代表的隱含市值與有限預(yù)測(cè)期內(nèi)現(xiàn)金流的現(xiàn)值之間的差值,如下式:

同時(shí)永續(xù)年金對(duì)應(yīng)的期限可表示為T+(1+r)/r,將其和公式4帶入公式3,得到股票久期的表達(dá)式如下:

為解決股票每期現(xiàn)金流不像債券付息一樣可以提前預(yù)知的問題,根據(jù)干凈盈余假設(shè),我們通過財(cái)務(wù)報(bào)表數(shù)據(jù)計(jì)算出當(dāng)期現(xiàn)金流后,再依據(jù)對(duì)ROE(Et/BVt-1)和賬面價(jià)值增速((BVt-BVt-1)/BVt-1)的預(yù)測(cè)來估計(jì)未來每期現(xiàn)金流。

根據(jù)Stigler(1963)和Penman(1991),ROE長期將均值回復(fù)到平均股本成本。此外,根據(jù)Nissimand Penman(2001)的研究結(jié)論,過去的銷售收入增長率比過去的股票收益率增長能更好衡量未來股票賬面價(jià)值增長,因此本文用銷售增長率(SG)代替賬面價(jià)值增長率,從經(jīng)濟(jì)直覺上看,銷售增長率最終會(huì)回復(fù)到長期宏觀經(jīng)濟(jì)增長率上。因此本文選取期限為1998-2018年的全部A股的ROE與SG數(shù)據(jù)進(jìn)行一階自相關(guān)回歸,得到對(duì)應(yīng)的自回歸系數(shù),分別為0.16和0.61。蔡明超(2011)指出市場證券組合的平均預(yù)期回報(bào)率為12%,故假設(shè)平均股本成本為12%;同時(shí)選用1961-2016年的GDP增長率均值8%作為長期銷售收入增長率的預(yù)測(cè)。此外,我們選用十年的有限預(yù)測(cè)范圍。

本文采用這個(gè)模型是因?yàn)榭梢栽诠緳M截面維度上計(jì)算出與一些與常見估值指標(biāo)聯(lián)系在一起的股票久期,如賬面市值比、ROE等,這樣不僅可以更合理的估計(jì)A股上市公司的股票久期,解決了股票分紅少、分紅時(shí)間不確定和還每年現(xiàn)金流不同于債券可預(yù)知的問題,也可以更好探究我國股票風(fēng)險(xiǎn)來源。

在研究中國權(quán)益久期問題的文獻(xiàn)中,張麗萍(2002)將權(quán)益久期應(yīng)用在商業(yè)銀行利率風(fēng)險(xiǎn)度量中,劉澤仁(2005)將久期應(yīng)用在養(yǎng)老基金戰(zhàn)略資產(chǎn)配置中,蔡明超等(2009)指出股票久期特別適合于長期投資者的利率風(fēng)險(xiǎn)測(cè)量,并在2011年建立了一個(gè)基于股權(quán)自由現(xiàn)金流的股票久期微觀模型計(jì)算我國上證50指數(shù)成分股的總體久期。

二、研究假設(shè)

綜述國外學(xué)者研究,Van Binsberg等人(2012)發(fā)現(xiàn)那些只在短期內(nèi)支付股息的短期資產(chǎn)組合回報(bào)率會(huì)高于市場指數(shù)收益率,股票收益率期限結(jié)構(gòu)向下傾斜。Belo等人(2015)和Ai等人(2012)均證明了向下傾斜的股權(quán)期限結(jié)構(gòu),VanBinsbergen等人(2012)使用1996-2009年的樣本,其中包含兩次經(jīng)濟(jì)衰退期,結(jié)果顯示在不利的宏觀經(jīng)濟(jì)時(shí)期,期限結(jié)構(gòu)的走勢(shì)常常發(fā)生逆轉(zhuǎn)。Michael Weber(2018)也發(fā)現(xiàn)低股票久期的股票組合和高股票久期的股票組合之間的收益率差顯著為正,即股票收益率的期限結(jié)構(gòu)是向下傾斜的。學(xué)者們普遍認(rèn)為,由于價(jià)值溢價(jià)的存在,即低市凈率的股票比高市凈率的股票有更高的平均回報(bào),成長型股票的現(xiàn)金流持續(xù)時(shí)間較長,但回報(bào)較低。

本文不采取間接利用價(jià)值溢價(jià)對(duì)向下的期限結(jié)構(gòu)形狀進(jìn)行解釋,而是直接利用財(cái)務(wù)數(shù)據(jù)計(jì)算出上市公司的股票久期具體數(shù)值,并將樣本股票按計(jì)算出的久期數(shù)值大小分組,用各個(gè)組合內(nèi)所實(shí)現(xiàn)的平均年度回報(bào)來代表不同期限組合的預(yù)期收益率,從而直觀建立了股票收益率期限結(jié)構(gòu)。目前我國還沒有太多研究股票收益率期限結(jié)構(gòu)形狀的文獻(xiàn),參考國外學(xué)者所觀察到的股票收益率期限結(jié)構(gòu)走勢(shì),提出假設(shè)1:股票久期與股票價(jià)值指標(biāo)高度相關(guān),A股收益率曲線形狀呈向下傾斜走勢(shì)。若該假設(shè)成立,我們可利用這一現(xiàn)象結(jié)合前期已知的資產(chǎn)負(fù)債表數(shù)據(jù)進(jìn)行選股,從而進(jìn)一步套利。

學(xué)者們對(duì)進(jìn)一步研究向下的期限結(jié)構(gòu)的成因亦有許多見解,Asness等人(2014)利用分析師對(duì)目標(biāo)價(jià)格的預(yù)測(cè),計(jì)算隱含的預(yù)期收益率,探究系統(tǒng)性的預(yù)期誤差是否能解釋股票收益率向下傾斜的期限結(jié)構(gòu)。Stanbaugh等人指出在投資者情緒高漲的時(shí)期,投資者對(duì)許多股票的前景的看法可能過于樂觀,從而導(dǎo)致暫時(shí)性的定價(jià)過高,對(duì)于難以估值的股票,這種影響應(yīng)該是最強(qiáng)的。Baker和Wurgler(2006)建立情緒指數(shù)衡量投資者情緒,Stanbaugh等人(2012)將高情緒月定義為情緒指數(shù)高于前一個(gè)月平均值的月份。

胡昌生和池陽春(2013)研究發(fā)現(xiàn),當(dāng)市場處于高估值期時(shí),非理性情緒對(duì)波動(dòng)性有顯著影響。文鳳華等人(2014)亦指出正面情緒及變動(dòng)對(duì)股票收益有顯著的正向影響,而由于在情緒低落時(shí)期理性成分對(duì)市場起主導(dǎo)作用,負(fù)面情緒及變動(dòng)對(duì)其影響并不明顯。因此本文提出假設(shè)2:投資者情緒會(huì)導(dǎo)致錯(cuò)誤定價(jià),市場參與者可能對(duì)高久期股票的前景過于樂觀。

三、數(shù)據(jù)與實(shí)證分析

在數(shù)據(jù)選擇方面,本文選取滬深兩市A股全部上市公司為研究樣本,研究時(shí)間選用2003-2018年,研究區(qū)間內(nèi)全部上市公司財(cái)務(wù)報(bào)表數(shù)據(jù)從萬德數(shù)據(jù)庫導(dǎo)出,分析師預(yù)測(cè)、投資者情緒指數(shù)、三因子模型等數(shù)據(jù)從國泰安數(shù)據(jù)庫導(dǎo)出,各公司年度收益率、市場收益率和無風(fēng)險(xiǎn)收益率從銳思數(shù)據(jù)庫導(dǎo)出。進(jìn)一步對(duì)樣本數(shù)據(jù)進(jìn)行處理,為避免某些行業(yè)財(cái)務(wù)數(shù)據(jù)缺失對(duì)結(jié)果的影響,本文選擇剔除金融行業(yè)的股票。為保證結(jié)果準(zhǔn)確性,在計(jì)算出樣本股票久期后對(duì)久期數(shù)據(jù)進(jìn)行縮尾處理,保留隱含久期位于1%-99%分位數(shù)的數(shù)據(jù)。實(shí)證分析由統(tǒng)計(jì)軟件STATA計(jì)算完成。

本文涉及的主要變量包括:Dur(根據(jù)公式計(jì)算出的股票久期)、BM(賬面市值比即每股凈資產(chǎn)與每股價(jià)格之比)、EP(收益價(jià)格比即每股收益與每股價(jià)格之比)、SG(銷售收入年增長率,%)、ROE(凈資產(chǎn)收益率,%)、ME(股票市值,億元)和AGE(股票上市年數(shù))。

描述性統(tǒng)計(jì)結(jié)果表1顯示,股票久期的均值為7.42,而Dechow等(2004)研究中美國市場的股票久期均值為15.13,這說明我國股市相對(duì)不成熟,久期短,風(fēng)險(xiǎn)較高。樣本數(shù)據(jù)中機(jī)構(gòu)投資者持股比例約為34%,平均公司市值為73億元。

四、股票久期與收益率期限結(jié)構(gòu)

(一)股票收益率期限結(jié)構(gòu)與傳統(tǒng)風(fēng)險(xiǎn)因子

為了直觀看出收益率期限結(jié)構(gòu),將樣本股票按t-1期的股票久期大小從小至大等分為十組,并假設(shè)在每個(gè)組合內(nèi)部等權(quán)重投資,計(jì)算出組合年化收益率,做圖如下,這顯示了股票久期與持有期回報(bào)率之間的負(fù)相關(guān)關(guān)系,即我國A股呈現(xiàn)出股票收益率曲線期限結(jié)構(gòu)向下傾斜的特點(diǎn)。平均而言,久期最低的股票組合年持有期收益率為47%,而久期最高的組合為7.6%。

本文依據(jù)個(gè)股t-1期股票久期大小進(jìn)行分組,分別在每組組內(nèi)以個(gè)股年化超額收益率作為因變量,傳統(tǒng)風(fēng)險(xiǎn)因子作為自變量進(jìn)行回歸,以檢驗(yàn)傳統(tǒng)風(fēng)險(xiǎn)因素是否能夠解釋向下傾斜的股票收益率期限結(jié)構(gòu)。參考國內(nèi)主流文獻(xiàn),本文選取市場風(fēng)險(xiǎn)因子Rm-Rf、規(guī)模風(fēng)險(xiǎn)因子SMB、賬面市值比風(fēng)險(xiǎn)因子HML、收益價(jià)格比EP、賬面市值比BM、股票市值ME、上市年限AGE作為傳統(tǒng)風(fēng)險(xiǎn)因子。

Ri,t-Rft=αi+ΣS βi,s+Xi,s,t+?綴i,t (7)

其中Ri,t-Rft是投資組合i在t時(shí)刻的超額收益,Rft是無風(fēng)險(xiǎn)收益率,αi是模型定價(jià)誤差,βi,s是時(shí)間序列下投資組合i內(nèi)各個(gè)風(fēng)險(xiǎn)因子Xi,s,t的對(duì)應(yīng)系數(shù)。

表2列示了年度平均超額收益、最小二乘回歸系數(shù)和定價(jià)誤差。結(jié)果顯示平均超額收益隨股票久期增加而單調(diào)減少,而CAPM模型的β值與股票久期顯著正相關(guān)。高久期股票組合的CAPM模型β值為1.16,而低久期組合的市場風(fēng)險(xiǎn)因子系數(shù)僅為0.96。平均超額收益的減少與市場風(fēng)險(xiǎn)的增加導(dǎo)致股票久期與模型定價(jià)誤差α之間存在單調(diào)的負(fù)相關(guān)關(guān)系。若采用做多低久期股票組合和做空高久期股票組合的策略(D1-D10)將導(dǎo)致每年8.99%的顯著超額收益。

(二)投資者情緒的變化

由于傳統(tǒng)風(fēng)險(xiǎn)因子不足以解釋為何高久期股票組合的回報(bào)率小于低久期組合,本文引入投資者情緒變量,分別在投資者情緒高漲和低迷時(shí)期,測(cè)度Fama-French三因子模型的超額收益。Stanbaugh等人(2012)認(rèn)為在投資者情緒高漲的時(shí)期,投資者對(duì)許多股票前景的看法可能過于樂觀,從而導(dǎo)致暫時(shí)性定價(jià)過高。

投資者情緒變量的計(jì)算參考魏星集(2014),基于BW模型對(duì)A股市場進(jìn)行投資者情緒測(cè)度,加入一些中國市場上衡量投資者情緒的特殊指標(biāo),定義投資者情緒指數(shù),數(shù)據(jù)由國泰安數(shù)據(jù)庫導(dǎo)出,當(dāng)年情緒指數(shù)均值高于上一年度的年份被定義為投資者情緒高漲年份。計(jì)算以投資者情緒高低為條件劃分的Fama-French三因子模型超額收益的模型如下:

Ri,t-Rft=αi,HdH,t+αi,LdL,t+βMarketMarkett+βSMBSMBt

+βHMLHMLt+?綴i,t (8)

其中dH,t和dL,t是投資者情緒高漲和低迷的虛擬變量。表3回歸結(jié)果顯示,在情緒高漲的年份,股票久期和調(diào)整后三因子模型的超額收益α值存在強(qiáng)烈負(fù)相關(guān)關(guān)系,做多低久期組合并做空高久期組合的D1-D10策略每年能獲得13.04%的顯著超額收益。從單個(gè)投資組合可以看出,高久期組合有較大的負(fù)風(fēng)險(xiǎn)調(diào)整收益。而在投資者情緒低迷的月份,股票久期與α值并無明顯關(guān)系,D1-D10策略的盈利能力也下降至0.58%。

比較高情緒和低情緒投資組合的結(jié)果,可知在投資者情緒高漲的時(shí)期,久期高的股票可能容易定價(jià)過高。高久期股票在經(jīng)歷了一段高估后,經(jīng)風(fēng)險(xiǎn)模型調(diào)整后的超額收益由正變負(fù)。然而在低情緒股票組合中,高低久期組合均沒有出現(xiàn)負(fù)的超額收益率。

本文進(jìn)一步探究情緒指數(shù)的變化與投資組合超額回報(bào)率的相關(guān)關(guān)系,將股票仍按股票久期由小到大分為十組,在每組分別進(jìn)行下述時(shí)間序列回歸,分析投資者情緒指數(shù)前系數(shù)變化。

Ri,t-Rft=αi,t+βISIISIi,t+?綴i,t (9)

回歸結(jié)果表4顯示低久期和中久期的投資組合β系數(shù)并不顯著,而高久期的投資組合在情緒指數(shù)的變化上表現(xiàn)出較強(qiáng)相關(guān)性。這一證據(jù)為高久期股票暫時(shí)定價(jià)過高提供了進(jìn)一步的支持。

五、結(jié)論

本文利用財(cái)務(wù)報(bào)表數(shù)據(jù)在公司層面構(gòu)造了股票久期指標(biāo),計(jì)算我國A股上市公司的股票久期并研究收益率期限結(jié)構(gòu)。根據(jù)股票久期的大小,將樣本股票等分為十組,低久期股票組合和高久期組合之間的年超額收益率差距顯著,此外,用經(jīng)典風(fēng)險(xiǎn)模型CAPM模型和Fama-French三因子模型分組回歸后,模型預(yù)測(cè)誤差與股票久期大小之間負(fù)相關(guān)關(guān)系顯著,說明傳統(tǒng)風(fēng)險(xiǎn)因子并不能解釋向下的股票收益率期限結(jié)構(gòu)。我們可通過買入低久期組合并賣出高久期組合進(jìn)行套利,這種套利投資組合的超額回報(bào)隨投資者情緒變化有很大不同,只在投資者情緒高漲時(shí)該套利策略的收益率顯著,由此推出投資者情緒高漲導(dǎo)致的錯(cuò)誤定價(jià)可以解釋股票收益的向下傾斜的期限結(jié)構(gòu)。

本文的發(fā)現(xiàn)補(bǔ)充了國內(nèi)對(duì)股票收益率期限結(jié)構(gòu)的文獻(xiàn),研究股票久期具有一定的實(shí)際應(yīng)用意義,一方面有助于金融機(jī)構(gòu)進(jìn)行更為合理的資產(chǎn)配置,也可幫助投資者了解市場微觀結(jié)構(gòu)是如何影響股票價(jià)格的形成。

[參考文獻(xiàn)]

[1]張麗萍,陳立文,葉莉.基于權(quán)益久期的商業(yè)銀行利率風(fēng)險(xiǎn)度量技術(shù)研究[J].華東經(jīng)濟(jì)管理,2005(6):109-111.

[2]蔡明超,張富盛,楊瑋沁,莫杰遙.股票久期與資產(chǎn)組合的利率風(fēng)險(xiǎn)度量[J].上海管理科學(xué),2011,33(2):6-10.

[3]劉澤仁.久期在養(yǎng)老基金戰(zhàn)略資產(chǎn)配置中的應(yīng)用[D].對(duì)外經(jīng)濟(jì)貿(mào)易大學(xué),2006.

[4]文鳳華,肖金利,黃創(chuàng)霞,陳曉紅,楊曉光.投資者情緒特征對(duì)股票價(jià)格行為的影響研究[J].管理科學(xué)學(xué)報(bào),2014,17(3):60-69.

[5]胡昌生,池陽春.投資者情緒、資產(chǎn)估值與股票市場波動(dòng)[J].金融研究,2013(10):181-193.

[6]Ait-Sahalia, Y., Karaman, M., Mancini, L., 2015. The Term Structure of Variance Swaps and Risk Premia. Unpublished Working Paper. Princeton University.

[7]Dechow P M, Sloan R G, Soliman M T. Implied Equity Duration: A New Measure of Equity Risk[J]. Review of Accounting Studies, 2004, 9(2-3):197-228.

[8]Leibowitz M L, Sorensen E H, Arnott R D, et al. A Total Differential Approach to Equity Duration[J]. Financial Analysts Journal, 1989, 45(5):30-37.

[9]Stambaugh R F, Yu J, Yuan Y. Arbitrage Asymmetry and the Idiosyncratic Volatility Puzzle [J]. The Journal of Finance, 2015, 70(5):1903-1948.

[10]Van, Binsbergen, Jules, et al. The term structure of returns: Facts and theory[J]. Journal of Financial Economics, 2017.

[11]Weber M . Cash Flow Duration and the Term Structure of Equity Returns [J]. Journal of Financial Economics, 2018.

[責(zé)任編輯:趙磊]

[作者簡介]? 張芮雪(1996-),女,四川人,碩士研究生,研究方向:行為金融。

[基金項(xiàng)目]? 對(duì)外經(jīng)濟(jì)貿(mào)易大學(xué)國內(nèi)外聯(lián)合培養(yǎng)研究生項(xiàng)目資助。