機構投資者、高層管理團隊融洽關系與企業創新

唐婧 黃容 潘明清

【摘 要】 文章以中國上市公司為樣本對機構投資者、高層管理團隊融洽關系與企業創新之間的關系進行理論分析與實證研究。研究發現機構投資者持股比例與高層管理團隊的融洽關系顯著正相關;與交易型機構投資者相比,穩定型機構投資者顯著強化了兩者之間的正相關關系;與壓力敏感型機構投資者相比,壓力抵制型投資者顯著強化了兩者之間的正相關關系。高層管理團隊的融洽關系與公司研發投入、創新產出以及實質性創新顯著正相關。研究結論為理解機構投資者的治理作用與提升企業創新水平提供了經驗證據。

【關鍵詞】 機構投資者; 融洽關系; 企業創新; 高層管理團隊

【中圖分類號】 F234.4 ?【文獻標識碼】 A ?【文章編號】 1004-5937(2020)16-0102-07

一、引言

機構投資者作為公司外部治理的一支重要力量,日益引起學者的關注。與中小投資者進行比較,機構投資者憑借其所持股份,一方面可以行使積極的股東權利,通過監督管理層,進而提升公司價值;另一方面,機構投資者以賣出股票,“用腳投票”的消極管理策略,表達自身對公司的不滿,從而迫使公司提升公司治理水平,增加股東財富,獲得機構投資者的關注。有鑒于此,機構投資者展現出較強的治理作用,其在高層管理團隊上的治理作用也引起學者的重視[1]。

自高階梯隊理論提出以來,高層管理團隊(TMT)的研究受到理論界與實務界的重點關注,高層管理團隊的融洽關系因其是影響公司業績的重要因素[2]而成為一個重要的研究課題。國內外經驗表明,機構投資者對公司高管變更產生重要影響[3],那么機構投資者是加強還是削弱高層管理團隊融洽關系的形成呢?高層管理團隊融洽關系的形成對公司戰略又將產生何種影響呢?這些問題亟待得到正面解答。

本研究選取中國上市公司數據,沿機構投資者影響高層管理團隊融洽關系,進而影響企業戰略選擇的分析邏輯,嘗試回答上述問題,同時區分不同機構投資者類型,以期尋找機構投資者參與公司治理的有效途徑和經驗證據。本文的研究結果顯示機構投資者與高層管理團隊融洽關系顯著正相關;將機構投資者分為穩定型與交易型,與交易型機構投資者相比,穩定型機構投資者顯著強化了兩者之間的正相關關系;將機構投資者分為壓力抵制型和壓力敏感型,對兩者之間正相關關系,壓力抵制型機構投資者比壓力敏感型機構投資者體現出更強的強化作用。機構投資者在高層管理團隊融洽關系上體現出較強的治理作用,穩定型機構投資者與壓力抵制型機構投資者的治理效應更佳。高層管理團隊內部關系越融洽,公司研發投入越高,創新產出和實質性創新越高。

本研究的主要貢獻在于:首先,基于高層管理團隊融洽關系的視角檢驗了機構投資者的治理作用,豐富了機構投資者治理作用的研究文獻;其次,為影響企業創新的因素增加了一項新的因素:高層管理團隊的融洽關系;最后,對于充分認識高層管理團隊的融洽關系在實質性創新上的治理作用提供了文獻支撐。

二、理論分析與研究假設

高階梯隊理論說明,高層管理團隊的高管特征能夠顯著影響他們的選擇,進而影響到公司的業績。高層管理團隊的融洽關系成為影響公司業績的重要因素之一[2]。近年來,機構投資者在我國資本市場發展迅速,隨著中國機構投資者規模的擴大,在高層管理團隊融洽關系的形成上,機構投資者能否發揮出一定的治理作用,是“監督者”還是“旁觀者”,在高層管理團隊融洽關系形成上的立場能夠清晰地反映出機構投資者的角色定位。

“積極作用論”假說和“消極作用論”假說是學術界研究機構投資者治理作用的兩種相互對立的假說。其中,“積極作用論”認為,機構投資者會權衡成本與收益,當監督收益大于監督成本而有利可圖時,機構投資者會積極地參與到公司治理中去,通過提升公司的長期經營績效來獲取超額投資回報[4]。因此,機構投資者持股比例越高,外部監督力量就越強,不稱職高管被迫離任的概率也隨之提升。而“消極作用論”則認為,部分機構投資者,具有代表性的有開放式基金,受到投資者贖回壓力和薪酬考核等因素的影響,這些機構投資者更加注重短期投資回報,缺乏足夠的耐心等待公司成長,也就沒有充足動力去以提升公司治理水平為目的干預公司治理,當他們對目標公司的經營狀況持負面預期時,這些機構投資者會選擇直接賣出股票[5]。根據信號傳遞理論,機構投資者的“撤離”,對上市公司而言,這也是強有力的負面信號,能向公司決策層傳達來自市場的悲觀預期與不滿情緒,從而迫使公司立刻采取相應的修正措施,這些修正措施包含讓不合格管理者離任[6]。

機構投資者的“積極作用”假說和“消極作用”假說都認為機構投資者可以通過“積極”和“消極”兩個途徑影響不稱職高管變更的可能性,從而讓稱職的高管位置穩定,利于高層管理團隊融洽關系的形成。基于此,提出假設1。

H1:機構投資者持股比例與高層管理團隊融洽關系之間正相關。

資本市場上,機構投資者的類型不盡相同,機構投資者積極參與公司治理并影響高層管理團隊融洽關系與其類型有很大關系。根據持股目的可將機構投資者劃分為穩定型機構投資者與交易型機構投資者[7],穩定性機構投資者以長期持股為目的,交易型機構投資者以短期持股為目的。顯而易見,持股目的不同會使得機構投資者參與公司治理模式不同,其治理作用也有差異。穩定型機構投資者更希望借企業價值的增長來分享企業的成長紅利,因此他們會積極參與公司治理,通過提高公司治理水平,實現公司價值最大化,從而實現其持股目的。穩定型機構投資者在公司中具有一定的影響力,對公司的狀況有更深入的了解,受到股東和管理層的重視,能夠更加積極地監督公司管理層的行為,他們的意見一般容易被公司采納。此外,當公司股權集中且多為穩定型機構投資者時,公司進行自愿性信息披露的可能性更大[8],受到外部監督的可能性也越大,因而當管理層瀆職時,被更換的可能性也越高,合格的高層管理人員位置更加穩定。交易型機構投資者以短期持股為主,主要目的是賺取買賣價差,提高公司治理水平對其來說時間成本較大,對管理層和股東的影響力不如穩定型機構投資者。他們甚至可能通過高管變更向市場傳遞信息獲取私利。穩定型機構投資者對短期股價的波動較少關注,他們更注重企業長期價值的提高;交易型機構投資者更關注短期的股價波動,從而以獲取短期收益,甚至他們會向管理層施加壓力,要求管理層進行盈余管理,以犧牲公司核心競爭力為代價影響股票價格,從而實現其持股目的。上述分析過程可以證實穩定型機構投資者更利于高層管理團隊融洽關系的形成。基于此,提出假設2。

4.控制變量。控制變量有公司規模(Size):總資產的自然對數;公司負債(Lev):資產負債率;公司業績(Roa):凈利潤除以總資產;大股東持股比例(Lsh):第一個大股東持股比例;董事會規模(Dnum):董事會總人數;獨董比例(Idd);董事長和總經理合一(Dual);高管薪酬(Pay):前三位高管薪酬總額的自然對數;高管持股(Gsh):CEO持股比例;現金比例(Cash):現金總額除以總資產;公司上市年限(Firmage):樣本年度減去公司IPO年度,行業(Year)和年度(Industry)。模型1用于檢驗H1,模型2用于檢驗H2;模型3用于檢驗H3;模型4與模型5檢驗H4;模型6用于檢驗H5。

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

εi,t (1)

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

β3D1+εi,t (2)

Rqgxi,t=α0+β1Convari,t+β2Jgtzi,t+

β3D1+β4P1+εi,t (3)

Rdbli,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t (4)

Cxcci,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t (5)

Szcxi,t=α0+β1Convari,t+β2Rqgxi,t+

εi,t(6)

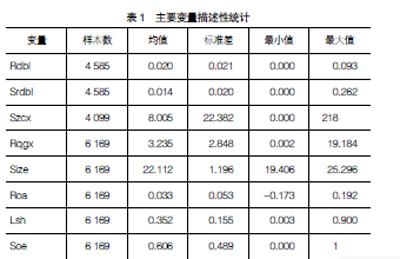

(三)描述性統計

表1給出研究所涉及主要變量的描述性統計。從企業創新投入兩個衡量指標看,均值分別為2%和1.4%,整體上創新投入水平占比不高。高層管理團隊融洽關系衡量指標董事長與CEO的共事時間均值為3.23年,大致一個聘期,兩者之間共事時間較短,不利于融洽關系的形成。公司規模取自然對數后,依然看出規模之間差異比較明顯。公司業績均值為0.033,說明上市公司總體盈利水平一般。大股東持股比例最大值為0.900,最小值為0.003,差異比較大,均值高達0.352,體現出我國上市公司一股獨大的顯著特征。最終控制人為國有屬性占樣本量的60.6%,主板上市公司中,國有企業依然占據主體地位。

四、實證分析

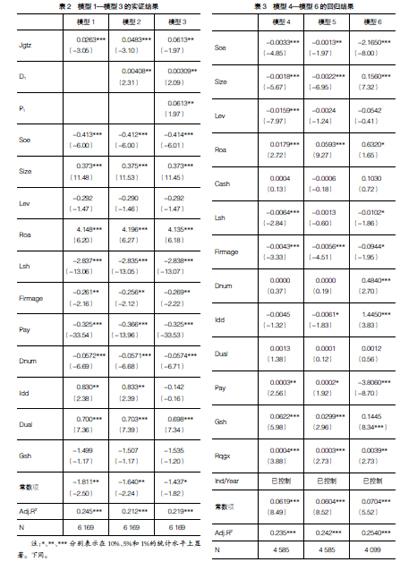

(一)H1—H3的實證分析

模型控制變量的結果與前人研究基本保持一致[17],不再贅述。模型1—模型3的實證結果分別列示在表2中。從模型的1的回歸結果看,機構投資者的持股比例與高層管理團隊融洽關系之間正相關,通過1%水平上顯著性檢驗。這說明機構投資者持股越高,越有利于高層管理團隊融洽關系的形成,H1得到了較強的支持。模型增加衡量穩定型與交易型的虛擬變量后,機構投資者與高層管理團隊融洽關系的相關性沒有產生變化,這說明對機構投資者的分類并不影響機構投資者整體對高層管理團隊融洽關系的影響。該虛擬變量與高層管理團隊融洽關系之間正相關,通過5%水平上的顯著性檢驗。這說明當一個企業具有穩定型交易的機構投資者時,其高層管理團隊內部關系比具有交易型機構投資者的更融洽,H2得到了經驗證據的支撐。模型增加衡量抵制型與壓力型機構投資者的虛擬變量后,機構投資者與高層管理團隊融洽關系的相關性不變,這說明該分類模式也不影響機構投資者對融洽關系的影響。該虛擬變量與高層管理團隊融洽關系之間正相關,通過5%水平上的顯著性檢驗。這說明當一個企業具有壓力抵制型交易的機構投資者時,其高層管理團隊之間關系比具有壓力敏感型型機構投資者的更融洽,H3得到了經驗證據的支撐。

(二)H4—H5的實證分析

模型中控制變量與前人的研究沒有發生變化[18],不再贅述。表3中模型4—模型6的回歸結果列示在表3的(1)—(3)列。模型4的回歸結果顯示高層管理團隊的融洽關系與研發投入之間正相關,且通過1%水平上顯著性檢驗。該實證結果說明,高層管理團隊之間關系越融洽,企業的研發投入越高。模型5的回歸結果顯示融洽關系與企業創新產出之間正相關,且通過1%水平上的顯著性檢驗。這意味著高層管理團隊之間關系越融洽,企業的創新產出就越高。模型4與模型5的實證結果均證實了H4是合理的,也就是高層管理團隊之間關系融洽,企業創新水平越高。模型6的回歸結果顯示高層管理團隊融洽關系與企業實質性創新之間正相關,且通過5%顯著性水平檢驗。該結果意味著高層管理團隊之間關系越融洽,企業更容易進行實質性創新,H5得到了實證數據的支撐。

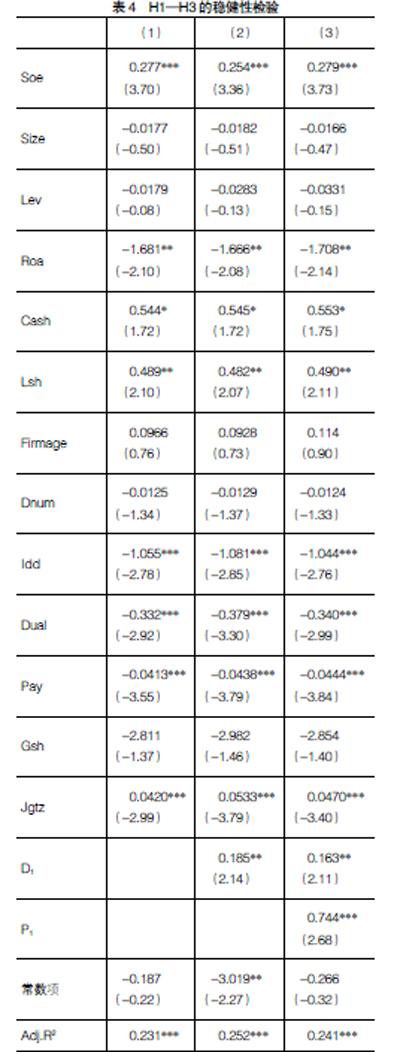

(三)穩健性檢驗

本文特別從另一個側面對H1—H3進行穩健性檢驗。既然高層管理團隊的關系融洽,那么這個團隊的穩定性就越強,高層管理團隊中發生變更的概率更低,如果董事長與CEO中的一個發生變更,這就說明這個團隊是不穩定的,反之,則為穩定。據此,本文構建了一個衡量高層管理團隊穩定性的虛擬變量,當董事長與CEO中一人發生變更,則為0,意味著高層管理團隊非常不穩定;反之為1,意味著高層管理團隊穩定。如果實證結果能夠說明機構投資者能提高高層管理團隊的穩定性,那么H1—H3的研究結論就是穩健的。借鑒模型1—模型3的構建方法,本文構建了三個Logit模型用以進行穩健性檢驗,結果列示在表4的(1)—(3)列。從表4的回歸結果中可以發現機構投資者的持股比例越高,高層管理團隊越穩定;穩定型機構投資者和壓力抵制型投資者帶來更穩定的高層管理團隊。這從另一個側面證明了H1—H3的研究結論是穩健的。

本文用研發投入總額除以總資產、創新產出除以總資產、實質性創新數據除以總資產來衡量企業創新水平,重新進行回歸。實證結果顯示出,本文的研究H4—H5是穩健的。也就是高層管理團隊之間關系越融洽,企業研發投入水平越高,企業的創新產出越高,實質性創新水平越高。限于篇幅,實證結果未給出。

五、研究結論

機構投資者的治理作用是公司內部治理的有益補充,隨著中國機構投資者規模不斷擴大,其治理作用的研究不容忽視。基于此,本文對機構投資者在高層管理團隊融洽關系上的治理作用展開研究。

本文實證發現機構投資者的持股比例越高,高層管理團隊的關系越融洽;穩定型機構投資者與壓力抵制型投資者帶來更強的融洽關系;高層管理團隊內部關系越融洽企業研發投入水平越高,產出水平也越高,越容易進行實質性創新。本文的研究結論意味著機構投資者有著良好的治理作用,其中穩定型與壓力抵制型機構投資者的治理作用更佳,這種治理作用能夠帶來高層管理團隊更佳的融洽關系,從而提升了企業創新水平。

本文的研究結論具有重要的啟示。機構投資者具有顯著的治理作用,尤其是穩定型機構投資者與壓力抵制型機構投資者釋放出更強的治理信息,對A股投資者而言,這是一個良好的投資分析指標。公司應該引入機構投資者,共同致力于公司價值的提升。投資者應該關注那些機構投資者持股比例較高的企業,結合自身判斷進行投資。高層管理團隊融洽關系是高階梯隊理論的一個重要研究課題,需要研究者更為充分的研究,是提升公司創新水平,尤其是實質性創新的重要影響因素。

【參考文獻】

[1] 張琛,劉想.機構投資者影響了高管變更嗎——基于非國有企業的經驗證據[J].山西財經大學學報,2017,39(12):72-82.

[2] 張建君,張閆龍.董事長—總經理的異質性、權力差距和融洽關系與組織績效——來自上市公司的證據[J].管理世界,2016(1):110-120.

[3] HELWEGE J,INTINTOLI V J,ZHANG A. Voting with their feet or activism?Institutional investors impact on CEO turnover[J].Journal of Corporate Finance,2012,18(1):22-37.

[4] 王謹樂,史永東.機構投資者、代理成本與公司價值——基于隨機前沿模型及門檻回歸的實證分析[J].中國管理科學,2016,24(7):155-162.

[5] GRAVES S B. Institutional ownership and corporate R&D in the computer industry[J].Academy of Management Journal,1988,31(2):417-428.

[6] PARRINO R,SIAS R W,STARKS L T. Voting with their feet:institutional ownership changes around forced CEO turnover[J]. Journal of Financial Economics,2003,68(1):3-46.

[7] 林鐘高,楊雨馨.風險提示信息、分析師跟進與機構投資者持股[J].財經理論與實踐,2017,38(5):64-72.

[8] 牛建波,吳超,李勝楠.機構投資者類型、股權特征和自愿性信息披露[J].管理評論,2013,25(3):48-59.

[9] BRICKLEY J A,LEASE R C,SMITH C W. Ownership structure and voting on antitakeover amendments[J]. Journal of Financial Economics,1988,

20:267-291.

[10] 劉端,陳詩琪,王雅帆,等.財務冗余、股權集中度與企業產品創新——基于高科技上市公司的實證數據[J].財經理論與實踐,2019,40(3):81-87.

[11] ANDERSON S E,WILLIAMS L J. Interpersonal,job,and individual factors related to helping processes at work[J]. Journal of Applied Psychology,1996,81(3):282-296.

[12] TONG T W,HE W,HE Z,et al. Patent regime shift and firm innovation:evidence from the second amendment to Chinas Patent Law[J].Academy of Management Proceedings,2014(1):14174.

[13] 黎文靖,鄭曼妮.實質性創新還是策略性創新?——宏觀產業政策對微觀企業創新的影響[J].經濟研究,2016,51(4):60-73.

[14] 徐宗宇,吳齊.公司稅收籌劃對權益資本成本的影響分析——基于深市A股的經驗數據[J].會計之友,2018(7):62-67.

[15] 張杰,周曉艷,李勇.要素市場扭曲抑制了中國企業R&D?[J].經濟研究,2011(8):78-91.

[16] 王秀芬,楊小幸.高管薪酬差距、風險承擔與企業創新[J].會計之友,2019(12):59-65.

[17] 高文亮,曾永良.國有企業創新意愿與投入存在理論與現實的落差[J].財會月刊,2018(8):50-56.

[18] 高文亮,羅宏,潘明清.政府管制、國企分紅與企業創新[J].當代財經,2017(9):70-79.