風險投資對企業并購決策的影響及作用機制

宋賀 常維

內容提要:近年來,伴隨著并購市場的快速發展及股權投資退出渠道的多元化,風險投資參與的并購決策事件大幅增多。本文以我國創業板上市企業完成的并購事件為研究樣本,系統研究風險投資對企業并購頻次、并購支付方式及多元化并購行為等方面的影響及其作用機制。結果發現,風險投資能夠通過抑制管理層過度自信進而降低并購方的頻繁并購行為;得益于風險投資對并購中信息不對稱的緩解,目標方接受有風險投資背景的企業以非現金方式作為并購支付對價的概率更高;此外,風險投資通過提升企業內部控制有效性,使得有風險投資背景的企業更偏好于進行同行業并購,以優化企業并購目標選擇及實現企業規模效應。

關鍵詞:風險投資;并購頻次;支付方式;多元化并購

中圖分類號:F830.9?文獻標識碼:A?文章編號:1001-148X(2020)02-0009-12

收稿日期:2019-10-16

作者簡介:宋賀(1989-),女,河南駐馬店人,上海對外經貿大學金融管理學院講師,經濟學博士,研究方向:公司金融與資本市場;常維(1987-),本文通訊作者,女,山東臨清人,復旦大學應用經濟學博士后流動站和申萬宏源證券博士后科研工作站聯合培養博士后,經濟學博士,研究方向:公司金融、行為金融、資本市場。

基金項目:國家社會科學基金后期資助項目,項目編號:17FJY010;上海市哲學社會科學青年基金項目,項目編號:2018EJB008;中國博士后科學基金第65批面上資助項目,項目編號:2019M651391。

在當前國有企業混合所有制改革以及“三去一降一補”的宏觀調控背景下,上市公司借助風險投資(Venture Capital,簡稱VC)的專業能力,收購行業資產,并實現戰略轉型。統計數據顯示,風險投資在企業上市后并未及時退出企業,上市后風險投資偏好采取非連續性退出方式,依舊以股東身份參與企業公司治理(徐欣和夏蕓,2015)。

并購決策作為并購工作中的重要一環,對并購的后續實施乃至并購績效都存在影響。理論上,管理層能夠以較多主觀方式來操縱并購決策,但對并購績效的影響則存在較大不可控性。并購績效受制于并購后期協同效應發展情況、企業資源的整合情況,以及市場投資者的主觀情緒等(宋賀和段軍山,2019)。因此,研究影響企業并購決策的因素對于完善并購動因理論、提升公司治理、深入認識企業并購行為等具有較大理論意義和實踐價值。基于上述認識,本文擬從風險投資的視角,探索以下問題:風險投資是否會影響企業并購頻次。當上市企業進行并購時,風險投資是否會影響企業的并購支付方式。在并購標的的選擇上,風險投資是否會讓管理層更加冒險地進行多元化并購。

一、理論分析和研究假說

(一)風險投資與企業并購頻次

作為專業的投資公司,風險投資被認為不僅在初創期或種子期等時期為企業提供資金支持,也會對企業公司治理等產生影響。創業企業的業績與風險投資收益休戚相關,風險投資通常會采取介入公司董事會等方式參與企業的管理決策,對企業發揮監督機制(Barry等,1990)。有研究發現,在有風險投資入股的企業中,獨立董事的比例也將明顯提升(Baker和Gompers,2003),這意味著風險投資十分在意企業的外部監督治理情況。除了關注于企業獨立董事的占比之外,風險投資也會對企業的人力資源政策、股權激勵計劃、高級管理人員聘請等事宜產生影響。有研究證實,風險投資投資企業后,更加傾向于幫助企業聘請優秀的外部職業經理人來管理公司。這意味著風險投資會幫助企業招募更為合適的管理人,幫助企業發展。與此同時,高聲譽風險投資聘請外部職業經理人來替代公司創始人的可能性顯著更高。在企業紛繁的日常經營事宜中,風險投資已經不再僅僅是扮演傳統意義上資金提供者的角色,開始逐漸向公司監管者的角色轉型(Hellmann和Puri,2002)。除了在董事會中持有表權決這種方式來進行公司治理外,風險投資也通過其自身的網絡關系幫助企業提升社會資本、提升新創公司的董事會治理有效性(劉奎甫和茅寧,2016),進而實現被投企業的價值增值。

那么,風險投資會如何影響企業并購頻次?本文認為,風險投資可能存在提升企業并購頻次的動機。一般認為,當企業進行并購后,企業的規模在短期內得到了擴大,這意味著企業社會知名度的提升,進而對風險投資的將來退出帶來便利。因此,風險投資存在動機鼓勵管理層進行多次頻繁并購。然而,風險投資亦存在動機抑制管理層進行多次頻繁并購。首先,行為金融學研究顯示,上市公司的并購行為多數受到管理層過度自信動機的驅使,過度自信的管理層會高估公司并購后產生的預期收益、低估并購中產生的成本與風險,從而帶來一種高頻率低效率的并購局面(Malmendier和Tate,2008)。其次,并購動因理論也認為,管理層多次并購的動因源自于對提高社會地位、個人聲譽及在職消費等非貨幣性收益的追逐。我國學者實證研究顯示,我國上市公司過度自信的管理層主導的并購頻率與管理層的貨幣薪酬和在職消費之間存在顯著的正相關性(施繼坤等,2014),并未帶來公司績效的顯著改善。最后,公司通過頻繁并購看似在短期內實現了規模擴張、提升行業競爭力、優化業績等目標,但其承受的風險也比非頻繁并購更大。頻繁的并購行為將影響企業后續的融資能力和償債能力,增加企業的財務風險。以增發股票進行并購資金的募集也將會帶來企業股權的稀釋問題。并購中確認的巨額商譽以及后續的商譽減值所帶來的一系列連鎖反應也會對企業產生不利影響。因此,風險投資亦存在動機防止管理層進行多次頻繁并購。基于上述分析,本文提出關于風險投資與企業并購頻次的假說1a和假說1b:

假說1a:當上市企業在進行并購活動時,風險投資支持的企業并購頻次顯著高于無風險投資支持的企業。

假說1b:當上市企業在進行并購活動時,風險投資支持的企業并購頻次顯著低于無風險投資支持的企業。

(二)風險投資與企業并購支付方式

并購方公司特征是影響企業并購支付的主要因素。已有學者分別從并購方外部融資難易程度、估值狀況、內部治理、外部監管、國家制度環境特征等方面對影響并購支付方式選擇的因素進行了探析,形成了一套較為成熟的“權衡理論”,并認為并購方應當從上述各個方面進行權衡,然后選擇適合自身的并購支付方式(Faccio和Masulis,2005)。有學者從信號傳遞理論的視角出發,指出如果并購方在并購中選擇現金支付,則能夠降低并購方被拒絕的概率,也能夠向市場傳遞出公司資金充裕、發展良好的信號,對提升企業并購績效有積極意義(Cornu和Isakov,2000)。然而,有學者從公司財務的角度出發,研究發現無論并購方采取現金支付抑或是股票支付等其他支付方式,對于提升企業運營績效均不具有顯著作用(Ghosh,2001)。隨后,伴隨著上市公司公開股票數據的改善,事件研究法開始被廣泛應用在公司治理領域。有學者發現,選擇不同的支付方式能夠帶來不同的累積超額回報,就中國上市樣本來看,研究發現無論并購方采取現金支付、股票支付或其他混合支付方式,均能夠帶來股票二級市場收益率的顯著提高,且上述支付方式帶來的市場收益率不存在顯著差別(李明輝等,2018)。

采取現金支付將會對企業的現金流產生較大影響,不利于企業從事并購之外的其他投資事宜,甚至將對企業的償債能力、盈利能力等產生負面影響。并購方采取現金支付的動機源自于降低目標方對并購的排斥程度,向市場投資者傳遞出公司發展前景較好的信號(Cornu 和Isakov,2000)。然而,就信號傳遞的角度來看,風險投資自身具備一定的認證效應。作為專業化的投資機構,風險投資持股本身能夠向市場投資者傳遞出公司發展質量好的信號,并不需要借助于并購中的現金支付方式來彰顯自身的質量信息(Lee和Wahal,2004)。風險投資參股企業可向目標方傳遞出并購方企業質量的信號,增強目標方股東接受非現金支付的意愿。甚至于,風險投資持股能夠提升企業自身的股票價值,使得目標方更容易接受并購方以股票作為并購支付手段。基于上述推斷,本文提出關于風險投資與企業并購支付方式的假說2:

假說2:當上市企業在進行并購活動時,風險投資支持的企業使用現金支付的概率顯著低于無風險投資支持的企業。

(三)風險投資與多元化并購

多元化并購是指企業跨行業的并購行為。前人學者在對多元化并購進行研究時,多數將視角放在多元化并購與企業價值的關系上,并形成了較為統一的研究成果。多元化并購最早發生于20世紀60、70年代的美國及其他一些發達國家。然而,這些混合型多元化集團并沒有在證券市場上得到良好反饋,反而遭到了消極對待,也帶來了公司業績的下滑。為了應對這種局面,大部分多元化集團開始實行企業剝離和“歸核化”運動,可見,多元化在公司實踐中并未得到肯定意見(Morck等,1990)。多元化并購流行的一個初衷在于其能夠在市場效率較低的情況下帶來內部市場優勢。然而,近年來外部資本市場得到了快速發展和完善,市場效率和投資者理性都在不斷提升,在這種情況下,多元化并購所帶來的內部市場優勢顯得無足輕重,這也在實務中加速了更多公司選擇業務集中化和專業化的道路(Hubbard和Palia,1999)。

對多元化抱有否定意見的原因還在于,有學者從多元化公司的財務數據出發對公司進行靜態價值測算,發現相較于非多元化公司,多元化公司存在一定的價值減損傾向(Philips和Maksimovic,1999)。此外,利用事件研究法對公司實施多元化并購后的市場反應進行測算,發現相比于同行業并購,多元化并購也體現為更差的市場反應(Berger和Ofek,1999)。反向研究法也表明企業在由多元化轉型到專業化之后價值有所回升(Fukui和Ushijima,2007)。多元化并購所帶來的較差市場反應也得到了我國學者的支持(楊威等,2019)。相較于多元化并購,同行業并購更容易發揮企業自身的專業優勢,實現規模效益。從風險投資的視角出發,多數風險投資機構更加傾向于專注某個行業的投資,因此在該行業積累了豐富的投資經驗。當企業并購標的與自身處于同一行業或相近行業時,風險投資更易于發揮自身的投資優勢。此外,作為以盈利為目的的投資機構,風險投資十分關注于自身的退出收益。考慮到多元化并購所帶來的負面市場反應與同行業并購所帶來的資源優勢,風險投資有充分的動機降低企業實施多元化并購的概率,防止由于多元化并購所帶來的企業價值減損。基于此,本文提出有關風險投資與企業多元化并購的假說3:

假說3:當上市企業在進行并購活動時,風險投資支持的企業進行多元化并購的概率顯著低于無風險投資支持的企業。

二、數據選取與研究設計

(一)樣本和數據來源

本文選取首次并購宣告日在2010-2016年的創業板上市企業作為主并方完成的并購事件作為初始樣本,并按照以下原則對初始樣本進一步篩選:第一,考慮到金融類企業并購行為受到行政管制的特征,刪除金融保險類企業的并購事件。第二,刪除信息不全的并購事件。參照以上篩選規則,本文最終得到了413個樣本觀測值。其中有關并購事件的信息來自于Wind數據庫,并購方的財務等信息來自于國泰安CSMAR數據庫。

(二)變量設計

1.被解釋變量

并購頻次(Frequency):本文使用樣本期間內企業并購次數來衡量并購頻次。

并購支付方式(Cashpay):企業并購支付方式主要包括:現金支付、股權支付、資產支付、混合支付等方式,考慮到本文所研究的問題,文章將并購支付僅分為現金支付和非現金支付兩種,并將并購支付方式設置為虛擬變量,若采取現金支付,賦值為1,否則賦值為0。

多元化并購(DMA):參考前人文獻(楊威等,2019),多元化并購特指并購標的與目標方不處于同一行業的并購。因此,按照企業標的與并購方是否處于同一行業,設置多元化并購虛擬變量,若目標方與并購方不處于同一行業,則屬于多元化并購,賦值為1,否則賦值為0。

2.解釋變量:企業是否存在風險投資背景(VC)

對于上市公司是否存在風險投資背景,本文采取李曜和宋賀(2017)的做法。第一步,將上市公司在深圳證券交易所披露的并購可行性公告中的前十大股東名單與清科數據庫編撰的《中國創業投資暨私募股權投資機構名錄》進行比對,如果并購方股東存在于該名錄中,則認為并購方存在VC背景。第二步,對于不存在于該名錄中的股東,根據股東方公司的主營業務是否為“創業投資”、“風險投資”、“高科技投資”來判斷。如果并購事件發生前,上市公司前十大股東中有VC股東,則認定該企業存在VC背景。

3.控制變量

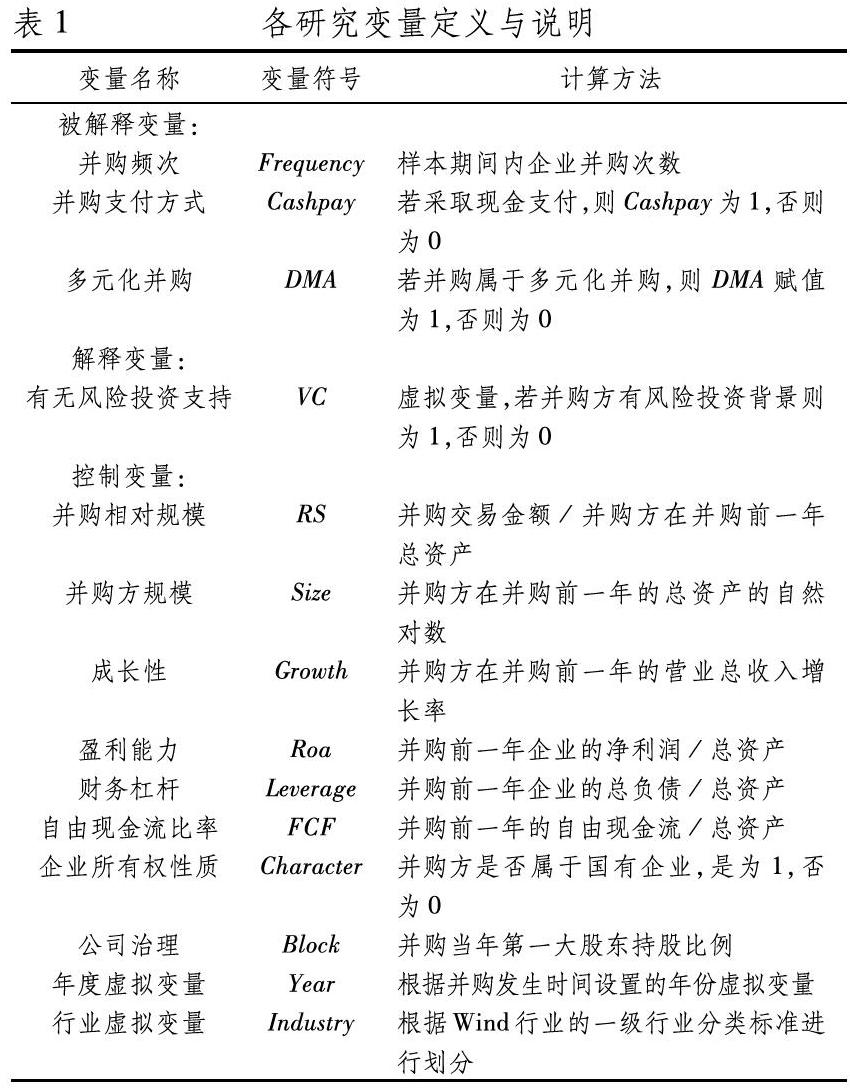

以往研究表明,并購方的財務質量、并購規模、并購特征等將會對并購決策產生影響(施繼坤等,2014)。借鑒前人文獻,在回歸模型設計上對上述因素進行了控制。因此選取了如下控制變量:并購相對規模(RS)、并購方的規模(Size)、并購方的成長性(Growth)、并購方的盈利能力(Roa)、并購方的負債結構(Leverage)、并購方自由現金流比率(FCF)、并購方所有權性質(Character)、并購方的股權結構(Block)、年度虛擬變量(Year)、行業虛擬變量(Industry)。具體變量的定義和計算方法如表1所示。

(三)模型構建

為了檢驗風險投資對企業并購頻次的影響,本文構建如公式(1)所示的模型:

為了檢驗風險投資對企業并購支付方式的影響,構建如公式(2)所示的模型:

為了檢驗風險投資對企業多元化并購決策的影響,構建如公式(3)所示的模型:

其中Frequency代表企業并購頻次。Cashpay代表是否屬于現金支付,如果是則賦值為1,否則為0。DMA代表并購是否屬于多元化并購,如果是則賦值為1,否則為0。VC代表企業是否有風險投資背景,如有則賦值為1,否則賦值為0。X為如表1所示的控制變量。

三、實證回歸與分析

(一)描述性統計特征

表2給出了主要變量的統計性描述結果。(1)并購頻次(Frequency)的均值為1.392,這表明平均來看樣本期內創業板上市企業進行了大約1.4次以上的并購。并購頻次的最大值為6,可見有些上市企業曾經進行過多次并購。(2)是否現金支付(Cashpay)的均值為0.780,表明平均有78%的企業使用現金支付的方式進行并購。這是由于創業板上市企業的并購標的多為未上市的中小企業,中小企業對現金支付的偏好應當較高。(3)是否多元化并購(DMA)的均值為0.295,表明約有29.5%的企業選擇進行多元化并購,這一概率顯著低于50%,意味著市場對同行業并購更為偏愛。(4)是否風險投資支持(VC)的均值為0.385,表明有38.5%的并購事件存在風險投資背景,前人研究也顯示我國創業板上市企業更加受到風險投資的偏愛,充足的樣本也為本文的研究提供了數據支持。(5)平均來看,并購交易金額占據并購方在并購前一年總資產的比重(RS)為19.8%。(6)從成長性來看(Growth),多數發起并購的企業有較高的成長性,但也存在有些企業成長性為負的情況。(7)平均來看,大部分發起并購的企業資產收益率(Roa)在6.6%左右;資產負債率(Leverage)均值為20.2%,小于50%;自由現金流占總資產的比重(FCF)約為2%。(8)從企業所有權性質的角度來看(Character),大部分并購樣本屬于非國有企業發起的并購事件,僅有1%的并購事件存在國有企業背景。(9)從股權結構的角度來看,并購事件發生時第一大股東占企業總股本的比重平均為35.08%,但也有些企業這一數值曾高達77.57%,可見并購樣本中大股東對企業擁有較高的控制權。

(二)相關性檢驗

表3列示了主要變量之間的相關系數。總體來看,可以發現,樣本期間內企業并購頻次與風險投資之間呈現顯著的負相關性(p<0.05),這說明,有風險投資背景會顯著降低企業的并購頻次。是否采取現金支付與風險投資之間呈現正相關性,但并不顯著,這不足以說明有風險投資背景的企業在并購時更傾向于采取現金支付。此外,是否采取多元化并購與風險投資之間存在顯著的負相關性(p<0.01),這說明,有風險投資背景同樣會顯著降低企業進行多元化并購的概率。

(三)回歸分析

1.單變量檢驗結果分析

在回歸分析之前,本文以企業是否有風險投資背景為標準,將樣本劃分為有VC背景組和無VC背景組,并對并購決策進行了分組檢驗,結果如表4所示。其中,有風險投資背景的企業并購頻次平均為1.296,無風險投資背景的企業并購頻次平均為1.453,前者在5%的顯著性水平(t檢驗)或1%的顯著性水平(Wilcoxon檢驗)下低于后者,這表明有風險投資背景的企業并購頻次顯著低于無風險投資背景的企業。對于并購支付方式(Cashpay)而言,有風險投資背景的企業約有78%的概率選擇現金支付,與此同時,無風險投資背景的企業則約有77.9%的概率選擇現金支付,兩者無論從數值來看還是統計檢驗來看,均未存在顯著差異,這是由于未控制其他變量所引起的。對于是否采取多元化并購(DMA)而言,有風險投資背景的企業約有22%的概率選擇多元化并購,而無風險投資背景的企業則有34.3%的概率選擇多元化并購,前者在1%的顯著性水平下低于后者,這表明有風險投資背景的企業更加不偏好進行多元化并購。

2.實證檢驗結果分析

表5第(1)列回歸結果顯示,有風險投資背景的企業并購頻次在5%的顯著性水平下低于無風險投資背景的企業0.261個單位,這驗證了本文的假說1b。盡管頻繁并購能夠在短期內實現擴大公司規模、提高公司知名度等目的,然而,風險投資依舊會阻止管理層進行頻繁并購。從直觀上來看,公司頻繁的并購行為多數受驅使于管理層的過度自信動機,過度自信使得管理層支付的并購成本要高于市場估價,導致企業陷入高頻率低效率的并購怪圈。其次,并購所帶來的控制權擴張、個人聲譽提升、在職消費增加等收益更多歸為管理層所有,而對于提升公司績效并不存在有利幫助。最后,短期內企業的規模擴張、知名度提升等并不能抵消頻繁并購所帶來企業風險的激增。伴隨著頻繁并購所產生的企業財務風險增加、股權稀釋問題、巨額商譽的確認及后續商譽減值都將對企業帶來不利影響。因此,有風險投資背景的企業進行頻繁并購的概率顯著低于無風險投資背景的企業。

表5第(2)列的Probit模型回歸結果顯示,有風險投資背景的企業在并購時使用現金支付的對數幾率比(Log-odds ratio)顯著低于無風險投資背景的企業0.536個單位,這驗證了本文的假說2。本文認為,采取現金支付在短期內對企業存在較高的融資需求,也將會對企業償債能力、盈利能力等產生負面影響,亦不利于企業進行其他投資安排。采取現金支付的主要目標是增強目標方對并購方的并購信心、緩解抵觸情緒,然而,風險投資具備一定的認證功能,企業存在風險投資背景本身就能夠緩解外部投資者對企業存在的信息不對稱,增強對企業的信心、緩解抵觸情緒。此外,風險投資持股傳遞的正向信息使得公司股價表現一般不俗,這也使得目標方更容易接受并購方以發行股份作為支付對價。因此,有風險投資背景的企業進行現金支付的概率顯著低于無風險投資背景的企業。

表5第(3)列的Probit模型回歸結果顯示,有風險投資背景的企業在并購時進行多元化并購的對數幾率比(Log-odds ratio)顯著低于無風險投資背景的企業0.290個單位,這驗證了本文的假說3。已有結果證實,相較于同行業并購,多元化并購更容易產生較差的并購績效,對企業長期發展帶來價值減損效應。在實踐中,伴隨著第四次全球化并購浪潮的來臨,大量的并購活動也圍繞著企業去多元化展開。同行業并購更加容易發揮企業自身的專業化優勢,實現規模效應和協同效應,資源整合過程更快。作為專業化的投資機構,相比于分散化投資,風險投資也更多偏好于對某個行業或多個近似行業進行投資,并在相關領域積累了豐富的投資經驗。因此,在選擇并購標的時,為了實現并購價值增值,風險投資會傾向于引導企業進行非多元化并購。

四、風險投資影響并購決策的作用機制

前文研究說明,有風險投資支持的企業能夠降低管理層的頻繁并購行為、降低以現金進行并購支付的概率,同時更容易進行同行業并購。那么,風險投資會對企業上述并購決策產生影響的作用機制是什么呢?

(一)風險投資影響企業并購頻次的作用機制:抑制管理層過度自信

前文邏輯分析認為,管理層的頻繁并購行為多數受到管理層過度自信的驅使,從而使得并購方陷入一種高頻率低效率的并購局面中。作為企業的原始股東,風險投資能夠對企業的外部監督治理產生影響,例如企業的人力資源安排、股權激勵計劃實施等事宜。作為扮演著公司監督角色的管理者(Hellmann和Puri,2002),風險投資股東有充分的理由和動機抑制管理層的過度自信,從而降低企業的頻繁并購行為。為了驗證抑制管理層過度自信是風險投資影響企業并購頻次的機制,本文構建了如公式(4)-(5)所示的中介效應模型:

管理層過度自信是管理者的一種心理特征,很難從數據上直接予以度量,也較難直接觀測。目前學術界主要通過從管理者的言語和行為方面來對其進行度量。學術界對管理層過度自信的度量主要流行以下幾個方式:(1)企業近期業績(Hayward和Hambrick,1997);(2)企業的盈利預測偏差(Lin等,2005);(3)媒體對CEO的評價(Brown和Sarma,2007);(4)高管相對薪酬(李善民和陳文婷,2010)。采用企業近期業績度量管理者過度自信需要尋找到企業股票價格未受影響之日前12個月的股東回報,然而,企業的股票價格是否受到影響很難從直觀上進行衡量,企業進行連續的并購、股權再融資等事件也會對股票價格產生影響①,使得該種方法在數據上的可操作性較小。已有學者發現,我國上市企業披露業績預告時間和實際的業績披露時間非常接近,因此,企業的盈利預測偏差較小,使得采取盈利預測偏差進行管理層過度自信的度量準確度較差(周杰和薛有志,2011)。主流媒體對CEO的評價需要有主流媒體對CEO進行客觀、公正地打分,這在我國實踐中不滿足適用性。鑒于此,本文選擇高管相對薪酬來度量管理層過度自信。

高管相對薪酬(Con)使用薪酬最高的前三名高管薪酬之和/所有高管薪酬之和來進行度量,該指標反映了最高管理者在管理層團隊中的相對重要性,數值越大,代表管理者存在越大的過度自信。公式(4)中Con代表高管相對薪酬,公式(5)中Frequency為表1定義的企業并購頻次,公式(4)-(5)中的X為表1所示的控制變量。

公式(4)-(5)的回歸結果如表6所示。表6第(1)列的結果顯示,風險投資能夠顯著降低管理層的過度自信行為。表6第(2)列的結果顯示,VC的系數顯著為負,且VC的顯著性水平與表5第(1)列中相應系數的顯著性水平要低,系數的絕對值也更小。與此同時,表6第(2)列中管理層過度自信(Con)的系數顯著為正,這表明管理層過度自信確實會驅動企業進行頻繁并購。上述結果表明,抑制管理層過度自信在風險投資降低企業頻繁并購行為中具有部分中介效應,是風險投資降低企業頻繁并購的一條渠道機制。

(二)風險投資影響企業并購支付的作用機制:緩解目標方面臨的信息不對稱

前文邏輯分析和前人研究成果顯示,并購中采取不同的支付方式對企業的運營績效和股票二級市場收益率不存在顯著影響(Ghosh,2001)。并購方偏好采取現金支付的動機源自于降低目標方對并購的排斥心理,提升并購成功率。風險投資具備一定的認證效應,可以緩解目標方對并購方的信息不對稱,向目標方傳遞出并購方資金充裕、經營良好的信號,降低并購中目標方的抵觸心理,從而提升目標方對并購方采取非現金支付方式的認同感。為了驗證緩解并購中的信息不對稱是風險投資影響企業并購支付的作用機制,參考前人文獻(蘇冬蔚和熊家財,2013),本文使用股票信息含量作為度量信息不對稱的指標。當有關公司的特質信息被不斷融入股價時,股價的信息含量將會提升,此時,目標方面臨的信息不對稱程度將降低,其接受并購方采取非現金支付的概率將提高。借鑒王艷艷等(2014)的做法,本文采用并購宣告日前第2至第31個交易日之間的數據,構建如公式(6)所示的回歸模型,將個股股票收益率方差分為市場收益率方差和公司特質因子方差:

其中,rit為股票i的日收益率,Marketrett為創業板指數的日收益率,Marketrett-1為創業板指數前一天的日收益率,Indrett為按照市場加權平均的行業日收益率(采用證監會行業分類標準),Indrett-1為按照市場加權平均的前一天行業日收益率,計算行業日收益率時剔除了公司i,εt為回歸的殘差。公式(6)的擬合優度R2衡量了市場沖擊對股票i收益率變動的影響,1-R2衡量了公司特質信息對股票i收益率變動的影響。因此,股價信息含量的度量如公式(7)構建的模型所示:

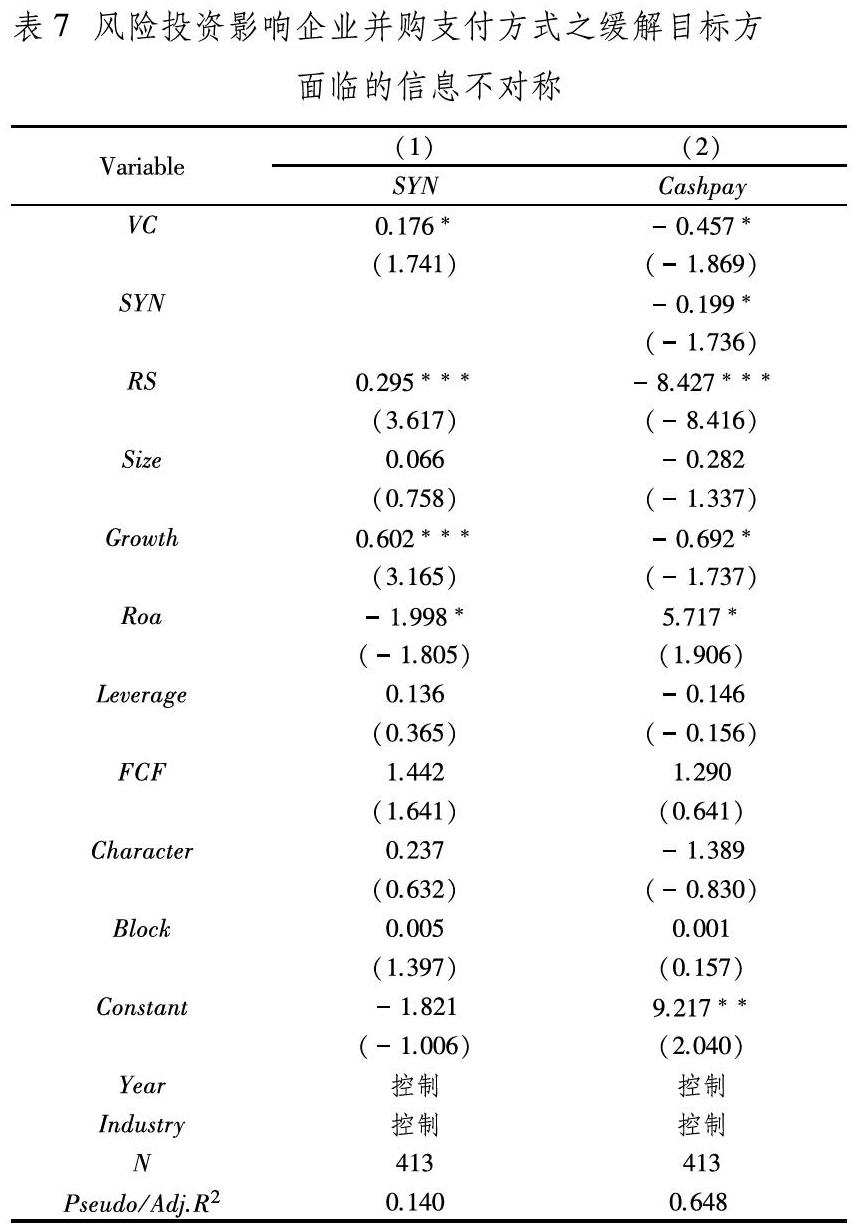

倘若公司的股價中包含了越多的特質性信息,則SYNi數值越大,代表該目標方在并購時所面臨的信息不對稱越小,對并購方的抵觸心理越低,越能接受并購方使用非現金作為并購支付方式。基于上述推斷,本文構建了如公式(8)-(9)所示的中介效應模型。公式(9)中Cashpay為表1定義的企業并購支付方式,公式(8)-(9)中的X為表1所示的控制變量,公式(8)-(9)的回歸結果如表7所示。

表7第(1)列的結果顯示,風險投資能夠顯著降低目標方在并購中面臨的信息不對稱。表7第(2)列的結果顯示,VC的系數顯著為負,且VC的顯著性水平與表5第(2)列中相應系數的顯著性水平要低,系數的絕對值也更小。與此同時,表7第(2)列中信息不對稱(SYN)的系數顯著為負,這表明緩解信息不對稱程度會提高并購方在并購中進行非現金支付的概率。上述結果表明,緩解目標方在并購中面臨的信息不對稱在風險投資提升企業非現金支付頻率中具有部分中介效應,是風險投資降低企業現金支付概率的一條渠道機制。

(三)風險投資影響企業多元化并購的作用機制:優化并購方內部控制

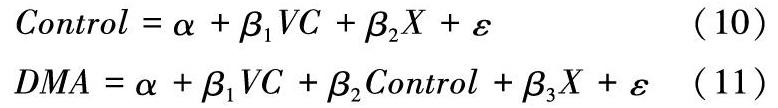

前文的邏輯分析認為,相比于多元化并購,同行業并購更加容易發揮風險投資的投資專長,也會更易于發揮并購方自身的專業優勢,實現規模效益。風險投資被證實具備一定的監督治理功能,其通過參與公司治理等方式來對企業的人力資源安排、股權激勵計劃、投融資決策等產生影響。為了引導并購方提升自身的市場價值、實現規模化效益,本文認為,風險投資也有充分的動機通過參與公司治理的方式來影響企業的多元化并購決策。借鑒前人文獻(李曜和宋賀,2017),本文使用內部控制有效性(Control)作為度量公司治理的代理變量。已有文獻認為(楊道廣等,2014),有效的內部控制能夠優化企業并購目標的選擇,確保目標方與本企業在戰略目標、關鍵資源及產業鏈等方面呈現最大程度的一致性或互補性。在建立了有效內部控制系統的企業中,相互制衡的決策機制、嚴格的控制與監督活動、暢通的信息與溝通渠道等能有效抑制管理者的機會主義行為以及減少決策偏誤。為了驗證優化并購方內部控制是風險投資影響企業多元化并購決策的機制,本文構建了如公式(10)-(11)所示的中介效應模型:

公式(10)中的被解釋變量為內部控制的有效性(Control),本文將企業在并購事件發生前一年的內部控制缺陷分為三類:一般缺陷、重要缺陷和重大缺陷②,并分別賦值為1、2和3,將不同種類的內部控制缺陷數目與缺陷的計分值相乘并求和,得出并購方該年的內部控制有效性程度,分值越高,有效性越低。公式(11)中DMA為表1定義的企業并購是否為多元化并購,公式(10)-(11)中的X為表1所示的控制變量。

公式(10)-(11)的結果如表8所示。表8第(1)列的結果顯示,風險投資能夠顯著提升目標方在并購時的內部控制有效性。表8第(2)列的結果顯示,VC的系數顯著為負,且VC的顯著性水平與表5第(3)列中相應系數的顯著性水平要低,系數的絕對值也更小。與此同時,表8第(2)列中內部控制有效性(Control)的系數顯著為正,這表明提升企業內部控制有效性會降低并購方在并購中進行多元化并購的概率。上述結果表明,提升并購方內部控制有效性在風險投資降低企業多元化并購中具有部分中介效應,是風險投資降低企業多元化并購的一條渠道機制。

五、內生性問題與穩健性檢驗

(一)風險投資內生性問題的考慮

風險投資被認為與被投企業之間可能存在內生性問題。本文觀察到有風險投資背景的企業存在顯著更低的頻繁并購行為,在并購時采取現金支付的概率更低,也更加不愿意進行多元化并購。然而,風險投資與被投資企業之間存在“自選擇”行為,上述觀察到的現象也許并不是源自于風險投資對被投企業發揮的公司治理作用帶來的,可能源自于風險投資在對被投企業進行投資前,存在一定的投資偏好,在這種投資偏好的引導下,風險投資所投資的企業本身就更加不愿意進行頻繁并購,不愿意在并購中采取現金支付,亦不愿意冒險地進行多元化并購。為了排除風險投資的“自選擇”行為所帶來的內生性問題,參考前人文獻(Lee和Wahal,2004;蔡衛星等,2013),本文采用Heckman兩階段模型來控制內生性對文章結論可能產生的影響。本文構建了如公式(12)-(15)所示的回歸方程。

第一階段Probit回歸的模型如公式(12)所示,其中,Pr(VC=1)表示企業獲得風險投資支持的概率,當企業有風險投資參股時,該變量為1,否則為0。為了控制內生性問題,需要一組能夠影響風險投資行為的變量。前人文獻指出(蔡衛星等,2013),被投資企業是否存在政治背景是我國風險投資進行投資選擇的關鍵,此外,企業的成立時間長短也會影響風險投資的投資行為。因此,本文選擇政治關系(Guanxi)和企業在上市前的成立時間長短(Birth)作為度量風險投資行為的主要解釋變量Z,并將方程(1)-(3)中的控制變量X引入第一階段回歸中。其中,政治關系(Guanxi)為虛擬變量,如果企業管理層中具有政治背景,即企業管理層目前或者曾經在中央或地方各級政府任職,或者為中央或地方各級人大代表、政協委員等,則Guanxi賦值為1,否則賦值為0。企業在上市前的成立時間長短(Birth)則以企業在上市前的成立年份來度量。控制變量X的定義參見表1。

為了分別檢驗風險投資對企業并購頻次、并購支付方式和是否采取多元化并購的影響,本文在第一階段回歸之后,構建了如公式(13)-(15)所示的模型,其中IMR為模型(12)中所得到的逆米爾斯因子(Inverse Mills Ratio),其余控制變量X定義如表1所示。回歸結果如表9所示。觀察表9的第(1)列可以發現,與前人結果相同,存在政治關系的企業(Guanxi)或成立時間較長的企業(Birth)更加容易受到風險投資的青睞。第(2)-(4)列的結果顯示,在控制風險投資可能產生的內生性問題后,風險投資在降低并購方頻繁并購行為、降低現金支付概率和降低多元化并購行為等方面依舊發揮顯著作用。

(二)穩健性檢驗

1.前文使用樣本期內企業的總并購次數作為并購頻次的度量變量,考慮到企業上市時間存在不一致性,上市早的企業并購頻次較多,上市晚的企業則存在并購頻次較少的傾向。因此,為了控制不同的上市時期可能對并購頻次產生的影響,本文還使用并購當年累積并購次數/并購前上市時間(Frequency2)作為并購頻繁程度的代理變量,并對公式(1)重新進行回歸,回歸后的結果如表10所示。由表10可以發現,當使用其他指標來度量并購頻次時,文章結論并不發生變化。

2.更換控制變量公司治理結構度量指標的檢驗。參考以往研究(王艷和闞鑠,2014),前文使用公司的股權結構第一大股東持股比例(Block)來度量公司治理特征。有些學者,如楊威等(2018)也使用獨立董事占比(Dudongratio)和CEO是否兩職兼任(Dual)等來衡量公司治理特征。使用上述變量來度量公司治理,并對公式(1)-(3)重新進行回歸,結果如表11所示。觀察表11的回歸結果可以發現,無論使用獨立董事占比(Dudongratio)還是使用CEO是否兩職兼任(Dual)等來替代第一大股東持股比例(Block),均可以保持原有的結果不變。

六、結論與啟示

(一)研究結論

本文以我國創業板上市企業2010年至2016年完成的并購事件為對象,從企業原始股東風險投資的角度出發,采用理論與實證分析相結合的手段,研究風險投資對企業并購頻次、并購支付方式及多元化并購行為的影響及其作用機制。結果發現:第一,風險投資通過抑制管理層的過度自信顯著降低了上市企業的頻繁并購行為;第二,有風險投資背景的企業可以緩解目標方的信息不對稱,目標方接受非現金支付的概率更高,表現出更低的現金支付概率;第三,同行業并購能夠更好地發揮風險投資的投資專長、實現企業規模化效益。風險投資通過提升企業內部控制有效性,優化了企業并購標的選擇,使得有風險投資背景的企業進行同行業并購的概率更高。

(二)啟示

在當前中國經濟轉型和市場化改革的大背景下,上市企業進行并購重組的步伐不斷加快。與此同時,伴隨著風險投資在我國的發展,由風險投資參與的企業并購事件也逐漸增多。這意味著,以往企業的并購行為不再僅僅局限于目標方、并購方、并購中介等,還涉及了風險投資股東。本文的啟示在于:第一,風險投資對于優化并購方的投資決策具有顯著的積極影響。因此,應當引導和規范風險投資在企業上市后繼續發揮價值增值作用。作為資本市場的參與者,風險投資對創始企業的作用不僅在于提供資金支持,還在于對企業后續的監督治理,如優化企業并購決策。對于企業生命周期來說,風險投資的作用不僅存在于初創期,還在企業上市后的成熟期。前人文獻較多關注于風險投資在企業IPO前期的影響,但本文發現風險投資對企業的價值增值功能將不因企業上市而消逝。第二,并購是上市企業十分重要的一項決策,亦是促進我國經濟發展轉型、實現經濟結構調整的重要渠道。一直以來,有關并購動因的理論多將管理層的行為作為解讀企業并購決策的重要影響因素,本文發現風險投資股東能夠降低管理層的頻繁并購行為、降低并購方現金支付概率和多元化并購概率,發揮了抑制管理層過度自信、緩解并購中信息不對稱及優化并購標的選擇的積極作用。上述結論有助于豐富并購動因理論,亦有助于對企業并購行為進行深入理解。

注釋:

①?本文所選取的樣本企業,有較多企業在樣本期內存在多次并購的情況,這意味著尋找到企業股票價格未受影響的12個月來計算企業近期業績以度量管理層過度自信,對本文樣本來說不具備適用性。

②?中華人民共和國財政部、中國證券監督管理委員會、中華人民共和國審計署和中國銀行業監督管理委員會曾于2010年4月15日聯合頒發了《企業內部控制評價指引》,該指引第四章“內部控制缺陷的認定”第十七條對重大缺陷、重要缺陷和一般缺陷進行了明確界定,并明確指出,企業重大缺陷的嚴重程度和經濟后果大于重要缺陷,重要缺陷的嚴重程度和經濟后果則大于一般缺陷。企業有關內部控制缺陷的信息來自于企業年報。

參考文獻:

[1]?徐欣,夏蕓.風險投資特征、風險投資IPO退出與企業績效——基于中國創業板上市公司的實證研究[J].經濟管理,2015(5):97-107.

[2]?宋賀,段軍山.財務顧問與企業并購績效[J].中國工業經濟,2019(5): 155-173.

[3]?Barry C B, Muscarela C J, Peavy Ill J W,et al. The Role of Venture Capital in the Creation of Public Companies:Evidence from the Going-public Process [J].Journal of Financial economics,1990,27(2):447-471.

[4]?Baker M, Gompers P A. The Determinants of Board Structure at the Initial Public Offering [J].Journal of Law and Economics,2003,46(2): 569-598.

[5]?Hellmann T, Puri M. Venture Capital and the Professionalization of Start-up Firms:Empirical Evidence[J].The Journal of Finance,2002,57(1):169-197.

[6]?Malmendier U, Tate G. Who makes acquisitions? CEO Overconfidence and the Market′s Reaction [J].Journal of Financial Economics, 2008,89(1): 20-43.

[7]Faccio M, Masulis R W. The Choice of Payment Method in European Mergers and Acquisitions [J].The Journal of Finance, 2005,60(3):1345-1388.

[8]Cornu P, Isakov D. The Deterring Role of the Medium of Payment in Takeover Contests: Theory and Evidence from the UK[J].European Financial Management, 2000,6(4): 423-440.

[9]Ghosh A. Does Operating Performance Really Improve Following Corporate Acquisitions? [J].Journal of Corporate Finance, 2001,7(2):151-178.

[10]Lee P M, Wahal S. Grandstanding, Certification and the Underpricing of Venture Backed IPOs [J].Research Document,2004,73(2): 375-407.

[11]Morck R, Shleifer A, Vishny R W. Do Managerial Objectives Drive Bad Acquisitions [J].The Journal of Finance, 1990,45(1): 31-48.

[12]Hubbard R G, Palia D. A Reexamination of the Conglomerate Merger Wave in the 1960s: an Internal Capital Markets View [J].The Journal of Finance, 1999, 54(3): 1131-1152.

[13]Phillips G M, Maksimovic V. Do Conglomerate Firms Allocate Resources Inefficiently Across Industries?[J].The Journal of Finance, 1999, 57(2): 721-767.

[14]Berger P G, Ofek E. Causes and Effects of Corporate Refocusing Programs [J].Review of Financial Studies, 1999, 12(2): 311-345.

[15]Fukui Y, Ushijima T. Corporate Diversification, Performance, and Restructuring in the Largest Japanese Manufacturers [J].Journal of the Japanese & International Economies, 2007, 21(3): 303-323.

[16]楊威,趙仲匡,宋敏. 多元化并購溢價與企業轉型[J].金融研究, 2019(5): 115-131.

[17]Hayward L A M, Hambrick D C. Explaining the Premiums Paid for Large Acquisitions: Evidence of CEO Hubris[J].Administrative Science Quarterly,1997,42(1): 103-127.

[18]Lin Y, Hu S, Chen M. Managerial Optimism and Corporate Investment: Some Empirical Evidence from Taiwan[J].Pacific-Basin Finance Journal, 2005,13(5): 523-546.

[19]Brown R, Sarma N. CEO Overconfidence, CEO Dominance and Corporate Acquisitions[J].Journal of Economics and Business, 2007(5):358-379.

[20]周杰,薛有志. 治理主體干預對公司多元化戰略的影響路徑——基于管理者過度自信的間接效應檢驗[J].南開管理評論,2011(1):65-74.

[21]蘇冬蔚,熊家財.股票流動性、股價信息含量與CEO薪酬契約[J].經濟研究,2013(11):56-70.

[22]王艷艷,于李勝,安然.非財務信息披露是否能夠改善資本市場信息環境?[J].金融研究,2014(8):178-191.

[23]楊道廣,張傳財,陳漢文.內部控制、并購整合能力與并購業績——來自我國上市公司的經驗證據[J].審計研究,2014(3): 43-50.

[24]蔡衛星,胡志穎,何楓. 政治關系、風險投資與IPO機會——基于創業板申請上市公司的經驗分析[J].財經研究,2013(5):51-61.

[25]王艷,闞鑠.企業文化與并購績效[J].管理世界,2014(11): 146-157.

[26]楊威,宋敏,馮科.并購商譽、投資者過度反應與股價泡沫及崩盤[J].中國工業經濟, 2018(6):158-175.

(責任編輯:周正)