主業盈利能力、高管激勵與企業金融化

王懷明 王成琛

內容提要:企業金融資產投資決策不但受到外部金融市場的影響,而且很大程度上取決于企業主業盈利能力。本文以2009-2017年中國A股非金融類上市公司為研究樣本,實證檢驗了主營業務盈利能力對企業金融化的影響。研究發現:主業盈利能力與企業金融化顯著負相關。進一步的調節效應檢驗表明,高管薪酬激勵顯著放大了主業盈利能力與金融化之間的負向關系;而高管股權激勵緩解了主業盈利能力與金融化之間的負向關系,但這種調節作用并不顯著。此外,在國有企業中,主業盈利能力對企業金融化的影響更大;在金融化的各構成資產中,主業盈利能力對企業配置的可供出售金融資產影響更大。上述結論表明,解決經濟“脫實向虛”需進一步優化實業投資環境,增強企業主業盈利能力;構建合理的高管激勵制度,完善公司治理體系;完善金融市場,提高金融支持實體經濟的力度。

關鍵詞:主業盈利能力;高管薪酬激勵;高管股權激勵;企業金融化

中圖分類號:F276.6 文獻標識碼:A 文章編號:1001-148X(2020)08-0099-08

作者簡介:王懷明(1963-),男,江蘇泰州人,南京農業大學金融學院教授,博士生導師,研究方向:財務管理;王成琛(1990-),本文通訊作者,男,山東青島人,南京農業大學金融學院博士研究生,研究方向:公司金融。

基金項目:教育部人文社會科學研究規劃基金項目“非金融企業金融化:經濟后果及影響因素研究”,項目編號:19YJA630077;南京農業大學中央高校基本科研業務費人文社會科學研究基金項目“企業主宗教信仰對環保投入的影響”,項目編號:SKYZ2019004。

近年來,大量非金融企業通過配置金融資產的方式獲取超額利潤,其規模呈現遞增趨勢,出現企業金融化現象[1]。據Wind統計,從2009年到2017年,投資股票、購買理財、委托貸款等金融產品的上市非金融企業數量從1332家遞增到3343家,投資金融資產的平均總規模從0.95億元上升到9.40億元,資金“脫實向虛”趨勢明顯。在資本逐利動機下,非金融企業將內部閑置資金投向金融領域,甚至擠占經營業務將產業資本投向金融領域進行跨行業套利,出現了資金在金融領域“空轉”的金融化現象。企業金融化現象不僅產生了擠占實業投資、抑制企業創新、減緩經濟增長等不良后果[2-3],也造成了宏觀經濟不穩定、就業下降等危害[4-5]。

企業金融資產投資決策不但受到外部金融市場的影響,而且很大程度上取決于企業內在盈利能力。在當前實體領域投資收益率下滑的背景下,企業經營活動的盈利能力下降,那么是否盈利能力低的企業其金融化水平更高呢?而且考慮到企業金融化存在著單純追求收益與盈余管理手段的平衡,從而隱含了較多的代理問題[6],為緩解代理問題而實施的高管激勵機制是否會對金融資產的投資決策產生影響呢?本文從企業自身主業盈利能力角度來探究其對非金融企業金融化的影響,并探討高管激勵對兩者關系的調節作用。

一、文獻綜述

在微觀層面上,企業配置金融資產的主要原因是金融資產回報率的爆發式增長[7-8]。金融行業超出實業的經營利潤差距是驅動企業金融化的重要因素,金融行業的超額收益導致企業偏離主業經營,對實業投資造成“擠出”效應[9]。Demir(2009)[10]運用新興市場的微觀層面數據研究發現,當主業利潤進入下行區間時,企業的投資重心逐漸從商品生產轉移到金融投資中來。美國零售業主業利潤下降是導致零售公司大幅投資金融資產的主要原因[11]。宋軍和陸旸(2015)[1]以經營資產收益率這一指標來衡量企業經營業績的高低,研究發現經營資產收益率和非金融企業所持有的金融資產呈U型關系。市場競爭壓力是企業進入具有超額回報率的金融與房地產業跨行業套利的驅動因素[12]。此外,還有研究認為股東價值最大化觀念是企業金融化的根本原因,股東價值最大化促使管理層注重企業短期獲利以實現股東利益,從而配置更多的金融資產[13-14]。企業的金融化程度隨著其股東價值最大化觀念的增強而加深[15]。機構投資者持股是企業金融化的驅動因素[16]。股權激勵促使高管為實現股權可高價行權的目的而偏好追求短期利潤最大化,高管的這種短視行為導致其將資金更多地配置于金融領域[17]。干勝道等(2018)[18]用管理者薪酬水平來衡量管理者過度自信程度,研究發現管理者過度自信會提高企業的金融化水平。

在宏觀層面上,企業傾向于配置更多的金融資產的主要原因是宏觀經濟的不穩定性導致金融資產具有過高的投資回報率[19]。企業金融化與新興市場國家的金融市場不完善有關,信貸配置供求失衡導致了企業的逐利性金融資產投資行為[20]。胡奕明等(2017)[21]研究了宏觀經濟變化對企業金融化的影響,發現當經濟周期下行和廣義貨幣量增加時,企業金融化的程度會提高。

通過文獻梳理發現:第一,相較于宏觀經濟和金融市場因素,微觀層面的企業內在特征對企業金融化的影響可能更加直接。第二,現有文獻中大多是從金融行業利潤過高角度來研究企業金融化的動因,而直接從企業盈利能力視角研究金融化動因的文獻尚不多。第三,國外研究認為股東價值最大化的觀念使企業治理模式發生了改變,高管激勵模式反而加重了企業金融化,然而國內對這一情況卻還缺乏研究。有鑒于此,本文擬從微觀層面重點考察企業主業盈利能力對企業金融化的影響,并且檢驗高管激勵是否在兩者中發揮調節作用。

二、理論分析及假設提出

(一)主業盈利能力與企業金融化

根據資本逐利規律,當企業經營績效存在上升空間、實業投資前景良好時,企業傾向于擴大投資規模,進而提升企業價值;而當企業缺乏投資機會時,則會選擇縮減投資規模。經濟新常態下市場有效需求不足加之成本費用居高不下擠壓了企業主營業務的盈利空間,企業不得不開拓新的投資與盈利渠道,資本回報率較高的金融領域自然得到青睞[22]。基于我國金融行業具有超額利潤的事實,非金融企業通過配置金融資產以分享金融行業的超額利潤,主要表現為資本套利動機[12,23],企業通過比較自身主業盈利水平和金融投資收益水平來權衡選擇是否進行金融套利活動。

企業主業的盈利狀況直接影響資產配置決策,對于主業盈利能力不同的非金融企業,在金融資產配置上也可能存在著差異。對主營業務盈利能力低的非金融企業而言,資本的逐利性驅使其投資視野縮短,傾向于通過配置金融資產進行套利以改善短期業績水平[10],試圖用金融收益來彌補甚至扭轉業績虧損,讓利潤總額變得漂亮好看,而忽視利于企業長遠發展的實業投資。因此,主業盈利能力低的非金融企業傾向于配置更多的金融資產。據此提出如下假設:

H1:企業的主業盈利能力越低,其金融化水平越高。

(二)高管薪酬激勵對主業盈利能力與企業金融化的調節作用

由于企業管理者與股東之間存在著委托—代理問題,代理問題對企業投資決策也有著非常重要的影響[24],緩解代理問題需要良好的高管激勵機制來引導高管的投資決策行為。高管薪酬激勵是一種短期激勵方式,主要體現在追求短期業績上,激勵契約中高層管理者的貨幣薪酬與企業短期經營績效相掛鉤。為了獲取高額的貨幣薪酬,高層管理者就必須努力實現業績目標,這將會導致高管偏好于投資短期收益水平較高的項目來提高當期業績[25]。

當企業主營業務的盈利能力下降時,管理者迫于業績下降壓力增加盈余管理行為[26],而短期內具備超額回報的金融資產為管理層提供了實施盈余管理的便利手段。相對于研發投資等實業投資,企業進行金融資產投資可以在較短周期內獲得回報,且不確定性風險更小。為了維持業績水平的穩定,管理者會更多地配置金融資產,通過分享高額的金融收益來平滑企業當期業績,進而滿足管理者自身業績考核要求,獲得穩定的貨幣薪酬。而且,當金融投資出現虧損時,管理者可以將這些虧損歸咎于金融市場風險等環境因素,對自身利益的損害較小[23]。因此,高管薪酬激勵將會對主業盈利能力與金融化水平間的關系發揮正向調節作用。據此提出如下假設:

H2:高管薪酬激勵會放大主業盈利能力與金融化水平之間的關系。

(三)高管股權激勵對主業盈利能力與企業金融化的調節作用

高管股權激勵是授予高層管理者一定股權的一種長期激勵方式,使高管與股東之間的利益趨于一致,進而在一定程度緩解代理問題[27]。高管股權激勵把高管的收入與企業長期價值相聯系,高管投資決策重心將偏好于企業長期價值的提升。企業金融化雖然會短期內提升經營業績,但損害了未來主業業績[23]。另外,企業配置金融資產必然會擠占實業資本投資,而實業資本投資是企業價值增值的動力來源。而且,企業金融化降低了企業全要素生產率,進一步導致企業價值的下降[28]。因此,股權激勵會引導高層管理者關注企業發展質量,減少管理者的短期金融資產投資行為,將更多的資金投資于有利于企業長期發展的實業資本投資。

當企業實施高管股權激勵后,管理者出于長遠的戰略眼光,將實業資本投資作為企業獲取業績的首選方式。當企業主業盈利能力走低時,高管股權激勵會抑制企業的短視化逐利投資,管理者會更多地關注企業長遠發展,加大企業研發投入等以提高產品市場競爭力與份額,進而提高主營業務利潤率。因此,高管股權激勵會防止企業經營重心的偏移,發揮抑制企業金融資產配置的作用。據此提出如下假設:

H3:高管股權激勵會抑制主業盈利能力與金融化水平之間的關系。

三、研究設計

(一)樣本選擇與數據來源

本文選取2009-2017年度中國滬深兩市A股上市公司作為原始樣本,并剔除了金融與房地產行業以及數據缺失的樣本,總共獲得13675個公司年度觀測值。本文的數據均來自萬得(Wind)數據庫,并運用STATA15.0軟件對樣本企業的非平衡面板數據進行實證分析。為了消除異常值對實證分析的影響,本文對主要變量進行了上下1%上的縮尾處理。

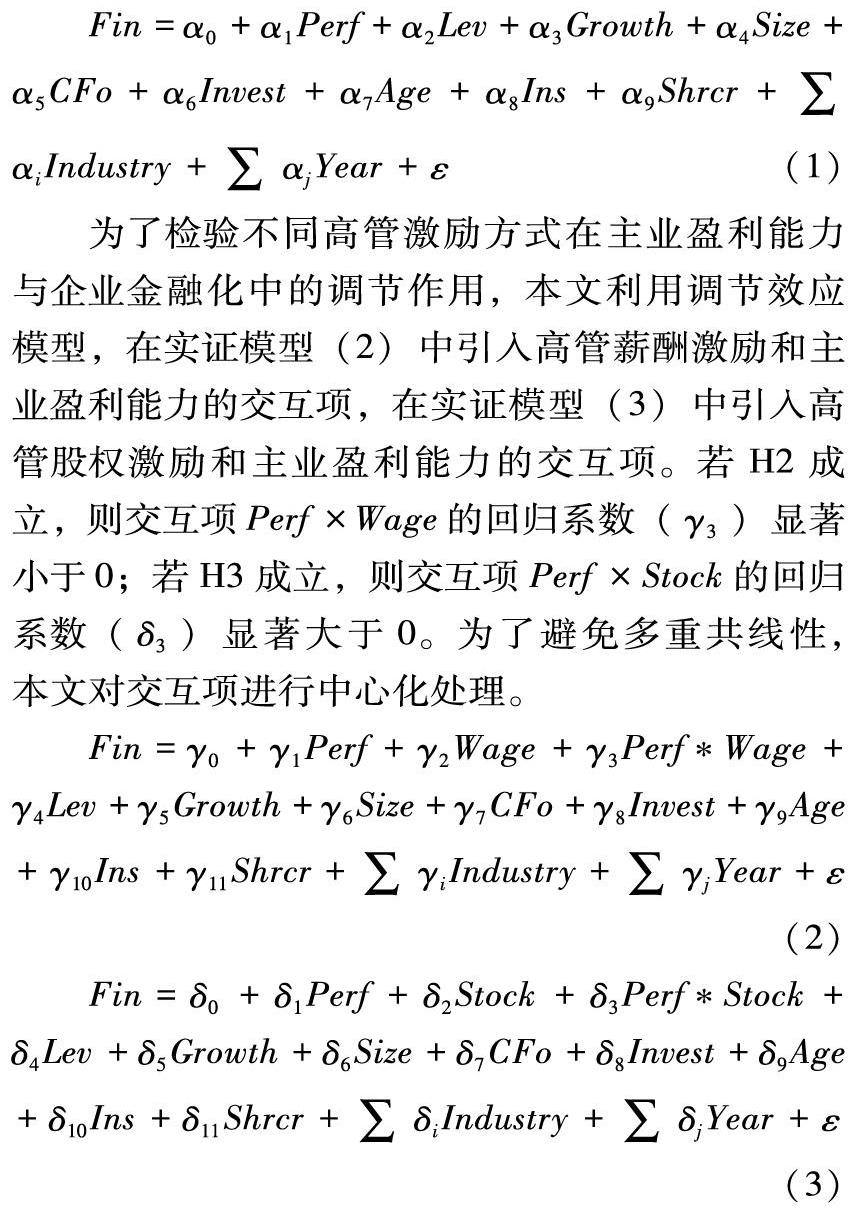

(二)實證模型構建

為了檢驗主業盈利能力與企業金融化之間的關系,本文構建如下實證模型(1)。若H1成立,則Perf的回歸系數(α1)將顯著小于0,表明主業盈利能力與企業金融化負相關。

為了檢驗不同高管激勵方式在主業盈利能力與企業金融化中的調節作用,本文利用調節效應模型,在實證模型(2)中引入高管薪酬激勵和主業盈利能力的交互項,在實證模型(3)中引入高管股權激勵和主業盈利能力的交互項。若H2成立,則交互項Perf ×Wage的回歸系數(γ3)顯著小于0;若H3成立,則交互項Perf ×Stock的回歸系數(δ3)顯著大于0。為了避免多重共線性,本文對交互項進行中心化處理。

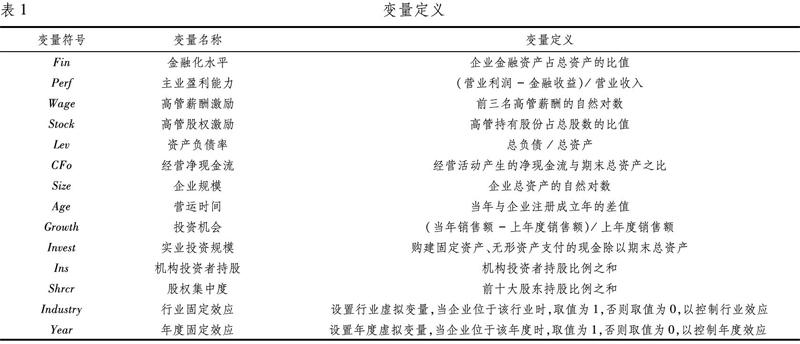

(三)變量定義

1.被解釋變量

金融化水平(Fin)。參考王紅建等(2017)、杜勇等(2017)[3,23]的做法,本文以資產負債表中金融資產占總資產的比例來衡量企業金融化水平。本文的金融資產范疇包括:交易性金融資產、可供出售金融資產、持有至到期投資、衍生金融資產、發放貸款及墊款、投資性房地產和其他流動資產。需要說明的是,本文將其他流動資產納入了金融資產的范疇,主要是考慮到企業所持有的理財產品、信托產品和委托貸款的款項均計入其他流動資產科目中。因此,金融化水平的計算公式為:Fin=(交易性金融資產+可供出售金融資產+持有至到期投資+衍生金融資產+發放貸款及墊款+投資性房地產+其他流動資產)/總資產。

2.解釋變量

主業盈利能力(Perf)。參考Penman-Nissim分析框架,企業利潤可以分為來自經營活動的利潤和來自金融活動的利潤,將金融活動的利潤從企業利潤中剝離出,更加精確地衡量企業的主業盈利能力。本文以當期剔除金融投資收益的營業利潤率來衡量企業預期的主業盈利能力,而金融投資收益主要包括投資收益、公允價值變動損益以及利息收入。因此,主業盈利能力的計算公式為:Perf =(營業利潤-投資收益-公允價值變動損益-利息收入)/營業收入。

3.調節變量

高管激勵。高管激勵中最普遍的兩種方式為高管薪酬激勵(Wage)和高管股權激勵(Stock)。參考唐清泉和甄麗明(2009)[29]的做法,本文以前三位高管薪酬之和的自然對數來衡量高管薪酬激勵,以高管持有股份占總股數的比例來衡量高管股權激勵。

4.控制變量

參考已有相關研究文獻,本文控制了其他可能影響金融化水平的變量。具體包括:資產負債率(Lev),用企業總負債與總資產的比例表示;經營凈現金流(CFo),用經營活動產生的凈現金流與期末總資產之比表示;企業規模(Size),用企業當年總資產的自然對數表示;企業運營時間(Age),用當年與企業注冊成立年的差值表示;投資機會(Growth),用企業當年銷售變動額與上一年銷售額的比例表示;機構投資者持股(Ins),用機構投資者持股比例之和表示;實業投資規模(Invest),用購建固定資產、無形資產支付的現金除以期末總資產表示;股東集中度(Shrcr),用前十大股東持股比例之和表示。同時,還控制了行業固定效應(Industry)和年度固定效應(Year),以消除行業差異和不可觀測年度差異的影響。上述變量的具體定義見表1。

四、實證分析結果

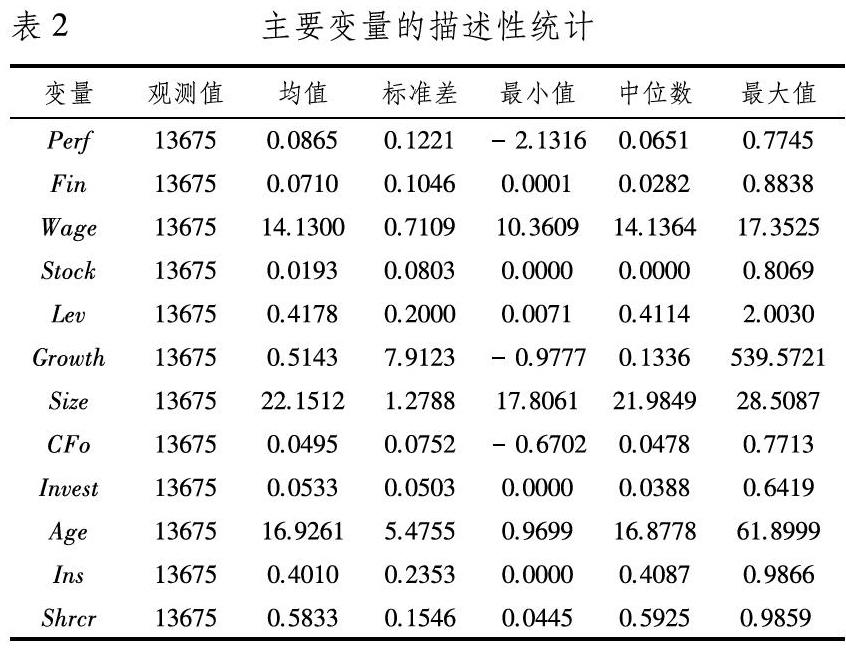

(一)描述性統計結果

樣本企業主業盈利能力(Perf)的均值為8.65%,表明實體行業整體盈利能力低于金融及房地產行業;主業盈利能力(Perf)的中位數為6.52%,表明半數以上的樣本企業盈利能力較弱,經營收益狀況不佳。樣本企業金融化水平(Fin)的均值為7.10%,表明樣本企業整體存在著金融化的趨勢;金融化水平(Fin)的中位數為2.82%,表明跨行業投資金融資產的企業數量越來越多;金融化水平(Fin)最大值高達88.38%,表明部分企業的投資決策重心向金融領域偏移,存在著過度金融化的現象。樣本企業高管股權激勵(Stock)的均值為1.925%,表明樣本企業整體高管持股比例較低;高管股權激勵(Stock)的中位數為0,表明半數以上的樣本企業高管沒有持股。

(二)多元回歸分析

表3是主業盈利能力對企業金融化影響的實證結果,第(1)列為單變量實證結果,第(2)列為引入了控制變量的實證結果。第(2)列中金融化水平(Fin)的回歸系數為-0.0122,在5%的水平上顯著,這表明主業盈利能力與企業金融化顯著負相關。由于金融產品超額的投資回報率,當主業盈利能力不足時,實業投資與金融投資的回報率差距拉大,在資本套利動機的驅使下,非金融企業將資金更多地投向金融資產,以期在短期內獲取較高的投資回報來改善企業短期盈利狀況,為企業在主業利潤低迷時提供緩沖余地。因此,當主業盈利能力越低時,企業金融化水平越高。本文的假設H1得到證實。

表4是高管激勵對主業盈利能力與企業金融化之間關系調節作用的實證結果。其中,第(1)列為高管薪酬激勵調節作用的實證結果,主業盈利能力(Perf)的回歸系數依然在5%的水平上顯著為負,主業盈利能力與高管薪酬激勵交互項(Perf×Wage)的回歸系數為負,并且在1%的水平下通過了顯著性檢驗。這表明高管薪酬激勵放大了主業盈利能力對企業金融化的負向關系。由于金融產品具備超額投資回報率,當企業主業的盈利能力下降時,經營業績的壓力驅使高層管理者投資視野縮短,更傾向于通過配置更多的金融資產以期在短期內提高企業利潤,進而獲得穩定的薪酬。因此,高管薪酬激勵下增強了主業盈利能力較低企業的高管進行短期金融資產配置的動機。綜上,假設H2得到證實。第(2)列為高管股權激勵調節作用的實證結果,主業盈利能力的回歸系數仍然在5%的水平上顯著為負,主業盈利能力與高管股權激勵交互項(Perf× Stock)的回歸系數為正,但未通過顯著性檢驗。這表明高管股權激勵能夠在一定程度上抑制主業盈利能力與企業金融化的負向關系,但這種調節作用并不顯著。這可能是由于當前我國企業高管持股比例偏低,高管股權激勵力度不足,并沒有完全實現高管與股東的利益趨同[29],高管仍然可能將更多的資金用于金融投機來實現私人收益最大化。這與詹雷和王瑤瑤(2013)[30]得出的高管持股未對過度投資發揮有效地抑制作用的結論相一致。因此,對于主業盈利能力低的企業來說,高管股權激勵并沒有顯著發揮抑制高層管理者投資短期金融資產的調節作用。

(三)穩健性檢驗

1.非線性關系。由于主業盈利能力與企業金融化之間可能呈現U型關系,本文將主業盈利能力二次項(Pref_square)納入到實證模型(1)中再進行上述檢驗,結果如表5所示。實證結果顯示,第(2)列中主業盈利能力(Pref)的回歸系數仍然顯著為負,但主業盈利能力二次項(Pref_square)的回歸系數不顯著,這表明主業盈利能力與企業金融化之間不呈現U型關系。

2.改變度量方式。對主業盈利能力改變度量方式,本文參考王紅建等(2017)[3]的做法,選取金融行業與非金融企業營業利潤率差距這一指標來衡量企業主業盈利能力,營業利潤率差距(Diff)的計算公式為:Diff =金融行業年度平均營業利潤率-非金融企業營業利潤率。另外,對本文的調節變量改變度量方式,高管薪酬激勵采用所有管理者總薪酬的自然對數來衡量;高管股權激勵采用虛擬變量,有股權激勵的取虛擬變量為1,沒有股權激勵的取虛擬變量為0。再一次分別進行檢驗,實證結果均與前文結果相一致。

五、進一步研究

(一)考慮企業產權的異質性

我國企業分為國有與非國有控股兩種不同產權屬性。在公司治理方面,國有企業存在著內部人控制問題,因而國有企業的代理沖突問題更加嚴重。那么,主業盈利能力對企業金融化的影響是否會因產權性質的不同而有所差異呢?本文根據實際控制人的不同將樣本企業分成國有和非國有樣本組進行檢驗,結果如表6所示,其中第(1)列為國有企業的實證結果,第(2)列為非國有企業的實證結果。實證結果顯示,在國有企業樣本組中,主業盈利能力對企業金融化的影響更大。這可能是由于國有企業的管理者存在著業績考核的壓力,主業盈利能力低的國有企業為改善企業短期業績水平,管理者更偏好于短期投資決策,進而將更多的資金投向回報率高的金融資產。

(二)考慮企業金融資產配置結構

主業盈利能力不但會影響企業金融化水平,而且也可能會影響企業金融資產配置結構。考慮到金融化范疇內各金融資產在流動性和收益性方面存在不同,各金融資產受到主業盈利能力的影響可能存在差異。本文實證檢驗了主業盈利能力弱化對金融化主要構成資產的影響,結果如表7所示。表7第(1)-(3)列分別顯示的是交易性金融資產(Fin_w1)、可供出售金融資產(Fin_w2)和投資性房地產(Fin_w3)的實證結果。實證結果顯示,主業盈利能對金融化中的可供出售金融資產影響最大,且在1%水平上顯著。這表明主業盈利能力低的企業增加了對投機性強的短期金融資產的持有。

(三)檢驗企業金融化的扭虧動機

當主業盈利能力下降時,管理者迫于業績壓力會產生盈余管理動機,而短期內具有高額回報率的金融資產就成為管理者進行盈余管理的投資選擇。當企業經營業績出現虧損時,企業管理者通過配置金融資產以有效改善當期經營業績,實現扭轉虧損、平滑利潤的效果。本文選擇樣本企業當期營業利潤為正,但扣減金融收益后利潤為負來刻畫扭虧動機(Loss),此時取值為1,其他企業取值為0。進一步對理論分析中的企業金融化扭虧動機進行檢驗,結果如表8所示,第(1)列為單變量實證結果,第(2)列為引入了控制變量的實證結果。實證結果顯示,經營業績的扭虧動機與企業金融化顯著正相關。這表明企業將金融化作為盈余管理的手段,平滑短期經營業績的扭虧動機確實存在。扭虧動機的存在,也進一步支持了企業金融化的資本套利動機。

六、結論與建議

(一)研究結論

基于產業資本“脫實向虛”這一熱點問題,本文運用我國上市非金融類企業的財務數據,考察主業盈利能力對企業金融化的影響,并檢驗高管激勵對主業盈利能力與企業金融化之間關系的調節作用。實證結果發現,當企業的主業盈利能力越低,企業金融化水平越高。這表明企業金融化的主要動機是資本套利,且經營業績出現虧損時,金融資產配置成為管理者扭轉虧損的盈余管理手段。因此,提升實體行業盈利水平是解決企業金融化的關鍵性因素。進一步的調節作用表明,高管薪酬激勵正向調節了主業盈利能力與金融化之間的負向關系;高管股權激勵負向調節了主業盈利能力與金融化之間的負向關系,但這種調節作用并不顯著。該研究結果反映了我國公司治理與企業金融化的現實情況,在公司治理中可以合理利用長期股權激勵來發揮抑制企業金融化的作用。此外,本文還研究發現,相較于非國有企業,國有企業中主業盈利能力對金融化水平的影響更大;在企業金融化配置的各項資產中,主業盈利能力對具有短期投機性的可供出售金融資產影響更大。

(二)政策建議

1.優化實業投資環境,增強企業主業盈利能力。政府可以通過出臺產業扶持政策來降低企業實業投資的成本,從而優化民間實業資本投資環境;并且通過深化供給側結構性改革和優化收入分配格局來刺激國內消費需求,進而提升企業主業的利潤率,以此防止企業過度金融化,促使企業將經營重心回歸到主業上,從根本上解決實體經濟“脫實向虛”問題。

2.構建合理的高管激勵制度,完善公司治理體系。在高管薪酬激勵契約上,不能完全以短期業績來衡量管理者的貢獻,需要強化主業業績與管理者薪酬之間的敏感性。另外,可以通過提升高管持股比例來強化高管股權激勵的作用,進而實現“利益趨同”效應,引導高管關注企業未來主業盈利能力的增強,減少以犧牲企業主業為代價的短期逐利行為。

3.完善金融市場,提高金融支持實體經濟的力度。金融監管部門應當加強監管,完善企業投資金融資產的信息披露制度,防止信貸資金過多流向金融領域。另外,需要提升金融市場的完備性,增強金融產品的保值屬性,促使金融更好地服務于實體經濟,優化資金配置效率,實現金融與經濟的協調發展。

參考文獻:

[1] 宋軍,陸旸.非貨幣金融資產和經營收益率的U形關系——來自我國上市非金融公司的金融化證據[J].金融研究,2015(6):111-127.

[2] 張成思,張步曇.中國實業投資率下降之謎:經濟金融化視角[J].經濟研究,2016,51(12):32-46.

[3] 王紅建,曹瑜強,楊慶,等.實體企業金融化促進還是抑制了企業創新——基于中國制造業上市公司的經驗研究[J].南開管理評論,2017,20(1):155-166.

[4] 彭俞超,倪驍然,沈吉.企業“脫實向虛”與金融市場穩定——基于股價崩盤風險的視角[J].經濟研究,2018,53(10):50-66.

[5] 王懷明,王成琛.非金融企業金融化對就業的影響研究[J].中南財經政法大學學報,2019(3):25-34.

[6] 柳永明,羅云峰.外部盈利壓力、多元化股權投資與企業的金融化[J].財經研究,2019,45(3):73-85.

[7] Crotty J. The neoliberal paradox:The impact of destructive product market competition and Impatient Finance on nonfinancial corporations in the neoliberal era[J]. Review of Radical Political Economics,2003,35(3):271-279.

[8] Dumenil G, Levy D. The Real and Financial Components of Profitability(United States,1952-2000)[J]. Review of Radical Political Economics,2004,1(36):82-110.

[9] 許罡,伍文中.公司金融化投資之謎:盈余管理抑或金融套利?[J].證券市場導報,2018(8):20-28.

[10]Demir F. Financial liberalization, private investment and portfolio choice: Financialization of real sectors in emerging markets[J]. Journal of Development Economics, 2009, 88(2):314-324.

[11]Durand C, Baud C. Financialization, globalization and the making of profits by leading retailers[J]. Post-Print, 2012,10(2):241-266.

[12]王紅建,李茫茫,湯泰劼.實體企業跨行業套利的驅動因素及其對創新的影響[J].中國工業經濟,2016(11):73-89.

[13]Stockhammer E. Shareholder Value Orientation and the Investment-Profit Puzzle[J]. Journal of Post Keynesian Economics,2006, 28(2):193-215.

[14]Lazonick, William. Innovative Business Models and Varieties of Capitalism: Financialization of the U.S. Corporation[J]. Business History Review, 2010, 84(4):675-702.

[15]鄧超,張梅,唐瑩.中國非金融企業金融化的影響因素分析[J].財經理論與實踐,2017,38(2):2-8.

[16]劉偉,曹瑜強.機構投資者驅動實體經濟“脫實向虛”了嗎[J].財貿經濟,2018,39(12):80-94.

[17]Sen S, Dasgupta Z. Financialization and Corporate Investments: The Indian Case[J]. Economics Working Paper Archive, 2015, 64(4):844-853.

[18]干勝道,賀易,肖亮.非金融企業金融化水平受管理者影響嗎?——基于過度自信的視角[J].當代經濟管理,2018,40(2):11-16.

[19]江春,李巍.中國非金融企業持有金融資產的決定因素和含義:一個實證調查[J].經濟管理,2013,35(7):13-23.

[20]Du J L, Li C, Wang Y Q. A comparative study of shadow banking activities of non-financial firms in transition economies[J].China Economic Review,2017, 46(Suppl 1): S35-S49.

[21]胡奕明,王雪婷,張瑾.金融資產配置動機:“蓄水池”或“替代”?——來自中國上市公司的證據[J].經濟研究,2017,52(1):181-194.

[22]Orhangazi, O. Financialisation and Capital Accumulation in the Nonfinancial Corporate Sector:A Theoretical and Empirical Investigation on the U.S. Economy:1973-2003[J]. Cambridge Journal of Economics, 2008,32(6):863-886.

[23]杜勇,張歡,陳建英.金融化對實體企業未來主業發展的影響:促進還是抑制[J].中國工業經濟,2017(12):113-131.

[24]Low A. Managerial risk-taking behavior and equity-based compensation[J]. Journal of Financial Economics, 2009, 92(3):470-490.

[25]吳育輝,吳世農.高管薪酬:激勵還是自利?——來自中國上市公司的證據[J].會計研究,2010(11):40-48,96-97.

[26]Grahama J R, Harveya C R, Rajgopalc S. The economic implications of corporate financial reporting[J]. Journal of Accounting & Economics, 2005, 40(1):3-73.

[27]呂長江,張海平.股權激勵計劃對公司投資行為的影響[J].管理世界,2011(11):118-126,188.

[28]戚聿東,張任之.金融資產配置對企業價值影響的實證研究[J].財貿經濟,2018,39(5):38-52.

[29]唐清泉,甄麗明.管理層風險偏愛、薪酬激勵與企業R&D投入——基于我國上市公司的經驗研究[J].經濟管理,2009,31(5):56-64.

[30]詹雷,王瑤瑤.管理層激勵、過度投資與企業價值[J].南開管理評論,2013,16(3):36-46.

(責任編輯:周正)