基于Markowitz投資組合模型的資金分配額研究

摘要:本文以提升中國上市公司最優投資策略為目的,將中國1316家上市公司作為研究對象,選取9項公司經濟指標,由主成分分析法的綜合得分定義了上市公司的投資回報率,根據投資回報率的結果最終確定了10家最優投資的上市公司,進一步通過Markowitz投資組合模型確定具有良好投資回報率的10家上市公司資金分配額,使其將投資方的投資金額利益最大化,最終給出投資主體的投資組合對策建議。

關鍵詞:投資回報率;Markowitz投資組合模型;利益最大化

中圖分類號:F830.59;F224?文獻識別碼:A?文章編號:2096-3157(2020)24-0167-03

一、引言

隨著改革開放的深入,中國經濟社會進入新常態,上市公司作為經濟社會發展的主要載體,投資市場是其穩固的內生動力。作為上市公司的核心資金來源,投資者可以包括投資機構與投資個人,兩類投資主體的資金均以多種形式流入到企業的生產運營與資本運營中去,同時作為投資主體,均以將投資金額利益最大化為目的。因此,探究上市公司投資分配額優化問題極為重要。

葉瑤等(2018)從公司治理的角度出發,探究了我國風險投資機構對上市公司風險投資回報率的影響;龐小鳳等(2016)測度了我國上市公司的投資回報情況,從多角度分析了發展程度不均衡的特征,從股利支付和投資理念兩方面分析了投資者投資失利的主要原因,最后給出對策建議以提升投資者投資回報率;趙純祥等(2013)從管理者權利入手,深入探究了我國2007年~2010年上市公司投資回報低的原因并深入對比了國企和民企帶來的顯著差異;李臘生等(2019)、瞿博陽等(2016)運用馬科維茨模型分別對非對稱信息集下的投資組合、多目標拆分法下的股票組合優化等問題進行研究,最后得出針對不同種類投資的優化組合模式。

本文以中國1316家上市公司為例,以投資者的利益最大化為研究目的,將馬科維茨(Markowitz)投資組合模型作為研究方法,探究投資主體在投資組合選擇的過程中,高投資回報率上市公司的篩選的方法,并根據篩選出的投資組合公司,進行投資金額分配,以達到“風險-收益”最大化的目的,據此提出相應建議,以使投資主體獲得更高收益。

二、研究方法

1.主成分分析法

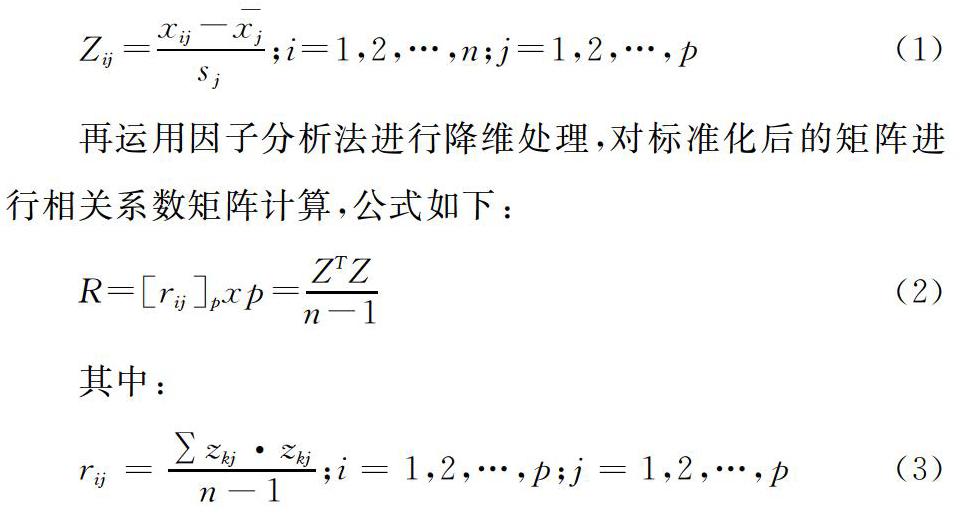

主成分分析法是根據指標相關程度,為了排除各指標間信息的重疊,將相關程度較高的指標進行分組的統計方法,使得各主成分之間互不相關,主成分與原始變量之間信息不重疊,從而使得指標更具備優越性能。一般步驟包括原始指標處理、計算指標相關矩陣、計算相關矩陣的特征根和特征向量、列出主成分表達式、計算主成分得分,首先,對指標進行標準化處理,其計算公式如下:

再運用因子分析法進行降維處理,對標準化后的矩陣進行相關系數矩陣計算,公式如下:

2.Markowitz投資組合模型

Markowitz投資組合模型最早是由馬科維茨在1952年所提出的現代資產組合理論(Modern Portfolio Theory,MPT),是西方投資證劵研究的理論基礎。該理論指出,證券的投資收益存在不確定的風險,如果證券投資收益率被視為一個隨機變量,那么證券的期望收益可被視為該隨機變量的數學期望,投資風險則用該隨機變量的方差來表示。

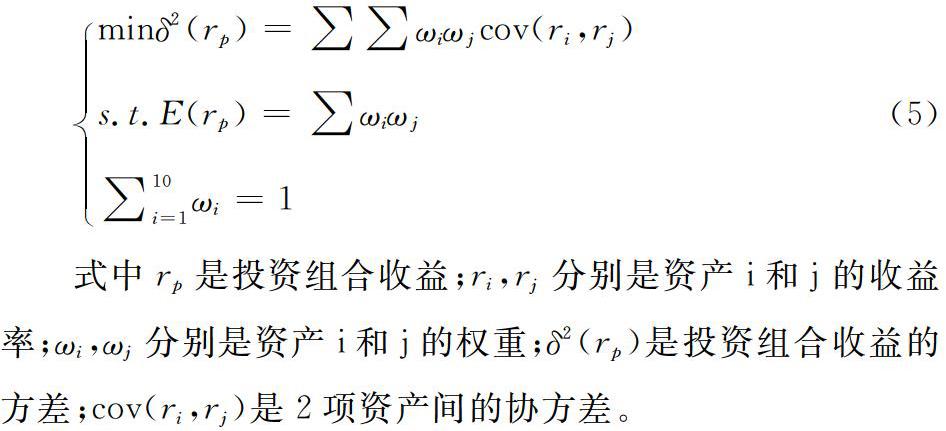

在分配各類證券的投資比例這一投資組合的過程中,收益最大化而風險最小化的方法是將投資的比例設定為一個變量,通過線性規劃的方法,得出固定收益率的最小方差以及固定方差的最大收益率,最終由一條“收益-風險”曲線表示,曲線上的最優解點即為投資組合的最優解,即為投資收益最大化,投資風險最小化,其公式如下:

三、上市公司投資組合資金分配額

1.上市公司綜合排名

本文選取中國上市公司中的1316家作為研究對象,首先對數據進行Z標準化處理,如果數據中某項指標的缺失值過多,則直接剔除掉該指標。經處理,得到反映上市公司投資回報的12個指標,用Matlab軟件進行相關系數矩陣的計算,剔除3個相關系數較高的指標,最終得到9個指標做為本研究的數據。

運用主成分分析對上市公司的9項財務指標進行綜合得分的計算,如圖1、圖2所示,提取出特征值大于1的成分作為主成分,三個主成分貢獻率分別為60.06%、28.08%、11.85%。

將原始數據帶入到綜合得分方程,計算出加權綜合得分,最終選取得分前10名的公司做為投資回報率最高的公司進一步研究,這些公司的綜合得分如表1所示,分別為這些公司命名為A~J。

2.10家上市公司投資組合最優資金分配額

本文將上述得分排名前十的上市公司視為投資回報率較好的公司,從投資主體的角度出發,測度出最優的投資資金分配額,使投資主體的風險最低,并使其投資收益率最大化,最終達到以最少的投資金額獲得最大的回報的目的。

首先,將這10家上市公司的綜合得分作為ROI計算每家上市公司的平均ROI和標準差;隨后,求得10家上市公司的期望收益和協方差矩陣,同時設置初始權重=0.1,將預期收益率、風險及協方差矩陣作為輸入變量,將數據帶入到Matlab軟件獲得不同權重組合下的收益率、風險和收益風險比例,在追求收益風險比例最大化的條件下,最終獲得每家上市公司的資金分配權重,即:

如圖3“收益-風險”曲線所示,紅點處為最優點,即收益最高且風險最小,由各上市公司資金分配比例得到10家上市公司具體的資金分配情況,如表2所示。

四、結論

本文首先對中國1316家上市公司的投資回報率進行測度,通過上市公司年報的財務指標,運用主成分分析法,通過最終的綜合得分及排名,篩選出10家投資回報率較好的上市公司將其命名為A~J,進而將綜合得分作為ROI帶入到Markowitz投資組合模型,得到“收益-風險”最優點并根據每家上市公司資金分配權重,得出這10家上市公司的投資組合資金分配金額。

通過上述研究發現:(1)投資主體對上市公司進行風險投資,要以多家公司組合投資的方式為宜,以此規避單一投資所帶來的不可控因素的影響,減少因外部因素所帶來的投資風險。(2)投資主體對上市公司的投資組合選取,應選擇投資回報率較好的上市公司,此類公司的財務狀況及經營狀況較好,后期能帶來較為穩定的收益,同時能減少因經營不善所帶來的風險,對投資回報率較高的公司選取,可以以主成分分析法的綜合得分及排名確定。(3)在做好上市公司投資組合公司選取之后,采取差額投資分配的方法為宜,即根據不同公司的投資回報率進行投資組合的資金分配,本文主要以Markowitz投資組合模型作為研究方法進行投資金額的分配,并得到最優點,依據此方法,可推廣至其他上市公司投資組合資金分配額的測度。

參考文獻:

[1]葉瑤,田利輝.風險投資、公司治理與我國上市企業長期回報[J].投資研究,2018,37(01):20~36.

[2]龐小鳳,郭智.我國資本市場投資者投資回報狀況評析——基于上市公司的證據[J].經濟體制改革,2016,(03):152~158.

[3]趙純祥,張敦力,馬彥.管理者權力與企業投資回報——基于我國2007—2010年上市公司的研究[J].宏觀經濟研究,2013,(10):95~104.

[4]李臘生,張冕,黃孝祥.基于確定性偏好的投資組合選擇[J].商業經濟與管理,2019,(07):63~74.

[5]瞿博陽,周謙,肖俊明,等.基于多目標差分算法的股票組合優化[J].金融理論與實踐,2016,(01):83~86.

作者簡介:

劉知奕,遼寧科技大學工商管理學院學生。