韓國銀行業運行趨勢分析

曹烜

在大型企業金融脫媒的背景下,家庭與中小企業成為韓國金融業貸款增量的主要來源,金融業實現了貸款資產及利息收入的迭代。同時,得益于有效的風險控制、積極的不良貸款監管政策及豐富的處置方式,韓國金融業較好地實現了資產質量與資本回報率的平衡,促成了當前韓國全國性商業銀行良性發展的局面。目前,中國經濟發展仍較有韌性,借鑒韓國全國性商業銀行在客戶選擇、資產配置、收入來源與不良處置等方面的經驗,有益于我國商業銀行進一步的提升與發展。

韓國銀行業及其監管體系簡介

韓國銀行業共有55家銀行機構,其中韓國本土銀行為19家, 包括全國性銀行6家(新韓銀行、友利銀行、國民銀行、韓亞銀行、渣打韓國和花旗韓國)、地區性銀行6家(大邱銀行、釜山銀行、光州銀行、濟州銀行、全北銀行和慶南銀行)、特殊(政策性)銀行5家(農協銀行、水協銀行、韓國進出口銀行、韓國中小企業銀行和韓國產業銀行)。外資銀行在韓國的分支機構為36家,按母行所在地區劃分為18家亞洲銀行,10家歐洲銀行, 7家美洲銀行和1家大洋洲銀行。18家亞洲銀行中,包含6家中國的銀行(中國工商銀行、中國農業銀行、中國銀行、中國建設銀行、交通銀行及中國光大銀行)、4家日本的銀行和3家新加坡的銀行。值得注意的是,2015年韓國外換銀行(Korea Exchange Bank)與韓亞銀行(Hana Bank)合并成為新韓亞銀行(KEB Hana Bank)。除上述55家銀行外,近年來韓國還出現了兩家網絡銀行——K銀行和KAKAO銀行。

韓國金融監管機構主要有兩層架構,其中韓國金融服務委員會(Financial Services Commission, 簡寫為“FSC”)隸屬于政府部門,其領導下的韓國金融監督院(Financial Supervisory Service, 簡寫為“FSS”)隸屬于特殊法人監管機構,不隸屬于政府部門。韓國金融服務委員會的主要職責包括:起草和修訂韓國國內金融政策、金融規則,向金融機構頒發監管許可等。韓國金融監督院是檢查執行機構,于2020年2月調整內部組織架構, 目前共有10個體系共40個部門和22個辦公室,該機構還擁有7個海外代表處,監管檢查范圍包括銀行、保險、非銀機構、金融投資、會計和消費者保護等。

韓國銀行業實行混業經營,并依此進行監督管理。根據韓國央行2018年發布的韓國金融系統報告,韓國商業銀行經營業務主要分為三大類,包括存貸款類等基本業務(Inherent Business), 付款保函、保理、托收等偶然業務(In c i d e n t a l Bu s i n e ss) 和證券承銷、投顧、信托及信用卡等輔助業務(An c i l l a r y Business)。根據韓國銀行法,前兩類業務無需申請即可開辦, 但部分輔助業務必須報請金融服務委員會批準。特別是在1997 年金融危機之后,為理清韓國金融領域之間錯綜復雜的關系并實現各機構融合,韓國政府于2000年通過了《金融控股公司法》(Financial Holding Companies Act),為銀行的混業經營提供了政策依據。截至2019年末,友利、新韓、國民及韓亞等四家全國性商業銀行分屬于不同的金融控股集團,其圍繞集團體系內的銀行,通過設立證券、租賃、資管、金融科技、信用卡及信用信息服務等成員企業形成了綜合性金融控股集團。

韓國金融服務委員會于2019年12月發布的2020年金融政策目標主要包括加大金融支持力度助力經濟增長、提升普惠金融服務和確保金融市場穩定。其中,在確保金融市場穩定中明確提出通過提供咨詢和對重點行業提供政策支持等方式確保基于市場化原則的企業重組。

根據韓國金融監管規則(Regulation on Supervision of Banking Business),按風險程度可將資產劃分為五類:正常、關注、次級、可疑和損失,資產五級分類的對象包括可主張債權類資產(如貸款)、融資性擔保(Payment Guarantee)、證券、租賃資產、應收賬款、應收利息和其他需要分類的資產。

該監管規則明確要求各銀行應通過及早核銷“可疑”或“損失”類資產以維持資產的穩健性,其中,不良貸款重組(Rescheduled)后資產的五級分類在6個月內或其償債能力未顯著改善時不能高于次級類,但在超過6個月后或銀行認為其償債能力顯著改善時即可上調,直至其調整為正常類。同時,若為《企業重組促進法》(Coporate Restructuring Promotion Act)或《債務回升及破產法》(Debtor Rehabilitaion and Bankruptcy Act)項下有關債務,可分為次級類,同時適用10% 的貸款撥備率,即按同檔次撥備率減半執行。此外,對于可疑及損失類資產,若屬于可贖回的優先資產亦可適用同檔次撥備率減半執行。

韓國商業銀行的運行趨勢

為盡可能保證數據分析的可靠性,筆者僅對韓國的全國性商業銀行進行分析。

貸款類資產仍占據主要地位,證券類資產近年增速較快

據韓國金融監督院統計信息顯示,截至2019年12月末,全國性商業銀行總資產約為1533萬億韓元,約為韓國當年GDP的80%,較上年增長8.2%。2014年以來,其資產年均復合增長率為5%,與宏觀經濟增速基本保持一致。2019年末,平均資本充足率為16.62%,較年初上升0.49%。實現凈利潤約9萬億韓元, 同比增長4.7%。其中,貸款規模約為1105萬億韓元,較上年增長5.4%,占總資產的比例為72.1%,較上年下降1.8個百分點。2014年以來,其年復合增長率為4.7%。證券類資產規模約占總資產的17%,較上年增加1個百分點(見圖1)。

負債方面,截至2019年末,據韓國金融監督院數據,全國性商業銀行負債資金的主要來源為客戶存款及借入資金,分別為1136萬億韓元及174萬億韓元,統計期間年復合增長率分別為5.2%與-2.8%。具體來看,存款資金方面,儲蓄存款(Time & Saving Deposits)約占全部存款的81%,年復合增長率為6.2%, 單位活期存款(Demand Deposits)約占全部存款的9.9%,年復合增長率為7.1%。為增加存款黏性,韓國商業銀行、稅務等政府部門和燃氣電力等公用事業部門建立網絡互聯,企業及個人可以通過電子銀行便捷地支付各類稅費。

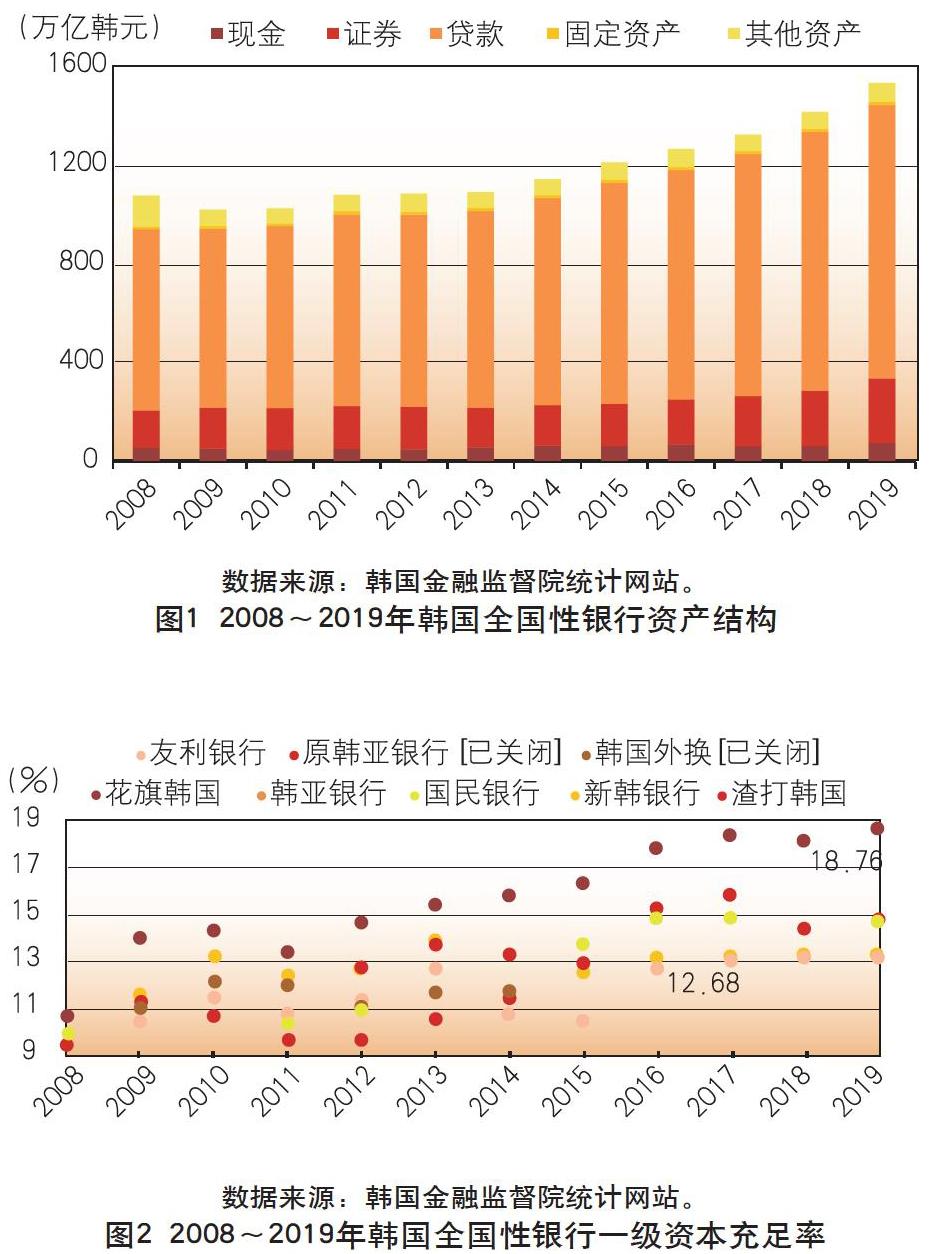

一級資本充足率高位上升

根據《巴塞爾協議Ⅲ》,截至2015年1月全球各商業銀行的一級資本充足率將由4%上升至6%。據韓國金融監督院等網站的公開資料,韓國于2013年起對國內銀行實行巴塞爾資本要求,一級資本監管要求在2013年、2014年和2015年分別為4.5%、5.5% 和6%。韓國全國性銀行自2008年開始一級資本充足率即高于9%。此外,數據顯示,2016年全國性銀行的資本充足率上升至2 倍于監管要求的水平(見圖2)。

在流動性指標方面,韓國金融監督院公布的2019年末全國性銀行流動性覆蓋比率(LCR)的平均值為115%,凈穩定資金比率(NSFR)的平均值為116%。

貸款資產投向及結構

貸款投向偏重房地產及制造業。近年來,韓國全國性銀行貸款規模總體保持增長態勢,2019年較2008年增長51.91%。截至2019年末,貸款投向的前三大行業為房地產及租賃業、制造業和批發與零售業,占比分別為28.75%、27.7%和14.64%。

2 0 0 8 年, 韓國全國性銀行貸款投向以制造業為主, 占31.68%,房地產及租賃業占19.38%。但近年來,其在房地產業的貸款投放力度增大,2019年已超過制造業。根據韓國金融服務委員會發布的2020年政策目標,韓國將采取政策措施控制銀行向房地產業投放貸款。

借款主體中家庭及中小企業占比較高。按借款主體劃分,家庭借款占比最高,其次為中小企業,兩項合計占比接近90%,而大型企業貸款占比相對較少,2019年末占比下降至不到10%。主要原因為韓國直接融資渠道發達,大型企業可以通過上市或發行債券獲得融資。得益于信用信息共享,韓國中小企業及家庭客戶均可以線上申請貸款服務,同時,中小企業還可以申請供應鏈融資、發票融資等線上金融產品。

貸款資產質量遷移概況

中小企業逾期貸款率相對較高。近年來,韓國貸款逾期率總體呈下降趨勢,家庭逾期貸款率水平相對穩定,中小型企業逾期貸款率相對較高。其中,大型企業由于貸款金額較大,一旦發生逾期則影響較大。據韓國金融監督院數據,2008年韓國全國性商業銀行逾期貸款率為0.87%,主要由中小企業貸款逾期造成,反映出中小企業抗風險能力較弱。2012年,大型企業逾期貸款率大幅攀升,但由于大型企業逾期金額占比不高,對整體逾期貸款率影響較小。近年來,韓國國內經濟運行穩定,總體逾期貸款率水平持續下降。

關注類貸款、不良貸款呈下降趨勢。從2012年起,韓國全國性銀行關注類貸款占比持續下降。從2013年起,韓國全國性銀行不良類貸款呈持續下降趨勢。根據韓國金融監督院公布的2019年不良貸款率數據,韓國全國性銀行不良率僅為0.41%,其中,花旗韓國不良率最高,為0.74%;國民銀行最低,為0.37%。

整體來看,關注類貸款在2009年環比增加29.12%,不良類貸款在2010年環比增加63.47%。而在2013年,關注類貸款環比下降37.57%,不良貸款規模環比增加36.68%,這與2008年韓國發生金融危機的時間基本一致。自2016年以來,韓國全國性銀行關注類貸款總額已連續三年高于不良類貸款總額,資產質量下行動力較大,但鑒于不良率水平僅為0.41%,即使資產質量下遷,其水平仍將在可控范圍內(見圖3)。

值得注意的是,韓國家庭債務持續增加。與2008年相比,2019年家庭債務規模增加2.2倍,至1600萬億韓元,約占GDP的83%。但目前韓國面臨人口老齡化、就業率較低、工資不斷上漲等情況,或導致資產質量下降。同時,自2017年以來,受外部環境影響,韓國制造業景氣指數降低,以友利銀行2018年年報的數據為例,其排名前20的不良客戶中,制造業占9名,金額占比高達56%。此外,韓國全國性銀行關注類貸款持續高于不良貸款,從關注類貸款與不良貸款之間的轉換關系看,不良率有一定的上升壓力。此外,當前韓國處于經濟危機以來的低利率區間,銀行盈利能力相對較弱,可用于處置不良資產的資金有所下降,或有可能推高不良率。

撥備覆蓋率波動上升。據金融監督院發布的數據顯示,2008年各大銀行的撥備覆蓋率集中在150%左右,而在2016年均回落到150%以下,2018年后撥備覆蓋率小幅回升,直接原因為韓國引入《國際財務報告準則第9號——金融工具》,導致各家銀行撥備覆蓋率增加。

核銷、出售及重組,多渠道處置不良貸款。由于先后經歷兩次金融危機,韓國銀行業的不良貸款處置手段及參與者較為多樣,整體效果也較為顯著。據韓國金融監督院發布的《2019年國內銀行業不良貸款情況報告》,2019年全國性銀行新增不良貸款15.1萬億韓元,其中大型企業2.8萬億韓元、中小型企業8.6萬億韓元、家庭貸款3.1萬億韓元。同期處置不良貸款18萬億韓元,其中核銷及出售約8.9萬億韓元、重新分類及其他約9萬億韓元。

韓國資產管理公司主要包括韓國資產管理公司(KAMCO)、聯合資產管理公司(UAMCO)。韓國資產管理公司成立于1962年,總部位于釜山,主要股東為韓國政府、韓國進出口銀行和韓國產業銀行。資產管理范疇為政府類資產、公司金融類資產及家庭類資產。公司金融類資產包括不良貸款收購、企業重組及航運專項基金(KAMCO Shipping Fund)。此外,該公司于2013年發起設立國民幸福基金(National Happiness Fund),主要用于支持逾期6個月以上的個人債務重組、學生貸款重組及高利率貸款重組(利率在20%以上)。據韓國金融監督院2014年3月27日發布的信息,該基金已對24.9萬人的債務實施債務重組,其中16.8萬人消減本金51.8%,人均核銷債務573萬韓元。聯合資產管理公司由韓國六家主要商業銀行于2009年為應對金融危機而共同發起,目前為韓國最主要的資產管理公司之一。

利息仍是主要利潤來源,資本回報率回升

受韓國基準利率持續下行影響,全國性銀行業存貸款利率及凈息差同步下行,非利息收入則有所增加,但利息收入仍是主要利潤來源。

參照韓國央行公布的韓國銀行業新發放存貸款的利率看,截至2019年末,家庭、大型企業及中小企業的貸款利率分別為3.24%、3.34%和3.67%,存款利率為1.75%。2008年家庭、大型企業及中小企業的貸款利率則分別為7.19%、6.79%和7.31%,存款利率則為5.66%。從凈息差來看,2008年約為2.6%至3%,到2019年則顯著下降,主要集中在1.5%左右,最高可達2.35%。

從收入結構看,2017~2019年貸款利息在全部利息收入中的占比有所下降,降幅為2.68%,降至87.98%,但仍為主要利息收入來源。其余利息收入主要來源于債券類生息資產,雖然近年增加較快但總量較少。而凈利息收入對盈利的貢獻雖在2008~2019年有所波動,且近年來呈現緩慢下降趨勢,但仍是主要的盈利來源(見圖4)。同時,數據顯示手續費及傭金收入普遍增加,主要包括信用證、保函等傳統表外授信以及證券承銷等投行業務。

結論

韓國直接融資市場發達,金融脫媒導致大型企業在銀行的貸款規模持續下降。據韓國央行數據,截至2019年10月末,企業債券投資規模近300萬億韓元,較2007年增加近3倍,其中評級為AA及以上的企業占比為64.6%,較2007年增加20.3%。2019年韓國本土評級為AA-的企業債券利率為2.03%,而同期大型企業平均貸款利率約為3.21%。股票方面,截至2019年9月末,韓國主板市場KOSPI與創業板KOSDAQ的市值分別為韓國名義GDP的72.1%和18.1%。

在大型企業金融脫媒及基準利率下行導致凈息差持續收窄的背景下,韓國全國性商業銀行的資本回報率在2013年后較為穩定并有小幅回升,主要原因如下。首先,韓國全國性商業銀行繼續拓展中小型企業及家庭客戶貸款業務(韓國央行數據顯示,中小型企業貸款利率比大型企業高30個基點),擴大貸款規模。其次,順應趨勢加大對證券類資產尤其是企業債券的投資力度,以增加生息資產規模、擴大利息收入來源,并做好傳統表外業務及新興中介服務類業務,增加手續費及傭金收入。同時,在監管政策支持下做好授信風險把控(較高的家庭貸款余額亦有助于平滑整體貸款質量波動),且通過多種手段處置不良貸款,使資產質量不斷得到提升。此外,從各家銀行的數據可以看出,在經營策略上若一味追求較高凈息差則易弱化資產質量,最終導致較低的資本回報率。

(作者單位:交通銀行首爾分行授信管理部)

全球視線月度資訊

歐盟對近40億美元美國產品征稅

11月9日,歐盟表示,針對美國違規補貼飛機制造商波音公司,歐盟將向總額近40億美元的美國貨物和服務采取關稅等懲罰措施。歐盟同時表示,仍然希望通過談判解決這一長達十幾年的貿易糾紛。

德國從中國進口額再創歷史新高

11月16日,根據德國聯邦統計署數字,1~9月,德國自中國進口額達到了852億歐元,與此同時,德國進口貿易總額下跌至7511億歐元。此消彼長之下,自中國進口額占比也再創歷史新高。

2013年來歐元首次超美元成全球使用最多支付貨幣

11月19日,環球銀行金融電信協會(SWIFT)的數據顯示,10月份,歐元在全球支付中被使用最多,緊隨其后的是美元,其次是英鎊、日元和加元。人民幣排在第六位。

歐盟峰會未能就18000億歐元財政預算案達成共識

11月20日,歐盟成員國領袖召開視像峰會,由歐洲理事會主席米歇爾主持。會上波蘭和匈牙利不滿由歐盟代表各國發債集資成立的18000億歐元復蘇基金,成員國未能達成共識。

中國發行40億歐元債券 連續兩年發歐元債

11月20日,中國財政部完成發行40億歐元債券,年期分為五年、十年和十五年,超額認購3.45倍,3期債券收益率分別是-0.152%、0.318%及0.664%,票面息率分別是0、0.25%及0.625%。

英國與加拿大達成延續性貿易協議

11月21日,英國政府宣布,英國已與加拿大達成延續性貿易協議,這意味著為英加之間價值200億英鎊的貨物和服務貿易“提供確定性”,并使英國向加入全面與進步跨太平洋伙伴關系協定邁進一步。

G20領導人第十五次峰會就經貿問題達成一系列共識

11月24日,G20領導人第十五次峰會以視頻方式舉行。各方在經貿領域達成包括《二十國集團應對新冠肺炎、支持全球貿易投資集體行動》《G20暫緩最貧困國家債務償付倡議》等一系列務實成果。

習近平主席致電祝賀拜登當選美國總統

11月25日,國家主席習近平致電約瑟夫·拜登,祝賀他當選美國總統。習近平在賀電中指出,推動中美關系健康穩定發展,不僅符合兩國人民根本利益,而且是國際社會的共同期待。