帶強調事項段無保留審計意見對投資者的影響分析

——以201 2-201 9年上市公司審計報告為例

劉培愛 李 然 黃輔仁

隨著股票市場的發展,投資者對強調事項段信息的反應如何,仍是一個值得研究的問題。現有文獻大多只對帶強調事項段無保留審計意見的總體樣本進行了分析,劉明泉對A股市場2011年年報帶強調事項段無保留審計意見反應進行了研究,發現帶強調事項段審計意見發布后,市場做出了負向的反應;闞京華對2001-2003年帶強調事項段無保留審計意見研究時發現,投資者對非限制性強調事項的無保留審計意見有顯著的負反應。也有少部分研究是針對樣本進行分類分析的,韓麗榮等通過對風險進行分類,研究了2008-2013年的帶強調事項段無保留意見的影響,發現投資者對經營風險事項關注程度更高。除了對整體樣本或者按風險分類分析,通過觀察可以發現在所有被出具強調事項段審計意見的企業中,有不少企業連續被出具強調事項段審計意見。因此在研究強調事項段對投資者的影響時,額外對前一年被出具強調事項段審計意見與前一年被出具標準審計意見進行分類分析,根據投資者的反應,判斷投資者在投資時是否會關注企業往年的審計意見后進行謹慎投資。如果前一年度為標準審計意見的企業更容易引起投資者反應,那么說明投資者對突然出現的“壞消息”會有更強烈的反應。其次,帶ST或*ST企業一般說明其財務狀況等方面出現了異常而被交易所進行了特別處理,在研究強調事項段對投資者的影響時,分別對ST與非ST的企業進行分析,觀察投資者是否能夠對企業的情況進行辨別并進行投資選擇。現有文獻的研究窗口期大都在審計意見披露日的前后10日,為了使研究結果更有說服力,同時能夠觀測到強調事項段對投資者的影響,本文將研究窗口擴展到審計意見披露日的前后15日。

一、假設提出

假設一:在研究窗口期內,投資者對帶強調事項段審計意見表現為負向反應。

被出具強調事項段審計意見,對大多數投資者來說是“壞消息”,我們猜測絕大多數投資者會選擇趨利避害,此假設通過研究總體343個樣本數據的平均超額收益變化進行驗證。

假設二:在研究窗口期內,投資者對上一年度為標準審計意見的企業有更明顯的負向反應。

我們猜測前一年度是標準審計意見的企業,在第二年度被發布“壞消息”后,其影響程度要大于前一年就被發布“壞消息”的。此假設通過比較前一年被出具標準審計意見的119個樣本與前一年被出具強調事項段審計意見的97個樣本的平均超額收益進行驗證。

假設三:研究窗口期內,投資者對被特殊處理的企業本年被出具強調事項段審計意見有更明顯的負向反應。

為了減小其他因素的影響,兩組數據均從206個連續被出具強調事項段審計意見中選取,其中經ST處理的企業數據為87個,未經ST處理的企業數據為119個,此假設通過比較兩者的平均超額收益進行驗證。

二、實證及結果分析

(一)數據來源與樣本選取

以2012-2019年滬深A股上市公司被出具的帶強調事項段審計意見為研究對象,共計459個樣本數據,剔除缺失數據與數據日期跨度過大的116個樣本后剩余343個總樣本,343個總樣本分為119個前一年被出具標準審計意見樣本、206個前一年被出具強調事項段審計意見樣本與18個前一年被出具其他審計意見樣本,其中206個前一年被出具強調事項段審計意見樣本可劃分為87個ST企業樣本和119個非ST企業樣本。按照原因分類,可將343個總樣本分成200個持續經營不確定樣本、71個立案訴訟樣本和72個其他樣本,如表1所示(以上所有樣本數據皆出自中信證券)。

表1 總樣本按照三種原因分類結果

(二)事件研究設計及分析

通過事件研究法,計算樣本公司審計報告披露日前后某特定窗口期的平均超額收益率作為投資者反應的觀察對象,將上市公司審計報告的披露日作為研究中點(披露日不計入窗口期),并取其前后各15日構成研究的窗口期。

1.事件研究設計

窗口期包括事件窗口期和估計窗口期,本文將該公司公布審計報告類型當日作為時間的中心點,向前向后延伸15日作為事件窗口期,估計窗口期是用來測算“正常”情況下的該股票的預期收益率,本文選取了[-120,-31]作為估計期間。

①在假設資本資產定價模型(CAPM)成立的情況下,根據證券資本資產定價理論模型來計算正常收益率。公式:Ri,t=α+βRm,t+ε

②將上市公司在估計期內的實際收益率Rm,t與市場收益Ri,t進行線性回歸分析,可得到二者之間的回歸方程。

③根據回歸方程計算在窗口期[-30,30]的預期收益率,計算超額收益率,將其加總即得到累計超額收益率,公式:AR=Rm,t-Ri,t,CAR=∑AR

2.事件研究結果分析

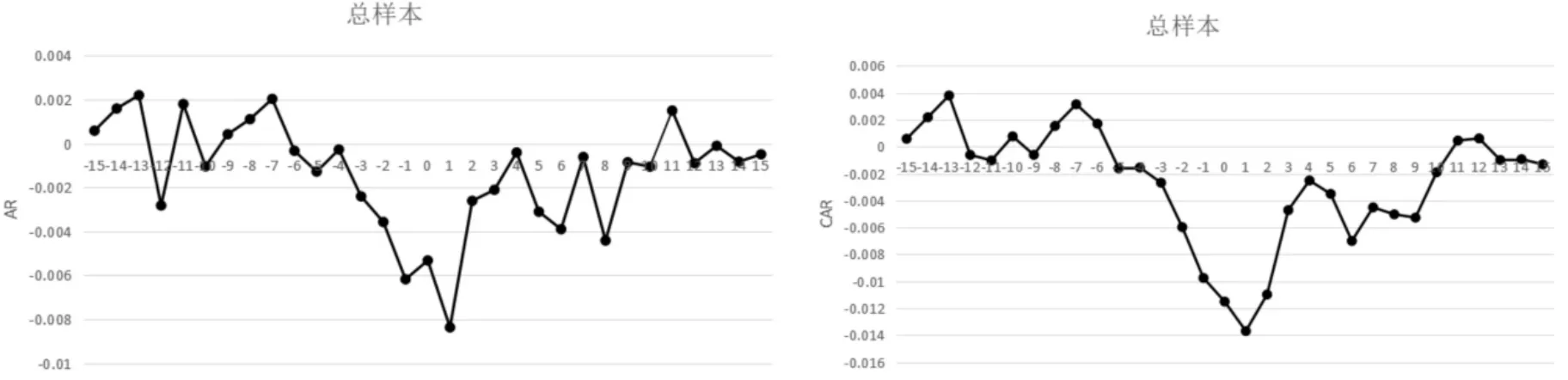

圖1為343個樣本形成的總樣本披露日前后15天的平均超額收益變化情況,從圖中可以明顯看出投資者在披露日前6天就產生了負效應,披露當日更表現出了明顯的負向反應,第二天負向反應最激烈AR值達到最低,數值超過-0.008。帶強調事項段審計報告CAR的負反應從披露日持續到第10日,可以說帶強調事項段審計報告的披露,對股票價格產生了相當的負向影響。

圖1 帶強調事項段審計報告樣本公司的AR和CAR

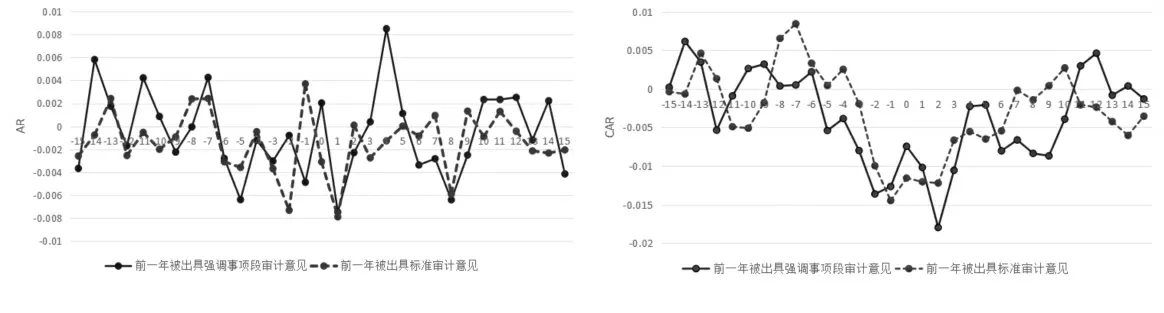

圖2 前一年被出具強調事項段與前一年被出具標準審計意見AR和CAR

圖3 ST企業與非ST企業AR和CAR

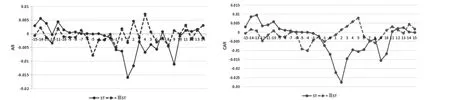

圖4 三種不同原因下AR對比

圖2為披露日前后15天的前一年被出具標準審計意見的企業與前一年被出具強調事項段審計意見的企業AR和CAR的對比。在披露日當天前一年被出具標準審計意見呈現出明顯的負效應,而前一年被出具強調事項段審計意見從數據上觀看是正效應,但它在事件日前6日就已經開始產生負效應,產生這樣的原因可能是因為市場上投資者鑒于往年數據推斷的結果。在CAR對比中,前一年被出具標準審計意見的在事件日后10日內都是負值,而前一年被出具強調事項段審計意見的市場反應期只有9天,大體呈逐漸上升態勢,隨著時間推移影響的顯著性正在逐漸減弱。我們認為,企業一旦被出具強調事項段的審計意見,也就向利益相關者傳遞出企業擁有一定的財務或經營風險,會對投資者產生影響,且一個表現一直較好的企業突然被公布“壞消息”,投資者在市場上的反應是巨大的,為企業帶來沉重的負效應。

圖3為披露日前后15天的前一年被出具強調事項段審計意見的ST企業和非ST企業AR和CAR的對比。在披露日當天ST公司出現明顯負效應,而非ST公司則出現了微小的負效應,但非ST公司在事件日前6天就進入負效應期。兩類企業CAR比較顯示,在[0,11]窗口期內,ST企業的市場負效應相當明顯;非ST公司在[-5,1]呈現出負效應,非ST企業CAR自事件日前5天就進入負值狀態,說明市場對非ST公司被出具強調事項段審計意見有所猜測。

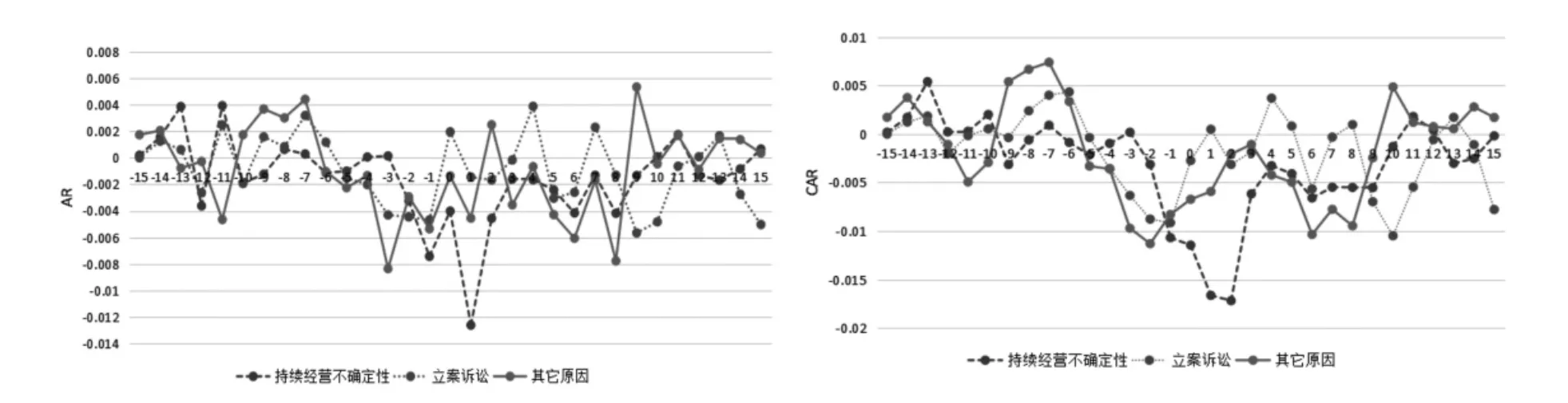

圖4為由于持續經營不確定性、立案訴訟與其他原因(除持續經營不確定性與立案訴訟以外的原因)引起的強調事項段審計意見的AR和CAR變化圖,從圖中可以看出,在披露日的后一天,投資者對由于持續經營不確定性引起的強調事項段審計意見反應最為激烈,其次是其他原因,而立案訴訟對投資者的影響最小。這說明市場投資者對被出具帶強調事項段審計意見的企業中經營風險有較高的關注度。

三、研究結論

通過對被出具強調事項段審計意見的2012-2019年滬深A股上市公司研究發現,在所有被出具強調事項段的企業中,前一年被出具強調事項段審計意見的企業占多數;被出具強調事項段審計意見的原因多數為持續經營的不確定性。通過對平均超額收益率的計算發現:①市場投資者對帶強調事項段審計意見表現為負效應;②市場投資者對上一年度為標準審計意見的企業相比于上一年為帶強調事項段審計意見的企業有更明顯的負效應;③在前一年被出具強調事項段審計意見的企業中,市場投資者對被特別處理的企業本年被出具強調事項段審計意見有更明顯的負效應;④市場投資者對被出具帶強調事項段審計意見的企業中經營風險有較高的關注度。