P2P網貸平臺中的地域歧視現象研究

——以某P2P網貸平臺為例

高雯青 江南大學商學院

一、理論分析與研究假設

P2P網貸平臺是指借貸雙方在無第三方金融機構參與的情況下,通過網絡線上交易進行的無擔保借款。在金融借貸中一直存在信息不完全問題,且由于缺乏金融中介機構,這類問題在互聯網借貸市場中更為嚴重[1]。同時,由于我國國土面積廣大、幅員遼闊,地域間的文化背景、經濟發展水平及生活方式等都存在一定的差異,易引發借貸關系中由于地域歧視而產生的不公平對待現象。經濟發展水平較好、金融環境優良、人均收入水平高地區的借款人更易獲得貸款。廖理以某P2P網貸平臺為例,發現不同省份間訂單的成功率仍存在顯著差異,體現了P2P網貸平臺的“非有效的偏好歧視”[2]。蔣彧發現P2P網絡借貸中存在由地區間收入水平不均衡引發的地域歧視現象[3]。已有研究對P2P網貸歧視現象的分析較為透徹,局限之處在于針對P2P平臺集中暴雷期間的地域歧視現象研究較少,且缺乏對緩解地域歧視現象的因素分析。本文試圖彌補研究不足,助力互聯網金融良性發展。

綜上分析,本文依據樣本期間的地區收入水平將借款人所在地域進行排序,取排名前十的地區為高收入地區(上海、北京、浙江、天津、江蘇、廣東、福建、遼寧、山東、內蒙古),取排名后十的地區為低收入地區(寧夏、四川、河南、新疆、廣西、青海、云南、貴州、甘肅、西藏),提出以下假設:

H1:相比較高收入地區借款者,低收入地區借款者在P2P網貸中借款成功率更低;

H2:相比較高收入地區借款者,低收入地區借款者在P2P網貸中借款違約率更低。

二、數據來源和研究設計

(一)數據來源

本文利用了Python進行數據挖掘,搜集P2P網貸平臺的相關借貸數據,采用EViews進行回歸分析。考慮到2017年后某P2P網貸平臺針對暴雷現象進行整改,將信用標的轉為實地認證標,因此17年后違約量大幅減少,使17年至今的數據于本文研究意義不顯著。綜合考量,選擇2015年1月至2016年12月為樣本期間。剔除主要變量缺失的部分數據后得實際有效樣本數據400341條。

(二)計量模型和變量定義

為檢驗上述假設,構造如下被解釋變量回歸模型,分別為借款成功Success和發生違約Overdue兩種回歸模型:

以Success為被解釋變量的式(1)主要研究借款人成功率與地域之間的關系,其中Success表示借款是否成功,High表示高收入水平地區,Low表示低收入水平地區,Controls為一組控制變量。

以Overdue為被解釋變量的式(2)主要研究借款人違約率與地域之間的關系,其中Overdue表示是否發生違約,解釋變量與控制變量均與式(1)一致。

本文采用Logit模型進行回歸,并利用Probit模型對樣本進行穩健性檢驗。選擇的控制變量包括Sex、Credit Rating、Age、Education、Marital Status、Income、Has House、House Loan、Has Car、Car Loan、Working Hour,11個控制變量分別用于衡量借款人性別、信用評級、年齡、教育背景、婚姻狀況、收入、房產及房貸、車產及車貸,及工作經驗。

三、實證檢驗與結果分析

(一)描述性統計

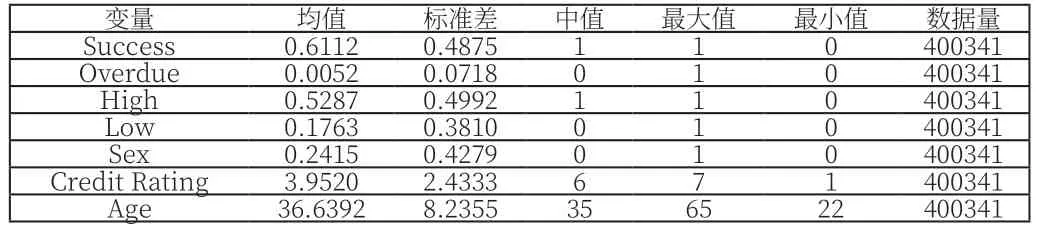

對主要變量進行描述性統計,結果如表1。

表1 主要變量的描述性統計

首先觀察被解釋變量,Success的均值為0.6112,表明在樣本時間段內某P2P網貸平臺的借款成功率較為良好,有61%左右的借款人可以成功借入貸款;Overdue的均值較低,僅有0.0052,說明在總體借款人中約有0.5%的借款人會在成功借款后發生違約。其次觀察解釋變量,約52.87%的借款人來自高收入地區,約24.15%的借款人來自低收入地區。

(二)地域歧視假設的檢驗分析

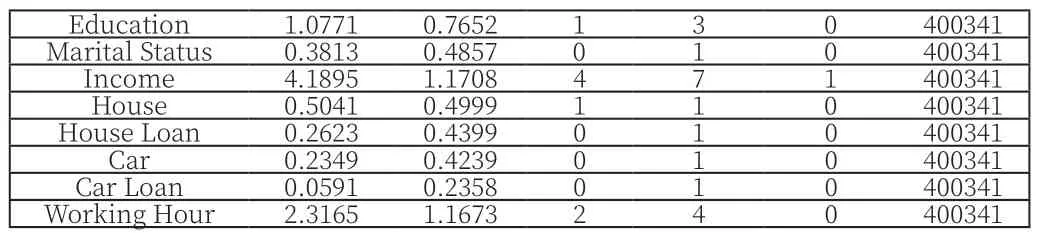

回歸結果見表2,除Marital Status和House的回歸系數不顯著,Sex的回歸系數在10%的水平上顯著,Income和Car的回歸系數在5%的水平上顯著,其余變量的回歸系數均在1%的水平上顯著,且模型整體的擬合優度較好。

表2 借款者地域差異對P2P網貸借款成功率及違約率的影響

High的回歸系數為0.2698,且在1%的水平上顯著為正,與此同時Low的回歸系數為0.1575,同樣在1%的水平上顯著為正。這說明收入水平與借款成功率呈正相關。假設H1初步成立,即P2P平臺在借貸過程中存在一定程度的地域歧視現象。

控制變量上,Credit Rating、Age、Education、House Loan、Car Loan、Working Hour均在1%的顯著性水平上和P2P平臺的借款成功率呈現顯著的正相關,這體現了較高信用評級、年齡較為年長、受教育水平較好、擁有房貸車貸以及有一定工作經驗的借款人更容易成功獲得P2P平臺借款。

具體來看,Credit Rating回歸系數為正。信用評級等級越高,貸款人對借款人的信任程度越高,更容易獲得借款。House Loan、Car Loan的回歸系數均顯著為正,在我國借款人往往需要較好的信用才能申請到相關貸款,同時要保證每月的穩定收入,因此擁有房貸車貸的借款人會更受互聯網貸款人的青睞。

為分析假設H2,本文對借款人地域信息和借款違約率進行回歸。結果見表2,High回歸系數在1%的水平上顯著為負值,而Low回歸結果并不顯著,因此不能說明地區收入水平的高低與借款違約率存在顯著的相關關系。因此,在高收入地區與低收入地區借款者違約率并沒有明顯差異時,高收入地區借款者成功率卻顯著高于低收入地區,充分體現了我國P2P網貸市場存在一定程度的非理性偏好地域歧視現象。

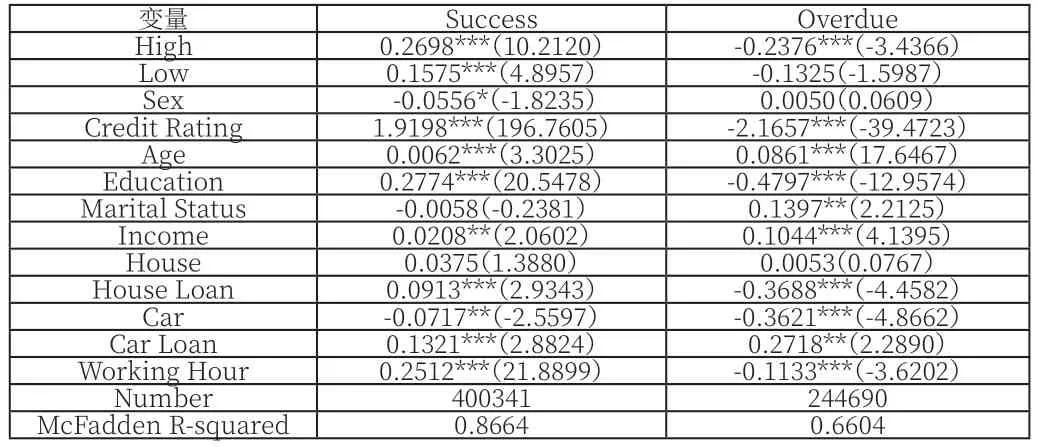

(三)引入交互項分析和穩健性檢驗

金融借貸過程中借款人較高的學歷能反映其擁有更好的信用品質,由此其借款成功可能性會越高、違約可能性也會越低[4]。本文進一步分析了低收入地區借款人的學歷背景是否能緩解地域歧視。在式(1)中加入借款人地域和學歷背景的交互項(High×Education、Low×Education)。回歸結果見表3,兩個交互項的回歸系數均在1%水平上顯著,前者為正后者為負,說明低收入地區借款者可以通過其自身的學歷背景提高借款成功率,緩解其受到的歧視現象。為進行穩健性檢驗,本文采用Probit回歸重復上述過程,兩種回歸方法的結果相同,各回歸系數顯著性與方向均與前文一致。

表3 Success交互項回歸與穩健性檢驗

四、結論與建議

研究結果顯示,借款人地區收入水平的高低對網貸借款成功率有顯著影響。盡管在不同收入水平地區間的借款違約率不存在顯著差異,但高收入水平地區的借款人成功率顯著高于低收入地區借款人。但借款者較好的學歷背景對緩解地域歧視有一定的效果,借款者的學歷教育背景作為風險識別的信號之一。地域歧視的存在需要P2P平臺加強與借款人間的信息透明度,弱化借貸雙方的信息不對稱性,政府部門也應完善信用評級體系,避免非理性歧視現象導致的信用風險,使市場資金配置更加有效。