H集團財務困境破解案例研究

[摘 要]國有上市公司作為上市公司中的重要力量,既是全民所有制企業(yè),也是公眾公司,所以自然也成為公眾的焦點。而作為國有上市公司的大股東,它們的處境并不樂觀,甚至有一部分早已陷入財務困境。文章試圖通過分析H集團財務困境的形成原因,并提出破解建議。

[關鍵詞]財務困境;戰(zhàn)略;債轉股;資產剝離

[DOI]10.13939/j.cnki.zgsc.2021.01.135

1 H集團陷入財務困境的背景

H集團是江蘇省一家老字號國有企業(yè),主要從事調味品的生產和銷售,是中國最有歷史和知名度的調味品企業(yè)之一。H集團的前身是一家生產調味品的家庭作坊,經過一百多年的發(fā)展,在新中國成立初期改制為國有企業(yè)。21世紀初,H集團的核心板塊的子公司成功登陸A股市場,成為調味品相關細分行業(yè)的首家上市公司。截至2019年年底,H集團擁有員工3000人,年產量近30萬噸,產值超20億元,是相關調味品細分行業(yè)的龍頭企業(yè)。

在21世紀初期,H集團的核心子公司上市,開始進入發(fā)展快車道,資本市場和當?shù)卣枷M鸋集團能夠利用市場資金快速發(fā)展,做大市值,產生帶動和引領作用。在這樣的背景之下,H集團采取了多元化的擴張戰(zhàn)略,各種并購和投資層出不窮,在2010年左右,各級子公司的數(shù)量甚至超過100家。但是,因為環(huán)境、管理等各種原因的影響,產生效益的子公司不多,集團處于快速失血的狀態(tài)。另外,隨著資本市場的監(jiān)管越來越嚴,大股東對上市公司的資金占用又被嚴格監(jiān)管和限制,H集團為了維持經營,不得不加大杠桿的使用,久而久之,H集團的資產負債率越來越高,通過表1可以看出,H集團母公司近三年的資產負債率都超過了90個百分比。H集團的歸母所有者權益已經為負數(shù),最近三年雖然有縮小的趨勢,但仍然小于零。從這兩個核心指標來看,H集團的財務狀況已經惡化,急需改善。

2 H集團財務困境成因分析

2.1 戰(zhàn)略失誤

戰(zhàn)略失誤可能是企業(yè)內部導致財務困境的最主要的原因之一。Miles和Snow把公司的戰(zhàn)略分為三種類型:進攻型、分析型和防御型,而我國學者一般認為戰(zhàn)略可以分為成長型、穩(wěn)定型和收縮型,這兩種說法對戰(zhàn)略的分類大同小異。高夢捷(2018)從公司戰(zhàn)略、高管激勵的因素分析了公司戰(zhàn)略與公司陷入財務困境的內在聯(lián)系,經過實證分析,她認為戰(zhàn)略激進程度與財務困境成正比。也就是說戰(zhàn)略越激進,企業(yè)陷入財務困境的可能性就越大。

一般而言,企業(yè)的總體戰(zhàn)略決定了企業(yè)的經營戰(zhàn)略和財務戰(zhàn)略。近些年中國經濟高速發(fā)展,國有產業(yè)集團自然不甘落后,另外,國資委對國有企業(yè)的考核也主要是銷售和利潤的增加,所以大部分國有企業(yè)的總體戰(zhàn)略都選擇了成長型戰(zhàn)略。在這種戰(zhàn)略的引領下,財務也選擇了激進的投融資戰(zhàn)略,但是一部分國有企業(yè)的盈利能力卻并不足以支撐企業(yè)的成長,反而把企業(yè)帶入了財務困境。

H集團過度使用了進攻型戰(zhàn)略。H集團是我國為數(shù)不多的百年企業(yè),究其原因,發(fā)展的“穩(wěn)”和“慢”是占首位的。中國地大物博,區(qū)域性明顯,所以這也注定了調味品的市場適應性。一直以來,H集團的主要市場都集中在長三角地區(qū),這也是客觀存在的事實。

H集團在2010年前后,子公司數(shù)量猛增,大部分都是非相關的企業(yè),行業(yè)也是遍布房地產、醫(yī)藥、零售、建材、包裝等。這樣大規(guī)模的進攻戰(zhàn)略是非常不恰當?shù)摹J紫龋琀集團沒有大量的資金作為支持。在H集團的核心子公司上市之初,國家相關法規(guī)等不完善,集團還可以利用上市公司資金實現(xiàn)集團的利益協(xié)同,但是隨著集團投資規(guī)模過度,上市公司監(jiān)管趨嚴,H集團的自有資金嚴重不足。其次,H集團不具備管理多行業(yè)的能力。在H集團投資的企業(yè)中可以發(fā)現(xiàn)一個很嚴重的問題,控股而不控制,根本原因就是H集團沒有相關領域的人才去參與管理,只有讓出控制權。

2.2 對上市板塊扶持

理論界對大股東和上市公司的關系研究較多,主要是集中在大股東對上市公司的利益侵占等方面。但是,大股東對上市公司的扶持卻研究很少,實際上部分國有上市公司大股東之所以陷入財務困境,大股東對上市公司的扶持也是很重要的原因之一。

國有上市公司大股東對上市公司的扶持主要分為兩個階段。第一個階段是上市初期。集團為了該板塊能成功上市,把優(yōu)質資源注入股份公司,包括財力、人力等,而留給集團的只剩下一些非盈利企業(yè)。第二個階段是上市中后期,在這個階段內,上市板塊可能由于經營的問題或者社會經濟環(huán)境的變化,部分之前的優(yōu)質資產發(fā)生變化,阻礙了上市公司業(yè)績的提高,集團為了保證上市公司的市場反應,會進行資產的剝離,而接手這部分“垃圾”資產的可能只有大股東,而這部分資產的盈利能力很難會發(fā)生改變,只會加重大股東的負擔,加速財務境況惡化。

H集團在2000年之后進入快速多元化的發(fā)展階段,聯(lián)合其上市子公司進軍房地產市場。房地產板塊出資結構為上市子公司控股,占股權的80%,大股東僅占20%,是象征性參股。雖然房地產市場在進入21世紀后出現(xiàn)了井噴式的發(fā)展,但是H集團的房地產板塊卻不溫不火,甚至在2010年后出現(xiàn)虧損,成了上市公司業(yè)績的拖累。在這樣的背景下,上市公司想到了剝離房地產板塊,而H集團就成了“接盤俠”。上市公司把自己的股權作減資處理,大股東成了房地產板塊的唯一股東。截至2019年,經初步估算,房地產板塊預計損失超3億元,是大股東最大的失血板塊。上市公司現(xiàn)如今都已經是公眾公司,大股東占股比例也有越來越少的趨勢,如果大股東對上市公司進行扶持,這在某種程度上是把自己的收益分給了上市公司的小股東,對大股東不利,這也是使其陷入財務困境的重要原因之一。

2.3 經營管理不善

對一部分陷入財務困境的企業(yè)而言,經營管理不善可能是最根本的原因。財務困境往往表現(xiàn)為財務指標的失常,而財務問題往往只是結果或者表象,究其根本原因還是經營管理問題。是否有清晰的經營戰(zhàn)略、是否有好的產品、好的市場、好的品牌、好的管理團隊和人才?這些都是企業(yè)能否在競爭中取勝的重要因素。

經營管理問題也是H集團陷入財務困境的根本原因之一。在進入21世紀后,大型企業(yè)都在進行多元化發(fā)展,其中不乏好的企業(yè)取得了成功,短短十幾年就建立起了自己的商業(yè)帝國,其能取得成功的重要原因之一就是優(yōu)秀的經營管理水平。H集團雖為老字號國企,但身處傳統(tǒng)行業(yè),體量和規(guī)模其實并不是特別大,企業(yè)所處的地理環(huán)境也約束了其管理理念和經營人才的培養(yǎng),所以其經營管理能力并不強。

在這種背景下,H集團依然采取了相關和不相關多元化,所以結果并不理想。H集團旗下的房地產板塊、建材板塊成了兩個最明顯的例子。因為缺乏房地產經營管理的能力,也沒有吸收相關領域的人才,房地產板塊一直都是處于虧損的邊緣,甚至在市場火熱的時候,房地產板塊依然是毫無起色。為了解決經營管理不善的問題,房地產板塊選擇了與相關公司合作開發(fā),當起了甩手掌柜,把管理權拱手相讓。如果確實能選擇一個有資質、比較誠信的合作伙伴,或許房地產板塊還不至于虧損嚴重,結果就是實際開發(fā)和管理被對方牢牢控制,開發(fā)成本明顯高于同業(yè),甚至出現(xiàn)交房違約。這一系列問題的出現(xiàn)很大程度上都要歸因于H集團在相關領域經營管理能力的薄弱。

建材板塊的沒落也是如此。投資建材板塊后,在絕對控股的情況下,因為經營管理能力的限制,不敢變更原管理層,小股東成為實際控制人。在以后的若干年,H集團就這樣被其牽著鼻子走,不僅沒有實現(xiàn)效益,還盲目地投資二級甚至三級子公司,出現(xiàn)了更大規(guī)模的虧損。

3 H集團財務困境破解建議

3.1 制定與H集團現(xiàn)狀相匹配的戰(zhàn)略

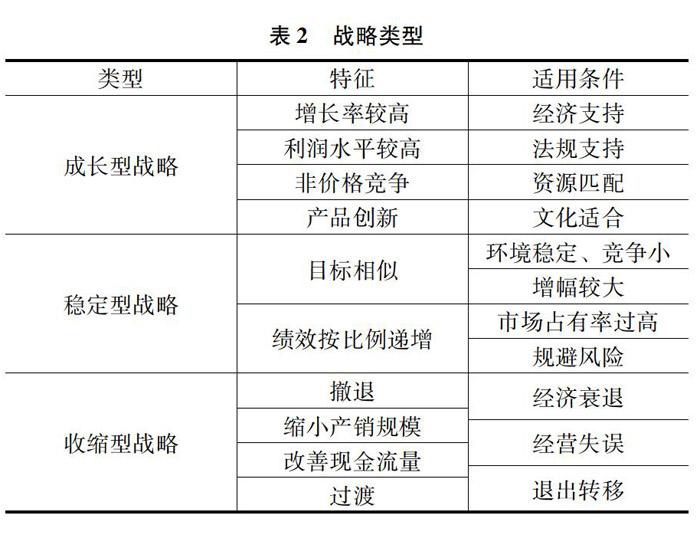

企業(yè)戰(zhàn)略一般會分為三個維度:企業(yè)總體戰(zhàn)略、經營戰(zhàn)略和職能戰(zhàn)略、財務戰(zhàn)略。在這三種戰(zhàn)略中,企業(yè)總體戰(zhàn)略是最重要的,它會引領其他戰(zhàn)略的走向,對于陷入財務困境的企業(yè),及時調整之前的戰(zhàn)略,制定當前最合適的戰(zhàn)略尤為關鍵。企業(yè)總體戰(zhàn)略有三種:成長型戰(zhàn)略、穩(wěn)定型戰(zhàn)略和收縮型戰(zhàn)略。三種戰(zhàn)略的特征和適用條件見表2。

從表2可以看出,對陷入財務困境的企業(yè)而言,收縮型戰(zhàn)略更為適合。陷入財務困境企業(yè)最大的問題往往是現(xiàn)金流不足,債務無法及時償還,如果企業(yè)能制定與之相匹配的收縮型戰(zhàn)略,通過資產剝離、債權股等方式改善企業(yè)的現(xiàn)金流量,會把企業(yè)帶出財務困境。

通過分析可以發(fā)現(xiàn),H集團財務困境形成的重要原因之一就是沒有制定與之匹配的企業(yè)戰(zhàn)略。筆者建議可以從三個層面去考慮戰(zhàn)略的制定。

首先,在H集團層面,即大股東層面,可以制定穩(wěn)定型的企業(yè)戰(zhàn)略,畢竟外界和內部都需要其保持穩(wěn)定,一味地擴張和收縮都不太合適。其次,H集團非核心板塊的成員企業(yè)以收縮為主,不再新增投資,除非有一定的戰(zhàn)略作用,否則都應該考慮退出。以房地產板塊、建材板塊為首成員企業(yè)的處理應該首當其沖,其他非相關的子公司也要考慮處置。最后,對于上市板塊,可以考慮制定成長型戰(zhàn)略。H集團的核心板塊就在于此,作為相關行業(yè)細分的領頭羊,具有很大的市場空間,可以充分利用其品牌價值和資金優(yōu)勢進行相關擴張。投資方式建議多采用間接投資,比如通過二級市場去持有相關競爭對手的股權或者直接布局相關競爭對手的IPO等,在自身經營管理能力不足的情況下,通過資本市場去獲得部分收益。

3.2 債轉股和資產剝離

在制定了合適的戰(zhàn)略后,H集團需要考慮如何去有效的解困,畢竟每年近20億元的負債,產生了近1億元的利息,吃光了H集團的收益。如果要走出財務困境,去杠桿是非做不可。

3.2.1 債轉股

H集團的債務主要來源于銀行,可以考慮與銀行達成債轉股的協(xié)議。這里的股權可以考慮兩種形式,首先是H集團的股權,即出讓大股東的股權。H集團是當?shù)貒Y委的全資公司,在國企改革的背景下可以出讓部分H集團的股權給相關銀行,如果考慮到銀行比較分散,可以成立由銀行聯(lián)合體為股東的投資公司。其次是上市公司的股權,H集團現(xiàn)如今仍然持有上市公司超過40%的股權,是絕對的大股東,可以通過非公開轉讓的方式轉讓部分股權給債權人。債轉股的形式可以是上述兩種中的一種,也可以是兩種的組合,目的就是通過債轉股來消除H集團的債務,走出財務困境。

3.2.2 資產剝離

在H集團的戰(zhàn)略引領下,資產剝離是必須要采取的一種方法,一方面它可以止虧,另一方面可以產生一定的現(xiàn)金流,這對H集團緩解債務壓力也是很有必要的。資產剝離也有兩個維度,其一可以考慮把效益差且不相關成員企業(yè)出售給集團外意向人,比如房地產、建材板塊,H集團必須要果斷處置。其二可以考慮把一些核心板塊的相關成員企業(yè)出售給上市公司。這樣既避免了大股東與上市公司存在關聯(lián)交易的可能,另外可以合理合規(guī)地使用上市公司的資金。比如H集團下屬的涉及調味品的外貿、批發(fā)及包裝等企業(yè)都可以轉讓到上市公司體系內,不但幫助大股東緩解了債務危機,也做大了上市公司的規(guī)模。

3.3 改善H集團的經營管理

如果H集團在完成了戰(zhàn)略的調整,通過資產剝離、債轉股、減持股份等一系列運作讓其現(xiàn)金流回歸正常,那企業(yè)最后需要解決的就是經營管理問題,只有經營管理改善后,企業(yè)的財務狀況才會實現(xiàn)良性循環(huán)。經營管理的改善既是破解財務困境的出發(fā)點,也是落腳點。H集團的經營管理完善可以考慮從如下兩個方面出發(fā)。

3.3.1 建立全面預算管理體系

預算管理無論是在管理會計領域,還是在內部控制體系中都發(fā)揮著舉足輕重的作用,雖然預算的準確性一直被人詬病,但是如果能用“錯誤”來代替“雜亂無章”也是一種進步。H集團制定了合適的戰(zhàn)略,通過計劃和預算把經營管理與戰(zhàn)略目標進行有效的銜接,按照預算有條不紊地進行經營和管理,即使結果不完美,但是也不會有太大偏差。更重要的是預算管理嚴格限制了個人發(fā)揮,特別是高層管理人員的發(fā)揮,這對H集團的經營管理是個利好。

3.3.2 建立以財務共享服務中心為基礎的管理會計體系

H集團的財務管理一直都是集團管理的重點,也是集團管理的抓手,大部分成員企業(yè)的失控都最終體現(xiàn)在財務的失控,所以建立集團層面的財務共享服務中心,把成員企業(yè)的資金、核算、稅務管理等權利進行集中管理,做到真正的控制風險。另外,財務共享服務中心的建立可以促進財務人員轉型,把財務人員從傳統(tǒng)的會計核算中解放出來,讓他們充分地參與業(yè)務管理,把企業(yè)的風險控制在萌芽階段。

參考文獻:

[1]崔屹峰,宋溫齊.企業(yè)財務困境理論研究[J].經濟研究,2017(9):21-23.

[2]高夢捷.公司戰(zhàn)略、高管激勵與財務困境[J].財經問題研究,2018(3):101-108.

[3]侯麗萍.企業(yè)財務困境破解實例分析[J].財務管理,2014(1):64-66.

[4]胡寧,靳慶魯.社會性負擔與公司財務困境動態(tài)[J].會計研究,2018(11):28-35.

[5]李興海.上市公司財務困境成因分析與對策研究:以中國遠洋為例[J].財稅研究,2017(11):162-163.

[6]秦志敏,王雅梅.我國上市公司大股東控制與財務困境關系研究[J].宏觀經濟研究,2014(7):98-107.

[7]夏寧,宋學良.財務困境預測模型綜述[J].管理論壇,2015(8):27-29.

[8]謝志華,呂澤龍.去杠桿與債轉股[J].財務與會計,2019(5):8-12.

[9]趙麗瓊,王彤,王靖.我國財務困境上市公司資產剝離的績效研究[J].財務與金融,2015(5):57-64.

[作者簡介]鄧文文(1983—),男,湖北天門人,碩士研究生,研究方向:管理會計。