并購業績承諾初設、履約與經濟后果

房欣宇 何衛紅

[摘要]以創業板上市公司2014—2016年發生非同一控制企業合并的265個并購事件為研究樣本,追蹤并購事件中業績承諾條款的初始設立、后續履約及被購方行為,探討業績承諾契約相關具體要素的經濟后果,據此提出改進上市公司并購重組中業績承諾契約的條款設計,完善對賭協議,以更好地發揮其在并購重組中的激勵作用和投資者保護功能。

[關鍵詞]業績承諾;并購重組;契約要素

《上市公司重大資產重組管理辦法》對于業績承諾在并購中的使用范圍進行了規范。盡管2014年開始已經不再強制非關聯企業的重大資產重組使用業績承諾,但是,在非關聯的并購交易中,為數不少的上市公司仍然自愿選擇約定業績承諾。非關聯并購和關聯并購中采用業績承諾的機理并不一致,業績承諾的契約設計及對并購雙方的影響也存在差異,本文僅研究非關聯并購中的上市公司自愿采用業績承諾的情況,因此研究對象從2014年的非同一控制下的企業并購開始。

已有的研究表明,高業績承諾的顯著經濟后果之一是高評估帶來的高并購溢價[1],這給被并方股東帶來了高額收益。業績承諾對收購方的收益短期取決于事件窗口期的超額收益,中期取決于業績承諾的實現程度,長期取決于業績承諾到期后的業績表現。從上市公司年度報告(2017—2019年)中出現的集中性的“商譽爆雷”現象來看,3至5年前的高業績承諾帶來的高溢價并購對并購方的利益保障并不理想,而這些與業績承諾的初始契約條件設置、履約狀況以及被購方行為有著密切的關系。

本文以創業板上市公司2014—2016年發生重大資產重組并且采用業績承諾補償方案的265個項目為研究樣本,追蹤并購事件中業績承諾條款的初始設立、后續履約及被購方行為,描述業績承諾契約條款與其后續經濟后果的關聯,據此提出改進上市公司并購重組中業績承諾契約的條款設計建議,以更好地發揮其在重大資產重組中的作用,確保重組交易的合理性和公平性。

一、 文獻述評

業績承諾在我國是2008年以來出現的新現象,初始應用在大股東主導的關聯交易中,近些年來受到研究者的持續關注。受制于樣本研究容量和數據,從研究方法看,除單純的定性研究業績承諾本質及內涵以外,國內關于業績承諾的定量研究大多可以歸為兩類:一類是對業績承諾相關現象進行的描述性統計分析;另一類是運用大樣本數據進行的以回歸分析為主體的實證研究。

從研究內容看,主要包括以下幾個方面:

(1)業績承諾與并購估值。該類研究通常以描述性統計和案例研究的方法進行。已有研究普遍認為,高承諾助漲了并購重組案例中的高估值泡沫[1],使得上市公司重大資產重組呈現出“高估值、高承諾”并駕齊驅的特征[2]。王競達等[3]發現,在以收益法作為最終評估方法、以利潤承諾作為未來預測收益額的項目中,未來預測收益額與業績承諾之間的相關性系數高于0.99。張冀[1]以中小板2015—2016年重組樣本為例,有業績補償安排占比達80%,且平均估值溢價率達886%,比沒有業績承諾的高出200%。由此可見,在估值倍數既定的條件下,業績承諾對于高估值起到明顯的支撐作用。

(2)業績承諾與并購雙方績效。該類研究通常以基于大樣本的回歸分析進行。從并購的短期效應來看,呂長江等[4]探究業績承諾在并購交易過程中的協同效應和交易雙方股東的利益配置發現,業績承諾提高了被收購方股東收益,但是只能給收購方帶來短期的收益。從并購后的長期效應來看,潘愛玲等[5]認為業績承諾的實施對被收購方有一定的激勵效應,業績增長率與激勵效應表現出倒“U”型狀態,股份補償方式相比于現金補償方式會對激勵效應產生更大的影響。饒艷超等[6]則發現雙向業績承諾補償、股份補償、帶有減值測試的承諾補償對于被收購方更能起到激勵作用。饒茜等[7]發現股份補償對收購方業績的影響要優于現金補償,一定程度上保護了中小股東權益。關靜怡等[8]以定增并購后一年的數據,研究業績承諾增長率和收購方股價崩盤的關系,發現過高的對賭目標會加劇股價崩盤的風險。

從已有的研究成果來看,對于并購重組中業績承諾的實際效果在以下幾個方面結論較為一致:(1)業績承諾是高并購溢價的原因之一。(2)業績承諾對于被并方存在激勵效應,其中雙向業績承諾補償效果優于單向業績承諾補償,股份補償優于現金補償。關于業績承諾對收購方的效果,研究者并沒有得到一致的結論,因此其投資者保護效應尚未得到確切的支持。

與財務領域其他主題相比,目前關于業績承諾的研究還不夠深入,不能夠為指導其在實踐中的應用提供足夠的理論支撐。例如,人們看到的是并購高承諾高估值的雙高現象,統計數據也表明兩者之間存在高度的相關性,但是因果關系并不十分明確:是高承諾帶來了高溢價,亦或是高溢價不得不高承諾?前者顯現為激勵機制,而后者則是保證機制。理論和實證研究在此并沒有突破性的進展。對于除了高溢價之外的其他效果,已有的研究也因為數據限制和樣本容量限制導致其結論的普適性有待進一步檢驗。

研究業績承諾的實際效果的目的之一是為在實踐中更好地運用該對賭協議提供方向指南,既服務于并購雙方利益,又為政府加強監管提供依據,可以更好地服務于資本市場。這就必須對業績承諾的契約設置進行全面研究,包括承諾方向、承諾期限、業績考核指標設定、補償約定等,并探索優化業績承諾契約設計的方向。本文擬從業績承諾契約各要素的初始設置開始,追蹤這些因素與業績完成情況的關系,以期為業績承諾契約優化提供一定的借鑒。

二、 業績承諾契約初始設置

1. 樣本選擇及數據來源

(1)首先,本文參考謝紀剛等[9]的篩選方法,基于創業板上市公司合并報表商譽數值,選擇2014—2016年商譽較前一年有增加的公司作為研究范圍1,在并購相關數據庫中剔除金融行業、相關并購信息缺失的項目后,共篩選出904起并購交易事件作為本文研究對象,本步驟數據來源于同花順金融數據庫。

(2)其次,逐條搜索每個并購事件前后關聯的所有相關公告和并購當年的年度報告,手工搜集整理與并購業績承諾相關的數據,包括業績承諾契約具體條款設置、業績承諾完成情況、業績承諾補償或后期支付情況、業績承諾期前后標的公司的業績狀況等,本步驟數據來源于巨潮資訊。統計發現,904個并購項目中約定業績承諾的有406個項目,占比約45%。

(3)最后,對406個項目的細致分析發現,265個項目采用了業績承諾補償計劃,123個采用了盈利能力支付計劃2,另有18個項目披露不清。前述兩者都是對并購對價的調整機制,都會約定目標利潤。對于并購方而言,兩者的不同在于前者先付并購對價,以其后續的未達業績補償作為保障機制;而后者是先約定業績,后按照業績完成程度支付,以未支付的對價作為保障機制[10]。兩者機理存在差異,本文最終確定采用業績承諾補償的265個項目作為研究樣本。

2. 業績承諾契約要素統計分析

業績承諾契約要素主要包括兩個方面,一是如何考核,二是如何補償。

(1)業績衡量指標及方式

本文首先統計了業績衡量指標,出現頻次如表1所示。以利潤為基礎的指標占絕對優勢,265個并購事件中僅有4個未采用該指標,而是使用了營業收入以及非財務指標的形式。

從衡量指標在具體項目應用的綜合性來看,大多數并購項目單一采用了以利潤為基礎的衡量指標,各年占比都在95%以上,少數項目采用兩個以上指標,如表2所示,三年內僅有一家采用兩個指標考核方式。

從表2還可以看出,創業板上市公司的業績承諾,期限以3年為主,最高6年。對于業績是否達標的考核方式主要有三種:一是逐年考核,二是累計考核,三是逐年+累計考核。其中逐年考核占比最高,單純的累計考核占比極少。

(2)補償條款

業績承諾補償相關條款包括補償方向、補償支付方式、補償金額計算以及是否有減值補償等。

其中,業績承諾補償方向可以分為兩種,一是單向補償,二是雙向補償。前者僅僅約定被并方的補償義務,而后者則約定了并購雙方的補償和獎勵義務。從理論上來說,雙向補償因為在超額業績的情況下能夠獲得獎勵或者增加對價從而增加了對被并方的激勵效應。補償支付方式一般分為現金補償和股份補償以及兩者的混合。其中,混合補償方式中又具體可分為先股份補償、先現金補償以及不區分先后順序補償。以先股份補償方式為例,在以股份補償后已經可以彌補全部的補償額,無需再用現金補償,因此這里將先股份補償方式歸為股份補償一類,先現金補償方式同理。補償金額的計算基準分為以并購對價為基礎和以承諾利潤為基礎。在補償協議中,除了針對業績考核指標以外,有的企業還會約定對于并購資產組進行減值測試,如果發生減值,也要進行補償。具體要素統計結果如表3所示。

從表3可以看出,2014—2016年創業板上市公司并購業績承諾中使用的補償方式以單向補償為主。從補償支付方式看,目前使用股份補償的并購交易最多。從補償計算標準看,以并購對價作為補償總額的計算標準占大多數。同時,約有70.19%的項目約定了商譽減值補償。

三、 業績承諾完成率

1. 并購項目業績承諾整體完成情況

265個并購項目中,僅有245個項目披露了業績實現情況,因此業績承諾完成率情況的統計以這245個項目為依據。

參照王競達等[3]的研究,本文將業績承諾完成率劃分為四個區間:(-∞,0)、[0,100)、[100,120)和[120,+∞),本文樣本并購事項的業績承諾完成率分布區間如表4至表6所示。

通過表4的統計結果,我們可以發現,2014年的業績對賭事件中,承諾期第一年至第六年實際業績值占承諾業績值比率分別為107.1%、98.37%、96.56%、99.09%、73.97%、76.05%。整體上看,2014年度的樣本中實際業績完成情況呈下降趨勢。第二年未完成承諾業績的項目占比由10.61%上升至30.3%,達成承諾業績的項目數占比由89.39%下降至69.7%,第三年未完成承諾業績的項目占比由30.3%上升至37.51%,達成承諾業績的項目數占比由69.7%下降至62.49%。

通過表5的統計結果,我們可以發現,2015年的業績對賭事件中,承諾期第一年至第六年實際業績值占承諾業績值比率分別為109.5%、103.2%、97.44%、98.28%、60.29%、-195.9%。整體上看,2015年度的樣本中實際業績完成情況呈下降趨勢。第二年未完成承諾業績的項目占比由9.28%上升至22.22%,達成承諾業績的項目數占比由90.27%下降至77.78%,第三年未完成承諾業績的項目占比由22.22%上升至42.22%,達成承諾業績的項目數占比由77.78%下降至57.78%。

通過表6的統計結果,我們可以發現,2016年的業績對賭事件中,承諾期第一年至第五年實際業績值占承諾業績值比率分別為102.4%、98.76%、80.81%、63.07%、-80.46%。整體上看,2016年度的樣本中實際業績完成情況呈下降趨勢。第二年未完成承諾業績的項目占比由14.67%上升至29.87%,達成承諾業績的項目數占比由85.33%下降至70.13%,第三年未完成承諾業績的項目占比由29.87%上升至43.59%,達成承諾業績的項目數占比由70.13%下降至56.41%。

綜上,從表4至表6中的數據可以看出,第一年、第二年的業績完成情況大多處于[100,120)區間范圍內,隨著業績承諾期的不斷推進,實際業績的完成情況開始往[0,100)區間移動。完成業績承諾的企業越來越少,不能完成承諾業績的企業逐年上升,業績達成率從整體上看呈現下降趨勢,初步說明隨著承諾期的推進,標的企業完成業績承諾的難度加大。

2. 不同契約要素業績承諾完成率

通過統計2014年至2016年度我國創業板上市公司并購活動中的業績承諾條款,本文整理出不同的業績承諾要素下被并企業的業績完成情況,具體業績的達成率如表7所示。

2014年至2016年創業板上市公司簽有業績承諾條款的并購重組案例的統計結果表明,以補償利潤、補償對價為補償計算標準的總體業績達成率分別為36.84%、59.09%。約定商譽減值的總體業績達成率為60.75%,未約定商譽減值的總體業績達成率為36.71%,可以看出,在簽訂業績承諾時約定商譽減值的業績達成率較高。單向補償、雙向補償方式下的總體業績達成率分別為50.75%、62.12%,可以看出雙向補償方式更具有優越性。現金補償、股份補償、混合補償、先股份補償、先現金補償五種不同支付補償方式的總體業績達成率分別為40.82%、51.06%、56%、59.26%、54.55%。可以看出,混合補償方式下先進行股份補償的業績達成率較高。逐年以及逐年加累計下的業績達成率差異也不大,需要關注的是,累計承諾方式下的業績達成率為20%,其中2014年度和2015年度的業績達成情況均未披露。

四、 進一步的業績分析

1. 總體業績變化

為進一步研究業績承諾的長期效應,本文對承諾期滿后的并購項目績效進行了統計。由于業績承諾期大多數為3~5年,因此,2015年和2016年大多數并購項目仍在承諾期,或是業績承諾剛結束,無后續業績資料,因此僅整理2014年度并購的69個項目的后續業績情況,總體統計結果如表8所示。

如表9所示,2014年度業績承諾已到期的企業中,后續一到兩年內實現的平均業績高于做出業績承諾前的平均業績的企業占大多數,占47.83%,后續一到兩年內實現的業績低于平均做出業績承諾前的企業占28.99%。2014年度業績承諾已到期的企業中,在后續一到兩年出售或者注銷的企業共有7家。后續一到兩年所實現的平均業績低于業績承諾期間的平均業績的企業占大多數,占55.07%,后續一到兩年所實現的業績高于業績承諾期間平均業績的企業占21.74%。

2. 不同契約要素業績變化情況

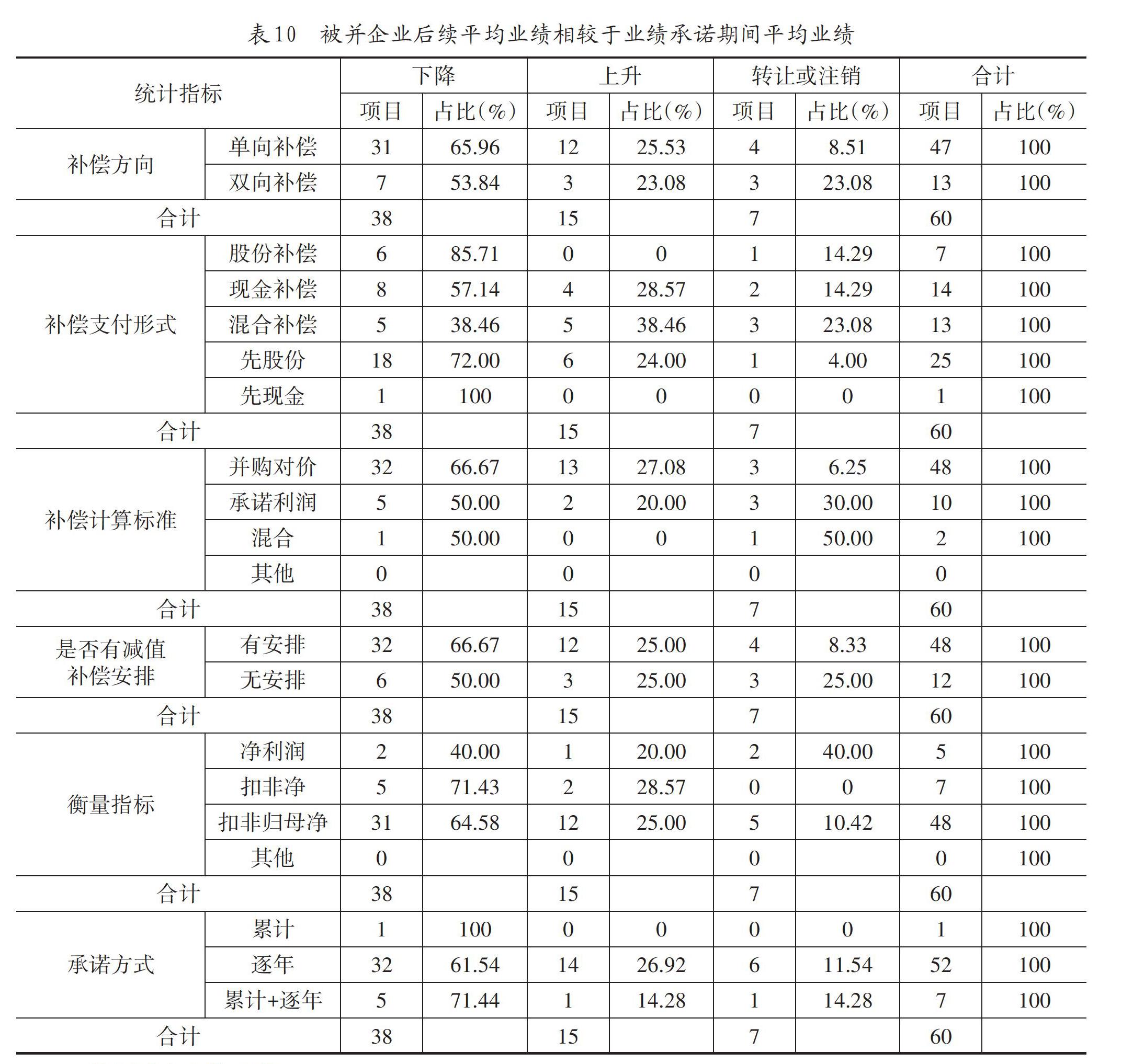

不同的業績承諾要素條件下,被并企業在業績承諾到期后的業績變化情況如表10所示。我們可以看出在補償計算標準這一要素下,以并購對價為標準的業績下滑率和注銷率合計高于以承諾利潤為標準下的比率。是否有減值補償安排這一條件下業績差異相對較小。單項補償相較于雙向補償的業績下滑率更高。在股份補償、現金補償、混合補償、先股份補償、先現金補償的補償支付形式中,混合補償的業績下滑率最低,且后續業績相較于業績承諾期間上升的比率最高。在業績衡量指標下,扣非凈利潤的后續業績下滑率高于扣非歸母凈利潤。逐年承諾方式下的業績下滑率低于逐年加累計的業績下滑率。

綜合上述整理的數據結果,從在業績承諾期間業績達成率較高且業績承諾到期后續的業績下滑率較低這一結果來看,以補償對價為補償計算標準更有優勢,混合補償相較于其他補償計算標準更具優越性,雙向補償優于單項補償。另外,在被并企業后續業績成果差異不大的情況下,由于有減值補償安排條件下的業績達成率較高,因此認為有減值補償安排這一條件更為合適。在被并企業的業績達成率差異不大的情況下,由于扣非歸母凈利潤的后續業績下滑率相對較低、以逐年承諾方式下的業績下滑率較低,因此認為以上兩種相對比較有優勢。

五、 對策建議

綜上所述,在簽訂業績承諾的項目中,以單向逐年承諾為主,承諾期一般為3年,評價指標主要是以凈利潤為基礎的指標。業績承諾補償方式以股份補償為主要方式。進一步研究業績承諾對并購績效的影響發現,雙向業績承諾、股份補償方式、非財務與財務指標共同使用、業績承諾在合理增長率區間內的業績完成率都相對較好,對公司業績起到一定的提升作用。據此提出如下對策建議,以期提升業績承諾補償的實際效果。

1. 使用雙向業績承諾

標的公司的業績承諾存在無法實現的情況同時也存在超額完成的情況,當無法完成時,承諾方需要向并購方進行補償,同樣在超額完成時,并購方對承諾方進行獎勵也是合理的。另外,雙向業績承諾對標的公司的管理層會產生很大的激勵作用,對提升并購績效也有正向積極的作用。

交易雙方在約定雙向業績承諾的情況下,需要基于標的公司的情況以及長遠發展考慮,應當充分考慮到獲得獎勵的管理團隊成員的任職條件、個人薪酬等因素,做到公平公正。

2. 使用多種考核指標

采用包括財務指標和非財務指標在內的多種考核指標,有助于投資者更好地了解標的公司的實際情況,以便做出合理對策。同時,各類指標的設置對標的公司起到了約束的作用,有助于并購業績的提升。財務指標除利潤指標外可以包括營業收入、應收賬款、銷售收入、經營活動現金流量等,非財務指標可以包括銷售數量、產品結構、市場占有率、客戶指標等。

3. 延長承諾期限

交易雙方將承諾期固定在3年內,對并購方來說是個短期博弈,業績承諾到期后很可能造成巨大虧損,以輕資產或者高風險、高成長性的公司為例,對未來實現的業績很難預測,后期實現的業績往往會與當初承諾的金額相差甚遠。因此,建議根據公司自身的情況適當延長業績承諾期限。

4. 使用逐年股份補償方式

使用逐年補償,一方面可以對補償方施加壓力,補償方為了當年不進行補償,會盡全力提高公司的經營業績。另一方面,一旦補償方無法進行業績補償,并購方可以立即提起訴訟,及時追究責任,避免下一期業績承諾帶來的損失,維護自身的合法權益。使用股份補償方式,對承諾方的約束程度要高于現金補償,承諾方為了保護并購定價中的既得利益,會選擇努力實現業績承諾以提高并購績效,所以在使用股份補償方式具有一定的激勵效應,能夠更好的保護上市公司和中小投資者的利益。

參考文獻:

[1] 張冀.深市重大資產重組業績承諾及商譽情況分析[J].證券市場導報,2017(11):28-40.

[2] 方重,程楊,肖媛.并購重組業績承諾的現況與監管[J].清華金融評論,2016(10):73-79.

[3] 王競達,范慶泉.上市公司并購重組中的業績承諾及政策影響研究[J].會計研究,2017(10):71-77.

[4] 呂長江,韓慧博.業績補償承諾、協同效應與并購收益分配[J].審計與經濟研究,2014,29(6):3-13.

[5] 潘愛玲,邱金龍,楊洋.業績補償承諾對標的企業的激勵效應研究——來自中小板和創業板上市公司的實證檢驗[J].會計研究,2017(3):46-52.

[6] 饒艷超,段良曉,朱秀麗.并購業績承諾方式的激勵效應研究[J].外國經濟與管理,2018,40(7):73-83.

[7] 饒茜,侯席培.并購重組業績承諾與上市公司經營業績——基于業績承諾到期視角的分析[J].商業研究,2017(4):89-96.

[8] 關靜怡,劉娥平.業績承諾增長率、并購溢價與股價崩盤風險[J].證券市場導報,2019(2):35-44.

[9] 謝紀剛,張秋生.股份支付、交易制度與商譽高估——基于中小板公司并購的數據分析[J].會計研究,2013(12):47-52.

[10] 陳濤,李善民.并購支付方式的盈利能力支付計劃探討[J].證券市場導報,2015(9):16-20,32.

Initial Setting,Performance and Economic Consequences of M&A Performance Commitments:

based on GEM Data

Abstract:This article selects 265 merger and acquisition events of the gem listed companies from 2014 to 2016 as the research samples to track the initial setting up of the performance commitment clause, the performance results and subsequent performance in M&A events and to explore the economic consequences of specific elements related to performance commitment clause. Based on this, some suggestions are put forward to improve the design of the performance commitment in merger and acquisition so as to improve the design of this commitment and give better play to its incentive function and investor protection function in merger and reorganization.

Key words:performance commitments; merger and acquisition; contract elements

基金項目:江蘇高校哲學社會科學重點研究基地——信息產業融合創新和應急管理研究中心、2018年“江蘇省社科應用研究精品工程”財經發展專項課題(項目編號:18SCB-44);南京郵電大學教改重點課題(項目編號:JG01118JX69)。

作者簡介:房欣宇(1997-),女,南京郵電大學管理學院碩士研究生,研究方向為公司治理;何衛紅(1971-),女,南京郵電大學管理學院教授,研究方向為公司治理、審計。

(收稿日期:2021-01-19 責任編輯:殷 俊)