安踏的四次“豪賭”

李浩然 張穎琳

3月24日,安踏集團公布了2020年全年業績,其年營收達355.1億元,凈利潤為51.62億元。在特殊的2020年還能有這樣的戰績,得益于其近幾年推行的多品牌戰略。

從2009年收購FILA起,安踏便不斷拓展業務版圖,據不完全統計,安踏品牌矩陣主要品牌就有13個。品牌擴張讓安踏愈走愈強,成為國產體育服飾行業“一哥”,在市值上,排在其前面也只剩下耐克、阿迪達斯兩大巨頭了。

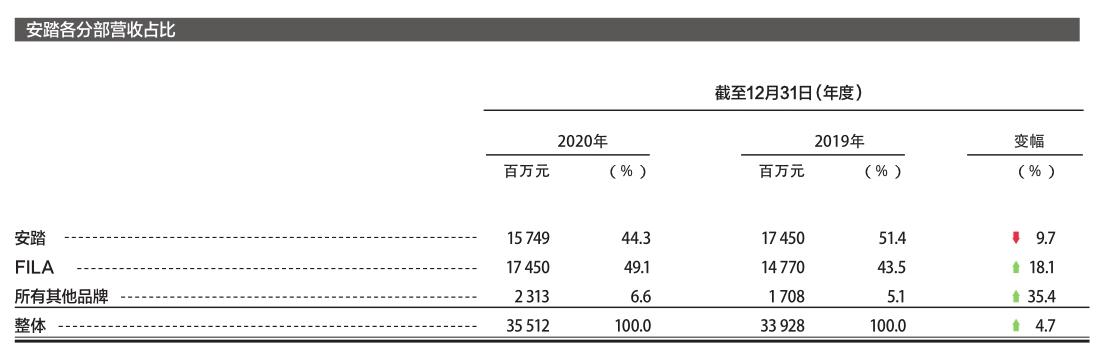

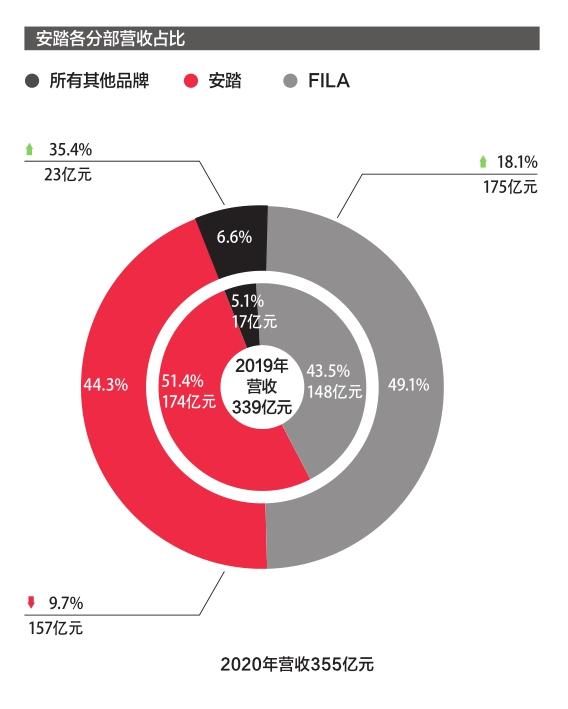

2020年全年,安踏主品牌收入157.5億元,跌幅9.7%,而FILA收入增長了18.1%,達174.5億元。除安踏和FILA以外的其他品牌收益為23億元,增幅35.4%。

安踏近幾年不斷“買買買”,似乎想將煥新FILA的經驗推廣開來,利用多年在品牌、營銷、渠道等方面的深耕,把收購來的其他品牌也打造成FILA或接近FILA的“爆款”,成為一個“運動品牌工廠”。

那么,安踏堅持的底層方法論是什么,它會被多品牌戰略拖垮嗎?

安踏的快與慢

安踏創始人丁世忠出生于鞋都晉江,家中經營一家鞋廠,當時晉江鞋廠的主要銷路來自于外來經銷商。1987年,17歲的丁世忠拿著父親給的1萬元和自己精挑細選的600雙鞋子,一路北上尋找銷路,他瞄準的是北京。

丁世忠很快就成功打入核心渠道,把運動鞋推銷給了走中高端線的各個商場,銷量也十分可觀。但“能賣出去”遠遠不夠,看著同樣出自“鞋都”晉江的鞋,如果貼上青島雙星、上海火炬這樣的商標,能比沒貼商標的鞋多賣近80元,他第一次意識到品牌的價值所在。

1991年,丁世忠回到家鄉,兄弟二人與父親丁和木,共同創辦了安踏品牌。在其主導下,工廠將原先品牌代加工的主業轉為副業,開始一心運營安踏品牌。

20世紀90年代,除安踏外,金萊克、露友、喜得龍、特步等上千家鞋服廠在晉江相繼崛起,數百億級的運動鞋市場由此誕生。全國有名氣的鞋服廠,大多從剛開始就狠抓品牌和渠道,而安踏在這兩件事上做得尤為突出。

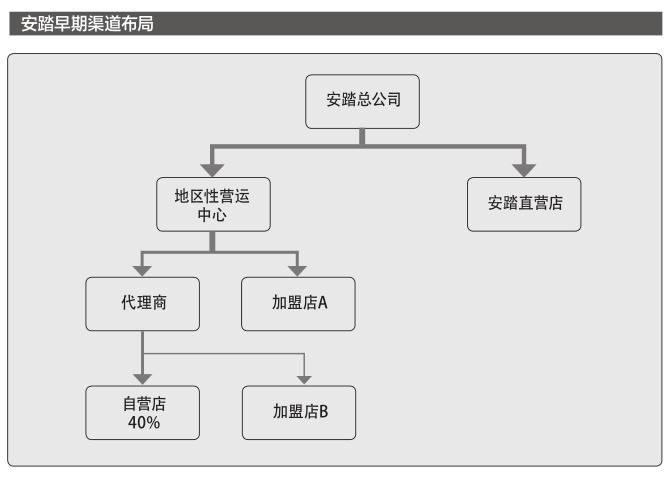

渠道方面,在大多數鞋廠還依賴于外貿訂單時,安踏則在二三線城市推行區域代理制及零售特許專營體系,總公司控制著各地區性營運中心和少量直營店,地區營運中心下面管理著代理商和加盟的小經銷商,代理商經營著安踏40%的店鋪,同時也管理著加盟商。

這種渠道的特點是,在一個區域內會有多家代理商,他們互相牽制,不容易一家做大,所謂“船小好調頭”,無數小店鋪能更加靈活深入到三四線城市甚至縣城。但缺點也很明顯,整個供應鏈拉長,不利于供應鏈快速反應,這也直接導致了安踏、李寧、美邦等眾多鞋服企業在2012年前后的庫存危機。

但在當時,這種渠道算是最優選擇。那時中國運動服裝每年以30%~50%的速度增長,消費者對產品和類別所能做的選擇還不夠熟悉,這時誰先觸達到他們,誰就能先享受這個巨大的“增量紅利”。

到1997年,安踏已擁有2 000多家門店。

品牌方面,安踏拉開了體育品牌的營銷大幕——1999年,安踏花80萬元重金聘請“乒乓王子”孔令輝做品牌代言人,又豪擲300萬元在央視黃金段進行廣告轟炸,而當年安踏的年利潤才400萬元左右。

這被看做是安踏的第一次“豪賭”。

最終事實證明,人氣極高的孔令輝,一下就給安踏帶來了巨大的知名度和影響力。到2004年孔令輝悉尼奧運奪冠,安踏的營業額也跟著從2千萬元突破到2億元。

于此,安踏走過了丁世忠口中安踏成長四階段中的兩個,一是創業階段,生產制造賺點錢;二是創品牌、打廣告。

到2008年,安踏在國內運動鞋服市場中的占有率為5.8%,在國內品牌中僅次于李寧。

安踏的“賭性”

但2008年,丁世忠仍有遺憾。

北京奧運會,阿迪達斯成為中國代表團的領獎服贊助商。丁世忠默默定下一個目標——2012年奧運會領獎人的胸前要是安踏的Logo。

于是安踏又“賭”了一次,約花費6億元拿下了奧運會贊助,而當時安踏半年的凈利潤也不過才4億元。

這次贊助很成功,安踏品牌高度與響度驟然提升。但奧運會沒過多久,全行業就爆發了庫存危機,安踏也沒能幸免。

2008年奧運會掀起了運動潮,此后各大運動品牌趁著這股風瘋狂開啟生產線、擴張店鋪數量,卻沒有預估到市場的飽和,從而造成大量庫存積壓。

危機前后,“老大哥”李寧開啟品牌重塑戰略,提升產品價格轉戰高端市場,定價直追耐克、阿迪,但在用戶心智中,李寧跟兩大運動巨頭還是有差距的,因此付出了慘痛代價。

安踏堅持大眾定位,以高性價比拿下李寧放棄的三四線城市。更關鍵的是,為降低庫存,安踏決定在零售終端進行深度變革,這也是對安踏來說極為重要的一次蛻變——安踏將訂貨模式改為單店訂貨,原來訂貨是批發商和加盟商訂貨,現在安踏全國8 000家店,每家店都實行單獨訂貨。

這樣做的好處是,每家店能根據自身銷售數據、空間陳列容量、商圈特色等因素得出更靈活的采購量,款式也由對市場更為了解的加盟商甚至店長直接選擇,從而離消費者更近,安踏對終端的控制能力也更強。

在變革的200多天里,安踏執行董事吳永華帶領高管團隊到全國了解終端情況,勸說經銷商改變模式,先幫重點店鋪做出效果,再推動其他店鋪就變得更容易。

此外,安踏將訂貨會從一年4次改為6次,幫經銷商進行門店整改,不讓經銷商壓貨太多,讓經營不善的店鋪迅速關閉。

一系列變革下,安踏穩住了自己的地位,2012年李寧公司虧損約19.8億元,安踏卻盈利13.59億元,安踏以76.2億元營收超越了李寧的67.4億元。

2015年,安踏營收突破百億元,成為中國第一家跨入百億俱樂部的運動品企業。

FILA的逆襲

安踏做好大眾路線后,開始考慮品牌升級策略。

最終,安踏選擇了多品牌策略——用多個定位的品牌對應不同的細分市場,強調各自特點,吸引不同消費者群體。寶潔、聯合利華等都是多品牌策略的高端玩家。

原有安踏品牌在消費者心智中的定位已經固化,而重新運營一個品牌很難,最方便快捷的途徑就是買。

2009年,安踏以6.5億港元(相當于安踏上一年凈利潤的2/3)從百麗國際手中收購了FILA在中國的商標使用權和專營權,以打造高端運動時尚品牌的定位,進軍一二線城市市場。

這是安踏的第三次“豪賭”。

彼時,FILA這個創立于1911年的意大利品牌進入中國市場時還顯得有些水土不服,連續虧損的它被看作是一個“燙手山芋”,但安踏接下了它。若干年后,這次收購被認為是安踏做得最正確的一次決定。

2020年上半年,FILA收益達71.52億元,首次超過安踏主品牌(67.77億元),最終幫助安踏穩住了集團146.69億元的營收。

2018-2020年,FILA毛利率高達70%,而安踏主品牌毛利率僅為40%。毋庸置疑,FILA作為安踏旗下增速最快的品牌,已成為其營收的主力軍。

安踏收購FILA,有幾個出發點:

其一,FILA品牌價值不可否定,作為一個有著百年歷史的意大利品牌,其產品和設計有著濃厚的底蘊和優勢,可以融進主品牌基因中,協同互補。

其二,安踏需要一個沖擊一二線城市,抵達高端市場的鑰匙。通過對市場的重新梳理,安踏敏銳發現了運動休閑這一細分市場的空白,讓FILA產品與市場主攻產品領域進行錯位競爭。

其三,安踏需要注入新鮮血液,FILA這個國際品牌的納入將使其視野更加廣闊,更全球化。

在品牌定位上,FILA從專業運動轉向時尚運動,以25~35歲中等收入青年人群作為核心消費者,填補了近些年中國市場上中高端時尚運動品牌的空缺,也與耐克、阿迪達斯主營的籃球、綜訓等產品形成錯位。

在渠道建設上,安踏主品牌主要采用批發分銷模式,而FILA從一開始就搞直營模式——收回幾乎所有經銷商門店,并不斷擴張直營店。這主要還是契合FILA定位,作為以時尚為切入點的品牌,需要供應鏈能根據潮流快速響應。

這樣做的效果也很明顯,FILA店效多年來一直快速提升。現在安踏主品牌也在全面往直營模式調整,以提高資源整合效率。

安踏花6年培育了FILA這顆新星后,又陸續收購了英國戶外休閑登山運動品牌斯潘迪、日本功能性運動品牌迪桑特、韓國戶外運動品牌可隆和童裝品牌小笑牛等。

2019年,安踏更是聯合其他投資機構,花費46億歐元(約360億元)收購陷入增長困境的芬蘭體育巨頭亞瑪芬(Amer Sports),這是中國體育用品行業最大的跨國收購案,收購結束后安踏集團持有其57.85%的股權,成為亞瑪芬主控方。

這被看做是安踏的第四次“豪賭”。外界質疑安踏對亞瑪芬的收購價太高,有“蛇吞象”之嫌,但丁世忠強調,他看中的是其細分市場的差異化優勢。

亞瑪芬旗下有薩洛蒙、始祖鳥、威爾勝等13個品牌,在高爾夫、高山滑雪、越野滑雪、滑板、越野跑裝備、潛水等多個細分領域位居前列。其中,薩洛蒙以生產滑雪產品而世界聞名;始祖鳥被稱為戶外品牌中的“愛馬仕”;威爾勝是全美最受歡迎的網球裝備生產商。

更重要的是,這次收購同樣踩在了潮流上,收購FILA是因為時尚運動的流行,收購亞瑪芬則是覺察到近幾年戶外運動的盛行。

從近處來看,安踏是2022年冬奧會服裝合作伙伴,亞瑪芬能為其帶來冰雪運動裝備方面的領先技術,安踏在補足細分品類的同時,還能借助冬奧會在全球范圍內放大品牌聲譽。

從遠處來看,安踏可借亞瑪芬的國際影響力邁出國際化這一步。

安踏的野心越來越大,大步推進多品牌戰略,似乎要成為一個“運動品牌工廠”。不求每個品牌都是爆款,但只要多幾個FILA,安踏就會進一步躍遷。

安踏的底氣

安踏的多品牌戰略進行得又快又猛,不免讓人擔憂,收購太多會否有反效果?

多品牌戰略能極大提升企業天花板,但這并不是簡單的“1+1”數學題,消化不好便會成為拖累。而安踏的底層方法論是單聚焦、多品牌、全渠道。

單聚焦,瞄準體育用品領域

丁世忠曾表示:這個時代誘惑太多,賺錢機會也不少,但我們不做其他的,只做我們擅長的運動鞋、運動服相關產業。也就是聚焦體育用品行業的鞋服領域。

安踏不管怎么收購,理想的收購對象都是體育用品領域的優秀品牌。

多品牌,精準抵達更多消費者

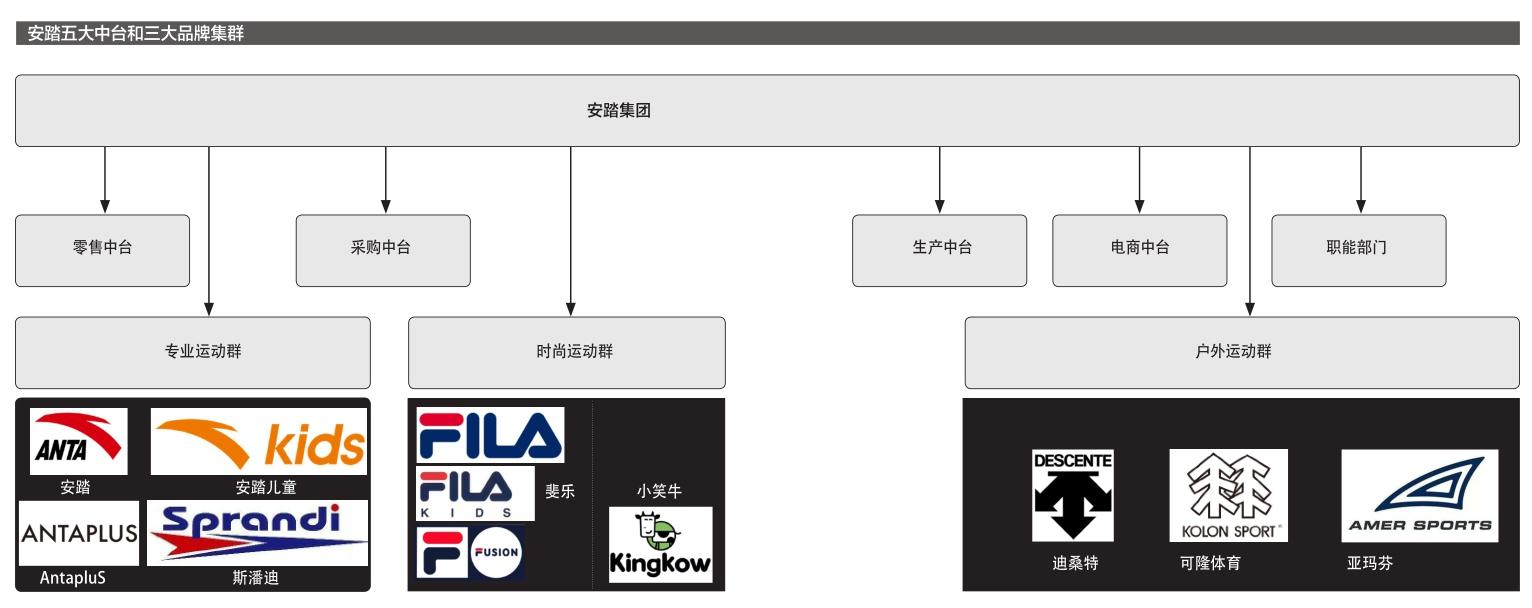

收購多品牌后,安踏進行了相應的組織架構調整,將零售、采購、生產、電商及職能部門放置于中臺,將過去單獨品牌管理模式調整為分類事業群管理模式,并重新劃分為3個品牌事業群,獨立設置CEO,分別是:

由迪桑特、可隆以及亞瑪芬組成的戶外運動品牌群;

由安踏主品牌、安踏兒童、AntapluS、斯潘迪組成的專業運動品牌群,其中籃球、綜訓、跑步和運動生活都單獨成立品類事業部;

由FILA、FILA兒童,及其細分的FILA時尚運動、潮流運動和專業運動組成的時尚運動品牌群。

品牌覆蓋從低端到高端、從孩童到成人、從時尚到專業的體育用品消費,彌補了安踏自有品牌的不足。

把品牌分門別類放到中臺上,一是可以給所有品牌賦能,讓單一品牌享受到規模效應;二是可以互相協調,每個品牌既差異化定位,又能跟同類品牌相互協同,以頭部帶腰部,有效利用資源。

全渠道,產品線路有序流通

安踏早期渠道以街邊店為主,而后不斷拓展,完成了涵蓋百貨商場、購物中心、專賣店、電商等各種形態的全渠道布局。

2014年安踏集團線上銷售占比僅為4%,到2018年這一數字攀升到15%左右,2020年疫情下,安踏集團電商流水突破100億元。但目前安踏電商渠道銷售占比也只有26%,遠未觸及天花板。

而線下渠道運營,則是安踏過去30年里經驗最多、最擅長的領域。

2020年下半年,安踏大力推行直營模式,斥資約20億元直接收購11家經銷商,涉及安踏品牌門店約3 500家,占到總門店數的35%。收購而來的6成門店,由安踏集團直營管理,其余由加盟商按照安踏運營標準管理,安踏預計5年內將直營占比擴展到70%。

直營投入較大,但能加強門店和庫存管理,提升運營效率,毛利也高。更主要的是,這似乎是未來的趨勢,耐克、阿迪達斯等都開始轉型直營。

2019年11月,耐克決定停止在亞馬遜上銷售其產品,到2021年,耐克將停止向數十家獨立零售商供貨;阿迪達斯開發了官方商城App,逐步引導消費者在App上消費。

與最初產品供不應求時誰快誰能做大的邏輯不同,在各品牌激烈競爭時,誰好誰才能做大,直營最終指向的還是服務、品牌和形象,這也是未來競爭的關鍵所在。

如此,安踏構建起了培植多品牌的底氣。

未來安踏顯然也需要扛起相當大的重壓,安踏面前的道路是:保住國內體育品牌領軍者地位,在更多細分市場搶奪國內市場第一,在“主場”跨過耐克、阿迪這兩座國際品牌大山,甚至嘗試撬動巨頭固若金湯的后花園——美國和歐洲核心市場。

目前來看,安踏主品牌是其大本營,但早期定位于大眾市場,一直以“高性價比”為賣點的安踏主品牌近幾年有些式微。下沉市場競爭激烈,連耐克、阿迪也價格下探,相比國潮李寧、專業化跑步的特步,沒有一個強有力爆點的安踏主品牌正處在焦慮期。

主品牌貢獻了當前安踏近半利潤,多品牌發展還需要其輸血,其重要性不言而喻,怎么在較長時間內維持其下沉市場的優勢地位,考驗著主品牌的升級和重塑能力。

FILA的成功能否在其他品牌身上重現,同樣也值得進一步觀察。

丁世忠是閩商,閩商是出了名的敢打、敢拼、不服輸,身上有海盜般的冒險精神。丁世忠及其創立的安踏,既有“賭性”,又非常“踏實”,兩種力量的撕扯和聚合,使安踏有時候像兔子一樣狂奔,有時候又像烏龜一樣小心翼翼。

“賭性”是安踏的油門,“踏實”是安踏的剎車,這兩個運用好了,安踏才能“永不止步”地走下去。