聞泰科技并購安世半導體的財務風險控制分析

陳俊杰,李 暢,潘傳快

(武漢紡織大學,武漢 430200)

0 引言

近年來,美國以國家安全為由對我國高端制造業實施了一系列打壓,首當其沖的便是芯片產業,自華為斷供事件以來,我國的芯片自給問題成為世人關注的焦點。必須承認的是,目前我國芯片產業從設計到生產各環節均不同程度受制于他國的技術。如何破局,一方面需要國家政策傾斜和科技創新支持;另一方面也需要國內的電子制造企業迎難而上,通過各種手段增強自身實力。

基于我國半導體行業起步較晚、對進口依賴大的現實情況,企業通過并購可以快速補齊自身短板。自2014 年以來,我國半導體行業開始進入并購高峰期,相關并購事件層出不窮。而財務風險控制作為保障并購成功的關鍵,貫穿于并購的全過程。本文以聞泰科技并購安世半導體這一我國有史以來交易金額最大的半導體企業收購案為例進行具體分析。

1 案例介紹

1.1 并購雙方概況

1.1.1 聞泰科技概況

聞泰科技成立于2006 年12 月,公司主要業務系移動終端、智能硬件等產品研發和制造業務,目前已成長為全球智能終端ODM 龍頭企業,與全球各大手機、PC、IoT、汽車等領域品牌保持著深度合作關系。

1.1.2 安世半導體概況

安世半導體(Nexperia)成立于2017 年,是全球領先的半導體標準器件供應商,在多個細分領域處于行業領先地位。前身是荷蘭恩智浦半導體的標準器件部門,2016 年被剝離并出售給了建廣資產主導的中國財團,交易完成后安世半導體由以合肥廣芯為主導的合肥裕芯控股有限公司間接控股,境外JW Capital 投資基金持有少部分權益份額。

1.2 并購主要歷程

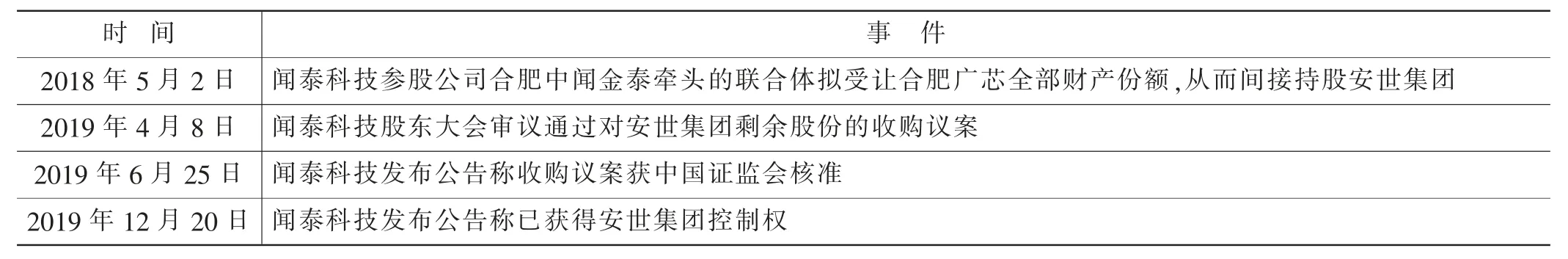

聞泰科技并購安世半導體的主要流程時間表如表1 所示。

表1 聞泰科技并購安世半導體流程時間表

2 聞泰科技并購安世半導體的財務風險控制分析

2.1 準備階段的定價風險

2.1.1 定價風險來源

(1)標的公司經營預期。標的公司所處的半導體行業具有較強的周期性波動態勢,經營業績也會受到影響;同時行業競爭也十分激烈,若標的公司在產品研發、技術研發、工藝流程等方面未能持續創新或改進,經營狀況便會下降;最后,安世半導體的全球化經營模式容易受到當今世界政治局勢特別是中美博弈的影響。

(2)信息不對稱和定價方法的選擇。由于安世集團屬于非上市公司,相關財務數據的真實性有待考量;同時,不同定價方法的選擇對估值結果影響巨大。

2.1.2 定價風險控制

(1)兩種估值方法并用。由于目標公司未來現金流難以確定,因而現金流貼現法不宜采用。聞泰以安世集團股東的全部權益為評估對象,采用資產基礎法和市場法分別進行了估值。

①資產基礎法。資產基礎法是以評估實體審定后的資產負債表為基礎,對各單項資產及負債的現行市場價格進行估算,并在各單項資產估算結果和基礎上扣減負債估算結果,從而得到企業股東的全部權益。在對各項目進行評估的過程中,評估人員對相關賬簿記錄和歷史資料進行了查閱,對涉及的客戶進行了訪談和抽憑,以確保數據的真實準確。最終評估結果為凈資產賬面值1 427 131.07 萬元,評估值470 716.11 萬元,存在較大差異的原因主要在于長期股權投資評估價值與賬面價值的差異。

②市場法。市場法包括可比交易法和可比公司法。由于短期內資本市場可比交易案例樣本量較小,本次并購中聞泰選擇上市公司比較法對被評估單位的價值進行評估。

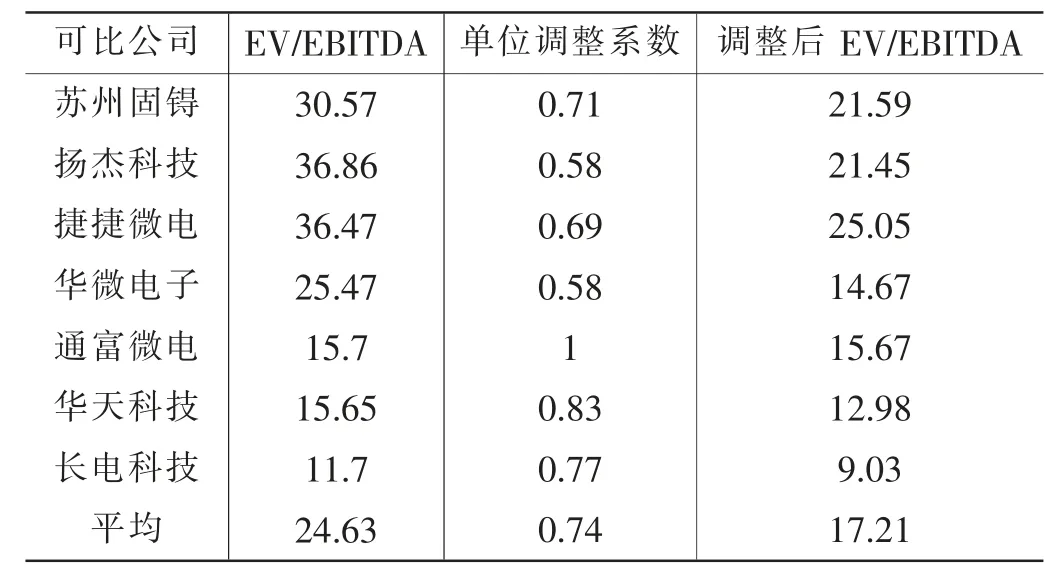

本次并購中聞泰通過相關性分析最終選取EV/EBITDA作為價值比率,并根據價值比率離散程度再次篩選縮小可比公司范圍,并從交易時間、規模、經營情況、財務指標等維度和方面進行比準修正。聞泰經過對比篩選了在A 股上市的7 家半導體企業,經可比公司單位調整系數調整后的可比公司EV/EBITDA 情況如表2 所示。

表2 調整后的可比公司EV/EBITDA

聞泰最終采用調整后的可比公司EV/EBITDA 平均值作為比準EV/EBITDA 即EVx/EBITDAx 來計算安世集團股東權益價值,計算值為338 億元。由于市場法從企業經營情況及整體市場的表現來評定企業的價值,可以更加充分、全面地反映評估對象的整體價值,聞泰選用了市場法的評估結果。

(2)充分利用中介機構。由于目標企業規模較大、股權結構復雜,聞泰分別聘請了負責法務、財務、審計和資產評估的專門機構來幫助交易的完成,以降低不必要的風險。

2.2 實施階段的融資風險

2.2.1 融資風險來源

聞泰在并購發起的2018 年總資產僅169 億元,且資產負債率高達78%,面對巨額的支付對價,自有資金顯然無法滿足需求,因而需要通過多元化的融資渠道進行籌資。具體而言,股權融資會受到監管部門嚴格審查,且融資成本較高;債務融資則會給公司帶來較大的償債壓力,影響公司正常現金流。最后,聞泰還需要制訂周密的融資計劃,才能保證資金按時到位,同時融資成本不至于過高。

2.2.2 融資風險控制

(1)多種籌資方式組合。聞泰通過數次交易獲得了合肥裕芯大部分權益份額以及境外基金JW Capital 的GP 和LP 擁有的全部權益份額,合計支付的交易對價為267.9 億元,其中股份支付對價99.56 億元;現金支付對價168.34 億元,資金來源包括自有資金17.05 億元,募集配套資金43.37 億元,向銀行、戰略投資者和境外資金方借款共計107.92 億元。

(2)靈活安排籌資方案,引入戰略投資者。在收購合肥廣芯全部財產份額的過程中,聞泰引入了“股權+債權”的投資者出資方案,同時設置了債轉股方案,通過股東大會決議將部分出資者的借款共計39.65 億元轉換為股權出資,從而大大減輕了財務風險。

為滿足資金需求,聞泰還引入了新的戰略投資者,包括國聯集成電路、格力電器、智澤兆緯等3 家投資者以現金形式增資共計約40 億元。

2.3 實施階段的支付風險

2.3.1 支付風險來源

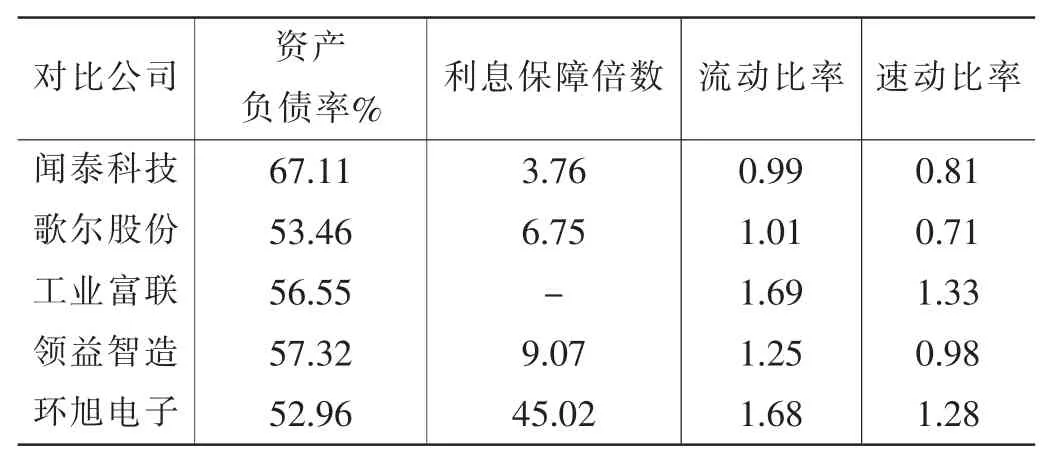

由于本次交易中通過股權支付所進行的配套融資并不會影響張學政作為聞泰實際控制人的身份,因而股權支付風險較小。支付風險主要是發生的借款導致上市公司負債及財務費用上升、現金流緊張的風險。將聞泰與其他電子制造企業2019 年的償債能力指標進行對比,如表3 所示,聞泰的長短期償債能力均較弱,財務風險較高。

表3 聞泰和主要競爭對手2019 年償債能力指標

2.3.2 支付風險控制

聞泰事先對公司未來經營現金流進行了合理預測,在此基礎上安排貸款金額和償還期限、償還方式,從而在保證償付能力的基礎上使用現金支付的方式購買資產。

(1)境內借款方面。聞泰自身的經營活動現金流是境內借款的主要償還來源。針對最大的一筆貸款,也就是興業銀行借款,聞泰與銀行簽訂了靈活的償還方式,在募集資金額低于65億元時可以減少2020 年的償還額,從而在一定程度上減輕了公司在并購關鍵期的財務壓力,有助于并購順利完成;此外,聞泰還有商業銀行未使用授信額度16.98 億元;最后,隨著5G 加速商用,聞泰預計公司通信業務現金流也能夠穩定增長。

(2)境外借款方面。安世集團的經營活動現金流是境外借款的主要償還來源。歷史上安世集團業務持續穩定發展,其經營活動能產生較高的現金凈流入且保持相對穩定,可以覆蓋2019 年和2020 年的償還金額。

(3)后續償債能力保障。得益于5G 商用化大規模推進及聞泰與安世集團協同效應的逐漸釋放,聞泰未來整體盈利規模有望大幅提升,償債能力大大增強。2020 年前三季度公司實現營收386.2 億元,同比上升76.6%。

3 案例啟示

從聞泰科技2019 年后的經營業績表現來看,此次并購可以說十分成功,市場也對其給予了肯定。聞泰從中展現了較強的財務風險控制能力,對其他企業實施并購具有一定借鑒意義,主要體現在以下兩點:

一是在準備階段要對目標企業加強調研,合理估值。要對目標企業的經營狀況、資產狀況、盈利狀況進行全面了解,確保資料的完整性;還要考慮其外部宏觀環境和未來發展前景;在具體實施時要選用多種估值方法綜合比較分析;大型并購要聘請專門的審計和資產評估機構來確保估值的真實有效。

二是在實施階段要制訂完備的融資計劃,根據自身情況選擇恰當的支付方式。融資計劃包括融資方式和融資結構,大型并購中企業應當選取多元化融資方式,但是要注意合理搭配資金規模和時間進度;當現金支付金額較大時,企業應提前預估自身未來償付能力,與債權人加強溝通,靈活安排資金的償還,將財務風險進行合理分攤。