中國綠色債券市場發(fā)展前景

鄭葵方 蘇陽

從全球來看,綠色債券(Green? Bond,簡稱“綠債”)的概念最早由世界銀行在2007年首次提出來,定義為專門為支持氣候相關(guān)或環(huán)境項目而發(fā)行的債務(wù)工具。在中國,根據(jù)人民銀行的定義,綠色債券是指將募集資金專門用于支持符合規(guī)定條件的綠色產(chǎn)業(yè)、綠色項目或綠色經(jīng)濟活動,依照法定程序發(fā)行并按約定還本付息的有價證券,包括但不限于綠色金融債券、綠色企業(yè)債券、綠色公司債券、綠色債務(wù)融資工具和綠色資產(chǎn)支持證券。中國的綠色債券市場從2010年起步,近幾年獲得蓬勃的發(fā)展。當前,尤其在中國力爭實現(xiàn)碳達峰、碳中和的目標推動下,國內(nèi)綠色債券市場正在迎來廣闊的發(fā)展前景。

國際發(fā)展情況

全球綠色債券市場中,目前最廣為接受的綠債標準是國際資本市場協(xié)會(ICMA)制定的《綠色債券原則》(Green?Bond? Principles,簡稱GBP)和氣候債券倡議組織(Climate?Bonds?Initiative,簡稱CBI)專家制定的《氣候債券標準》(Climate?Bonds?Standard,簡稱CBS),均是由市場主體自發(fā)形成的自愿性準則。

其中,GBP最早于2014年1月31日發(fā)布,目前適用2017年6月2日發(fā)布的版本。GBP規(guī)定任何將募集資金用于綠色項目,并在募集資金用途、項目評估和篩選流程、募集資金管理、報告和披露上述四方面體現(xiàn)和驗證相關(guān)資金被用于綠色項目的投資與運作的債券,都屬于綠色債券。

而CBS于2011年年底發(fā)布,目前適用2017年年中實施的2.1版本。CBS明確排除了所有與化石燃料相關(guān)的項目,認可的綠色項目類型包括太陽能、風能、快速公交系統(tǒng)、低碳建筑、低碳運輸、生物質(zhì)能、水資源、農(nóng)林、地熱能、基礎(chǔ)設(shè)施環(huán)境適應(yīng)力、廢棄物管理、工業(yè)能效和其他可再生能源等。相對GBP而言,CBS的行業(yè)標準更加詳細,可操作性強,其發(fā)布的全球綠債發(fā)行情況數(shù)據(jù)更受業(yè)界認可。

從發(fā)行情況看,全球綠債市場的發(fā)展勢頭十分迅猛,目前已經(jīng)歷了兩個階段,具體表現(xiàn)在:

2007—2012年早期階段,全球綠債市場的主要發(fā)行人是歐洲投資銀行、國際金融公司和世界銀行等開發(fā)銀行。2007年,歐洲投資銀行(EIB)面向歐盟27個成員國投資者發(fā)行6億歐元的5年期氣候意識債券,是世界首單綠色債券,主要用于可再生能源和能效項目。世界銀行于2009年發(fā)行了第一只標準化綠色債券的債券,期限為6年期,發(fā)行規(guī)模23.25億瑞典克朗。

2013年首單企業(yè)綠色債券發(fā)行后,全球綠債發(fā)行量呈現(xiàn)井噴。2013年11月,瑞典房地產(chǎn)公司Vasakronan發(fā)行了企業(yè)綠色債券,為全球首單企業(yè)綠色債券。由此全球綠色債券發(fā)行量爆發(fā)式增長,形式開始多樣化。2014年,豐田公司以汽車租賃的現(xiàn)金流為抵押,發(fā)行了第一款資產(chǎn)證券化形式的綠色債券,規(guī)模為17.5億美元。據(jù)CBI統(tǒng)計,2020年全球綠債發(fā)行規(guī)模合計2901億美元,較2014年增長近7倍。

總體上,在全球綠債市場發(fā)展的早期,國際開發(fā)性銀行發(fā)揮了領(lǐng)頭羊的作用,2014年其綠債發(fā)行規(guī)模能占到綠債市場的40.6%。非金融企業(yè)也緊隨其后,綠債發(fā)行規(guī)模占比在2014年高達30.5%,成為全球綠債市場發(fā)展重要的中堅力量。2015年后,金融企業(yè)、政府支持實體和中央政府也行動了起來,增加了綠債發(fā)行,發(fā)行規(guī)模占比震蕩上行。其中,金融企業(yè)的綠債發(fā)行占比在2018年一度超越非金融企業(yè),升至29.1%,成為綠債市場最大的發(fā)行主體。

截至2020年,各類型發(fā)行人按綠債發(fā)行占比由高到低排列依次是:非金融企業(yè)>政府支持實體>金融企業(yè)>中央政府>開發(fā)性銀行。顯然,非金融企業(yè)、政府支持實體和金融企業(yè)是當前全球綠債市場的三大發(fā)行主體,市場占比合計為63.6%。而體現(xiàn)概念導(dǎo)向作用的國際開發(fā)性銀行的發(fā)行占比大幅下降,2020年下滑至7.8%。這恰恰體現(xiàn)了綠色發(fā)展的理念深入人心,綠債發(fā)行逐漸由企業(yè)、金融機構(gòu)和政府主導(dǎo),預(yù)示著全球綠債市場的未來發(fā)展空間巨大。

分地區(qū)看,歐洲綠債發(fā)行規(guī)模占比最高,北美洲和亞太地區(qū)競爭第二位。歐洲發(fā)行的綠債規(guī)模最大,2020年發(fā)行了1560億美元,在全球市場占比高達53.8%,這與歐洲各國高度重視綠色金融及可持續(xù)發(fā)展、綠色意識較強有關(guān)。北美洲2020年的綠債發(fā)行量為615億美元,在全球綠債市場占比21.2%,終于超過亞太地區(qū)重回世界第二的寶座。亞太地區(qū)作為后起之秀,自2016年以來發(fā)行量快速增長,2018—2019年的發(fā)行占比均超過北美洲,位居第二位,但2020年回落至18.3%,位居第三,2020年僅發(fā)行532億美元,較2019年減少18%。

分國別來看,美國、中國和法國是全球前三大綠債發(fā)行國家。根據(jù)CBI統(tǒng)計,截至2020年末,全球共計發(fā)行了10734億美元綠債。其中,美國發(fā)行了2237億美元,貢獻了20.8%,是全球最大的綠債發(fā)行國家。其次是中國,發(fā)行了1296億美元綠債,全球市場占比高達12.1%,位居第二,因此推動亞太地區(qū)的綠債發(fā)行量自2016年以來明顯增長。法國和德國的綠債發(fā)行規(guī)模占比分別為11.6%和8.7%,分列第三、第四位。歐洲國家的綠債發(fā)行十分踴躍,是全球綠債市場的引領(lǐng)者。全球前十大綠債發(fā)行國家中,歐洲國家數(shù)量的占比達到一半,規(guī)模占比達到32.7%。

中國綠色債券的發(fā)展現(xiàn)狀

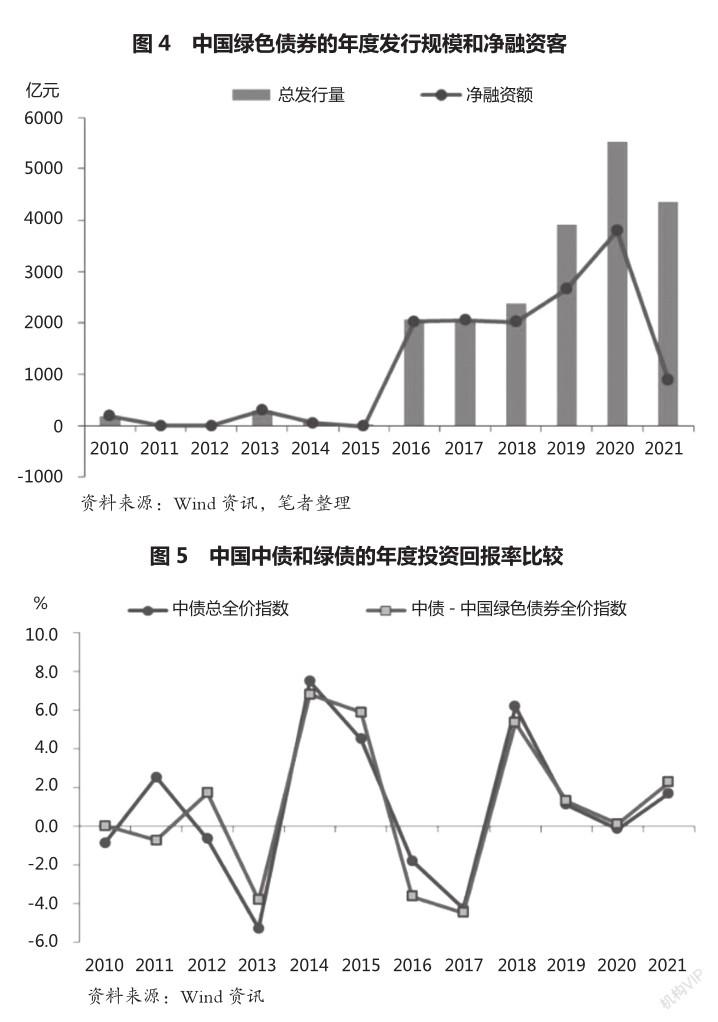

中國綠債市場發(fā)展早期,中國農(nóng)業(yè)發(fā)展銀行發(fā)揮了引領(lǐng)者的作用。根據(jù)Wind數(shù)據(jù),2010年8月12日,中發(fā)行發(fā)行10年期195.2億元政策性金融債,是中國首單綠色債券。2011—2012年,綠債市場發(fā)行陷入真空期,發(fā)行量均為零。2013年,農(nóng)發(fā)行又發(fā)行了兩期綠色債券,期限均為5年期,規(guī)模合計為300億元。

2014—2015年,商業(yè)銀行和非金融企業(yè)接過重任,貢獻了期間的所有綠債發(fā)行。其中,興業(yè)銀行2014年發(fā)行了首批綠色金融信貸支持證券,是中國首單綠色ABS,推動商業(yè)銀行的發(fā)行占比升至第一位,達到78%左右。2014年,綠色中票發(fā)行了10億元,2015年綠色公司債發(fā)行10億元,非金融企業(yè)的綠債發(fā)行開始試水。