基于江蘇高校的大學生網絡信貸認知調查分析

鄔楚奇,于 淼,孫洲龍

(江蘇師范大學,江蘇 徐州 221116)

一、引言

隨著大學生人口比例及購買力水平的不斷提高,2004年廣東發展銀行發行了第一張大學生信用卡,標志著我國信貸市場正式進軍大學校園[1]。大學生應學習“大學”之道,努力把自己塑造成為具備一定“治國安邦”才能的人,其首要任務是學習知識。但是,近年來校園貸的盛行讓他們有了可供超前消費的資本。這些消費中不乏攀比性的[2]、奢侈奢華的消費,過度使用校園貸不但會使大學生為了滿足自身的虛榮而落入資本主義的“陷阱”,而且會使自身的信用、心理健康及學習生活受到影響,嚴重者還涉及生命危險,且極易誘導大學生走上違法犯罪之路[3]。大學生群體作為社會主義現代化建設的接班人,其金錢觀和消費行為必須得到重視。因此,加強校園貸的防范與治理刻不容緩[4]。

二、大學生校園信貸發展概述

校園貸的雛形是一種分期消費的平臺,例如傳統銀行信用卡,此類產品的還款期限可由自身情況而定,而且利率普遍不高,深受大學生喜愛。此外是P2P平臺,它是一種提供純貸款服務的平臺,手續簡單、放款迅速,但是利率較高,大都在18%以上,例如陸金服、人人貸等。其次是互聯網金融不斷發展而衍生出來的電商信貸平臺,是對傳統銀行信貸的創新。這類平臺因為互聯網在學生群體中的廣泛應用而蓬勃生長,例如京東白條、螞蟻花唄,這類平臺有強大的電商企業做后盾,因此發展更為穩健。

2014~2015年,是我國校園貸發展最為迅速的兩年。但由于市場信貸產品的良莠不齊,其不規范發展引發了一系列極端事件。例如裸貸風波、輕生自盡、賣身丑聞等。2016年4月,銀監會聯合教育部發布了校園網貸行業第一份正式的約束性文件——《關于加強校園不良網絡貸款風險防范和教育引導工作的通知》[5],此文件的出臺大大加強了對校園貸的監管和打擊力度,開啟了校園貸風險防范與治理的新篇章。

三、基于江蘇高校的大學生對網絡信貸認知的調查分析

(一)問卷設計

本研究貫徹理論與實踐相結合的理念。問卷根據UTAUT模型和風險管理理論等相關內容,在初步調研結果的前提下以“績效期望”“努力期望”“社會影響”和“促成因素”這四個變量為基礎,并對感知風險和信任傾向進行考量,借助統計分析實現有針對性的、合理的問卷調查設計。通過小規模的隨機抽樣和小范圍的訪談相結合的方式進行,旨在全面充分了解江蘇高校大學生對網絡信貸的認識程度,從而對大學生網絡借貸現狀提出有針對性的建議。

(二)調查對象

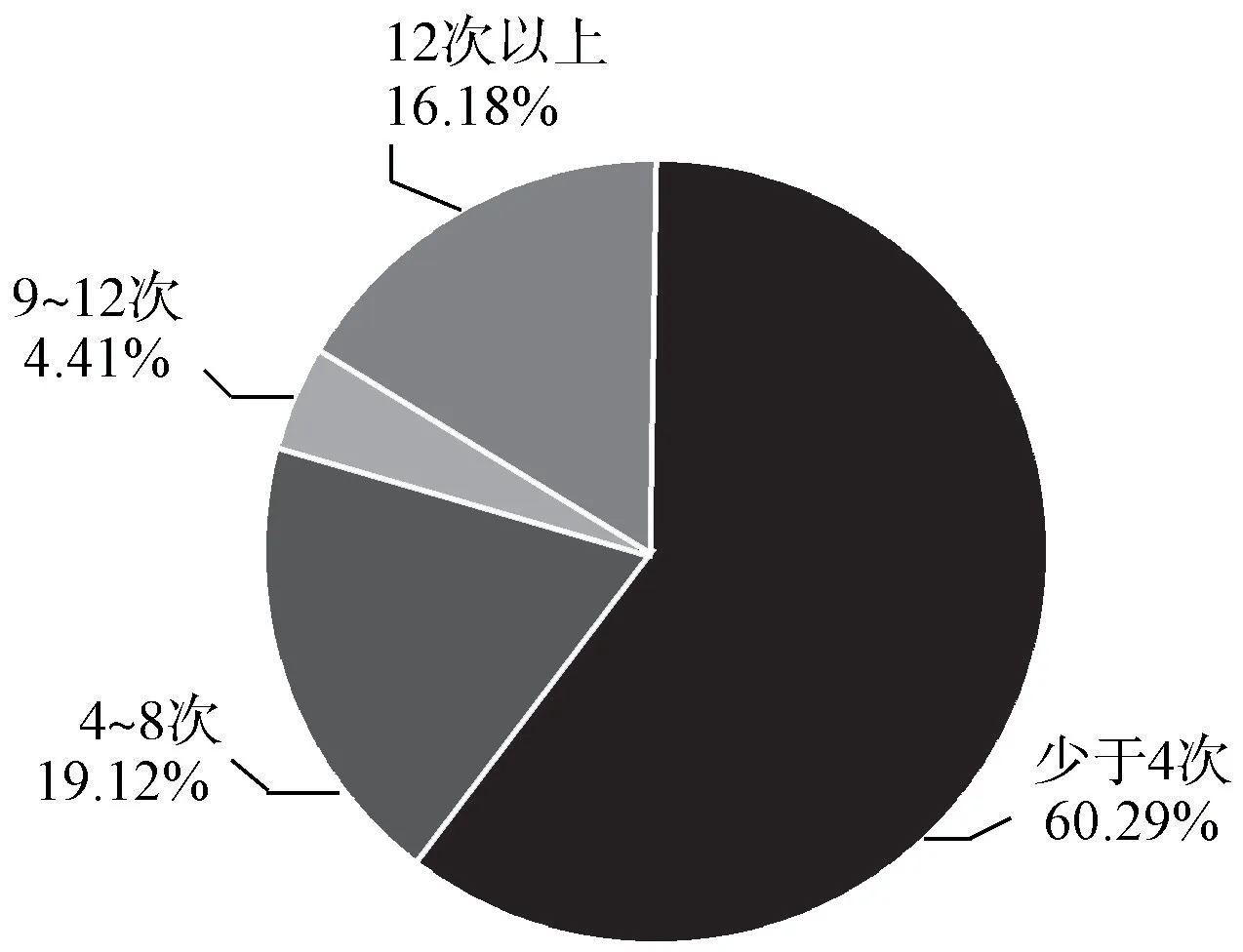

設計好調查問卷后內部成員先進行必要的預調研以測試問卷的有效性,并對不足之處加以完善,最后通過問卷星平臺線上發布問卷,并將一部分紙質問卷在線下向江蘇省高校學生進行正式發放。調查問卷共發放202份,收回有效問卷202份。本次調研對象的基本信息有性別、年級、家庭所在地、專業類別、每月生活費、生活費來源。(見表1)

表1 江蘇高校網絡信貸認識調查對象基本信息

在本次江蘇高校大學生對網絡信貸認識調查的過程中,我們選取了202位調查人,收回了202份調查問卷。通過對生活費來源的數據進行分析,我們發現大多數高校學生的生活費來源多樣,不少學生愿意通過兼職等方式賺取生活費,很少有大學生會選擇需要付息的借貸款作為生活費的主要來源。

(三)江蘇高校大學生網絡信貸現狀分析

大學是人生的重要階段,在這個階段里,學生面臨著從家庭撫養走向獨立生活這一重要問題。在互聯網金融背景下,網絡信貸對青年學子的影響逐漸加大,如何正確認識網貸,健康對待網貸,對青年的個人發展具有極為重要的意義。

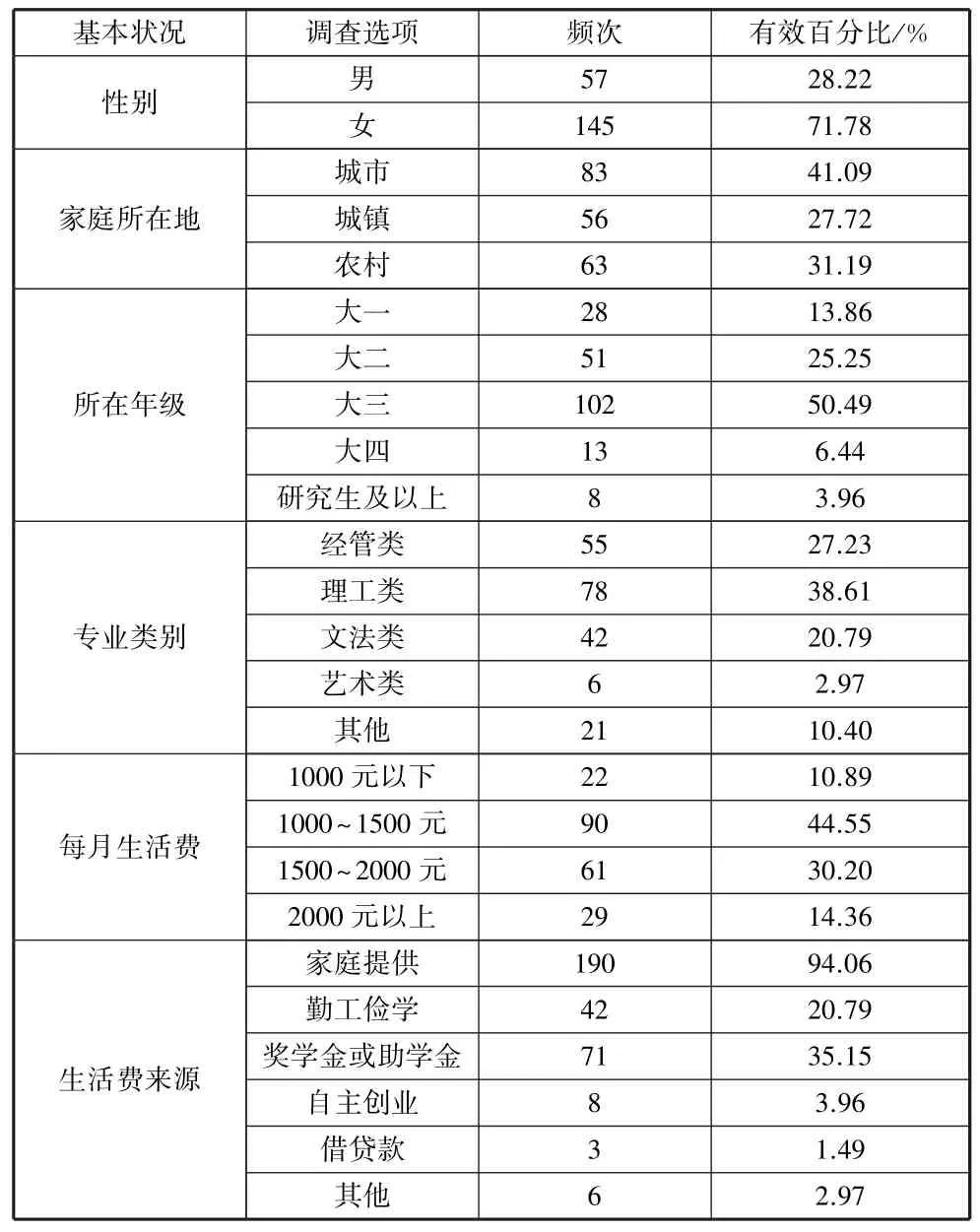

1.江蘇高校大學生對網絡信貸的認識

隨著互聯網金融逐步走進大眾視野,網絡信貸收獲了越來越多人的青睞。我們選取目前大學生較為熟知的網貸平臺,如螞蟻花唄、東京白條、分期樂等來研究江蘇高校大學生對網絡信貸平臺的了解程度。其中,如圖1所示,95.54%的大學生了解螞蟻花唄,其次是京東白條,知名度接近70%,這兩個平臺占據了大學生熟知的網貸平臺的半壁江山。其余的如分期樂、趣分期、名校貸等網絡信貸平臺對于大學生來說較為小眾。隨著國家對網絡借貸平臺清退力度的加大,越來越多的網絡信貸平臺逐漸離開了公眾的視野。

圖1 學生對網絡信貸平臺的了解程度

2.江蘇高校大學生網絡信貸使用意愿及情況分析

在問卷調查的202名學生中,有68名學生有網絡借貸平臺貸款經歷,占總人數的33.66%。說明雖然考慮到網絡信貸的風險性,很少有學生將網絡借貸作為生活費的主要來源,但是很多時候學生還是愿意使用網絡借貸來滿足生活、學習等方面的需求。通過對大學生網貸償還情況進行分析,68名曾使用過網絡借貸的學生中僅有10.29%的學生存在逾期未還款的經歷。且后續訪談中我們發現這部分學生中有很大一部分是因為錯過了還款期限導致未還款,很少有學生因為還不上借款導致后續不良影響。在學校和媒體的宣傳下,江蘇高校大學生普遍網貸信譽良好,資金管理規劃能力和還款能力均較強。

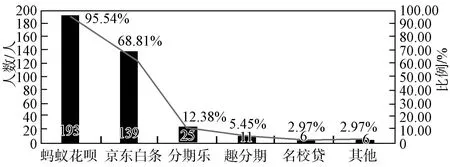

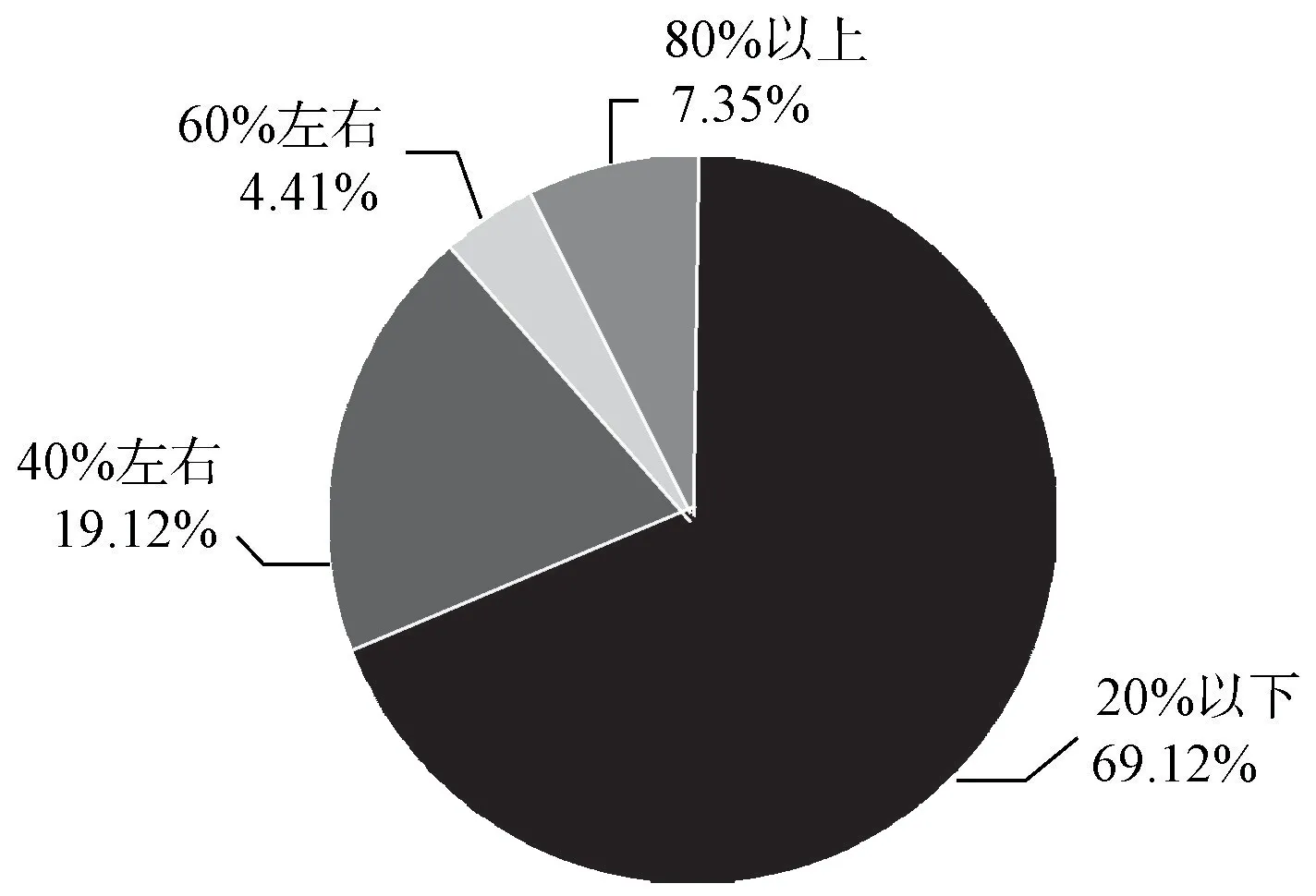

在對大學生使用網絡信貸產品的頻率和網貸產品使用金額占每月消費比例的調研中可以發現(見圖2和圖3),在使用過網貸產品的學生中,60.29%的學生每月使用次數不超過4次,使用8次以內的學生占調查人數的近80%,每月使用12次以上的學生僅占16.18%。同時,約70%的學生使用網貸產品的金額不到消費總金額的20%,消費的60%以上均借助網貸的學生為11.76%。大部分學生集中于小額低頻的網絡借貸,但也有少部分學生存在高頻、大額的網貸消費情況。通過和相關同學交流,我們發現許多學生會在單筆消費金額大或者需要分期的時候使用網貸來進行超前消費,如面臨購買手機、電腦等電子設備,購置學習資料,創業投資,旅游和購買衣服、化妝品等較為昂貴的日用品。但這些同學往往有較為穩定的還款來源,如父母提供的生活費和加工兼職的收入,以貸養貸這種高風險的行為很少有學生嘗試。

圖2 使用網貸產品消費的頻率

圖3 每月消費中使用網貸產品的比例

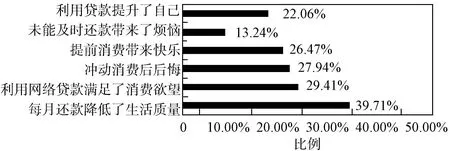

根據問卷統計,39.71%的學生認為每月還網貸借款降低了生活質量,并且有27.94%的學生為使用網貸進行超前消費帶來的沖動消費而后悔。但同時,網貸也有積極的一面,26.47%的學生享受了提前消費帶來的快樂,且有22.06%的學生利用網貸完成如學業提升、視野拓展、技能學習等方面的活動,解決了一時資金不足的困擾。作為在校大學生,只有樹立正確的消費觀,培養自己的資金管理和利用能力,才能真正使用好網絡借貸消費這把“雙刃劍”(圖4)。

圖4 江蘇高校大學生使用網貸后的感受

問到對校園信貸發展的預期(見圖5),40.59%的學生認為隨著大學生理性消費意識的培養,校園信貸不會出現繁榮發展的景象;27.23%的學生因為自身的風險規避傾向、校園貸本身的市場價值和以往校園貸的惡劣影響等原因并不看好校園信貸的發展;還有32.18%的學生希望隨著市場監管力度的加大和網絡信貸平臺機制的完善,校園信貸體制能夠逐步健全,迎來更大的發展。

圖5 江蘇高校大學生對校園信貸發展的預期

四、破解大學生網絡信貸難題的有效途徑

通過前期的問卷調查,根據學生的反饋,我們提出了如下四個建議:第一,希望當代大學生能夠約束自身行為,樹立正確的消費觀,做好自身的消費計劃,理性消費,掌握網絡信貸的相關知識,及時償還相應款項,實現真正的“財務自由”。第二,希望學校以及社會各界加強網絡信貸安全的宣傳教育活動,引導大學生正確認識和參與網絡信貸,同時也要同大學生積極交流,密切關注其消費狀況,及時解決他們在學習生活中遇到的困難,鼓勵他們通過自己的雙手創造價值。第三,希望立法部門建立健全網絡信貸法律法規,利用法律的強制力來約束與規范信用消費市場,嚴厲打擊非法網絡信貸,絕不姑息,同時也要吸收采納網絡信貸平臺方的合理訴求,使網絡信貸活動得以在制度的籠子中合法、正常地運行,真正實現“平臺愿意合法貸,客戶能夠安心借”。第四,希望網絡信貸平臺建立自我約束機制,提高網絡分期付款的門檻,利用技術手段主動排除還款概率低的用戶,同時通過建立行業自律性組織等方式加強內部監管,解決當前市場中暴露出來的問題,重塑行業形象,積極發揮社會效益。