我國上市商業銀行財務績效研究

王芳桃 (首都經濟貿易大學 北京 100000)

隨著經濟的不斷發展以及居民生活水平的不斷改善,在當今信息化以及智能化的時代,市場上的支付方式、理財產品等都呈現出了多元化的趨勢,給傳統商業銀行的經營模式以及市場領域造成了巨大的沖擊,行業內的競爭也日趨激烈。作為我國金融體系中的重要主體,上市商業銀行的發展關乎著我國經濟的高質量發展,對其財務績效進行評估是我國金融管理的重要組成部分。因此,對上市商業銀行的財務績效進行研究是非常有必要的,具有很重要的現實意義。

一、文獻綜述

目前有關我國上市商業銀行財務績效的研究文獻有很多,如楊秀瓊(2020)使用模糊DEA模型對上市商業銀行財務績效進行評估,考慮了多個財務指標和相應的不確定性,有利于得出更準確的結論。葛佳玲、王姝(2019)從盈利性、流動性、安全性以及成長性四個方面建立了研究我國上市商業銀行財務績效的指標體系,得出我國上市商業銀行的財務績效有逐漸改善的趨勢。梅長杉(2018)通過因子分析法對我國上市銀行的相關財務數據進行了實證分析,并使用聚類分析法對其綜合績效進行了分類,為廣大投資者以及管理者的決策提供了一定的科學依據。王巧霞(2018)重點從資本和杠桿情況、資產質量、盈利能力等方面對我國上市商業銀行財務績效進行評價,結果發現財務績效綜合排名靠前的是城市商業銀行,而比較靠后的是股份制商業銀行。朱紅杰(2016)在研究上市商業銀行財務競爭力時,發現在提取的成長因子、資產質量因子、資本充足率因子、市場風險因子以及撥備覆蓋因子這五個因子中,成長因子的貢獻率是最大的。

二、指標選取及樣本數據

(一)指標選取

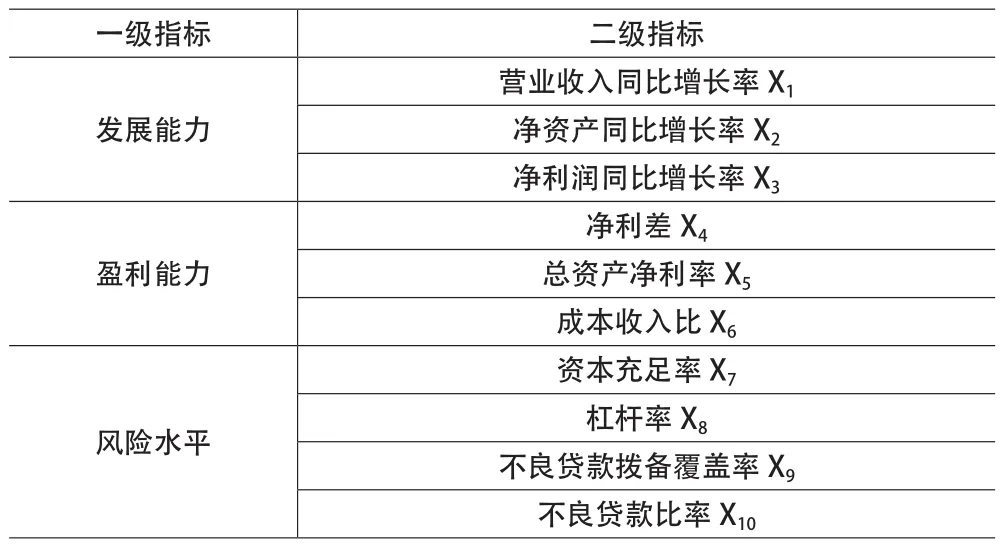

本文從以下三個層面選取了我國上市商業銀行財務績效評價指標:從發展能力層面,選取營業收入同比增長率X、凈資產同比增長率X、凈利潤同比增長率X;從盈利能力層面,選取凈利差X、總資產凈利率X、成本收入比X;從風險水平層面,選取資本充足率X、杠桿率X、不良貸款撥備覆蓋率X以及不良貸款比率X。這10個指標構成了我國上市商業銀行財務績效評價指標體系,如表1所示。

表1 我國上市商業銀行財務績效評價指標

(二)樣本數據

通過查閱相關資料,截至2019年年末,我國共有36家上市商業銀行。因此本文以我國36家上市商業銀行2019年的有關財務數據為研究樣本,其中主要的財務數據來源于各上市商業銀行的年報,部分財務數據來源于新浪財經。

三、實證分析

(一)KMO檢驗和Bartlett球形檢驗

在進行因子分析之前,通常要對數據是否適合做因子分析進行可行性檢驗。KMO可以用來比較相關系數值和偏相關系數,其值越大,說明進行因子分析的效果越好。Bartlett可以檢驗變量之間的相關系數。本文的檢驗結果如下頁表2所示。KMO的值為0.509>0.5,且Bartlett檢驗值為0.000<0.05,綜合說明這些財務數據是適合做因子分析的。

表2 KMO和Bartlett的檢驗

(二)提取公因子

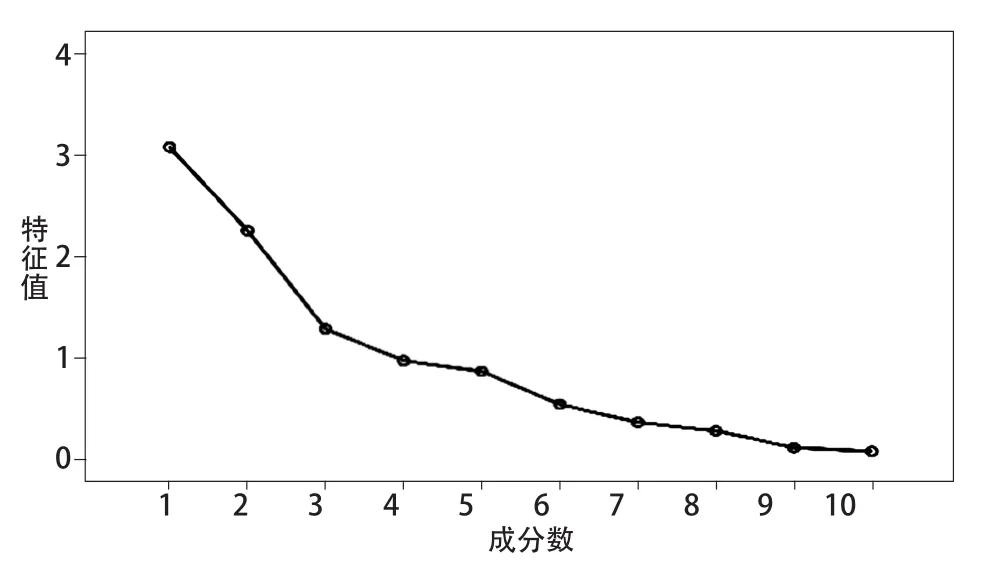

本文采用主成分分析法提取公因子,并計算其相關系數矩陣的特征值和方差貢獻率。碎石圖及提取結果分別如圖1、表3所示。

由圖1可知,成分數在5之前呈較為陡峭的下滑趨勢,而在5之后出現了明顯的平緩趨勢,所以提取前五個因子作為主因子比較合適。由表3可知,提取的五個公因子累積方差貢獻率是85.610%,說明這5個公因子能夠很好地解釋原來10個指標85.61%的信息,同時也能在信息損失較少的情況下達到降維的效果。因此,本文選用這五個公因子能充分地反映這36家上市商業銀行的財務績效水平。

表3 解釋的總方差

圖1 碎石圖

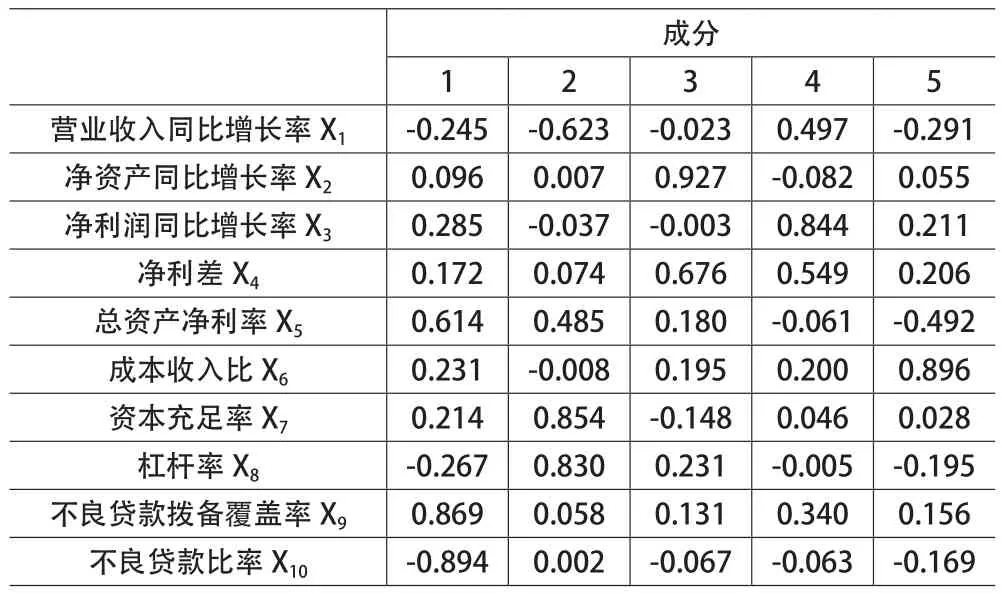

(三)因子載荷矩陣分析及因子命名

本文使用最大方差法對樣本數據進行因子載荷的旋轉(如表4所示),能更好地解釋公因子的經濟含義。從表4可以明顯看出:反映風險水平的不良貸款撥備覆蓋率X、不良貸款比率X在第一個公共因子(F)上載荷較大,故可將F命名為風險因子;資本充足率X、杠桿率X在第二個公共因子(F)上載荷較大,故可將F命名為償債因子;凈資產同比增長率X在第三個公共因子(F)上載荷最大,故可將F命名為資產因子;反映發展能力的營業收入同比增長率X、凈利潤同比增長率X在第四個公共因子(F)上載荷較大,故可將F命名為發展因子;反映盈利能力的成本收入比X在第五個公共因子(F)上載荷最大,故可將F命名為盈利因子。

表4 旋轉成分矩陣

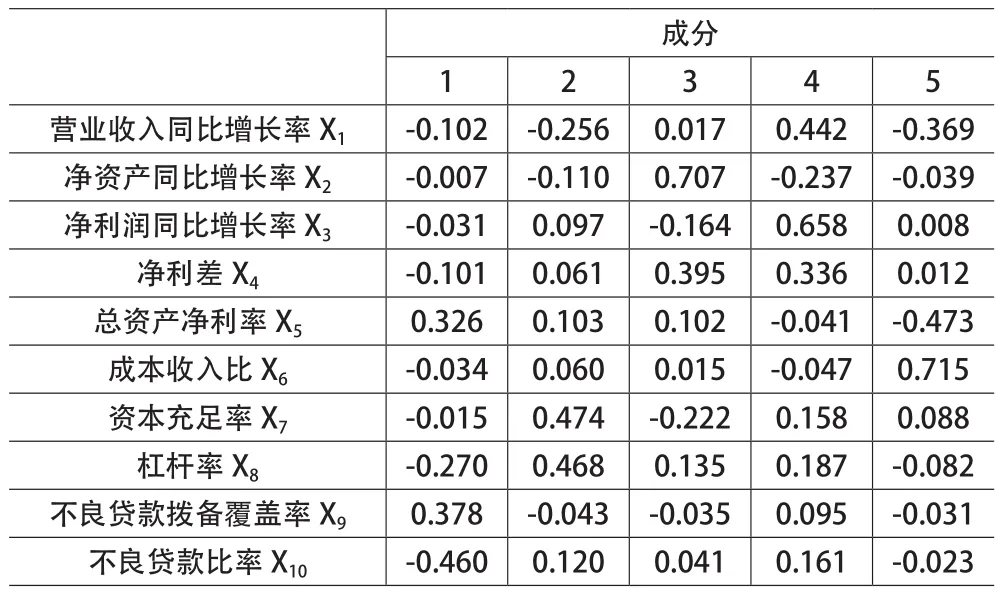

(四)因子得分及綜合得分計算

本文通過SPSS軟件,得到成分得分系數矩陣,結果如表5所示。

表5 成分得分系數矩陣

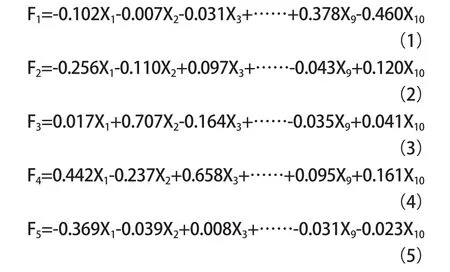

通過表5可以建立各因子的評分函數如下:

以五個因子的得分系數和因子旋轉后的方差貢獻率占比為權重,可以得出我國上市商業銀行財務績效的綜合得分(F)函數如下:

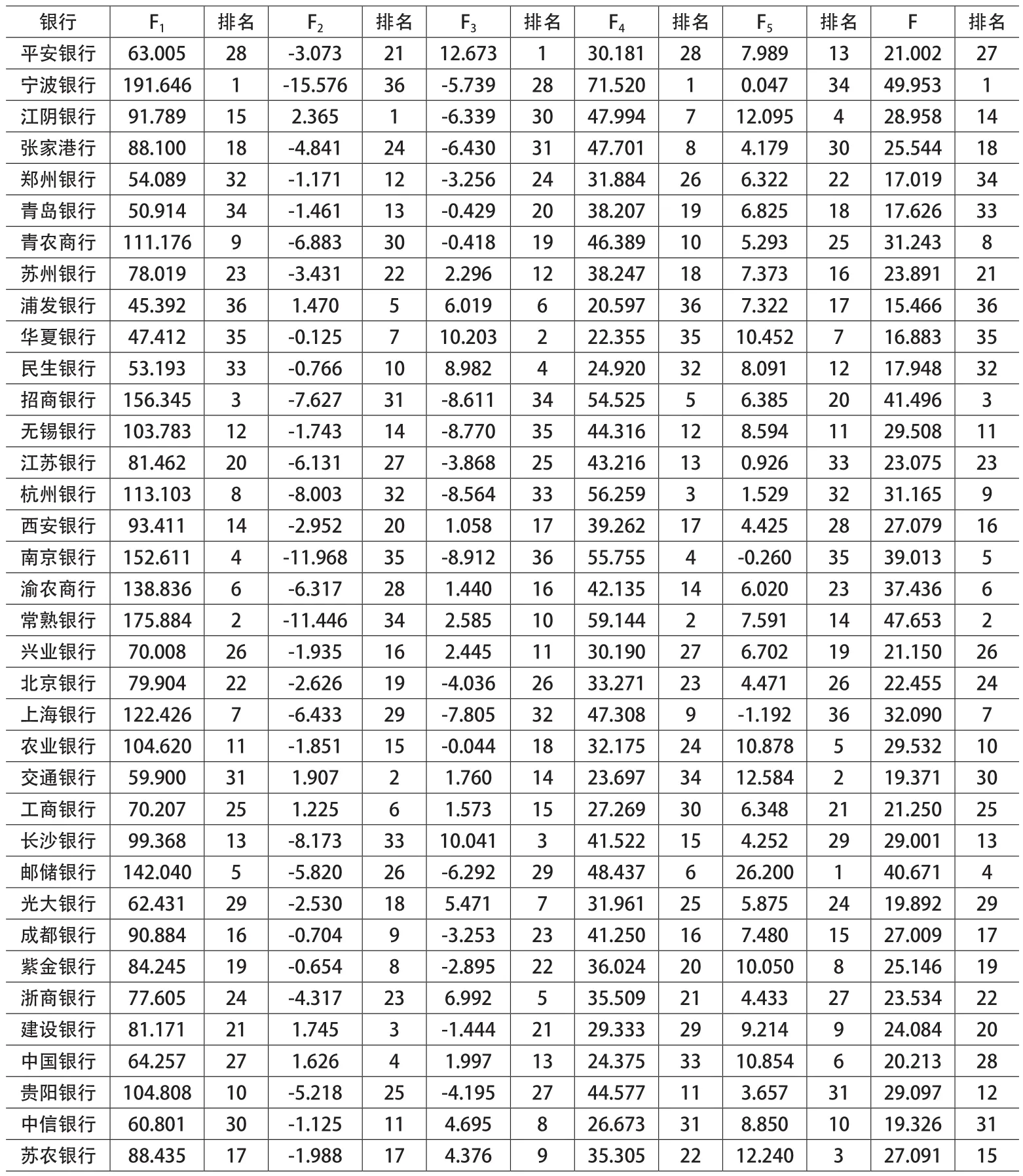

根據綜合得分F函數計算我國36家上市商業銀行的各因子得分排名以及綜合得分排名,結果如表6所示。

表6 因子得分及排名

四、實證結果分析及評價

(一)單因子分析及評價

1.風險水平。F代表上市商業銀行的風險水平指標,其可解釋22.831%的綜合能力,從得分結果來看:寧波銀行的F值(191.646)最大,浦發銀行的F值(45.392)最小,F值的極差為146.254。該結果可說明以下幾個問題:(1)F在五個因子中屬于強勢因子,對上市商業銀行的綜合能力有22.831%的解釋權,遠超過其他四個因子的解釋權。(2)風險水平情況較好的上市商業銀行其綜合能力也是位居前列,而風險水平情況不突出甚至是不樂觀的上市商業銀行其綜合能力排名也是名落孫山,比如:排名前三的寧波銀行、常熟銀行、招商銀行,其風險水平排名與綜合能力排名是完全一致的,而排名倒三的浦發銀行、華夏銀行、青島銀行,其風險水平除了青島銀行存在略微差異,其他兩個銀行與綜合能力排名也是完全一樣的。(3)上市商業銀行的風險水平參差不齊、差距較大,風險水平的管理能力是每個上市商業銀行都必須要重點關注的問題,其關乎著銀行的命脈。該水平在本文集中體現在不良貸款撥備覆蓋率X和不良貸款比率X這兩個指標上,這兩個指標越低說明上市商業銀行的風險水平越低。因此,上市商業銀行應該在保證基本的經營需求下盡量降低這兩個指標,降低風險水平,進而使銀行持續健康發展。

2.償債能力。F代表了上市商業銀行的償債能力指標,可以解釋20.522%的綜合能力,從得分結果來看:F>0的有6家上市商業銀行,F<0的有30家上市商業銀行,極差為17.941。該結果表明:(1)F屬于影響較強的因子,對上市商業銀行的解釋權僅次于風險水平。(2)F的極差也是較大的,說明上市商業銀行的償債能力差別也是較大的。因此,對傳統的商業銀行而言,要想提高其償債能力就要在一定程度上提高自己的創新能力以及營運能力,并控制杠桿率。

3.資產能力。F代表了上市商業銀行的資產能力指標,可以解釋14.831%的綜合能力,從得分結果來看:F>0的有17家上市商業銀行,F<0的有19家上市商業銀行,極差為21.585。結果說明 :(1)F對上市商業銀行的綜合能力的解釋所占權重排在中間的位置。(2)F的極差也較大,反映出36家上市商業銀行的資產的規模以及資產的增長速度都是有很大差距的。因此,各上市商業銀行要不斷提高自身的資產營運管理能力,以進一步擴大自身的市場領域及提升競爭優勢。

4.發展能力。F代表了上市商業銀行的發展能力指標,可以解釋14.317%的綜合能力,從得分結果來看:寧波銀行的 F值(71.520)最大,浦發銀行的 F值(20.597)最小,這一排名情況與F的排名情況是完全一樣的,F值的極差為50.923。該結果可反映出以下問題:(1)F的極差相對較大,說明我國36家上市商業銀行的發展能力及潛力是有一定差距的。(2)在F的排名中,排名前五的上市商業銀行中城市商業銀行就占據了80%的席位,而排名后五位的上市商業銀行中國有商業銀行也占據了80%的席位,這充分說明國有商業銀行的發展性、成長性不如城市商業銀行。(3)國有商業銀行作為我國的大型商業銀行,發揮著引領我國銀行業良好發展的作用,是我國銀行業發展的不竭動力及源泉。因此,國有商業銀行要把握機會、抓住機遇,持續健康發展。

5.盈利能力。F代表了上市商業銀行的盈利能力指標,可以解釋13.109%的綜合能力,從得分結果來看:F>0的有34家,F<0的只有2家,極差為27.392。該結果表明:(1)F對上市商業銀行的綜合能力的解釋所占權重是最弱的,達不到20%。(2)我國上市商業銀行的整體盈利能力較好,只有2家銀行得分為負。(3)盈利可以確保上市商業銀行經營所需的資金鏈不會斷裂,有持續經營的資本。但部分上市商業銀行的盈利能力并不是很突出,甚至在五個指標中處在下游的位置。財務能力之間是相互關聯、相互影響的,因此,上市商業銀行在日常的經營過程中要合理調整經營戰略、制定科學有效的盈利目標,以實現持續盈利,進而穩定擴資,不斷開拓屬于自己的市場領地。

(二)財務績效綜合分析及評價

根據上頁表6中的排名情況可以發現:F值的排名和五個因子的排名是不一致的,甚至有的差異還非常大。這是因為每個因子是在不同程度上解釋了樣本的總方差,而F值可以在整體上綜合反映樣本的實際財務狀況,同時也說明了我國上市商業銀行的財務績效情況。通過觀察36家上市商業銀行的F值,最高的為寧波銀行(49.953),最低的為浦發銀行(15.466),這與F、F的排名是完全一致的,極差為34.487,說明上市商業銀行的綜合能力較為懸殊。因此,綜合能力不突出的上市商業銀行應從各方面提升自己的核心競爭力及綜合實力。

五、結論及建議

(一)結論

通過對我國36家上市商業銀行的財務績效進行實證研究及分析,可以得出以下結論:國有商業銀行在償債能力以及盈利能力方面與其他性質的銀行相比具有一定的優勢,但其發展能力不盡如人意,其綜合排名也相對不樂觀;股份制商業銀行的財務績效綜合能力相對而言較為穩定,各個公因子排名也處于中上游或中下游的位置;城市商業銀行具有較強的風險管理水平及發展能力,其綜合能力也是名列前茅,但其償債能力和盈利能力相比處于較弱的水平。

綜上,我國上市商業銀行的整體發展情況不均衡,各個銀行應該全面發展,補齊短板,從而更好地提高自身的財務績效水平,立足于競爭日趨激烈的市場中。

(二)建議

基于以上對我國36家上市商業銀行財務績效的系列實證分析及得出的結論,本文提出以下幾點建議:(1)加強風險管理,提高信用水平。風險管理和信用水平決定著商業銀行的根本,巨大的風險和嚴重的失信行為可能會導致銀行破產,銀行應該將風險管理列為重點,與經濟發展水平相適應,抓住時機,有收有放,提升自己的風險水平和信用水平。(2)優化多元經營,提升發展能力。在當今競爭日趨激烈的金融市場上,能否持續、健康地發展是每個上市商業銀行最關注的問題,發展能力將直接影響其前途和命運。上市商業銀行要不斷開拓自己的業務領域、拓展新的業務方向,此外,還要不斷創新,多元化經營,提高發展能力。(3)做好資金管理,強化盈利能力。資金是銀行營運的基礎,一旦資金鏈斷裂,而又無法很快補足資金的話,銀行的運營會受到嚴重影響。上市商業銀行要做好資金管理,時刻掌握資金的變動情況,隨時關注行業的一舉一動,保證銀行的資金鏈條,從而保證其有條不紊地運營,同時也能進一步強化盈利能力。