不切實際的“布雷頓森林體系3.0”

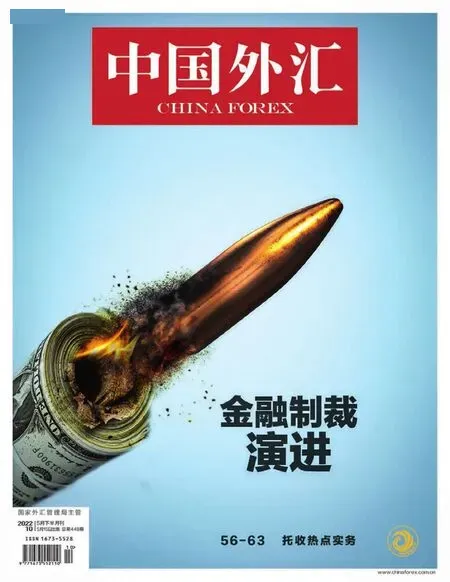

近年來,全球宏觀治理模式發生深刻變化,逆全球化思潮愈演愈烈、新冠肺炎疫情后歐美發達國家廣泛實踐現代貨幣理論(MMT)政策,均對美元主導的國際貨幣體系造成影響,使得目前的國際金融體系內在缺陷和系統性風險有上升趨勢。在上述背景之下,疊加俄烏沖突后歐美對俄羅斯實施金融制裁,有投行分析人員提出了“布雷頓森林體系3.0”的構想,認為以美元為代表的“內部貨幣”(Inside Money)為信用的“布雷頓森林體系2.0”正在塌陷,將被以黃金和大宗商品為代表的“外部貨幣”(Outside Money)支撐的物本位替代,并提出人民幣可釘住原油等一籃子大宗商品,其他貨幣釘住人民幣。筆者認為,這一構想不僅脫離現實,而且存在明顯的理論缺陷。

首先,“布雷頓森林體系3.0”是向實物本位制的倒退。“布雷頓森林體系1.0”誕生于二戰后,實行美元和黃金掛鉤、其余貨幣和美元掛鉤,實質是以黃金為錨的實物本位制。其一大缺陷是對貨幣供應量的限制,難以匹配經濟發展和社會財富的增長,最終成為體系解體的重要原因。與之相比,“布雷頓森林體系3.0”版本以大宗商品為錨,本質上并無區別,同樣會限制貨幣供應、引發嚴重通貨緊縮。

其次,人民幣掛鉤大宗商品,將嚴重破壞幣值穩定機制。中國人民銀行行長易綱在《金融助力全面建成小康社會》一文中提到,維持幣值穩定對成功經濟體十分必要。原油等大宗商品受經濟周期、風險偏好、人為操縱等影響,價格常年劇烈波動,穩定性、稀缺性均遠遜于黃金,難以為人民幣幣值穩定提供底層保障。

最后,在目前國際信用貨幣體系下,美元的主導地位仍然牢固。以美元主導的國際貨幣體系又被稱為“布雷頓森林體系2.0”,主要依靠政府信用支撐貨幣發行,尤其是美國政府的背書。國際貨幣基金組織(IMF)官方外匯儲備貨幣構成(COFER)數據顯示,2021年第四季度全球美元計價外匯儲備為7.087萬億美元,全球份額為58.81%。信用貨幣打破了實物貨幣對貨幣供應的限制,有利于貨幣總量與經濟增長相匹配。而當前美元仍是國際貨幣體系最大的“錨”,人民幣通過大宗商品錨定就能取代的看法過于簡單化。

上述分析表明,“布雷頓森林體系3.0”并不切合實際。但新冠肺炎疫情以來,在逆全球化風險加大的背景下,人民幣幣值保持了基本穩定,為下一步人民幣加強儲備貨幣之路奠定了良好基礎。筆者認為,提升人民幣的國際儲備貨幣地位,推動美元主導的國際貨幣體系向多元化貨幣體系發展,以下四個方面是目前需要重點關注的。

一是穩步推進資本項目開放,使人民幣成為真正的“硬通貨”。持續擴大金融對外開放,穩定國際國內投資者預期,推升直接投資和證券投資的雙向流動,形成“你中有我、我中有你”的局面。

二是擴大人民幣跨境使用。大力發展中國香港離岸人民幣市場和國內自貿區建設,在“一帶一路”項目融資、設施聯通、貿易暢通等方面堅持本幣優先,推動人民幣跨境使用。加快人民幣跨境支付系統(CIPS)建設,推動主權貨幣結算、雙邊貨幣互換,開展相關制度設計。加大人民幣離岸金融中心建設力度,有序擴大和豐富離岸人民幣市場的資金規模和資產種類,完善人民幣國際循環機制。

三是深化資本市場改革。建設有深度和廣度的市場化金融市場,加快國內債券市場的發展,完成權益類資本市場的市場化、法制化和國際化改革。

四是完善市場化的利率形成機制和更加靈活的人民幣匯率體制。持續完善利率傳導機制和基準利率體系,打造反映流動性偏好與風險溢價的收益率曲線。堅持以市場供求為基礎,參考一籃子貨幣進行調節、有管理的浮動匯率制度,增強人民幣匯率彈性,發揮匯率調節宏觀經濟和國際收支自動穩定器功能。