投資者情緒與公司債務違約風險關系研究

張瀚月 (中南財經政法大學會計學院 湖北武漢 430073)

一、引言

自2014年“剛性兌付”被打破后,債券違約事件頻率逐漸上升,企業債務違約風險成為研究熱點之一,突如其來的新冠疫情更是將研究熱度推至高點。新冠疫情給發債企業帶來了很大的經營不確定性,產業鏈和供應鏈的穩定性面臨巨大挑戰。從違約特點來看,雖然違約主體新增數量有所下降,但違約規模有所增長,具有從大量小額違約到單項巨額違約演變的趨勢,如何有效評估和防范企業違約成為亟待解決的問題。

企業債務違約風險(以下簡稱違約風險)是指企業無法償還所欠債務和利息的可能性。Giesecke et al.(2011)從股票回報角度對違約風險展開研究,隨后Brogaard(2017)將股票流動性納入違約風險研究體系。此后不少學者從資本市場、宏觀經濟、財務與管理等角度研究影響違約風險的因素,但是現有研究都基于“理性人”的假設來分析違約風險影響因素,鮮有學者將投資者心理和情緒納入違約風險評估模型。

事實上,當前大量資本市場異象都與投資者行為有關,投資者行為已經成為不可忽略的重要因素。根據De Long et al.(1990)提出的噪聲交易者模型,投資者會受到非理性行為等噪聲信息的影響,其中就包括投資者情緒。投資者情緒不僅被認為是定價的一種系統性風險(Lee et al.,2002),并且其波動和均值與投資收益高度相關(Brown and Cliff,2004)。但目前投資者情緒的研究大多局限在資本市場領域,對于投資者情緒的跨市場效應檢驗較為匱乏。

通俗來說,投資者情緒的跨市場效應是指股票市場過度高漲的投資者情緒不僅對股票市場本身產生影響,還會影響債券市場的供求關系。首先,跨市場效應檢驗的重要性在于投資者情緒的影響應是廣泛的,其具有“傳染機制”,不論是股票投資者還是債券投資者,都會受到市場交易者情緒的影響。其次,股票與債券都屬于企業用于籌集資金的證券,其情緒影響效果和傳播機制具有一定的相似性和可比性,但投資者情緒對債券市場的影響與股票市場是否相似還有待考證。再次,股票市場對債券市場具有“溢出效應”,也就是說股票市場投資者情緒的變動不僅會影響股票收益,還會波及債券市場。因此,對投資者情緒的研究不應僅僅局限于股票市場,應當拓展至債券市場進行跨市場檢驗。

本文以2000—2021年上證A股上市公司為研究樣本,研究投資者情緒對企業債務違約風險的影響,并探究了其傳導機制;在前人研究基礎上檢驗了審計費用與違約風險的相關關系,并探究了審計費用、公司規模和產權性質對投資者情緒作用效果的調節作用。研究發現高漲的投資者情緒通過提高股票收益率來降低違約風險,并且審計費用較高、公司規模較大、產權性質為國有企業時,投資者情緒對違約風險的影響會減弱。

二、理論分析與研究假設

(一)債務違約風險的影響因素

市場因素層面的影響因素集中在資本市場,主要包括股票收益率、股票流動性等。從收益率的角度來看,股票回報、股票回報波動能夠有效預測企業違約率。從流動性的角度來看,股票流動性能夠降低企業違約風險,這種效應更適用于大企業而不適用于小企業,并且這種影響的強弱受信息效率、治理監督、企業規模、資本市場開放程度等的影響。對于信息效率更高的公司,流動性對違約風險的影響會減弱,對于治理監督更高的公司,這種效應會加強。企業在環境不確定性較高的情況下,其債務違約風險會顯著增加(張文倩,2020)。

宏觀經濟層面的影響因素包括國內生產總值、利率、通貨膨脹、稅收、法律和監管等。國內生產總值層面,Giesecke et al.(2011)驗證了國內生產總值的變化能夠有效預測違約風險。稅收層面,Panteghini and Vergalli(2016)認為折舊減免稅額政策通過降低企業杠桿率,繼而降低企業違約風險。法律層面,許紅梅和李春濤(2020)基于《社會保險法》實施背景,認為良好的勞動保護將提高企業經營性負債水平,從而提升企業違約風險。Yildirim(2019)認為關聯銀行的監管通過發放貸款等方式有效降低企業違約風險并提高經營效率。

對違約風險的內部影響因素研究,最早從財務方面展開,后來逐漸轉向管理因素。在財務層面,Cathcart et al.(2020)認為財務杠桿對中小企業違約風險的影響大于對大企業的影響。在公司治理層面,Ciampi(2015)認為CEO二元性、所有者集中度和董事會外部董事數量的減少數量(不超過50%)與小公司違約顯著負相關,并且公司治理變量顯著提高了違約預測準確率。在企業社會責任層面,Hsu and Chen(2021)發現在極端貨幣擴張中社會責任表現較好的企業表現出較低的違約風險。但受量化寬松政策影響,股票和低評級公司債券的風險溢價和波動性將會增加,從而增加整體違約概率。在企業規模和利率層面,Zhang et al.(2020)還討論了企業規模以及利率對我國企業違約風險的影響。

(二)投資者情緒的影響因素

目前,國內外對投資者情緒的定義不盡相同,一般認為,投資者情緒指不能由基本面信息解釋的投資者預期(張詩逸,2020)。學界對投資者情緒的研究普遍集中在資本市場,受投資者情緒影響的因素主要包括:

1.股票未來收益和股票收益波動。投資者情緒較高時股票未來收益將下降,而股票未來收益和股票收益波動短期內成正相關,長期成負相關。在我國市場,王美今和孫建軍(2004)、魯訓法和黎建強(2012)、雷光勇等(2012)運用其他度量方法實證檢驗得出,投資者情緒與未來收益具有顯著的相關關系。Lee et al.(2002)與王美今和孫建軍(2004)均認為投資者情緒變動影響股票收益波動,不同的是后者認為投資者情緒的波動不僅不會緩解股票收益波動,還會導致股票收益波動更加劇烈。

2.金融資產定價。De Long et al.(1990)基于DSSW模型,最早認為投資者情緒是資產均衡價格的系統性影響因素,此后 Lee et al.(2002)證明了這一點。Brown and Cliff(2005,2006)認為投資者情緒與資產估值、市場定價誤差成正相關,且對估值高度主觀、難以套利的證券有更大的影響。在我國市場,宋順林和唐斯圓(2016)研究發現,高漲的投資者情緒能顯著降低IPO抑價現象,并且與IPO首日回報率顯著正相關。

3.企業制度。投資者情緒變動會影響企業股利政策,投資者情緒消極時,會導致企業股價低估,管理者傾向于減少現金股利支付,由外源融資轉向內源融資(張文娟,2015)。投資者非理性的情緒還會導致管理層投資決策誤判,降低企業資源配置效率(白雪蓮和王司琪,2022)

綜上,國內外學者已經對違約風險進行了大量的研究,尤其針對股票收益和流動性,但鮮有文獻從投資者心理和行為理論的角度探究違約風險的影響因素。已有研究表明投資者情緒對股票相關指標、市場定價以及微觀企業制度有顯著影響,但研究范疇主要局限在資本市場層面。雖然有學者對投資者情緒與債券融資成本、公司債券信用利差之間的關系進行了實證研究,但與資本市場層面的研究相比,對投資者情緒的跨市場檢驗仍相對匱乏。本文的創新點在于以資本市場為橋梁,將投資者情緒納入影響違約風險的模型中,豐富了債務違約理論,也為投資者合理評估企業違約風險提供了新思路。

(三)研究假設

根據大量研究成果,股票市場的投資行為與債券市場有著千絲萬縷的聯系。第一,股票市場對債券市場具有“溢出效應”或“蹺蹺板效應”。股票和債券都是公司基于資產價值發行的用于籌集資金的證券。股票市場的投資者情緒波動會影響股票收益(Baker and Wurgler,2006),導致投資者調整投資組合,造成資金在股票市場和債券市場間的流動,因此投資者情緒具有跨市場的影響力。第二,高漲的投資者情緒具有跨市場的“傳染機制”。股票市場高漲的投資者情緒,會外溢到債券市場。實證檢驗表明投資者情緒高漲時,在市場中表現活躍,市場交易大量進行,供小于求,導致投資者要求的報酬更低,債券發行利率更低,從而有利于公司的債務融資成本下降,違約風險降低。第三,理性的套利投資者具有“避險機制”。當股票市場投資者情緒過于高漲時,在供求關系的影響下會造成股票價格虛高(王浩東,2019),投資者意識到存在資本泡沫的風險,為了規避風險,投資者會將資金轉移至債券市場投資,在債券供小于求的作用下債券價格上升,減輕了融資成本,降低了企業債務違約的可能性。基于上述分析,本文提出假設1:

H1:較高的投資者情緒能夠顯著降低企業的債務違約風險。

根據現有研究情況,其一,債務違約風險受到多種股票市場相關指標的影響,包括股票收益率、股票流動性、資本市場開放程度等,這些研究表明股票市場與債務市場具有某種聯系,這種聯系可能是通過股票的動態交易建立起來的,股票相關指標對違約風險的顯著影響就是佐證之一。其二,投資者情緒對股票市場具有廣泛的影響,大量研究表明投資者情緒對多種股票指標都有顯著影響,例如股票收益率、股票波動(王美今和孫建軍,2004)、市場定價誤差等。可以看到股票市場的相關指標對債務違約風險具有顯著影響,并且股票未來收益和價格波動也受到投資者情緒的影響,債務違約風險和投資者情緒兩者都與股票相關指標顯著相關。基于上述分析,本文提出假設2:

H2:較高的投資者情緒通過提高股票收益進而降低違約風險。

三、研究設計

(一)樣本選擇與變量定義

本文選取2000—2021年上證A股上市公司作為研究樣本,并進行處理:(1)剔除關鍵數據缺失的企業;(2)剔除金融類、保險類企業;(3)剔除ST、*ST類上市公司;(4)剔除其他數據異常情況。本文對所有連續變量進行上下1%縮尾處理后得到2 027家上市公司的有效觀測值。全部數據均來源于國泰安數據庫,用Stata 15.0進行處理。

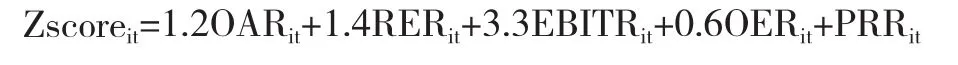

1.債務違約風險變量定義。被解釋變量為債務違約風險(Zscore)。本文考慮到數據的可獲得性以及指標利弊,借鑒Altman(1968)和張靖等(2018)的衡量方法,使用調整的Z值模型度量企業債務違約風險。Zscore數值越大,表明企業面臨的債務違約風險越低。

表1 違約風險變量定義表

2.投資者情緒變量定義。解釋變量為投資者情緒(Insent)。目前,度量投資者情緒的指標有很多,主要分為以下三類:(1)直接指標。直接指標是指通過問卷調查等方式獲取投資者對股市看法。其優點在于切合實際,能夠最真實、最直接地反映投資者情緒,缺點在于隨機樣本可能不全面或不具有代表性。主要包括:由美國“個人投資協會”提供的問卷調查構建的AAII指數;CCI指數;看跌情緒指數BSI;投資者智能指數IIS;哈達迪公司提供的友好指數。(2)間接指標。間接指標又稱為客觀指標,是指運用交易數據來反映投資者情緒。其優點在于數據客觀且獲取方便,能夠避免問卷調查主觀性和偶然性的干擾,但是具有一定的時滯性。包括:封閉式基金的折價率;波動率指標;換手率;IPO發行量;新開交易賬戶數。(3)復合指標。復合指標是指運用主成分分析方法綜合兩個及以上投資者情緒的度量指標進行構建。其優點在于能夠從多方面度量投資者情緒,彌補了直接指標和間接指標從單方面度量的缺陷。復合指標主要包括:BW指數;CICSI指數;ISI指數;SENT指數。其中相比于BW指數,CICSI指數和ISI指數經實證檢驗更貼合我國股市,能有效反映我國市場投資者情緒。本文借鑒易志高和茅寧(2009)構建的投資者情緒復合指數(CICSI)。第一,該指數排除了宏觀因素的影響,更為全面可靠;第二,該指數綜合了多種獨立指標,避免了度量指標過于單一和度量結果不純正的問題。計算公式如下:

Insentit=0.231DCEFit+0.224TURNit-1+0.257IPONit+0.322 IPORit+0.268CCIit+0.405NIAit-1

其中,Insentit代表t期投資者情緒,DCEFit,IPONit,IPORit,CCIit分別代表t期封閉式基金折價、IPO數量、上市首日收益和消費者信心指數,TURNit-1和NIAit-1分別代表t-1期交易量、新增投資者開戶數。

3.控制變量。借鑒徐玉德與陳駿(2011)和陳婧(2018)的做法,本文選取的控制變量包括企業規模、股權集中度、現金充裕度、產權性質、盈利能力、無形資產占比共六個控制變量。此外,針對面板數據,本文加入年份和股票代碼虛擬變量進行雙向固定效應回歸。

表2 變量定義表

(二)模型設計

1.主模型設計。本文研究的樣本為面板數據,設計研究模型(1),用于檢驗投資者情緒與違約風險的相關關系。其中,被解釋變量為債務違約風險(Zscore),解釋變量為投資者情緒(Insent),控制變量為企業規模(Size)、股權集中度(Share)、現金充裕度(CFO)、產權性質(State)、盈利能力(Roa)、無形資產占比(Intangible)。如果 Insent系數顯著為正,則驗證假設1正確。

2.機制研究模型設計。學界已有研究成果表明投資者情緒與股票收益率以及波動率密切相關,投資者情緒高漲時,股票收益較高(孫明璇,2019)。此外,違約風險也受到資本市場的影響,葉軍(2008)認為股票收益與違約風險顯著負相關。因此我們假設投資情緒水平通過影響股票收益進而影響違約風險。首先,我們選用股票收益率為中介變量,參考溫忠麟(2004)檢驗中介效應的方法,設計模型(2)。其中,Return代表股票收益率。三個模型的控制變量均與模型(1)相同。

四、實證結果與分析

(一)描述性統計

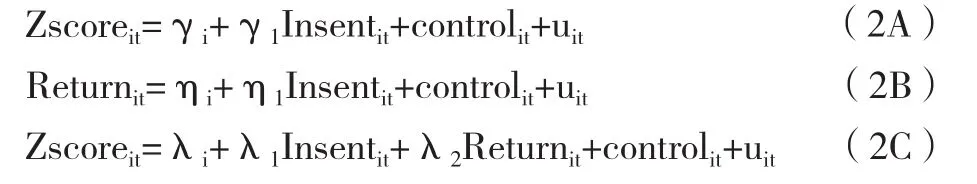

表3是變量的描述性統計。債務違約風險(Zscore)均值為2.32,極值差額較大,說明不同公司之間的債務違約風險差距較大。解釋變量投資者情緒(Insent)均值為40.23,標準差較高,說明不同企業投資者情緒差異性明顯。結合現實情況來看,美國股市中的機構投資者占主導,在投資決策時更具信息優勢。而在我國資本市場中,個人投資者數量遠遠多于機構投資者。基于“羊群效應”,具有盲目投資的傾向,容易受從眾心理影響買賣股票。控制變量中,樣本公司股權集中度(Share)的均值和標準差均是最大的,說明雖然公司股權集中度數據具有正態分布性,但是不同企業之間前十名股東持股比例總和參差不齊,差距較大。其他變量的具體數據詳見表3。

表3 變量的描述性統計表

(二)回歸結果分析

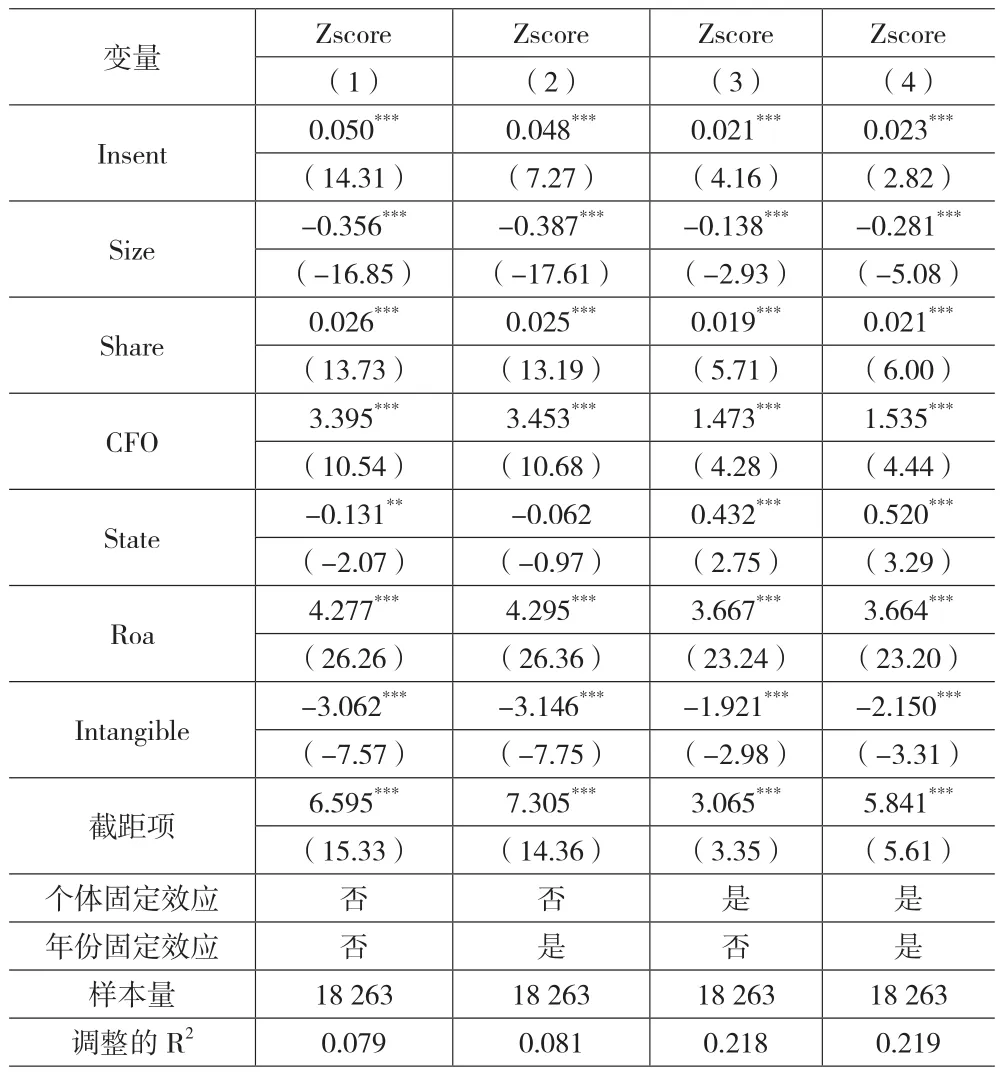

1.投資者情緒對公司債務違約風險的影響檢驗。下頁表4展示了模型(1)的回歸結果,即投資者情緒與違約風險的關系。列(1)至列(4)使用了不同的模型進行回歸,分別為混合回歸模型、年份固定效應模型、個體固定效應模型、雙向固定效應模型,在不同模型下,投資者情緒回歸系數分別為0.050、0.048、0.021和0.023,均在1%的水平上顯著為正。表明在控制相關變量的情況下,投資者情緒與違約風險顯著負相關,即高漲的投資者情緒能顯著降低違約風險,驗證了假設1。投資者情緒水平較高時,投資人對企業的期望和信任度較高,能在一定程度上反映企業良好的控制風險能力。此外,投資者情緒還能對企業產生“監督效應”,當企業受到關注時,更容易有意識地維護公司聲譽,保證公司的長遠發展,因此企業會通過內部審計提高財務質量,避免債務違約事件的發生。

表4 投資者情緒對公司債務違約風險的影響檢驗

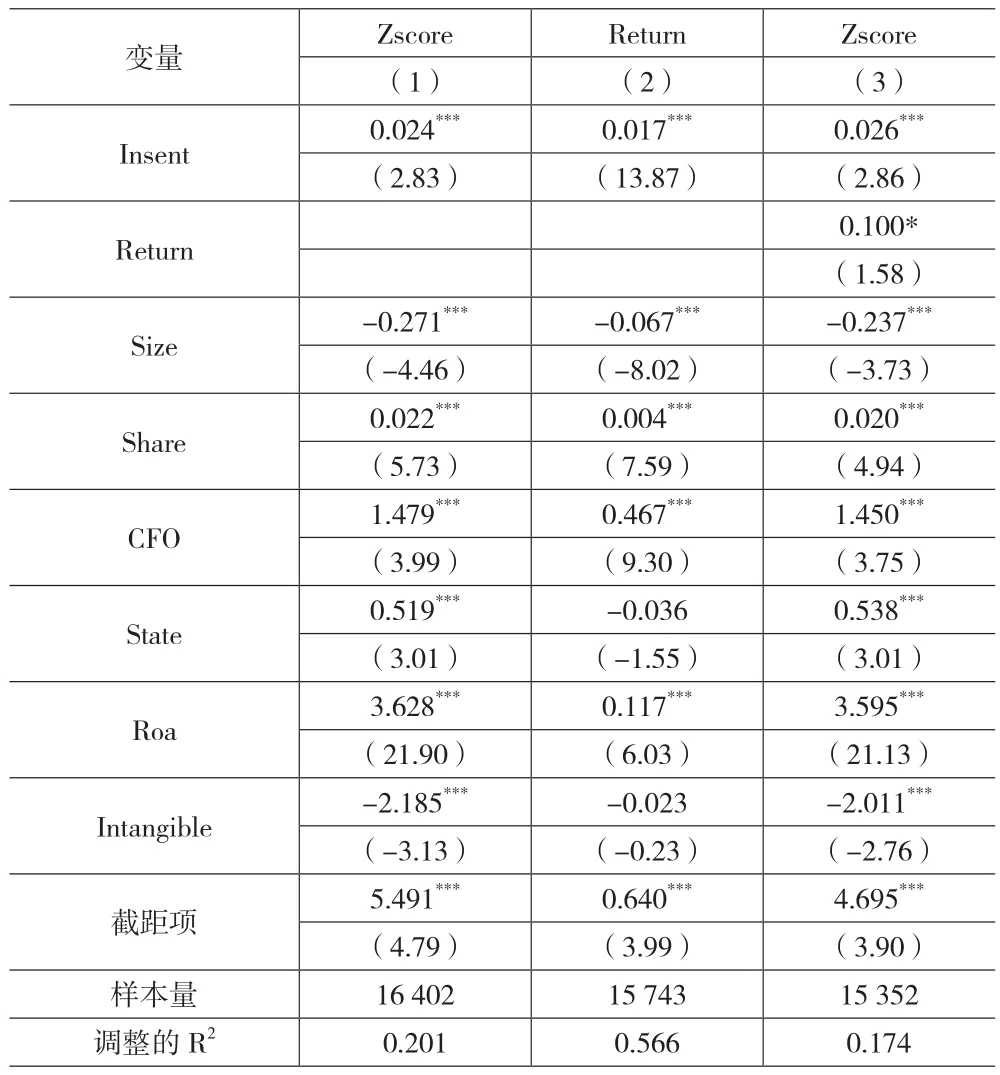

2.機制研究的回歸結果分析。回歸結果如表5所示,第(1)至(3)列分別代表模型(2A)、模型(2B)和模型(2C)的回歸結果。第(2)列結果表明系數η1為0.017,在1%的水平上顯著正相關,說明投資者情緒越高,股票收益率越高。第(3)列結果顯示Return對Zscore回歸系數λ2為0.1,顯著為正,說明股票收益率Return具有中介效應,且股票收益率的提高會降低違約風險。其次,Insent對Zscore系數λ1為0.026,顯著為正,說明股票收益率具有部分中介效應,而不是完全中介效應。

表5 股票收益率的中介效應

根據實證檢驗結果,股票收益率具有部分中介效應。投資者情緒增高時會提高股票收益率,進而股票收益率的提高導致了企業違約風險的降低。因此,高漲的投資者情緒通過推升股票收益率進而降低違約風險,驗證了假設2。

(三)穩健性檢驗

1.內生性檢驗。根據上述實證研究結果,投資者情緒高漲表明違約風險較低,但是當企業違約風險較低時,企業償債能力較強,投資者很可能因為企業良好的信用而新增投資,從而推升投資者投資積極性。因此,企業違約風險降低可能導致投資者情緒的上升。為解決互為因果問題,將投資者情緒滯后一期作為工具變量,其他變量設定與模型(1)相同。具體模型如下所示:

回歸結果顯示,滯后一期的投資者情緒與違約風險依然是顯著負相關的,即投資者情緒確實能夠降低違約風險,說明兩者不存在互為因果問題。此外,這一結果還說明投資者情緒不僅與當期違約風險顯著相關,而且能夠預測短期內的違約風險水平。

2.替換度量指標。對于投資者情緒,有很多學者使用市場換手率來度量投資者情緒,因此本文使用微觀指標市場換手率(TURNR)替代宏觀指標投資者情緒復合指數(CICSI)進行穩健性檢驗。其中,市場換手率是以一段時期內股票成交量與發行總股數的比值進行度量。回歸結果顯示,投資者情緒與違約風險是顯著負相關的,與主檢驗結果相一致,驗證了本文結果的穩健性。

(四)異質性分析

1.審計費用。本文以審計費用(Fee)作為唯一解釋變量構建模型并驗證審計費用與違約風險的相關關系。回歸結果顯示,審計費用與違約風險具有負相關關系,即審計費用較低的企業,違約風險也較低。一方面說明高債務違約風險企業更有可能支付超額審計費用,以應對高風險;另一方面說明當企業違約風險較高時,會計師事務所往往需要收集更多審計證據,并進行更為細致的實質性審查,從而增加審計成本,推升審計費用。審計費用的交乘項回歸系數在5%的水平上顯著為負。說明審計費用在投資者情緒與債務違約風險的關系中起到負向調節作用,即審計費用會削弱投資者情緒對違約風險的負向影響。

2.公司規模。受資金充裕度資本金流動性等的影響,不同公司規模的償債能力不同,對投資者大量增持減持的應對能力有所差異。相比之下,大型企業靈活應對投資者撤資的能力更強,往往能夠避免違約事件的發生。回歸結果顯示,交乘項顯著為負,說明公司規模具有負向調節效應。當公司規模較大時,投資者情緒對違約風險的影響作用減弱。這說明相比于大型企業,投資者情緒對于中小企業違約風險影響更大。

3.產權性質。根據公司的產權性質,我們比較國有企業和非國有企業中,投資者情緒對違約風險影響的差異。回歸結果顯示,交乘項在5%的顯著性水平上顯著為負,說明產權性質具有負向調節效應。一方面,這說明相比于國有企業,投資者情緒對于非國有企業違約風險影響更大。另一方面說明國有企業的償債能力更加穩定,不易受投資者情緒波動的影響。

五、結論和啟示

本文以2000—2021年2 027家上證A股上市公司為樣本,研究投資者情緒對企業債務違約風險的影響,并探究了其傳導機制。另外本文在前人研究基礎上檢驗了審計費用與違約風險的相關關系,并探究了審計費用、公司規模和產權性質對于投資者情緒影響企業債務違約風險的調節作用。研究得出以下結論:(1)投資者情緒高漲時,企業債務違約風險降低,即投資者情緒與債務違約風險顯著負相關。投資者對于收益相近的投資項目,更傾向于投資風險更小的項目,當投資者積極參與投資時,往往說明企業的債務違約風險較小。(2)投資者情緒越高,企業的股票收益率隨之提高,同時股票收益率的提高導致了債務違約風險的下降,即高漲的投資者情緒通過提高股票收益率來降低債務違約風。(3)審計費用較高、公司規模較大、產權性質為國有企業時投資者情緒對債務違約風險的影響會減弱。

根據研究結論,本文提出以下建議:

從投資者層面來說,投資者可以使用投資者情緒和審計費用兩大指標來評估違約風險。當資本市場中投資者情緒高漲時,表明企業違約風險較低;當企業披露的審計費用較高時,往往預示著較高的違約風險,投資者應當謹慎投資。當投資者無法直接獲取或度量市場的投資者情緒時,可以通過股票收益率的高低判斷企業的債務違約風險。一般來說,股票收益率較高的上市公司債務違約風險更低。另外,大型企業和國有企業的償債能力更加穩定,違約風險不易受投資者情緒波動的影響,當投資者情緒在正常波動范圍內時,投資者不必因投資者情緒的波動而做出過度反應。

從上市公司信息披露角度來看,企業公開的信息應盡量真實、準確,不能為了吸引投資者而粉飾報表,掩蓋真實情況,否則將會造成較高的審計費用,削弱投資者信心。而當企業審計費用較高時,此時企業披露利好消息能夠刺激投資者情緒的作用有限,信息披露無法發揮出應有的拉動股價的作用。從企業內部審計和風險管理角度來說,當企業審計費用過高時,已經表明企業有較高的違約風險,此時投資者情緒高漲能夠降低企業違約風險的作用效果將不那么顯著。因此在評估企業違約風險時要綜合考慮投資者情緒和審計費用。企業應當提高加強風險管理,尋找一種融資風險相對較低、風險相對可控的融資方式。企業應當提高內部審計質量,包括財務審計和內部控制審計,加強風險控制以防患于未然。