預制菜大混戰

徐風

年關已過,預制菜又火了。

據艾媒咨詢數據,截至1月26日,2023年春節全國預制菜銷售額約1 307.53億元,較2022年增長了43.6%;據京東數據顯示,2023年春節期間預制菜成交額同比增長超6倍。

預制菜風口,到底誰的菜更“硬”?

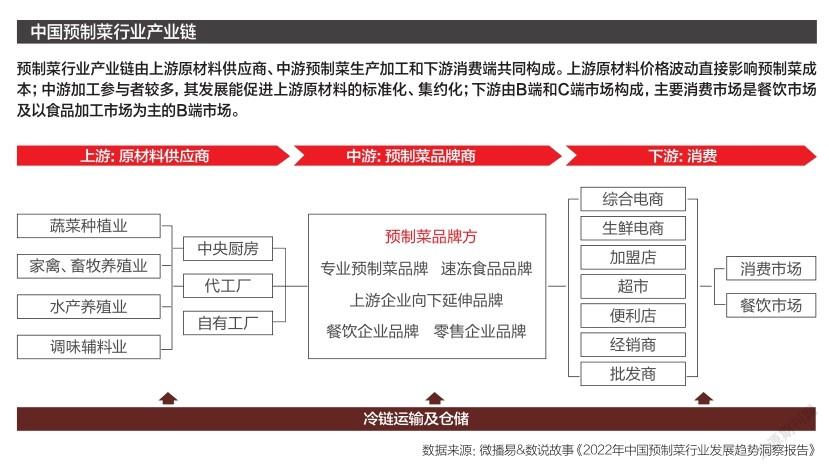

所謂預制菜,引自華創證券的說法,指以農產品和肉類為原料,經預加工而成的成品或半成品,其本質仍是菜,如酸菜魚、小龍蝦等。

當前預制菜已是一座巨大的市場金礦。據中國產業信息網統計,2021年預制菜市場規模為3 459億元,預計到2026年市場規模將超萬億元,2022-2026年復合增速達20.6%。

在預制菜行業內,“動靜”最大的當屬安井食品、三全食品和思念食品等速凍食品巨頭。

相對于其他企業,速凍企業的優勢在于冷鏈和加工,若能更好地解決標準化和運輸中的商品損耗和成本問題,速凍企業做預制菜可謂得天獨厚。

而率先搶占預制菜高地的,是安井食品。

安井的速凍菜肴業務布局較早,2018年就成立了凍品先生,聚焦C端市場,并在2021年和2022年收購了新宏業、新柳伍,重點發展小龍蝦;2022年5月還成立了安井小廚事業部,以B端市場為主。

當下,安井的預制菜業務已經迎來了豐收時刻,其在2018年就實現了3.95億元營收,占總營收比重達9.28%;到2022年中報時,預制菜業務已成為安井的第二大業務,實現營收13.9億元,同比增速達到185.42%,營收占比為26.36%。

反觀速凍米面龍頭三全食品,對預制菜慢半拍的加注,讓其失去了先機。

早在2014年,三全就成為7-ELEVEN等便利店的供應商,生產菜肴便當,但營收規模并不大。直到2020年預制菜暴火時,三全才大舉進軍,但產品多以肉腸、酥肉等涮烤類為主,缺少主菜品種。直到2022年4月初,三全才推出了微波炒飯等產品。

反映在營收上,2021年三全預制菜板塊收入僅7.46億元,營收占比為10.74%,對業績影響也相對有限。

但對三全而言,預制菜不僅是新風口,還是一場不能輸的戰斗。

速凍食品中,速凍米面集中度最高,僅三全、思念和灣仔碼頭3家品牌就占據了超60%的市場份額,市場也接近飽和。據太平洋證券數據統計,2022-2025年該市場規模復合增速預計僅5.58%。

對比安井食品,其所在速凍火鍋料品類的集中度則相對較低,2021年CR5(5個市場規模最大的企業占有該相關市場份額)僅占20%,安井作為龍頭占比也僅為9%,而同期市場規模復合增速為9.23%,未來發展的想象空間要高于速凍米面。

這一點從兩家的營收上也能看出來。

安井自2018年以來,營收增速都在20%以上,2020年和2021年增速均超30%;而三全在2018年增速就已經放緩至個位數,2020年由于新冠疫情催化,增速才提升到了15.71%,而2021年增速再次放緩至0.25%。

從長遠看,在三全主業增長受限的情況下,若不能在其他領域有所作為,則成長性堪憂。

預制菜新勢力不斷,老玩家不斷受到挑戰。典型的如“預制菜第一股”味知香和“餐飲供應鏈第一股”千味央廚。

其中,味知香以肉禽類預制菜為主,SKU數量眾多是其一大優勢,2020年SKU就接近200個,遠超同期安井凍品先生、國聯水產等品牌。

近年來,味知香業績增長出現了放緩跡象。2017-2020年,味知香的凈利潤增速均在20%以上,但到2021年和2022年前三季度卻降為了6.06%和7.65%。

業績增長放緩,除了新冠疫情因素影響外,B端的短板也是重要一環。味知香以C端市場為主,B端市場為輔,依靠農批市場帶來的終端流量,在B端沒有相對優勢。

如2022年第二季度,在C端零售渠道營收增長了13.4%的情況下,B端批發渠道卻下降了30.47%。盡管B端帶來的營收占比不到三成,但依然拖累了整體營收。

另外,隨著競爭加劇,此前味知香較低的費用率反而成了其增長掣肘。2022年前三季度,味知香期間費用率僅6.13%,低于安井的10.51%、三全的17.23%、千味央廚的13.96%。

在預制菜如火如荼的當下,正是打造品牌的關鍵時刻,適度的營銷費用支出有利于渠道開拓和品牌打造。對于味知香這樣的預制菜老玩家,若一味保守只會面臨市場不斷被侵蝕的命運。

其研發費用僅百萬元級別,2021年同比翻倍,但也只有200萬元左右。銷售費用中用于廣告營銷的支出也少得可憐,2021年僅350萬元。

反觀千味央廚,增長也不是一帆風順,當下面臨著難以打破優勢圈的困境。

千味央廚是思念旗下餐飲供應鏈企業,靠著百勝、肯德基等大客戶供應鏈的信用背書,收獲了海底撈、華萊士等多個全國餐飲大客戶,逐漸完成了其原始的客戶資源積累。

千味央廚的問題,首先是對單一產品過于依賴。占其營收半壁江山的是油炸類產品,尤其是油條,其在餐飲渠道的市占率高達70%左右,千味央廚甚至被稱為“油條第一股”。

除了在油條上積累的優勢外,其他品類幾乎沒有壁壘可言。芝麻球、地瓜丸等大單品均為代工生產,可替代性極高。

其次,由于千味央廚主營B端速凍米面,是B端品類的龍頭老大。而B端市場一直是預制菜的主戰場,競爭格局十分分散。

據華鑫證券數據統計,千味央廚市占率僅6%,這自然給了其他企業入局的機會,包括已經“卷”不動的C端速凍米面三巨頭:三全推出了“三全綠標”產品、思念成立了BP事業部(食品餐飲事業部)、安井設立了“安井小廚”等。

2022年上半年,千味央廚核心的大客戶直銷渠道的營收增長陷入停滯,同比下降了4.61%,營收占比也下降至34.36%;面向中小客戶的經銷渠道成了主力,同比增長了27.41%。隨著其他巨頭的入場,千味央廚增長的不確定性也在增大。

最后,千味央廚也在布局預制菜,但力度不大,其本可以憑借自身供應鏈優勢挖掘預制菜的新增長點,但也慢了市場一步。

此前其預制菜業務主要圍繞B端進行, 2022年上半年這部分收入僅1 190萬元,占總營收比重為1.8%。直至2022年12月初,千味央廚才發布了岑夫子等三大C端品牌。

群雄逐鹿的預制菜,還有終端餐飲和上游原料企業兩股勢力不容忽視。

餐飲企業憑借自身的特色菜系和標準化成為了食品加工類企業的勁敵。入局者眾多,而廣州酒家出類拔萃。廣州酒家之所以能在一眾餐飲企業中殺出重圍,在于其能不斷破解原有業務瓶頸。

近年來廣州酒家的原有餐飲業務增長緩慢,年營收一直在5億~8億元之間。這一點與其他餐飲企業并無太大差異。

眾所周知,廣州酒家聞名的不是自家酒樓,而是早已取代餐飲成為業務扛把子的月餅。

據國元證券數據統計,廣州酒家的月餅市場份額超10%,僅次于稻香村,2018-2021年在行業營收個位數增長的情況下,廣州酒家的月餅業務營收復合增速達13.58%,超過了同期五芳齋12.38%的增長數據。

除了月餅,廣州酒家的另外一大“籌碼”就是預制菜了。

廣州酒家很早便入局了預制菜,主打速凍盆菜、鹽焗雞等粵菜,2010年其速凍食品業務營收1.24億元,營收占比為10.85%;到2021年時,該業務營收達到了8.48億元,營收占比也提升至21.8%,該業務毛利率為36.18%,遠高于安井、三全等品牌。

此外,入局預制菜的餐飲企業還有金陵飯店、全聚德等,但營收占比都比較小。如金陵飯店,其2021年預制菜營收僅為2 600萬元,營收占比僅1.9%。

對于全聚德,在業績的強大壓力下自然也不會錯過預制菜這一大風口。其2022年全年預計虧損超2.6億元,虧損金額再創新高,且已是連續第3年虧損。

2021年10月,全聚德預制菜項目投產,目前推出了全聚德、川老大、豐澤園3大品牌30個品類。但最終能否力挽狂瀾,還不得而知。

另外,上游資源型企業也是做預制菜的一把好手。由于更靠近原料來源,對原料成本更能精準把控,直接實現了從原料到餐桌,效率更高。

如國聯水產和得利斯,預制菜業務則如同救星一般。

預制菜業務助力國聯水產業績扭虧為盈,結束了3年虧損局面,僅2022年上半年就實現業務收入5.61億元,目前其預制菜業務已經成型,擁有龍霸、小霸龍雙品牌,開發了包括小龍蝦、小霸龍烤魚等多個億元級大單品。

同樣,得利斯在主營業務增長乏力的情況下,預制菜開始挑起大梁。據其2022年中報顯示,預制菜業務實現營收3.05億元,營收占比提升至21.75%,成為其第二大業務。

綜合來看,預制菜仍是藍海賽道,B端和C端都有機會。預制菜比拼的關鍵是供應鏈和品牌,當下正是打地基的黃金時刻。但隨著競爭白熱化,通往預制菜海洋的船票,已經不多了。