奢侈品的微妙變局

過去5年,中國奢侈品市場一路高歌猛進,2019至2021年市場規模翻番。

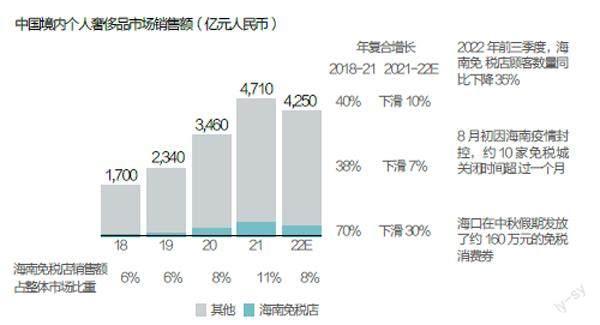

受新冠疫情的影響,門店客流減少,消費意愿下降,增長勢頭在2022年明顯減弱,個人奢侈品市場同比下滑10%(圖1),幾乎各個奢侈品品類和大部分品牌,都遭遇了5年來首次 大幅下滑。

圖1:2022年,中國奢侈品市場結束連續5年增長勢頭

資料來源: 2021年貝恩- 意大利奢侈品協會全球奢侈品報告; 貝恩分析

2022年,中國消費者的主要個人奢侈品消費發生在國內。

年初取得強勢開頭后,由于疫情反復造成消費高開低走,消費者減少光顧線下門店購物的頻率。

房地產市場降溫、收入不確定性增加以及對新冠疫情的擔憂,短期內削弱消費者信心,很多消費者減少了外出次數和社交活動。

根據領先奢侈品牌的數據,商場客流量下降30%–35%。不過,得益于轉化率的大幅提高,奢侈品銷售額的下滑幅度低于客流量減少。

疫情期間,消費者不再像過去那樣在門店內隨意瀏覽挑選商品,他們往往目標明確,迅速完成購物。

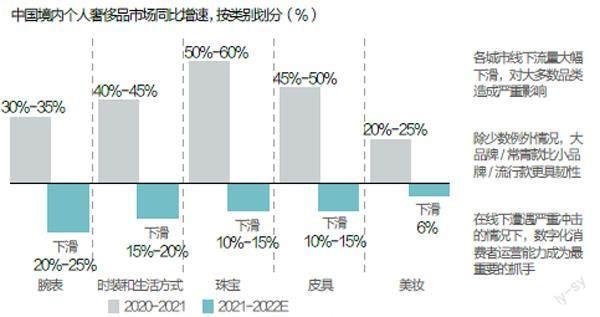

所有奢侈品品類,都遭遇市場下滑帶來的影響,程度各不相同(圖2)。

圖2:2022年所有奢侈品品類均遭下滑

資料來源: 行業專家和從業者訪談; 貝恩分析

線上渠道滲透率較高的品類,受疫情的影響較弱,表現也相對較好。例如:線上渠道滲透率高達50%的奢侈美妝品類,僅縮水了6%左右。

其他品類的線上渠道滲透率,相對較低(10%–15%),受疫情的影響也相對較大。其中,腕表市場下滑最為嚴重,相比2021年縮水了20%–25%;時裝和生活方式品類下滑15%–20%;珠寶和皮具品類略好,下滑10%–15%。

非美妝品類的表現與歷史趨勢一致——在遭遇下滑時,珠寶和皮具品類的表現,往往是最好的,其次為時裝品類,而腕表品類表現最弱。

2022年,大多數品牌都遭遇了業績下滑,但也有一些品牌逆勢而為,在困難重重的情況下保持平穩甚至取得增長。它們的成功得益于三大因素:

大品牌表現往往優于小品牌;

擁有標志性經典款商品的品牌,表現優于主打流行款或季節款的品牌;

VIC客戶(Very Important Customer)集中度較高的品牌表現更好。

在今年的研究中,我們探索三大主要趨勢以及它們對奢侈品市場恢復的影響。這三大趨勢包括:VIC客戶規模壯大、免稅購物和全球定價策略。

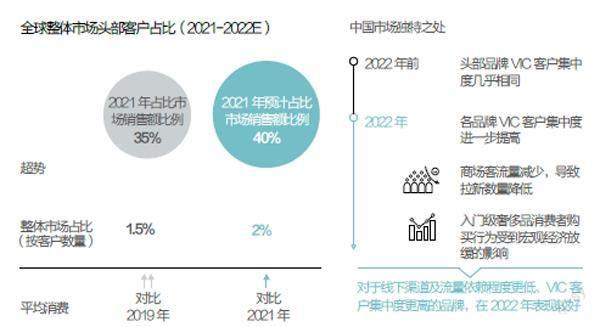

VIC客戶規模壯大?

根據貝恩最新的奢侈品市場研究,在全球范圍內,頭部2%的客戶貢獻了大約40%的奢侈品銷售額。中國奢侈品市場的VIC客戶集中度較高,在2022年得到了進一步提升(圖3)。

圖3:2022 年中國市場VIC 客戶集中度進一步提升

資料來源: 2021 年貝恩- 意大利奢侈品協會全球奢侈品報告; 貝恩分析

相比高凈值人士,入門級奢侈品消費者受到經濟放緩的影響更大。同時商場客流量減少,導致奢侈品門店拉新數量降低。

在2022年,銷售額更集中于VIC客戶。一些奢侈品牌在中國市場的VIC客戶銷售集中度,甚至超過了全球平均水平。

在線上渠道,VIC客戶也是購買奢侈品的主力軍。

以天貓奢品領先品牌為例,一年內消費三次以上的購物者,貢獻超過50%的銷售額,成為增速最快的消費人群。

免稅生態體系

近幾年來,海南免稅購物為中國奢侈品市場的繁榮發展,做出了卓越貢獻。

受疫情影響,2022年,海南免稅銷售額預計約為350億元人民幣,同比下降30%左右(圖4),離1000億元的目標有較大差距。購物者人均消費額增長8%,略微抵消下滑之勢。

圖4:2022 年海南免稅銷售額下降30% 左右

資料來源: 萬得資訊: 文獻研究: 貝恩分析

客流量減少是銷售額下降的直接原因。

2022年,海南免稅購物者人數減少了35%左右。對此,海南省在第三季度推出大力度優惠活動,并舉辦了中國國際消費品博覽會,意在重振旅游業,促進消費。

暫時的困難,并未動搖中國政府大力推動海南離島免稅業務發展、促進消費回流的決心。品牌、零售商和開發商,也堅持履行各自在海南省的投資承諾。

同時,中免集團及其附屬公司大力推廣境內電商業務,以抵消航空旅行限制造成的影響。2022年上半年,有稅商品貢獻了中免集團將近40%的收入(圖5)

圖5:電商平臺在疫情期間成為重要的購物渠道

資料來源: 中免集團招股書; 文獻研究: 貝恩分析

折扣有稅業務的增長,加大奢侈品牌跨渠道統一定價的難度。

2022年12月中旬,部分領先品牌美妝商品,其國內官方價格和有稅渠道價格之間的差距達到60%–70%。從中短期角度來看,這一趨勢可能會影響奢侈美妝品牌的品牌價值。

在更廣的奢侈美妝生態體系中,韓國免稅市場依然發揮十分重要的作用。

過去兩年,赴韓旅游遇冷,免稅銷售額依然處在高位。以2022年為例,赴韓游客數量驟降超九成(對比2019年),免稅銷售額卻維持在2019年70%左右的水平。

這表明,代購等跨境出口交易活動依然活躍。

全球定價策略

中國自2020年開始采取出入境限制措施,大多數品牌無需統一中國市場與世界其他地區的價格。

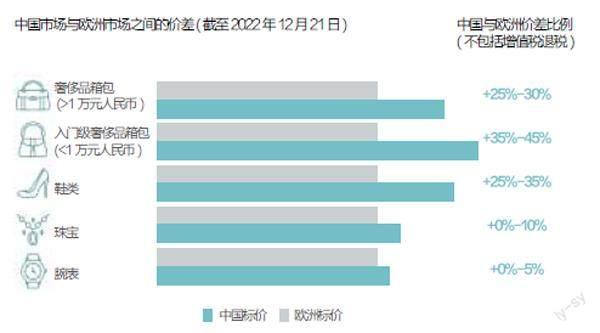

與疫情之前的情況類似,一些奢侈品在中國和歐洲之間存在較大價差。過去兩年,只有少數品牌采取了全球統一定價的策略。

以皮具品類為例,我們通過抽查領先SKU的價格,發現在未計入增值稅退稅(10%–12%)的情況下,中國和歐洲的價差達到了25%–45%。

其中,入門級奢侈品的價差高于價格更貴的奢侈品。

在其他品類中,鞋類的價差較大(25%–35%),珠寶和腕表的價差則相對較小(圖6)。很多珠寶和腕表品牌,早在多年前就已采取全球統一定價策略,并在中國采取出入境限制措施時依然延續這一策略。

圖6:對中國消費者來說出國購買奢侈品依然具有吸引力

資料來源: 中國官網; 法國官網; 瑞士官網

未來展望

我們相信,2022年的下滑僅是暫時受挫,不會長期延續。

2023年,中國逐步從新冠疫情的影響中恢復,奢侈品市場會重新走上正軌。我們預計第一季度結束前市場就會重歸正向發展。

中國市場的消費基本面依舊穩健,相比其他新興市場,中國有更多的中高收入消費者,到2030年數量預計會翻番。

從中長期角度來看,中國依然是奢侈品市場重要的增長引擎,依然占據世界消費品市場的中心地位。

隨著疫情影響消退,奢侈品消費將逐步恢復,同時商場客流量和消費者信心也會迎來反彈。我們預計,奢侈品銷售額在2023年中就將重回2021年的水平。海南將重新成為消費者,尤其是中國游客國內游的主要旅游目的地。

跨境旅游需求也會反彈,中國香港、澳門及東南亞等亞太國家及地區,將成為首批贏回中國內地游客的旅游目的地。

中國奢侈品消費者擁有獨特的購物行為和偏好,這決定了中國和世界奢侈品市場之間存在著日益擴大的差異,尤其體現在數字化程度、零售環境、文化背景、與奢侈品牌之間的關系等方面。

能夠深入體察中國奢侈品市場差異的品牌將逐步走向成功。大家對新的一年充滿樂觀,但也暗藏風險。

對于品牌而言,重中之重是在出國旅游恢復前解決中國和歐洲市場之間的價差。

航班至今尚未完全恢復運營,但是需求和客流量將很快迎來爆發。和疫情前一樣,匯率的波動,將影響消費者對旅游目的地的選擇。

有媒體報道稱,越來越多的高凈值人士,考慮將家族辦公室設立在新加坡、香港和其他地區。奢侈品牌可能會經歷調整中國內地市場和世界其他地區之前的再平衡重心。

過去三年,奢侈品牌在中國大力投資,提升客戶體驗和客戶服務。現在,中國奢侈品消費者無論所居何地,都期望甚高。

奢侈品牌需要確保客戶關系管理工具,能夠在不同國家和地區間有效發揮作用,能在世界各地為客戶帶來出眾的體驗,持續增長,續寫輝煌。

本文節選自貝恩公司發布的《2022年中國奢侈品市場: 個人奢侈品迎來增長新局面》, 作者為貝恩公司資深全球合伙人布魯諾(Bruno Lannes)、全球合伙人邢微微,編輯中略有改動,經授權刊載。