“雙碳”目標背景下的綠色債券政策與市場

劉璐 張君瑞

摘? ?要:“雙碳”目標確立后,政府發布了關于碳減排的頂層政策,綠色債券也獲得重磅支持。在此背景下國內綠色債券政策體系更加完善,綠色債券規模持續上升,但是綠色債券的綠色程度仍有待提升,企業自發發行綠色債券的積極性仍較低。投資者投資綠色債券的積極性雖然有所提高,但投資制度建設仍較為滯后。后續我國政府一方面可以通過發行更多綠色政府債來籌集資金直接支持綠色公共設施,另一方面可以通過加強考核和增加獎勵等措施不斷提升實體企業和金融機構參與綠色債券市場的積極性。

關? 鍵? 詞:雙碳;綠色債券;綠色債券市場;綠色債券政策

中圖分類號:F832.51? ? ? 文獻標識碼:A? ? ? ? ?文章編號:2096-2517(2023)02-0042-08

DOI:10.16620/j.cnki.jrjy.2023.02.005

2015年中國人民銀行和國家發展改革委員會分別發布了《綠色債券支持項目目錄(2015年版)》和《綠色債券發行指引》, 奠定了我國綠色債券市場的初步政策框架。2020年9月中央正式宣布可量化、約束性強的“雙碳”目標,倒逼了一系列圍繞該目標而出臺的支持性政策。綠色債券政策就是其中重要的一環。各級政府在執行綠色發展政策的過程中出現了運動式“減碳”的現象,之后中央又逐步糾正運動式“減碳”。本文將聚焦研究“雙碳”目標確立之后綠色債券政策經歷了什么演變?綠色債券市場規模和結構發生了什么變化?“綠色”標簽對綠色債券利率的影響是否加大?

一、“雙碳”目標后綠色債券政策的演化

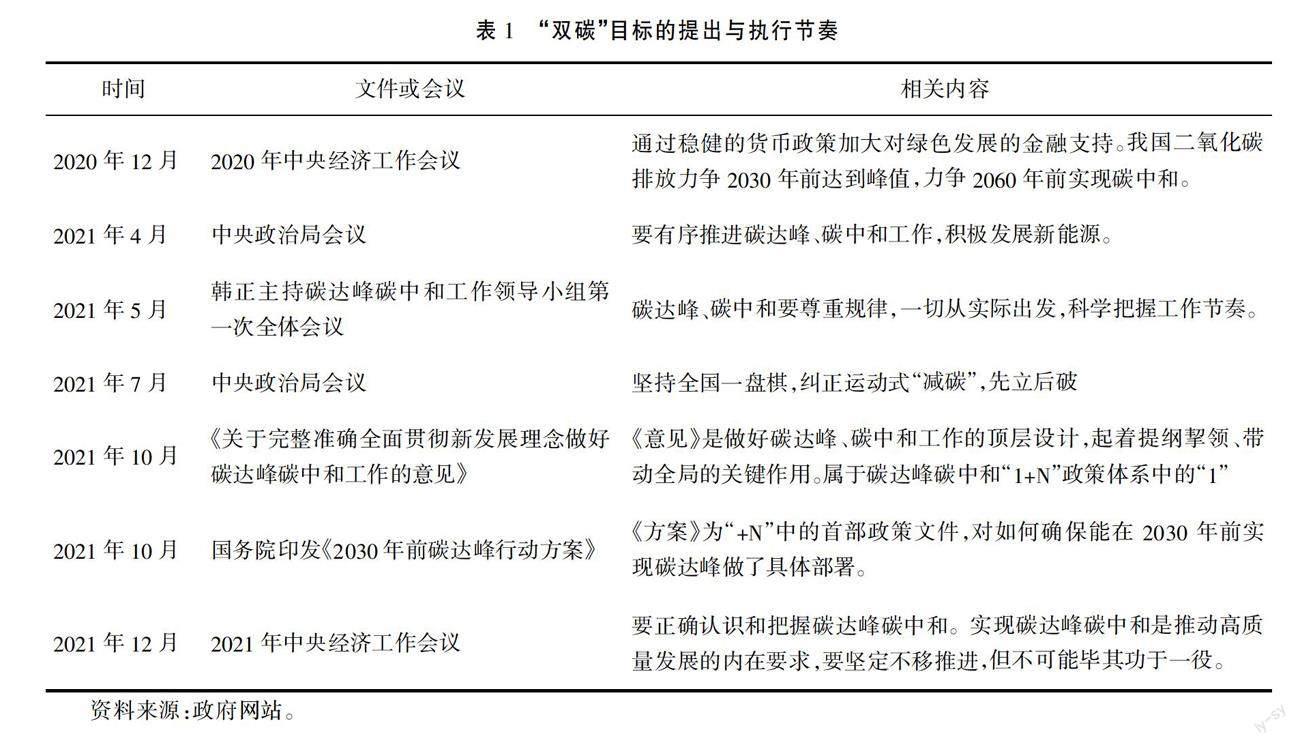

(一)“雙碳”目標的提出與執行節奏

中國綠色債券在2015年奠基,在2020年迎來重大政策機遇。巴曙松等(2019)指出2015年是中國綠色債券發展的奠基之年,頂層設計關注到綠色債券發展[1]。韋誼成等(2020)等提出國內綠色債券市場經歷了四大階段:第一階段(2014—2015年)僅有少量債券發行時明確將資金用在綠色項目;第二階段(2015—2017年)國辦印發《有關深入推動社會主義生態文明建設的若干意見》, 首次確定了建設我國綠色金融體系的總體思路,之后央行、發改委等先后確定了綠色債券的發行標準;第三階段(2018—2019年)綠色債券政策更加細化;第四階段(2020年至今)“30·60”目標被提出,綠色債券市場逐步統一[2]。

2020年“雙碳”目標提出后,減碳政策得到嚴格執行,但也出現一些短期化的行為,2021年中央逐步糾正運動式“減碳”,但支持綠色發展仍是長期政策。2020年9月中央正式宣布雙碳目標。2020年12月,中央經濟工作會議提出“抓緊制定2030年前碳排放達峰行動方案,支持有條件的地方率先達峰”,其后國內各級政府積極推進“雙碳”工作。在實際推進“雙碳”工作的過程中,個別地方政府存在過度和盲目問題, 2021年中央也多次召開會議進行糾偏。 其中2021年7月的政治局會議就明確指出“堅持全國一盤棋,糾正運動式‘減碳,先立后破,堅決遏制‘兩高項目盲目發展”。隨著《關于完整準確全面貫徹新發展理念做好碳達峰碳中和工作的意見》和《2030年前碳達峰行動方案》的印發,“雙碳”工作“1+N”政策體系基本成形,為中國碳減排工作指明了方向,并對實際工作中“防止過度反應,確保安全降碳”發揮著積極作用。見表1。

(二)國內綠色債券項目范圍已與國際接軌

2021年4月21日,三部門聯合印發了《綠色債券支持項目目錄(2021)》(以下簡稱《目錄》),為我國綠色債券規則統一奠定了基礎,這是該目錄自2015年以來的首次更新, 本次修訂實現了監管口徑的統一。《目錄》 主要有三個重要亮點:(1)明確了綠色債券的概念;(2)對綠色債券支持領域和范圍進行統一界定;(3)在綠色項目的認定上更加科學準確并力求與國際接軌。2022年7月《中國綠色債券原則》正式發布,該文要求綠色債券的募集資金須100%用于符合規定條件的綠色產業,而此前綠色債券募集資金中20%~30%可以用于非綠項目。

目前國內外綠色項目的定義已經基本趨同,國內外綠色債券差異存在于第三方認證和存續期督導。主要有兩個差異點:(1)我國鼓勵綠色債券發行人進行第三方認證,而國外是強制認證;(2)國內綠色債券存續期督導并非強制,而國外綠色債券的存續期督導由第三方執行,更為嚴格。

(三)綠色債券投資端支持政策明顯增多

2021年以來綠色債券發行端支持政策基本維持原有狀態,少有新增,但是投資端政策持續發力。目前發行端支持政策包括兩個方面:一是中央債券監管機構加快對綠色債券上市審批, 減免發行登記、付息兌付服務等費率;二是地方政府采取貼息、獎勵等手段直接鼓勵發行人發行綠色債券。投資端的政策支持主要有以下幾個方面:

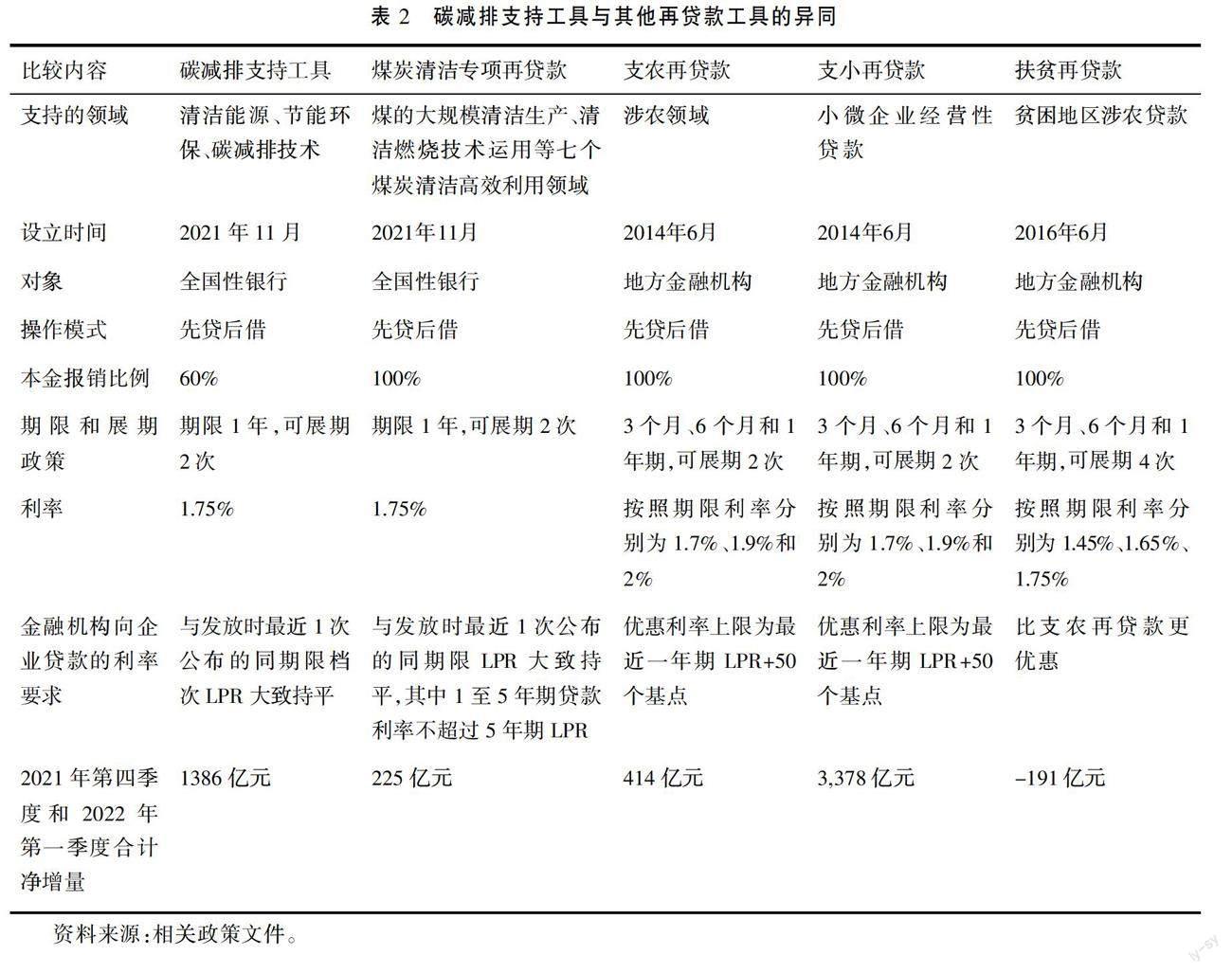

1.央行推出碳減排支持工具,有助于降低綠色債券投資的負債成本

2021年11月,央行發布《關于設立碳減排支持工具有關事宜的通知》和《關于設立支持煤炭清潔高效利用專項再貸款有關事宜的通知》。 央行設立兩類新工具,致力于推動銀行增加碳減排貸款敞口,降低相關貸款成本,其中碳減排支持工具能直接支持綠色債券,煤炭清潔利用則不在綠色債券支持范圍內。碳減排支持工具屬于央行再貸款,利率比支農支小再貸款低,但報銷比例僅為60%,綜合支持力度不如支農支小再貸款。2021年第四季度和2022年第一季度兩類工具累計凈投放1611億元, 其中碳減排支持工具投放1386億元。見表2。

2.央行發文加大對金融機構綠色金融的業績考核

2021年7月,中國人民銀行發布《銀行業存款類金融機構綠色金融業績評價方案》, 將綠色債券納入對金融機構的考核當中,強化激勵約束。根據此方案,評價工作將每季度開展一次,主要包括四項定量指標和三項定性指標。 與2018年發布的《銀行業存款類金融機構綠色信貸業績評價方案》有兩點較大的不同。

(1)綠色債券正式納入綠色金融評價體系,與綠色貸款合并考核。2021年版將綠色債券納入定量考核范圍,而之前沒有。文件一方面將綠色信貸總額、占比、增速等指標替換為綠色貸款和綠色債券合計的指標,另一方面刪除了原來專屬于綠色信貸的貸款不良率指標。

(2)拓展了評價結果的應用場景。綠色金融業績評價結果在納入宏觀審慎考核基礎上進一步納入央行金融機構評級等政策和審慎管理工具。

3. 銀保監會發文推動金融機構綠色投資內部制度建設

《銀行業保險業綠色金融指引》將提升銀行保險業開展綠色投資的內生動力和能力。2022年6月,銀保監會印發了《銀行業保險業綠色金融指引》, 鼓勵銀行保險機構創新綠色金融體制機制。此指引共36條,對六個方面制度建設提出了一些具有指導性、原則性的政策要求,旨在更好引導銀行業保險業發展綠色金融。

二、綠色債券余額保持高速增長,但久期有所下降

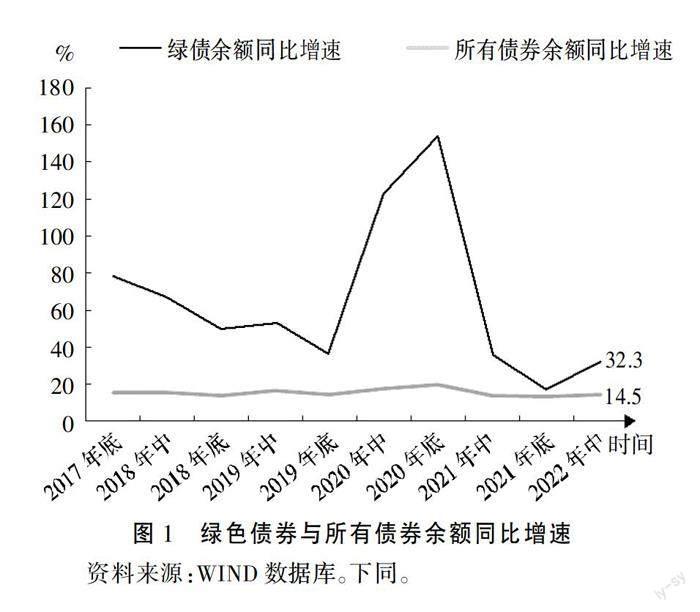

(一)綠色債券余額增速下降,但仍明顯超過總體債券增速

2022年5月底,國內綠色債券發行量已經達到2.82萬億元,余額增速雖逐年下降,但仍明顯超過所有債券的增速。巴曙松等(2019)指出中國綠色債券發展較快的主要原因有四個:一是中國綠色債券標準是自上而下推進的,國外主要是由行業性自律組織推進;二是監管機構為綠色債券發行提供了綠色通道;三是國有企業在經濟中的重要性強,有利于政策的貫徹落實;四是國內更依賴于債務融資而不是股權融資[1]。正是因為我國的特殊國情, 我國綠色債券市場發展非常迅速,而且我國綠色債券市場中國有企業扮演了非常很重要的角色。2016年至2022年5月底, 國內綠色債券歷史發行總規模為28 159億元,并呈現逐年上升趨勢。2017年以來綠色債券余額同比增速持續超過所有債券,但增速整體處于快速下降階段,2022年6月底同比增速達32%,仍明顯超過所有債券增速,見圖1。

(二)非金融信用類綠色債券占比快速提升

早期綠色金融債占據主流,近年來綠色非金融信用債快速增長,逐漸成為主流品種。國內綠色債券可以分為綠色利率債、綠色金融債、綠色非金融信用債和綠色ABS,見圖2。在綠色債券發展早期的2016年,綠色金融債發行占比一度達到72.68%。 隨著政策的推動和市場認知的逐步提升,近年來實業發行的綠色非金融信用債規模大幅提升,2019年以來,綠色非金融信用債在綠色債券中的占比超過30%,2022年占比達到42.23%。截至2022年5月末,上述四類綠色債券發行占比分別為29.49%、21.11%、37.33%和12.07%,見圖3。

(三)綠色信用債發行期限向中等久期轉化

綠色信用債的主要特征是國企占比高、資質高及公用事業占比高。2016年以來, 中央企業、國有企業發行綠色債券積極性最高,截至2022年5月底,地方國有企業、中央企業和民營企業發行債券的余額占比分別為2.56%、3.04%和0.76%。中央及國有企業信用資質明顯更好,綠色債券的發行主體評級AAA的占比為76.37%,較普通信用債高8個百分點。行業方面向公用事業靠攏。在所有存續債券中,公用事業行業綠色債券規模最大,達2664億元,這可能與公用事業行業發行人多為國有企業且行業發展有政策指導,傳達并實施碳中和等綠色環保措施更為及時有關。另外,交通運輸、銀行和建筑裝飾等行業也多和綠色產業相關。

最近一年, 綠色債券的發行期限有所下降。從歷年平均行權發行期限上看,綠色信用債明顯要超過非綠色信用債, 但是2021—2022年綠色信用債發行期限下降明顯,而非綠色信用債較為穩定。

三、在政策支持下,綠色債券的市場認可度提升

(一)綠色債券市場中不同債券的漲跌充分體現了馬太效應,且極少有違約

國內綠色債券指數已經有242支,其中最具代表性的是“中債-中國綠色債券指數”。截至2022年5月25日,國內主流證券指數發布商(中債登、中證指數、上交所和深交所)一共發布了242支綠色債券指數,占全部債券指數的4.84%。其中“中債-中國綠色債券指數”因發布時間最早、發布機構中債登權威性更高及納入范圍較全面而成為最具代表性的指數。

中國綠色債券指數在牛市表現更好,熊市表現更差,這主要因為其存量債券久期長、資質好,與長久期利率債的β更為一致。但隨著綠色債券發行久期的下降, 綠色債券指數或與債券整體逐漸趨近。“中債-中國綠色債券指數”和“中債-新綜合指數”分別能反映境內全部綠色債券和全部債券的市場表現, 在2022年5月25日前者總市值是后者的4.9%。 從圖5年度漲跌幅來看, 綠色債券指數在2016年和2017年的熊市期間表現比新綜合指數差, 在2018—2021年的牛市期間則相反, 可能是因為綠色債券基本是高等級信用債和利率債, 久期較長且資質較好,債券價格對利率走勢更敏感。

綠色債券僅出現兩單違約,違約發行人是以墊資為主要經營模式的民營企業, 具有一定的行業特殊性。2022年5月底信用債存量余額是44.2萬億元,而歷史上信用債共有10 446億元債券違約, 違約率是2.36%。2022年5月底綠色債券存量規模是1.2萬億元,歷史上只有25億元發生違約,違約率是0.21%。這25億元違約的綠色債券的發行主體均是某民營企業,屬于建筑業,墊資經營特征明顯,對外部信用環境和下游回款情況較為敏感。

(二)綠色債券資管產品中銀行理財居多

國內綠色債券主題的資管產品正在加速發行,其中銀行理財最多,公募基金偏少。截至2022年中,投資國內綠色債券的資管產品共107只,其中理財產品達到91只,占比85%;私募基金和公募基金分別有8只和4只。 就國內公募基金而言,4只綠色債券基金規模合計42.02億元,全部都是一年期定開純債基金,規模最大的一只為永贏信利碳中和主題定開債基金,規模為25.38億元。

從成立時間來看,2021年第四季度是高峰。國內投資綠色債券的相關理財產品自2021年第三季度初具規模,以銀行理財產品為例,2021年第二季度之前累計產品數量僅6只,2021年第三季度成立11只, 第四季度在政策支持背景下成立數量最多,達50只。中銀理財管理的銀行理財產品數量最多,共計49只產品,占比超過50%。

公募綠色債券基金在2021年成立以來跑贏中長期純債基金指數,但跑輸綠色債券指數。4支公募基金中興業綠色純債一年定開C規模很小,不予考慮。另外3支綠色債券公募基金中有2支跑贏同期中長期純債基金指數,但全部跑輸綠色債券指數和綜合債指數。詳見表3。

(三)“綠色”標簽在綠色債券利率中的體現

“綠色”標簽影響綠色債券利率的機制主要是利潤最大化機制和聲譽機制,主要和投資者有關。朱俊明等(2020)指出綠色債券是否比普通債券更吸引投資人取決于投資者的偏好及其對當前綠色債券的認知[3]。本文認為“綠色”標簽影響綠色債券利率的渠道主要是利潤最大化機制和聲譽機制。

1.利潤最大化機制。按照“經濟人”假設,無論企業發行綠色債券還是投資人購買綠色債券,目的都是追求自身利益最大化。對于企業而言,發行綠色債券需要付出融資成本,融資成本越低企業越有意愿發行綠色債券。對投資者而言,購買綠色債券能獲得票息收入和買賣價差,債券收益率越高投資者越有意愿投資綠色債券。從純經濟的角度看,企業和投資者的目標是矛盾的。國內政府通過貼息等方式降低企業發行綠色債券的實際融資成本,通過將綠色債券投資納入金融機構監管考核的方式加大投資者投資綠色債券的隱性收益。值得注意的是,針對企業發債的政府支持措施實際上只會影響綠色債券的發行規模,對整個債券市場的融資規模影響有限,因此對綠色債券利率的影響也很有限。影響綠色債券價格的主要是投資端的支持政策。

2.聲譽機制。根據代理人市場-聲譽模型,企業家為了獲得長期利益會追求良好聲譽。聲譽效應可以激勵綠色投資,一些綠色投資者在追求商業回報的同時,也收獲了良好的社會聲譽[4]。企業發行綠色債券以及投資者購買綠色債券不僅能直接獲得經濟利益,還能獲得社會聲譽,有利于提升其品牌價值,支持企業和金融機構的長期發展。與利潤最大化機制類似的是,聲譽機制對綠色債券利率的影響主要體現在投資者方面。

綠色債券發展初期,相同發行人的綠色債券與普通債票面利率幾乎沒有差異。但2021年以來,綠色債券票面利率開始低于普通債,市場開始為政策利好定價,價差約為10~30BP。朱家明等(2019)指出SHIBOR、CPI、企業注冊資本、ROE和信用評級均對綠色債券的票面利率有顯著影響[5]。但上述研究并未對比綠色債券票面利率和普通債,不能體現“綠色”標簽對綠色債券票面利率的影響。本文統計了2016年以來同時發行過公募綠色債券和公募普通債的29個高資質發行人(包括國開行,AAA+3家,AAA17家,AAA-8家)。選擇高資質企業,一是因為高資質企業資質穩定,能排除資質變化對于綠色債券和普通債利率之間利差的干擾;二是因為高資質企業發債頻率高,更容易為綠色債券匹配到發行時間相近的普通債。本文發現2016—2020年綠色債券發行利率平均比普通債高0.5BP,但是2021年以來年綠色債券發行利率平均比普通債低13BP。如果單看國開行,兩個時間段綠色債券和普通債之間利差的變化更加明顯。另外也發現2016—2020年綠色債券利率低于普通債利率的概率只有33%,但2021年以來就高達85%。這說明2020年前政策對綠色債券的支持力度相對有限,且更注重支持發行端,投資者并未對綠色債券更加青睞。2020年政府對于綠色發展重視程度大大提升, 尤其是對投資端的鼓勵和約束政策有所加強,投資者購買綠色債券的熱情大大提高。

二級市場方面,2021年以來綠色估值收益率也低于普通債。蔣非凡等(2020)利用2016—2019年發行的綠色債券和非綠色債券的信用利差來研究二者融資成本的差異,結果發現綠色債券信用利差平均比非綠色債券高1.8BP[6]。本文選擇了23個高資質發行人(國開行、AAA+3家,AAA13家,AAA-6家)同時發行3年期綠色債券和普通債的發行人。對比這些發行人綠色債券二級利率和普通債利率發現:2016—2020年綠色債券二級市場利率平均比普通債高1.4BP,2021—2022年則比普通債低1.9BP,2021年下半年到2022年上半年甚至比普通債低3.4BP。2016—2020年二級利率比普通債低的綠色債券占比僅39%,但是2021—2022年則上升到57%。這說明“雙碳”目標確定之后,投資者對綠色債券投資熱情的提高也體現在了二級市場。

政策支持力度影響市場當期對綠色債券的認可度,且市場調整認知有一定的滯后性。2021年高層對綠色經濟政策特別是碳中和政策的關注度很高,但下半年開始有所調整,強調糾正運動式“減碳”,市場對綠色債券的偏好在2021年下半年達到最高。

四、綠色債券未來展望及建議

(一)綠色債券發展展望

綠色發展仍是長期方向, 預計在政策推動下,綠色債券遠期仍有很大增長空間。運動式“減碳”雖被叫停, 但綠色發展仍是政策的長期支持方向。根據中國人民銀行測算,“十三五”期間我國綠色經濟每年投入GDP的3%,總投資規模約為10.5萬億元。其中綠色債券總發行規模1.1萬億,占投資比重為10.48%。根據相關政策進行測算后,本文發現僅碳減排相關行業的投資規模有望達100萬億元, 按照10%的比重計算將有約10萬億元需要發行綠色債券來募集資金。

從行業上看,未來電力行業仍是發行主力,此外建筑行業也會迎來發債擴容機遇。我國電力市場中超過70%屬于火電,新能源(水電、風電和太陽能等)替代火電的需求很大,未來電力行業仍然會維持綠色債券主力的地位。此外,本文認為第二位具備發展機遇的是綠色建筑行業。國外綠色債券支持的領域中綠色建筑排名第二(僅次于清潔能源),但國內排名居于第三(次于清潔能源和交通),三部門聯合印發的《綠色債券支持項目目錄(2021年版)》中新增了可持續建筑一項,預示著未來具備良好的發展機遇。

化石能源等高碳行業雖然不是綠色債券的支持范圍,但對綠色發展仍很重要,后續這些行業的綠色轉型也會得到政策支持。這種重要性體現在兩個方面: 一是化石能源短期內仍會是主力能源,化石能源平穩發揮作用有利于經濟體平穩實現綠色轉型;二是化石能源行業通過采取新的開采和使用技術也能夠為碳減排做出貢獻。在這個精神的指導之下,2021年10月央行發布了《關于設立支持煤炭清潔高效利用專項再貸款有關事宜的通知》,降低銀行對高碳行業貸款的負債成本,支持其綠色轉型, 交易商協會和上交所分別在2021年4月和2022年6月推出可持續發展掛鉤債券和低碳轉型公司債,目的是支持高耗能或高環境影響的傳統行業進行節能降碳改造升級和煤炭清潔利用等。

(二)綠色債券發展建議

1.政策節奏建議。綠色發展是長期方向,實現“雙碳”目標需要久久為功,政策要把握好力度,既不能停滯不前也不能過度執行而引發次生問題。

2.發行端具體政策建議。政府直接發行綠色債券的規模仍然較小,建議后續加大規模。企業類發行人發行綠色債券能夠降低融資成本并獲得政策補貼, 但是綠色債券在資金用途方面的監管更嚴格,發行審批更復雜,可能影響發行人參與綠色債券融資的積極性,建議監管繼續簡化綠色債券發行流程。

3. 投資端具體政策建議。目前政策支持綠色投資的效果已經在綠色債券價格中有所體現,但綠色債券和非綠色債券之間的價差仍小,而且隨著中央強調糾正“運動式”減碳, 定價的差異還有所減少,說明政策對于綠色債券投資端的支持還需要久久為功。監管或行業協會對金融機構開展的綠色評價透明度有限,不利于表彰先進,未來監管部門或可對踐行綠色投資較好的公司予以公示甚至表彰,以提升全市場對綠色投資理念的認可度。中國證券投資基金企業協會發布的綠色評價統計報告顯示, 在2021年公募基金和私募基金加大了對綠色投資的支持力度,但提升最多的還是綠色投資戰略管理層面,而具體的綠色投資制度建設方面反而還有所退步,說明綠色投資從戰略管理落實到制度建設還是有很長的路要走。

參考文獻:

[1]巴曙松,叢鈺佳,朱偉豪.綠色債券理論與中國市場發展分析[J].杭州師范大學學報(社會科學版),2019(1):91-106.

[2]韋誼成,劉小瑜.國內外綠色債券市場發展比較研究[J].銀行家,2022(3):79-83.

[3]朱俊明,王佳麗,余中淇等.綠色金融政策有效性分析:中國綠色債券發行的市場反應[J].公共管理評論,2020(2):21-40.

[4]姜琳.增加綠色金融供給 助力經濟綠色轉型——訪中國人民銀行副行長陳雨露[C]//徐明,李輝.中國證券業年鑒.上海:復旦大學出版社,2016:133-134.

[5]朱家明,祝靜遠.基于線性回歸的綠色債券票面利率影響因素的實證分析[J].遼寧石油化工大學學報,2019(4):87-92.

[6]蔣非凡,范龍振.綠色溢價還是綠色折價?——基于中國綠色債券信用利差的研究[J].管理現代化,2020(4):11-15.

Green Bond Policy and Market in the Context of

Carbon peaking and carbon neutrality goals

Liu Lu, Zhang Junrui

(Research Institute of Ping An Securities, Beijing 100032, China)

Abstract: After the “double-carbon” goal is set, the government issued top-level policies on carbon emission reduction and green bond received massive support. In this context,Chinas green bond policy system improved,and the scale of green bond has increased rapidly. But the green degree of green bonds still needs to be improved,and enterprises still have a low incentive to issue green bonds on their own. Although the enthusiasm of investors to invest in green bonds has increased, the construction of investment system is still lagging behind. In the future, on the one hand, Chinese government can raise funds through issuing more green government bonds to directly support green public facilities. On the other hand, we can continuously improve the enthusiasm of physical enterprises and financial institutions to participate in the green bond market by strengthening assessment and increasing incentives.

Key words: carbon peaking; carbon neutrality; green bond; green bond policy; green bond market

(責任編輯:龍會芳;校對:盧艷茹)