房地產企業(yè)分拆上市的動因及效應研究

——以A 房地產公司分拆B(yǎng) 子公司為例

吳一凡

(作者單位:綠城房地產建設管理集團有限公司)

一、A 房地產公司分拆B(yǎng)子公司上市的背景介紹

(一)B 子公司簡介

B 子公司是A 房地產公司的全資控股子公司,成立于2010 年9 月,于2020 年7 月在中國香港上市。作為A 房地產公司的附屬公司,其是LC 品牌和代建管理模式輸出的主體。在房地產輕資產模式中,B 子公司憑借客戶提供資金、自身提供人力資源而具有較強的競爭力,從A 房地產公司中分拆出來更為自身發(fā)展提供了廣闊的空間。

(二)B 子公司分拆上市的動因

1.滿足融資需求

B 子公司的主要收入來源是商業(yè)代建、政府代建和其他服務,采用輕資產運營模式,毛利率較高。盡管如此,由于代建業(yè)務在房地產行業(yè)中知名度較低,公司的融資和項目承接受限,難以實現(xiàn)高質量發(fā)展。在分拆前,B 子公司的負債占比較高,融資風險也高。然而,其分拆上市后獲得了獨立的融資渠道,股票發(fā)行為公司迅速獲得了大量資金用于擴展業(yè)務。此外,上市后還能夠獲得機構的信用評級,建立多元化融資體系,提升融資和風險抵御能力[1]。

2.戰(zhàn)略方向調整需要

A 房地產公司是一家多元化企業(yè),各業(yè)務領域的不同特點和分散性導致其在資源有限的情況下難以兼顧主業(yè)發(fā)展,組織龐大的結構也會增加管理成本,導致綜合效益和運營效率下降,分拆上市是其解決這些問題的重要手段。而B 子公司獨立的公司架構擺脫了對母公司A 房地產公司的依賴,自主進行決策和資源配置,所以B 子公司成為A 房地產公司分拆上市的重要對象。同時,B 子公司分拆上市后可以優(yōu)化內部資源配置,集中精力發(fā)展優(yōu)質業(yè)務,降低管理成本,實現(xiàn)資源的最大化利用[2]。

3.企業(yè)價值被低估

在競爭激烈的商業(yè)環(huán)境中,企業(yè)的價值體現(xiàn)在其品牌、資源、技術、市場份額等方面[3]。在激烈的行業(yè)競爭中,市場對B 子公司的價值認知不足,投資者對房地產行業(yè)長期穩(wěn)定性發(fā)展產生疑慮,從而影響企業(yè)估值。同時,B 子公司在品牌建設方面投入不足或沒有有效傳達也影響市場對其品牌價值的認可,在市場信息不對稱的背景下,B 子公司沒有及時、準確地向投資者披露關鍵信息,投資者就無法作出準確的估值判斷,從而低估了企業(yè)的潛在價值。分拆上市后,B 子公司有更好的渠道和方式來宣傳自己的品牌,從而獲得市場合理的估值。

4.激勵子公司管理層提高效率

公司制企業(yè)中的委托代理問題常因股權與管理者經(jīng)營權脫節(jié)而產生,為平衡股東與經(jīng)營者的利益,以及提升管理效率,企業(yè)常借助監(jiān)督和激勵措施來減少代理問題。分拆上市后,子公司面臨內外監(jiān)管壓力,能夠主動采取措施降低道德風險,減少代理成本,實現(xiàn)管理目標轉化,積極創(chuàng)造收益[4]。

二、A 房地產公司分拆B(yǎng) 子公司上市的過程

(一)確定分拆對象

A房地產公司在2020年2月發(fā)布了分拆上市的公告。作為集團內重要的輕資產業(yè)務,B 子公司的銷售收入占總銷售額的30%以上。此外,代建行業(yè)擁有藍海市場,壁壘較少,容易進入并取得成功,其成功上市將有助于A房地產公司實現(xiàn)向輕資產運營模式的轉型,使自身的品牌、融資能力以及市場規(guī)模等得到進一步鞏固和提升,因此將B 子公司作為分拆對象,是A 房地產公司經(jīng)過多方考慮后的一個合適的決定。

(二)資產重組

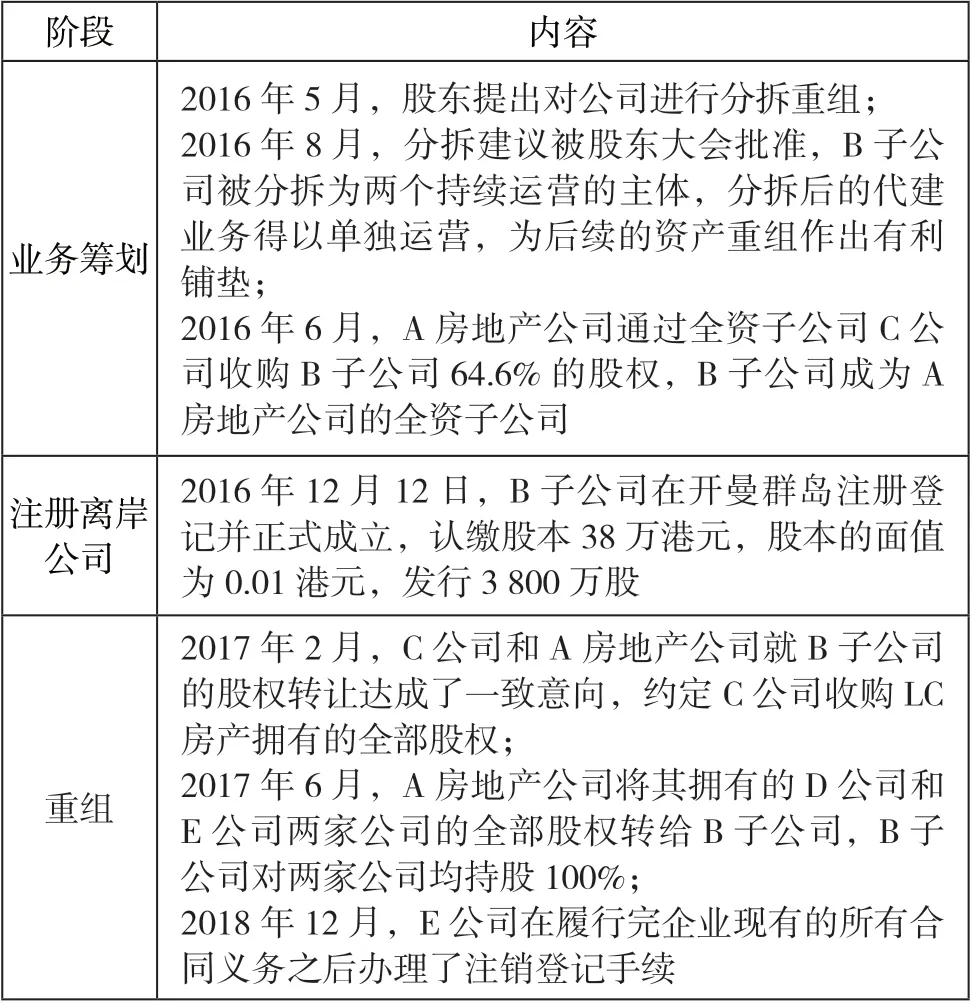

LC 集團資產重組主要是為了將與代建業(yè)務相關的子公司剝離出來,納入B 子公司的業(yè)務范疇,為后續(xù)的上市作準備,該過程大致可分為三個階段(見表1)。

表1 B 子公司資產重組大致過程

(三)聯(lián)交所公開發(fā)行上市

2020 年6 月29 日,A 房地產公司宣布分拆B(yǎng) 子公司上市計劃,計劃全球發(fā)行約4.77 億股股份,其中中國香港發(fā)售占總股份數(shù)的10%,國際發(fā)售占90%并有10%的超額配股權。發(fā)行價格定為每股2.50 港元,于2020 年7 月10 日在港股主板市場正式掛牌上市,通過上市募集到的資金總計達11.94 億港元。

三、A房地產公司分拆B(yǎng)子公司上市的經(jīng)濟效應

(一)短期市場反應

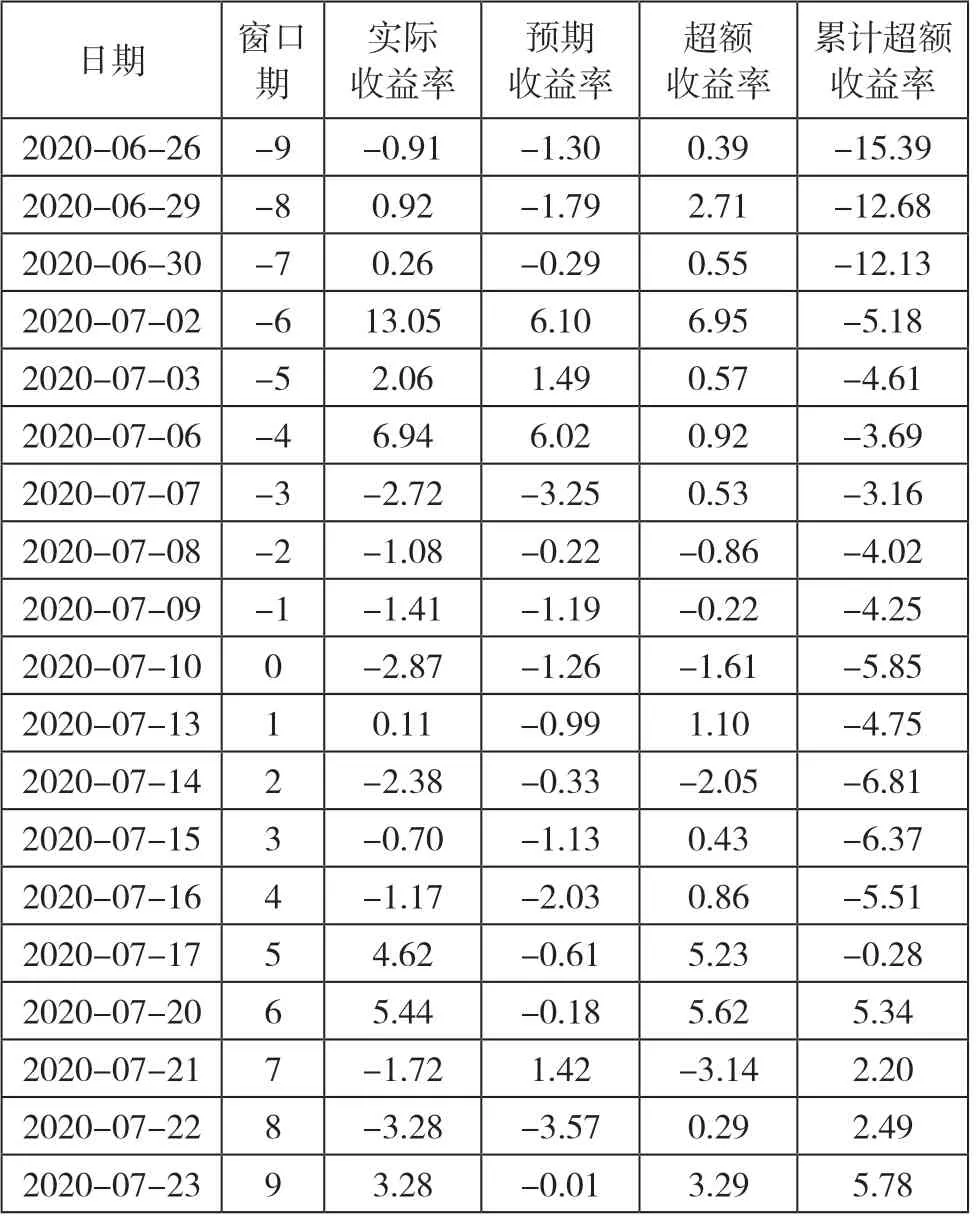

A 房地產公司分拆B(yǎng) 子公司上市會給自身的業(yè)績帶來較大影響,預期業(yè)績的變化最終會反饋到公司股價上。為研究分拆事件對股價的影響,本文采用事件研究法,分別選擇分拆事件公布前后10 個交易日作為時間窗口來判斷此次事件A 房地產公司的超額收益率。A 房地產公司股票超額收益率變化計算結果如表2 所示。

表2 A 房地產公司累計超額收益率 單位:%

由表2 可知,分拆公告發(fā)布前[-9,0]窗口期超額收益率出現(xiàn)了波動,這是市場對分拆事件前的不確定性的反映,投資者在等待更多信息。分拆公告發(fā)布后[0,9]窗口期超額收益率整體呈現(xiàn)積極增長趨勢,尤其是在分拆事件后幾個交易日內,這是因為投資者對分拆的預期和對獨立上市公司的看好,特別是第6 個交易日,超額收益率達到了5.62%,顯示出市場對分拆的積極反應,表明市場看好分拆后A 房地產公司的前景。這說明分拆上市釋放了好的市場效應,資本市場投資者對于A 房地產公司分拆B(yǎng) 子公司的態(tài)度較為積極。

(二)長期財務效應

1.融資管理水平提升融資水平是衡量一家企業(yè)是否具備持續(xù)發(fā)展能力的重要方面,融資水平高低受企業(yè)自身償債能力和資本結構的影響。2018—2022 年B 子公司償債能力指標及資本結構情況如表3 所示。

表3 2018—2022 年B 子公司償債能力及資本結構情況

(1)償債能力增強。從償債能力指標來看,B 子公司2018—2022 年的流動比率和速動比率在分拆上市后幾年整體呈上升趨勢,但受制于房地產行業(yè)發(fā)展遇阻,2020—2022 年整體出現(xiàn)了一定幅度的下滑趨勢,整體來看,公司分拆上市后償債能力明顯提升。

(2)資本結構優(yōu)化。從資本結構變化情況來看,2018—2020 年資產負債率持續(xù)下降,從2018 年的62.29%下降到2020 年的34.80%,2022 年小幅回升至37.25%。資產負債率的下降反映了B 子公司資本結構得到改善,作為獨立主體分拆上市后拓寬了融資渠道,優(yōu)化了資本結構。

2.經(jīng)營管理能力提升

(1)業(yè)務結構調整。業(yè)務結構變化可以揭示公司在不同業(yè)務領域的表現(xiàn)和重點發(fā)展方向,B 子公司單獨分拆上市后業(yè)務結構變化情況如表4 所示。

表4 B 子公司分拆上市后業(yè)務結構變化 單位:%

由表4 可知,2018—2022 年商業(yè)代建、政府代建在總收入中的占比有所下降,而其他服務在這個時間段內的收入增長顯著,說明其他服務在B 子公司的業(yè)務結構中扮演了越來越重要的角色。

(2)盈利能力增強。盈利能力是評估公司利潤水平和效率的重要指標之一,2018—2022 年B 子公司盈利能力變化情況如表5 所示。

表5 盈利能力指標變化 單位:%

從銷售凈利率變化情況來看,B 子公司銷售凈利率一直呈現(xiàn)上升趨勢,分拆上市后雖有一定增長,但不明顯;凈資產收益率出現(xiàn)先降后升的趨勢。總的來看,B 子公司作為獨立的上市主體一直處于盈利狀態(tài),其分拆上市具有較強的正面效應。

3.治理結構進一步優(yōu)化

在大型企業(yè)集團內部,子公司享有一定的自主權,但同時又不可避免地依賴母公司發(fā)展,這就導致母子公司管理決策存在交叉,陷入企業(yè)治理的困境。而B 子公司分拆上市為這個問題提供了很好的解決方式[5]。一方面,B 子公司在上市前籌備的過程中,為了滿足上市要求和條件建立了相對完善的治理結構,在進行各項決策時專業(yè)性和獨立性更強,可更有針對性地結合行業(yè)發(fā)展和企業(yè)戰(zhàn)略進行決策。另一方面,上市后,B 子公司面臨著來自監(jiān)管機構和外部投資者等的外部監(jiān)督,外部治理能力增強。

四、研究結論及啟示

(一)研究結論

分拆上市是企業(yè)戰(zhàn)略發(fā)展的重要舉措,B 子公司分拆上市是其發(fā)展壯大、成為知名品牌的重要一環(huán)。本文通過對B 子公司分拆上市及其帶來的效應進行分析,得出以下結論。

第一,B 子公司分拆上市是我國房地產行業(yè)轉型發(fā)展的需要,同時也是A 房地產公司及B 子公司自身發(fā)展的需要。B 子公司分拆上市主要是為了滿足融資需求、戰(zhàn)略方向調整需要、企業(yè)價值被低估以及激勵子公司管理層提高效率。通過獨立上市和自身的發(fā)展,這些目標基本都得以實現(xiàn)。

第二,作為企業(yè)發(fā)展過程中的重要戰(zhàn)略調整,分拆上市會給企業(yè)的業(yè)績帶來一定的影響。從短期市場效應來看,分拆后A 房地產公司股價超額收益率上升,市場對分拆效應持積極態(tài)度。從長期財務效應來看,分拆上市后提升了公司融資能力,獲得了獨立的融資渠道,增強了公司的短期償債能力并優(yōu)化了資本結構;業(yè)務結構改善明顯,園區(qū)服務在B 子公司的業(yè)務結構中占據(jù)更重要的地位;此外,B 子公司分拆上市很好地破除了母子公司管理決策交叉的困境。由此可見,分拆上市釋放了市場潛力,增強了A 房地產公司的財務實力和經(jīng)營能力,對公司穩(wěn)健增長和長期發(fā)展產生了積極影響。

(二)研究啟示

第一,在考慮分拆上市的問題時要綜合考慮各種利弊因素,并根據(jù)企業(yè)的實際情況作出決策。B 子公司經(jīng)過深思熟慮,將重要業(yè)務分拆上市,轉變經(jīng)營模式,專注主業(yè)發(fā)展,有助于鞏固市場份額,降低母公司治理難度。慎重的分拆上市決策能帶來正面效果,這種結合實際情況考慮分拆上市的經(jīng)驗值得借鑒。

第二,分拆上市并非只會給企業(yè)帶來向好的經(jīng)濟后果,其中也潛藏一定的風險,所以分拆上市決策須兼顧短期與長期效應。如果不能妥善應對分拆過程中的風險,短期高估值背后可能是缺乏核心業(yè)務支持的脆弱。因此,投資者應從長遠角度審視分拆上市,不僅要看短期財務,更要考慮未來發(fā)展動力。