公開發(fā)行債券能提高企業(yè)創(chuàng)新產出嗎?

林晚發(fā) 王文博

[摘要]以2006—2021年我國A股上市公司為樣本,探討了企業(yè)首次發(fā)行債券如何影響企業(yè)的創(chuàng)新水平。研究發(fā)現(xiàn),企業(yè)首次公開發(fā)行債券能夠顯著提升企業(yè)的創(chuàng)新水平。機制分析結果表明,企業(yè)發(fā)行債券通過建立替代性融資渠道緩解融資約束,延長整體債務期限,提高信息披露水平這三個路徑來提升企業(yè)創(chuàng)新水平。進一步研究發(fā)現(xiàn),在控制了企業(yè)后續(xù)發(fā)債行為后,公開發(fā)行債券與企業(yè)創(chuàng)新的關系仍然存在;相比于公司債,企業(yè)首次發(fā)行債券種類為中期票據(jù)和企業(yè)債時,企業(yè)創(chuàng)新水平提升更顯著;企業(yè)首次發(fā)行債券時,債券信用評級越高、發(fā)行利率越低,對于企業(yè)創(chuàng)新水平的提升越顯著。研究結論豐富了債券市場經(jīng)濟后果的研究,也為企業(yè)創(chuàng)新發(fā)展和實現(xiàn)經(jīng)濟高質量發(fā)展提供了來自債券市場的建議。

[關鍵詞]債券發(fā)行;企業(yè)創(chuàng)新;替代性融資渠道;債務期限結構;信息披露;債券信用評級

[中圖分類號]F275.5

[文獻標志碼]A[文章編號]10044833(2024)01009511

一、引言

中國債券市場作為我國金融市場中直接融資的重要場所,截至2022年,債券市場托管余額總計144.8萬億元,同比增長11.3萬億元,在GDP中所占的比重突破110%,規(guī)模位居全球第二位。隨著我國債券市場規(guī)模的持續(xù)擴大,學術界已經(jīng)開始關注和研究債券市場的相關經(jīng)濟后果。研究發(fā)現(xiàn),在宏觀層面,公司債券市場發(fā)展有利于降低整個社會的融資成本[1];債券市場還可以成為央行貨幣政策工具,存款準備金、公開市場業(yè)務、利率調控等操作可以通過影響債券市場來進一步擴大政策效力和影響范圍,國家還可以直接發(fā)行國債籌集資金[2]。在市場層面,相較于銀行借貸,債券市場具有成本更低、期限更長、種類更豐富等特征,能夠在一定程度上緩解資金市場單一銀行融資渠道帶來的資金短缺和期限不匹配問題[1]。在企業(yè)微觀層面,企業(yè)發(fā)行債券能夠對銀行借貸產生溢出效應,降低借貸成本[34];能夠優(yōu)化企業(yè)債務結構,延長債務期限[5];還能夠提高企業(yè)的信息披露水平[6]。

在推動高質量發(fā)展的規(guī)劃中,作為創(chuàng)新驅動發(fā)展的重要環(huán)節(jié),企業(yè)的創(chuàng)新水平是值得關注的重要問題。而提高企業(yè)創(chuàng)新產出的核心在于是否擁有充分的創(chuàng)新資金和創(chuàng)新意愿,其中最關鍵的資金問題則依賴于豐富穩(wěn)定的融資渠道。作為以國有大型銀行為主導,間接融資為主體的國家,我國的金融體系在實際運行中更重視實物資產,導致以無形資產為主要產出的企業(yè)創(chuàng)新活動普遍面臨較大的資金困難[7]。因此,作為外部直接融資渠道的重要組成部分,債券市場成為當前企業(yè)創(chuàng)新融資中極為重要的一環(huán)。目前罕有文獻從債券市場經(jīng)濟后果視角研究發(fā)行債券對企業(yè)創(chuàng)新水平的影響,因此本文將試圖以企業(yè)首次公開發(fā)行債券這一事件為基礎,研究企業(yè)建立債券融資渠道是否能夠提高企業(yè)的創(chuàng)新水平。

具體地,本文重點研究三個問題。第一,企業(yè)首次公開發(fā)行債券能否提高企業(yè)的創(chuàng)新水平。第二,如果上述影響存在,那么影響機制是什么,具體為我國企業(yè)創(chuàng)新面臨較大的資金瓶頸,首次公開發(fā)行債券能否建立有效的替代性融資渠道,豐富企業(yè)的融資手段,從而緩解企業(yè)融資約束,促進企業(yè)創(chuàng)新;企業(yè)創(chuàng)新周期長、成本高,銀行貸款的期限錯配問題會影響企業(yè)創(chuàng)新的資金供給,而債券市場融資期限長、成本低的特性,能否延長整體債務期限,從而促進創(chuàng)新;在信息不對稱的環(huán)境下,企業(yè)內部管理層的創(chuàng)新意愿受到短期績效的限制,導致企業(yè)創(chuàng)新受阻,公開發(fā)行債券能否緩解信息不對稱問題,從而促進創(chuàng)新。第三,我國債券市場存在明顯的多頭監(jiān)管和市場分割特征,那么在不同種類的債券中,哪些債券類型能夠發(fā)揮對企業(yè)創(chuàng)新的促進效應。債券發(fā)行頻率是不是越多越好。債券首次公開發(fā)行時,怎樣的信用評級和利率水平更有利于發(fā)揮促進效應。

本文可能的貢獻主要在于三個方面。第一,本文豐富了債券市場經(jīng)濟后果的相關研究。隨著我國債券市場的快速擴張,關于債券市場可能帶來的經(jīng)濟后果的相關研究也在逐漸興起。從宏觀層面的降低社會融資成本[1]、擴大貨幣政策影響效果和輻射范圍[2]到微觀企業(yè)層面的降低銀行借貸成本[34,8]、降低信息不對稱程度。目前基本沒有文章從債券市場經(jīng)濟后果角度來研究企業(yè)發(fā)行債券對于企業(yè)創(chuàng)新水平的影響。本文的研究在一定程度上反映了債券市場對于企業(yè)創(chuàng)新的積極作用,有利于加深對于債券市場經(jīng)濟后果的相關認知。

第二,本文豐富了企業(yè)首次公開發(fā)行債券后建立替代性融資渠道的經(jīng)濟后果的相關文獻。現(xiàn)有研究中,大多是基于企業(yè)同時擁有銀行借貸渠道和債券融資渠道的情況進行比較分析[3,9],鮮有研究關注在僅擁有銀行借貸渠道的基礎上,企業(yè)首次發(fā)行債券之后建立全新的債券融資渠道這一替代性融資渠道的經(jīng)濟后果。目前在關注到這一替代性融資渠道的文獻中,黃繼承、雍紅艷和闞鑠研究分析了企業(yè)首次公開發(fā)行債券對于企業(yè)銀行貸款成本的影響,驗證了首次發(fā)債之后獲得的債券融資渠道能夠發(fā)揮對于銀行借貸的溢出效應,通過提升企業(yè)談判地位來顯著降低企業(yè)貸款成本[4]。而本文的研究拓展了這一領域的研究內容,驗證了首次發(fā)行債券之后獲得債券融資渠道的企業(yè)的確能夠通過發(fā)揮替代性融資渠道作用,提升企業(yè)在銀行端、供應鏈端的談判地位,提高銀行貸款和商業(yè)信用融資的可得性,并且降低借貸成本,從而有利于提升企業(yè)的創(chuàng)新水平。

第三,本文豐富了企業(yè)創(chuàng)新影響因素的相關研究。已有文獻通過實證證明企業(yè)創(chuàng)新會受到融資約束[7]、高管激勵[10]、股權結構[11]、市場競爭[12]的影響。而在企業(yè)債務與企業(yè)創(chuàng)新領域,現(xiàn)有研究主要探討負債水平對于企業(yè)創(chuàng)新的影響,忽略了不同融資渠道對于企業(yè)創(chuàng)新的影響。與現(xiàn)有研究關注點不同的是,本文重點關注債券融資對企業(yè)創(chuàng)新的影響并且實證研究發(fā)現(xiàn),企業(yè)首次公開發(fā)行債券獲得了全新的債券融資渠道之后,有利于提高企業(yè)在融資方面的談判地位、緩解融資約束、降低融資成本和提高信息透明度從而促進企業(yè)創(chuàng)新水平。

二、文獻綜述

(一)債券市場的經(jīng)濟后果研究

在債券市場經(jīng)濟后果的系列研究中,由于發(fā)行債券對于企業(yè)影響的多樣性,債券市場對企業(yè)創(chuàng)新產出的影響也可能存在正反兩方面的結果。在積極影響方面,債券市場一方面可以增加融資渠道,緩解融資約束,另一方面還能發(fā)揮替代性融資渠道作用,提升在銀行借貸中的談判地位和打破銀行信息壟斷,從而降低企業(yè)借貸成本[34],且債券本身也具備融資成本較低的特性。在消極方面,債券融資渠道由于其契約剛性特征,按期還本付息和較低的失敗容忍度會給經(jīng)營狀況不良的企業(yè)管理層帶來較大經(jīng)營壓力,從而導致管理者風險偏好的降低,抑制創(chuàng)新意愿[13]。由于資本市場的不完善,企業(yè)的債權人與股東之間往往存在一定的代理問題,債權人關注企業(yè)償債能力的相關指標,股東則關注企業(yè)長期價值的實現(xiàn)。在代理問題的影響下,企業(yè)發(fā)行債券可能無法發(fā)揮相應的公司治理能力,從而抑制代表長期利益的創(chuàng)新行為[9]。

(二)企業(yè)創(chuàng)新的影響因素研究

在企業(yè)創(chuàng)新影響因素的系列研究中,關聯(lián)到債券市場和相關市場、企業(yè)特征主要包括三個方面:一是融資約束。現(xiàn)實的市場環(huán)境中,由于資本市場并不完善,且企業(yè)創(chuàng)新行為具有高度信息不對稱、高融資成本和高調整成本等特點[14],企業(yè)創(chuàng)新天然面臨著融資約束的限制。另外,創(chuàng)新活動的長周期問題也要求企業(yè)融資需要避免短貸長投的資金結構,對于融資渠道的多樣性和債務期限的長度要求較高。二是管理者創(chuàng)新意愿。管理者創(chuàng)新意愿一方面受到信息不對稱程度的影響,投資者和股東受制于信息透明度問題,難以全面了解企業(yè)創(chuàng)新決策和經(jīng)營狀況,從而對風險較高的創(chuàng)新行為產生擔憂和排斥,抑制了管理層的創(chuàng)新意愿;另一方面,由于企業(yè)兩權分離產生的代理問題也會導致企業(yè)管理者在短期和長期利益的考量中更偏向能夠直接反映治理績效的短期指標,從而抑制創(chuàng)新意愿[1011]。三是市場環(huán)境。企業(yè)創(chuàng)新一方面受到產品市場競爭程度的影響,孔令文、徐長生和易鳴基于中國工業(yè)企業(yè)數(shù)據(jù)庫的微觀數(shù)據(jù)證實了市場競爭程度對企業(yè)技術創(chuàng)新投入的影響呈倒U型[15],即在合理的市場競爭程度之內,產品競爭機制會有效促進企業(yè)增加創(chuàng)新投入,提高創(chuàng)新效率,以保證企業(yè)市場地位。另一方面,市場化程度也可能會影響企業(yè)創(chuàng)新。Yang等研究發(fā)現(xiàn),在市場化程度較高的地區(qū),產品市場競爭的環(huán)境可以顯著減少企業(yè)簡單重復的技術模仿,激勵企業(yè)進行創(chuàng)新行為[16]。

通過梳理上述文獻發(fā)現(xiàn),第一,債券市場的發(fā)展能夠為企業(yè)創(chuàng)新提供更充足的資金供給,能在借貸利息方面緩解企業(yè)利息壓力,節(jié)約自有資金[34]。第二,債券市場作為企業(yè)中長期融資的重要渠道,能夠以自身具備的較長期限優(yōu)勢來匹配企業(yè)創(chuàng)新的長周期問題,從整體上延長債務融資期限[5]。第三,由于債券市場的監(jiān)管要求,企業(yè)發(fā)行債券必然導致企業(yè)信息披露水平的提升,能夠在一定程度上緩解因信息不對稱而產生的創(chuàng)新融資難、創(chuàng)新意愿低的問題[17]。理論上,企業(yè)發(fā)行債券應當能夠發(fā)揮債券市場的上述功能,從而促進創(chuàng)新產出。為此,本文將以企業(yè)首次公開發(fā)行債券這一事件為基礎,研究企業(yè)建立債券融資渠道能否提高企業(yè)創(chuàng)新水平。

三、理論分析與假設提出

(一)企業(yè)發(fā)行債券對創(chuàng)新產出的影響

根據(jù)中國企業(yè)家調查研究發(fā)現(xiàn),目前我國企業(yè)創(chuàng)新存在的主要問題是:多數(shù)企業(yè)在開展創(chuàng)新活動時主要依靠自有資金,來自金融市場的資金融通仍存在限制;企業(yè)管理層的創(chuàng)新意愿不足,對于風險較高的創(chuàng)新活動持保守態(tài)度。結合現(xiàn)有研究可以發(fā)現(xiàn),我國企業(yè)創(chuàng)新在資金上主要有兩方面的困難:一方面,在我國以銀行借貸為主的間接融資體系下,直接融資渠道發(fā)展較慢。相較于債券融資,銀行借貸對于企業(yè)創(chuàng)新的風險衡量更謹慎,企業(yè)創(chuàng)新的資金供給嚴重不足,中小企業(yè)和創(chuàng)新型企業(yè)融資成本高、融資難度大。另一方面,在單一銀行借貸渠道的情況下,企業(yè)融資表現(xiàn)出明顯的期限錯配問題,創(chuàng)新投入的長周期問題難以解決。而在創(chuàng)新意愿方面,由于我國市場經(jīng)濟形成發(fā)展時間較短,市場上信息不對稱程度較高,在企業(yè)尚未發(fā)行債券并披露企業(yè)信息的情況下,投資者無法明確觀測到企業(yè)的創(chuàng)新行為,對于企業(yè)創(chuàng)新風險的容忍程度較低,一定程度上抑制了企業(yè)的創(chuàng)新決策和管理者創(chuàng)新意愿。

結合債券市場的經(jīng)濟后果分析可以發(fā)現(xiàn),企業(yè)發(fā)行債券能夠在一定程度上解決上述企業(yè)創(chuàng)新存在的問題。首先,企業(yè)發(fā)行債券能夠建立全新的融資渠道,不僅能夠豐富資金來源,還能夠發(fā)揮債券融資對于銀行借貸的溢出效應,降低融資成本[34]。另外,企業(yè)發(fā)行債券能夠利用債券融資期限長、產品期限結構豐富的特征,緩解創(chuàng)新資金與創(chuàng)新行為的期限錯配問題[5]。此外,企業(yè)發(fā)行債券還會按照市場監(jiān)管要求公開企業(yè)信息,提高信息披露水平,緩解信息不對稱[6],從而提高企業(yè)管理者的創(chuàng)新意愿和創(chuàng)新決策效率。綜上所述,企業(yè)首次公開發(fā)行債券可能會有利于企業(yè)緩解融資約束、降低資金成本、匹配資金期限和提升信息披露,從而促進企業(yè)創(chuàng)新水平的提高。因此,本文提出研究假設H1。

H1:企業(yè)公開發(fā)行債券能夠提高企業(yè)創(chuàng)新產出。

(二)企業(yè)發(fā)行債券對創(chuàng)新產出的作用機制

1.替代性融資渠道分析

企業(yè)發(fā)行債券對于其他市場有著一定的溢出效應,即發(fā)揮替代性融資渠道作用。由于債券與銀行貸款利率接近且金額較大,一直以來都被視為銀行貸款的良好替代。特別是對于中國上市公司來說,目前債券募集資金用途占比最高的兩項分別為置換銀行貸款和補充流動資金,說明債券融資對于銀行貸款具有重要的替代作用。現(xiàn)有研究表明,公開發(fā)行債券可以利用債券融資對于銀行借貸的替代效果來提升企業(yè)的談判地位[4,8],從而降低銀行借貸成本。理論上,公開發(fā)行債券的替代性融資渠道作用能夠提升企業(yè)在銀行借貸方面的談判優(yōu)勢,因而也應當對企業(yè)的商業(yè)信用融資產生一定的溢出效應,提高商業(yè)信用融資的可得性。綜合分析,公開發(fā)行債券可能擴大企業(yè)的銀行借貸規(guī)模并降低貸款成本,還能夠提高商業(yè)信用融資規(guī)模,從而進一步解決創(chuàng)新融資約束的問題,促進創(chuàng)新產出。因此,本文提出假設H2。

H2:企業(yè)公開發(fā)行債券通過替代性融資渠道緩解融資約束,進而提高企業(yè)創(chuàng)新產出。

2.延長整體債務期限路徑分析

相較于一般性的公司運營和投資,企業(yè)創(chuàng)新一旦開展往往會占用企業(yè)較多的時間和資金,并且在持續(xù)性的創(chuàng)新投入中,任何資金鏈中斷的情況出現(xiàn)都可能導致企業(yè)付出高額的創(chuàng)新失敗代價。如果企業(yè)創(chuàng)新投入主要依靠波動性較大的營運資金或者是償還期限較短的銀行貸款,那么企業(yè)將會面對較高的償還壓力以及后續(xù)資金中斷的風險。因此,在單一的銀行借貸渠道中,較短的債務期限在周期匹配性上無法滿足企業(yè)創(chuàng)新的資金需求,從而抑制了企業(yè)管理層的創(chuàng)新意愿,使得管理者更關注短期運營指標。而在理論上,債券融資償還期限較長的特征能夠顯著增加企業(yè)可以利用的中長期資金,為創(chuàng)新活動連續(xù)、平穩(wěn)地開展提供可靠保證[5]。企業(yè)擁有債券融資渠道之后,整體的債務期限相較于發(fā)債之前會得到顯著提升。具體到銀行層面,作為銀行長期貸款的替代者和競爭者,擁有債券融資渠道后,企業(yè)也可能在延長貸款期限的談判中獲取一定的話語權,體現(xiàn)為企業(yè)銀行長期借款的增多。因此,本文提出假設H3。

H3:企業(yè)公開發(fā)行債券通過延長整體債務期限提高企業(yè)創(chuàng)新產出。

3.信息透明度路徑分析

前文的理論分析表明,建立債券融資渠道能夠在一定程度上解決創(chuàng)新資金短缺問題,另外,管理者創(chuàng)新意愿也是影響企業(yè)創(chuàng)新水平的關鍵因素。現(xiàn)有研究結果表明,企業(yè)信息透明度與管理者創(chuàng)新意愿有顯著的正相關關系,企業(yè)信息透明度的提高能夠增加機構投資者和分析師對于企業(yè)的關注度,從而發(fā)揮外部機構監(jiān)管效果,減少管理層的機會主義行為,避免因風險規(guī)避性導致的創(chuàng)新意愿不足,引導資金更多流向符合長期利益的創(chuàng)新活動;同時還有助于股東對企業(yè)現(xiàn)有投資項目的了解,降低經(jīng)理人對于企業(yè)創(chuàng)新的風險厭惡[17]。理論上,企業(yè)公開發(fā)行債券之后,市場監(jiān)管對于企業(yè)公開信息的要求增加,企業(yè)的信息透明度就會提高,進而提高企業(yè)管理層的創(chuàng)新意愿,促進企業(yè)創(chuàng)新產出。因此,本文提出假設H4。

H4:企業(yè)公開發(fā)行債券通過提高企業(yè)信息透明度促進企業(yè)創(chuàng)新產出。

四、實證研究設計

(一)研究樣本與數(shù)據(jù)

本文選取2006—2021年A股上市公司為研究對象來分析債券發(fā)行對企業(yè)創(chuàng)新的影響。本文的債券發(fā)行、債券特征和企業(yè)研發(fā)投入相關數(shù)據(jù)來自同花順數(shù)據(jù)庫;企業(yè)特征數(shù)據(jù)和省份行業(yè)數(shù)據(jù)來自CSMAR數(shù)據(jù)庫;企業(yè)專利申請數(shù)據(jù)來自CNRDS公司特色庫中的創(chuàng)新專利數(shù)據(jù)庫。參考已有文獻的做法,本文對初始樣本進行了如下處理:(1)剔除金融行業(yè)的樣本;(2)剔除ST及*ST的公司;(3)剔除構造其他控制變量所需數(shù)據(jù)不完整的樣本。同時,本文對模型中的相關連續(xù)變量在1%和99%的水平上進行Winsorize處理。本文樣本處理后共獲得36876個企業(yè)-年度層面數(shù)據(jù)。

(二)變量定義

1.因變量

本文選擇創(chuàng)新產出來衡量主要被解釋變量企業(yè)創(chuàng)新水平(Innovation),衡量指標選用該企業(yè)當年的專利申請總量(Apply)與1之和的自然對數(shù)(Lnapply),企業(yè)專利申請數(shù)據(jù)包括企業(yè)獨立申請的和聯(lián)合申請的發(fā)明專利、實用新型專利和外觀專利。選擇企業(yè)創(chuàng)新產出的理由為:在企業(yè)創(chuàng)新研究領域,大多數(shù)文獻都是以企業(yè)創(chuàng)新投入R&D和企業(yè)創(chuàng)新成果兩個角度定義企業(yè)創(chuàng)新水平。其中,創(chuàng)新投入角度主要指標包括研發(fā)投入[5]、研發(fā)投入占營業(yè)收入比值和企業(yè)研發(fā)人員占比[18];創(chuàng)新產出角度主要指標包括專利申請、引用的數(shù)量[5]和新產品的開發(fā)數(shù)量[19]。但是現(xiàn)有文獻認為,一定的創(chuàng)新投入不代表相應的產出,創(chuàng)新產出更能體現(xiàn)企業(yè)的創(chuàng)新效率和資源轉化能力[2021]。由于企業(yè)開發(fā)的新產品數(shù)據(jù)難以獲得,因此本文以專利申請數(shù)量來衡量企業(yè)的創(chuàng)新產出。

2.自變量

本文主要研究企業(yè)發(fā)行債券與企業(yè)創(chuàng)新水平的關系,因此自變量選用企業(yè)首次發(fā)行債券(Bond),定義為只要企業(yè)首次發(fā)行了中期票據(jù)、公司債或企業(yè)債,那么發(fā)債當年及以后年份Bond取1,發(fā)債之前年份取0,便于觀察發(fā)債前后企業(yè)的創(chuàng)新水平變化。

3.控制變量

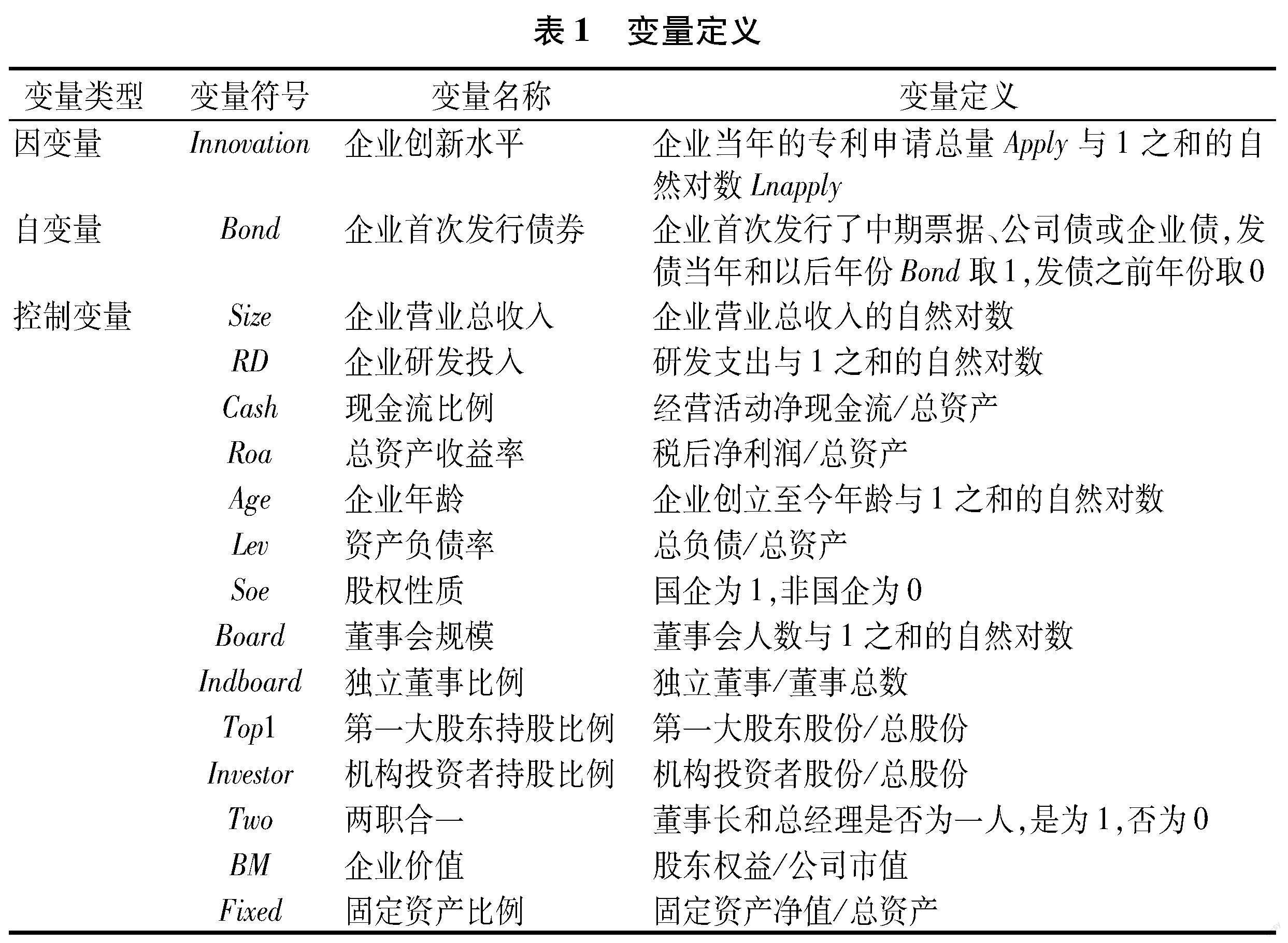

參考已有研究[5,2023],本文定義的控制變量包括企業(yè)營業(yè)總收入(Size)、企業(yè)研發(fā)投入(RD)、經(jīng)營活動凈現(xiàn)金流占總資產比值(Cash)、總資產收益率(Roa)、企業(yè)年齡(Age)、資產負債率(Lev)、股權性質(Soe)、董事會規(guī)模(Board)、獨立董事比例(Indboard)、第一大股東持股比例(Top1)、機構投資者持股比例(Investor)、兩職合一(Two)、企業(yè)價值(BM)、固定資產比例(Fixed)。同時,本文控制了行業(yè)固定效應、年度固定效應和省份固定效應。各變量具體定義如表1所示。

(三)實證模型

為研究企業(yè)首次發(fā)行債券對企業(yè)創(chuàng)新水平的影響,本文首先建立了如下回歸模型進行實證檢驗:

Innovationi,t=β0+β1Bondi,t+γControli,t+δj+θt+σp+εi,t(1)

其中,i表示企業(yè),t表示年份。Controli,t為一系列的控制變量,具體變量定義見表1。為了進一步緩解遺漏變量所導致的內生性問題,本文在模型中也控制了行業(yè)固定效應δj、年度固定效應θt和省份固定效應σp,以控制不隨時間改變的行業(yè)層面因素、省份層面因素與宏觀經(jīng)濟因素的影響。εi,t為殘差。最后,回歸標準誤在企業(yè)層面進行聚類(Cluster)調整。β1為本文關注的主要回歸系數(shù),如果企業(yè)首次發(fā)行債券有利于企業(yè)創(chuàng)新水平的提高,則β1為正。

五、回歸分析

(一)描述性統(tǒng)計

表2給出了主要變量的描述性統(tǒng)計數(shù)據(jù)。因變量Innovation的均值為2.524,表明樣本企業(yè)的創(chuàng)新產出平均每年度大概是11項至12項(11.48)。創(chuàng)新投入RD的均值為13.36,表明樣本企業(yè)每年度平均的創(chuàng)新投入大概是63.4萬元。同時,Innovation的最小值為0,最大值為6.82,而RD的最小值為0,最大值為21.49,Innovation和RD的最小值和最大值均相差較大,說明各企業(yè)之間的創(chuàng)新產出和研發(fā)投入都有較大差距。

(二)基準回歸分析

為了檢驗企業(yè)首次發(fā)行債券能否提升企業(yè)的創(chuàng)新水平,本文按照模型(1)進行回歸分析,回歸結果見表3。從第(2)列至第(4)列中可見,在不同的固定效應控制程度之下,債券首次發(fā)行變量Bond的系數(shù)在當期都在1%水平上顯著為正,表明企業(yè)首次發(fā)行債券之后能夠顯著提升企業(yè)的創(chuàng)新產出。從經(jīng)濟意義的角度來看,企業(yè)首次發(fā)行債券之后,企業(yè)創(chuàng)新產出變量(Lnapply)增加了0.167,相對于均值提高了6.62%Lnapply提升0.167,相比該變量的均值(2.524),其提升比率為6.62%(0.167/2.524)。,證明企業(yè)首次發(fā)行債券對于企業(yè)的創(chuàng)新產出有顯著的正向促進作用,與本文的假設一致,即企業(yè)首次發(fā)行債券之后能夠促進企業(yè)創(chuàng)新水平的提高。

(三)穩(wěn)健性檢驗

1.遺漏變量考慮

(1)控制交互固定效應

為了緩解可能存在的遺漏變量問題,本文選擇控制不同程度的交互固定效應來檢驗原假設是否依然成立。首先,本文在控制行業(yè)、年度、省份固定效應的基礎上加入行業(yè)和年度交互固定效應來解決隨著時間變化的行業(yè)特征影響因素;同樣的,在原有固定效應基礎上加入省份和年度交互固定效應來解決隨著時間變化的省份特征影響因素;然后在控制個體固定效應的基礎上,加入行業(yè)和年度交互固定效應和省份和年度交互固定效應來進一步嚴格控制可能存在的變化因素。表4列示了控制不同程度的固定效應之后的回歸結果。從第(1)列至第(4)列中可見,在控制了行業(yè)和年度交互固定效應和省份和年度交互固定效應之后,Bond變量的系數(shù)在1%的水平上顯著為正,在第(5)列最為嚴格的多重固定效應控制狀態(tài)下,Bond變量的系數(shù)依然在5%的水平上顯著為正,表明企業(yè)首次公開發(fā)行債券對于企業(yè)創(chuàng)新水平的正面影響不會隨著行業(yè)、年度、省份、個體或者交互效應的影響,證明了本文回歸結果的穩(wěn)健性。

(2)PSM配對后回歸

由于未發(fā)行債券的公司數(shù)量遠遠大于發(fā)行債券的公司,而在現(xiàn)實情況中,發(fā)行債券的公司往往規(guī)模更大、盈利能力和償債能力更強。為了控制內生性問題,排除發(fā)債企業(yè)和未發(fā)債企業(yè)之間系統(tǒng)性差異對研究結論的干擾,本文采用傾向得分匹配方法,利用模型(1)中所有控制變量,采用Logit回歸方法對本文數(shù)據(jù)進行PSM配對,估計出來的因變量預測值即為傾向匹配得分。為保證PSM配對的嚴謹性,本文采用最近鄰匹配、半徑匹配和熵平衡匹配三種方式。

在最近鄰匹配中,本文針對每一家發(fā)行債券的公司,在同一年份里尋找傾向匹配得分最接近的公司作為配對公司,采取非重復1對1匹配,發(fā)債樣本數(shù)和匹配樣本數(shù)在各個區(qū)間里保持一致。在半徑匹配中,本文采用0.001的半徑來限制匹配精度,提高準確度。其中發(fā)行債券的組定義為處理組,未發(fā)行債券的組定義為控制組。具體回歸結果反映在表5的第(1)列、第(2)列和第(3)列,第(1)列使用最近鄰匹配,回歸樣本總數(shù)為8756組;第(2)列采用半徑匹配,ATT的t值顯著;第(3)列采用熵平衡匹配法,三次均保留了行業(yè)、年度和省份固定效應,匹配結果有效。結果顯示,經(jīng)過PSM配對之后的樣本仍然滿足本文的假設,三次匹配的Bond變量系數(shù)均在1%水平上顯著為正,再次證明了企業(yè)發(fā)行債券能夠促進企業(yè)創(chuàng)新成果產出的穩(wěn)健性。

2.工具變量回歸

本文的研究結論可能會受到反向因果關系的影響,如企業(yè)預計未來有較大的創(chuàng)新投入,因而選擇發(fā)行債券。為緩解反向因果關系對研究結論的干擾,本文選擇兩個工具變量進行分析。

(1)企業(yè)所在省份已發(fā)行債券企業(yè)的比例與2015年交乘項(IV_Bond_1)。選擇該指標的原因在于:證監(jiān)會2015年發(fā)布了《公司債券發(fā)行與交易管理辦法》,該政策有利于公司在交易所市場發(fā)行債券,因此可以預見在2015年及以后年份,公司發(fā)行債券的動機更大。另外,需要構建一個企業(yè)層面的差異來源。樣本企業(yè)注冊地所在省份的上市公司已發(fā)行債券比例這一指標代表的是當?shù)氐膫l(fā)行水平。理論上,地區(qū)的債券發(fā)行水平越高,其發(fā)行環(huán)境和發(fā)行中介會越完善,那么債券發(fā)行水平高的地區(qū)中的企業(yè),其發(fā)行債券的動機也越大。沒有文獻具體說明地區(qū)的債券發(fā)行水平和2015年的政策發(fā)布與企業(yè)創(chuàng)新之間有相關關系,因此本文采用地區(qū)債券發(fā)行水平與2015年虛擬變量的交乘項作為企業(yè)發(fā)行債券的工具變量。

(2)企業(yè)所在行業(yè)與省份中已發(fā)債企業(yè)占比(IV_Bond_2)。選擇該指標原因在于:一方面,該指標代表的是同一年份、同一行業(yè)、同一省份的債券發(fā)行水平。理論上,同一年份、同一行業(yè)、同一省份的債券發(fā)行水平更高,其發(fā)行環(huán)境和發(fā)行中介會更加完善,當前未發(fā)債企業(yè)首次公開發(fā)行債券的可能性也相應的更高。另一方面,目前沒有文獻分析證明該指標與企業(yè)創(chuàng)新之間有何相關關系,理論上可以使用該指標作為本文的工具變量。

表6第(1)列、第(3)列展示了一階段回歸的結果,IV_Bond_1和IV_Bond_2變量的系數(shù)均在1%的水平上顯著為正,工具變量和自變量Bond滿足相關性,并且通過了弱工具變量檢驗和不可識別檢驗。第(2)列、第(4)列為工具變量兩階段最小二乘回歸的結果,Bond變量的系數(shù)均顯著為正,說明了本文基準回歸結果的穩(wěn)健性。

3.替換因變量受篇幅限制,本文未詳細列舉“替換變量”回歸表格,如有需要可向作者索取。

(1)企業(yè)創(chuàng)新的衡量方式。

本文的基準回歸模型中,因變量采用企業(yè)創(chuàng)新產出來衡量企業(yè)的創(chuàng)新水平,現(xiàn)有文獻認為僅用創(chuàng)新產出的總量來衡量企業(yè)創(chuàng)新能力有所局限,提出以創(chuàng)新效率作為企業(yè)創(chuàng)新產出能力的觀測指標。因此,為保證回歸結果的穩(wěn)健性,從創(chuàng)新效率的角度,本文以企業(yè)專利申請量與企業(yè)創(chuàng)新投入的比值(Efficiency)來衡量企業(yè)創(chuàng)新,替換原模型中的因變量。具體地,將模型(1)之中Lnapply(專利申請)換成Efficiency(研發(fā)效率)再次回歸。在當期和未來一期、二期、三期的情況下,Bond變量的系數(shù)仍然在1%水平上顯著為正,說明企業(yè)首次發(fā)行債券能夠在未來至少連續(xù)三年的時間內提升企業(yè)的創(chuàng)新效率,也就代表企業(yè)每單位投入下創(chuàng)新產出的增加,再次證明了本文回歸結果的穩(wěn)健性。

(2)對未來多期因變量進行回歸。

本文的基準回歸結果表明企業(yè)首次發(fā)行債券的當年會顯著提升企業(yè)的創(chuàng)新水平。然而企業(yè)的創(chuàng)新行為一般是持久的、長期的,僅僅從當年的情況無法完全展示出企業(yè)首次發(fā)行債券對于企業(yè)整體創(chuàng)新水平的提升作用。參考江軒宇等的做法[5],本文以企業(yè)未來t+1年、t+2年和t+3年的專利申請總量來度量企業(yè)創(chuàng)新的產出水平,研究結論保持一致。

六、機制分析

從理論上看,本文認為企業(yè)首次公開發(fā)行債券可能會通過建立替代性融資渠道來緩解融資約束,降低融資成本;延長企業(yè)債務期限,匹配研發(fā)創(chuàng)新期限;降低信息不對稱,降低經(jīng)理人對于企業(yè)創(chuàng)新的風險厭惡,增強創(chuàng)新意愿三個路徑來促進企業(yè)創(chuàng)新產出的提高。為了探究企業(yè)公開發(fā)行債券是否通過以上三條路徑促進企業(yè)創(chuàng)新產出,本文構建了以下機制模型進行檢驗:

Mi,t=α0+α1Bondi,t+γControli,t+δj+θt+σp+εi,t(2)

其中,i表示企業(yè),t表示年份。Mi,t代表的是三項機制的替代變量,具體定義和理論解釋將在下文分析中詳細列示。其余變量與本文模型(1)相同。α1為本文關注的主要回歸系數(shù),如果α1為正,則說明企業(yè)公開發(fā)行債券確實能夠發(fā)揮相應的機制效果,最終促進企業(yè)創(chuàng)新產出。

(一)替代性融資渠道分析

首先以融資約束(SA)作為被解釋變量,來檢驗企業(yè)建立債券融資渠道能否降低融資約束,從而促進企業(yè)創(chuàng)新產出。本文采用SA指數(shù)來衡量企業(yè)的融資約束程度,指數(shù)越低,融資約束越小。其次以企業(yè)銀行貸款規(guī)模(Bank_debt)、借貸成本(Cost_loan)和商業(yè)信用融資(Credit_finance)作為被解釋變量,來檢驗企業(yè)首次公開發(fā)行債券是否能夠發(fā)揮替代性融資渠道效果,通過擴大銀行貸款規(guī)模、降低借貸成本和提高商業(yè)信用融資來解決企業(yè)創(chuàng)新融資問題,從而促進企業(yè)創(chuàng)新產出。其中,銀行貸款規(guī)模(Bank_debt)采用CSMAR數(shù)據(jù)庫中企業(yè)銀行貸款數(shù)據(jù)庫貸款總額衡量;借貸成本(Cost_loan)參考彭俞超和馬思超的方法,采用利息支出除以企業(yè)短期借款與長期借款之和來衡量[24];商業(yè)信用融資(Credit_finance)參考鐘凱等的方法,使用(應收賬款+應收票據(jù)+預付賬款-應付賬款-應付票據(jù)-預收賬款)/營業(yè)收入來衡量[25]。

上述三個變量的回歸結果見表7。可以發(fā)現(xiàn),以融資約束(SA)、銀行貸款規(guī)模(Bank_debt)、借貸成本(Cost_loan)和商業(yè)信用融資(Credit_finance)為被解釋變量的情況下,Bond變量的系數(shù)始終保持顯著。這四列回歸結果說明:第一,企業(yè)首次公開發(fā)行債券能夠增加企業(yè)的融資渠道,降低企業(yè)的融資約束,從而有利于匯集創(chuàng)新資金,促進企業(yè)創(chuàng)新產出;第二,新增的債券融資渠道能夠發(fā)揮替代性融資渠道的作用,分別對銀行借貸和商業(yè)信用融資產生溢出效應,提高在兩項融資方式中的談判地位,從而擴大銀行貸款規(guī)模、降低銀行借貸成本并增加商業(yè)信用融資規(guī)模,有利于企業(yè)創(chuàng)新融匯資金和降低資金成本,促進企業(yè)創(chuàng)新產出。

(二)延長整體債務期限路徑分析

以整體債務融資期限(Time_debt)作為被解釋變量,檢驗企業(yè)建立債券融資渠道之后能否延長整體債務期限、降低“短貸長投”的期限錯配現(xiàn)象,進而促進企業(yè)創(chuàng)新。指標采用(應付債券+長期貸款)/有息負債衡量Time_debt。大量文獻將企業(yè)對于長期貸款的可得性作為其信貸談判能力高低的一個表現(xiàn)[26]。因此,本文也采用企業(yè)長期貸款余額與1之和的自然對數(shù)(Long)作為被解釋變量,檢驗企業(yè)建立債券融資渠道之后能否提高長期貸款的可得性,從而延長債務期限,匹配企業(yè)創(chuàng)新的資金需求。

上述兩個變量的回歸結果見表8。從結果可見,Bond變量的系數(shù)均在1%水平下顯著為正,表明企業(yè)首次發(fā)行債券延長了企業(yè)整體債務期限以及提高了企業(yè)在銀行長期貸款的可得性。企業(yè)公開發(fā)行債券后建立的債券融資渠道一方面利用債券融資期限長的特點,在整體上延長了企業(yè)的債務期限,另一方面也通過替代性融資渠道作用,影響到銀行借貸渠道的長期貸款談判,延長了銀行借貸的期限,從而有利于企業(yè)獲得穩(wěn)定的中長期債務資金,保證企業(yè)創(chuàng)新活動的連續(xù)性,提高企業(yè)的創(chuàng)新產出。

(三)信息透明度路徑分析

本文以信息透明度作為被解釋變量,檢驗企業(yè)公開發(fā)行債券能否提高企業(yè)的信息透明度從而促進企業(yè)創(chuàng)新。本文分別選取了兩個指標來衡量企業(yè)信息透明度。一是分析師關注度(Ana),即每年度關注該企業(yè)的分析師數(shù)量。分析師數(shù)量越多,表明企業(yè)的信息透明度越高[27]。二是借鑒姜雙雙和劉光彥的方法,采用上市公司信息披露考評表的評級結果(Explore)來度量信息不對稱水平[17]。具體地,按照評級結果依次賦值:1級賦分為4,2級賦分為3,3級為2,4級為1,分值越高,則信息透明度越高。

上述兩個變量的回歸結果見表9。從結果可見,Bond變量的系數(shù)分別在1%和5%水平下顯著為正,表明企業(yè)公開發(fā)行債券提高了企業(yè)的信息透明度。信息透明度的提高能夠在一定程度上緩解由信息不對稱帶來的監(jiān)管失效,提高投資者對于企業(yè)經(jīng)營、投資和風險行為的了解和容忍度,從而有利于降低管理層的短期績效壓力,增強創(chuàng)新意愿,促進企業(yè)創(chuàng)新產出。

七、拓展性分析

(一)后續(xù)債券發(fā)行對企業(yè)創(chuàng)新的影響

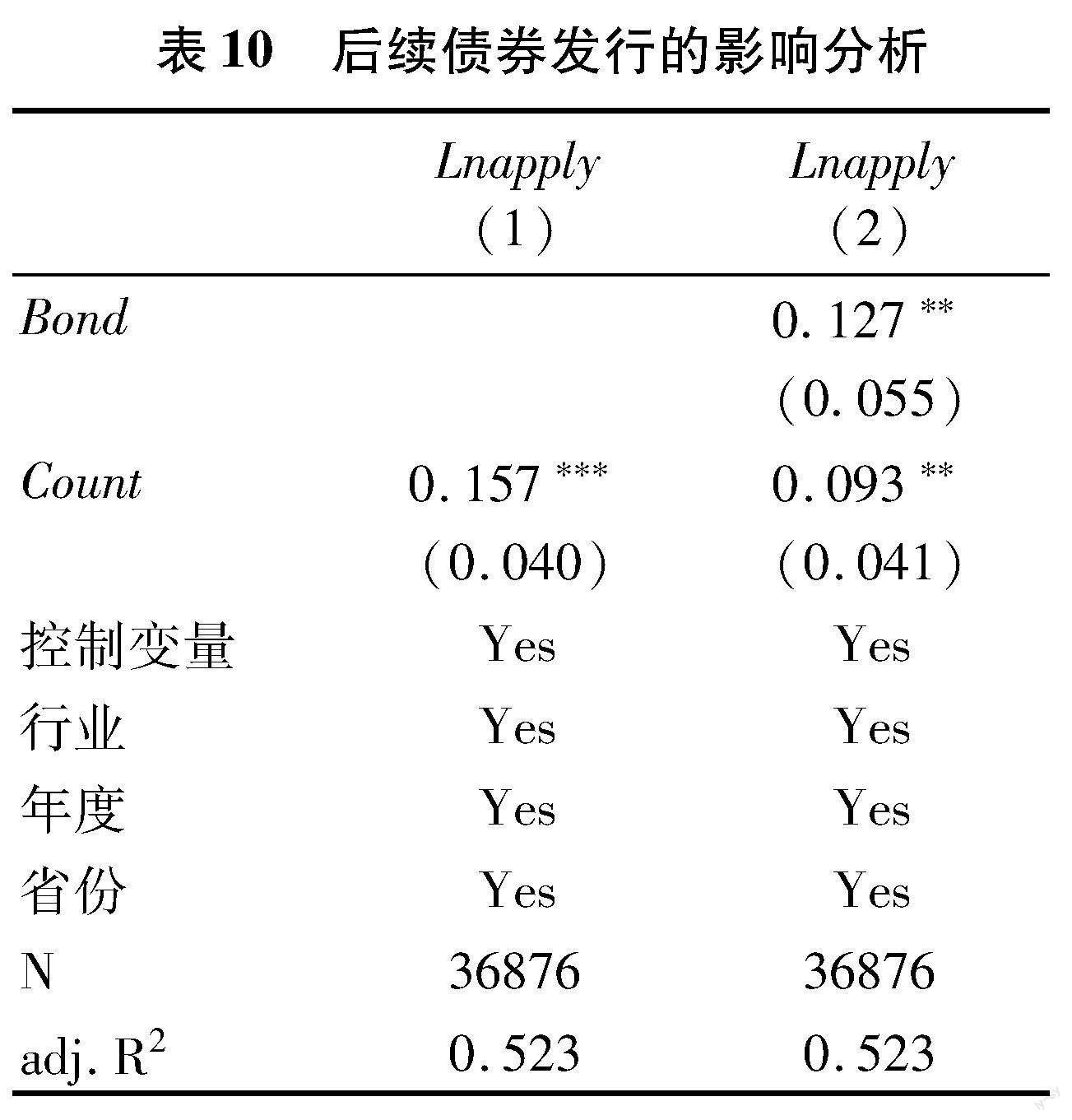

理論上,在公開發(fā)行債券之后,企業(yè)如果能夠頻繁使用債券融資渠道發(fā)行債券,那么相應地就能夠提升替代性融資渠道的影響力[4],從而緩解融資約束,促進企業(yè)創(chuàng)新。為了驗證上述邏輯的有效性,本文首先以企業(yè)在公開發(fā)行債券之后,每年發(fā)行債券的次數(shù)(Count)作為解釋變量來檢驗債券融資渠道的使用頻率對企業(yè)創(chuàng)新產出的影響。另外,由于本文的關注點在于首次發(fā)行債券對企業(yè)創(chuàng)新的影響,為了驗證首次發(fā)行債券的獨特增量作用,本文也在模型(1)中加入債券發(fā)行頻率(Count)以控制住后續(xù)債券發(fā)行的影響。

表10中給出了債券發(fā)行頻率(Count)作為解釋變量和控制住后續(xù)債券發(fā)行的回歸結果。由第(1)列結果可知,Count的系數(shù)在1%水平上顯著為正,說明后續(xù)的債券發(fā)行頻率對于企業(yè)創(chuàng)新確實具有顯著的正向效應,從而說明債券發(fā)行頻率越高,企業(yè)替代性融資渠道影響力越強。進一步地,從第(2)列結果可知,當我們對Count變量進行控制后,Bond的系數(shù)仍然在5%水平上顯著,說明首次發(fā)行債券相較于后續(xù)的債券發(fā)行的確具有相應的增量效果,再次驗證了本文關于首次公開發(fā)行債券的相關機制的穩(wěn)健性。

(二)基于首次發(fā)行債券類型的異質性分析

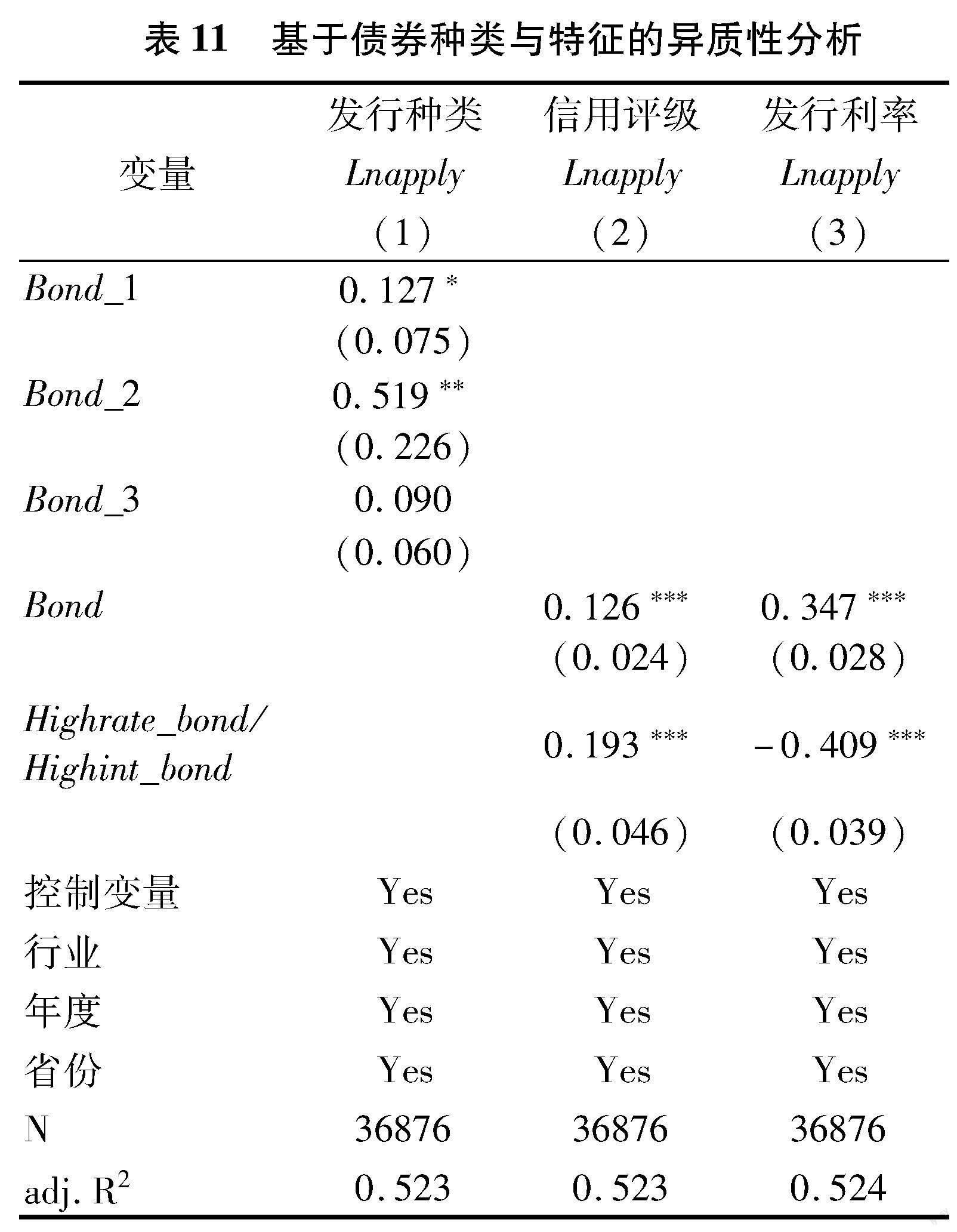

中國債券市場存在明顯的多頭監(jiān)管和市場分割特征,而本文的樣本集合了銀行間和交易所的中期票據(jù)、企業(yè)債以及公司債,三者的性質和期限各有差異。同樣的,三者對于企業(yè)創(chuàng)新的影響程度也應當有所不同。理論上,在2020年之前,企業(yè)債和公司債采取核準制,而中期票據(jù)采用注冊制,因此中期票據(jù)在發(fā)行便利性上更有優(yōu)勢。本文認為,憑借較低的發(fā)行門檻和更高的融資便利性,相對其他債券而言,中期票據(jù)對企業(yè)創(chuàng)新的影響可能更為顯著。另外,企業(yè)債一般是由中央政府部門所屬機構、國有獨資企業(yè)或國有控股企業(yè)發(fā)行的債券。理論上,相較于其他債券,由于更嚴格的審核監(jiān)管和資金流向要求,企業(yè)債的擔保基礎更強,且資金更可能流向技術改革創(chuàng)新,更有可能促進企業(yè)的創(chuàng)新水平。而上市公司通過發(fā)行公司債募集的資金的用途主要包括置換銀行貸款、補充流動資金、項目建設、置換信用債和置換其他借款5類,且公司債的資金用途缺乏審批監(jiān)管,根據(jù)萬得數(shù)據(jù)庫的統(tǒng)計,中國上市公司發(fā)行公司債募集資金用途占比最高的兩項分別為置換銀行貸款和補充流動資金[4],可能導致募集的資金難以流向企業(yè)創(chuàng)新投入之中,因此相較于其他中長期債券來說,發(fā)行公司債可能難以顯著促進企業(yè)的創(chuàng)新水平。

為此,本文在回歸模型(1)的基礎上,將原本的解釋變量Bond劃分為三部分,分別為代表中期票據(jù)的Bond_1、代表企業(yè)債的Bond_2和代表公司債的Bond_3。Bond_1定義為企業(yè)首次發(fā)行債券且類型為中期票據(jù)的當年及后續(xù)年份為1,否則為0;Bond_2定義為企業(yè)首次發(fā)行債券且類型為企業(yè)債的當年及后續(xù)年份為1,否則為0;Bond_3定義為企業(yè)首次發(fā)行債券且類型為公司債的當年及后續(xù)年份為1,否則為0。上述劃分是為了檢驗不同類型債券首次發(fā)行前后企業(yè)創(chuàng)新的變化是否存在差異。

表11第(1)列中展示了以Bond_1、Bond_2、Bond_3為解釋變量回歸的結果,區(qū)分了企業(yè)首次發(fā)行的債券類型,檢驗首次發(fā)行的債券品種為中期票據(jù)、企業(yè)債或公司債時,企業(yè)創(chuàng)新水平的變化是否存在顯著差異。結果顯示,代表中期票據(jù)的Bond_1和代表企業(yè)債的Bond_2變量分別在10%和5%水平下顯著,而代表公司債的Bond_3對企業(yè)創(chuàng)新無顯著影響。三項結果驗證了本文的上述邏輯,即企業(yè)首次發(fā)行債券時,發(fā)行種類為中期票據(jù)和企業(yè)債才有利于企業(yè)創(chuàng)新水平的提升。

(三)基于首次發(fā)行債券特征的異質性分析

現(xiàn)有研究結果表明,企業(yè)發(fā)行的債券的信用評級等級和發(fā)行利率在很大程度上可以作為企業(yè)整體優(yōu)質與否的參考指標。企業(yè)首次發(fā)行的債券信用評級越高,代表企業(yè)本身的質量和評級也相應越高;而企業(yè)首次發(fā)行的債券利率越高,則代表企業(yè)越無法通過自身的質量和信譽來吸引投資者,而是需要以高票面利率來吸引投資者,也就可以理解為企業(yè)本身質量和信譽較低。從理論上講,當企業(yè)首次發(fā)行債券時,企業(yè)質量和信譽越高,代表企業(yè)可能有越好的內部控制,越合理的投資渠道,企業(yè)也就越可能將發(fā)行債券獲得的資金用于企業(yè)擴張和創(chuàng)新研發(fā)之中,而不是用于償還原有債務或是其他不利于企業(yè)發(fā)展和投資者權益的活動中。因此,為驗證上述邏輯,本文創(chuàng)建了變量Highrate,如果企業(yè)首次發(fā)行債券的信用評級為AAA級時取1,否則取0。同樣地,本文創(chuàng)建了變量Highint,如果企業(yè)首次發(fā)行債券的票面利率高于樣本企業(yè)首次發(fā)行債券票面利率的中位數(shù),則取1,否則為0。然后,本文將變量Highrate和Highint分別與企業(yè)首次發(fā)行債券變量(Bond)相乘,并將交乘項Highrate_bond和Highint_bond分別加入模型(1)中進行回歸。

上述兩個變量的回歸結果見表11第(2)列與第(3)列,從結果中可見,Bond的系數(shù)均在1%水平下顯著為正,且Highrate_bond的系數(shù)在1%水平下顯著為正,而Highint_bond的系數(shù)在1%水平下顯著為負,說明企業(yè)首次發(fā)行債券的信用評級等級越高,發(fā)行利率越低,則首次發(fā)行債券對于企業(yè)創(chuàng)新水平的提升作用越顯著。也就是說,企業(yè)首次發(fā)行債券時企業(yè)質量和企業(yè)信譽越優(yōu)質,則首次發(fā)行債券對于企業(yè)創(chuàng)新水平的提升效果越顯著,驗證了本文上述邏輯的可靠性。

八、結論與啟示

近年來,隨著我國債券市場高速發(fā)展,債券余額、種類、參與主體不斷豐富,債券市場的相關經(jīng)濟后果受到了越來越多的關注。黨的十九大以來,高質量發(fā)展成為我國市場經(jīng)濟的核心要求,金融市場提質增效、服務實體經(jīng)濟的能力急需提高。因此,為深入研究債券市場相關經(jīng)濟后果,本文重點分析了企業(yè)首次公開發(fā)行債券對于企業(yè)創(chuàng)新水平的影響,探究債券市場在微觀企業(yè)層面的功能與影響。具體地,本文以2006—2021年我國A股上市公司為樣本,基于企業(yè)首次公開發(fā)行債券這一事件,探討企業(yè)發(fā)行債券如何影響企業(yè)的創(chuàng)新水平。研究發(fā)現(xiàn),第一,企業(yè)首次公開發(fā)行債券能夠顯著提升企業(yè)的創(chuàng)新水平,并且在經(jīng)過一系列穩(wěn)健性檢驗之后,上述結論依然成立。第二,機制分析表明:企業(yè)發(fā)行債券促進企業(yè)創(chuàng)新水平主要通過以下三個路徑:①建立替代性融資渠道,緩解融資約束,降低融資成本,促進創(chuàng)新投入;②延長整體債務期限,提高長期貸款可得性,促進創(chuàng)新活動與創(chuàng)新資金期限匹配;③提高信息披露水平,緩解信息不對稱,提高管理層創(chuàng)新意愿。第三,進一步研究發(fā)現(xiàn):①在控制了企業(yè)后續(xù)發(fā)債行為后,公開發(fā)行債券與企業(yè)創(chuàng)新的關系仍然存在;②相比于公司債,企業(yè)首次發(fā)行債券種類為中期票據(jù)和企業(yè)債時,發(fā)行債券對于企業(yè)創(chuàng)新水平提升效應更顯著;③企業(yè)首次發(fā)行債券時,債券信用評級越高、發(fā)行利率越低,對于企業(yè)創(chuàng)新水平的提升越顯著。

本研究具有一定的現(xiàn)實啟示意義。第一,本文進一步深化了債券市場對于微觀企業(yè)的功能研究,驗證了發(fā)行債券對于企業(yè)創(chuàng)新的促進作用,證明了“健全資本市場功能,提高直接融資比重”的重要性,我國應當繼續(xù)大力推動債券市場發(fā)展,發(fā)揮債券市場融資成本較低、期限結構豐富的優(yōu)勢,緩解企業(yè)融資難、融資貴的問題,提高金融服務實體經(jīng)濟的能力。第二,本研究發(fā)現(xiàn)企業(yè)創(chuàng)新水平會受到信息不對稱程度的影響,債券市場相關監(jiān)管部門應當加強債券市場信息披露制度建設,提高企業(yè)信息披露水平,緩解信息不對稱,促進企業(yè)創(chuàng)新發(fā)展。第三,鑒于債券發(fā)行特征和債券本身特征對于企業(yè)影響的異質性,債券市場監(jiān)管當局應當進一步提高債券發(fā)行的便利性,同時提高對于債券資金用途的監(jiān)管水平,提高資金使用效率和質量,發(fā)揮債券市場正確高效的資金導向功能。只有不斷提高債券市場服務實體經(jīng)濟的能力,為企業(yè)創(chuàng)新發(fā)展提供良好條件,才能更好的推動金融與實體經(jīng)濟相互促進、共同發(fā)展,實現(xiàn)創(chuàng)新驅動發(fā)展戰(zhàn)略,助力我國市場經(jīng)濟高質量發(fā)展。

參考文獻:

[1]金鵬輝.公司債券市場發(fā)展與社會融資成本[J].金融研究,2010(3):1623.

[2]戴根有.關于我國貨幣政策的理論與實踐問題[J].金融研究,2000(9):112.

[3]戴國強,錢樂樂.關系型借貸、債券融資與企業(yè)貸款成本——基于信息與競爭機制視角的研究[J].審計與經(jīng)濟研究,2017(5):6273.

[4]黃繼承,雍紅艷,闞鑠.企業(yè)發(fā)行債券與貸款成本[J].世界經(jīng)濟,2022(9):106129.

[5]江軒宇,賈婧,劉琪.債務結構優(yōu)化與企業(yè)創(chuàng)新——基于企業(yè)債券融資視角的研究[J].金融研究,2021(4):131149.

[6]林晚發(fā),方梅,沈宇航.債券募集說明書文本信息與債券發(fā)行定價[J].管理科學,2021(4):1934.

[7]韓劍,嚴兵.中國企業(yè)為什么缺乏創(chuàng)造性破壞——基于融資約束的解釋[J].南開管理評論,2013(4):124132.

[8]Hale G ,Santos J A C .Do banks price their informational monopoly?[J].Journal of Financial Economics,2009,93(2):185206.

[9]溫軍,馮根福,劉志勇.異質債務、企業(yè)規(guī)模與R&D投入[J].金融研究,2011(1):167181.

[10]魯桐,黨印.公司治理與技術創(chuàng)新:分行業(yè)比較[J].經(jīng)濟研究,2014(6):115128.

[11]Shapiro D ,Tang Y ,Wang M ,et al.The effects of corporate governance and ownership on the innovation performance of Chinese SMEs[J].Journal of Chinese Economic & Business Studies,2015,13(4):311335.

[12]Aghion P,Bloom N ,Griffith R ,et al.Competition and innovation:An inverted U relationship[J].Quarterly Journal of Economics,2005,120(2):701728.

[13]David P ,OBrien J P ,Yoshikawa T .The implications of debt heterogeneity for R&D investment and firm performance[J].The Academy of Management Journal,2008,51(1):165181.

[14]Hall B H.The financing of research and development[J].Oxford Review of Economic Policy,2002,18(1):3551.

[15]孔令文,徐長生,易鳴.市場競爭程度、需求規(guī)模與企業(yè)技術創(chuàng)新——基于中國工業(yè)企業(yè)微觀數(shù)據(jù)的研究[J].管理評論,2022(1):118129.

[16]Yang L ,Maskus K E .Intellectual property rights,technology transfer and exports in developing countries[J].CESifo Working Paper Series,2008,90(2):231236.

[17]姜雙雙,劉光彥.風險投資、信息透明度對企業(yè)創(chuàng)新意愿的影響研究[J].管理學報,2021(8):11871194.

[18]李璐,張婉婷.研發(fā)投入對我國制造類企業(yè)績效影響研究[J].科技進步與對策,2013(24):8085.

[19]Kochhar R ,David P .Institutional investors and firm innovation:A test of competing hypotheses[J].Strategic Management Journal ,1996,17(1):7384.

[20]He J ,Tian X .The dark side of analyst coverage:The case of innovation[J].Journal of Financial Economics,2013,109(3):856878.

[21]余明桂,范蕊,鐘慧潔.中國產業(yè)政策與企業(yè)技術創(chuàng)新[J].中國工業(yè)經(jīng)濟,2016(12):522.

[22]Diamond D .Monitoring and reputation:The choice between bank loans and directly placed debt[J].Journal of Political Economy ,1991,99(4):689721.

[23]王靖宇,張宏亮.產品市場競爭與企業(yè)投資效率:一項準自然實驗[J].財經(jīng)研究,2019(10):125137.

[24]彭俞超,馬思超.非銀行金融科技與上市公司借貸成本——競爭壓力還是信息溢出?[J].金融研究,2022(12):93111.

[25]鐘凱,梁鵬,董曉丹等.數(shù)字普惠金融與商業(yè)信用二次配置[J].中國工業(yè)經(jīng)濟,2022(1):170188.

[26]祝繼高,韓非池,陸正飛.產業(yè)政策、銀行關聯(lián)與企業(yè)債務融資——基于A股上市公司的實證研究[J].金融研究,2015(3):176191.

[27]Lang M H ,Lundholm R J .Corporate disclosure policy and analyst behavior[J].The Accounting Review,1996,71(4):467492.

Can Corporate Bond Issuance Promote Innovation Output?

LIN Wanfa, WANG Wenbo

(School of Economics and Management, Wuhan University, Wuhan 430072, China)

Abstract: This paper takes A-share listed companies in China from 2006 to 2021 as a sample to explore how the initial issuance of bonds by enterprises affects their innovation level. Research has found that initial issuance of bonds by enterprises can significantly enhance their innovation level. Mechanism analysis shows that bond issuance can improve enterprises innovation by establishing alternative financing channels to ease financing constraints, extend the overall debt maturity, and improve the level of information disclosure. Further research has found that 1) After controlling the subsequent bond issuance behavior of enterprises, the relationship between public bond issuance and enterprise innovation still exists. 2) Compared to corporate bonds, when a company issues medium-term notes and enterprise bonds for the first time, the innovation level of the company improves more significantly. 3) When a company issues bonds for the first time, the higher the credit rating of the bonds and the lower the issuance interest rate, the more significant the improvement in the innovation level of the company. The research of this article enriches the research on the economic consequences of the bond market, and also provides suggestions from the bond market for innovative development of enterprises and achieving high-quality economic development.

Key Words: bond issuance; enterprise innovation; alternative financing channel; debt maturity structure; information disclosure; bond credit rating