機構投資者調研對企業并購商譽減值的影響研究

【摘 要】加強和完善現代金融監管,有效防范化解金融風險是確保我國經濟行穩致遠的關鍵。論文以2012-2021年中國A股上市公司為研究對象,基于并購商譽減值角度探究機構投資者調研的治理效應。研究發現,機構投資者調研能夠顯著抑制并購商譽減值;進一步的異質性分析發現,在內部控制質量較低的企業中,以及在2018年政府加大對企業并購商譽減值的監管力度后,機構投資者調研對并購商譽減值的抑制作用更為顯著。這些結論為機構投資者調研的積極治理作用提供了經驗證據,也為監管部門有效防范化解系統性風險提供了可能的路徑選擇。

【關鍵詞】機構投資者調研;商譽減值;內部控制;政府監管

【中圖分類號】F830.9 【文獻標志碼】A 【文章編號】1673-1069(2024)07-0042-03

1 引言

黨的二十大報告指出,守住不發生系統性風險底線,統籌發展和安全是實現我國經濟高質量發展的根本要求。近年來,并購重組作為優化經濟結構的主要方式日益受到重視。但盲目開展大規模并購活動會導致企業難以完成資源整合,增加后期計提商譽減值的風險。商譽減值會降低上市公司的債券信用評級[1],引起股價下跌[2],甚至引發系統性金融風險。如何加強和完善現代金融監管,有效防范化解金融風險是亟需解決的問題。2018年11月16日,證監會發布了《會計監管風險提示第8號——商譽減值》,明確要求對于因企業合并形成的商譽,無論是否存在減值跡象,都至少要在每年年末進行商譽減值測試,以確保商譽賬面價值能較大程度反映其公允價值。此文件進一步規范了商譽減值的會計處理及信息披露,加大了對并購商譽減值的監管力度。但資本市場中代理沖突和信息不對稱問題普遍存在,商譽減值引起的業績爆雷事件頻發,監管部門也寄希望于市場力量能夠對并購活動發揮積極監督作用,進而維護資本市場穩定。

機構投資者作為重要的市場參與者,相較于普通投資者而言,具有行業專長優勢和豐富的信息獲取、處理經驗,是改善公司治理結構的重要外部力量。當今社會信息量爆炸式增長,但我國資本市場中仍存在信息不對稱問題,調研已成為獲得有效專有信息的重要方式。通過實地走訪或直接向高管提問等方式取得的增量信息是企業公開披露信息的有力補充,有利于緩解企業與外部利益相關者間的信息不對稱,有效降低代理成本。那么,機構投資者調研是否會影響并購商譽減值?若有影響,在不同的內外部治理環境下,這一影響會不會有所差異?基于此,本文以2012-2021年A股上市公司為研究對象,基于并購商譽減值角度探究機構投資者調研的監督治理效應。

本文可能的邊際貢獻如下:第一,從商譽減值視角豐富機構投資者調研的經濟后果研究,對回答機構投資者能否發揮外部監督作用具有重要意義;第二,豐富了商譽減值影響因素的研究,為政府防范化解系統性風險、推動資本市場穩定發展提供了可能的路徑選擇;第三,深入剖析企業內外部治理水平的異質性影響,為政府部門有效治理商譽減值提供新的著力點和監管思路。

2 理論分析與研究假設

機構投資者作為公司股份持有者,有動機通過調研抑制商譽減值,進而維護自身利益。首先,機構投資者調研能夠降低信息不對稱程度,緩解因管理層能力不足或故意操縱導致的高商譽問題,進而降低商譽減值的風險。其次,機構投資者往往更傾向于調研預期收益高的企業[3]。作為一種價值信號,機構投資者調研具有強烈的示范效應,會引起其他投資者的關注,且調研行為越集中,這種示范效應越強[4]。外部利益相關者的關注也會強化對管理層機會主義行為的監督,進而降低商譽減值水平。最后,商譽減值主要是并購時計提虛高的商譽導致,這也向外傳遞出高管存在確認超額商譽的自利行為[5,6]、高管的并購戰略整合能力較差等負面信息[7],而機構投資者發布的調研報告則會使“壞消息”迅速傳播滲透。為維護自身聲譽,管理層也會減少計提商譽減值行為。

因此,本文提出研究假設:機構投資者調研會抑制企業并購商譽減值。

3 研究設計與樣本選擇

3.1 樣本選擇與數據來源

本文以2012-2021年A股上市公司作為研究樣本,其中,深圳交易所從2012年起要求上市公司在投資者關系活動結束后兩個交易日內發布機構投資者調研相關信息,因而以2012年作為初始年份。數據來自Wind(萬德)、迪博及CSMAR(國泰安)數據庫。本文對原始數據進行篩選,最終得到5 193個有效值,對所有連續變量進行了1%和99%的Winsorize處理。

3.2 變量選取與含義

第一,被解釋變量。并購商譽減值(GWI)以企業當年發生的商譽減值損失金額與期末所有者權益的比值來衡量,同時,比值乘以100以統一量綱。

第二,解釋變量。機構投資者調研以機構投資者調研公司次數(Visit_fre)和參與調研公司的機構投資者家數(Visit_num)來衡量。

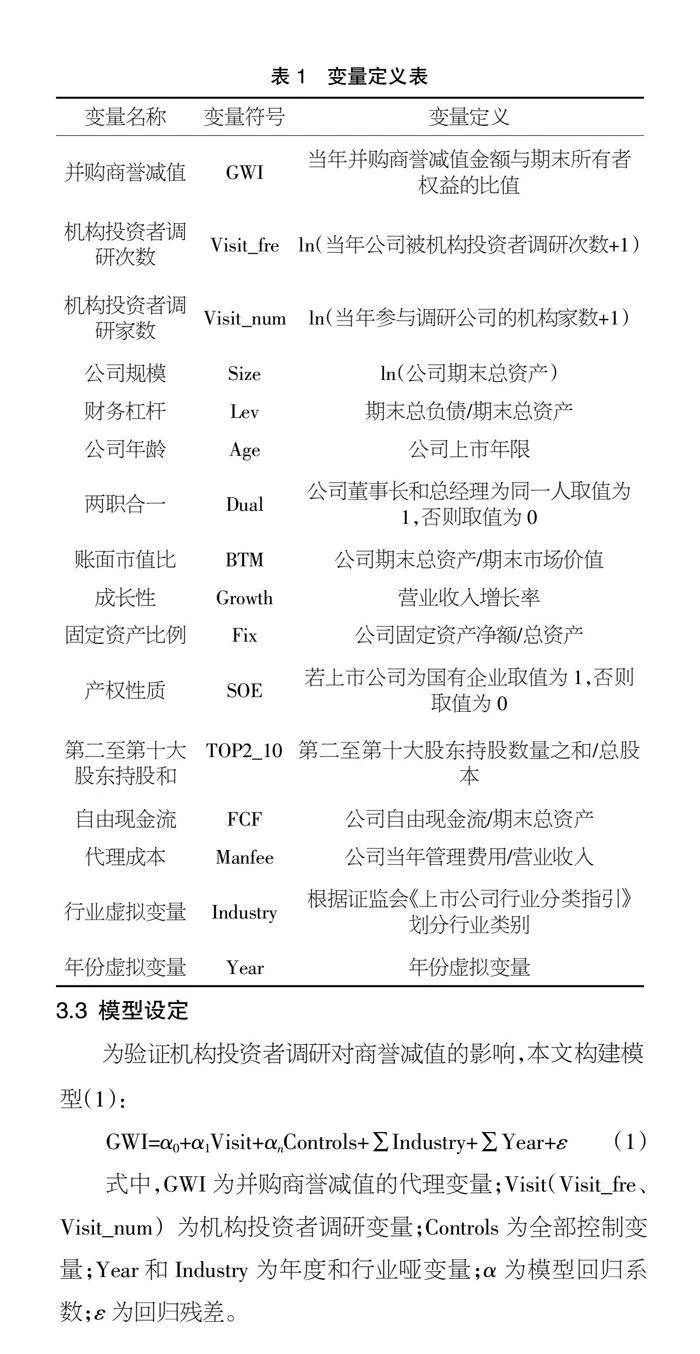

第三,控制變量。控制變量的選取及具體含義詳見表1。

表1 變量定義表

3.3 模型設定

為驗證機構投資者調研對商譽減值的影響,本文構建模型(1):

GWI=α0+α1Visit+αnControls+∑Industry+∑Year+ε (1)

式中,GWI為并購商譽減值的代理變量;Visit(Visit_fre、Visit_num)為機構投資者調研變量;Controls為全部控制變量;Year和Industry為年度和行業啞變量;α為模型回歸系數;ε為回歸殘差。

4 實證結果及分析

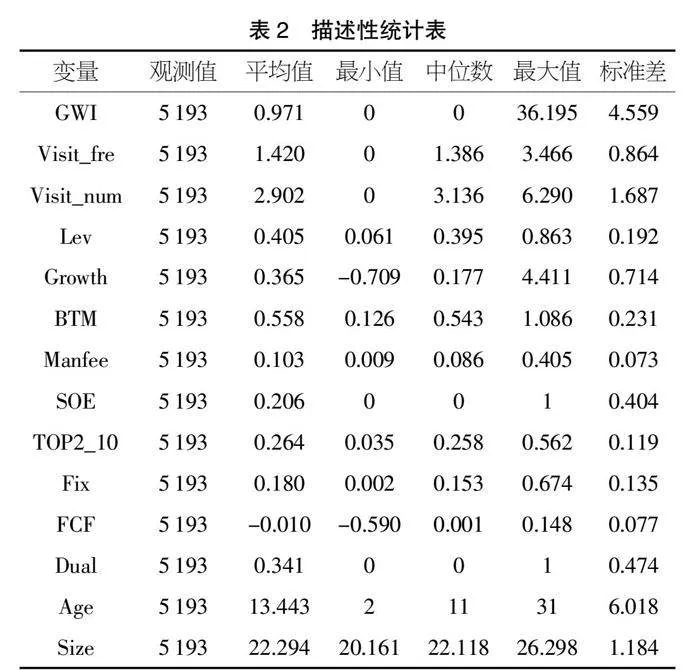

4.1 描述性統計

表2匯報了模型中各變量的描述性統計結果。GWI的均值為0.971,表明企業計提的商譽減值比例平均達到所有者權益的0.971%。Visit_fre和Visit_num的均值及標準差表明不同公司被機構投資者調研的情況存在差異。控制變量的統計數據與已有文獻相近,在此不再贅述。

表2 描述性統計表

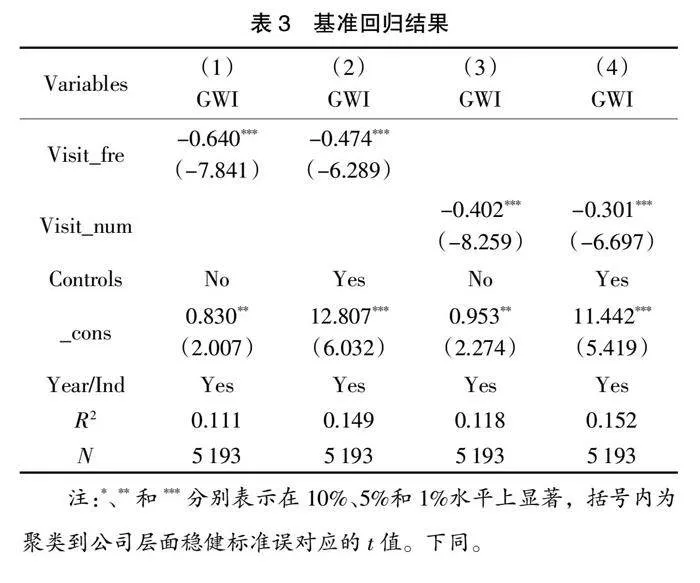

4.2 基準回歸分析

如表3所示,Visit_fre和Visit_num的系數均在1%的水平上顯著為負。回歸結果證實機構投資者調研對并購商譽減值有抑制作用,研究假設得以驗證。

4.3 穩健性檢驗

本文以滯后一期的機構投資者調研為工具變量,以緩解內生性對結論的影響。結果顯示,機構投資者調研仍能顯著抑制商譽減值,進一步說明本文結論具有穩健性。

5 異質性分析

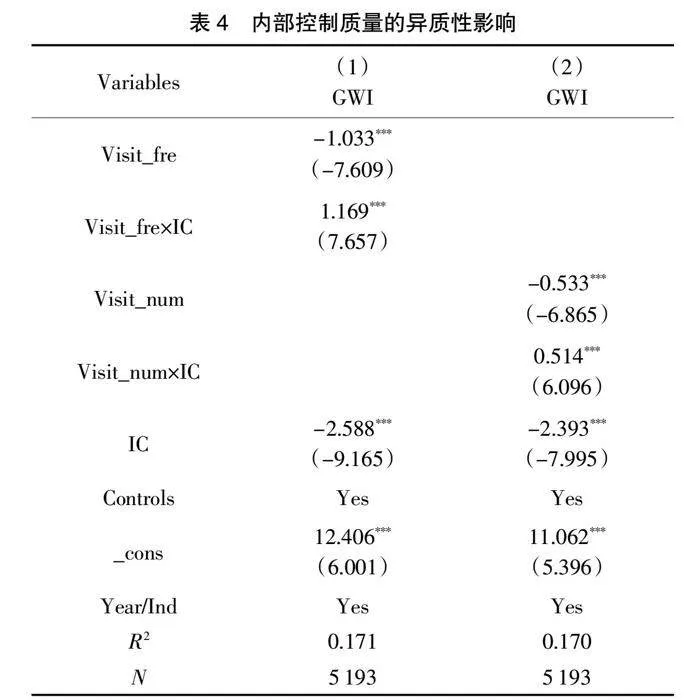

5.1 內部控制質量

內部控制能夠提高并購戰略規劃的透明度,增加管理者自利行為的成本[8]。因此,內部控制質量差的企業更需要機構投資者調研這一外部治理機制有效監督與制衡高管權力。此時,機構投資者調研對商譽減值的抑制作用更顯著。本文以迪博數據庫的內部控制指數衡量內部控制質量(IC)。若企業內部控制指數大于行業年度均值,IC取值為1,否則為0。如表4所示,Visit_fre(Visit_num)的系數均顯著為負,但Visit_fre×IC、Visit_num×IC的系數在1%的水平上顯著為正,這說明在內部控制質量低的企業中,機構投資者調研對商譽減值的抑制作用更強。

表4 內部控制質量的異質性影響

5.2 政府監管力度

證監會于2018年發布《會計監管風險提示第8號——商譽減值》,旨在規范企業商譽減值的會計處理及信息披露,以強化監管。本文將樣本分為2012-2017年和2018-2021年兩組。如表5所示,在第(1)列至第(4)列中,Visit_fre(Visit_num)的系數均顯著為負,但2018-2021年的回歸系數大于2012-2017年的回歸系數。由此可見,政府部門加強監管后,機構投資者調研對商譽減值的抑制作用更強。

表5 政府監管力度的異質性影響

6 結論與啟示

資本市場中的并購重組熱潮接連引發商譽減值事件,擾動了市場正常秩序,甚至引發了市場風險。本文研究發現,機構投資者調研與并購商譽減值之間存在顯著的負相關關系。政府應為調研活動提供制度支持,增強機構投資者的調研積極性。異質性分析發現,在內部控制質量較低的企業中,以及在2018年政府加大對商譽減值的監管力度后,機構投資者調研對并購商譽減值的抑制作用更為顯著。由此可見,宏觀層面相關政策的出臺會對資本市場產生重大影響,政府應進一步規范企業商譽減值的會計處理及信息披露制度,進而強化對商譽減值的監管力度。對于內部控制質量較低的這類企業,機構投資者可加強監督以維護自身權益。

【參考文獻】

【1】孫詩璐,張斐燕,鄭建明,等.放松賣空管制能夠抑制并購商譽泡沫嗎?[J].金融研究,2021(11):189-206.

【2】Qiang Cheng,Fei Du,Brian Yutao Wang,et al.Do Corporate Site Visits Impact Stock Prices?[J].Contemporary Accounting Research,2019,36(1):359-388.

【3】傅祥斐,崔永梅,李昊洋,等.機構投資者調研、信息披露質量與并購公告市場反應[J].軟科學,2019,33(8):1-6+13.

【4】馬丹,王春峰,房振明.機構調研行為的示范效應研究——基于深證“互動易”平臺的實驗證據[J].運籌與管理,2021,30(4):172-177.

【5】Wei Shi,Robert E. Hoskisson,Yan Anthea Zhang.Independent director death and CEO acquisitiveness: Build an empire or pursue a quiet life?[J].Strategic Management Journal,2017,38(3):780-792.

【6】陳耿,嚴彩紅.代理沖突、激勵約束機制與并購商譽[J].審計與經濟研究,2020,35(2):65-76.

【7】柳建華,徐婷婷,楊禎奕.管理層能力、長期激勵與商譽減值[J].會計研究,2021(5):41-54.

【8】張新民,卿琛,楊道廣.商譽減值披露、內部控制與市場反應——來自我國上市公司的經驗證據[J].會計研究,2020(5):3-16.