買方收費路在何方

投資顧問是美國財富管理行業(yè)中的主力。美國投顧歷經(jīng)單一的賣方收費制到買方收費制,管理資產(chǎn)規(guī)模目前已占據(jù)美國財富管理業(yè)務(wù)半壁江山。國內(nèi)銀行業(yè)在發(fā)展財富管理業(yè)務(wù)中,也在逐步探索收費模式從賣方收費轉(zhuǎn)型為買方收費,展業(yè)模式從產(chǎn)品銷售導(dǎo)向升級為以客戶為中心的資產(chǎn)配置。這其實也是全球財富管理行業(yè)發(fā)展的必然方向。美國的財富管理行業(yè)已經(jīng)在1990—2000年間完成了這樣的轉(zhuǎn)型,形成了以投資顧問(Advisor)為主的經(jīng)營模式。因此,本報告以美國財富管理行業(yè)為目標(biāo),重點探討投顧業(yè)務(wù)在美國的發(fā)展及演進(jìn),以期為銀行業(yè)的轉(zhuǎn)型探索提供借鑒。報告分為上下兩篇,此篇為上篇。

財富管理機構(gòu)通過將專業(yè)的投資顧問和客戶的利益進(jìn)行捆綁,使投顧真正從客戶利益出發(fā)去服務(wù)客戶,滿足客戶資產(chǎn)配置多元化的需求。在這一過程中,財富管理機構(gòu)的角色自然從產(chǎn)品銷售商轉(zhuǎn)變?yōu)橘Y產(chǎn)管理解決方案提供商,從而建立起買方收費模式。這是美國財富管理行業(yè)實現(xiàn)展業(yè)模式升級和買方收費轉(zhuǎn)型的核心邏輯。

宏觀視角:投資顧問是美國財富管理行業(yè)中的主力

投資顧問的買方角色和信托責(zé)任

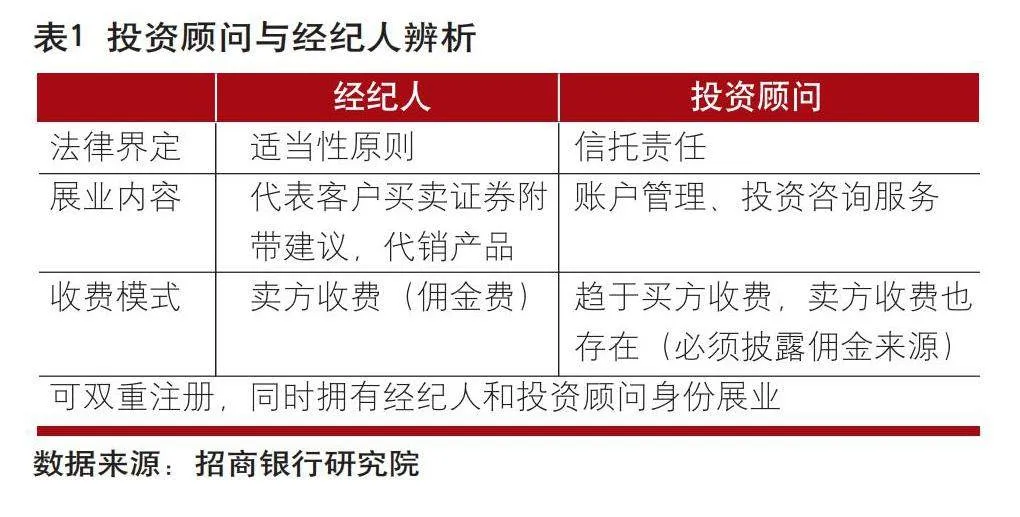

美國的財富管理市場發(fā)展已經(jīng)相當(dāng)成熟,涵蓋了財務(wù)規(guī)劃、投資管理、投資咨詢、稅收咨詢、融資等一系列金融服務(wù)。美國市場上的財富管理服務(wù)主要是通過兩個業(yè)務(wù)牌照來開展,即注冊投資顧問(Registered I n v e s t m e n t Ad v i s o r,RIA)和經(jīng)紀(jì)商(B r o k e r- De a l er,BD)牌照。在美國的財富管理機構(gòu)中,建立和維護客戶關(guān)系、為客戶出具投資建議的人員一般不采用國內(nèi)普遍使用的“客戶經(jīng)理(Relationship Manager)”一詞,而多使用“顧問(Advisor)”。執(zhí)業(yè)人員主要以兩種身份服務(wù)客戶:一類是投資顧問(Investment Advisor)或者財務(wù)顧問(Financial Advisor),另一類是經(jīng)紀(jì)人(Broker-Dealer),都要通過相關(guān)執(zhí)業(yè)考試來取得執(zhí)業(yè)資格。 經(jīng)紀(jì)人主要代理客戶買賣證券,包括居間經(jīng)紀(jì)和 代銷產(chǎn)品等,尋找合適的投資者,一般屬于“賣方”角 色。而投資顧問的服務(wù)則主要是圍繞客戶的資產(chǎn)配置, 提供賬戶管理、組合管理、對沖基金管理、財務(wù)規(guī)劃、 投資咨詢等一系列財富管理服務(wù),雖然也可以代銷產(chǎn) 品,但主要代表客戶,屬于“買方”角色。 在 法 律 層 面 , 經(jīng) 紀(jì) 人 只 承 擔(dān) 適 當(dāng) 性 原 則 (S u i t a b i l i t y)①;而投資顧問要承擔(dān)的是信托責(zé)任 (Fiduciary Duty),高于適當(dāng)性原則。美國《投資 顧問法》中明確規(guī)定了投顧的信托責(zé)任,要求投顧“采 納委托人的目標(biāo)、目的與意愿”,這意味著投顧必須在 任何時候都要服務(wù)于客戶的最佳利益,不可將客戶利益 服從于自己的利益。 信托責(zé)任是投顧與其客戶之間建立信任和信心 (Trust and Confidence)關(guān)系的原則。投資顧問基于客 戶的最佳利益行事,包括審慎責(zé)任(Duty of Care)和 忠誠責(zé)任(Duty of Loyalty)。其中,審慎責(zé)任要求投 顧基于客戶的目標(biāo),為給客戶創(chuàng)造最佳利益、提供投資 建議并實施監(jiān)控;忠誠責(zé)任則要求投顧必須消除利益 沖突,或者充分、公開地披露利益沖突,使客戶能夠了 解重大事實或利益沖突,并在充分知情的情況下做出 決定。忠誠責(zé)任是投顧為客戶最佳利益行使責(zé)任的重 點。在履行這一義務(wù)時,顧問必須確保客戶在每筆交 易中的總成本或收益在當(dāng)時的情況下是最有利的。當(dāng) 然,信托責(zé)任作為一種法律精神,在不同的客戶、業(yè) 務(wù)上會產(chǎn)生不同的具體義務(wù)。例如,投資顧問面向個 人客戶提供服務(wù)所要承擔(dān)的責(zé)任,就顯著不同于面向 機構(gòu)投資者的責(zé)任。 在實踐中,從業(yè)人員通常身兼投顧和經(jīng)紀(jì)人雙重 角色,同時開展這兩類業(yè)務(wù)。而一個客戶也可以開設(shè)不 同的賬戶,同時接受投顧和經(jīng)紀(jì)人兩類服務(wù)。所以,投 顧和經(jīng)紀(jì)人的區(qū)別既不是按照從業(yè)人員來劃分,也不是 按照客戶來劃分,而是按照所提供的服務(wù)和承擔(dān)的責(zé)任來劃分。只要財富管理機構(gòu)、從業(yè)人員和客戶把賬戶性質(zhì)、法律責(zé)任、收費標(biāo)準(zhǔn)區(qū)分清楚就可以。但是投顧在信托責(zé)任的法律精神下,如果代銷產(chǎn)品收取代銷費,就要按照和客戶簽訂的《最佳利益合同豁免》,充分披露所有的傭金來源和利益沖突(見表1)。

投資顧問的監(jiān)管體系

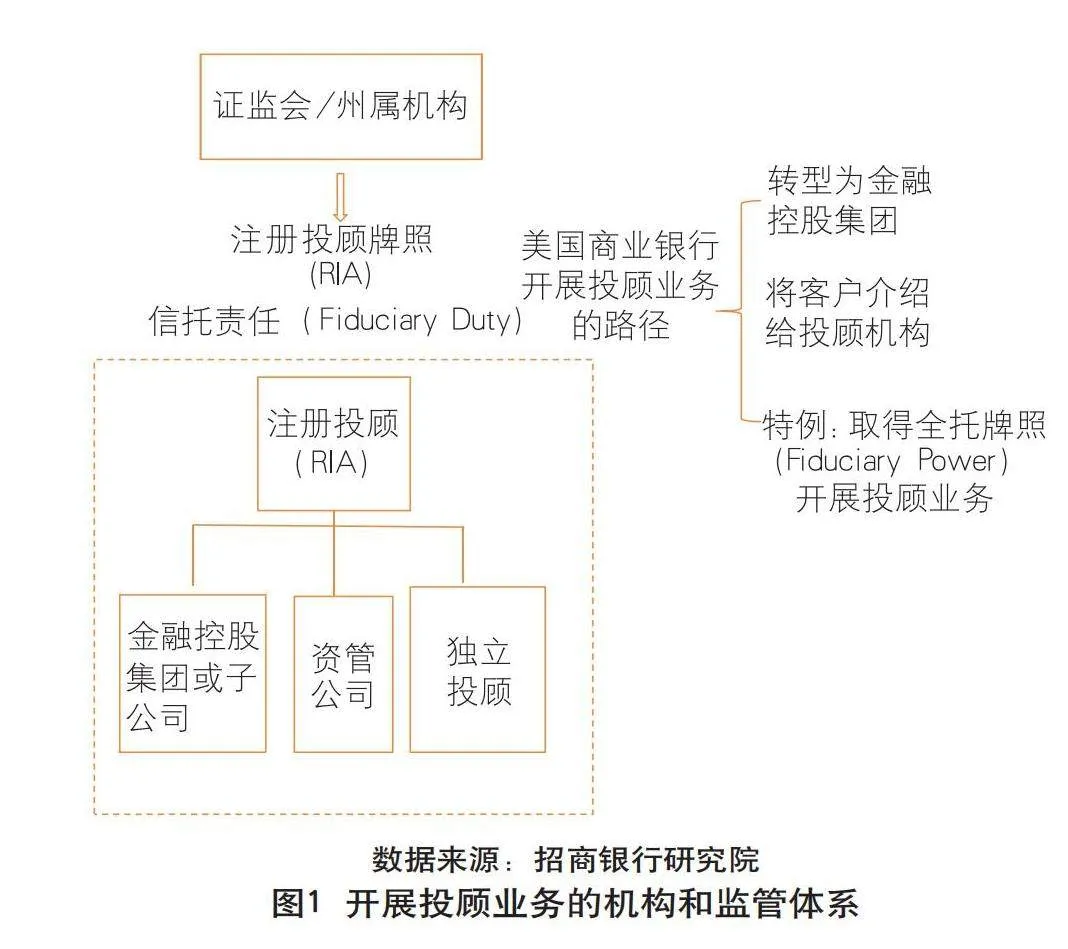

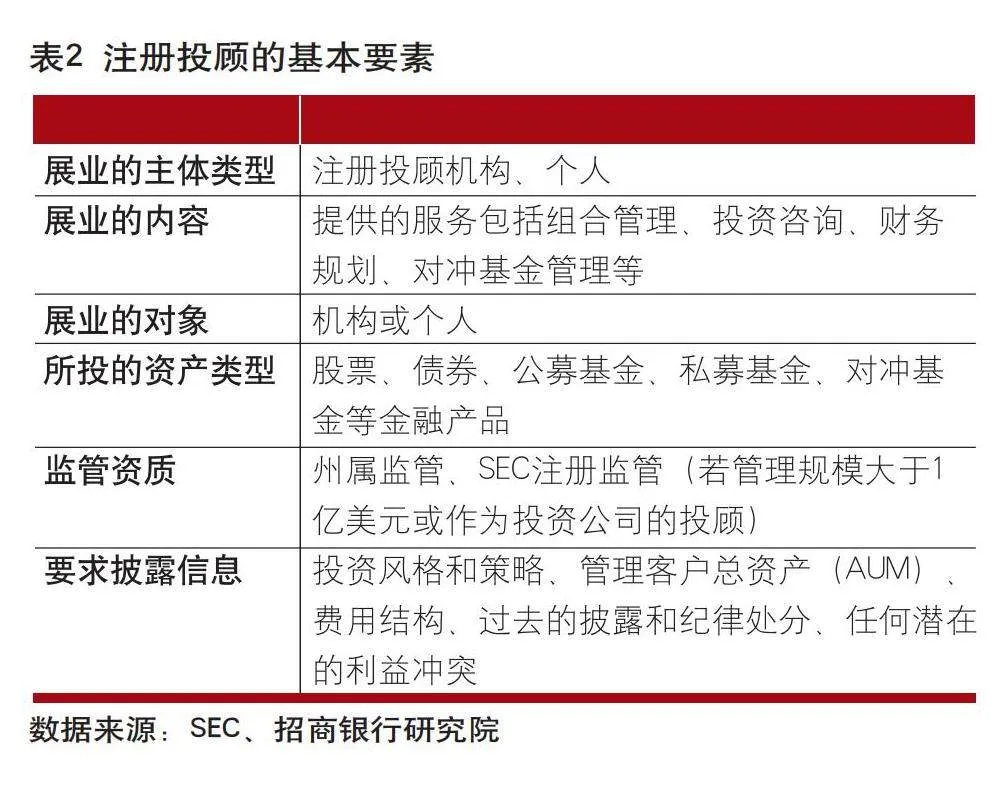

美國的注冊投資顧問(RIA)牌照由美國證券交易委員會(SEC)或州屬證券監(jiān)管當(dāng)局頒發(fā)。從事投資顧問業(yè)務(wù)的門檻并不高,開展財富管理業(yè)務(wù)的機構(gòu)一般情況下都會獲取投顧牌照。

申請投顧牌照的機構(gòu)主要包括:一是金融控股集團(此體系中包含商業(yè)銀行業(yè)務(wù)),可以整體申請投顧牌照,如摩根士丹利、高盛等②;也可以通過子公司來申請,比如美國四大行(摩根大通、美銀、花旗、富國)等。二是資產(chǎn)管理公司(此體系中不包含商業(yè)銀行業(yè)務(wù)),如先鋒投資、富達(dá)投資等。三是獨立投顧機構(gòu)。

值得注意的是,《投資顧問法》是把商業(yè)銀行排除在外的,不接受商業(yè)銀行申請投顧牌照。而美國的聯(lián)邦注冊或州注冊商業(yè)銀行牌照③并不包含財富管理業(yè)務(wù),其相關(guān)從業(yè)人員為“Banker”,而不是“Advisor”。在此情況下,美國的商業(yè)銀行開展財富管理業(yè)務(wù)有以下三種路徑:一是大型銀行,通常以設(shè)立金控集團的方式去申請牌照。如上述美國四大銀行,在轉(zhuǎn)型為金控集團之后都通過非銀行子公司來注冊投顧牌照;二是州屬中小型銀行④,不轉(zhuǎn)型為金控的話就要和其他投顧機構(gòu)合作,對于有財富管理需求的客戶就介紹給投顧機構(gòu)來對接;三是極端個例情況,某些外資銀行在美分支機構(gòu),想要開展財富管理業(yè)務(wù),但滿足不了注冊投顧的申請條件,可以通過貨幣監(jiān)理署(OCC)或州屬金融監(jiān)管局頒發(fā)的全托牌照(Fiduciary Power)來開展信托業(yè)務(wù);而投顧服務(wù)作為全托牌照的從屬功能之一,也可以開展(見表2、圖1)。

投資顧問的歷史演進(jìn):增加買方收費的投顧模式

美國的投顧業(yè)務(wù)最早起源于20世紀(jì)20年代,當(dāng)時美國股票市場的繁榮吸引了眾多投資者,但投顧業(yè)務(wù)處于監(jiān)管的空白期,無相應(yīng)的法律約束,導(dǎo)致市場上投顧證券欺詐、操作市場等頻頻出現(xiàn)。20世紀(jì)30年代經(jīng)濟大蕭條之后,美國證券市場進(jìn)入一個重要的規(guī)范時期,政府強化對證券市場的管理。為防止投顧活動中的欺詐、操作市場等行為,美國于1940年頒布《投資顧問法》對投顧行業(yè)進(jìn)行規(guī)范,標(biāo)志投顧的正式成型。

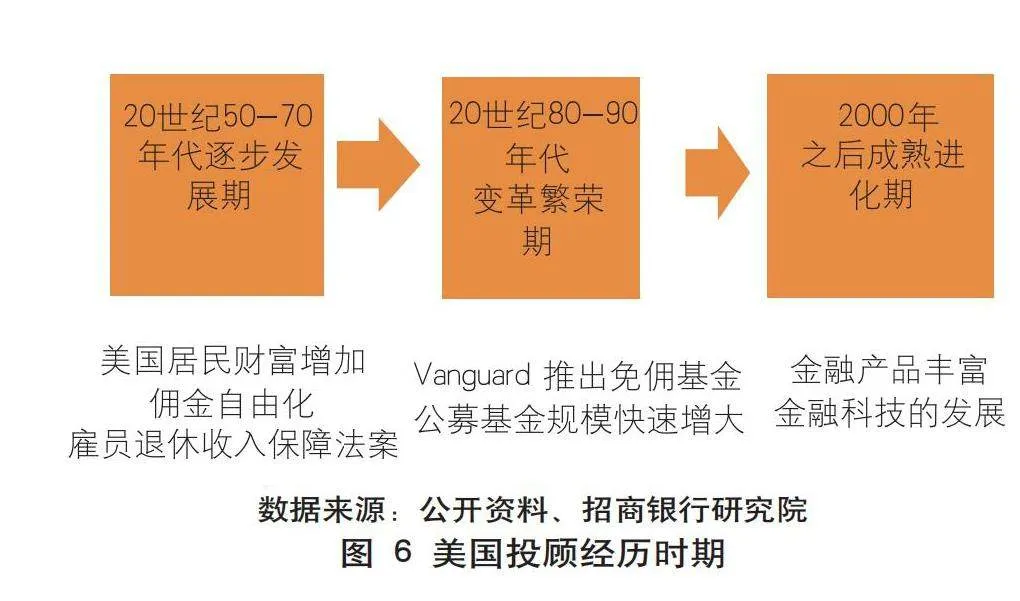

美國投顧的發(fā)展歷程可以劃分為三個時期,即逐步發(fā)展期、變革繁榮期、成熟進(jìn)化期。

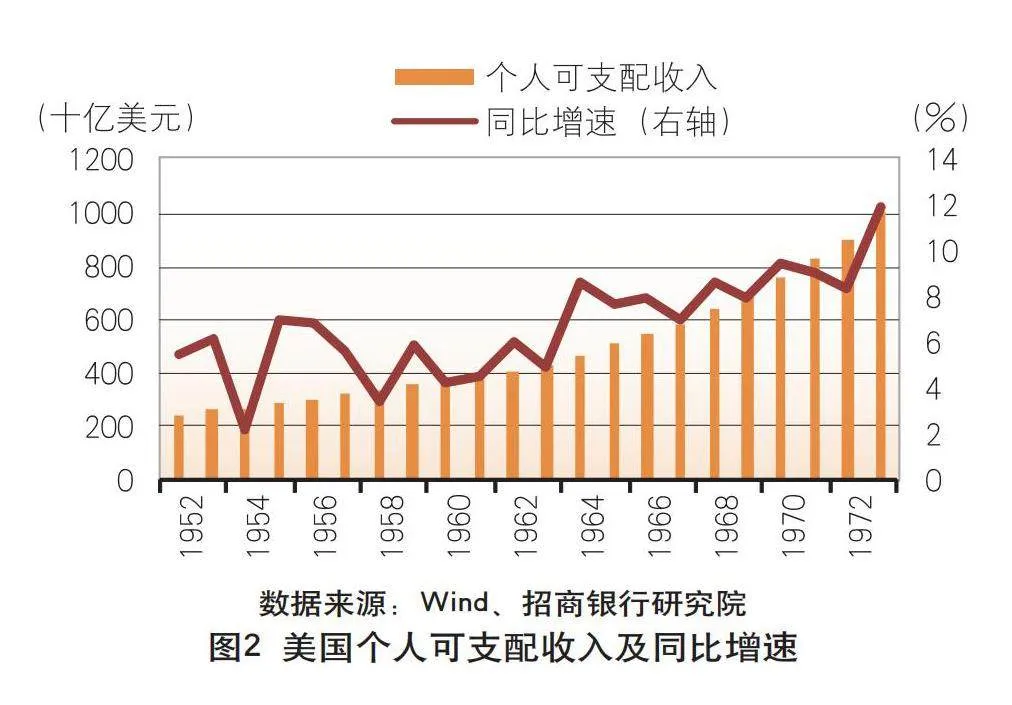

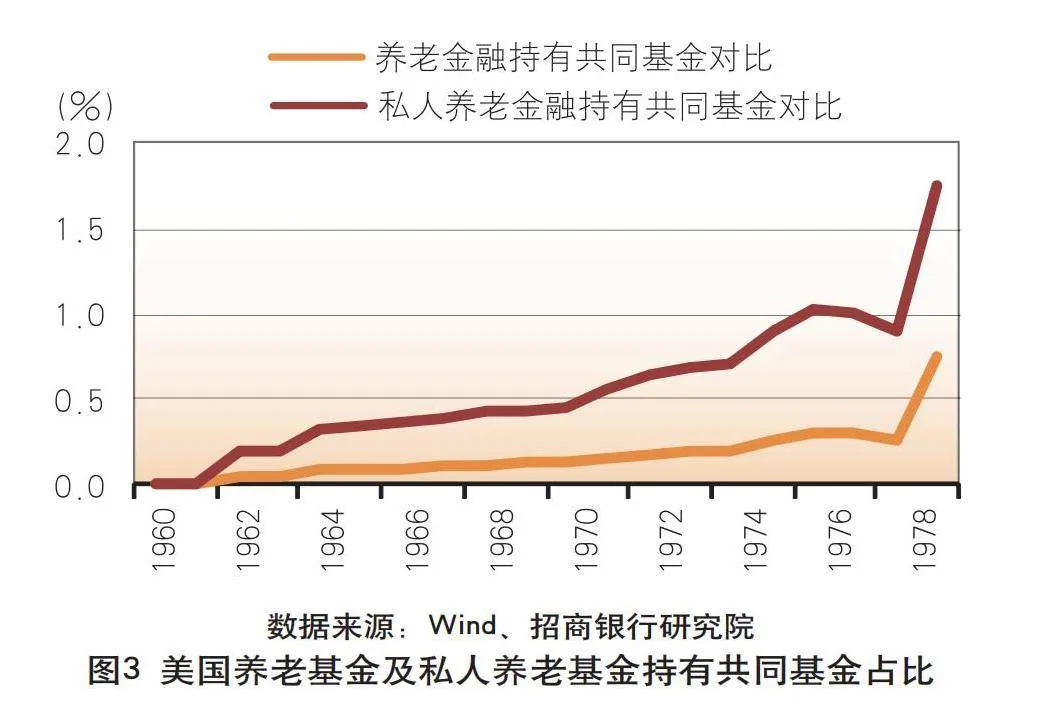

逐步發(fā)展期(20世紀(jì)50—70年代)。需求端,得益于經(jīng)濟發(fā)展和嬰兒潮的成長,大眾富裕階層逐步增多,跨領(lǐng)域投資需求隨之大幅提升。政策端,1975年美

國通過《有價證券修正法案》,明確廢除了證券交易的固定傭金制,證券交易傭金自由化的確立迫使機構(gòu)通過代銷業(yè)務(wù)獲取盈利;雇員退休收入保障法案進(jìn)一步改變了居民的儲蓄投資風(fēng)格,稅收優(yōu)惠(資本利得稅遞延) 激勵著人們采用IRA(個人退休賬戶)及401(K)賬戶實現(xiàn)養(yǎng)老金的保值增值。需求端和政策端共同發(fā)力, 催生了投顧需求和代銷業(yè)務(wù)的形成(見圖2、圖3)。

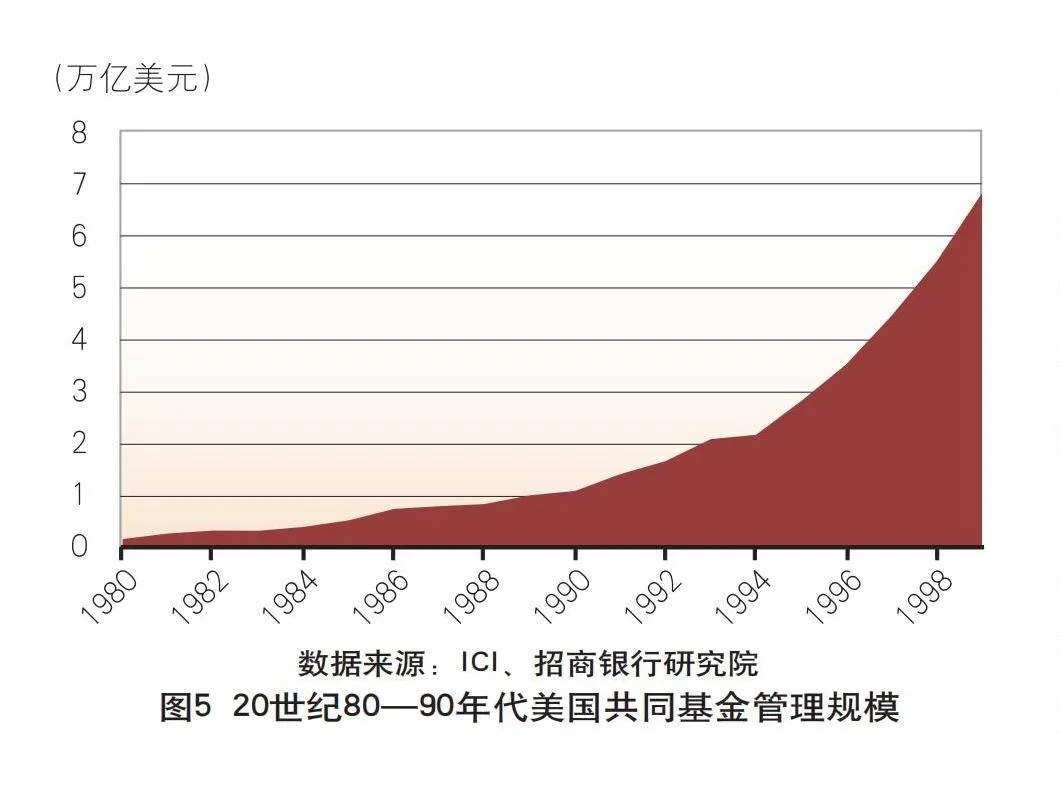

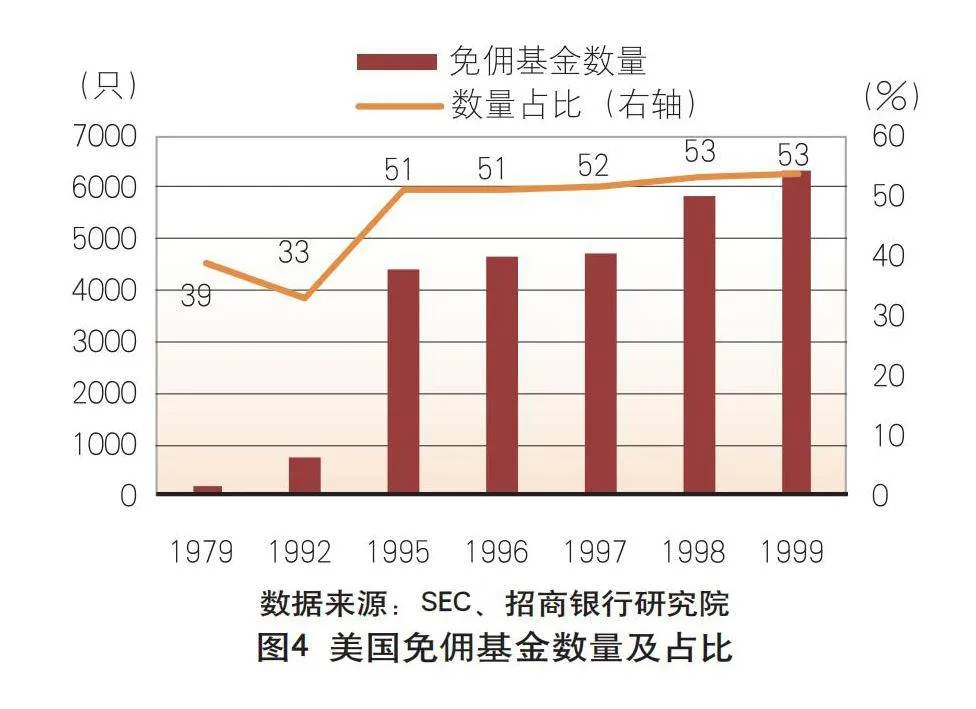

變革繁榮期(20世紀(jì)80—90年代)。Vanguard集團開始推行免傭基金(No-Load Fund),免傭基金的出現(xiàn)改變了行業(yè)利益鏈條。同時,基金費率下降壓縮了賣方投顧代銷業(yè)務(wù)的利潤空間,且代銷模式使客戶的投資體驗被忽略,從而推動買方付費模式的發(fā)展進(jìn)程。與之相隨的是,投顧業(yè)務(wù)的服務(wù)升級,收費模式加速向服務(wù)費模式遷移,公募基金不斷涌入新增資金,市場規(guī)模快速擴大(見圖4、圖5)。

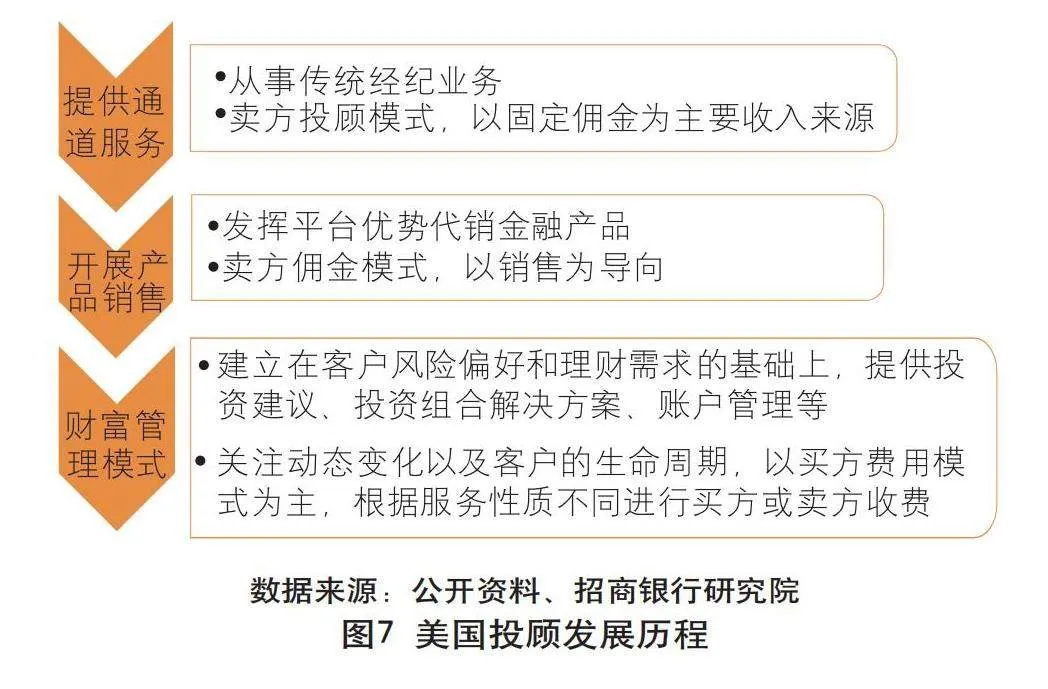

成熟進(jìn)化期(2000年后)。一方面,《金融服務(wù)現(xiàn)代化法案》出臺,允許混業(yè)經(jīng)營,金融產(chǎn)品的豐富增加了居民金融資產(chǎn)配置難度,并且2008年金融危機后客戶高度重視投資風(fēng)險,加強了指數(shù)型多元資產(chǎn)配置。另一方面,隨著行業(yè)層面的基金費率下降和金融科技發(fā)展,智能投顧開始興起,通過降低成本、提高效率等方式,吸引了更多過去被忽略的長尾客戶(見圖6、圖7)。

總結(jié)美國投顧業(yè)務(wù)的發(fā)展與變遷,其買方投顧業(yè)務(wù)正式成型的重要分水嶺正是在1990—2000年。這一轉(zhuǎn)型的實現(xiàn),受到多重因素的推動。

市場產(chǎn)品供給。混業(yè)經(jīng)營后金融工具不斷創(chuàng)新,一方面降低了交易成本;另一方面促進(jìn)了金融商品迅速增加,但同時金融風(fēng)險也在加大,人們迫切需要從客戶利益出發(fā)的投資顧問的幫助。

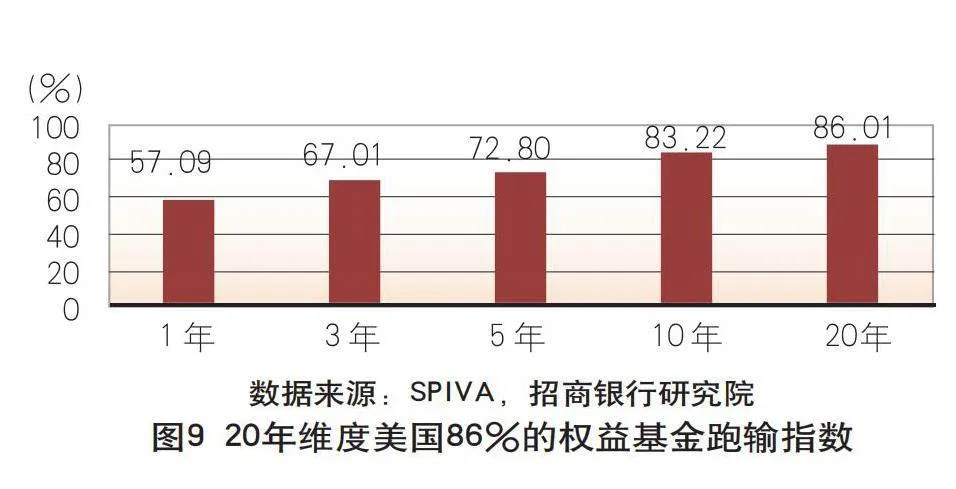

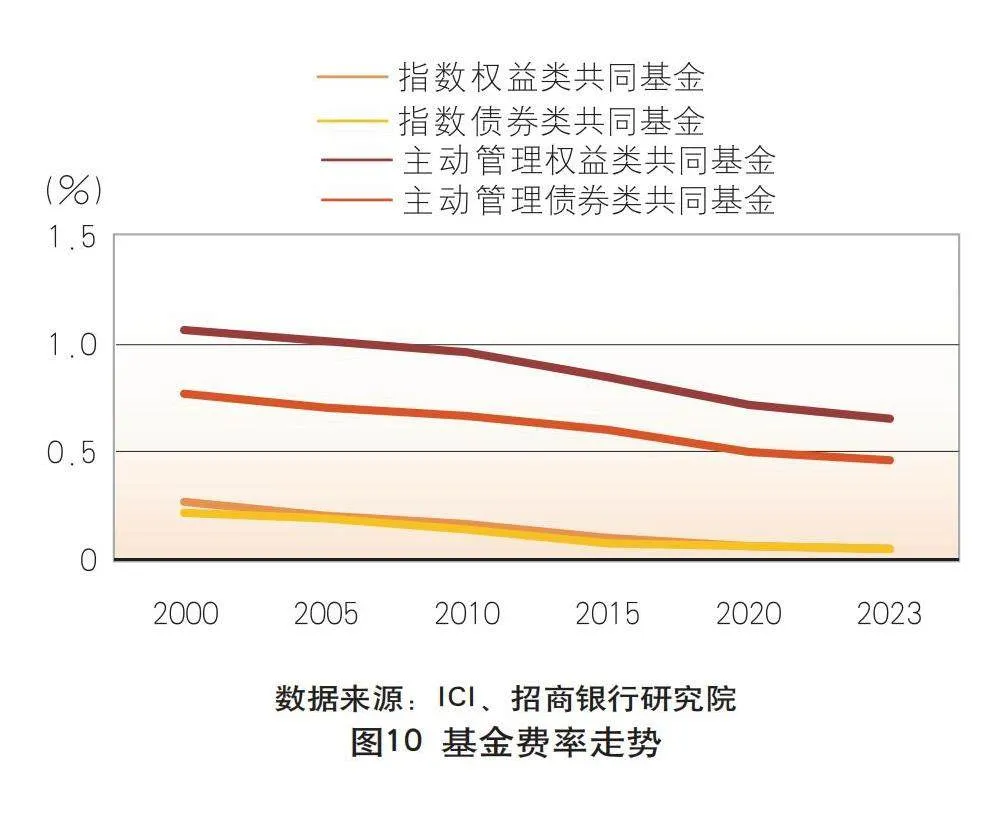

對成本的敏感性提升,主動型基金超額收益減少甚至消失。隨著被動型共同基金、ETF和免傭基金不斷吸引資金流入,被動型基金凈資產(chǎn)占比已超過40%。2000年后的大多數(shù)年份,美國過半數(shù)權(quán)益基金難以跑贏指數(shù),從20年維度看,回報低于標(biāo)普綜合1500指數(shù)的美國權(quán)益基金比重高達(dá)86.01%。因此,投資者的行為模式發(fā)生很大轉(zhuǎn)變,較多從選擇“績優(yōu)基金”切換到需要投顧為其提供“資產(chǎn)配置”服務(wù)(見圖8、圖9)。

需求演變。隨著美國中產(chǎn)階層的不斷壯大及養(yǎng)老金入市,其形成了共同基金核心投資群體。同時,基于市場經(jīng)驗的豐富和投資理念的提升,也培育了更多成熟、理性、知情的投資者,更加容易和投顧建立起長期信任關(guān)系。

基金費用助推。一方面,基金費率不斷下降,收費壓力影響財富管理行業(yè),使其更專注于資產(chǎn)聚集而非交易數(shù)量;另一方面,法律規(guī)定客戶既可以間接地向投顧付費(通過包含在基金銷售服務(wù)費中),也可以直接向投顧支付費用,直接付費方式不用通過基金公司,更容易和客戶溝通,所以更多客戶會選擇直接付費給投顧(見圖10、圖11)。

投資顧問的地位:資產(chǎn)管理規(guī)模占據(jù)財富管理半壁江山

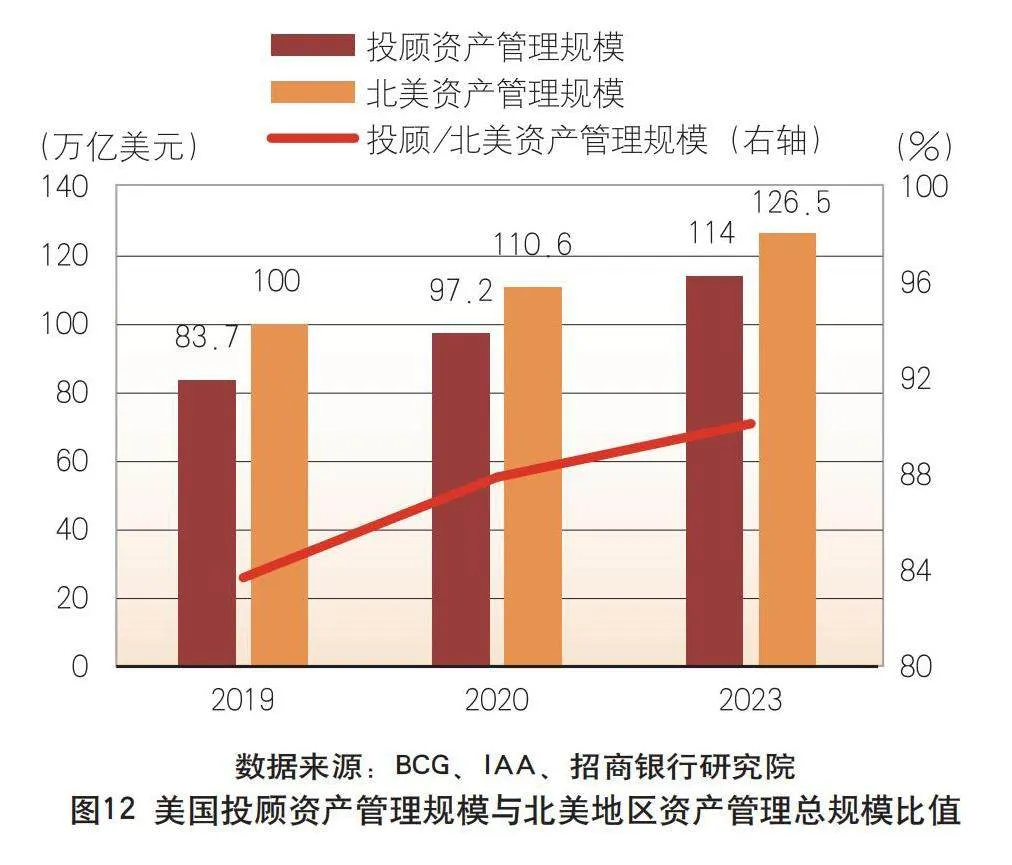

在美國財富管理市場中,投顧的地位不容小覷,財富管理市場中,除去客戶自己直接投資產(chǎn)品,投顧相當(dāng)于國內(nèi)的客戶經(jīng)理,直接面對客戶,向客戶提供咨詢服務(wù),乃至管理客戶賬戶等。截至2023年底,美國投顧資產(chǎn)管理規(guī)模(RAUM)⑤達(dá)到114萬億美元,與波士頓咨詢估算的北美地區(qū)資產(chǎn)管理總規(guī)模⑥的比值超過90%(兩者統(tǒng)計口徑不完全一致,這個比值只作為一個參考)。就代表性投顧機構(gòu)來看,依據(jù)富國銀行、嘉信理財、摩根士丹利的披露數(shù)據(jù),投顧主導(dǎo)(Advisor-led Asset)的資產(chǎn)(包括買方收費型資產(chǎn)和賣方收費型資產(chǎn))占客戶總資產(chǎn)(Total Client Assets,包括AUM、托管、經(jīng)紀(jì)服務(wù)的資產(chǎn)及存款等)的比例平均超過50%,由此可見,投顧在美國財富管理中占據(jù)重要地位(見圖12、圖13)。

中觀視角:三類投顧模式呈現(xiàn)差異化競爭

美國的財富管理機構(gòu)在過去幾十年的投顧業(yè)務(wù)發(fā)展當(dāng)中,根據(jù)自身稟賦和競爭策略的差異,逐漸形成了三種不同的投顧業(yè)務(wù)模式,即綜合型投顧、平臺型投顧和智能型投顧。

綜合型投顧模式——高凈值、高質(zhì)量、高費率

美國的大型投行和私行依托于自身的雄厚實力和堅實的客戶基礎(chǔ)來開展投顧業(yè)務(wù),可以為客戶提供高質(zhì)量、全方位的綜合性服務(wù)。綜合型投顧模式呈現(xiàn)出“三高”特征,即側(cè)重于高凈值客戶、提供高質(zhì)量投顧服務(wù)、收取高費率傭金。

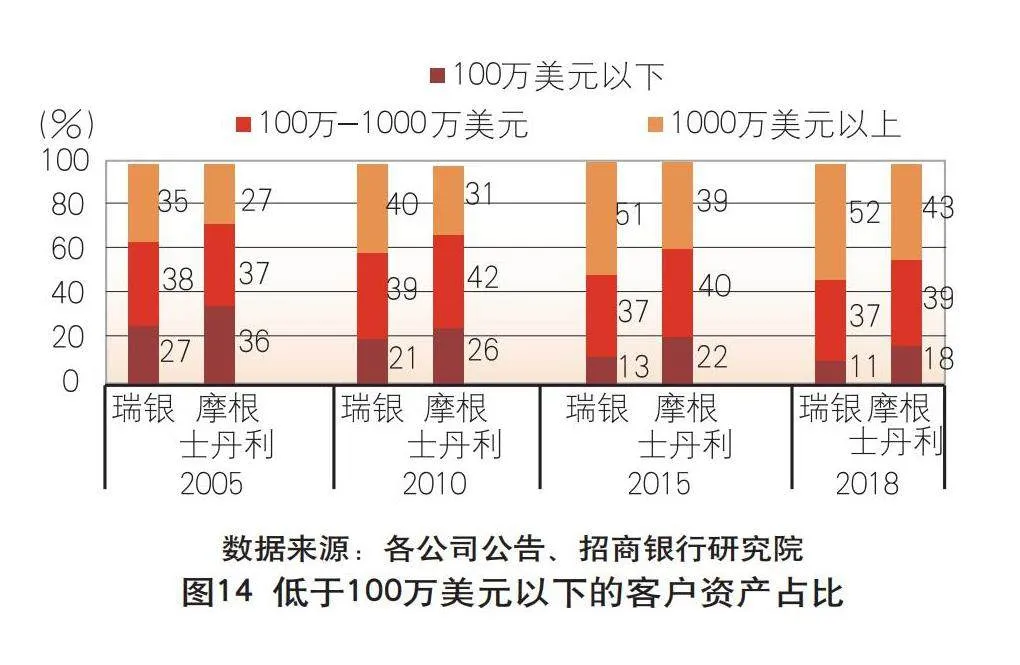

綜合型投顧的對象集中于高凈值客戶。以摩根士丹利和瑞銀為例,可投資產(chǎn)在100萬美元以下的客戶,其資產(chǎn)占比只有20%或以下,且在2005年以來呈現(xiàn)明顯的下降趨勢(見圖14)。

提供高質(zhì)量的服務(wù),具有專業(yè)性強、產(chǎn)品策略多樣的特征。在投顧人員服務(wù)客戶過程中,機構(gòu)提供強大的中后臺支持,包括IT技術(shù)、策略產(chǎn)品、場地等。尤其有專家團隊為其提供支持,重點是細(xì)分客戶需求,提供相應(yīng)的服務(wù)方案,多部門通力協(xié)作打造一站式平臺。以摩根士丹利為例,客戶只需通過投顧人員,即可一站式完成包括投資咨詢、資產(chǎn)管理等在內(nèi)的全方位財富管理。各部門之間需要根據(jù)客戶需求進(jìn)行合作,從而提供高質(zhì)量的服務(wù)。財富管理團隊按照專業(yè)職責(zé)分為投研專家團隊、商業(yè)銀行團隊、移動端及人工智能團隊、第三方投資顧問團隊等;按照客戶需求分為解決方案和多資產(chǎn)團隊、真實資產(chǎn)團隊(實物資產(chǎn)投資、房地產(chǎn)投資)、積極的基本收益團隊(各地區(qū)股票團隊、成長團隊、全球新興市場團隊)、私人信貸與股權(quán)團隊、固定收入團隊及流動性團隊等。

綜合型投顧可以提供多元化的產(chǎn)品策略,能夠滿足客戶的諸多個性化需求。除了現(xiàn)金儲蓄、固定收益、股票等傳統(tǒng)資產(chǎn)類別,還有豐富的另類投資,涵蓋全球范圍內(nèi)的私募股權(quán)、房地產(chǎn)、對沖基金、大宗商品及藝術(shù)品投資等業(yè)務(wù),為高端客戶提供更廣闊的投資渠道。例如,摩根士丹利為客戶提供的綜合化解決方案,其服務(wù)范圍涵蓋財富計劃、投資建議、保險服務(wù)、數(shù)字化解決方案、信托、房地產(chǎn)和遺產(chǎn)規(guī)劃等,為客戶在人生不同階段的不同需求提供財富管理服務(wù),協(xié)助客戶進(jìn)行資產(chǎn)和負(fù)債的管理(見表3)。

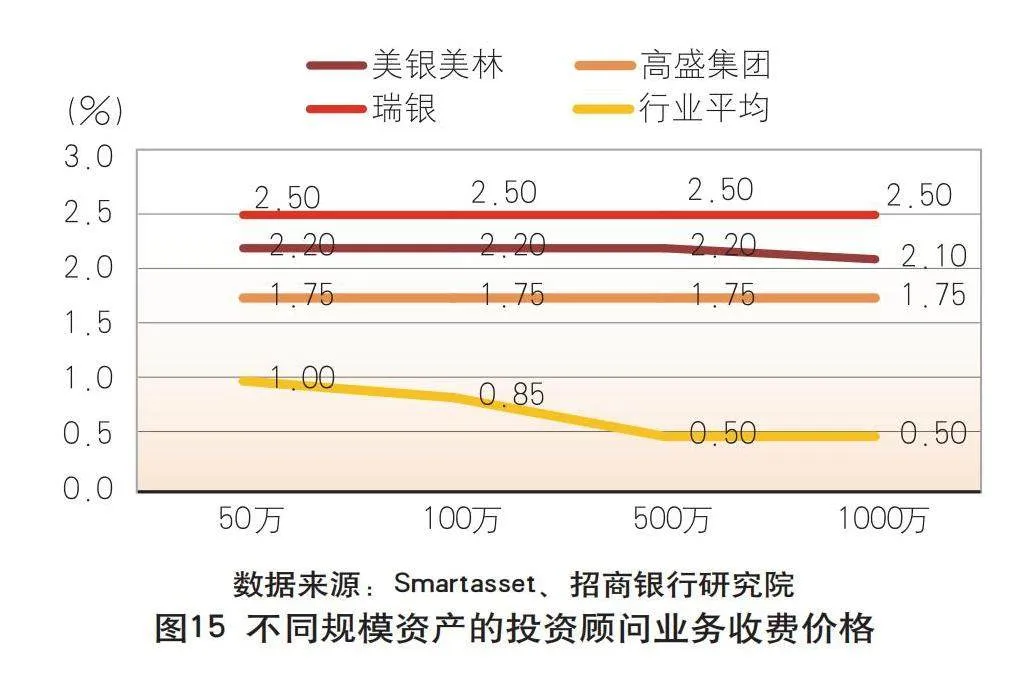

成本投入高,定價標(biāo)準(zhǔn)高。綜合型投顧機構(gòu)為了給客戶提供更為優(yōu)質(zhì)的服務(wù),需要擁有大量的投顧人員,且一個投顧僅對應(yīng)少數(shù)客戶,甚至多個投顧或多個投顧團隊專職服務(wù)于一個客戶。大型綜合投顧機構(gòu)投顧人員都超萬人,占比較大。例如,美銀美林投顧占雇員的比例為9.3%,在全球750多個分支機構(gòu)為客戶提供服務(wù),平均每個分支機構(gòu)的投顧超過26名;摩根士丹利投顧占雇員的比例高達(dá)23.46%;瑞銀投顧占雇員的比例高達(dá)44%。

綜合型投顧的收費標(biāo)準(zhǔn)也相對較高。這種高定價一方面歸因于大型綜合型機構(gòu)集中于高凈值客戶,受到收益共享的豁免優(yōu)勢,在收入轉(zhuǎn)化上要遠(yuǎn)勝于其他類型機構(gòu)。根據(jù)美國《投資顧問法》的規(guī)定,凈資產(chǎn)超過兩百萬美元的投顧合同,美國證監(jiān)會允許投顧采取超額業(yè)績回報費(投顧只能向資產(chǎn)或凈值超過特定閾值的“合格客戶”收取該項費用)。另一方面,較高的價格并沒有造成大量客戶流失,主要原因是提供的產(chǎn)品和服務(wù)質(zhì)量過硬。以摩根士丹利面向美國個人投資者的基金為例,其獲評晨星五星級、四星級、三星級的產(chǎn)品眾多(見圖15、圖16)。

平臺型投顧模式——綜合平臺服務(wù)、標(biāo)準(zhǔn)化、低費率

平臺型投顧模式主要通過與第三方獨立投顧合作(成為利益共同體),將內(nèi)部平臺優(yōu)勢與外部獨立投顧緊密結(jié)合起來提供投顧服務(wù),以兩種平臺型投顧模式為代表:一類是AssetMark(于2016年被華泰證券收購)模式,專注于為其他獨立投顧服務(wù);另一種是嘉信理財模式,包括投資者46c56757f705196dd4b358b77ad1c2b4服務(wù)(Investor Services)和顧問服務(wù)(Advisor Services)兩大板塊,前者直接服務(wù)個人和機構(gòu)投資者,后者主要為獨立投顧提供一站式展業(yè)支持,類似于AssetMark。嘉信理財更能夠充分發(fā)揮業(yè)務(wù)協(xié)同優(yōu)勢。

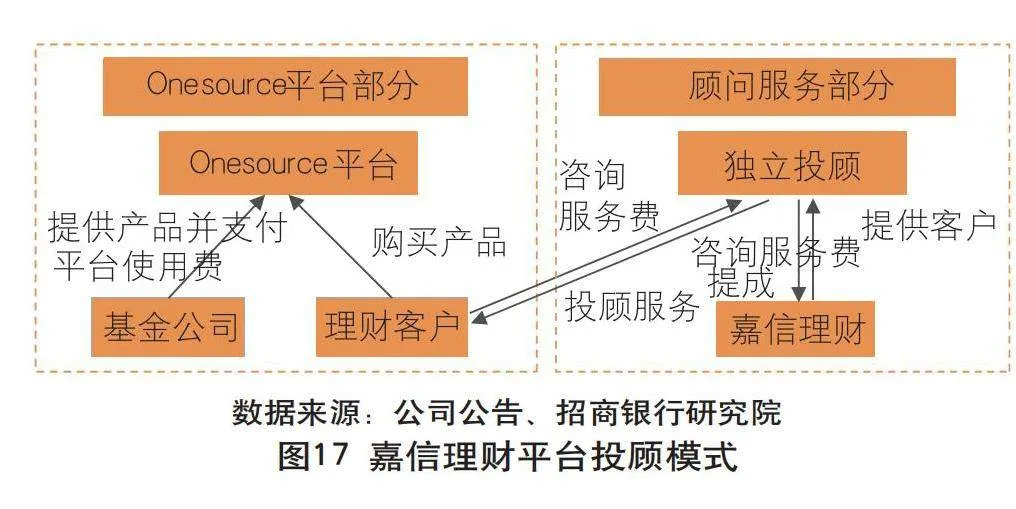

以嘉信理財為例,嘉信理財目前有13000多家獨立投顧機構(gòu)入駐,管理資產(chǎn)規(guī)模近4萬億美元。通過打造獨立投顧模式,嘉信理財推出顧問池子(Ad v i s o r Source),該項目向投資者提供符合嘉信理財能力標(biāo)準(zhǔn)的顧問名單,如果客戶需要咨詢,嘉信理財為其提供顧問推薦服務(wù),客戶可以從嘉信預(yù)先審核過的顧問池子中挑選顧問,而客戶的資金、交易和賬戶等均在嘉信理財?shù)钠脚_上,對客戶及投顧雙方產(chǎn)生持續(xù)黏性(見圖17)。

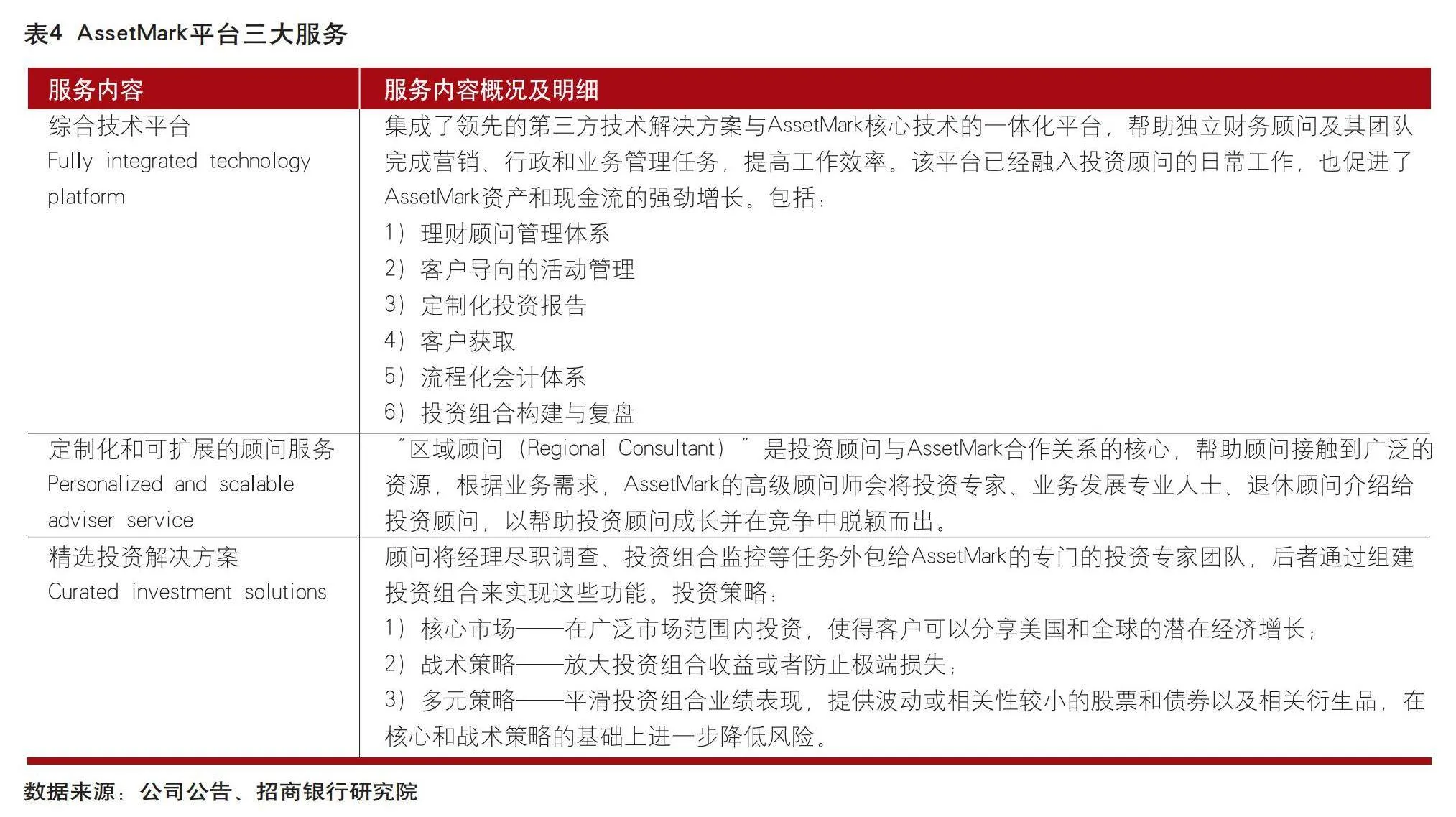

提供綜合技術(shù)平臺服務(wù)。平臺型投顧模式將投資者、投資顧問和行業(yè)專題研究上游產(chǎn)品方聯(lián)合起來。嘉信理財建立了一套“資質(zhì)審核系統(tǒng)”,以篩選符合要求的獨立投顧加入平臺,其可以看作是獨立投顧的平臺

提供商和后臺管理人,給予獨立投顧全方位的支持與賦能。主要服務(wù)有:銷售、支持、技術(shù)和商務(wù)咨詢;客戶資產(chǎn)管理平臺,包括開戶、資產(chǎn)轉(zhuǎn)移、交易、賬戶狀態(tài)查詢等;第三方集成平臺,包括客戶關(guān)系管理、投資組合管理、交易訂單等;專業(yè)技能培訓(xùn)資源等。AssetMark提供三種服務(wù):賬戶開立管理、客戶行為管理、定制化報告、組合配置建立、清算系統(tǒng)等技術(shù)性平臺,以及專家、運營、后臺支持團隊,投資解決方案等(見表4)。

產(chǎn)品相對標(biāo)準(zhǔn)化。平臺型投顧提供的產(chǎn)品和服務(wù)相比于綜合型機構(gòu)較少,通常包括標(biāo)準(zhǔn)化金融資產(chǎn)配置、財務(wù)計劃、養(yǎng)老計劃等。主要聚焦于股票、基金的投資管理,產(chǎn)品通常是公募基金或者股票,以標(biāo)準(zhǔn)化產(chǎn)品為主。2023年,嘉信理財客戶資產(chǎn)的37.15%和48.97%由股票、共同基金和ETF基金等標(biāo)準(zhǔn)化產(chǎn)品組成。

成本收入比低,費率相對較低。平臺型投顧的客戶定位主要為大眾富裕,節(jié)省部分人力成本,成本收入比較低,因而費率也可以維持較低水平。

智能型投顧模式——科技、敏捷、普惠

目前,美國智能投顧的主力軍主要分為兩類,一類是Vanguard、Fidelity等美國傳統(tǒng)資產(chǎn)管理公司,另一類是Betterment、Wealthfront等專門做量化投資的金融科技公司。得益于美國市場量化投資和ETF基金的蓬勃發(fā)展,2008年,Wealthfront和Betterment先后推出以優(yōu)化長期資產(chǎn)配置為目標(biāo)的智能投顧產(chǎn)品。

美國的智能投顧平臺完全自動交易(F u l l y A u t o m a t e d P l a t f o r m)的占5 0%,自執(zhí)行交易的(Self-Executed Trades)占20%,在交易前需要人工顧問檢查(Advisor-Executed Trades)的占30%。采取完全自動交易的平臺多為創(chuàng)業(yè)科技公司,這類公司注重算法和純機器投顧模型的開發(fā),旨在為用戶提供全新便捷高效的投資模式。如Wealthfront、Betterment和SigFig等公司,均采用的是純機器執(zhí)行的投顧模式。而資管機構(gòu),如Vanguard、Charles Schwab、Fidelity 等,在開展智能投顧業(yè)務(wù)時,通常采用混合模式,即人工參與決策與機器決策相結(jié)合。以Vanguard為例,投資者使用Personal Advisor Services之前,會有專業(yè)的投顧進(jìn)行先期溝通,在確定了諸如退休計劃、財務(wù)管理或大學(xué)儲蓄等明確目標(biāo)之后,再把相關(guān)方案的投資組合交由機器人處理。

投顧的門檻和費率均較低。以B e t t e r m e n t、Wealthfront和Vanguard Digital Advisor三家智能投顧為例,他們無賬戶限額或限額較低,且投顧費率都不超過0.5%。他們還推出了各自的優(yōu)惠政策,在固定時間內(nèi)免除費用,或是對規(guī)定限額內(nèi)資產(chǎn)免收管理費。此類舉措使這些新興智能投顧機構(gòu)受到長尾客戶的歡迎,管理資產(chǎn)規(guī)模均超百億美元。在單價并不高的情況下,智能投顧機構(gòu)主要通過薄利多銷的方式獲取利潤(見表5)。

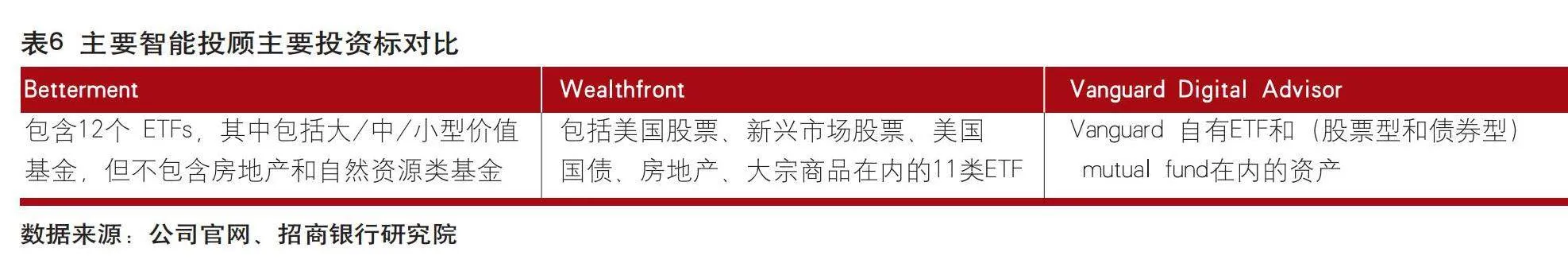

產(chǎn)品標(biāo)準(zhǔn)化程度高且投資范圍非常有限。智能型投顧的產(chǎn)品以E T F 和共同基金為主。例如,Wealthfront的投資標(biāo)的包括11種ETF基金,涵蓋了美國股票、美國債券、新興市場股票、房地產(chǎn)、自然資源等;Betterment的投資標(biāo)的包括6種股票型ETF和7種債券型ETF。提供的產(chǎn)品雖然標(biāo)準(zhǔn)化程度高,但投資范圍受到一定程度的約束(見表6)。

提供基于科技的增值服務(wù)。稅負(fù)管理是美國智能投顧的增值服務(wù),產(chǎn)品自動提供稅收虧損收割節(jié)稅功能。稅收虧損收割指的是,賣出投資者虧損的資產(chǎn),抵免一部分資本利得稅,同時買入其他類似資產(chǎn),從而達(dá)到合理節(jié)稅和增加客戶凈收益的目的。例如,多數(shù)智能投顧產(chǎn)品包括的自動組合調(diào)整(au t oma t i c rebalancing)、自動稅收虧損收割(automatic tax loss harvesting)、稅收優(yōu)化組合設(shè)計(tax optimized portfolio design)等功能,均是服務(wù)于美國個人所得稅體系的稅收服務(wù)。

快速識別客戶繼而降低日常成本、簡化服務(wù)流程。從面向客戶端的KYC,到產(chǎn)品矩陣匹配及后續(xù)跟蹤服務(wù)等,基本不需要人工參與,操作流程設(shè)置更加便捷、清晰。由于投顧直接由機器人提供,或是人工與智能服務(wù)相結(jié)合,因而運營成本得以有效降低。同時,科技手段的參與,進(jìn)一步簡化了操作流程,便于客戶理解與操作,避免時間精力的無謂消耗。例如,在Wealthfront平臺上,顧客僅需填寫問卷,系統(tǒng)就能自動生成投資計劃;若顧客同意該計劃,系統(tǒng)即會自動投資并實時監(jiān)控。

(作者單位:招商銀行研究院,其中李關(guān)政系戰(zhàn)略規(guī)劃研究所所長,王曉剛系首席研究員)

責(zé)任編輯:孫爽

①適當(dāng)性原則是指當(dāng)經(jīng)紀(jì)人建議客戶買賣證券時,應(yīng)當(dāng)事先了解該客戶的風(fēng)險承受能力、持有的其他證券資產(chǎn)、財務(wù)狀況(收入和凈資產(chǎn))、財務(wù)需求和投資目的,使其建議適用于該客戶。

②美國《投資顧問法》是1940年頒布的,因此他們是以券商的身份申請了投顧牌照,后來才轉(zhuǎn)型為金控集團。

③美國商業(yè)銀行牌照分為“聯(lián)邦牌照”(Federally licensed )和“州牌照”(State licensed)兩大類型,開展零售業(yè)務(wù)還需要加入聯(lián)邦存款保險體系(FDIC)。商業(yè)銀行牌照涉及的業(yè)務(wù)范圍不包括財富管理業(yè)務(wù)。

④通常情況,州屬中小商業(yè)銀行只開展商業(yè)銀行業(yè)務(wù)而非財富管理業(yè)務(wù)。

⑤2011年,美國證監(jiān)會(SEC)出于監(jiān)管方面的需求,要求投資顧問自2012年開始披露監(jiān)管資產(chǎn)規(guī)模(RAUM)。RAUM一般數(shù)值上要大于AUM,RAUM的統(tǒng)計包括了對沖工具、多頭與空頭組合、杠桿、專利資產(chǎn)、不收費的委托資產(chǎn)、部分私募基金持有的非證券資產(chǎn)等。相對于AUM,RAUM在計算時不會抵消任何的負(fù)債類資產(chǎn)以及空頭頭寸。

⑥北美資產(chǎn)規(guī)模數(shù)據(jù)包含加拿大地區(qū),《BCG Global Wealth Report 2024》所統(tǒng)計的金融資產(chǎn)包括現(xiàn)金和存款、債券、股票和投資基金份額、人壽保險和養(yǎng)老金、和其他小資產(chǎn)類別。