我國商業(yè)銀行理財(cái)業(yè)務(wù)發(fā)展的動(dòng)因分析及政府監(jiān)管對策

呂詩潔

(河南大學(xué) 經(jīng)濟(jì)學(xué)院,河南 開封475004)

我國商業(yè)銀行理財(cái)業(yè)務(wù)發(fā)展的動(dòng)因分析及政府監(jiān)管對策

呂詩潔

(河南大學(xué) 經(jīng)濟(jì)學(xué)院,河南 開封475004)

2007年至今,銀行個(gè)人理財(cái)業(yè)務(wù)發(fā)展迅速,尤其是2010年以后,銀行理財(cái)產(chǎn)品呈現(xiàn)出發(fā)行數(shù)量多、期限短、收益高的新特點(diǎn)。本文針對這一新動(dòng)向,通過對2010年及2011年各商業(yè)銀行發(fā)行理財(cái)產(chǎn)品的數(shù)量、期限、投向等方面的分析,總結(jié)出了銀行理財(cái)業(yè)務(wù)發(fā)展的直接原因、內(nèi)在動(dòng)力和根本原因。并據(jù)此向政府提出了應(yīng)對理財(cái)業(yè)務(wù)發(fā)展新動(dòng)向的監(jiān)管策略及引導(dǎo)建議。

銀行理財(cái)業(yè)務(wù);發(fā)展動(dòng)因;政府監(jiān)管

一、銀行個(gè)人理財(cái)業(yè)務(wù)發(fā)展綜述

2007年以來,股市低迷,通貨膨脹壓力加劇,銀行存款利率低于CPI增速,如何理性的進(jìn)行個(gè)人資產(chǎn)管理成為了擺在眾多投資者面前亟待解決的問題。與此同時(shí),各個(gè)商業(yè)銀行都看準(zhǔn)了個(gè)人理財(cái)業(yè)務(wù)這一市場,適時(shí)的推出了眾多的理財(cái)產(chǎn)品。據(jù)西南財(cái)經(jīng)大學(xué)信托與理財(cái)研究所的統(tǒng)計(jì),至2007年11月底,中國銀行業(yè)發(fā)售的理財(cái)產(chǎn)品約2000種,呈現(xiàn)“井噴”之勢。可以說2007年是中國銀行業(yè)的“理財(cái)元年”。近年來,由于國家對信貸規(guī)模的控制和存貸比的要求更為嚴(yán)格,商業(yè)銀行更加重視對理財(cái)產(chǎn)品的研發(fā)創(chuàng)新,銀行理財(cái)產(chǎn)品呈現(xiàn)出發(fā)行數(shù)量多、委托期限短、預(yù)期收益率攀升等一系列新情況,而銀行理財(cái)業(yè)務(wù)快速發(fā)展的新動(dòng)向也引起了各界的關(guān)注。據(jù)普益財(cái)富報(bào)告顯示,2011年我國銀行理財(cái)產(chǎn)品發(fā)行數(shù)量為19176款,較2010年上漲幅度為71.40%;產(chǎn)品發(fā)行規(guī)模為16.49萬億元人民幣,較2010年增長幅度高達(dá)1.34倍。無論是產(chǎn)品發(fā)行數(shù)量還是發(fā)行規(guī)模,其同比增速均大幅超過2009年和2010年,可見銀行理財(cái)產(chǎn)品的發(fā)行有明顯提速跡象。

二、銀行積極推出短線理財(cái)產(chǎn)品的原因及動(dòng)力

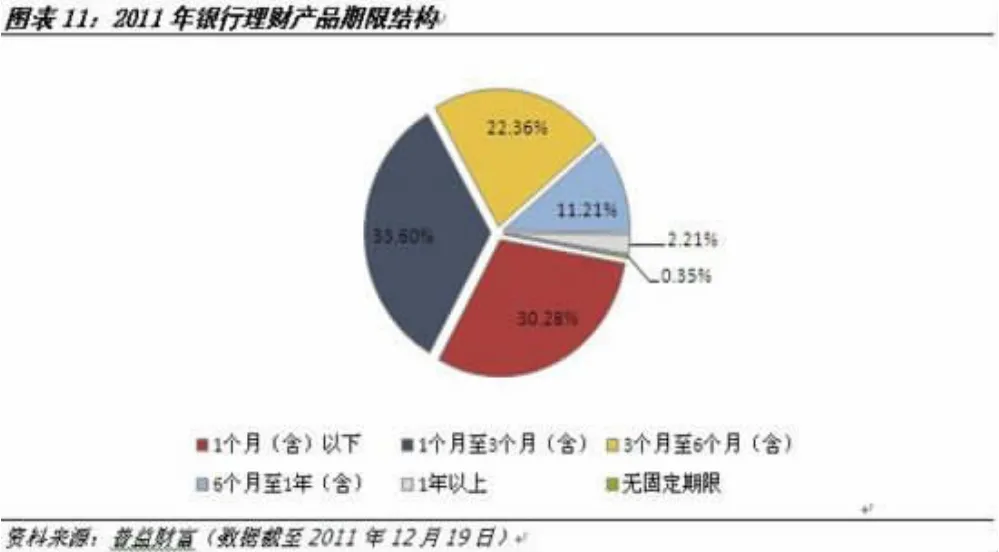

根據(jù)普益財(cái)富數(shù)據(jù),商業(yè)銀行2011年發(fā)行的理財(cái)產(chǎn)品中,3個(gè)月以下的短期理財(cái)產(chǎn)品占比高達(dá)63.88%,其中1個(gè)月以下的超短期理財(cái)產(chǎn)品占比最高為33.60%,商業(yè)銀行之所以積極發(fā)行短線理財(cái)產(chǎn)品,筆者認(rèn)為有以下幾方面的原因:

(一)直接原因

政府外力影響,貸存比壓力驅(qū)動(dòng)。自國際金融危機(jī)以來中國銀行的監(jiān)管標(biāo)準(zhǔn)日趨嚴(yán)格,2011年6月以前銀監(jiān)會(huì)要求商業(yè)銀行在季末符合75%的貸存比監(jiān)管要求,據(jù)上市銀行2010年年報(bào),16家銀行中有6家股份制銀行貸存比已接近監(jiān)管紅線,同時(shí)伴隨著通脹的壓力,盡管央行多次加息但存款仍然流失嚴(yán)重。而存款準(zhǔn)備金率的多次上調(diào)又使銀行的流動(dòng)性受到限制,貸款規(guī)模縮小,影響銀行收益,銀行不得不尋求新的方法,在保證貸存比的前提下保證收益。此時(shí),短期理財(cái)資金可以在月末和季末發(fā)揮“沖量存款”的作用,一般的產(chǎn)品是月末購買月初計(jì)息,錢首先被凍結(jié)在賬戶里,作為銀行存款進(jìn)而改善了銀行的貸存比結(jié)構(gòu)。月末時(shí),銀行會(huì)考核存款余額,而理財(cái)產(chǎn)品到期后將自動(dòng)轉(zhuǎn)為銀行的活期存款。

雖然2011年6月后,監(jiān)管層要求貸存比日均不得高于75%,從按月度頻率申報(bào),細(xì)化到申報(bào)日均貸存比,進(jìn)一步影響商業(yè)銀行的信貸投放量,減少銀行月末的突擊攬儲(chǔ)現(xiàn)象。但盡管如此,短線理財(cái)產(chǎn)品仍然是銀行吸引存款、應(yīng)對存款分流的重要舉措。銀行可以采取滾動(dòng)發(fā)行的方式把短期吸引效應(yīng)轉(zhuǎn)換成對客戶的持續(xù)黏性來吸引存款,以達(dá)到貸存比的監(jiān)管要求。

(二)根本原因

1.城鄉(xiāng)居民財(cái)富積累,公眾對資產(chǎn)管理提出更高要求

改革開放以來,中國居民家庭財(cái)富的數(shù)量不斷增長。居民儲(chǔ)蓄存款持續(xù)穩(wěn)定增加,從1978年的210.6億元一路攀升,到2008年已達(dá)到217885.4億元,在30年的時(shí)間里增加了一千多倍。然而近年國內(nèi)通貨膨脹壓力明顯增大,在我國目前負(fù)利率的情況下,單純儲(chǔ)蓄已無法滿足公眾對資產(chǎn)保值增值的要求,居民手中的流動(dòng)性需要找到釋放的渠道。在此環(huán)境下,短期銀行理財(cái)產(chǎn)品一方面可以降低居民由于利率風(fēng)險(xiǎn)所帶來的資產(chǎn)損失,另一方面也滿足了客戶對流動(dòng)性和資產(chǎn)多元化配置的需求。

2.我國金融市場不夠發(fā)達(dá),個(gè)人金融投資渠道單一

根據(jù)國際貨幣基金組織公布的材料,我國國民儲(chǔ)蓄率從上世紀(jì)70年代至今一直居世界之首,我國居民的儲(chǔ)蓄習(xí)慣使公眾與銀行有一種天然的歷史性情感,更容易選擇銀行來為其進(jìn)行資產(chǎn)管理。另一方面,由于個(gè)人投資力量較小,作為個(gè)人投資者很難進(jìn)入一些資金需求量大的金融市場,不利于投資多元化的實(shí)現(xiàn),并且由于缺乏專業(yè)性的知識,使居民可供投資的渠道顯得更為單一。在此情況下,投資者對于尋求投資渠道的迫切性成為了商業(yè)銀行發(fā)展個(gè)人理財(cái)業(yè)務(wù)的根本性原因。

(三)內(nèi)在動(dòng)力

1.銀行利潤增長的利益驅(qū)動(dòng)

銀行理財(cái)業(yè)務(wù)的手續(xù)費(fèi)是銀行的一項(xiàng)收入來源,并且短期理財(cái)產(chǎn)品的發(fā)行并非即刻購買即刻生息,銷售期和起息日之間的這種差值也是銀行的一個(gè)小的利潤點(diǎn)。對銀行來說,中間業(yè)務(wù)風(fēng)險(xiǎn)很小,在信貸規(guī)模緊縮的環(huán)境下,積極擴(kuò)展個(gè)人理財(cái)業(yè)務(wù)也是商業(yè)銀行未來發(fā)展的趨勢之一,減少對存貸利差的依賴度,通過不斷創(chuàng)新理財(cái)產(chǎn)品,為客戶提供綜合的財(cái)富管理,最大限度地為客戶實(shí)現(xiàn)資產(chǎn)的保值增值。根據(jù)流動(dòng)性偏好理論,投資者一般偏好流動(dòng)性強(qiáng)的資產(chǎn),因此對短期理財(cái)產(chǎn)品的創(chuàng)新也是商業(yè)銀行吸引顧客的手段之一。

2.維護(hù)客戶資源,保持行業(yè)競爭力

根據(jù)普益財(cái)富數(shù)據(jù)顯示,2011年國有銀行的理財(cái)產(chǎn)品發(fā)行量為6529款,市場占額34.05%;外資銀行產(chǎn)品發(fā)行量為872款,市場占額4.55%;城市商業(yè)市場占額20.89%,發(fā)行量超4000款。2011年5月北京銀行的一款14天超短期產(chǎn)品實(shí)際年化收益高達(dá)8.23%,而目前的一年期銀行存款利率才不過3.5%;光大銀行從2011年4月28日起售的“五一”假日理財(cái)產(chǎn)品,期限僅3天,產(chǎn)品年化收益率最高可達(dá)3.2%。面臨各個(gè)商業(yè)銀行紛紛涌進(jìn)個(gè)人理財(cái)市場,頻繁推出產(chǎn)品,個(gè)人理財(cái)業(yè)務(wù)市場的競爭日趨激烈,如果不快速推出收益高的短線理財(cái)產(chǎn)品很可能造成老顧客的流失。以招商銀行45天年化收益率為4.15%的一款產(chǎn)品為例,由于產(chǎn)品緊俏,需要提前預(yù)約,而預(yù)約的首要條件就是“個(gè)人擁有招商的賬戶”。從而借助短期理財(cái)?shù)泥孱^,銀行可以借此拉攏新客戶,穩(wěn)定老客戶。

三、政府的監(jiān)管政策建議

(一)貸存比差別對待,給銀行以足夠的準(zhǔn)備期

目前利率市場化還沒有實(shí)質(zhì)進(jìn)展,監(jiān)管機(jī)構(gòu)推行日均貸存比考核,將加大銀行的資金成本,易對銀行業(yè)產(chǎn)生擾動(dòng)。根據(jù)工行、建行、農(nóng)行、中行最近一次定期報(bào)告中的披露,貸存比分別為62.7%、65.1%、56.6%、68.5%,可見對于資金穩(wěn)定的大銀行貸存比相對較低,所以考核日均貸存比的影響不大,但貸存比偏高的中小銀行考核達(dá)標(biāo)存在一定難度。從2010年四季度末公布的數(shù)據(jù)看,交通銀行貸存比高達(dá)78%,光大銀行為75.64%,招商銀行為75.45%,興業(yè)銀行為75.42%,除以上銀行外還有中信銀行、浦發(fā)銀行、民生銀行等共9家上市銀行貸存比超限,其中民生銀行一季度末貸存比高達(dá)83.35%。如果銀監(jiān)會(huì)嚴(yán)格規(guī)定日均貸存比,對大銀行和中小銀行都使用統(tǒng)一的75%的考核標(biāo)準(zhǔn),將對中小銀行的發(fā)展產(chǎn)生擾動(dòng)。

雖然日均貸存比考核使銀行沖時(shí)點(diǎn)的作用弱化,但目前中小銀行吸引長期資金的手段并不多,在存款不能有效增長的情況下,日均貸存比考核將減小中小銀行新增信貸量。隨著準(zhǔn)備金率的調(diào)高,貸存比保持較高水平易導(dǎo)致中小銀行流動(dòng)性不足,流動(dòng)性風(fēng)險(xiǎn)增大。因此政府欲實(shí)現(xiàn)管控目的,一方面可以借鑒存款準(zhǔn)備金率差別對待的策略,對中小銀行和大銀行實(shí)行不同的貸存比標(biāo)準(zhǔn),保證中小銀行的流動(dòng)性。另一方面還需要從根本上提升銀行吸引存款的能力,給銀行足夠的準(zhǔn)備期使其逐步降低對貸款的依賴度,而理財(cái)產(chǎn)品便是銀行提升自身品牌吸引力的一個(gè)有效途徑,但這方面還需要探索和發(fā)展的時(shí)間,雖然之前發(fā)行短期理財(cái)產(chǎn)品一部分原因是為了應(yīng)對貸存比考核,但從長期看,這也是銀行吸引存款,塑造品牌的有益探索。因此政府應(yīng)給銀行足夠的發(fā)展期,來使其應(yīng)對更高的風(fēng)險(xiǎn)控制要求。

(二)積極引導(dǎo)短線理財(cái)產(chǎn)品的發(fā)展

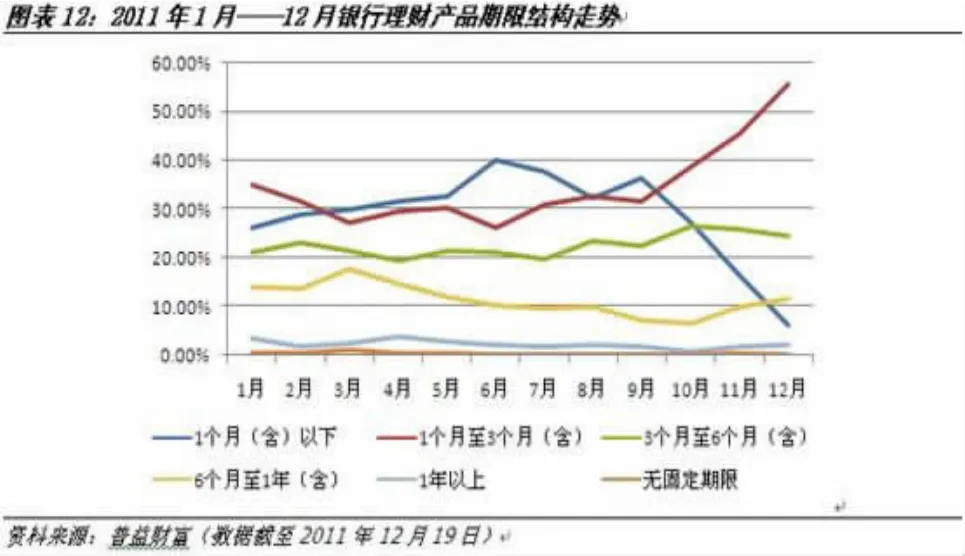

銀監(jiān)會(huì)[2011]91號文明確提出了要對“利用短期產(chǎn)品進(jìn)行監(jiān)管套利行為”進(jìn)行限制。該文件一經(jīng)頒發(fā),1個(gè)月以下的超短期產(chǎn)品的發(fā)行量迅速下降。

由2011年銀行理財(cái)產(chǎn)品期限結(jié)構(gòu)圖看,2011年6月以后1月以下理財(cái)產(chǎn)品市場占比開始滑落,這主要源于政府對其發(fā)行的控制,但是對于短線理財(cái)產(chǎn)品,政府不能只是加以限制更重要的是要引導(dǎo)其發(fā)展。

目前,我國CPI上漲率持續(xù)高位運(yùn)行,對投資者來說,短期理財(cái)產(chǎn)品作為活期存款的替代投資項(xiàng)目可以用來應(yīng)對通貨膨脹的壓力,由于它資金占有期短、收益回報(bào)較高,目前已經(jīng)成為了各期限產(chǎn)品中最受關(guān)注的投資品種。另一方面,為了抑制通貨膨脹,2011年央行一系列宏觀調(diào)控政策使金融市場資金面緊張程度達(dá)到近年之最,且銀行貸存比考核力度加大,對銀行來說對短期資金需求顯得更加迫切。此時(shí),短期理財(cái)產(chǎn)品的發(fā)行便成為了銀行解決短期流動(dòng)性緊張的一個(gè)手段。因此,政府在限制銀行通過超短期理財(cái)產(chǎn)品發(fā)行進(jìn)行套利的同時(shí)也應(yīng)引導(dǎo)期限稍長的短期理財(cái)產(chǎn)品的發(fā)行。對于短期理財(cái)產(chǎn)品的態(tài)度宜疏不宜堵。

(三)明確銀信對接理財(cái)產(chǎn)品的法律責(zé)任關(guān)系,建立合法合規(guī)的銀信對接理財(cái)產(chǎn)品

2011年1月13日,銀監(jiān)會(huì)發(fā)布《關(guān)于進(jìn)一步規(guī)范銀信理財(cái)合作業(yè)務(wù)的通知》,該文旨在督促商業(yè)銀行將銀信理財(cái)合作業(yè)務(wù)表外資產(chǎn)轉(zhuǎn)入表內(nèi),同時(shí)間接督促信托公司壓縮銀信合作信托貸款業(yè)務(wù)。雖然該文件一定程度上控制了信貸風(fēng)險(xiǎn),但是并未從法律層面明確銀信對接理財(cái)產(chǎn)品的法律屬性,銀行和信托公司在不同理財(cái)產(chǎn)品中的法律責(zé)任還存在爭議,而只有明確了法律責(zé)任才能從根本上控制銀信對接理財(cái)產(chǎn)品的風(fēng)險(xiǎn)。因此,銀監(jiān)會(huì)應(yīng)盡快明確不同理財(cái)產(chǎn)品的法律責(zé)任的劃分,建立有序、穩(wěn)定的金融市場,規(guī)范目前較為混亂的委托理財(cái)市場,從而最大限度地保護(hù)投資者的利益,以促進(jìn)資本市場的健康發(fā)展。

(四)建立健全信息披露制度

部分銀行理財(cái)產(chǎn)品信息不透明,產(chǎn)品凈值、運(yùn)行情況不公開,信息不對稱導(dǎo)致的投資者利益受損是銀監(jiān)會(huì)需要關(guān)注的問題。由于目前銀監(jiān)會(huì)對銀行理財(cái)產(chǎn)品的信息披露并未有硬性規(guī)定,銀行信息披露的內(nèi)容和時(shí)間的隨意性都比較大,甚至有的銀行不進(jìn)行信息披露。導(dǎo)致投資者和銀行之間存在著信息不對稱問題,這有可能引致逆向選擇和道德風(fēng)險(xiǎn)。一方面投資者可能會(huì)對某些具有投資價(jià)值但信息披露不全面的理財(cái)產(chǎn)品持觀望態(tài)度;另一方面,由于信息披露的隨意性,銀行可能會(huì)將資金通過一些途徑轉(zhuǎn)而投向風(fēng)險(xiǎn)較大的領(lǐng)域,從而增加了銀行和投資者的風(fēng)險(xiǎn),存在道德風(fēng)險(xiǎn)問題。其次,產(chǎn)品說明書用語一般過于專業(yè),普通投資者很難弄明白,為解決這些問題,單靠銀行自身的自覺性是不夠的,還需要銀監(jiān)會(huì)出臺(tái)相應(yīng)的強(qiáng)制性政策予以規(guī)范。這方面銀監(jiān)會(huì)可以借鑒對公募基金信息披露的要求,對投資目標(biāo)、投資組合以及相關(guān)信息的披露時(shí)間、披露方式和表述清晰度都加以規(guī)定。只有健全的信息披露制度才能切實(shí)保護(hù)投資者的利益,解決信息不對稱帶來的逆向選擇和道德風(fēng)險(xiǎn)問題。

[1]戈建國.流動(dòng)性監(jiān)管新指標(biāo)的影響與銀行對策研究[J].新金融,2011,(274):22-27.

[2]蔡正旺.中國版巴塞爾協(xié)議Ⅲ對上市銀行的影響[J].新金融,2011,(272).

[3]程鳳朝,崔宏.理性看待商業(yè)銀行中間業(yè)務(wù)收入占比[J].中國金融,2011,(719).

[4]樊至剛,胡婕.理財(cái)產(chǎn)品熱的理性思考[J].中國金融,2011,(726):23-25.

[5]陳支農(nóng).2008銀行理財(cái)如何挽回客戶心[J].財(cái)經(jīng)聚焦,2008.55-58.

[6]朱靜芬.2011年銀行理財(cái)熱點(diǎn)展望[J].檢察風(fēng)云,2011,(3):96.

[7]梁宵.“讓利”爭儲(chǔ) 銀行理財(cái)“短打”高收益[N].中國經(jīng)營報(bào),2011-05-02,(10).

[8]呂巍.銀行理財(cái)市場遭遇“七年之癢”亂象叢生呼喚監(jiān)管“護(hù)航”[N].人民政協(xié)報(bào),2011-02-15,(B04).

[9]李克.理財(cái)市場正上演“閃電戰(zhàn)術(shù)”[N].中國城鄉(xiāng)金融報(bào),2010-09-24,(A04).

[10]鄭欣.基于銀信合作的信貸類理財(cái)產(chǎn)品風(fēng)險(xiǎn)研究[D].南昌大學(xué),2010.

[11]張靜.中國居民金融資產(chǎn)的重量及其結(jié)構(gòu)分析[J].

[12]嚴(yán)駿.關(guān)于“銀信合作”理財(cái)產(chǎn)品的收益與風(fēng)險(xiǎn)的比較研究[D].上海:華東師范大學(xué),2010.

[13]滋維·博迪,亞歷克斯·凱思,艾淪·J·馬庫斯.朱寶憲、樓遠(yuǎn)、吳洪,等譯.投資學(xué)[M].機(jī)械工業(yè)出版社,2006.