基于NRA賬戶與NDF交易結合的跨境人民幣結算風險規避分析

■袁金宇 山東外貿職業學院

2005年我國對匯率形成機制進行改革,開始實行以市場供求為基礎、參考一籃子貨幣進行調節的有管理的浮動匯率制度。制度的變化給我國外貿企業帶來了較大結算風險,以2012年10月31日美元對人民幣匯率6.3002元計算,人民幣累計升值31.23%,巨大的升值幅度導致我國外貿企業匯兌損失巨大。2010年約1700家上市公司在當年年報中披露了當期發生的匯兌損益,合計產生的匯兌損失達到了79.2億元,2011年這一數據擴大了12.02倍,匯兌損失占財務費用總額的4.03%。巨大的外匯損失使外貿企業結算風險管理和規避意義十分重大。

一、人民幣NRA賬戶與NDF交易結合結算流程

NRA即Non-Resident Account賬戶,指境內銀行為境外機構開立的境內外匯賬戶。NDF交易即Non-Deliverable Forward,指無本金交割遠期外匯交易,是以美元進行且無需交割本金的交易,進出口企業可以通過NDF市場預期匯率走勢并進行操作實現套期保值。

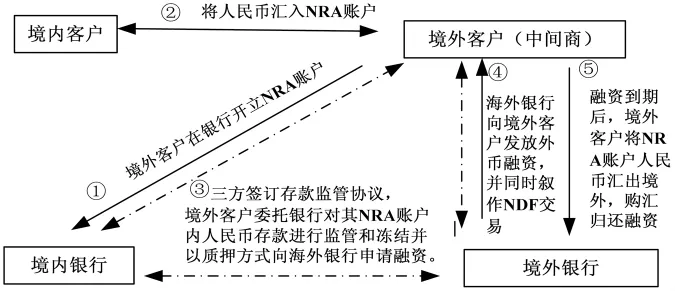

人民幣NRA賬戶與NDF交易結合結算是我國商業銀行針對人民幣幣值變化和人民幣跨境結算政策背景衍生出來的新型結算方式,方便國內外貿企業控制和規避國際結算風險。在本結算方式下,境內客戶可先將人民幣資金結算至境外貿易對手或關聯企業(境外客戶)在境內銀行開立的人民幣NRA賬戶;再由境外客戶與境內銀行及海外銀行簽訂三方《存款監管協議》,由境內銀行履行存款凍結手續,海外銀行將該筆人民幣存款作為保證金質押,對境外客戶發放貸款并辦理境外理財鎖定遠期售匯價格;在融資到期日境內銀行再將人民幣NRA賬戶資金匯至境外客戶在海外銀行開立的賬戶用以償還境外融資。具體流程見圖1。

二、人民幣NRA賬戶與NDF交易結合結算的運用

(一)人民幣NRA賬戶與NDF交易結合結算方式運用條件

本結算方式在實務運用中需要考慮以下兩個方面的條件:首先業務運用需要滿足國內即期匯率水平與境外NDF遠期匯率水平之間存在套利機會。若NDF報價比境內即期報價低,參與企業可以在國際NDF市場賣出美元,到期再買入以獲取匯差收益。反之無法通過賣出美元的NDF交易獲取套利收益;如果NDF報價比境內即期報價高時,NDF交易只能是買入美元才能獲取價差收益。

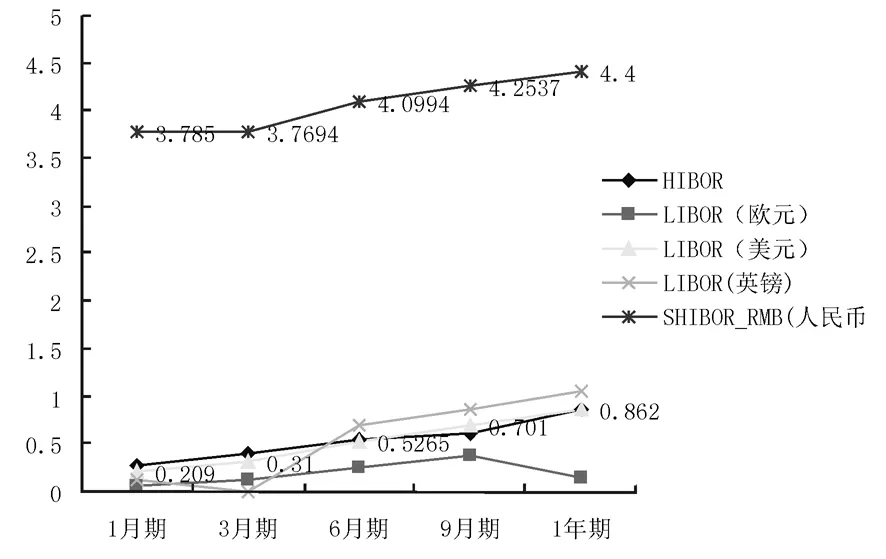

另外在境內外市場存在利率的差異。就現階段情況來看,NDF市場出現了明顯的雙向變動趨勢,預示著人民幣匯率預期不再是升值,還面臨貶值風險。這使得我國進口主導型和出口主導型外貿企業均面臨匯率變動風險,并且傳統的結算模式很難對其進行規避,運用NDF交易鎖定匯率十分必要。圖2很直接地反應了境內外市場的利率差異,以一年期市場拆借利率來看,歐洲市場和美國市場分別為0.1571%和0.0862%,而我國銀行間拆借利率為4.4%,存在巨大的套利空間,如何較好的利用這種利差減少匯兌損失也是外貿企業降低財務成本的可選措施。

圖1 NRA與NDF賬戶結合結算流程

(二)人民幣NRA賬戶與NDF交易結合結算的操作方法

假定有境內進口商A公司擬于2011年7月15日從境外采購一批原材料。為便于結算,A公司通過位于香港的關聯B公司(中間商)購買該批次原材料,價值1000萬美金。由于A公司擔心美元貶值帶來資產減少,將其所持有的美元資產均轉換為人民幣資產,但B公司的供應商不接受人民幣支付結算。從A公司的現實情況來看,它面臨兩個困難:一是如果為滿足貿易支付持有美元資產則需承受美元貶值的風險,二是若繼續持有人民幣資產以備將來兌換美元支付則有可能人民幣貶值造成損失,同時將人民幣資產轉換為美元資產則會產生匯兌成本。最佳方案是A企業直接用人民幣結算,既避免了匯兌成本又規避結算風險,即A企業如果采用人民幣NRA賬戶與NDF交易結合結算方案進行結算,則可以避免這一問題。

操作方法主要包括:(1)B公司在境內人民幣跨期結算銀行C開立人民幣 NRA賬戶;(2)A公司把等值人民幣貨款存入B公司人民幣 NRA賬戶;(3)B公司把該貨款轉存為一年期人民幣定期存款,并以該定期存款質押,向C銀行境外分行申請美元貸款并支付貨款;(4)B公司續做一筆一年期NDF,鎖定購匯成本;(5)到期后,C銀行釋放定期存款,以買入美元支付C銀行貸款,交易結束。

(三)人民幣NRA賬戶與NDF交易結合結算的效果分析

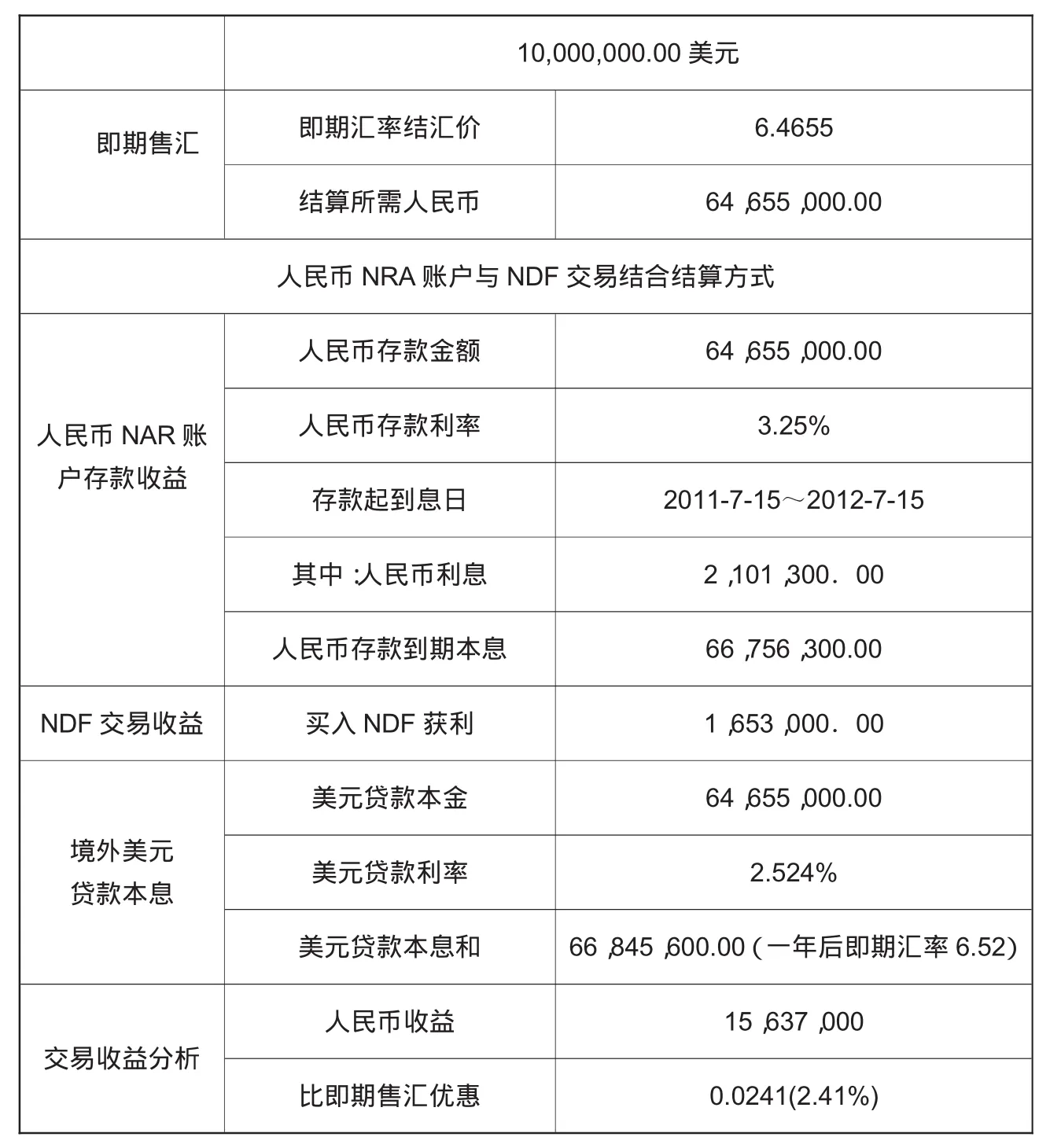

仍以A企業的交易背景為例,再假設交易時市場情況為:境內人民幣一年期存款利率3.25%,境外美元融資報價為LIBOR+150BP,LIBOR(美元)為 1.024%;美元對人民幣即期匯率為6.4655,境外1年期NDF為6.3547;假設一年后對應日的即期購匯價為6.5200,境外B企業一年后向C銀行歸還美元貸款本息,同時平倉NDF交易,交割收益,則人民幣NRA賬戶與NDF交易結算盈利為:

圖2 2012.11.12國際銀行間拆借市場利率

買入NDF獲利:(6.5200-6.3547)×1000萬美元=165.3萬元人民幣

NRA賬戶本息收益:1000×6.4655×(1+3.25%)=6675.63萬元人民幣

歸還境外C銀行美元貸款本息:1000×(1+2.524%)×6.5200=6684.56萬元人民幣

公司的綜合收益為:165.3+6675.63-6684.56=156.37萬元人民幣

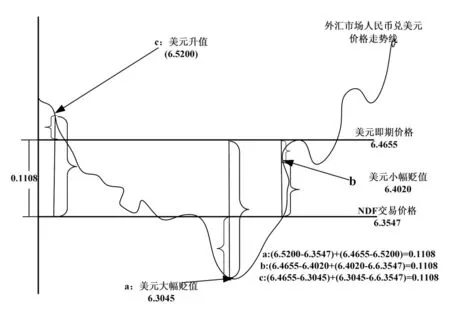

一般來看,人民幣NRA賬戶與NDF交易結合結算的收益主要包括兩部分。一部分是NDF操作的套利收益率,本部分收益是一種無風險套利收益,不論人民幣升值還是貶值,只要NDF人民幣價格高于即期人民幣價格就能保證收益的大小。匯率不同走勢下企業獲利的詳細情況見圖3,從圖3可知當人民幣升值到a點6.3045時,NDF交易收益出現虧損(6.3045-6.3547),但由于人民幣升值換匯成本將減少,節約還貸成本:6.4655-6.3045,最終每美元實現收益0.1108元人民幣。若人民幣小幅升值,僅升值到b點6.4020時,NDF交易收益為6.4020-6.3547,出現獲利;同時人民幣升值換匯成本將減少,節約還貸成本:6.4655-6.4020,最終每美元仍實現0.1108元人民幣的收益。相同的方法可知C點處NDF交易仍能獲取相同的收益。

人民幣NRA賬戶與NDF交易結合結算獲利的另一部分是國內外貸款的利差收益,本案例中能實現的利差收益為3.25%-2.524%,即1.01%。且由于我國貨幣市場資金供給不足,難以滿足資金需求,所以上海銀行間拆借利率不論是1月期還是3月、6月、9月、一年期都遠遠高于國際貨幣市場利率(詳細情況見圖 2),這也保證了利差收益的穩定性。

圖3 匯率變動情況下NDF交易獲利情況

表1 人民幣NRA賬戶與NDF交易結合結算(單位:人民幣元)

三、人民幣NRA賬戶與NDF交易結合結算優勢

第一,節約結算成本。運用人民幣NRA賬戶與NDF交易結合結算方式的優勢可以通過即期結算方法與人民幣NRA賬戶與NDF交易結合結算方法的比較進行說明。通過表1的分析,我們發現采用本結算方式比即期售匯優惠15,637,000元,節約成本2.41%。在本表格中若人民幣升值,則歸還美元貸款的人民幣成本將進一步下降,境內企業還能獲取人民幣升值的優勢,交易收益率高于2.41%,且升值幅度越大收益越大。

第二,節約財務費用。由于人民幣對美元的持續大幅升值和我國對外貿易結算主要通過美元結算,使得近幾年我國外貿企業匯兌損失嚴重,財務費用大幅提升。通過運用賬戶進行結算,境內企業可直接將人民幣匯入該賬戶,實現了人民幣作為貿易結算幣種直接運用于進出口收付款,無需兌換,節約企業匯兌、結算和套期保值等方面的成本。

第三,實現融資便利。當國內銀行面臨著外幣資金緊張,短期債務指標普遍吃緊時,進出口企業很難實現外幣貿易融資,而采用NRA賬戶順利地用人民幣替代外幣進行對外支付,減少了對外支付的外幣需求,同時由于不占用外債,可以延長付款期限,為企業提供了新的貿易融資渠道。

第四,規避匯率風險。首先,擁有人民幣 NRA賬戶的企業可以將其在境外的外幣直接在當地轉換成人民幣后存入其擁有的NRA賬戶內,這樣既可以分享人民幣升值收益,又可以獲取境內的高利率;其次,通過境外NDF對沖匯率風險,在獲取可觀的套利收入的同時規避金融風險。▲