內控缺陷披露、內控審計與債務資本成本——來自滬市A股上市公司的經驗證據

王藝霖,王愛群

(吉林大學管理學院,吉林 長春 130022)

一、引言

為提升資本市場透明度,監管機構越來越重視上市公司的內控信息披露。2002年美國SOX法案404條款要求上市公司披露內部控制自我評價報告,并要求審計師對其發表鑒證報告。2008年和2010年我國財政部等五部委聯合發布了《企業內部控制基本規范》和《企業內部控制配套指引》,要求自2011年1月1日起境內外同時上市的公司、自2012年1月1日起境內上市的國有控股公司,披露內控自我評價報告及其審計報告,這標志著我國上市公司內控信息披露開始逐步由自愿階段轉入強制階段。上市公司是否披露內控缺陷是投資者判斷上市公司內部控制有效性、盈余可靠性與自身投資風險性的重要依據。相比于股權投資者,債權投資者通常更不具有信息優勢,當上市公司披露內控缺陷時,對于主要通過財務報告來了解公司經營成果及財務狀況的債權投資者來說,評價上市公司經營風險和財務風險的能力會下降。因此,債權投資者通常會要求較高的報酬率來彌補自身獲取信息的缺陷,從而提高上市公司的債務成本。內控審計作為一種外部監督手段,在一定程度上會彌補債權投資者的這種信息不對稱。通過內控審計報告,債權投資者可以更好地了解上市公司的內部控制質量信息。然而,由審計師對內部控制有效性出具審計報告也飽受爭議[1],很多學者認為內控審計會提高上市公司信息披露成本,且無法提高其內控質量以及提高財務報告質量,反而成為審計師借機提高審計費用的手段[2]。那么,上市公司披露內控缺陷是否必然會導致較高的債務成本?內控審計能否緩解債權投資者與上市公司管理者之間的信息不對稱,并且影響上市公司的債務成本?內控審計在內控缺陷披露對債務成本的影響過程中扮演什么角色?在我國上市公司內控信息披露制度轉型初期,強制披露和自愿披露同時并存的時間節點上,分析內控缺陷披露與內控審計的經濟后果,探究內控信息強制披露制度的合理性,顯得非常緊迫而有必要。

國外學者先于國內學者展開了對內控缺陷披露與資本成本之間關系的探索之旅,但在程小可等[3]對內控缺陷披露相關文章的整理中不難看出,相較于針對權益成本,學者們對債務成本的研究較少。Beneish等發現在404條款下,內控缺陷披露對資本成本的影響并不顯著[4];但Ogneva等卻發現披露內控缺陷的公司其資本成本顯著高于未披露內控缺陷的公司[5]。此外,部分學者專門研究了內控缺陷披露與債務成本之間的關系,比如 Bhojraj和 Sengupta和Dhaliwal等都認為重大內控缺陷的存在會降低債權人對財務報告的信賴度,并導致其要求較高的回報,進而提高上市公司的債務成本[6-7]。國內方面,麻嬋媛實證分析了內控缺陷的披露情況與權益成本之間的關系,結果表明內控缺陷的披露不會顯著提高權益資本成本[8];孔凡峰從財務信息質量為切入點,探索了內控缺陷與債務成本的關系,發現存在重大內控缺陷的公司有較高的債務成本[9]。而關于內控審計與資本成本之間的關系,Ashbaugh-Skaife等研究表明,調查者對經過注冊會計師審計的內部控制報告具有更高的認同度,進行內控審計會對公司融資成本產生有利影響[10];Krishnan認為,作為外部監督手段,財務報告審計和內控審計可以有效緩解市場對公司信息披露的不信任,降低公司的股權融資成本[11];Biddle研究發現,進行內控審計可以降低分析師預測的不確定性,并降低公司的融資成本[12];Hammersley等考察了內控缺陷披露的市場反應,提出當由“四大”進行審計,并認為內控總體有效時,上市公司披露內控缺陷的市場負向反應程度較小[13]。國內學者在內控審計方面的探索起步較晚,大多集中于內控審計的決定因素和經濟動機[14-15]、內控審計對會計信息質量[16-17]和盈余質量[18]的影響等方面。吳益兵以自愿披露內控信息的上市公司為樣本展開研究,分析發現內控審計能夠降低公司的資本成本[19]。

綜上所述,現有文獻對內控缺陷披露、內控審計與資本成本關系的研究取得了一些成果,為本文提供了研究基礎,但研究結論上的爭議和部分領域的研究不足也為本文留下了一定的研究空間。第一,國外學者針對內控缺陷披露對資本成本的影響進行了研究,但卻尚未形成一致的結論。而且,由于我國內控信息的強制性披露制度剛剛開始實施,國內學者在此方面的研究也剛剛起步,尚未形成系統的研究成果,所以有必要對此進行深入分析。第二,現有文獻主要研究了內控審計對資本成本,尤其是權益成本的影響,鮮有學者關注內控審計對債務成本的影響,更沒有形成一個有說服力的結論。而且,由于股權投資者和債權投資者對上市公司財務報告信息關注的重點并不完全一致,二者獲取和分析信息的能力也有差別,所以上市公司內控缺陷披露、內控審計對權益成本和債務成本的影響可能并不一致。因此,有必要將資本成本分為權益成本和債務成本兩個部分,分別探究內控缺陷披露、內控審計對二者的影響,本文則重點研究對債務成本的影響。第三,國外部分學者分別探究了內控缺陷披露、內控審計對債務成本的影響,但未有研究將三者納入統一的分析框架,忽視了三者之間可能存在的內在聯系。另外,國外學者以發達國家上市公司為研究對象的實證分析結果不一定符合中國情境,所以,有必要運用中國資本市場的數據,探究內控信息披露制度的實施對上市公司債務成本的真實影響。

本文在現有研究的基礎上,結合2011-2012年滬市A股主板上市公司的相關數據,運用多元回歸分析方法,探究內控缺陷披露、內控審計對上市公司債務成本的影響,同時分析內控審計在內控缺陷披露與債務成本之間存在的調節作用,深入剖析三者之間的關系。論文貢獻主要有3點:第一,利用我國上市公司的數據,分別研究內控缺陷披露、內控審計對債務成本的影響以及兩種影響之間的差異,豐富了內控缺陷披露的經濟后果研究,同時也拓展了內控審計的研究范疇。第二,將內控缺陷披露、內控審計與債務成本納入統一的分析框架,研究三者之間的關系,拓寬了內部控制研究的視角,具有一定理論價值。第三,在我國上市公司內控信息披露由自愿階段轉入強制階段的背景下,驗證內控缺陷披露和內控審計對債務成本的影響,檢驗內控信息強制披露制度是否合理,可以為監管機構提高內控監管針對性,為上市公司管理層進行內控信息披露決策,同時為債權投資者提升投資決策的科學性提供一定的理論依據,這都具有重要的現實意義。

二、理論基礎和假設提出

(一)內控缺陷披露對債務成本的影響

代理理論認為,企業是由一系列利益相關者構成的契約集合體,企業與債權人的關系是這一契約集合體的重要組成部分,契約的代理成本會增加債務人的違約風險,使得債權人會要求較高的風險溢價,從而提高企業的債務成本[20]。信息不對稱理論認為,擁有相關信息的交易者會剝奪沒擁有相關信息的交易者的利益,從而導致信息非擁有者要求更高的收益率來彌補信息缺失[21-22]。作為財務信息的非擁有者,債權投資者主要依據公司的年報和其他財務數據對公司進行評價,據此來決定其投資報酬率,最終影響公司的債務成本[23]。如果上市公司內部控制完善、未披露內控缺陷,那么管理者與投資者之間的信息不對稱性會顯著降低,債權投資者在能夠比較充分了解公司財務數據和相關信息的情況下,會要求較低的債務成本。反之,如果上市公司披露了內控缺陷,則向投資者傳遞了公司存在財務信息質量風險的信號,債權投資者會因為這種較低的財務信息質量而要求較高的風險補償,最終導致公司的債務成本上升[7-9]。因此,我們提出以下假設:

H1:內控缺陷披露與債務成本具有正向的相關關系,即披露內控缺陷的上市公司會具有較高的債務成本。

(二)內控審計對債務成本的影響

基于信號傳遞理論,上市公司有動機自愿向外界傳遞積極信號。因此,內部控制質量較高的上市公司為了向外部信息使用者傳遞積極的信號,其出具并披露內控鑒證報告的可能性更大[15]。內控審計作為一種外部監督手段,具有特定的獨立性,能夠達到信號傳遞的目的,能夠向信息使用者傳遞上市公司內部控制真實狀態的信號[24]。內控審計傳遞的信號會提高投資者對公司披露信息的信任度,從正面影響債權投資者對風險的估計,降低債權人的風險溢價,最終降低公司的債務成本[25]。因此,我們提出以下假設:

H2:內控審計與債務成本具有負向的相關關系,即進行內控審計的上市公司會具有較低的債務成本。

(三)內控審計的調節作用

由于內部控制自我評價報告由上市公司管理層負責披露,公司是否披露內控缺陷完全由其自己決定,在此情況下若缺少第三方的監督,信息使用者可能會質疑自我評價報告內容的真實程度。而內控審計作為有力的外部監管,能夠合理保證內控報告的真實性。上市公司可通過披露內控審計報告,來提高投資者對內部控制自我評價報告的信任程度[26]。因此,內控審計會影響投資者對上市公司披露的內控信息的認可程度,有效緩解兩者間存在的信息不對稱,進而對公司的資本成本產生影響[27]。當上市公司披露內控缺陷時,內控審計會強化債權人認為公司存在財務信息質量風險的認知。因為在實施內控審計的情況下,上市公司仍披露內控缺陷,這無疑向債權投資者傳遞出公司財務信息質量存在嚴重風險的信號,從而使其要求更高的風險補償,最終提高公司的債務成本;反之,當上市公司未披露內控缺陷時,內控審計則會提高債權人對公司財務信息質量的認可程度,從而使其要求較低的資金回報率,最終降低公司的債務成本。因此,我們提出以下假設:

H3:內控審計對內控缺陷披露與債務成本的關系具有調節作用,即上市公司進行內控審計,會增強內控缺陷披露對債務成本的影響。

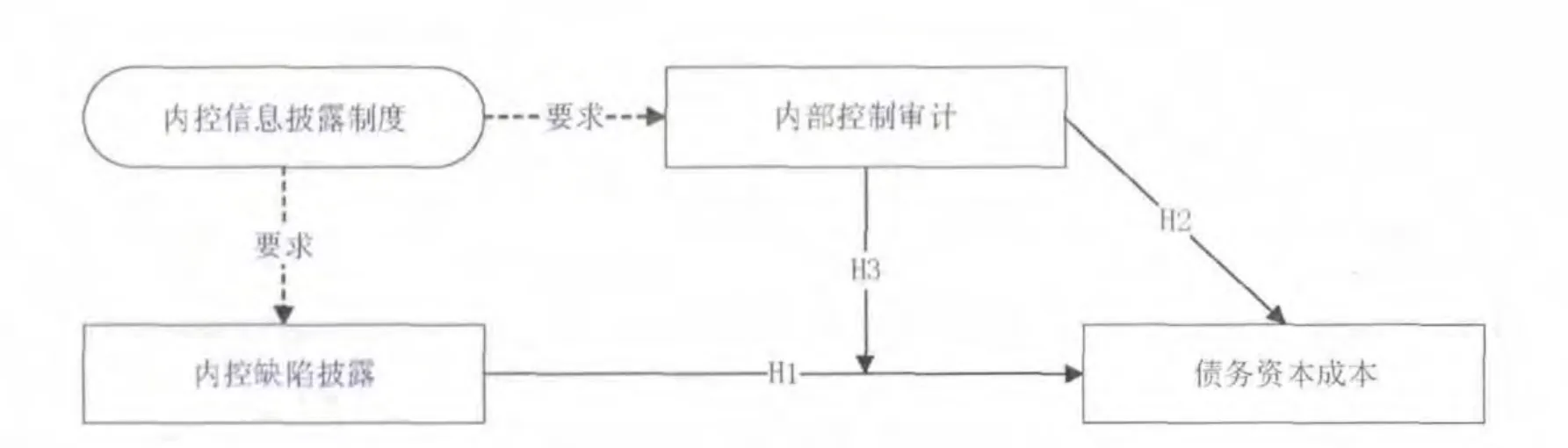

綜上所述,本文的研究假設如圖1所示。

圖1 概念模型及研究假設

三、研究設計

(一)樣本選擇

為全面解析內控缺陷披露、內控審計對債務成本的影響,探究內控信息由自愿披露轉為強制披露這一制度變革的合理性,本文以2011年滬市A股主板披露內部控制自我評估報告的上市公司為研究對象。原因有以下3點:(1)2011年是探討內控審計對債務成本影響和調節作用的最佳時機,既能為探究內控審計的作用提供最新的經驗證據,也是探究其作用的最后機會,因為2012年是我國內控信息披露制度轉型的時間節點,自此上市公司內控信息披露開始逐步由自愿階段轉入強制階段。(2)公司2011年內控缺陷披露與內控審計情況主要對下一年即2012年的債務成本產生影響,而上市公司2012年財務數據是目前所能獲得的最新數據。(3)與深市相比,滬市多為中大盤股,公司規模相對較大,內控信息披露制度相對完善,更能保證內控缺陷得到有效發現并準確界定。

由于金融、保險行業的上市公司內部控制要求比一般上市公司更加嚴格,會導致研究結果產生偏差,本文在樣本選擇上首先剔除了金融、保險行業上市公司,同時還剔除了數據缺失和ST、*ST上市公司。本文使用的財務數據主要來自CSMAR數據庫,非財務數據則通過手工收集。手工收集的數據來源包括樣本公司在上海證券交易所和巨潮資訊網上披露的年度財務報告、內部控制自我評價報告和內控審計報告。經過以上處理,本文得到有效樣本總量為391個。下文的數據統計、處理主要運用Excel和SPSS19.0。

(二)研究變量

1.被解釋變量

由于我國上市公司沒有提供不同類別的債務利息(如銀行貸款、債券、應付票據以及其他非銀行機構貸款),因此我們沿用蔣琰[22]采用的方法計算公司債務成本COD,公式為:

COD=利息總支出/期初、期末長短期負債總額的平均值

其中,短期負債包括資產負債表中的短期借款和一年內到期的長期借款,長期負債包括長期借款、應付債券、長期應付款及其他長期負債。值得說明的是,本文計算債務成本和控制變量所需的財務數據均來自于樣本公司2012年年度財務報告,因為2011年上市公司內控缺陷披露、內控審計,影響的是2012年的債務成本。

2.解釋變量

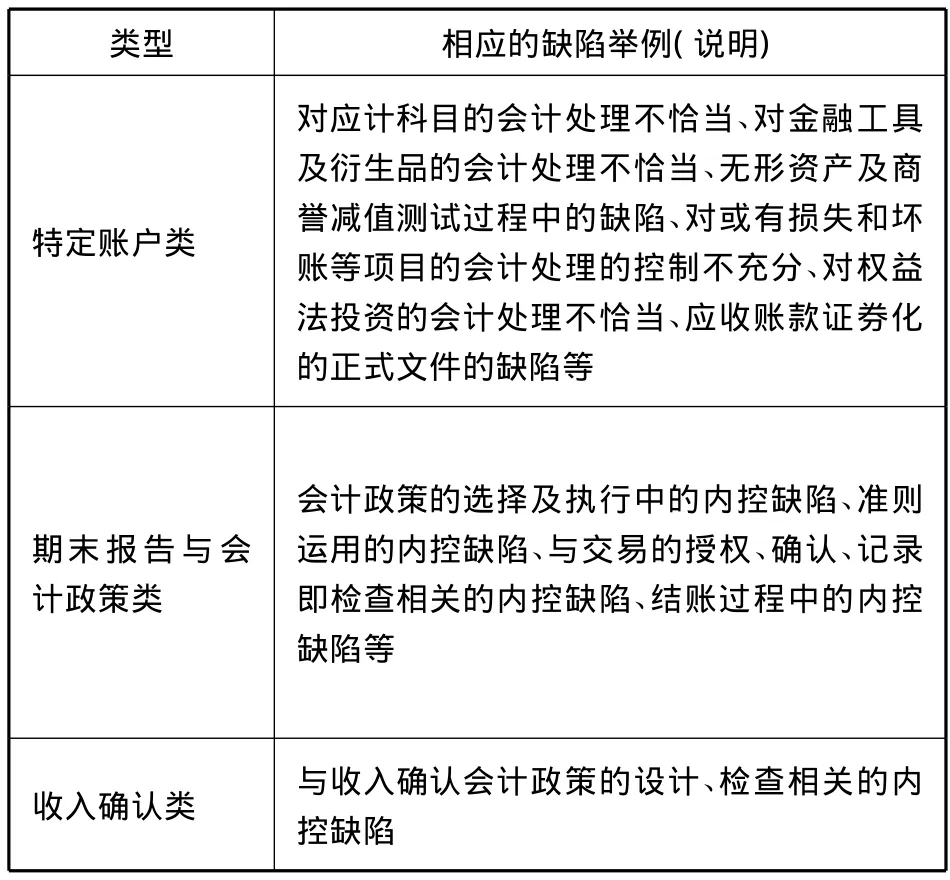

對于內控缺陷披露(ICD_DIS)的界定,本文主要借鑒Ge和 McVay、田高良等的研究思路[28-29],并結合我國上市公司內部控制自我評價報告披露的具體特點,用上市公司是否在內部控制自我評價報告中披露實質性缺陷來反映內控缺陷披露,當上市公司在2011年內部控制自我評估報告中披露了實質性缺陷,則ICD_DIS=1,否則為0。實質性缺陷的界定如表1所示。

對于內控審計(ICA)的界定,本文用上市公司是否披露內控審計報告來反映。如果上市公司在2011年披露了內控審計報告,則ICA=1,否則為0。

3.控制變量

根據Ashbaugh-Skaife等、Dhaliwal等和孔凡峰等相關文獻[7,9-10],本文主要選取以下幾個債務成本的影響因素作為控制變量加入模型:公司規模、資產負債率、資產凈利率、營業收入增長率、總資產周轉率和利息保障倍數。

表1 實質性缺陷的界定

公司規模:規模大的公司財務實力較強,能夠抵御較大的財務風險,違約風險也較低,在市場上就會擁有較高的聲譽和較好的公司形象,因此,其債務成本可能低于規模小的公司。

資產負債率:資產負債率越高,公司的財務風險就越高,違約風險也就越高,因此,債權人為保護自身利益通常會要求較高的投資回報率。

資產凈利率:資產凈利率較高的公司盈利能力較強,違約風險較小,債務成本可能會比較低。

營業收入增長率、總資產周轉率:二者反映了公司的發展和營運能力,公司的發展能力和營運水平越高,其債務成本可能就越低。

利息保障倍數:利息保障倍數較高的公司具有充裕的現金流償還到期債務,財務風險會較低,因此債務成本可能會較低。

本文研究模型中涉及的變量定義或計算公式如表2所示。

表2 研究變量匯總

(三)研究模型

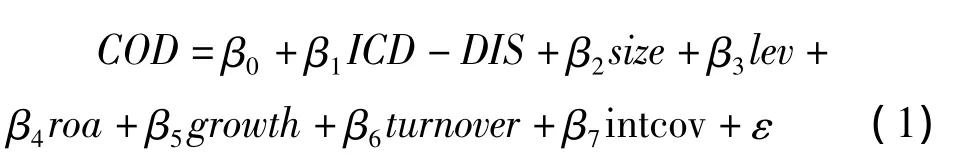

為研究內控缺陷披露與債務成本之間的關系,并檢驗假設1,本文借鑒Dhaliwal等和孔凡峰的研究[7,9],構建如下研究模型:

為研究內控審計與債務成本之間的關系,并檢驗假設2,本文借鑒肖智雄和張然等的研究[25,30],構建如下模型:

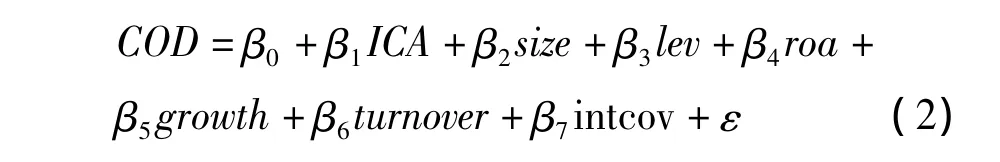

為研究內控審計在內控缺陷披露與債務成本關系中的調節作用,構建如下模型:

其中,COD為債務成本,ICD_DIS為內控缺陷披露,ICA為內控審計,ICD_DIS*ICA為內控缺陷披露與內控審計的交互項,size、lev、roa、growth、turnover、intcov為控制變量。

四、實證檢驗與結果分析

(一)描述性統計

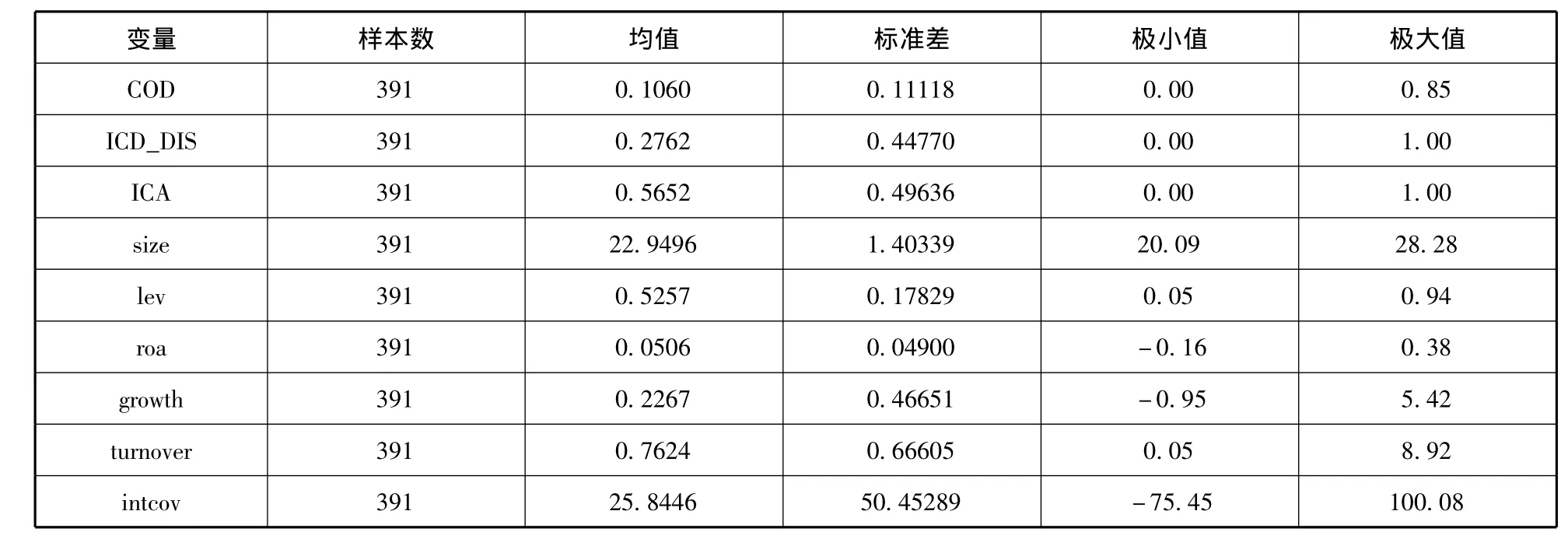

對研究變量進行的總體描述性統計如表3所示。樣本公司的平均債務成本是10.6%,披露內控缺陷的公司占27.62%;實施內控審計的公司占56.52%,超過半數。分別從內控缺陷披露和內控審計兩個角度對樣本公司進行分類,并對樣本公司的債務成本進行分類描述性統計和獨立樣本t檢驗,結果如表4所示。由表4可知,披露內控缺陷的上市公司的債務成本顯著大于未披露組(t=3.223,p=0.001),與H1是一致的。經過內控審計的上市公司的債務成本小于未審計組,但差異并不顯著(t=-1.236,p=0.217),與 H2并不一致。

表3 變量總體描述性統計

表4 獨立樣本t檢驗結果

根據上市公司是否披露內控缺陷而且是否進行內控審計,將樣本進一步分成ICD_DIS=1且ICA=1、ICD_DIS=1 且 ICA=0、ICD_DIS=0且ICA=1、ICD_DIS=0且ICA=0四類,并對樣本公司的債務成本進行獨立樣本t檢驗,結果如表5所示。當上市公司披露內控缺陷時,經過內控審計公司的債務成本小于未審計組,但差異并不顯著(t=-0.532,p=0.596);當上市公司未披露內控缺陷時,經過內控審計公司的債務成本同樣小于未審計組,而且差異顯著(t=-1.694,p=0.092)。內控審計并不會必然導致上市公司的債務成本降低,還可能與上市公司是否披露內控缺陷有關,下文將對這個問題進行深入分析。

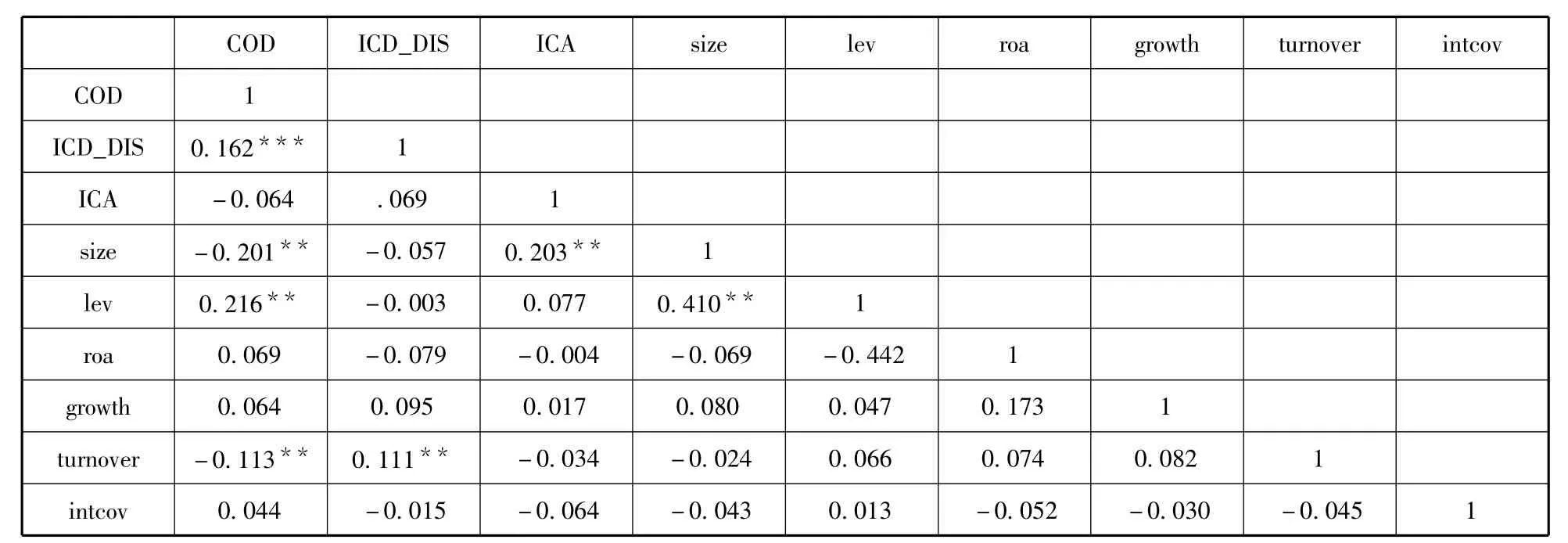

(二)相關分析

通過相關分析,初步考察變量之間的關系,結果如表6所示。由表6可知,內控缺陷披露與債務成本之間存在顯著的正相關關系,相關系數為0.162,p<0.01,H1初步獲得了支持。內控審計與債務成本之間的相關系數為-0.064,為負相關,但并不顯著。初步來看,H2未獲得支持。公司規模與債務成本之間存在顯著的負相關關系,相關系數為-0.201,p<0.01;資產負債率與債務成本之間存在顯著的正相關關系,相關系數為0.216,p<0.01;資產周轉率與債務成本之間存在顯著的負相關關系,相關系數為-0.113,p<0.05,此3個控制變量與債務成本之間的關系符合理論預測。資產凈利率、營業收入增長率、利息保障倍數與債務成本之間的關系與理論預測的方向并不一致,對此下文將繼續關注。

表5 進一步獨立樣本t檢驗結果

表6 相關分析結果

(三)內控缺陷披露、內控審計的影響作用分析

為進一步驗證H1、H2,運用模型(1)和模型(2),以債務成本為因變量,分別以內控缺陷披露、內控審計為自變量,并引入控制變量,進行多元線性回歸分析,結果如表7所示。

由表7可知,內控缺陷披露對債務成本具有顯著的正向影響(β=0.134,t=2.723),上市公司披露內控缺陷會顯著提高其債務成本,H1得到了支持。上市公司內控缺陷的披露會降低債權人對公司財務信息質量和整體風險控制能力的信心,從而使債權人提高投資的風險補償,最終導致上市公司的債務融資成本上升。

內控審計對債務成本具有負向影響,但并不顯著(β=-0.019,t=-0.382),即上市公司進行內控審計并不會顯著降低其債務成本,H2并未得到支持,內控信息強制披露制度的經濟后果并沒有得到有效體現。這主要可能是由于在內控信息向強制披露轉型的初期,越來越多的公司開始進行內控審計,弱化了內控審計的信號傳遞作用。此外,當前我國資本市場上注冊會計師與上市公司串通舞弊的事件時有發生,也導致市場對內控審計的公信力產生疑問,降低了內控審計應有的作用。

公司規模(β =-0.117,t=-2.173)、資產周轉率(β=-0.106,t=-2.153)對債務成本具有顯著的負向影響,即上市公司規模越大,資產周轉率越高,其債務融資成本越低。資產負債率對債務成本具有顯著的正向影響(β=0.192,t=3.166),即上市公司資產負債率越高,債務成本越高。資產凈利率、營業收入增長率、利息保障倍數對債務成本的影響不顯著。回歸分析得出的結論與相關分析基本一致。

表7 內控缺陷披露、內控審計的影響作用結果

(四)內控審計的調節作用分析

為驗證H3,探究內控審計在內控缺陷披露與債務成本之間的調節作用,運用模型(3),以債務成本為因變量,依次引入控制變量、內控缺陷披露與內控審計、二者的交互項作為自變量,進行分層多元回歸分析,結果如表8所示。

由表8可知,在3個回歸模型中各變量的VIF最大值為3.022,表明回歸模型不存在嚴重的多重共線性問題。首先以債務成本為因變量,控制變量為自變量,構建模型3a。然后在模型3a中引入內控缺陷披露與內控審計,形成模型3b,R2的變化顯著(ΔR2=0.018),模型的解釋力得到顯著增加,而且內控缺陷披露對債務成本的正向影響是顯著的(β=0.137,t=2.765),這進一步驗證了H1。為探究內控審計的調節作用,在模型3b中引入內控缺陷披露與內控審計的交互項,最終形成模型3,R2的變化并不顯著(ΔR2=0.000),這表明交互項并沒有顯著增加方程的解釋力,而且交互項對債務成本的影響并不顯著(β=-0.02,t=0.24)。由此來看,尚無證據表明內控審計在內控缺陷披露與債務成本之間存在顯著的調節作用,H3未得到支持。這可能的原因在于:債權人對經過內控審計且未披露內控缺陷的上市公司的財務信息和內部控制質量具有較高的認可程度,從而會要求較低的資金回報率,最終降低上市公司的債務成本;債權人對經過內控審計且披露了內控缺陷的上市公司的財務信息和內部控制質量會產生更加嚴重的懷疑,從而會要求更高的風險補償,最終提高上市公司的債務成本。正是這兩種反向作用的相互抵消,使得內控審計在內控缺陷披露與債務成本之間的調節作用并不顯著。

表8 內控審計的調節作用檢驗結果

(五)進一步分析

通過多元分層回歸發現,內控審計在內控缺陷披露與債務成本之間并不存在顯著的調節作用。為進一步探究內控審計對債務成本的影響,將樣本公司分為披露內控缺陷和未披露內控缺陷兩組。以債務成本為因變量,內控審計為自變量,引入同樣的控制變量,分別進行多元回歸分析,結果如表9所示。

由表9可知,在未披露內控缺陷組中,內控審計對債務成本具有顯著的負向影響(β=-0.061,t=-1.718),這可能是因為上市公司如果未披露內控缺陷,內控審計會增強債權人認為公司不存在內控缺陷的信心,進而降低上市公司的債務成本。在披露內控缺陷組中,內控審計對債務成本具有正向影響,但并不顯著(β=0.008,t=0.086),這可能是因為上市公司如果披露了內控缺陷,進行內控審計反而會導致債權人對上市公司的財務信息和內部控制質量產生更大的懷疑,進而提高上市公司的債務成本。這說明在我國內控信息披露制度轉型的初期,內控信息披露制度和審計市場規范尚未健全,內控信息強制披露制度的有效性并未完全顯現。

表9 內控審計作用的進一步回歸結果

五、研究結論與政策建議

本文以2011年滬市A股主板披露內部控制自我評估報告的上市公司為研究對象,結合樣本公司2011年內部控制自我評估報告和內控審計報告,以及2012年年度財務報告的相關信息,運用多元線性回歸分析方法,探究內控缺陷披露、內控審計對上市公司債務成本的影響,得到以下結論:(1)內控缺陷披露與債務成本之間存在顯著的正相關關系,上市公司披露內控缺陷會顯著提高其債務成本。(2)內控審計與債務成本之間的負相關關系并不顯著,內控審計的信號作用并沒有得到市場認可,上市公司進行內控審計不會必然提高債權人對公司披露信息的信任度,進而顯著降低其債務成本。(3)內控審計在內控缺陷披露與債務成本之間存在調節作用,但并不顯著。當上市公司未披露內控缺陷時,內控審計會顯著降低公司的債務成本;當上市公司披露內控缺陷時,內控審計反而會提高公司的債務成本,但并不顯著。

根據研究結論,從上市公司、投資者和監管部門3個層面,提出以下政策建議:

第一,上市公司應建立完善的內控制度,健全內部監督體系[31],努力提高內控質量、信息披露質量,增加信息的透明度并向債權人傳遞良好的信息,最終降低債務成本。

第二,債權投資者應重視上市公司的內控缺陷披露及其審計信息,充分理解和吸收上市公司所披露的信息,提高對內控缺陷的判別及分析能力,進而提高投資決策的正確性。

第三,監管部門應加強上市公司內控信息披露的“強制”力度,引導上市公司進行高質量的信息披露;加大對審計市場上存在的不良行為的整治力度,加強審計質量監督,提高投資者對審計師的信心,以提升資本市場信息透明度。借此來切實推動內控信息披露由“自愿”向“強制”的有效轉變,充分發揮內控強制披露制度的積極作用。

[1]張國清.自愿性內部控制審計的經濟后果:基于審計延遲的經驗研究[J].經濟管理,2010(6):105-112.

[2]Munsif V Raghunandan,K D V Rama,M Singhvi.Audit Fees after Remediation of Internal Control Weaknesses[J].Accounting Horizons,2011(25):87-105.

[3]程小可,鄭立東,鐘 凱.企業內部控制缺陷披露研究綜述[J].科學決策,2013(3):79-93.

[4]Beneish M D M B.Billings.L.D.Hodder.Internal Control Weaknesses and Information uncertainty[J].The Accounting Review,2008(83):665-703.

[5]Ogneva M K R Subramanaam,K Raghunandan.Internal Control Weakness and Cost of Equity:Evidence from SOX Section 404 Disclosures[J].The Accounting Review,2007,82:1255-1297.

[6]Bhojraj S P,Sengupta.Effects of Corporate Governance on Bond Ratings and Yields:The Role of Institutional Investors and Outside Directors[J].Journal of Business,2003(3):455-476.

[7]Dhaliwal D Hogan C Trezevant R.Internal Control Disclosures,Monitoring,and the Cost of Debt[J].The Accounting Review,2011(4):1131-1156.

[8]麻嬋媛.上市公司內部控制缺陷披露對權益資本成本的影響[D].廣西:廣西大學,2012:29-35.

[9]孔凡峰.內部控制缺陷與債務成本——基于財務信息質量視角[J].廣東商學院學報,2012(3):75-82.

[10]Ashbaugh-Skaife,H,Collins D W,Kinney Jr W R.The Discovery and Reporting of Internal Control Deficiencies Prior to SOX-mandated Audits[J].Journal of Accounting and Economics,2007,44:166-192.

[11]Krishnan J.Audit Committee and Internal Control:An Empirical Analysis[J].The Accounting Review,2005,80:649-675.

[12]Biddle,Giiles Hilary.Accounting Quality and Finn-Level Capital Investment[J].The Accounting Review,2006,81:963-982.

[13]Hammersley J,L Myers,C Shakespeare.Market Reactions to the Disclosure of Internal Control Weaknesses and to the Characteristics of Those Weaknesses under Section 302 of the Sarbanes-Oxley Act of 2002[J].Review of Accounting Studies,2008(13):141-165.

[14]方紅星,孫 翯,金韻韻.公司特征、外部審計與內部控制信息的自愿披露——基于滬市上市公司2003—2005年年報的經驗研究[J].會計研究,2009(10):44-52.

[15]林 斌,饒 靜.上市公司為什么自愿披露內部控制鑒證報告?——基于信號傳遞理論的實證研究[J].會計研究,2009(2):45-52.

[16]周勤業,王 嘯.美國內部控制信息披露的發展及其借鑒[J].會計研究,2005(2):32-35.

[17]張 軍,王軍只.內部控制審核與操縱性應計項——來自滬市的經驗證據[J].中央財經大學學報,2009(2):92-96.

[18]張龍平,王軍只,張 軍.內部控制鑒證對會計盈余質量的影響研究[J].審計研究,2010(2):83-90.

[19]吳益兵.內部控制審計、價值相關性與資本成本[J].經濟管理,2009(9):64-69.

[20]崔 偉.公司治理與債務成本——來自深交所A股上市公司的經驗研究[J].財會通訊,2008(1):73-77.

[21]Admati A A Noisy Rational Expectations Equilibrium for Multi-asset Securities Markets[J].Econometrica,1985,53:629-658.

[22]蔣 琰.權益成本、債務成本與公司治理:影響差異性研究[J].管理世界,2009(11):144-155.

[23]DeFond M,Jiambalvo J.Debt Covenant Violations and Manipulation of Accruals[J].Journal of Accounting and Economics,1994(17):145-176.

[24]方紅星,施繼坤.自愿性內部控制鑒證與權益資本成本——來自滬市A股非金融類上市公司的經驗證據[J].經濟管理,2011(12):128-134.

[25]張 然,王會娟,許 超.披露內部控制自我評價與鑒證報告會降低資本成本嗎?——來自中國A股上市公司的經驗證據[J].審計研究,2012(1):96-102.

[26]施繼坤.內部控制鑒證、審計師聲譽與權益資本成本——基于2009-2010年A股上市公司的經驗分析[J].云南財經大學學報,2012(4):139-147.

[27]Lambert R C,Leuz,R E Verrecchia.Accounting Information,Disclosure,and the Cost of Capital[J].Journal of Accounting Research,2007,45:385-420.

[28]W Ge,S McVy.The Disclosure of Material Weakness in Internal Control after the Sarbanes-oxley Act[J].Accounting Horizons,2005(19):137-158.

[29]田高良,齊保壘,李留闖.基于財務報告的內部控制缺陷披露影響因素研究[J].南開管理評論,2010(4):134-141.

[30]肖智雄.內部控制審計對會計信息質量和融資成本的影響研究[D].重慶:西南大學,2011:31-36.

[31]張風梅.健全企業內部控制制度與完善企業內部控制對策[J].科學決策,2008(10):139.