基于前景理論的銀行業風險承擔行為實證研究

胡 娟

(中南財經政法大學金融學院,武漢430073)

1 問題的提出

現有的關于銀行風險承擔行為的文獻多數都是建立在傳統的完全信息和完全理性的假設前提下,由此發現決定商業銀行過度風險承擔行為的影響因素包括:銀行資本監管、不完善的公司治理機制、市場競爭的加劇和社會法律環境等。這些因素都未能考慮到風險承擔決策是建立在人的主觀判斷的基礎之上,銀行經理的風險感知能力、對待風險的態度和風險偏好都會影響風險決策。所以行為金融也成為影響銀行風險承擔的主要因素之一。

如果說傳統決策理論更多思考“人們應該如何決策”,卡尼曼為代表的行為經濟學家則更多的考察“人們實際上是怎樣決策的”。從人的角度研究經濟學,認為人為了追求自身利益最大化,對信息進行全面判斷和抉擇,形成最優決策。行為經濟學比以往的一些理論更準確描述了人們在不確定情況下的決策行為。傳統理論通常認為風險承擔和后果值與均值之間的離差相關,但是Fishburn(1977)卻發現風險承擔與后果值距離目標值的大小相關性更大。隨后,Kahneman and Tversky(1979)宣稱前景理論是影響商業銀行風險承擔行為的主要因素。根據這一理論,當低于目標值時決策者偏向于追求高風險,而當高于目標值時則傾向于規避風險。Payne等(1980 and1981)的研究證實了Kahneman and Tversky的結論。因此,基于前景理論,距參照標值的差距會影響個人對風險承擔的態度。

Fiegenbaum and Thomas(1988)分析了1960~1979年包括商業銀行在內的多個行業的風險回報特征。他們分別用了資本利潤率(ROE)和ROE的方差來衡量收益和風險,以此來研究預期理論是否能夠很好地解釋以前的高收益低方差和低收益高方差之間的關系。他們計算各行業中一段時間內每個企業的年均ROE,并據此區分這些企業,給哪些高于ROE中位數的企業賦予較高的數值(H),對那些低于中位數的企業賦予較低的數值(L)。再用相同的方法,計算出ROE的方差并對企業排序,也用H和L進行賦值,如果某個企業被標記為HL則意味著它有較高的ROE和低的方差。然后計算每個行業的負相關比率(HL+LH)/(HH+LL)。他們的結論表明風險和收益之間存在負的相關性,從而驗證了前景理論。

Fiegenbaum and Thomas(1988)之后,Jegers(1991)適用比利時1977~1982年間幾個行業的的財務數據分析了風險和收益之間的關系。其方法是計算出每個企業的年均收益并據此排序,將這些企業分為兩組,低于目標值組高于目標值組。然后計算了收益與風險之間的Spearman’s秩相關系數。結論表明風險與收益正相關。

繼Fishburn(1977)and Fiegenbaum and Thomas(1988)之后,Johnson(1994)使用行為金融學的框架將研究聚焦于銀行的風險決策。他試圖解釋產出變量及其與目標值差距之間的關系并找到一個適合商業銀行的參照值。他的分析樣本涵蓋了1970~1989年間美國的商業銀行。將風險定義為產出的標準差,使用ROA,ROE和主要資本比率這些常用的收益指標。他進一步將目標值定義為收益變量的中位數值,并根據中位數值將銀行分為2組。又計算出標準差和距目標值差距間的相關系數。他計算的肯塔爾相關系數表明,低于目標值組的結論與Fishburn對風險的衡量和預期理論是一致的。他進一步建議,在實際操作中可以將收益率作為參照值。低值組的結論還表明所在地區和銀行規模也是影響結論的主要因素。在高值組中,距參照目標值距離和距均值的離差之間沒有相關性。

Godlewski(2004)使用累計預期理論實證研究了銀行業的風險承擔行為。他分析了1996~2001年間兩個新興市場經濟體(東南亞和拉丁美洲)的商業銀行。他的結論初步揭示了累計預期理論作為影響銀行風險承擔行為重要因素之一的有效性和相關性。總體上看,他的結論表明高值組的銀行呈現出風險厭惡特征。

2 研究方法與數據

2.1 研究思路

本文的目的在于將行為金融的分析方法納入我國商業銀行風險承擔決策的研究中。從而發現銀行風險承擔行為決定因素中除傳統變量以外的決策因素。在前景理論的框架下對商業銀行風險承擔行為研究的現有成果非常鮮見,本文依循Johnson(1994)和Godlewski(2004)等的主要方法和思路研究了我國商業銀行風險承擔行為與收益變動、未來潛在損失和成本變動之間的關系。本文選取了我國2000~2013年間共249家商業銀行的數據,數據來源于國泰安數據庫。從收益層面和潛在損失層面分別選擇了三個維度,共6個維度,并在每個維度上按照與參照值的離差將所有銀行分為兩組:高值組與低值組,然后對不同組別的銀行風險承擔與距參照值離差之間的關系進行實證研究,分別計算距參照值變量和變量標準差之間的肯塔爾系數并據此分析盈虧變動對我國商業銀行風險承擔行為的影響。為了進一步驗證框定效應,本文分別對盈利和損失兩個層面的變量進行了交差檢驗。結果與已有結論基本一致,即當商業銀行進行風險承擔決策時,如果用盈利范圍來框定,銀行是風險規避的,當用損失來框定時,是風險喜好的。

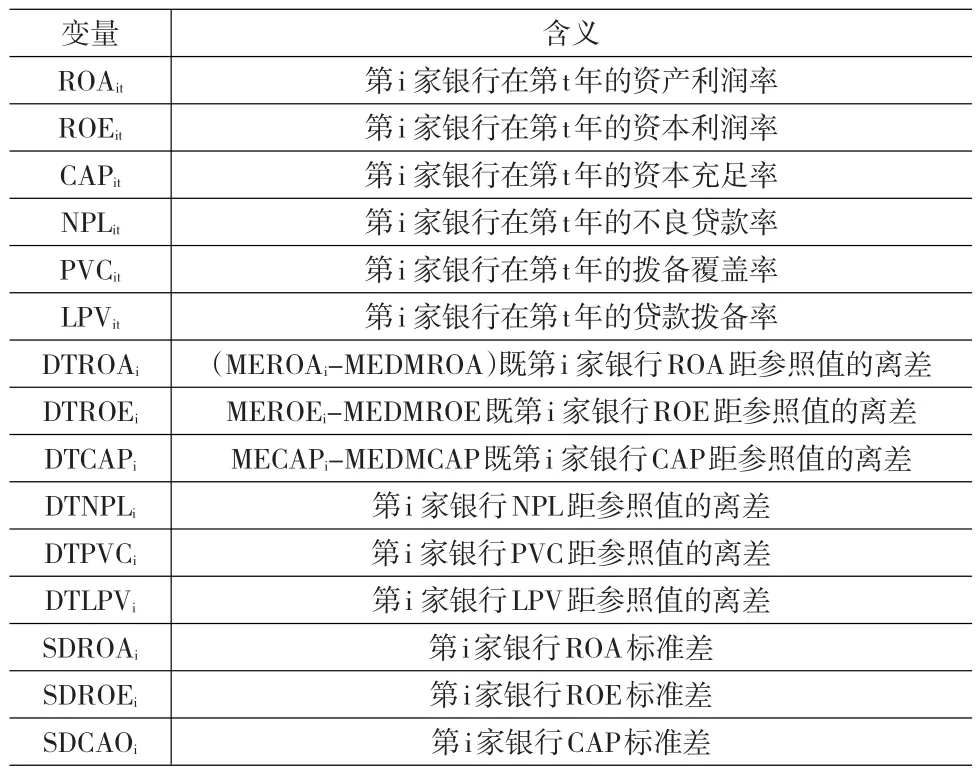

2.2 變量解釋

本文依循Fishburn(1977),Fiegenbaum and Thomas(1988),Johnson(1994)and Godlewski(2004)的方法和思路,選取了我國2000~2013年間共249家商業銀行作為研究樣本剔除了政策性銀行、外資銀行和沒有數據的銀行,數據來源于國泰安數據庫和各銀行的年度報告。在收益衡量指標上,選擇了傳統的資本利潤率(ROE)來代表股東視角,資產利潤率(ROA)反映管理者的視角,以及資本充足率(CAP)反映股東、管理人員和監管當局的視角。同時,本文還使用了用于衡量可能損失的指標,不良貸款率(NPL)反映銀行的潛在損失、撥備覆蓋率(PVC)和貸款撥備率(LPV)用來反映銀行經理對風險的預計和準備金對風險的覆蓋程度。同時,按照前景理論,我們以價值函數反映商業銀行決策者主觀感受的價值,它與參照值有關,最終后果值相對于這個參照值的離差即為不同的盈虧變化,這種變化將改變人們對價值的直觀感受,從而改變決策者的風向偏好。所以在本研究中我們借鑒Johnson(1994)的結論,以樣本銀行中位數值作為參照值,后果值與中位數值之間的離差表示盈虧的變化,同時使用各變量的標準差衡量風險水平。因此,各變量后果值的標準差將與距參照值的離差相關。數據實證分析中使用的各變量含義如表1所示。

表1 變量解釋

其中,MEROAiMEROEiMECAPiNPLitPVCitLPVit是以各銀行ROA、ROE、CAP、NPL、PVC 、LPV時間序列值計算出的中位值。MEDMROA MEDMROE MEDMCAP MEDMNPL、MEDMPVC、MEDMLPV是對上述各變量再取中位值作為參照值。這樣就得到六個維度:維度1-ROA、維度2-ROE、維度 3-CAP、維度 4-NPL、維度 5-PVC、維度6-PLV。然后根據參照值可以將所有的銀行分別在這六個維度上分為兩組:高值組和低值組,分別包括高于參照值的銀行和低于參照值的銀行。

3 實證結果與分析

我們對六個維度分為盈利和損失兩個層面,對他們的離差值和標準差分別計算肯塔爾相關系數。肯塔爾相關系數是衡量兩個變量之間相關強度的指標。它計算數據的秩,系數在+1到-1之間。系數為+1表示變量間完全相關,-1則表示完全不相關。

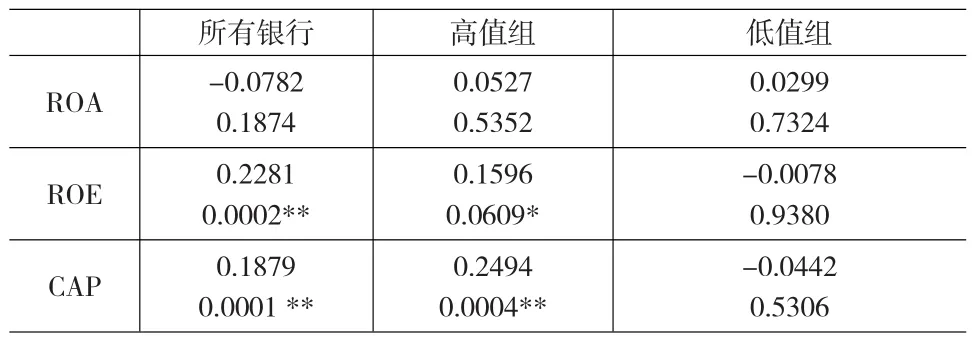

3.1 盈利層面的維度分析

對盈利層面維度1至維度3的數據分析結果如表2所示。

表2 盈利層面的KENDALL'S系數

數據分析表明,從盈利層面看,對于全體銀行組和高值組,距參照值離差與標準差之間的肯塔爾系數為正,既收益距參照值越大,其標準差也越大。并且ROE和CAP兩個維度的系數在1%或5%的水平呈現統計上的顯著性,僅在ROA維度上不具有統計上的顯著性。這一結果說明高值組銀行在ROE和CAP兩個維度上表現出顯著的風險厭惡特征。原因是收益較高,資本充足率較高(距參照值離差大)的銀行面臨的股東以及來自監管機構的監管預警壓力較小,銀行抵御風險的能力較強,銀行作為盈利性機構有充分的激勵通過投資高風險項目來獲得高收益;收益和資本充足率優勢較小(距參照值離差小)的銀行經理由于面對較大的監管預警壓力會選擇低風險項目。對于低值組銀行三個維度上肯塔爾系數都不顯著,但在ROE和CAP兩個維度上系數為負,表明低值組銀行風險厭惡特征較弱,距參照值離差大(離差值小),標準差反而大,意味著銀行已實現的虧損大,經營情況差,則傾向于更加冒險的風險承擔行為。

3.2 損失層面的維度分析

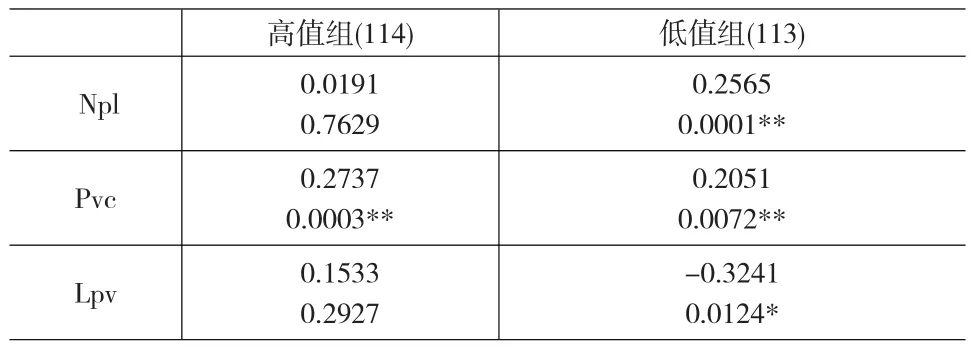

表3 損失層面的KENDALL'S系數

在損失層面的三個維度上,各后果值距參照值的離差大小表明了銀行面臨的未來貸款損失的可能性,不良貸款率距參照值的大小代表貸款根據會計制度規定在資產負債表上已經確認的可能損失,撥備覆蓋率和貸款撥備率距參照值的大小則代表銀行經理對未來可能面臨風險的態度。

從損失層面的分析來看,在不良貸款率、撥備覆蓋率和貸款撥備率三個維度上,我們觀察到較復雜的結果。對于高值組銀行只有撥備覆蓋率維度上的肯塔爾系數顯著為正,而在不良貸款率和貸款撥備率兩個維度上不具有統計上的顯著性。而對于低值組銀行,損失層面三個維度的系數都很顯著,考慮到在貸款撥備率維度上各家銀行的數據缺失較多(僅30家銀行數據)參考價值不大,因此可以認為低值組銀行在損失層面肯塔爾系數顯著為正,說明低值組銀行有很強的偏好風險傾向。即銀行面臨的未來可能性損失越大(離差值大),就越傾向于承擔較高的風險,而當銀行決策者認為潛在的損失可能性降低時,則傾向于較小的風險承擔行為。

3.3 盈利和損失層面的交差實證分析

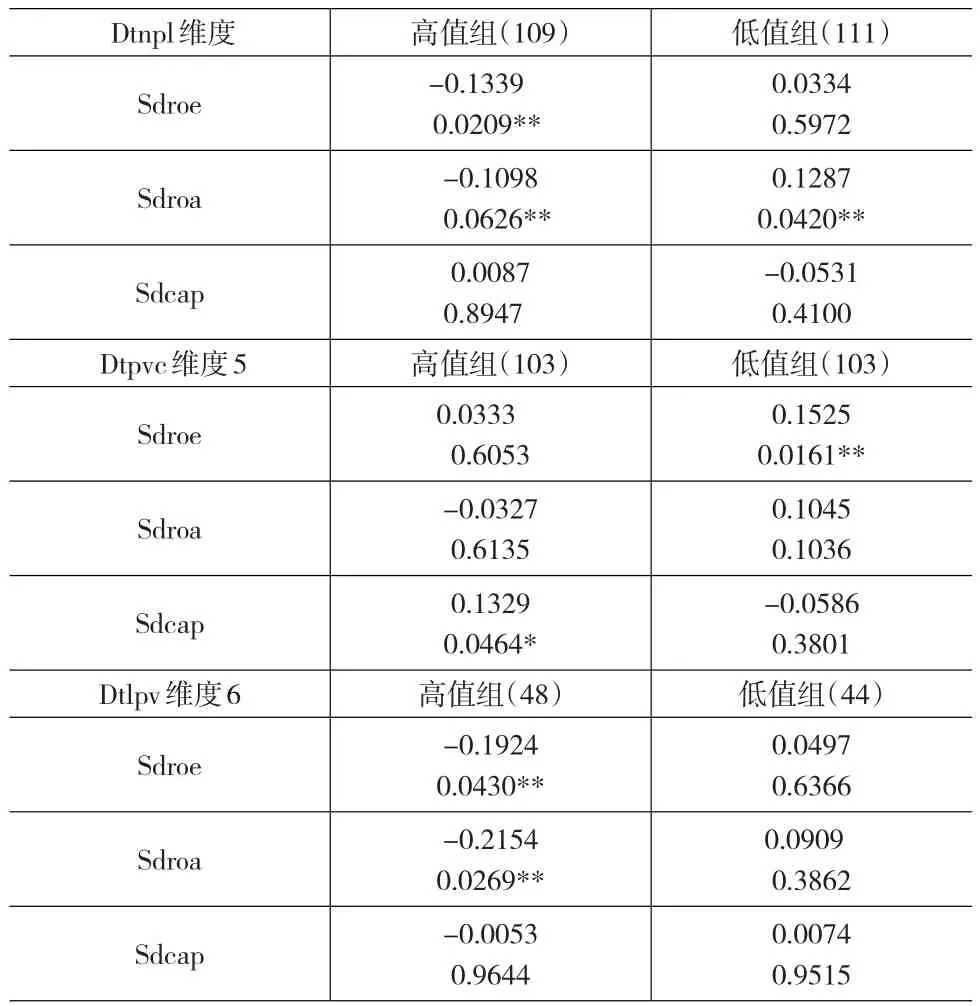

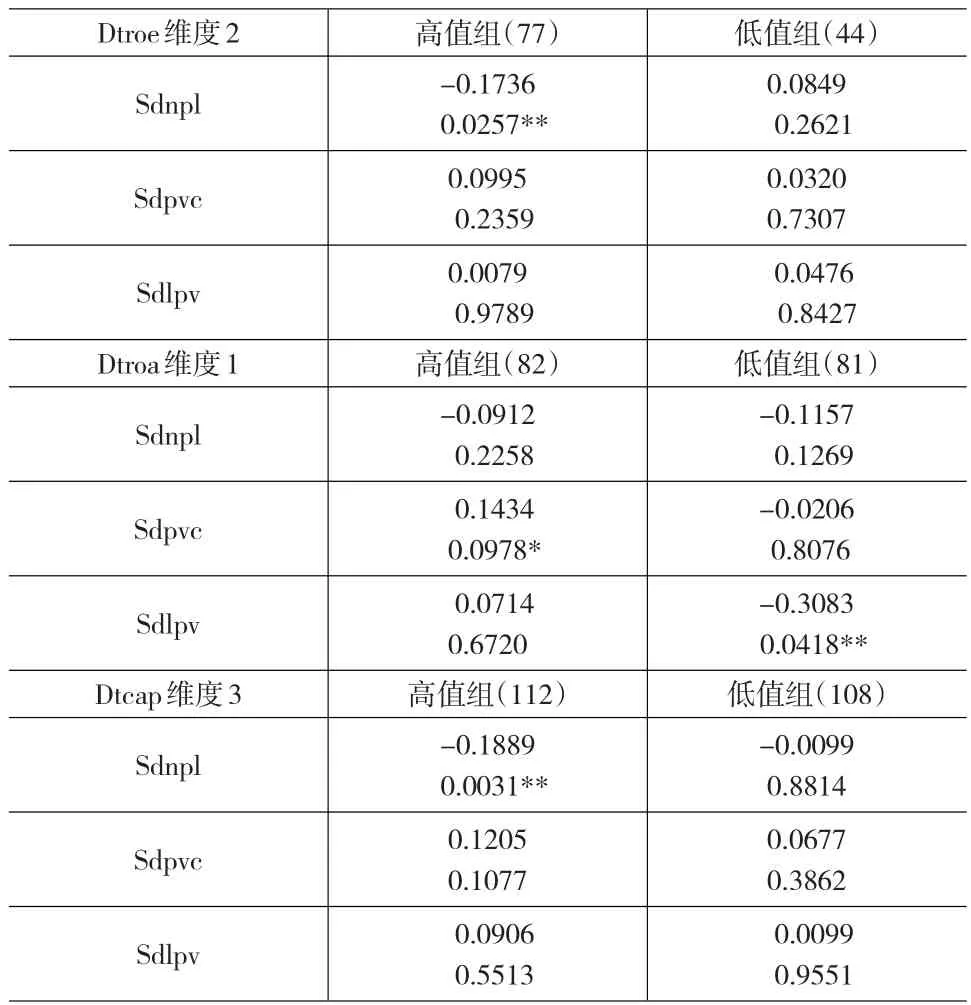

下面的表4和表5是對收益和損失兩個層面各維度變量進行的交差檢驗。目的是對前景理論中的框架問題進行研究。前景理論認為,相同的選擇可能會以不同的方式實現,從而會影響企業的風險偏好。為此,在表4中,計算了收益層面各維度的標準差(SDROA SDROE SDCAP,)和損失層面各維度距參照值離差(DTNPL DTPVC DTPLV維度4~6)之間的肯塔爾系數。在表5中則相反,分別計算損失層面各維度標準差(SDNPL SDPVC SDPLV)與收益層面各維度距參照值離差(DTROA DTROE DTCAP即維度1~3)之間的肯塔爾系數。

從表4的分析結果來看,我們觀察到高值組中維度4和維度6肯塔爾系數顯著為負,說明在損失層面,高值組銀行在面對可能的貸款損失和損失覆蓋率(成本)兩個維度上表現出明顯的風險厭惡,即潛在損失大、成本高,風險承擔選擇上越傾向于謹慎,之所以在各維度上離差值與CAP的標準差的肯塔爾系數顯著性很弱,原因在于即使銀行面臨的潛在損失和損失彌補成本較低,但是監管當局對資本充足率的剛性要求限制了其波動,特別是對于資本充足率低于參照值的銀行機構,因考慮到監管懲罰壓力的增大,可能會降低風險傾向而不是傾向冒險。

表4 損失對盈利的肯塔爾系數表

在低值組,我們僅觀察到維度4和維度5分別對ROA和ROE標準差有顯著為正的肯塔爾系數表明低值組銀行從損失層面進行風險決策時因為未來潛在損失和損失成本在參照值以下,所以有更大的空間尋求高風險的項目,但是顯著性不及高值組。

表5 盈利對損失的肯塔爾系數表

表5的數據分析顯示,對于高值組銀行,我們在三個維度上都分別觀察到與相應的顯著為負的肯塔爾系數。分別是,ROA距參照值的離差與撥備覆蓋率的標準差,ROE距參照值離差、CAP距參照值離差與不良貸款率的標準差都顯著為負,表明了高值組銀行各利益相關方的風險厭惡行為具有一定的統計上的顯著性,而其他系數的不顯著也說明這一風險厭惡的特征并不是非常明顯。

在低值組銀行中僅觀察到DTROA和SDLPV這一對變量的系數顯著為正,表明低值組銀行傾向冒險的風險偏好,但因為其他變量的系數均不顯著,所以這一特征也不明顯。

綜合以上數據分析結果,在收益層面高值組銀行有明顯的風險厭惡特征,而就損失層面而言,低值組銀行具有顯著的承擔風險偏好。這一結論與已有文獻的結論一致,并且通過收益和潛在損失兩個層面更進一步揭示了商業銀行對盈利變動和可能損失的敏感程度。盈利能力較好的銀行(收益高值組)收益的變動對其風險承擔行為的影響更顯著,當考慮潛在損失時,成本較低的銀行(損失低值組)風險承擔行為的敏感性更高。

4 結論

本文著重從實證角度分析了銀行管理層行為對風險承擔影響的內在機制。結果表明現有文獻中使用變量后果值分析影響銀行風險承擔因素的方法是有其局限性的,財富值的變化也是影響商業銀行決策者進行風險承擔決策的重要因素。本文使用實證研究的方法檢驗了行為金融理論在銀行風險承擔選擇方面的適用性。本文的主要結論支持了現有文獻的結論(Fishburn(1977)measure of risk and Kahneman and Tversky(1979)):銀行收益距參照值的離差與銀行的風險承擔行為相關,高值組銀行傾向于保守的風險承擔行為,低值組銀行則傾向于冒險的風險承擔行為。還進一步發現我國盈利能力較好的銀行(收益高值組)收益的變動對其風險承擔行為的影響更顯著,當考慮潛在損失時,成本較低的銀行(損失低值組)風險承擔行為的敏感性更高。

[1]Risk-Taking Behaniour of Islamic Banks:Applicalion of Prospect Theory[J].Qualitative Rdeearch in Financial Markets,2012,4(2).

[2]孔德蘭,董金.公司治理機制對商業銀行風險承影響的實證分析[J].中央財經大學學報,2008,(11).

[3]林川,曹國華.中國商業銀行盈余管理研究——一個前景理論視角的解釋[J].金融論壇,2012,(11).

[4]李燕平,韓立巖.特許權價值、隱性保險與風險承擔—中國銀行業的經驗分析[J].金融研究,2008,(1).

[5]許友傳.信息披露、市場約束與銀行風險承擔行為[J].財經研究,2009,(12).

[6]周超,張笑宇.基于前景理論的商業銀行信貸決策研究[J].金融與經濟,2013,(7).