創業板公司高管減持過程中的送轉股行為研究

戚擁軍++宋夢佳++王思遙

【摘 要】 文章以2013年12月31日以前上市的創業板公司為樣本,以2010—2014年為事件研究窗口,從送轉傾向和送轉比例兩方面研究了創業板公司高管減持問題,結果表明:高管減持公司的送轉傾向大于未減持公司,并且其減持比例和套現金額越大,公司送轉的可能性就越大;高管減持公司的送轉比例同樣也大于未減持公司,并且高管的減持比例和套現金額越大,公司的送轉比例就越高。該項研究的政策意義包括監管部門需要對投資者加強教育,使其真正理解送轉分配方式的本質和經濟含義,不再去熱炒所謂的“高送轉”概念;同時也應對上市公司利用募集資金轉增股本的行為適當加以限制,進而有效抑制創業板公司普遍存在的配合高管人員減持套現的送轉行為。

【關鍵詞】 高管人員; 送轉股; 減持

中圖分類號:F275.5 文獻標識碼:A 文章編號:1004-5937(2015)16-0061-05

一、引言

以“三高(高價發行、高市盈率和高超募資金)”發行著稱的創業板自上市以來,其股價相對于主板而言一直處于高位。與主板不同的是,創業板公司的許多高管在上市之前持有大量的原始股份;上市之后,他們的賬面財富急劇膨脹,因而被戲稱為“創富板”。我國公司法規定,高管人員在任職期間每年轉讓的股票不得超過其所持本公司股份總數的25%。為了盡早將這些紙上富貴變成真實的財富,創業板的高管甚至在其限售股解鎖之前出現了“扎堆”辭職的現象。離職潮重挫了廣大投資者對創業板的信心。2010年11月,深交所針對創業板公司高管集體辭職的問題果斷采取措施,適當延長了離職高管持股的鎖定期。這一措施雖然解決了創業板公司高管集體辭職的問題,拉長了高管人員的減持期限,但是不能從根本上消除高管人員瘋狂套現的問題。

在當前創業板股價普遍偏高的背景下,高管人員抓住有利時機大舉減持當然也是明智之舉。為了進一步抬高股價,獲得更多的收益,有些高管人員還會通過送股和轉增股本主動迎合投資者的非理性偏好。為此,本文以創業板為研究對象,研究高管人員減持過程中的送轉股行為。

本文的貢獻主要表現在以下方面:(1)以往的研究主要集中于送轉股行為的市場效應,忽略了其最終的目的,本文將創業板公司普遍存在的送轉行為與高管減持套現問題結合起來,探討了公司送轉行為的重要目的之一,為送轉股行為的研究提供了新的視角;(2)本文的研究結果表明,管理者為了減持套現,會通過送轉方式來迎合投資者的非理性偏好,并且其減持規模越大,送轉比例就越高。這一研究結果為監管部門加強對上市公司送轉行為和高管人員減持行為的監管提供了經驗證據。

本文其余部分的安排如下:第二部分是理論分析與研究假設,第三部分是樣本選取與研究設計,第四部分為實證結果分析,最后對全文進行總結并提出政策建議。

二、理論分析與研究假設

國外專門針對公司高管減持行為的研究文獻并不多,相關研究主要集中在定義更加寬泛的內部人交易行為,而高管減持則是一種典型的內部人交易行為。研究內部人交易的經典文獻是Manne(1966)出版的專著《內部人交易與股票市場》,其從兩個方面論證內部人交易對證券市場所產生的影響:一是內部人交易會影響股票價格,從而使得證券市場更有效地發揮作用;二是內部人交易會對公司治理產生影響,并提出內部人交易可以改善股東與內部人直接的利益沖突,從而提高公司治理的有效性。后來,Bagnoli and Khanna(1991),Fischer(1992)等研究發現,內部交易會降低公司治理的有效性,認為只有禁止內部人交易才能防范道德風險。Bebchuk and Fried(2003)的研究卻表明,內部人交易雖然會造成市場的不公平性,但能夠促使內部人努力工作,提高公司治理的有效性。

在中小板和創業板推出之前,國內上市公司高管持股比例普遍偏低,即使發生減持也不會對公司股價產生實質性的影響,因而早期的研究并不多,直到最近幾年中小板和創業板公司高管發生大規模減持后,相關的研究才有所加強。李維安等(2013)以創業板為樣本進行研究后發現,由于在股權高度集中的背景下公司內部治理機制弱化,治理的有效性在短期難以顯現,因而高管減持對公司的成長性有顯著的負面影響。顧煜等(2013)以創業板為樣本,研究了高管減持對公司業績的影響,結果表明高管減持后公司業績呈明顯下降趨勢。黃嘉成等(2013)通過對高管增減持過程中的盈余管理行為進行研究后發現,高管減持公司傾向于延遲披露壞消息或提前披露好消息,高管在減持股票過程中存在正向盈余管理行為。游春暉和厲國威(2014)的研究也發現,國內A股上市公司也存在以配合高管減持為目的的正向盈余管理行為;高管減持幅度越大,盈余管理程度越強;并且高管與董事長兩職合一的上市公司較兩職分離的上市公司,其盈余管理程度更強。

長期以來,送股和轉增股本尤其是“高送轉”一直是我國資本市場熱炒的概念,其性質類似于國外的股票股利和股票分割。Baker and Gallagher(1980)提出的“交易邊界假說”認為,股票分割是為了讓股價降低,回歸到最優價格區間,以吸引更多的投資者,增強股票的流動性。Mcnichols and Dravid(1990)提出的“信號傳遞假說”認為,股票股利和股票分割包含了上市公司未來利潤增長的信息。但是這兩種理論并不適合我國上市公司普遍存在的送轉行為,這是因為:第一,即使公司的股價超出了最優價格區間,機構投資者也有足夠的經濟實力去購買任何有投資價值的高價股,何況大多數上市公司在送轉之前其股價并未偏離所謂的最優價格區間;第二,在我國,送轉行為的信息含量并不高,信號傳遞功能并不強,有些公司在業績大幅度下滑甚至虧損的情況下仍然推出“高送轉”方案。鑒于上述理論的局限性,何濤和陳小悅(2003)提出了“價格幻覺假說”。有些學者還借鑒了Baker and Wurgler(2004)提出的“股利迎合理論”,檢驗了國內上市公司送轉行為的迎合屬性。龔慧云(2010)的檢驗結果表明,股票送轉相對于現金股利具有更高的市場溢價。因此,當上市公司有發放股利的意愿時,會迎合投資者的偏好更傾向于送股或轉增股本;同時,投資者的送轉需求對上市公司送轉比例的高低也有重要影響。易志高等(2011)研究發現,低價股溢價、小盤股溢價和公告日效應越高,公司的送轉意愿就越強,從而進一步驗證了國內上市公司廣泛存在的送轉行為具有迎合屬性。

當前,創業板公司的高管減持潮一浪高過一浪,為了提升公司的股價,獲得更多的減持收益,他們極有可能采取送轉方式來迎合投資者的非理性偏好;并且其減持的規模越大,公司的送轉比例可能就越高。為此,本文提出以下兩個假設。

假設1:高管減持公司的送轉傾向大于未減持公司,并且其減持規模越大,公司進行送轉的可能性就越大。

假設2:高管減持公司的送轉比例高于未減持公司,并且其減持規模越大,公司的送轉比例就越高。

三、樣本選取與研究設計

(一)樣本選取

本文以2013年12月31日以前上市的創業板公司為樣本,以2010—2014年為事件研究窗口,共獲得了355家上市公司的1 180組觀測值。相關數據均來自于國泰安數據庫,同一家公司的高管人員在同一年度可能會發生多次減持,本文借鑒蔡寧和魏明海(2009)的做法,將其進行合并處理。在合并處理過程中剔除了在二級市場先買入后賣出的情況,將其歸結為單純的買賣行為。此外,本文將年度減持總量小于1 000股的情況也歸結為單純的買賣行為,因為公司高管的薪酬一般都很豐厚,即使他們通過送轉行為大幅提升了公司的股價,這種小規模減持所增加的收入通常只有數千元(個別樣本公司甚至不足百元),他們應該不會為了這點蠅頭小利而煞費苦心。

(二)研究設計

1.變量設置與說明

(1)被解釋變量

是否送轉(SZ):如果樣本公司當年發生送轉行為,取值為1;否則,取值為0。

送轉比例(SZR):該指標為樣本公司當年的送股和轉增股本的比例之和。

(2)解釋變量

高管是否減持(Sell1):如果樣本公司的高管在當年減持了公司股票,取值為1,否則取值為0。

高管減持比例(Sell2):本文首先統計出歷次高管減持的股份數占公司總股本的百分比,然后分年度匯總得到該指標。

高管套現規模(Sell3):本文首先統計出歷次高管套現金額=減持數量×成交價格,然后分年度匯總套現金額。考慮到高管套現金額分布的非正態性,且部分樣本數據取值為0,本文將該數據加上1后再取自然對數得到該指標,即Sell3=Ln(套現金額+1)。該指標從套現金額角度衡量公司高管的減持規模,是對高管減持比例(Sell2)的有益補充。

從理論上講,高管人員的減持比例和套現金額越大,其越有可能讓公司通過送轉方式去迎合投資者,因而上述三個解釋變量在回歸模型中的系數都應大于0。

(3)控制變量

市賬比(M/B):本文借鑒了Baker and Wurgler(2004)對股利迎合行為的研究,采用樣本公司上年末的市場價值與賬面價值之比(M/B)作為衡量投資者非理性程度的指標。投資者的非理性程度越高,公司送轉行為的市場效應越明顯,因而該指標可能與公司送轉行為正相關。

每股凈資產(BPS):該指標越大,公司送股和轉增股本的能力就越強。

每股收益(EPS):該指標越大,公司的送股能力就越強。

流通股比例(TSR):該指標用樣本公司上年末的流通股股數除以總股數計算而得。流通股比例越低,公司送轉行為的市場效應越明顯,因而該指標可能與公司送轉行為負相關。

公司規模(Size):該指標為樣本公司上年末總資產的自然對數。公司的規模越小,其通過送轉實現股本擴張的動機就越強,因而該指標可能與公司送轉行為負相關。

杠桿程度(Lever):該指標為公司的資產負債率。該指標越高,公司的償債壓力就越大,其越有可能采用送轉方式而不是現金股利分配方式,以減少公司的現金流出,因而該指標可能與公司送轉行為正相關。

成長性(Grow):該指標為公司主營業務收入增長率。公司的成長性越高,對資金的需求量就越大,其送轉行為既可以向投資者傳遞公司未來發展的信息,又可以為公司保留更多的盈余,因而該指標可能與公司送轉行為正相關。

Indu和Year分別表示行業虛擬變量和年度虛擬變量,用于控制行業因素和年度因素對盈余管理的影響。

2.模型構建

為了研究高管減持對上市公司盈余管理行為的影響,本文利用上述變量構建了一個Logit回歸模型和一個多元線性回歸模型。Logit回歸模型用于分析高管減持對樣本公司送轉傾向的影響,對假設1進行檢驗;多元線性回歸模型用于分析高管減持對樣本公司送轉比例的影響,對假設2進行檢驗。由于樣本公司實施的送轉方案是董事會根據公司上年度的財務數據作出的決策,因而模型中的送轉變量和高管減持變量均采用當年的數據,相關的財務數據則采用上年度的數據。有個別公司選擇了中期送轉方案,為了讓這幾家與其他公司的數據結構保持一致,相關的財務數據仍采用上年度的數據。

模型1:

Ln■=α0+α1Sell1-3+a2M/B+

α3BPS+α4EPS+α5TSR+α6Size+α7Lever+α8Grow+α9Indu+α10Year+ε

其中,P為樣本公司發生送轉行為的條件概率,即是否送轉(SZ)變量取值為1的概率。

模型2:

SZR=β0+β1Sell1-3+β2M/B+β3BPS+β4EPS+β5TSR+β6Size+β7Lever+β8Grow

+β9Indu+β10Year+ε

四、實證結果

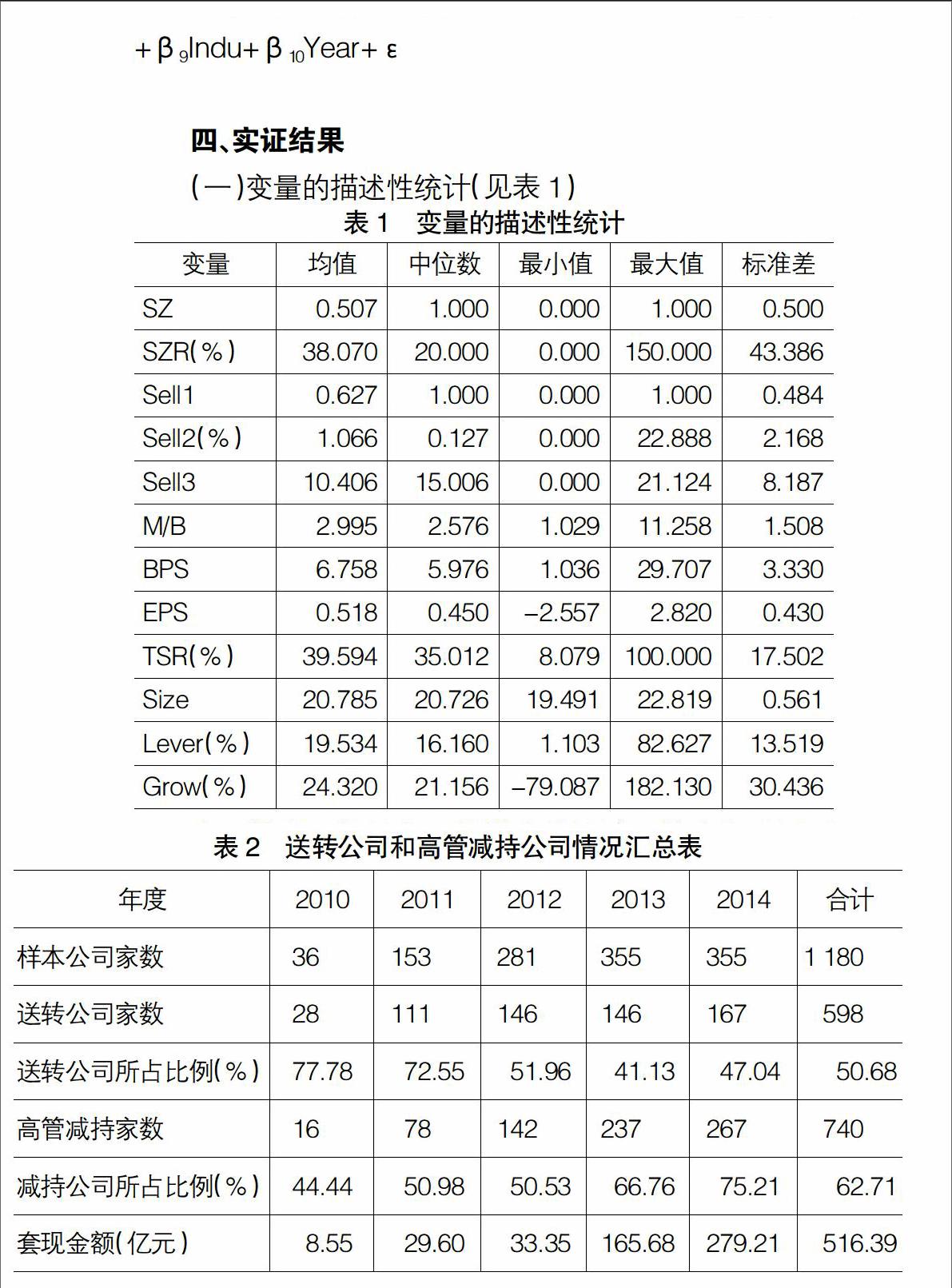

(一)變量的描述性統計(見表1)

表1給出了相關變量的描述性統計。從該表可以看出,是否送轉(SZ)的均值為0.507,說明年均有50%以上的創業板公司采取了送轉方案。送轉比例(SZR)的均值為38.07,說明創業板公司平均每年的送轉比例約為38%。高管是否減持(Sell1)的均值為0.627,說明平均每年有62.7%的創業板公司發生了高管減持行為。高管減持比例(Sell2)的均值為1.066,說明高管人員平均每年減持的比例合計超過了創業板公司總股本的1%;最大值為22.888%,為寶利瀝青的高管在2014年的減持比例。高管套現規模(Sell3)的最大值為21.124,該指標還原成絕對金額高達14.93億元,是華誼兄弟的高管在2013年的套現金額。

表2對創業板公司的送轉情況和高管減持情況進行了匯總。隨著創業板公司上市數量和限售股解禁家數的不斷增加,發生了送轉和高管減持的公司家數也在不斷增加。送轉公司從最初的28家上升至2014年的167家;高管減持公司從最初的16家發展到2014年的267家。套現金額的增長速度更是令人觸目驚心,從2010年的不足10億元飆升至2014年的279.21億元。

(二)變量的相關性分析

表3列示了各變量之間的相關系數。從該表可以看出,高管是否減持(Sell1)、高管減持比例(Sell2)和高管套現規模(Sell3)高度正相關,并且這三個反映高管減持情況的變量與是否送轉(SZ)和送轉比例(SZR)都存在程度不同的正相關關系,說明高管人員在減持過程中可能會有意識地讓公司進行送股和轉增股本。市賬比(M/B)、每股凈資產(BPS)、每股收益(EPS)和成長性(Grow)均與是否送轉(SZ)和送轉比例(SZR)高度正相關;流通股比例(TSR)、公司規模(Size)和資產負債率(Lever)均與是否送轉(SZ)和送轉比例(SZR)負相關。由于上述相關性分析受到不同樣本個體和年份的干擾,因而只能大致給出各變量之間的相互關系,其準確關系還有待于回歸模型的進一步檢驗才能得知。

(三)回歸結果分析

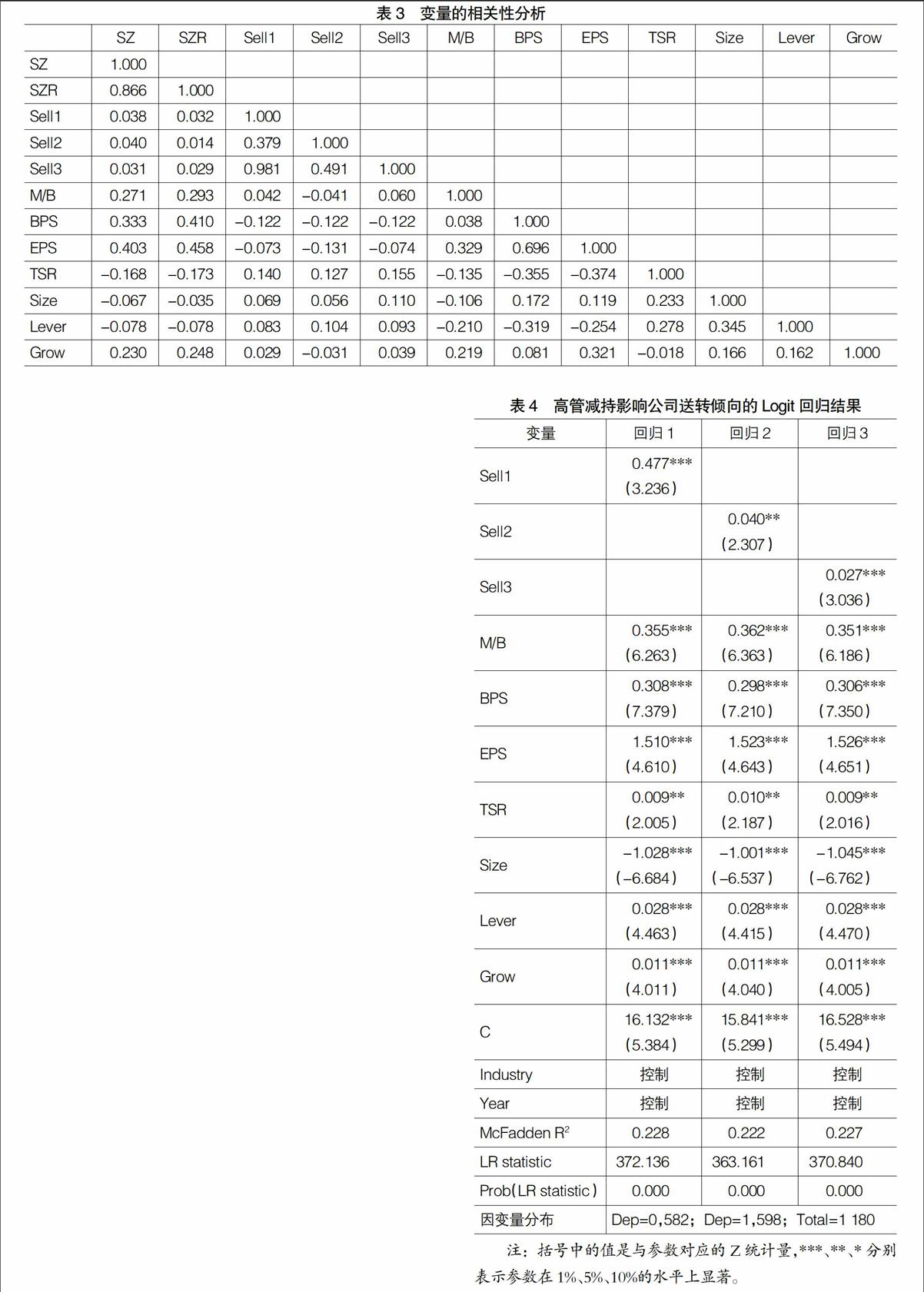

1.高管減持對送轉傾向的影響分析

本文采用模型1分析高管減持對公司送轉傾向的影響。由于高管是否減持(Sell1)、高管減持比例(Sell2)和高管套現規模(Sell3)這三個變量從不同角度衡量了高管人員的減持行為,其相關程度極高。為了避免多重共線性,本文在回歸分析中每次只引入一個高管減持的變量。回歸結果如表4所示。

從表4可以看出,高管是否減持(Sell1)、高管減持比例(Sell2)和高管套現規模(Sell3)的系數在統計意義上顯著為正,表明高管減持公司的送轉傾向大于未減持公司,并且其減持比例和套現金額越大,公司送轉的可能性也越大,從而使假設1得到了實證支持。控制變量除流通股比例(TSR)的系數符號與預期結果有出入外,其他控制變量的系數符號不僅與預期的結果完全一致,并且其估計值和對應的Z統計量在三個方程中都非常接近。每股凈資產(BPS)和每股收益(EPS)反映了公司潛在的送轉能力,其對應的系數在統計意義上顯著為正,表明公司潛在的送轉能力越強,其送轉的可能性就越大。市賬比(M/B)和成長性(Grow)反映了公司潛在的成長性,其對應的系數在統計意義上也是顯著為正,表明公司的成長性越高,其送轉的可能性也越大。公司規模(Size)的系數在統計意義上顯著為負,表明公司的規模越大,其送轉的可能性越小。

2.高管減持對送轉比例的影響分析

本文采用模型2分析高管減持對公司送轉比例的影響,其回歸結果如表5所示。由于高管減持的三個變量高度相關,該表在回歸分析中同樣每次只引入一個高管減持的變量。

從表5可以看出,三個高管減持變量的系數在統計意義上顯著為正,表明高管減持公司的送轉比例高于未減持公司,并且其減持比例和套現金額越大,公司的送轉比例就越高,從而使假設2得到了實證支持。高管是否減持(Sell1)的系數為6.155,表明高管減持公司的送轉比例比未減持公司平均高出6.155%;高管減持比例(Sell2)的系數為1.087,表明高管減持比例每增加一個百分點,公司的送轉比例大約也提高一個百分點;高管套現規模(Sell3)的系數為0.359,表明高管套現金額每增加1%,公司的送轉比例大約提高0.359%。

在控制變量方面,市賬比(M/B)在三個方程中的系數平均約為7.66,表明公司的市賬比每增加一個單位,公司的送轉比例平均大約提高7.66%;每股凈資產(BPS)的系數平均約為5.44,表明公司的每股凈資產每增加一元,公司的送轉比例平均大約提高5.44%;每股收益(EPS)的系數平均約為17.36,表明公司的每股收益每增加一元,公司的送轉比例平均大約提高17.36%;公司規模(Size)的系數平均約為-16.15,表明公司的規模每提高一個百分點,公司的送轉比例大約降低0.1615%;資產負債率(Lever)的系數平均約為0.55,表明資產負債率每提高一個百分點,公司的送轉比例大約提高0.55%;成長性(Grow)的系數平均約為0.17,表明公司的成長性每提高一個百分點,公司的送轉比例大約提高0.17%。流通股比例(TSR)的系數符號與預期的結果并不一致,其原因還有待于進一步研究。

五、結論

由于創業板公司的許多高管在上市之前持有大量的原始股份,上市之后,他們的賬面財富急劇膨脹。為了盡早將紙上富貴變成真實的財富,一些公司的高管甚至在限售股解鎖之前“扎堆”辭職,深交所針對這一現象適當延長了創業板離職高管所持股份的鎖定期。這一措施雖然解決了創業板公司高管集體辭職的問題,但是卻不能從根本上消除高管人員瘋狂套現的問題。為了在減持套現過程中獲得更多的收益,大量的公司主動迎合投資者的非理性偏好,采取了沒有任何實際經濟意義的送轉分配行為。本文以2013年12月31日以前上市的創業板公司為樣本,以2010—2014年為事件研究窗口,從送轉傾向和送轉比例兩方面研究了創業板公司高管的減持問題,結果表明:高管減持公司的送轉傾向大于未減持公司,并且其減持比例和套現金額越大,公司送轉的可能性就越大;高管減持公司的送轉比例同樣也大于未減持公司,并且其減持比例和套現金額越大,公司的送轉比例就越高。

盡管“高送轉”分配方式對投資者沒有任何實質性的經濟意義,但一直是國內資本市場熱炒的概念。以“三高”發行著稱的創業板公司擁有大量的超募資金,即使盈利能力再差,也可以連續多年進行送轉,因而也出現了許多配合高管人員減持套現的送轉行為。對創業板公司而言,其大部分資金都是在上市過程中籌集的,高管人員理應把提升公司的長期價值和給中小投資者帶來滿意的回報作為第一要務,而不是急于通過送轉行為配合自己高價套現。對監管部門而言,一方面需要對投資者加強教育,讓他們真正理解送轉分配方式的本質和經濟含義,不再去熱炒所謂的“高送轉”概念,使創業板公司的股價逐步回歸到合理的水平;另一方面也應對上市公司利用募集資金轉增股本的行為適當加以限制,進而有效抑制創業板公司普遍存在的配合高管人員減持套現的送轉行為。

【參考文獻】

[1] Manne,H. Insider Trading and Stock Market[M]. Free press,New York,USA,1966.

[2] Bagnoli,M. and Khanna,N. Insider Trading in Financial Signaling Models[J]. The Journal of Finance,1992,47(5): 1905-1934.

[3] Fischer,P. E. Optimal Contracting and Insider Trading Restrictions[J]. The Journal of Finance,1992,47(2): 673-694.

[4] Bebchuk,L. A. and Fried,J.M. Executive Compensation as an Agency Problem[J]. Journal of Economic Perspectives,2003,17(3):71-92.

[5] 李維安,李慧聰,赫臣. 高管減持與公司治理對創業板公司成長的影響機制研究[J]. 管理科學,2013,8(4):1-12.

[6] 顧煜,程丹. 創業板高管減持與公司業績實證研究[J]. 商業研究,2013(11):80-85.

[7] 黃嘉成,王則斌.高管增減持過程中的盈余管理行為研究[J]. 會計之友,2013(9):58-65.

[8] 游春暉,厲國威.盈余管理是高管減持的前奏嗎[J]. 財經論叢,2014(2): 56-63.

[9] Baker H.K. and Gallagher P.L. Managements view of stock splits[J]. Financial Management,1980,9(2): 73-77.

[10] Mcnichols M. and Dravid A. Stock dividends,stock splits,and signaling[J]. The Journal of Finance,1990,45(3): 857-879.

[11] 何濤,陳小悅.中國上市公司送股、轉增行為動機初探[J].金融研究,2003(9):44-56.

[12] Baker,Malcolm,and Jeffrey Wurgler. A catering theory of dividends[J]. Journal of Finance,2004,59(3): 1125-1165.

[13] 龔慧云.基于股利迎合理論的我國上市公司送轉股行為研究[J].上海金融,2010(11):67-72.

[14] 易志高,茅寧,儲晶.為什么送轉股如此盛行:基于中國股票市場的實證研究[J].南京師大學報(社會科學版),2011(6):64-70.

[15] 蔡寧,魏明海.“大小非”減持中的盈余管理[J].審計研究,2009(2):42-49.