匯市或現蹺蹺板行情

文/福匯研究分析部 編輯/李淑玲

匯市或現蹺蹺板行情

文/福匯研究分析部 編輯/李淑玲

2016年,美元或迎來一輪顯著的中期修正,主要非美貨幣對美元和黃金則有望實現大幅反彈,對延續數年之久的長期跌勢做出修正。

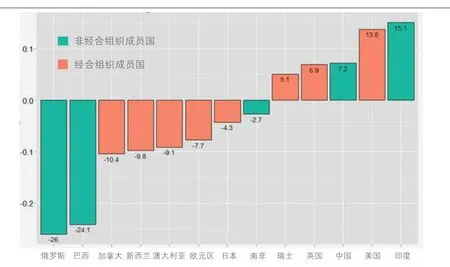

過去兩年,以澳大利亞等為代表的主要商品出口國,貨幣貶值程度嚴重;俄羅斯等同時遭遇能源價格走弱和深陷地緣政治動蕩的國家,其貨幣貶值程度更駭人聽聞。而美元和英鎊的實際有效匯率卻持續上升(見圖1),尤其是美元。這也是2014年中旬至今外匯市場最重要的“主題”——以美聯儲加息預期為基礎的一輪美元超級牛市。

美元或迎來中期修正

隨著美國經濟在2014年年中超預期復蘇,美聯儲貨幣政策再一次成為市場焦點。美聯儲隨后也多次向市場暗示要提前加息,導致市場出現一波單邊做多美元的行情。雖然美國經濟在2015年一季度和三季度意外放緩,但美元長期上漲趨勢并沒有終結,ICE(洲際交易所)美元展開了一輪維持數月的高位橫盤震蕩。臨近年關,聯邦公開市場委員會(FOMC)形成年底加息的一致意見,緊縮預期再度發酵,令美元重新煥發生機。最新聯邦基金期貨隱含利率顯示(12月4號結算價),衍生品交易員預期,聯邦基金有效利率將在2016年1月升至0.3%;主流經濟學家更對美聯儲加息信心滿滿,12月緊縮幾乎成為“一致預期”。

在后金融危機時代,貨幣政策差異是引導雙邊匯率的關鍵因素,然而本輪美元牛市卻并不具備“實際”差異的支持。投資者做多美元的激勵來自對美聯儲即將加息的預期,美國與其余國家之間的利率差異并沒有顯著擴大(尤其是短期利率)。那么兩個關鍵的問題就會接踵而來:一是如果美聯儲未能推進利率正常化,投資者是否會逆轉多頭頭寸?二是如果美聯儲兌現加息承諾,美元多頭會選擇進一步做多還是平倉獲利?

首先來看第一個問題,筆者認為,為了維護自身信譽,美聯儲會兌現加息承諾,但FOMC未必能夠在未來6~12個月持續加息。從存貨/銷售比率等衡量經濟周期的關鍵指標來看,美國經濟很可能已進入繁榮周期的尾聲。美國9月季調后存貨/銷售比率升至1.38,創2009年5月以來最高水平。而該比率的大幅上升,往往意味著企業產量增速遠遠超過了下游需求增速。另一方面,新興經濟體經濟放緩并沒有緩解跡象,根植于國內經濟結構失衡的增長放緩不可能在短期內得到改善。由于美聯儲很可能高估了美國經濟的增長動能,因而加息本身和新興市場走弱將令美國經濟面臨逆風,甚至可能拖累其重陷衰退。在這種情況下,利率正常化不可能在2016年順利推進,FOMC可能在加息1~2次后被迫重新轉向寬松,美聯儲的信譽也將受到極大打擊。

接下來看第二個問題。市場心理的變化往往出人意料。從實際市場運行來看,預期得以兌現往往不是市場信心的強化劑,倒是可能成為行情扭轉的導火索。這在外匯市場中體現得尤為明顯。富有經驗的投資者將之稱為“買預期,賣事實”。COT期貨持倉報告顯示,美元非商業期貨多頭處于近10年高點,表明希望做多美元的投資者早已采取行動。一旦加息預期得到兌現,美元多頭或許更傾向于平倉離場而不是進一步做多;只有在美聯儲緊縮程度超過預期的情況下才可能激勵投資者繼續瘋狂做多美元(筆者認為這是小概率事件)。綜上,筆者認為,美元會在2016年迎來一輪顯著的中期修正,主要非美貨幣對美元和黃金則均有望實現大幅反彈,對延續數年之久的長期跌勢做出修正。

經濟增長差異指引雙邊匯率

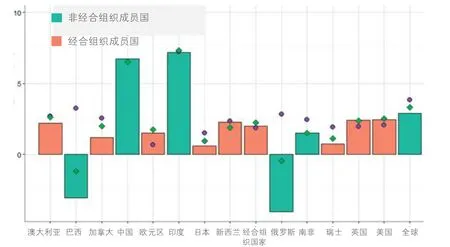

2015年,全球經濟走勢令人失望,經合組織(OECD)國家和主要新興經濟體都表現糟糕(見圖2)。OECD方面,除擺脫衰退周期并實現溫和復蘇的歐元區外,只有美國和英國的GDP增速在2015年輕微超過了過去5年均值;新興經濟體方面更加糟糕:自2011年開始,多數新興市場國家經濟增長開始放緩,并在2015年進一步加劇。其中,中國GDP增速降至金融危機以來最低水平,巴西和俄羅斯加速衰退,只有印度保持強勁增長。宏觀基本面的變化與主流經濟學家的預測背道而馳,尤其是在新興市場經濟前景方面,多數分析師認為放緩趨勢有望在2015年顯著改善。筆者認為,新興市場經濟增長大幅放緩,很大程度上與美聯儲政策預期相關。從2014年中旬開始,美聯儲開始暗示提前加息,導致新興經濟體遭遇新千年以來最嚴重的資本外流,再加上部分國家經濟結構失衡問題開始顯現,最終導致經濟增速持續放緩,反過來也拖累了OECD國家和全球經濟增長。

OECD的復蘇進程令人失望:在主要央行多輪QE和連續降息后,經濟增速依舊萎靡不振;同時,通貨膨脹率也維持在數年低點,國際原油價格暴跌甚至令部分國家的CPI年率降至零下方。數據顯示,日央行實行量化及質化貨幣政策(QQE)后,日本經濟有四個季度負增長;美國年度經濟增長率僅略高于2%。相對于規模巨大的QE,竟落得這樣的局面,情何以堪。筆者認為,凱恩斯主義在某種程度上已經失效,定量寬松作為刺激有效需求的貨幣試驗并不成功。向經濟體注入天量流動性不僅沒有刺激投資和消費增長,而且破壞了優勝劣汰的市場機制,導致眾多經營不善本應破產的企業得以存活,整個經濟體的運行效率也因此下降,最終導致總供給上升并打壓通貨膨脹。這令主要央行陷入一個死循環:QE或降息越多,經濟運行效率越低,通貨膨脹越是萎靡不振,反過來又要求央行提供更多寬松,如此反復不斷。作為結果,唯一受益的只有不斷膨脹的資產價格和貪婪的投機者。在全球央行都致力于寬松的背景下,主要央行的政策前景最終都會趨同,進而降低政策差異對匯率的指引程度;相反,部分國家或地區的增長差異卻有可能在2016年進一步拉大,進而為雙邊匯率提供指引。

圖1 實際有效匯率(REER)累積增長率(2014.01~2015.10)

圖2 全球經濟增長趨勢

筆者認為,不僅美國經濟可能在2016年大幅放緩,新興經濟體也可能維持疲軟。就后者而言,雖然資本外流有望減弱,緩解經濟下行壓力,但植根于國內經濟結構不平衡的長期放緩不可能在短期內得到解決。尤其對主要商品出口國,這將構成嚴峻挑戰:大宗商品需求低迷會增加商品貨幣的下行風險。與此同時,處于死循環中的商品貨幣國家的中央銀行,預計會延續寬松或進一步降息。他們需要極度寬松的貨幣政策來提振市場信心和緩解自身壓力,盡管他們可能知道這么做毫無意義。從結果看,商品貨幣或面臨更多的貶值風險。另一方面,雖然歐央行和英央行也處于大致相同的泥潭中,但歐元區和英國相對穩定的經濟增長有望為本國貨幣提供潛在支持。尤其歐元區,是OECD中唯一一個2015年經濟增速顯著超過2010~2014年均值的經濟體(見圖2)。筆者認為,長期的經濟增長應會獨立于貨幣政策。從周期的角度考慮,在連續數年的衰退和低增長后,歐元區走上復蘇甚至迎來繁榮的可能性是非常高的。我們有理由期待歐洲經濟和主要商品出口國的經濟前景差異會在2016年進一步擴大:走向穩定的歐洲經濟將為歐元和英鎊提供支持;而新興經濟體經濟增長放緩和大宗商品價格萎靡,則利空商品貨幣。這為歐系貨幣兌商品貨幣延續中期上漲創造了條件。從新千年開始,歐系貨幣一直跑輸商品貨幣,且在金融危機和歐債危機后進一步加劇了下跌趨勢;但從2012年中旬開始,該趨勢逐漸減弱,過去數年的震蕩上行或標志著一輪均值回歸的開始。

本文中的任何意見、分析、數據或其他資料,只能視作一般市場評論及觀點,并不構成投資建議。福匯不會為任何依賴這些資料而造成的直接或間接的損失、破壞、包括但不限于任何盈利的損失而承擔法律責任。