存款準備金考核制度松綁

文/熊啟躍 易曉溦 編輯/孫艷芳

存款準備金考核制度松綁

文/熊啟躍 易曉溦 編輯/孫艷芳

平均法考核制度的推出,將減輕金融機構存款準備金壓力,促進貨幣政策調控方式轉型,給予金融機構更大的流動性管理空間。

為增強金融機構的流動性管理能力,優化貨幣政策傳導機制,人民銀行決定,自2015年9月15日起,改革存款準備金考核制度,由現行的時點法考核改為平均法考核。平均法考核制度符合當前我國外匯占款整體趨勢性下降、金融機構流動性管理需求提升以及貨幣政策框架逐步轉型的階段性特點。其推出將減輕金融機構存款準備金壓力,促進貨幣政策調控方式的轉型,給予金融機構更大的流動性管理空間。

平均法考核的內涵

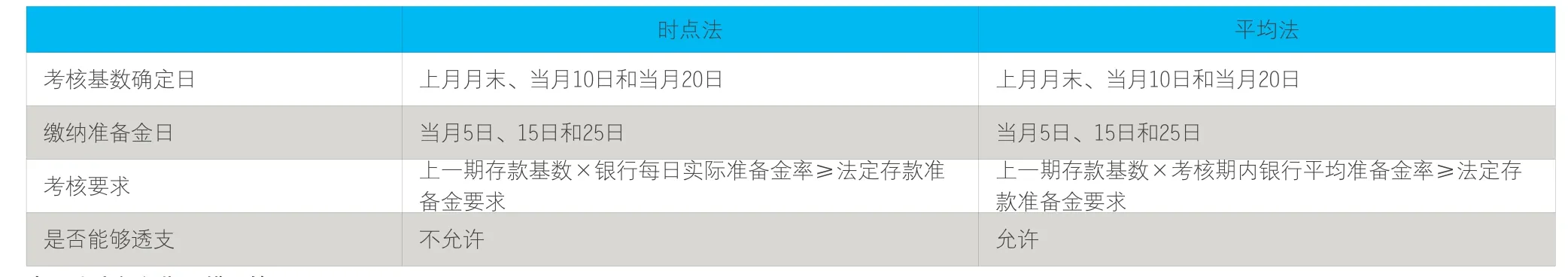

1998年3月,中國人民銀行對存款準備金制度進行改革,提出利用時點法按旬考核存款準備金。各金融機構根據上月月末、當月10日和當月20日的一般性存款余額,確定存款準備金考核基數,于每月5日、15日和25日對法定存款準備金進行補繳或退款。每日營業終了時,金融機構按法人存入的存款準備金余額與準備金考核基數之比,不得低于人民銀行規定的法定存款準備金率。

2015年9月,人民銀行對存款準備金制度進行改革。本次改革最大的變動就是利用平均法代替時點法來考核存款準備金(見表1)。平均法考核打破了“每日考核”的限制,在考核期內,只要平均存款準備金的日終余額和準備金考核基數之比不低于法定存款準備金率即可。在考核期中的某些時點,金融機構的準備金率可以低于法定存款準備金率,日內存款準備金可少繳1%,但長期總量應保持不變。

金融機構外匯占款變動情況圖(單位:億元)

政策調整的背景

本次人民銀行改革存款準備金制度主要出于以下幾方面的考慮:

一是外匯占款出現趨勢性下降。長期以來,在國際收支“雙順差”以及強制結售匯制度的影響下,我國外匯占款數量呈迅速攀升態勢。為對沖因外匯占款增加而被動發行貨幣所帶來的不利影響,人民銀行采取了諸如發行央票和提高存款準備金率的方式予以應對。然而,隨著中國經濟進入新常態,外需不足以及人民幣匯率的大幅波動,使得外匯占款迅速攀升的態勢發生了逆轉。截至2015年8月末,我國外匯占款余額達28.18萬億元人民幣,較年初減少了1.22萬億元。值得關注的是,2015年8月,外匯占款當月減少7238億元,創下歷史單月最大跌幅(見附圖)。外匯占款的趨勢性下降,改變了傳統的基礎貨幣投放方式,國內金融體系面臨新的流動性補充壓力。

二是貨幣政策框架正逐步轉型。近年來,我國金融結構發生了較大變化:隨著多層次資本市場的逐步完善,間接融資在社會融資規模中的比重持續下降;互聯網金融的蓬勃發展對商業銀行的傳統業務也造成了較大沖擊,截至2015年6月末,國內16家上市銀行的存款余額占總負債比重為74.85%,較去年同期下降了3.47個百分點。金融結構的變化,弱化了傳統數量型貨幣政策工具的調控效果,貨幣當局的政策調控框架開始由數量型調控向價格型調控過渡。在這一過程中,貨幣政策利率傳導渠道的作用效果正逐步凸顯。

表1 時點法與平均法異同比較

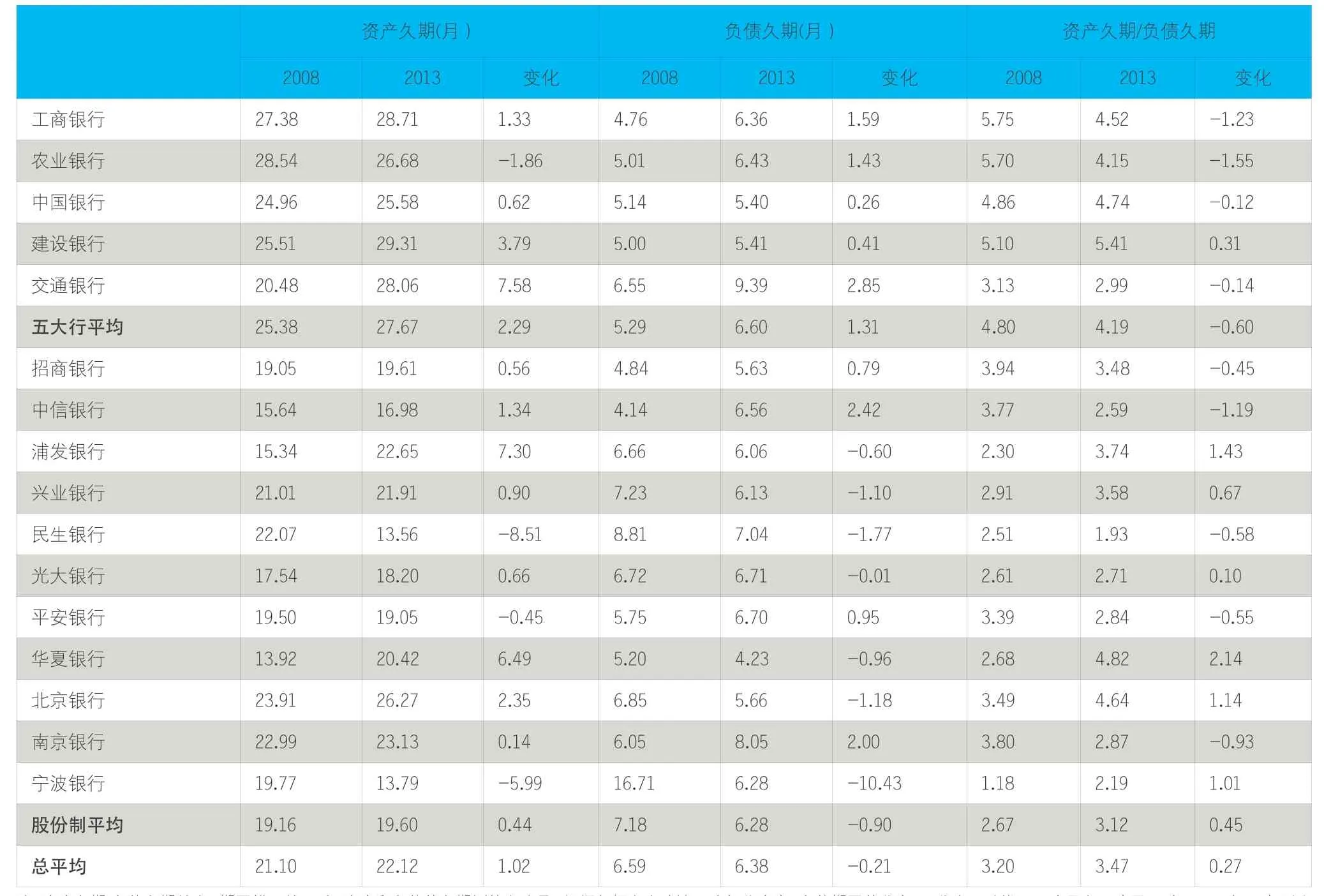

表2 上市銀行期限錯配情況

三是商業銀行期限錯配問題加劇。2008年以來,銀行體系的期限錯配問題不斷加劇,流動風險不斷上升。該問題在股份制銀行中體現得尤為突出:2013年底,股份制銀行的負債久期平均為6.28個月,較2008年下降0.9個月,資產久期平均達19.9個月,較2008年上升0.44個月,資產久期為負債久期的3.12倍,較2008年上升0.45倍(見表2)。

在金融機構期限錯配問題加劇的同時,中國版巴塞爾Ⅲ正在引入流動性覆蓋比率、凈穩定資金比率的流動性監管機制。而這兩項指標對銀行的期限錯配程度進行了較為嚴格的限制,對銀行流動性自主管理能力提出了更高要求。

四是高存款準備金率和低準備金利率降低了銀行的經營效率。目前,我國大型和中小型金融機構的法定存款準備金率分別為18%和16%,而人民銀行向法定和超額準備金支付的利率分別為1.62%和0.72%。這樣的制度安排大大降低了金融機構的經營效率。以大型金融機構為例,2015年8月,其法定存款準備金率為18%,金融機構超額備付金率大體保持在3%左右,兩項之和大約占金融機構存款規模的21%,而這部分資金所獲得利息收入甚至不能覆蓋其2%的存款平均成本。

政策推出的影響

存款準備金平均法考核制度的推出,將產生以下三方面的影響:

一是可減輕金融機構存款準備金的壓力。從總量上看,在平均法和時點法考核機制下,金融機構繳納的法定存款準備金是相同的,但平均法的實施會促使金融機構降低超額準備金的持有比例。在時點法考核下,假設商業銀行保持2%的超額準備金率,在此條件下銀行當天違反法定準備金要求的概率為1%,那么在考核期10天內,金融機構如果每天保持2%的超額準備金率,其違反存款準備金要求的概率為9.6%(假設每天達標概率為99%,那么考核期10天內均達標的概率為90.4%,計算方法為99%的10次方);而在平均法下,如果銀行保持2%的超額準備金率,其在考核期內違反存款準備金要求的概率為1%(相當于一天保持2%超額準備金率的情況下的違規概率,證明過程略)。因此,在平均法考核機制下,如果銀行每日保持相同的超額準備金率,其存款準備金合規概率將大大提升。這表明,平均法考核機制的實施可減輕金融機構的準備金壓力。

二是有利于促進貨幣政策調控方式的轉型。通過對Shibor利率歷史走勢的分析不難發現,從每月的月初到月末,Shibor利率的波動存在明顯的時點規律:每旬最后幾天的利率水平明顯高于旬初和旬中;如果比較上旬、中旬和下旬各自旬末的平均利率,下旬的利率水平往往最高。時點規律的出現與我國較多的月末、旬末的時點考核機制(如原來的存貸比、貸款規模以及財政存款上繳等制度)緊密相關,這其中也包含時點考核的存款準備金制度的影響。時點考核機制增強了我國貨幣市場利率波動的內生性,使其并不能真實反映金融市場的資金供求關系,在一定程度上減弱了貨幣市場利率作為貨幣政策傳導中介目標的可控性和相關性。平均法的推出,能夠在一定程度上克服貨幣市場利率期限結構的時點效應,使得利率水平更能夠有效反映市場資金的供需狀況,促進貨幣政策框架由數量型調控向價格型調控轉變。

三是給予了金融機構更大的流動性管理空間。當前,外匯占款趨勢性下降改變了銀行體系基礎貨幣的投放方式,金融機構也因此經常面臨流動性補充的壓力;另一方面,流動性覆蓋比率以及凈穩定資金比率等監管要求的推出,也對商業銀行的流動性管理能力提出了更高要求。平均法考核機制的推出,將在一定程度上提高金融機構的流動性管理能力,客觀上驅使銀行降低超額準備金的持有,提高市場整體的流動性水平。截至2015年8月,我國金融機構存款余額達134萬億元人民幣,如果銀行體系的超額準備金率下降0.1個百分點,將增加基礎貨幣1340億元,如按2015年6月4.62的貨幣乘數計算,將可派生出6190.8億元的廣義貨幣。

四是可改善銀行的經營效率。從全球銀行體系看,我國銀行業存款準備金要求最高,而中央銀行支付給金融機構的存款準備金利率水平又相對較低。平均法考核可促使商業銀行減少超額準備金的持有,在一定程度上能夠起到改善銀行經營效率的作用。近期,美國銀行業修訂了關于存款準備金制度的《D條例》,規定金融機構法定存款準備金利率的支付需參考每日聯邦基金利率的波動情況。與美國銀行業相比,我國的存款準備金利率支付制度剛性較大,缺乏調控的靈活性。未來,可考慮適當提高存款準備金的支付利率,進一步改善商業銀行的經營效率。

中國銀行國際金融研究所