證券投資基金規模對投資行為的影響研究

?

證券投資基金規模對投資行為的影響研究

李燕燕1,孔張賓2(1.2.鄭州大學商學院,河南鄭州450001)

[摘要]從實證角度出發,利用開放式股票型基金2007年到2014年的數據分析了證券投資基金規模對投資行為的影響。實證結果顯示:在“選股”方面,隨著基金規模的擴張,基金經理人會增加股票的數目,提高投資分散度,但持股分散度的增長幅度明顯小于規模的增長;在“擇時”方面,大規模基金的平均持倉時間明顯長于小規模基金,而且不同規模基金在熊市中的平均持倉時間明顯大于牛市的平均持倉時間。

[關鍵詞]證券投資基金;資金規模;投資行為

一、引言

中國證券市場經歷了個人大戶、券商機構和以證券投資基金等機構投資者為主的3個發展階段[1]。2001年中國證券監管當局提出了“超常規發展機構投資者”的戰略,在這一戰略指導下,中國證券市場的機構投資者隊伍迅速壯大起來。在近15五年的時間里,發展最快、信息披露最為完善的機構投資者是證券投資基金。2005年以來我國基金業實現了跨越式發展,一些規模較大的基金不斷出現,在資本市場的地位也不斷提升。由此引發一系列疑問,隨著基金規模的不斷增大,投資者所關心的基金績效是否得到提升?基金規模的擴大是否會對基金管理人的投資行為產生影響?本文試圖在已有的研究基礎上對這些問題進行更加細致、深入的探析。

二、理論分析及數據模型

(一)樣本描述

考慮到中國證券投資基金發展的現狀以及研究數據的可獲得性,本文選取2006年之前成立的開放式股票型基金作為本文的研究對象,剔除數據不完整的基金,從銳思數據庫中搜集到45個樣本,時間跨度是2007年到2014年。數據的來源是銳思數據庫(www.resset.cn)和天天基金網,數據處理方法使用Excel/VBA編程、Eviews等。

(二)變量描述

1.基金規模本文主要考察資金規模對證券投資基金投資行為的影響,因此必須對資金規模進行明確界定。目前對基金規模共有3種度量方法:(1)資產凈值或是資產凈值的對數;(2)基金凈值在所有基金中所占的分位數,分布從0到1;(3)基金資產凈值占同期證券市場總值的比重[2]。Chen等收集數據對這3種不同的基金規模進行實證研究,結果發現第一種方法更具有代表性,結果的顯著性更強,因此采用lnAssetit表示資金規模,即年末基金資產凈值的對數[3]。

2.持股數量

持股數量即持股分散度,用lnSit表示,其中Sit為t期基金i的投資組合中持有股票的數量,lnSit的值越大表明基金的投資分散化程度越高。

3.平均持倉時間

平均持倉時間用lnTimeit表示,具體表達式如下:

式中Assetit-1表示t- 1期基金i的資產凈值,Assetit表示t期基金i的資產凈值,SVit表示t期基金i的股票交易量。lnTimeit的值越小表明基金的平均持倉時間越短,股票買賣交易操作更為頻繁。

(三)模型設定

考慮到我國的基金市場起步較發達國家晚,若單純采用時間序列或截面數據進行分析,樣本容量相對有限,不能滿足分析的需要。除此之外,與基金投資行為的有關變量具有時間和空間兩個維度,不同基金的特質因素存在差異,因此本文采用動態面板模型進行研究。

1.基金規模與持股數量模型

證券投資基金所特有的委托代理關系決定了基金在投資過程中,追求在風險可控條件下超越大盤和行業平均的相對收益。基金經理企圖通過合理選股分散風險,“戰勝市場”贏得收益[4]。對基金的持股數量進行研究,一方面能夠直觀得出持股分散度的變化,另一方面能夠通過分析得出隨基金規模的增大,選股能力的變化趨勢。運用Eviews6.0對45個樣本2007年- 2014年的數據進行分析,最終確定模型具體形式,構建如下模型:

其中,lnSit表示第i個基金在第t年的持股數量;lnAssetit表示第i個基金在第t年的資金規模;α1為常數項,不隨個體和時間變化;λ1i為個體特質效應,不隨時間變化;μ1it是隨機干擾項,服從正態分布N(0,σi2)。

2.基金規模與平均持倉時間模型

基金的資產配置就是將基金的資產在現金、股票、債券等投資工具之間進行比例分配。股票作為基金資產組合的重要種類,也是基金管理公司盈利的重要手段,基金經理通過“選股”“擇時”,高買低賣股票賺取價差。平均持倉時間能夠直觀反映出證券投資基金進行股票交易的頻繁程度,基金平均持倉時間與規模之間是否存在一定關系?為揭示中國證券投資基金交易行為和基金規模之間的諸多關聯,本文建立如下模型(模型具體選擇原理同上):

其中,lnTimeit表示第i個基金在第t年的平均持倉時間;lnAssetit表示第i個基金在第t年的資金規模;α2為常數項,不隨個體和時間變化;λ2i為個體特質效應,不隨時間變化;γ2t是時間特質效應,不隨個體變化;μ2it是隨機干擾項,服從正態分布N(0,σi2)。

三、實證分析

(一)描述性統計

針對不同規模的基金進行分組,對所選樣本2007年至2014年的資金規模與持股數量、持倉時間和凈值收益率等數據進行描述性統計。分組標準是按照基金規模的大小順序,即按前30%、中間40%、后30%分為三類(1),描述性統計結果如下頁表1所示。

表1 描述性統計

從上表可以發現,基金的規模差距較為懸殊,在任何一個時段大型基金的平均規模均為小型基金的9倍左右。根據第4列數據顯示,基金規模與平均持有股票數呈現正相關關系。隨著基金規模的擴大,平均持有股票數隨之增大,但可以發現,基金持股分散度的增長幅度明顯小于資金規模的增長。從基金規模與平均持倉時間、凈值收益率的關系來看,基金規模與平均持倉時間成正相關關系,與凈值收益率之間呈現負相關關系。該結果與“流動性假說”吻合,小規模基金由于規模較小,投資較為靈活,易于基金倉位調整,因此業績較大規模基金較好[5];基金管理公司為實現利益最大化,傾向于將有限的管理能力配置于小規模基金,以獲得較高的投資回報,吸引基金投資者投資于本公司所管理的基金。因而大規模基金通常缺乏基金管理公司的管理,股票買賣交易較小型基金相對較少,因此平均持倉時間較長。

(二)實證結果分析

在統計性描述的基礎上,我們對資金規模與證券投資基金投資行為的變動關系進行實證分析,結果如下。

1.資金規模對證券投資基金持股數量的影響

對模型(1)運用Panel Data進行估計,得到的表達式為式(3)。解釋變量lnAssetit的系數為0.11,在5%的水平下顯著,表明基金持股數量與資金規模呈正相關關系。在基金規模擴張之后,持股分散度會隨之提高,但是可以發現系數0.11遠小于1,即持股分散度的增長幅度明顯小于規模的增長幅度,基金規模增長1倍,持股數量僅增長11%。

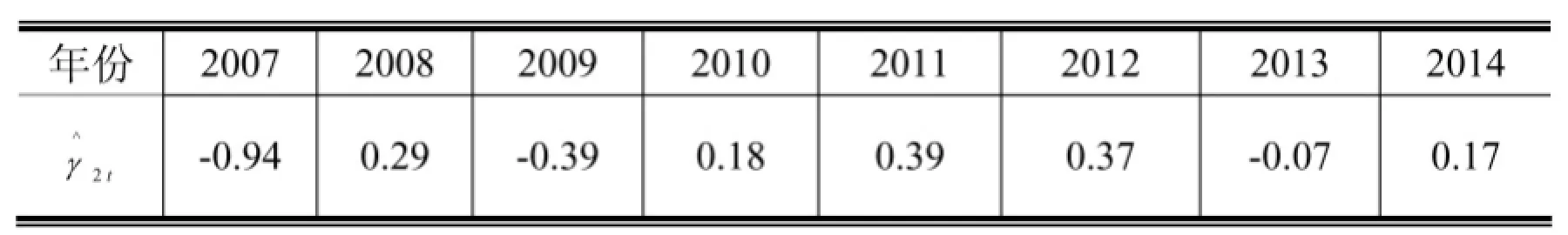

2.資金規模對證券投資基金平均持倉時間的影響

對模型(2)運用Panel Data進行估計,得到的表達式為(4)。可以發現lnAssetit前的系數為0.29,基金規模與平均持倉時間呈現正相關關系。平均持倉時間越長,基金進行股票買賣交易的行為越少,因此可以得出結論,基金規模越小,追漲殺跌的動量交易現象越是顯著,股票交易行為越是頻繁。此外,影響平均持倉時間的時間效應的值如表2所示,其中2007年和2009年時間效應的值分別為- 0.94和- 0.39,明顯小于0,其他年份均為正值(除2013年為- 0.07,可能因為2013年股市波動幅度較小,對平均持倉時間影響并不顯著)。分析發現在2007年和2009年我國上證指數處于高位,股票市場處于牛市上漲階段,可以得出結論:不同規模基金在熊市的平均持倉時間要顯著大于在牛市的持倉時間。這可能是由于牛市的環境使得基金經理人對于股市看好,自信心增強,從而愿意將更多的精力、時間用于研究股市變動,從中獲利;相反,在熊市時基金經理人很難避免股市的系統性風險,這時想要“戰勝市場”對于絕大多數經理人來說往往存在困難,只好減少對股市的介入,降低交易頻繁度。

表2 影響平均持倉時間的時間效應r2t的值

四、研究結論

本文以我國2006年之前成立的45家開放式股票型基金作為樣本,引入基金規模、持股數量和平均持倉時間等變量,運用動態面板模型,研究了資金規模對證券投資基金投資行為的影響,結論如下。

第一,基金規模與業績呈負相關的關系。由于“邊際收益遞減”“管理能力有限”等原因,基金管理公司傾向于將有限的管理能力配置于小規模基金,最終導致的結果往往是:規模越大的基金,并不一定能獲得高額的收益率。相反,小規模基金投資靈活、市場調倉方便,業績較好。

第二,基金隨自身規模擴大會增加其持有股票的數量,提高持股分散度,但必須注意到,其持股數量增加的幅度遠小于資金規模的增長幅度。經研究顯示,基金規模增長1倍,持股數量僅增長11%。

第三,大規模基金的平均持倉時間明顯長于小規模基金。從整個研究期來看,隨著基金規模的擴大,基金經理人會減少股票的買賣交易行為,使其平均持倉時間增長。

第四,結合大盤走勢(上證指數)對基金投資行為進行分析,把研究期間分為牛市和熊市,研究不同規模基金的平均持倉時間。結果顯示,熊市中基金的平均持倉時間明顯大于牛市的平均持倉時間,

即在股市上漲階段,基金經理人的股票交易行為較為頻繁。

注釋:

(1)對樣本基金按凈值從高到低排序,如果基金的排名位于前30%(前14位)則被歸為大規模組,如果排位處于中間40%(第15位—第31位)則被歸為中間規模組,如果排位處于后30%(第32位之后)則被歸為小規模組。

參考文獻:

[1]黃佐妍.機構投資者行為及政策引導研究[M].上海財經大學出版社,2012:10.

[2]楊寧,陳永生.我國基金規模對業績及其投資行為的影響分析[J].投資研究,2011(7).

[3]Chen, Joseph, Harrison Hong, Ming Huang, and Jeffrey D.Kubik,2004,Does Fund Size Erode Mutual Fund Performance? The Roleof Liquidity and Organization[J].American Economic Review,94,pp.1276- 1302.

[4]張中杰.開放式基金規模變動及其投資行為的影響[J].世界經濟情況,2010(9).

[5]朱冰,朱洪亮.基金規模對基金投資行為和績效的影響研究[J].證券市場,2011(2).

孔張賓(1990-),女,河南濟源人,鄭州大學商學院碩士,主要研究方向:商業銀行業務經營與管理。

(責任編輯:高堅)

[作者簡介]李燕燕(1968-),女,河南三門峽人,鄭州大學商學院副院長,教授,博士生導師,主要研究方向:轉型與金融投資。

收稿日期:2015- 02- 18

[文章編號]1673-8535(2015)02-0022-04

[文獻標識碼]A

[中圖分類號]F830.91