中國離流動性陷阱有多遠

文/沈建光 編輯/孫艷芳

中國離流動性陷阱有多遠

文/沈建光 編輯/孫艷芳

中國當前雖然面臨不少挑戰(zhàn),但增長潛力仍要優(yōu)于日本。如果能加快供給側改革,則有望避免陷入日本式的流動性陷阱,重拾經濟增長動力。

在過去的一年間,我國的M1增速遠超M2增速,M1與M2的剪刀差持續(xù)擴大,2016年7月達到15.2%,接近2009年底的歷史峰值。一般而言,M1較快增長以及M1與M2增速剪刀差擴大,說明企業(yè)用于支付結算和投資的活期資金需求增加,企業(yè)具有活性,經濟形勢上行。而當下M1與M2的剪刀差處于如此高位,整體經濟形勢尤其是民間投資卻低迷疲軟,與M1走勢恰恰相反。這一反常現象引起了市場關注。中國貨幣政策是否失效、中國是否陷入流動性陷阱的擔憂浮上水面。

解構M1于M2各項增速

中國M1與M2增幅剪刀差擴大的背后,是M2增速的遞減和M1增速的急遽加速。數據顯示:M2的增速為10%—13%,并自2016年呈現減速趨勢;而與此形成鮮明對比的是M1的增速從2015年5月的4.7%急遽擴大至2016年6月的24.6%。

央行對M1的定義為:M0(流通中的現金)+企業(yè)活期存款+機關團體活期存款+農村存款+信用卡類存款;對M2的定義為:M1+居民儲蓄存款+企業(yè)和機關團體定期存款+證券客戶保證金+非存款類金融機構在存款類金融機構的存款。

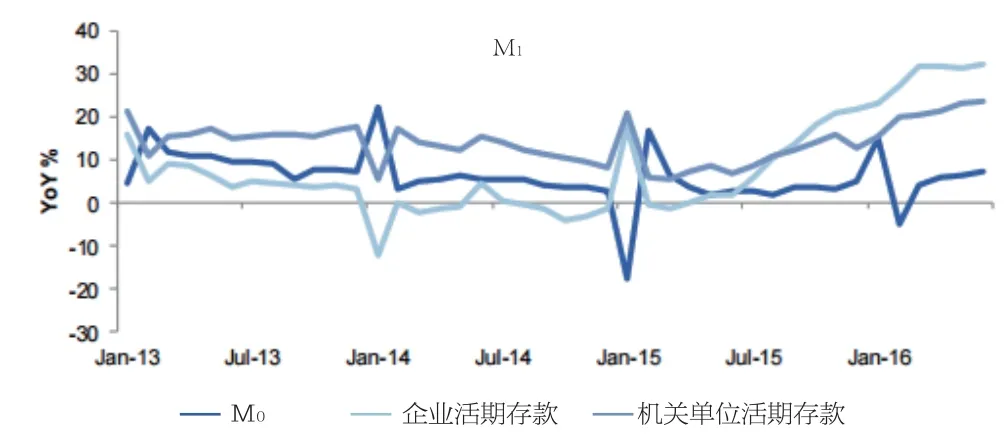

從構成上來看,近來M1的加速增長由企業(yè)和機關團體活期存款的大幅增加主導(見圖1)。7月M1增加了7.44萬億元,其中M0,企業(yè)活期存款和機關團體活期存款分別上升2700億,4.26萬億和2.91萬億元,分別貢獻了3.6%、57.2%和39.1%的增量。

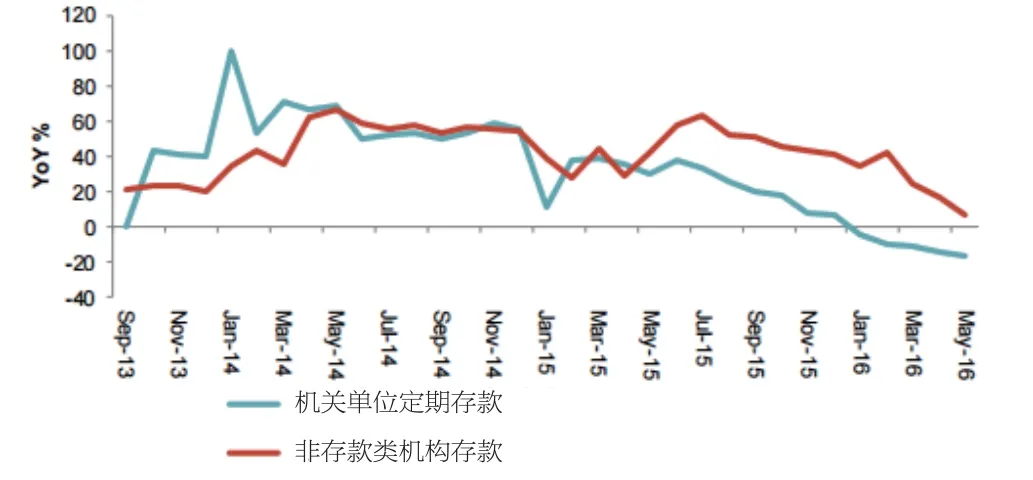

而M2的顯著放緩,則與機關團體定期存款和非存款類金融機構存款大幅放緩有關(見圖2)。截至2016年上半年,上述兩部分雖占M2不到15%,但其增速卻比2015年同期放緩50%。例如,非存款類金融機構存款增速由2015年6月的65.4%驟降至2016年5月的8.7%;機關團體定期存款增速則由2015年6月的37.2%減速至2016年6月的-19.9%。

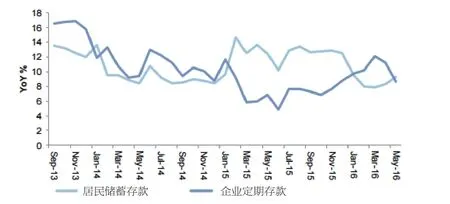

比較而言,M2中居民儲蓄存款和非金融類企業(yè)的定期存款變動軌跡相對復雜(見圖3)。居民儲蓄存款增速在2015年下半年相對穩(wěn)定,而進入2016年后出現大幅下滑。非金融類企業(yè)定期存款從2015年底到2016年第一季度都平穩(wěn)上升,但2016年第二季度增速開始有所放緩。

M1與M2剪刀差擴大的原因

M1與M2剪刀差擴大的背后,是大量的儲蓄從居民、政府和非儲蓄類金融機構轉移到企業(yè)的事實。而同時,企業(yè)傾向于持有這些現金或流動性資產而非將他們用于投資。在筆者看來,上述情況的出現,與企業(yè)投資下滑,上半年火爆的房地產銷售,擴張的財政政策,以及不斷加杠桿的債券市場相關。

一般而言,企業(yè)存款活期化現象,是企業(yè)家信心不足,不愿加大投資的反映。數據顯示,今年1—7月民間投資持續(xù)下滑至2.1%,顯示對經濟前景的悲觀情緒。早前央行企業(yè)家調研也顯示,企業(yè)家信心指數自2012年下半年以來一直在約58—68的區(qū)間波動,但在2015年四季度出現了大幅下跌,并在今年一季度創(chuàng)出43.7的歷史新低(二季度回升至49%)。

房地產銷售火爆,居民加杠桿,或許是居民儲蓄存款大幅降低的原因。根據央行數據,截至2016年6月末,人民幣房地產貸款余額同比增長24%。其中上半年增加2.93萬億元,同比多增1.04萬億元,增量占同期各項貸款增量的近四成。個人購房貸款余額同比增長30.9%,增速比各項貸款增速高16.6個百分點。而7月的新增貸款4636億元中,住戶部門貸款增加4575億元,其中的中長期貸款增加4773億元。可見,7月的新增貸款仍以房貸為主。

此外,擴張的財政政策也使得企業(yè)和機關單位活期存款增加。今年經濟下行壓力持續(xù),政府將財政赤字目標提高到GDP的3%,而伴隨著上半年財政資金的下達,企業(yè)與機關單位賬戶活期存款增加,進而帶來M1的增長。

中國能否避免“流動性陷阱”

針對當前企業(yè)投資意愿下降,M1增速遠超過M2增速的現象,有解讀認為,這是中國貨幣政策有效性遞減的表現,悲觀預期甚至認為這或是中國步入流動性陷阱的前兆。

日本是首個陷入流動性陷阱和長期通縮的主要工業(yè)國。自上個世紀九十年代資產泡沫破滅后,日本央行曾持續(xù)減息以期提振經濟。但其措施不僅無效,反而將日本帶入了流動性陷阱之中。對比當前中國與日本資產泡沫破裂之前的情況,筆者認為有如下幾點相似之處,足以引起警惕。

相似點一:大量“僵尸企業(yè)”占據社會資源。上世紀八十年代的日本,設備投資增長迅速,但日本工礦業(yè)生產率并沒有顯著增加,部分設備閑置和產能過剩現象加劇。目前中國很多行業(yè)也面臨產能過剩困擾,不僅體現在諸如鋼鐵、水泥、電解鋁、玻璃等傳統(tǒng)行業(yè),也常見于太陽能、風能等新興產業(yè)。

相似點二:貨幣非常寬松。日本泡沫經濟時期最為顯著特點是相當大的貨幣供應量和信貸擴張:日本M2/ GDP比重從1980年140%左右增加到1991年的190%。再看中國,截至2016年7月末,中國的M2余額已經超過149萬億元,M2與GDP比重達到220%,創(chuàng)下新高。

相似點三:經濟增速持續(xù)下行。1950—1970年,日本經濟高速騰飛,年均增速超過10%;其后的70—80年代,經濟增速下降至7%,但80年代中后期,經濟再度繁榮;然而,伴隨著上世紀90年代初經濟泡沫的破滅,經濟減速,經歷了兩個失落的10年。對比之下,中國目前也處于高速增長向中高速增長轉變的時期:受制于人口、環(huán)境、資源等束縛,中國經濟潛在增速有所下降。

相似點四:出口困境。從1981年開始,日本出口拉動GDP大幅增長,對GDP貢獻達到23%左右,貿易順差高企,出口依賴成為日本上世紀80年代的發(fā)展戰(zhàn)略。但廣場協議以后的三年內,日元升值50%以上,削弱了出口競爭力。再看中國,金融危機之后,中國出口需求疲軟,而前期美元走強,人民幣相對于對一攬子貨幣升值,同樣加劇了出口商的困境。

相似點五:房地產泡沫積聚。上世紀80年代的日本,土地投機熱潮高漲,房價節(jié)節(jié)攀升。日本經濟泡沫破裂前,日本政府并沒有采取有效的措施約束金融部門過度涉及房地產市場,致房地產泡沫破滅。而當前,中國同樣面臨房地產價格過快上漲的態(tài)勢:去年伴隨著房地產政策的調整,一、二線城市房價快速增長,資產泡沫程度加劇。

圖1 企業(yè)和機關團體活期存款大幅增加

圖2 機關團體定期存款和非存款類金融機構存款放緩

圖3 居民儲蓄存款2016年大幅下滑

相似點六:物價持續(xù)下行。與日本泡沫經濟破滅后長期通縮相比,中國當前情況雖未達到其糟糕程度,但也足以引起警惕。經濟疲軟,導致通脹回落,CPI同比上漲1.8%,PPI持續(xù)負增速已長達53個月,為史上之最。而從2015年GDP縮減指數為負的情況來看,當前中國也面臨通縮困境。

相似點七:銀行業(yè)不良貸款上升。造成日本困境的另一關鍵因素是日本的“僵尸銀行”,即雖然資不抵債,但在政府支持下仍在維持經營。相比之下,中國銀行業(yè)雖然還算穩(wěn)健,截至今年6月末,商業(yè)銀行不良貸款率為1.81%,但考慮到經濟下行,一旦土地、房產等抵押品價值下降,銀行貸款質量也有迅速下降的風險。

當然,相對來講,中日又存在以下不同之處,包括:中國經濟增長,特別是城鎮(zhèn)化潛力仍在,服務業(yè)和消費的提升還有很大空間;雖然面臨人口老齡化壓力,但全面二孩政策以及婦女勞動參與率高于日本等則可在一定程度上加以對沖。因此,筆者認為,只要持續(xù)推動供給側改革,中國有機會避免重蹈日本的困境。

具體來看,筆者認為,中國經濟增長潛力仍然存在。體現在以下四方面:

一是上世紀80年代后期,日本人均收入已經相對較高。而相對來講,中國目前人均收入水平仍然較低。

二是在上世紀60年代末,日本即達到劉易斯拐點,其后的20年中,制造業(yè)工人月薪資大幅提升,促進了消費提升。而中國剛剛經歷劉易斯拐點,勞動力仍供不應求,未來低端群體收入提升有利于釋放消費潛力。同時,沿海勞工短缺也有助于促進中西部發(fā)展,并促進產業(yè)升級,特別是服務行業(yè)和高附加值制造業(yè)的發(fā)展。

三是中國當前城鎮(zhèn)化率仍然低于日本當時水平。1985年,日本的城鎮(zhèn)化率已經達到76.7%。日本城市和農村地區(qū)較小的差異,導致1985—1987年日元升值以來,日本傳統(tǒng)產業(yè)向國外轉移,國內“產業(yè)空心化”的現象嚴重。而現在中國城市化進程正在處于加速階段,2015年中國城市化率為56.1%。城市化進程也在加速,有利于進一步釋放內需。另外,中國東西部之間的差距,也有助于未來制造能力越來越多地向內陸移動,避免出現“產業(yè)空心化”的現象。

四是勞動力結構優(yōu)于日本。日本是全世界老齡化程度最高的國家,65歲以上老年人口占總人口的1/4。中國雖然同樣面臨老齡化社會的挑戰(zhàn),但目前情況要好于日本。中國65歲以上人口占比接近10%。且伴隨著全面放開二孩和延遲退休等政策的推出,勞動參與率有望進一步提升。更何況,相比于日本婦女勞動參與率低的局面,中國女性是就業(yè)大軍中重要的支持力量。

綜上所述,中國當前雖然面臨不少挑戰(zhàn),但增長潛力仍要優(yōu)于日本。如果能通過加快供給側改革,從化解過剩產能,處理僵尸企業(yè),依靠市場力量促進國企、民企公平競爭,減少行政審批,推進城鎮(zhèn)化戰(zhàn)略,以及提高居民社會保障等方面著手加速改革,則有望避免陷入日本式的流動性陷阱,重拾經濟增長動力。

作者系瑞穗證劵亞洲公司董事總經理、首席經濟學家