政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”影響測度研究

都成祥

摘要:以博弈分析法為基礎(chǔ),并對風(fēng)險(xiǎn)類型和風(fēng)險(xiǎn)偏好等因素進(jìn)行分析可獲得參與人的行動規(guī)則和效用水平。以此研究政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的影響就會發(fā)現(xiàn),政策性保險(xiǎn)、風(fēng)險(xiǎn)無差異曲線、風(fēng)險(xiǎn)偏好和風(fēng)險(xiǎn)類型等因素對保險(xiǎn)人零期望利潤曲線影響較大。研究還發(fā)現(xiàn),當(dāng)高風(fēng)險(xiǎn)類型的概率足夠低或項(xiàng)目獲得政策性保險(xiǎn)支持時(shí),零期望利潤曲線就向低風(fēng)險(xiǎn)無差異曲線傾斜,甚至有可能位于低風(fēng)險(xiǎn)類型無差異曲線之上。此時(shí),各類風(fēng)險(xiǎn)水平的投保人都參與保險(xiǎn),不僅資金安全有保障,小微企業(yè)也能獲得充足的低成本資金用于生產(chǎn),進(jìn)一步促進(jìn)經(jīng)濟(jì)發(fā)展。

關(guān)鍵詞:多維信息不對稱;政策性保險(xiǎn);互聯(lián)網(wǎng)+金融;測度研究;期望收益

中圖分類號:F830.49;F840.6 文獻(xiàn)標(biāo)識碼:A 文章編號:1007-2101(2016)04-0076-08

引言

如今,小微企業(yè)已成為我國繁榮經(jīng)濟(jì)、擴(kuò)大就業(yè)、推動創(chuàng)新和形成新產(chǎn)業(yè)的重要力量,也是保證社會穩(wěn)定的重要因素,但小微企業(yè)“融資難、融資貴”已經(jīng)嚴(yán)重影響其發(fā)展[1]。“融資難、融資貴”好似一股頑固的阻力在嚴(yán)重阻礙著小微企業(yè)融資,這種阻力是引力和斥力共同作用的結(jié)果。引力來自小微企業(yè)的融資需求,斥力來自于過大的融資風(fēng)險(xiǎn)使金融機(jī)構(gòu)不愿涉足該領(lǐng)域,而過高的融資門檻又使小微企業(yè)望而卻步[2]。也正是因?yàn)檫@兩股力量平衡在尷尬的境地,束縛著小微企業(yè)的健康發(fā)展。

隨著“互聯(lián)網(wǎng)+金融”的快速發(fā)展,一定程度上減少了資金供需雙方的信息不對稱,為小微企業(yè)的融資提供更多的渠道,融資成本也逐漸降低。但作為一種金融創(chuàng)新,“互聯(lián)網(wǎng)+金融”不僅具有互聯(lián)網(wǎng)和金融固有的風(fēng)險(xiǎn),還包括二者合成后產(chǎn)生的新風(fēng)險(xiǎn),特別是其虛擬性使得資金供需雙方的身份難以確定、資金流向難以控制和信用信息難以量化分析,產(chǎn)生了新的信息不對稱;這些信息隨著互聯(lián)網(wǎng)的傳播而不斷地放大與擴(kuò)散,存在發(fā)生嚴(yán)重金融風(fēng)險(xiǎn)的可能性。但目前國內(nèi)對“互聯(lián)網(wǎng)+金融”業(yè)務(wù)還未明確具體監(jiān)管部門,未制定相應(yīng)的監(jiān)管政策,對其業(yè)態(tài)也未出臺統(tǒng)一的指導(dǎo)意見。這導(dǎo)致了監(jiān)管不到位,使“互聯(lián)網(wǎng)+金融”業(yè)務(wù)的風(fēng)險(xiǎn)程度越來越高,涉及面更為廣泛,影響更為深遠(yuǎn)和劇烈。

目前,雖然有部分商業(yè)性保險(xiǎn)公司開發(fā)投產(chǎn)了針對低風(fēng)險(xiǎn)類型金融資產(chǎn)的保險(xiǎn)產(chǎn)品,也取得了良好的經(jīng)濟(jì)效益和社會效益,但針對以互聯(lián)網(wǎng)為媒介而形成的金融資產(chǎn)的保險(xiǎn)產(chǎn)品卻沒有。原因是“互聯(lián)網(wǎng)+金融”的金融產(chǎn)品收益不確定性較大,風(fēng)險(xiǎn)較高,使得保險(xiǎn)公司的零期望利潤曲線波動較大,當(dāng)高風(fēng)險(xiǎn)類型的概率較大時(shí),其向高風(fēng)險(xiǎn)無差異曲線傾斜,保險(xiǎn)公司難以獲得穩(wěn)定的正期望利潤,虧損的可能性相當(dāng)大;而政策性保險(xiǎn)是政府為了某種政策上的目的,運(yùn)用商業(yè)保險(xiǎn)的原理,對某些關(guān)系國計(jì)民生的行業(yè)進(jìn)行扶持和保護(hù)而開辦的保險(xiǎn),該保險(xiǎn)不以盈利為目的,保險(xiǎn)公司可獲得政府補(bǔ)貼與免稅等政策性保護(hù)。政府補(bǔ)貼與免稅相當(dāng)于保險(xiǎn)公司獲得額外的收入來彌補(bǔ)虧損或增加盈利,能使保險(xiǎn)人的零期望利潤曲線向低風(fēng)險(xiǎn)類型的無差異曲線傾斜;此時(shí),保險(xiǎn)人有擴(kuò)大保險(xiǎn)市場規(guī)模和接受風(fēng)險(xiǎn)水平較高的投保人投保的意愿,這不僅能增加保險(xiǎn)人的保費(fèi)收入,還增加了投保人抗風(fēng)險(xiǎn)能力,保證其在受到損害時(shí)能及時(shí)恢復(fù)生產(chǎn),同時(shí)也增強(qiáng)其風(fēng)險(xiǎn)管理意識。

一、研究綜述

在保險(xiǎn)市場上,保險(xiǎn)人事前不知道投保人的私有信息,導(dǎo)致其在非對稱信息下獲得的保險(xiǎn)均衡水平達(dá)不到信息對稱情況下的最優(yōu)水平。投保人的私有信息不僅與風(fēng)險(xiǎn)水平有關(guān),還與投保人的風(fēng)險(xiǎn)偏好等因素有關(guān)。這些因素的共同作用不僅影響保險(xiǎn)需求,而且導(dǎo)致逆向選擇風(fēng)險(xiǎn)。

(一)保險(xiǎn)需求理論

背景風(fēng)險(xiǎn)是保險(xiǎn)市場不能交易的風(fēng)險(xiǎn),導(dǎo)致保險(xiǎn)產(chǎn)品含有附加保費(fèi),是保險(xiǎn)公司不能承擔(dān)的風(fēng)險(xiǎn)。Schlesinger(2000)認(rèn)為投保人增加其對可保風(fēng)險(xiǎn)的需求能減少背景風(fēng)險(xiǎn)帶來的負(fù)面影響[3];Briys(1988)用資產(chǎn)組合來研究背景風(fēng)險(xiǎn)對保險(xiǎn)需求的影響,發(fā)現(xiàn)背景風(fēng)險(xiǎn)能增加投保人對可保資產(chǎn)保險(xiǎn)的需求[4];孫祁祥和王曉全(2011)用實(shí)證的方式對中國保險(xiǎn)市場的數(shù)據(jù)進(jìn)行挖掘研究后發(fā)現(xiàn),背景風(fēng)險(xiǎn)對可保需求的影響較大[5][6]。研究表明:投保人購買可保風(fēng)險(xiǎn)的保險(xiǎn)能減少或規(guī)避可保風(fēng)險(xiǎn)對保險(xiǎn)人的不利影響,還能減少不可保的背景風(fēng)險(xiǎn)對保險(xiǎn)人的不利影響。

(二)多維信息不對稱背景下保險(xiǎn)市場逆向選擇

De Meza和Webb(2001)通過模型研究保險(xiǎn)人的風(fēng)險(xiǎn)偏好與購買保險(xiǎn)之間的關(guān)系,發(fā)現(xiàn)風(fēng)險(xiǎn)規(guī)避的投保人為了盡可能地規(guī)避或轉(zhuǎn)移風(fēng)險(xiǎn),通常會購買更多的保險(xiǎn),并且會用符合保險(xiǎn)條款規(guī)定的行為來規(guī)范自己的行動,以此來減少事故的發(fā)生,增加其期望收益[7];De Donder和Hindricks(2006)認(rèn)為風(fēng)險(xiǎn)規(guī)避的投保人會更加謹(jǐn)慎地減少事故的發(fā)生,其有遞減支付保費(fèi)的意愿,但無法確定風(fēng)險(xiǎn)水平與購買保險(xiǎn)之間存在負(fù)相關(guān)[8];Karagyozova和Siegelman(2007)認(rèn)為即使風(fēng)險(xiǎn)規(guī)避與風(fēng)險(xiǎn)水平之間存在負(fù)相關(guān),也不能說明保險(xiǎn)市場不存在私有信息[9];Olivella和Schroyen(2011)認(rèn)為雖然投保人的私有信息包括很多方面,其對投保人的影響也不盡相同,但風(fēng)險(xiǎn)水平和風(fēng)險(xiǎn)偏好對保險(xiǎn)人的不利影響最大,此時(shí),完全的分離均衡不是最優(yōu)均衡,當(dāng)投保人風(fēng)險(xiǎn)偏好差異足夠大時(shí),風(fēng)險(xiǎn)偏好的投保人比風(fēng)險(xiǎn)規(guī)避的投保人購買更少的保險(xiǎn)[10]。

保險(xiǎn)需求理論雖然能較好地解釋背景風(fēng)險(xiǎn)會增加投保人對可保風(fēng)險(xiǎn)的需求,卻未能合理解釋附加保費(fèi)對風(fēng)險(xiǎn)規(guī)避的投保人最優(yōu)保險(xiǎn)需求的影響,也不能解釋現(xiàn)實(shí)中的保險(xiǎn)產(chǎn)品都含有附加費(fèi)但還是有風(fēng)險(xiǎn)規(guī)避的投保人購買完全保險(xiǎn)而不是購買部分保險(xiǎn);多維信息不對稱下保險(xiǎn)市場逆向選擇研究,能充分考慮風(fēng)險(xiǎn)水平和風(fēng)險(xiǎn)偏好等因素對保險(xiǎn)市場的影響,但不能確定投保人(項(xiàng)目)的風(fēng)險(xiǎn)水平與其是否購買保險(xiǎn)之間存在何種聯(lián)系和相關(guān)關(guān)系(正、負(fù)相關(guān)),也不能確定保險(xiǎn)市場是否存在信息不對稱或投保人是否擁有私有信息。

筆者針對現(xiàn)有研究存在的不足,在分析保險(xiǎn)特別是政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”業(yè)務(wù)影響機(jī)理的基礎(chǔ)上,研究風(fēng)險(xiǎn)水平、風(fēng)險(xiǎn)偏好及信息是否對稱等維度對保險(xiǎn)人零期望利潤的影響程度,為“互聯(lián)網(wǎng)+金融”的參與者和保險(xiǎn)公司提供有效的理論支持,力爭最大程度地減少信息不對稱,便于資金提供方正確選擇,降低或轉(zhuǎn)移“互聯(lián)網(wǎng)+金融”風(fēng)險(xiǎn),確保資金安全。

二、“互聯(lián)網(wǎng)+金融”模式與新增的風(fēng)險(xiǎn)

(一)“互聯(lián)網(wǎng)+金融”模式

“互聯(lián)網(wǎng)+”能充分發(fā)揮互聯(lián)網(wǎng)在社會資源配置中的優(yōu)化和集成作用,形成更廣泛的以互聯(lián)網(wǎng)為基礎(chǔ)設(shè)施和實(shí)現(xiàn)工具的經(jīng)濟(jì)發(fā)展新形態(tài),特別是其在金融領(lǐng)域的應(yīng)用,對金融領(lǐng)域的影響巨大[11][12]。

“互聯(lián)網(wǎng)+金融”主要有信息展示和服務(wù)兩種模式[13]。信息展示模式是互聯(lián)網(wǎng)金融服務(wù)公司利用大數(shù)據(jù)分析和先進(jìn)的搜索技術(shù),讓金融產(chǎn)品直觀地呈現(xiàn)在用戶面前,方便用戶購買;服務(wù)模式是資金提供方為了特定目的而匯聚資金或?qū)①Y金直接提供給資金需求方使用,該模式包含互聯(lián)網(wǎng)供應(yīng)鏈金融、P2P網(wǎng)絡(luò)信貸、眾籌和互聯(lián)網(wǎng)銀行等形態(tài)。

(二)“互聯(lián)網(wǎng)+金融”新增風(fēng)險(xiǎn)

“互聯(lián)網(wǎng)+金融”是互聯(lián)網(wǎng)與金融深度融合的產(chǎn)物,不僅具有互聯(lián)網(wǎng)和金融固有的風(fēng)險(xiǎn),還具有因二者融合產(chǎn)生的新風(fēng)險(xiǎn)。

1. 產(chǎn)生新的信息不對稱。雖然“互聯(lián)網(wǎng)+金融”能部分克服傳統(tǒng)金融領(lǐng)域的信息不對稱問題,但其虛擬性使得資金供需雙方身份無法確定,資金流向無法控制,無法準(zhǔn)確對資金需求方進(jìn)行信用評估,產(chǎn)生新的信息不對稱,對資金安全產(chǎn)生重大的負(fù)面影響。特別是所謂的大數(shù)據(jù)分析可能導(dǎo)致較為嚴(yán)重的信息噪音,使資金提供方無法甄別資金需求方的相關(guān)信息,甚至?xí)绊懫鋵π畔⒌呐袛啵瑢?dǎo)致錯(cuò)誤的選擇,造成資金損失。

2. 在信用和流動性等方面存在較大的風(fēng)險(xiǎn)隱患。“互聯(lián)網(wǎng)+金融”還處于發(fā)展初期,國內(nèi)對其業(yè)務(wù)目前還沒有確定監(jiān)管部門和監(jiān)管范圍,沒有進(jìn)行有效監(jiān)督和管理,也沒有健全、完善的投資人保護(hù)機(jī)制,使得“互聯(lián)網(wǎng)+金融”因存在互聯(lián)網(wǎng)因素,在信用業(yè)務(wù)方面導(dǎo)致的信用風(fēng)險(xiǎn)程度更高,涉及面更為廣泛且強(qiáng)度更大[14]。

“互聯(lián)網(wǎng)+金融”存在跨界性和聯(lián)動性,導(dǎo)致其流動性存在風(fēng)險(xiǎn)。為提高資金的使用效率,資金需求方通常讓資金高速、滿負(fù)荷運(yùn)轉(zhuǎn),以減少資金沉淀時(shí)間,使收益最大化。但這可能引發(fā)資金鏈斷裂,產(chǎn)生流動性風(fēng)險(xiǎn),導(dǎo)致資金無法按時(shí)、足額收回;通過“互聯(lián)網(wǎng)+金融”渠道匯聚的資金通常用于風(fēng)險(xiǎn)更高的股票和信托收益權(quán),一旦其中某個(gè)環(huán)節(jié)出現(xiàn)問題,流動性風(fēng)險(xiǎn)就成為顯著性風(fēng)險(xiǎn),再加上互聯(lián)網(wǎng)的傳播和放大,極易引發(fā)系統(tǒng)性風(fēng)險(xiǎn)。

3. 異化業(yè)務(wù)正在醞釀泡沫且有隨時(shí)破滅的可能。“互聯(lián)網(wǎng)+金融”的異化業(yè)務(wù)是以互聯(lián)網(wǎng)為依托異化開展傳統(tǒng)金融業(yè)務(wù)。實(shí)際上是將其“信息中介”職能異化為“信用中介”職能,導(dǎo)致其“信息中介”的本質(zhì)發(fā)生改變,正在醞釀較大的泡沫風(fēng)險(xiǎn)。例如,P2P網(wǎng)絡(luò)貸款是資金供需雙方的“信息中介”,但該模式引入我國后運(yùn)營理念發(fā)生重大變化,使其在盈利模式、擔(dān)保方式和風(fēng)控手段等方面發(fā)生異化,加之監(jiān)管不到位,導(dǎo)致P2P市場出現(xiàn)非法集資、詐騙橫行等諸多問題,產(chǎn)生較大的泡沫且泡沫可能隨時(shí)破裂。

4. 信用信息被濫用的風(fēng)險(xiǎn)。互聯(lián)網(wǎng)金融企業(yè)通過數(shù)據(jù)挖掘等途徑獲得個(gè)人和企業(yè)的信用信息,并運(yùn)用大數(shù)據(jù)方式來分析這些信息,將之用于對企業(yè)和個(gè)人的信用評級,并以此來確定貸款額度。但互聯(lián)網(wǎng)金融企業(yè)可能會因業(yè)務(wù)的需要或以追逐經(jīng)濟(jì)利益為目的,過度收集個(gè)人和企業(yè)的信息,違法、違規(guī)披露其收集的信息,甚至非法買賣這些信息,導(dǎo)致信息被泄密或信息被濫用。

三、保險(xiǎn)對“互聯(lián)網(wǎng)+金融”影響的機(jī)理分析

保險(xiǎn)具有經(jīng)濟(jì)補(bǔ)償、資金融通和社會管理三個(gè)功能,經(jīng)濟(jì)補(bǔ)償是基本功能,最能體現(xiàn)保險(xiǎn)的特色和核心競爭力。通過經(jīng)濟(jì)補(bǔ)償使可保資產(chǎn)因事故導(dǎo)致的實(shí)際損失得到補(bǔ)償,使其價(jià)值得以恢復(fù),保險(xiǎn)對“互聯(lián)網(wǎng)+金融”業(yè)務(wù)必然產(chǎn)生重大影響。

(一)金融資產(chǎn)承載著與可保風(fēng)險(xiǎn)相關(guān)的背景風(fēng)險(xiǎn)

因?yàn)楸尘帮L(fēng)險(xiǎn)是保險(xiǎn)市場固有的風(fēng)險(xiǎn),該風(fēng)險(xiǎn)的特點(diǎn)是無法進(jìn)行交易,使保險(xiǎn)人無法規(guī)避或轉(zhuǎn)移該風(fēng)險(xiǎn),是保險(xiǎn)人不能承保的風(fēng)險(xiǎn)。

金融資產(chǎn)是其所有者索取實(shí)物資產(chǎn)的權(quán)利,其價(jià)值由生產(chǎn)過程所確定,以市場價(jià)格或收益率來表示其價(jià)值,受市場、供求關(guān)系等因素影響較大,其具有較大的波動性,較難量化;因此,金融資產(chǎn)將在長期內(nèi)作為保險(xiǎn)的背景風(fēng)險(xiǎn)而存在,承載著與可保風(fēng)險(xiǎn)相關(guān)的背景風(fēng)險(xiǎn)。

(二)保險(xiǎn)能增加保險(xiǎn)市場風(fēng)險(xiǎn)分擔(dān)效率

在保險(xiǎn)市場上,資金供需雙方存在信息不對稱。相對于保險(xiǎn)人而言,投保人更具有信息優(yōu)勢,投保人的私有信息將影響保險(xiǎn)人的利益,也就是保險(xiǎn)人不得不為投保人的行為承擔(dān)風(fēng)險(xiǎn)。投保人知道自己或項(xiàng)目的風(fēng)險(xiǎn)水平而保險(xiǎn)人可能不知這些信息,同時(shí)投保人的行為也會影響保險(xiǎn)人的賠付而保險(xiǎn)人卻不能觀察這些行為,這些不對稱信息都可能給保險(xiǎn)人帶來不利的影響,增加了保險(xiǎn)市場的交易成本。信息不對稱導(dǎo)致保險(xiǎn)市場發(fā)育不全,無法實(shí)現(xiàn)在信息對稱狀態(tài)下保險(xiǎn)市場的最優(yōu)風(fēng)險(xiǎn)分擔(dān),降低了保險(xiǎn)的風(fēng)險(xiǎn)分擔(dān)能力。保險(xiǎn)人為了激勵投保人揭示其私有信息,降低信息不對稱帶來的不利影響,會將部分信息收益轉(zhuǎn)移給高風(fēng)險(xiǎn)類型的投保人,讓風(fēng)險(xiǎn)規(guī)避的投保人承擔(dān)部分風(fēng)險(xiǎn),這將導(dǎo)致保險(xiǎn)市場福利凈損失,影響投保人的決策,但這是保險(xiǎn)人在評估激勵與保險(xiǎn)的利弊后作出的決定,該策略有利于降低信息不對稱導(dǎo)致保險(xiǎn)市場風(fēng)險(xiǎn)分擔(dān)效率下降的影響。

(三)不同維度的私有信息相互作用影響投保人的策略

投保人的私有信息包括風(fēng)險(xiǎn)水平、風(fēng)險(xiǎn)偏好等信息,這些信息相互作用對投保人的策略產(chǎn)生重大影響。相對于風(fēng)險(xiǎn)水平對投保人的選擇影響而言,風(fēng)險(xiǎn)偏好的影響尤為劇烈。無論投保人的風(fēng)險(xiǎn)水平類型如何,風(fēng)險(xiǎn)規(guī)避的投保人會購買更多的保險(xiǎn),以增加其預(yù)期的收益,但這與事后的賠償不一定存在正相關(guān)。也就是說,投保人購買保險(xiǎn)越多,其獲得的賠償不一定就越多。同樣,風(fēng)險(xiǎn)規(guī)避的投保人會盡可能地減少事故的發(fā)生,這一舉動也會導(dǎo)致風(fēng)險(xiǎn)偏好的投保人有逐步降低保費(fèi)的意愿。

(四)零期望利潤影響保險(xiǎn)人的策略

零期望利潤曲線是投保人不參與保險(xiǎn)時(shí),其期望收入狀態(tài)(金額為保險(xiǎn)賠償金與保費(fèi)之和)所表示的點(diǎn)與高風(fēng)險(xiǎn)類型無差異曲線、低風(fēng)險(xiǎn)類型無差異曲線的交點(diǎn)的連線。其與平面坐標(biāo)第一象限的角平分線的交點(diǎn)就是滿足零利潤約束的保險(xiǎn)合同所在的點(diǎn),也是保險(xiǎn)期望利潤為零時(shí)的平衡點(diǎn);該條直線上的任意點(diǎn)都表示保險(xiǎn)人的期望利潤為零。若零期望利潤曲線靠近低風(fēng)險(xiǎn)類型無差異曲線,表示保險(xiǎn)人獲得更多的因交易帶來的剩余,保險(xiǎn)人取得更好的經(jīng)濟(jì)效益,此時(shí)保險(xiǎn)人有更多的沖動鼓勵投保人投保。

四、保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的測度分析

為了客觀評價(jià)保險(xiǎn),特別是政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的影響程度,筆者在總結(jié)國內(nèi)外專家現(xiàn)有研究成果的基礎(chǔ)上,運(yùn)用博弈論相關(guān)理論,在合理確定研究維度和分析風(fēng)險(xiǎn)水平與風(fēng)險(xiǎn)偏好對投保人策略影響的情況下,進(jìn)一步分析政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”業(yè)務(wù)的影響,為資金供需雙方和政策性保險(xiǎn)參與“互聯(lián)網(wǎng)+金融”業(yè)務(wù)提供理論指導(dǎo),便于“互聯(lián)網(wǎng)+金融”業(yè)務(wù)的參與人實(shí)際操作。

(一)研究維度的確定

影響投保人策略的因素有很多,筆者從信息對稱與否、風(fēng)險(xiǎn)水平的類型和投保人的風(fēng)險(xiǎn)偏好三個(gè)維度來測度保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的影響程度。

信息對稱是在市場條件下,交易雙方掌握的信息是對稱的,這是公平交易的理想狀態(tài),現(xiàn)實(shí)中很難達(dá)到,因此筆者研究的重點(diǎn)是信息不對稱下投保人的策略,但并不排斥研究在信息對稱條件下投保人的策略;風(fēng)險(xiǎn)水平是衡量投保人或項(xiàng)目風(fēng)險(xiǎn)大小的尺度,表示投保人或項(xiàng)目的風(fēng)險(xiǎn)程度,以高和低來表示;風(fēng)險(xiǎn)偏好是投保人在承擔(dān)風(fēng)險(xiǎn)種類、大小等方面的基本態(tài)度,可將其分為風(fēng)險(xiǎn)規(guī)避、風(fēng)險(xiǎn)追求和風(fēng)險(xiǎn)中立三類。風(fēng)險(xiǎn)追求者秉承“高風(fēng)險(xiǎn),高回報(bào)”的理念,其承受風(fēng)險(xiǎn)的能力較強(qiáng),不愿規(guī)避或轉(zhuǎn)移風(fēng)險(xiǎn),筆者不研究該類投保人的策略;風(fēng)險(xiǎn)中立者既不主動追求風(fēng)險(xiǎn),也不規(guī)避風(fēng)險(xiǎn),為了研究的方便,將其歸并于風(fēng)險(xiǎn)規(guī)避一類研究。因此,筆者重點(diǎn)研究在不對稱信息和風(fēng)險(xiǎn)水平存在差異的情況下,風(fēng)險(xiǎn)規(guī)避的投保人在購買保險(xiǎn)產(chǎn)品時(shí)的理性選擇。

(二)對稱信息下的最優(yōu)保險(xiǎn)分擔(dān)

筆者之所以首先研究對稱信息下的最優(yōu)保險(xiǎn)分擔(dān),是因?yàn)橐容^在不同信息狀態(tài)下二者存在的差異需要有一個(gè)參照系,而對稱信息下的最優(yōu)保險(xiǎn)分擔(dān)就是最好的參照系。筆者用無差異曲線及其斜率和零期望利潤等因素來分析保費(fèi)與賠償金之間的關(guān)系,通過分析交易帶來的剩余歸宿來確定最優(yōu)保險(xiǎn)合同的納什均衡,研究投保人被部分保險(xiǎn)、完全保險(xiǎn)和過度保險(xiǎn)時(shí),投保人的策略對保險(xiǎn)人收益的影響以及保險(xiǎn)人的策略。

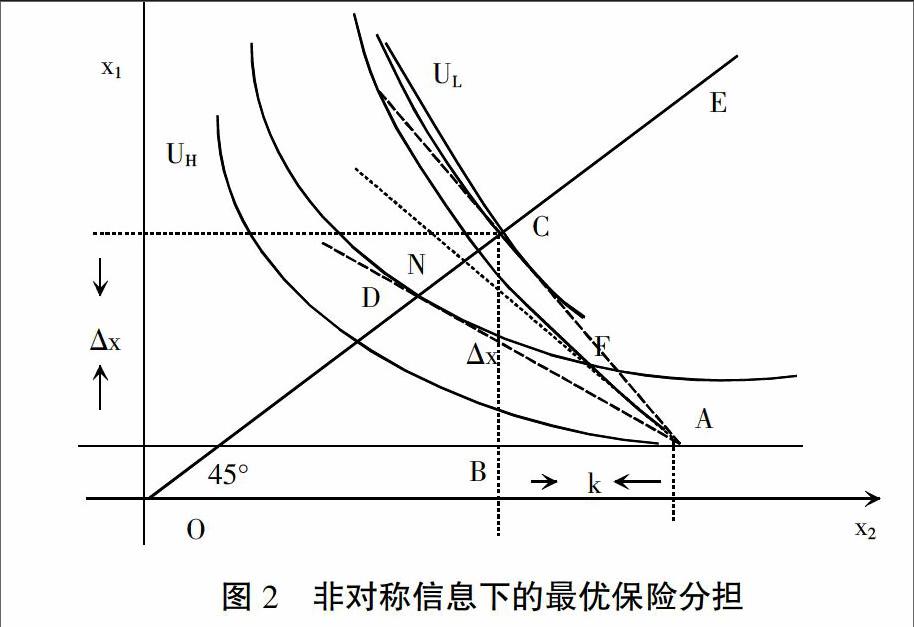

用θi(i=1,2)表示投保人存在不出事和出事兩種狀態(tài),如果發(fā)生保險(xiǎn)事故,則投保人獲得的收益凈值為保險(xiǎn)經(jīng)濟(jì)補(bǔ)償與保險(xiǎn)金之間的差異,筆者用x2表示;如果不發(fā)生保險(xiǎn)事故,投保人繳納保費(fèi)但不能獲得經(jīng)濟(jì)補(bǔ)償,筆者用x1表示,顯然有x1>x2;同時(shí)用p和1-p(0

如果投保人不參與保險(xiǎn),其期望效用函數(shù)為:μ(x)=Eμ(x)=pμ(x2)+(1-p)μ(x1),其中:x表示確定性等價(jià)收入,則有x<■;

如果投保人參與保險(xiǎn),出事后獲取一定數(shù)量的經(jīng)濟(jì)補(bǔ)償,其期望效用函數(shù)為:μ(■)=Eμ(x)=pμ(x2+Δx-k)+(1-p)μ(x1-k),其中:■表示確定性等價(jià)收入,k表示客戶支付的保險(xiǎn)費(fèi),Δx表示出事后保險(xiǎn)人支付的賠償額。

如果x2+Δx-k=x1-k,此時(shí)投保人在這兩種狀態(tài)下期望收益相同,意味著投保人被完全保險(xiǎn);當(dāng)x2+Δx-k

圖1中U0和U1是投保人無差異曲線,由于U1在U0之上,則U1比U0的期望效用水平高;直線OE是平面坐標(biāo)第一象限的角平分線,在直線OE與無差異曲線的交點(diǎn)上,無差異曲線的斜率為dx2/dx1=-[(1-p)?鄣u/?鄣x1]/(p?鄣u/?鄣x2)=-(1-p)/p;曲線U0過點(diǎn)A表示投保人不參加保險(xiǎn)時(shí)的期望收益(Δx+k);因?yàn)榍€CA表示保險(xiǎn)人的期望利潤,此時(shí),保險(xiǎn)人的期望利潤為零(π=p(k-Δx)+(1-p)k=k-pΔx=0),所以曲線CA就是保險(xiǎn)人的零期望利潤曲線;直線DB與直線OE的交點(diǎn)D代表保險(xiǎn)人的最大期望利潤(x-x);帕累托最優(yōu)解是無差異曲線與等期望利潤曲線的切點(diǎn)集合,也就是曲線CD上的任意點(diǎn)。受保險(xiǎn)市場競爭程度的影響,均衡點(diǎn)不唯一。圖1中C點(diǎn)為在自由競爭情況下保險(xiǎn)市場的均衡點(diǎn),投保人獲得所有剩余;D點(diǎn)為壟斷競爭市場的均衡點(diǎn),保險(xiǎn)人獲得所有剩余。在信息對稱下,投保人在均衡中采用同樣的策略,是混同均衡,分離均衡是其特例;無論市場是否競爭,只要是在信息對稱下,投保人被完全保險(xiǎn),風(fēng)險(xiǎn)成本為零。

(三)非對稱信息下的最優(yōu)保險(xiǎn)分擔(dān)

曲線pH和pL表示高風(fēng)險(xiǎn)類型投保人和低風(fēng)險(xiǎn)類型投保人發(fā)生保險(xiǎn)事故的概率,高風(fēng)險(xiǎn)投保人發(fā)生保險(xiǎn)事故的概率肯定高于低風(fēng)險(xiǎn)投保人發(fā)生保險(xiǎn)事故的概率,則有pH>pL。圖2給出了兩類投保人的無差異曲線,UH表示高風(fēng)險(xiǎn)類型投保人無差異曲線,UL表示低風(fēng)險(xiǎn)類型投保人無差異曲線,顯然曲線UL在曲線UH之上。

如果保險(xiǎn)人知道投保人風(fēng)險(xiǎn)水平的真實(shí)類型,那么高風(fēng)險(xiǎn)類型投保人的均衡點(diǎn)在D點(diǎn),低風(fēng)險(xiǎn)類型投保人的均衡點(diǎn)在C點(diǎn);此時(shí),兩類投保人都得到完全保險(xiǎn),只是最優(yōu)保險(xiǎn)分擔(dān)合同所表示的均衡點(diǎn)不同,當(dāng)然保費(fèi)也有所不同。

1.投保人在混同均衡時(shí)的策略。若保險(xiǎn)人不知曉投保人的真實(shí)風(fēng)險(xiǎn)類型,只知道投保人風(fēng)險(xiǎn)水平的概率,筆者用μ和1-μ表示保險(xiǎn)人屬于高風(fēng)險(xiǎn)類型和低風(fēng)險(xiǎn)類型的概率。保險(xiǎn)人的期望利潤為Eπ=μ(k-pHΔx)+(1-μ)(k-pLΔx)。如果投保人得到完全保險(xiǎn),保險(xiǎn)人零期望利潤曲線介于AD和AC之間,其與OE的交點(diǎn)即為平衡點(diǎn)。零期望利潤曲線偏向哪一邊依賴于投保人風(fēng)險(xiǎn)類型的概率影響,誰的概率大,零期望利潤就偏向于哪一邊。但在平衡點(diǎn)(N點(diǎn)),低風(fēng)險(xiǎn)類型的投保人得到的保險(xiǎn)分擔(dān)合同在均衡時(shí)的期望收益小于其不參加保險(xiǎn)時(shí)的期望收益,表明低風(fēng)險(xiǎn)類型的投保人被過度保險(xiǎn),其不參與保險(xiǎn)時(shí)的收益大于其參與保險(xiǎn)時(shí)的收益,理性的低風(fēng)險(xiǎn)類型的投保人認(rèn)為保險(xiǎn)合同不合理,最優(yōu)選擇是退出保險(xiǎn)市場,此時(shí),只有高風(fēng)險(xiǎn)類型的投保人愿意投保而繼續(xù)留在保險(xiǎn)市場中;但當(dāng)保險(xiǎn)市場只有高風(fēng)險(xiǎn)投保人時(shí),在不提高保險(xiǎn)金和降低經(jīng)濟(jì)補(bǔ)償?shù)那闆r下,保險(xiǎn)人的零期望利潤曲線向左傾斜,其將出現(xiàn)虧損。保險(xiǎn)人為了獲得合理的利潤,需提高保險(xiǎn)費(fèi)水平來增加保費(fèi)收入以應(yīng)對不斷增長的保險(xiǎn)賠償,但提高保險(xiǎn)費(fèi)用會導(dǎo)致風(fēng)險(xiǎn)水平稍低的投保人逐步離開保險(xiǎn)市場,使保險(xiǎn)人零期望利潤曲線向左偏移,直到平衡點(diǎn)D,此時(shí),保險(xiǎn)市場只有高風(fēng)險(xiǎn)類型的投保人投保,導(dǎo)致高風(fēng)險(xiǎn)類型的投保人將低風(fēng)險(xiǎn)類型的投保人驅(qū)逐出保險(xiǎn)市場。

以上是站在保險(xiǎn)人的角度進(jìn)行分析的,但各國保險(xiǎn)法規(guī)定保險(xiǎn)人不得拒絕符合保險(xiǎn)條件的保險(xiǎn)人投保,同時(shí)投保人也不一定能確定其就是低風(fēng)險(xiǎn)類型的投保人,由于受風(fēng)險(xiǎn)偏好的影響,風(fēng)險(xiǎn)規(guī)避的低風(fēng)險(xiǎn)類型投保人還是愿意參與投保以轉(zhuǎn)移或規(guī)避風(fēng)險(xiǎn),因此保險(xiǎn)市場還存在低風(fēng)險(xiǎn)類型的投保人。由于低風(fēng)險(xiǎn)類型的投保人被完全保險(xiǎn)或過度保險(xiǎn)后的收益都不及不保險(xiǎn)的收益,要想低風(fēng)險(xiǎn)類型投保人也參加保險(xiǎn),一種可能的解決辦法是對低風(fēng)險(xiǎn)類型的投保人進(jìn)行部分保險(xiǎn),使所有符合保險(xiǎn)條件的投保人參保而不區(qū)分其風(fēng)險(xiǎn)屬性。

在零期望利潤曲線AN上選取一點(diǎn)F,因其在曲線OE之下,表示投保人在發(fā)生保險(xiǎn)事故狀態(tài)下,其實(shí)際收益低于在不發(fā)生保險(xiǎn)事故狀態(tài)下的實(shí)際收益,此時(shí)保險(xiǎn)人的期望收益為零,但過F點(diǎn)的無差異曲線高于過A點(diǎn)(不參與保險(xiǎn))的無差異曲線,各類風(fēng)險(xiǎn)類型的投保人都參與保險(xiǎn),二者繳納相同的保險(xiǎn)費(fèi)并且在出事時(shí)得到相同的賠償金,此時(shí)高風(fēng)險(xiǎn)類型投保人被完全保險(xiǎn),低風(fēng)險(xiǎn)類型的保險(xiǎn)人被部分保險(xiǎn)。

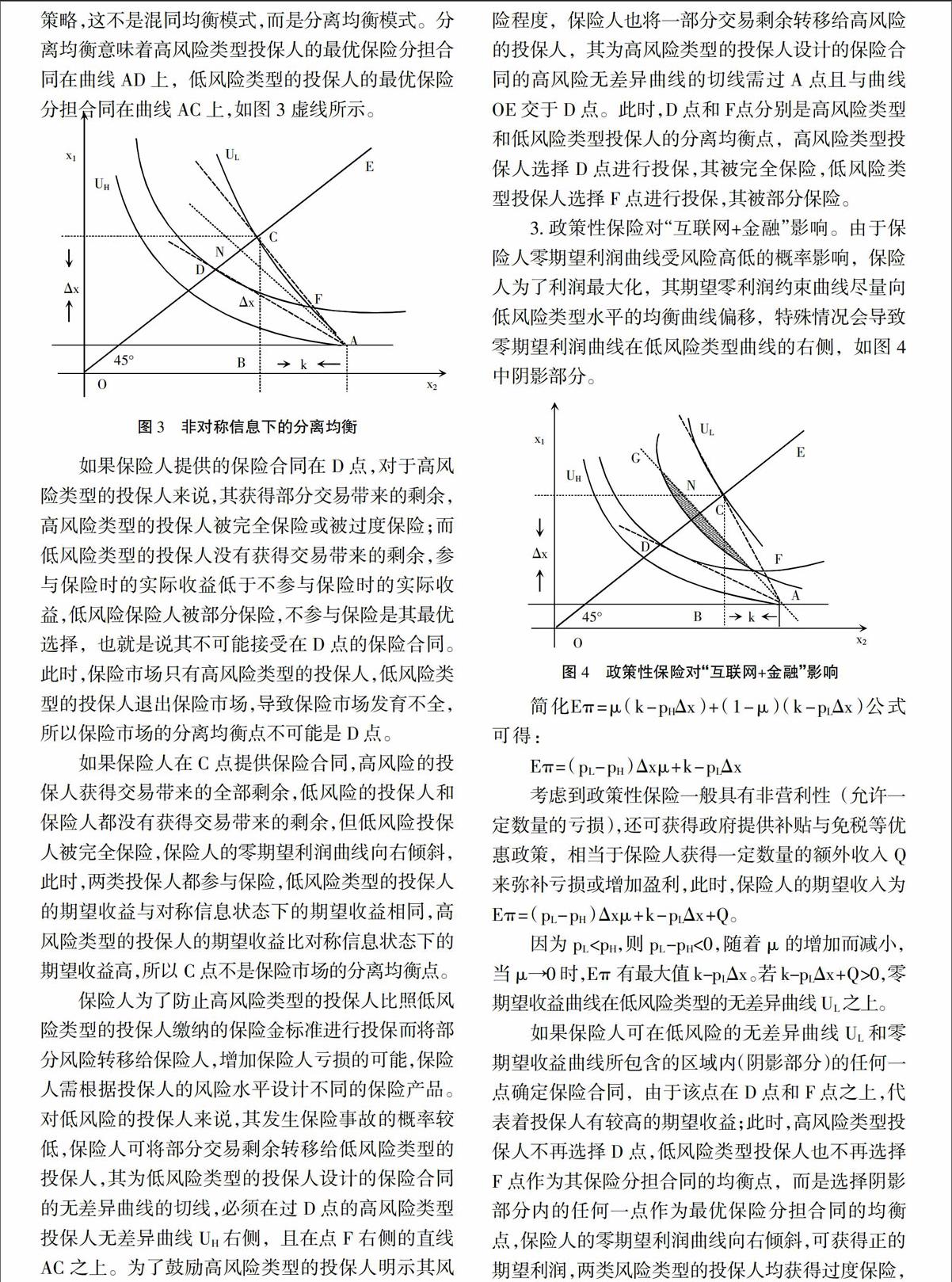

2.分離均衡時(shí)投保人的策略。在自由競爭市場的零期望利潤假設(shè)條件下,投保人不會采用統(tǒng)一的策略,這不是混同均衡模式,而是分離均衡模式。分離均衡意味著高風(fēng)險(xiǎn)類型投保人的最優(yōu)保險(xiǎn)分擔(dān)合同在曲線AD上,低風(fēng)險(xiǎn)類型的投保人的最優(yōu)保險(xiǎn)分擔(dān)合同在曲線AC上,如圖3虛線所示。

如果保險(xiǎn)人提供的保險(xiǎn)合同在D點(diǎn),對于高風(fēng)險(xiǎn)類型的投保人來說,其獲得部分交易帶來的剩余,高風(fēng)險(xiǎn)類型的投保人被完全保險(xiǎn)或被過度保險(xiǎn);而低風(fēng)險(xiǎn)類型的投保人沒有獲得交易帶來的剩余,參與保險(xiǎn)時(shí)的實(shí)際收益低于不參與保險(xiǎn)時(shí)的實(shí)際收益,低風(fēng)險(xiǎn)保險(xiǎn)人被部分保險(xiǎn),不參與保險(xiǎn)是其最優(yōu)選擇,也就是說其不可能接受在D點(diǎn)的保險(xiǎn)合同。此時(shí),保險(xiǎn)市場只有高風(fēng)險(xiǎn)類型的投保人,低風(fēng)險(xiǎn)類型的投保人退出保險(xiǎn)市場,導(dǎo)致保險(xiǎn)市場發(fā)育不全,所以保險(xiǎn)市場的分離均衡點(diǎn)不可能是D點(diǎn)。

如果保險(xiǎn)人在C點(diǎn)提供保險(xiǎn)合同,高風(fēng)險(xiǎn)的投保人獲得交易帶來的全部剩余,低風(fēng)險(xiǎn)的投保人和保險(xiǎn)人都沒有獲得交易帶來的剩余,但低風(fēng)險(xiǎn)投保人被完全保險(xiǎn),保險(xiǎn)人的零期望利潤曲線向右傾斜,此時(shí),兩類投保人都參與保險(xiǎn),低風(fēng)險(xiǎn)類型的投保人的期望收益與對稱信息狀態(tài)下的期望收益相同,高風(fēng)險(xiǎn)類型的投保人的期望收益比對稱信息狀態(tài)下的期望收益高,所以C點(diǎn)不是保險(xiǎn)市場的分離均衡點(diǎn)。

保險(xiǎn)人為了防止高風(fēng)險(xiǎn)類型的投保人比照低風(fēng)險(xiǎn)類型的投保人繳納的保險(xiǎn)金標(biāo)準(zhǔn)進(jìn)行投保而將部分風(fēng)險(xiǎn)轉(zhuǎn)移給保險(xiǎn)人,增加保險(xiǎn)人虧損的可能,保險(xiǎn)人需根據(jù)投保人的風(fēng)險(xiǎn)水平設(shè)計(jì)不同的保險(xiǎn)產(chǎn)品。對低風(fēng)險(xiǎn)的投保人來說,其發(fā)生保險(xiǎn)事故的概率較低,保險(xiǎn)人可將部分交易剩余轉(zhuǎn)移給低風(fēng)險(xiǎn)類型的投保人,其為低風(fēng)險(xiǎn)類型的投保人設(shè)計(jì)的保險(xiǎn)合同的無差異曲線的切線,必須在過D點(diǎn)的高風(fēng)險(xiǎn)類型投保人無差異曲線UH右側(cè),且在點(diǎn)F右側(cè)的直線AC之上。為了鼓勵高風(fēng)險(xiǎn)類型的投保人明示其風(fēng)險(xiǎn)程度,保險(xiǎn)人也將一部分交易剩余轉(zhuǎn)移給高風(fēng)險(xiǎn)的投保人,其為高風(fēng)險(xiǎn)類型的投保人設(shè)計(jì)的保險(xiǎn)合同的高風(fēng)險(xiǎn)無差異曲線的切線需過A點(diǎn)且與曲線OE交于D點(diǎn)。此時(shí),D點(diǎn)和F點(diǎn)分別是高風(fēng)險(xiǎn)類型和低風(fēng)險(xiǎn)類型投保人的分離均衡點(diǎn),高風(fēng)險(xiǎn)類型投保人選擇D點(diǎn)進(jìn)行投保,其被完全保險(xiǎn),低風(fēng)險(xiǎn)類型投保人選擇F點(diǎn)進(jìn)行投保,其被部分保險(xiǎn)。

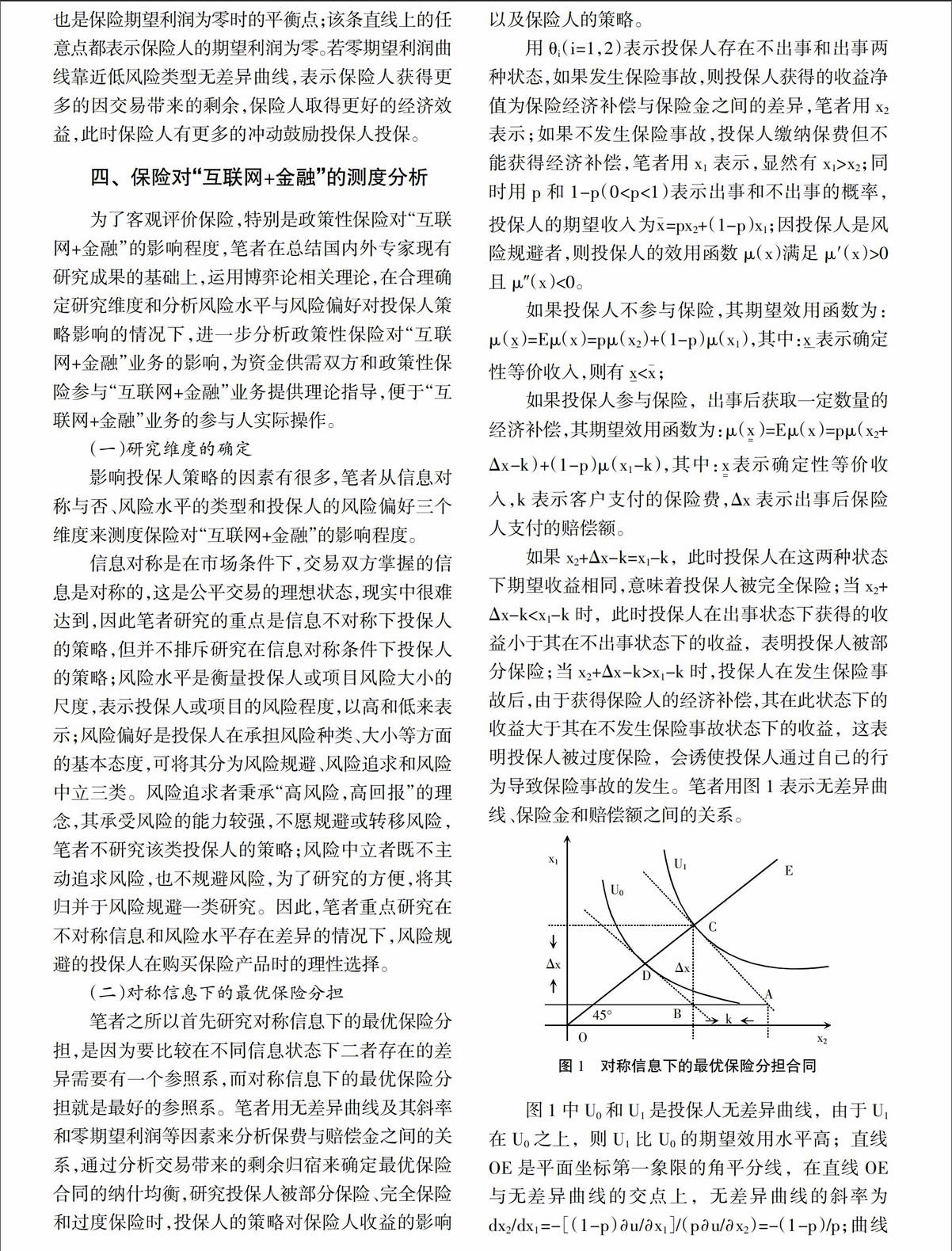

3. 政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”影響。由于保險(xiǎn)人零期望利潤曲線受風(fēng)險(xiǎn)高低的概率影響,保險(xiǎn)人為了利潤最大化,其期望零利潤約束曲線盡量向低風(fēng)險(xiǎn)類型水平的均衡曲線偏移,特殊情況會導(dǎo)致零期望利潤曲線在低風(fēng)險(xiǎn)類型曲線的右側(cè),如圖4中陰影部分。

簡化Eπ=μ(k-pHΔx)+(1-μ)(k-pLΔx)公式可得:

Eπ=(pL-pH)Δxμ+k-pLΔx

考慮到政策性保險(xiǎn)一般具有非營利性(允許一定數(shù)量的虧損),還可獲得政府提供補(bǔ)貼與免稅等優(yōu)惠政策,相當(dāng)于保險(xiǎn)人獲得一定數(shù)量的額外收入Q來彌補(bǔ)虧損或增加盈利,此時(shí),保險(xiǎn)人的期望收入為Eπ=(pL-pH)Δxμ+k-pLΔx+Q。

因?yàn)閜L

如果保險(xiǎn)人可在低風(fēng)險(xiǎn)的無差異曲線UL和零期望收益曲線所包含的區(qū)域內(nèi)(陰影部分)的任何一點(diǎn)確定保險(xiǎn)合同,由于該點(diǎn)在D點(diǎn)和F點(diǎn)之上,代表著投保人有較高的期望收益;此時(shí),高風(fēng)險(xiǎn)類型投保人不再選擇D點(diǎn),低風(fēng)險(xiǎn)類型投保人也不再選擇F點(diǎn)作為其保險(xiǎn)分擔(dān)合同的均衡點(diǎn),而是選擇陰影部分內(nèi)的任何一點(diǎn)作為最優(yōu)保險(xiǎn)分擔(dān)合同的均衡點(diǎn),保險(xiǎn)人的零期望利潤曲線向右傾斜,可獲得正的期望利潤,兩類風(fēng)險(xiǎn)類型的投保人均獲得過度保險(xiǎn),只是低風(fēng)險(xiǎn)類型的投保人獲得的交易剩余較高風(fēng)險(xiǎn)類型的投保人多。

五、研究結(jié)論與啟示

通過以上對多維信息不對稱下政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的影響測度分析可知:(1)在對稱信息下的最優(yōu)均衡依賴于保險(xiǎn)市場的競爭程度和投保人的風(fēng)險(xiǎn)類型。在自由競爭的保險(xiǎn)市場內(nèi),由于參與人之間沒有私有信息,交易不受外界因素影響,保險(xiǎn)人將交易剩余全部轉(zhuǎn)移給投保人;同理,在壟斷競爭的保險(xiǎn)市場內(nèi),保險(xiǎn)人處于優(yōu)勢地位,投保人沒有選擇保險(xiǎn)人的余地,保險(xiǎn)人沒有轉(zhuǎn)移交易剩余的意愿,保險(xiǎn)人獲得交易帶來的所有剩余。但在對稱信息狀態(tài)下,無論保險(xiǎn)市場競爭程度如何,此時(shí)保險(xiǎn)市場風(fēng)險(xiǎn)成本為零,投保人被完全保險(xiǎn);若保險(xiǎn)人知道投保人的風(fēng)險(xiǎn)類型,其會根據(jù)投保人的風(fēng)險(xiǎn)類型設(shè)計(jì)不同的保險(xiǎn)合同,讓不同風(fēng)險(xiǎn)類型的投保人自己選擇符合其需求的保險(xiǎn)合同,充分揭示其私有信息,繳納不同的保費(fèi),此時(shí)各種類型的保險(xiǎn)人都被完全保險(xiǎn)。(2)非對稱信息下不可能達(dá)到最優(yōu)均衡,但低風(fēng)險(xiǎn)類型投保人因被部分保險(xiǎn)而留在保險(xiǎn)市場。受投保人風(fēng)險(xiǎn)類型的影響,在不提高保險(xiǎn)費(fèi)率和降低保險(xiǎn)賠償?shù)那闆r下,低風(fēng)險(xiǎn)類型的投保人在發(fā)生保險(xiǎn)事故時(shí)的期望收益小于不發(fā)生保險(xiǎn)事故時(shí)的期望收益,低風(fēng)險(xiǎn)類型的投保人將退出保險(xiǎn)市場,但保險(xiǎn)市場依然還有低風(fēng)險(xiǎn)類型的投保人投保。此時(shí)高風(fēng)險(xiǎn)類型和低風(fēng)險(xiǎn)類型的投保人繳納相同的保費(fèi)且在出事時(shí)得到相同的賠償,但低風(fēng)險(xiǎn)類型的投保人被部分保險(xiǎn)。(3)降低高風(fēng)險(xiǎn)類型的投保人的概率可以使保險(xiǎn)人零期望利潤曲線向右傾斜,有可能在低風(fēng)險(xiǎn)類型無差異曲線之上,此時(shí)投保人被過度保險(xiǎn),資金安全有保證;保險(xiǎn)人存在正的期望利潤,有進(jìn)一步擴(kuò)大保險(xiǎn)規(guī)模的動力。(4)政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”業(yè)務(wù)的影響是客觀存在的。政策性保險(xiǎn)的非盈利性、政府提供補(bǔ)貼及免稅政策,使其承受虧損的能力增大,導(dǎo)致零期望利潤的曲線的斜率變小,逐步向低風(fēng)險(xiǎn)類型無差異曲線靠近,甚至處于其右側(cè)。此時(shí),各類風(fēng)險(xiǎn)類型的投保人都投保,融資規(guī)模不斷擴(kuò)大,幫助小微企業(yè)成功地應(yīng)對國際金融危機(jī)的沖擊,實(shí)現(xiàn)我國經(jīng)濟(jì)持續(xù)健康發(fā)展。

通過以上分析可得到如下啟示:(1)目前我國市場價(jià)值最高的前五大保險(xiǎn)公司的市場集中度為46.3%,前十大保險(xiǎn)公司的市場集中度為64.6%,行業(yè)整體業(yè)務(wù)競爭度不足,保險(xiǎn)業(yè)的競爭呈現(xiàn)壟斷競爭格局,在今后相當(dāng)長的時(shí)間內(nèi)都不會有重大改變。在此局面下,保險(xiǎn)人獲得交易帶來的所有剩余,投保人處于被動地位,不愿參加保險(xiǎn),保險(xiǎn)市場因低風(fēng)險(xiǎn)類型的投保人退出,導(dǎo)致高風(fēng)險(xiǎn)類型的投保人所占的比例越來越大,保險(xiǎn)人虧損的可能性也越來越大。為了改變保險(xiǎn)市場的不利局面,保險(xiǎn)人需想辦法獲得投保人的風(fēng)險(xiǎn)類型,盡量減少雙方的信息不對稱,為不同風(fēng)險(xiǎn)類型的投保人設(shè)計(jì)不同的保險(xiǎn)產(chǎn)品,力爭使各類風(fēng)險(xiǎn)類型的投保人得到完全保險(xiǎn)。(2)盡量選擇低風(fēng)險(xiǎn)類型項(xiàng)目作為可保資產(chǎn)。由于“互聯(lián)網(wǎng)+金融”領(lǐng)域的投保人是資金提供方而不是資金需求方,這與商業(yè)性保險(xiǎn)的投保人有所不同。投保人和保險(xiǎn)人是委托人,資金需求方是代理人,存在道德風(fēng)險(xiǎn)和逆向選擇的可能。互聯(lián)網(wǎng)金融平臺、投保人和保險(xiǎn)人要合理選擇資金需求方并將相關(guān)信息告知資金需求方,以便于資金提供方正確決策。當(dāng)投保人的低風(fēng)險(xiǎn)類型概率足夠低時(shí),保險(xiǎn)人零期望利潤曲線受低風(fēng)險(xiǎn)類型無差異曲線影響較大,導(dǎo)致其向右傾斜,使得零期望利潤曲線在低風(fēng)險(xiǎn)類型無差異曲線之上,此時(shí),各類風(fēng)險(xiǎn)類型的保險(xiǎn)人都獲得過度保險(xiǎn),資金安全有保障,保險(xiǎn)人也有正的期望利潤。(3)充分發(fā)揮保險(xiǎn)特別是政策性保險(xiǎn)在“互聯(lián)網(wǎng)+金融”市場的作用。商業(yè)性保險(xiǎn)能使零期望利潤曲線向右傾斜,但這需要保險(xiǎn)人有能力區(qū)分投保人的風(fēng)險(xiǎn)類型并針對投保人設(shè)計(jì)相應(yīng)的理財(cái)產(chǎn)品,條件較為苛刻。但政策性保險(xiǎn)是從國家宏觀經(jīng)濟(jì)利益出發(fā),運(yùn)用商業(yè)保險(xiǎn)原理并給予扶持政策而開辦的保險(xiǎn)。其不以盈利為目的,能盡可能地使零期望利潤曲線向右傾斜,對投保人的風(fēng)險(xiǎn)類型要求不太高,只要投保人的風(fēng)險(xiǎn)在可接受的范圍內(nèi)(投保人不一定是低風(fēng)險(xiǎn)類型)都可投保。(4)合理確定保險(xiǎn)產(chǎn)品的保險(xiǎn)金、補(bǔ)償金和政策性保險(xiǎn)人獲得的補(bǔ)貼。保險(xiǎn)金和補(bǔ)償金的比例越大,保險(xiǎn)產(chǎn)品越不受歡迎。合理確定二者比例,使其在保險(xiǎn)人和投保人均可接受的范圍內(nèi)達(dá)到均衡;合理確定政府對政策性保險(xiǎn)人的補(bǔ)貼是其正常運(yùn)營的重要前提,“互聯(lián)網(wǎng)+金融”保險(xiǎn)市場呈現(xiàn)保費(fèi)低而風(fēng)險(xiǎn)較大的特點(diǎn),保險(xiǎn)人的零期望曲線向左傾斜,虧本的可能性較大;當(dāng)其獲得政府補(bǔ)貼后,零期望曲線將向右傾斜。因此,充分發(fā)揮政策性保險(xiǎn)的作用,利用政府通過互聯(lián)網(wǎng)金融增加企業(yè)融資的契機(jī),增加小微企業(yè)融資渠道,降低其融資成本。(5)筆者主要采取博弈論的方法就政策性保險(xiǎn)對“互聯(lián)網(wǎng)+金融”的博弈分析,所得的結(jié)論具有嚴(yán)謹(jǐn)性和正確性,有一定的指導(dǎo)意義。但博弈分析只是趨勢分析,屬于定性分析,在具體操作中還存在一定的局限。如何確定投保項(xiàng)目風(fēng)險(xiǎn)的高低和投保人的風(fēng)險(xiǎn)規(guī)避程度還需進(jìn)一步研究,特別是樣本的選取及相關(guān)信息的獲取存在局限性。博弈分析等方法只是一種手段和工具,無法揭示事物的本質(zhì)和具體影響測度,需進(jìn)行實(shí)證研究以進(jìn)一步驗(yàn)證理論的正確性和適用性。

參考文獻(xiàn):

[1]李光耀,李冰琨.我國中小企業(yè)融資難對策研究[J].山西財(cái)經(jīng)大學(xué)學(xué)報(bào),2015,(4):33-34.

[2]郭振璽,楊家財(cái).中小企業(yè)融資之道[M].北京:經(jīng)濟(jì)管理出版社,2009.

[3]Schlesinger,H.The Theory of Insurance Demand[M].Handbook of Insurance,2000:131-151.

[4]Briys,E.On the Theory of Rational Insurance Purchasing in a Continuous-time Model[J].Geneva Papers on Risk and Insurance,1988,(13):165-177.

[5]王曉全,孫祁祥.背景風(fēng)險(xiǎn)對保險(xiǎn)需求的影響[J].保險(xiǎn)研究,2011,(4):108-114.

[6]王曉全,孫祁祥.投保人承若能力對保險(xiǎn)市場的影響[J].經(jīng)濟(jì)科學(xué),2012,(5):69-77.

[7]De Meza,D.and D.Webb. Advantageous Selection in Insurance Markets[J].RAND Journal of Economics,2001,(32):249-262.

[8]De Donder,P.and J.Hindriks.Does Propitious Selection Explain Why Riskier People Buy Less Insurance?[D].Working Paper,SSRN,2006.

[9]Karagyozova,T.and P.Siegelman. Propitious Selection in Insurance Markets:A Simulation Study Using Continuous Distributions[D].Working paper,University of Connecticut Law School,2007.

[10]Olivella,P.and F.Schroyen.Multidimensional Screening in a Monopolistic Insurance Market[D].Working Paper,SSRN,2011.

[11]阿里研究院.互聯(lián)網(wǎng)+:從IT到DT[M].北京:機(jī)械工業(yè)出版社,2015:23-167.

[12]馬化騰.互聯(lián)網(wǎng)+:國家戰(zhàn)略行動路線圖[M].北京:中信出版社,2015:95-117,67-76.

[13]陳有天.眾籌將成為互聯(lián)網(wǎng)主角[N].信息時(shí)報(bào),2014-05-19.

[14]王曙光,孔新雅,徐余江.互聯(lián)網(wǎng)金融的網(wǎng)絡(luò)信任:形成機(jī)制、評估與改進(jìn)[J].金融監(jiān)管評論,2014,(5):67-76.

責(zé)任編輯、校對:張?jiān)鰪?qiáng)