業(yè)績預告與股價崩盤風險

【摘要】本文獻探討了“業(yè)績預告”與股價崩盤之間的關系。研究結果表示,“壞消息”類型業(yè)績預告與未來股價崩盤風險負相關,“好消息”類型業(yè)績預告與未來股價崩盤風險正相關。本研究有利于投資者認識股價崩盤的影響因素,同時創(chuàng)新了“業(yè)績預告”的研究視角,為信息披露制度的完善和發(fā)展提供了實證依據,為如何降低我國股價崩盤風險提供了理論和現實意義。

【關鍵詞】崩盤風險 業(yè)績預告 信息不對稱

一、引言

近年來,全球市場經濟低迷,股市震蕩不定,“股價崩盤風險”成為宏微觀經濟、金融會計研究的重點。我國的證券監(jiān)管機構一直致力于不斷完善上市公司的信息披露制度,希望通過相關法律法規(guī)提高上市公司信息透明度,緩解企業(yè)投資者與企業(yè)管理層的信息不對稱情況,保護中小股東的利益。2006年制定的“深圳證券交易所上市公司信息披露工作指引第1號——業(yè)績預告和業(yè)績快報”,對主板上市公司披露業(yè)績預告做出了詳細的規(guī)定,其目的在于,提前公布業(yè)績風險,提高上市公司信息透明度,保障中小投資者利益。

一系列的企業(yè)丑聞(例如,安然事件,世界通訊事件)以及近年來與日俱增的財務風險已經吸引監(jiān)管部門、市場參與者和研究者等研究股價崩盤的原因。從Hutton et al.(2009)開始,探討企業(yè)披露質量與股價崩盤風險關系的研究絡繹不絕。前人的研究,絕大部分證據依靠強制性財務報告的質量(例如,應計盈余質量,會計穩(wěn)健性),但是沒有人關注及時的企業(yè)信息披露如業(yè)績預告對股價崩盤的影響。本文獻通過檢驗業(yè)績預告與股價崩盤的關系來彌補這個空缺。本文獻的實證分析以2004~2013年全部A股主板數據為樣本,控制了行業(yè)和年度的影響,分析了業(yè)績預告行為怎樣與未來股價崩盤風險相關。研究結果顯示,“壞消息”類型的業(yè)績預告能降低股價崩盤風險,“好消息”類型的業(yè)績預告在一定程度上增加了股價崩盤風險,但效果不是很明顯。

總之,通過對業(yè)績預告與股價崩盤風險的深入分析,本文獻增加了股價崩盤風險和業(yè)績預告管理相關的文獻。特別地,以前對信息披露的研究普遍使用事件研究法,而且聚集于研究信息披露的短期市場反應。本文獻更加關注信息披露信息下投資者心理原因導致的長期不良資本市場后果——股價崩盤。

本文獻剩余部分安排:第二部分,文獻回顧與假設發(fā)展;第三部分,樣本與基本研究設計;第四部分,實證結果與分析;第五部分,研究結論。

二、文獻回顧與假設發(fā)展

現有文獻主要從機構投資者、信息披露質量(董建萍,2016)、會計信息透明度(劉洋,2015)、投資者保護(王化成等,2014)、機構投資者(許年行等,2013)、公司避稅(江軒宇,2013;Kim et al., 2011a)、高管性別(李小榮和劉行,2012)、分析師(潘越等,2011;許年行等,2012)、管理層期權激勵(Kim et al.,2011b)以及會計信息質量(Jin and Myers,2006;Hutonet al.,2009)等方面對股價崩盤的影響因素進行了研究。然而,就其本質而言,股價崩盤風險源于管理層事前隱瞞公司重大風險和壞消息(Kim et al., 2011a),因此加強公司內部信息披露顯然有助于緩解股價崩盤風險。為此,本文試圖考察一項特定的業(yè)績預告披露,是否能夠緩解資本市場的信息不對稱程度、提高股票市場定價效率,從而抑制由于信息不對稱所導致的股價崩盤風險。

本文獻把披露類型為“首虧”、“續(xù)虧”、“預減”、“略減”、“不確定”的業(yè)績預告劃分為“壞消息”類型的業(yè)績預告。直觀地認為,公司披露“壞消息”會導致股價下跌,已有研究也表明“非利好”消息會引起負的市場反應,但這只是短期的市場反應。本文獻認為,“壞消息”類型業(yè)績預告的披露,使得管理層向投資者提前釋放了公司的經營狀況,一定程度上提高了公司信息的透明度,緩解了投資者與管理層之間信息不對稱的情況,使得投資者的投資決策更理性。而且《指引》要求的強制性披露,使得經理人出于掏空、薪酬契約以及職業(yè)生涯等動機而傾向于隱藏或推遲披露“壞消息”的情況得到緩解,從而使得“壞消息”逐漸累積最終超過臨界值而被集中釋放到外部市場,進而對股價造成極大的負面沖擊并導致崩盤的情況得到緩解,也就是說,從長期來看,“壞消息”類型業(yè)績預告的披露能降低股價崩盤風險。由此,得出假設

H1:“壞消息”類型業(yè)績預告的披露與股價崩盤風險負相關。

本文獻把披露類型為“扭虧”、“預增”、“續(xù)盈”、“略增”的業(yè)績預告劃分為“好消息”類型的業(yè)績預告。行為金融理論認為,證券的市場價格并不只是由證券內在價值所決定,還在很大程度上受到投資者主體行為的影響,即投資者心理與行為對證券市場的價格決定及其變動具有重大影響。從投資者的角度來看,“好消息”給投資者一種公司發(fā)展良好的預期,這使得投資者要求的必要報酬率也相對較高,到未來若出現一點“風吹草動”也許就“坐立不安”,拋售得更厲害,所以說會加劇股價崩盤風險。從管理層的角度來看,由于“好消息”能向市場釋放“利好”信息,短期內很可能導致股價上升,因此,即使未達到強制披露的要求,管理層也傾向于披露“好消息”類型的業(yè)績預告,即“好消息”業(yè)績預告中更多是自愿披露的。然而,業(yè)績預告只是一個合理預測,具有不確定性,而且業(yè)績預告未經審計,我們有理由懷疑“好消息”業(yè)績預告的可靠性。由于管理層的“機會主義行為”以及職業(yè)生涯考慮,管理層有動機虛報“好消息”,從而給市場參與者一個公司發(fā)展良好的假象,提高了市場參與者的預期,一旦公司真實業(yè)績浮出水面,謊言識破,便會造成投資者紛紛拋售股票以至于股票大幅下跌直至崩盤的惡果。又由于證券市場的監(jiān)管逐漸完善,對于披露信息的真實性、可靠性,管理層需要承擔法律責任,管理層的機會主義行為又在一定程度上受到法律訴訟的限制,所以本文獻認為,“好消息”業(yè)績預告的披露能增加股價崩盤風險,但是這種關系不是非常明顯。由此,得出假設

H2:“好消息”類型業(yè)績預告的披露與股價崩盤風險正相關且正相關程度較低。

三、樣本與基本研究設計

(一)樣本選擇和數據來源

文章以2004~2013年所有A股主板上市公司作為初選樣本。文中用到的股票周收益率數據來自深圳國泰安信息技術有限公司的CSMAR數據庫,其余數據均來自Wind資訊數據庫。考慮到回歸模型中被解釋變量NCSKEW、DUVOL采用的是超前一期的數據,所以本文使用的數據實際時間跨度為2003~2012年。對于初始的樣本數據,我們進行了如下的處理:第一,為了估計股價崩盤風險的數值,借鑒Jin和Myers2006)[4]的研究,剔除每家公司在每個會計年度股票收益率數據少于30周的樣本;第二,剔除金融類上市公司;第三,剔除數據缺失樣本.根據上述標準,最終“好消息”類型樣本得到8538個觀測值,“壞消息”類型樣本得到7468個觀測值。

四、實證結果與分析

(一)描述性統計

表1是主要“壞消息”類型樣本變量的描述性統計結果。NCSKEW的均值為-0.2345173,表現為左偏,這符合我們對該變量的界定。

表2是主要“好消息”類型樣本變量的描述性統計結果。NCSKEW的均值為-0.2200822,表現為左偏,這符合我們對該變量的界定。

(二)相關性分析

表3是“壞消息”類型樣本變量的皮爾遜相關性矩陣。從表3來看,表中各變量之間(除被解釋變量的兩個代理變量間)相關系數的絕對值大部分都小于0.4,這表明變量間不存在嚴重多重共線性問題。表3中顯示Ncskew、Duvol分別與PP負相關,與假設H1相符。

表4是“好消息”類型樣本變量的皮爾遜相關性矩陣。從表4來看,表中各變量之間(除被解釋變量的兩個代理變量間)相關系數的絕對值大部分都小于0.4,這表明變量間不存在嚴重多重共線性問題。表3中顯示Ncskew、Duvol分別與PP正相關,與假設H2相符。

(三)業(yè)績預告與股價崩盤風險回歸結果

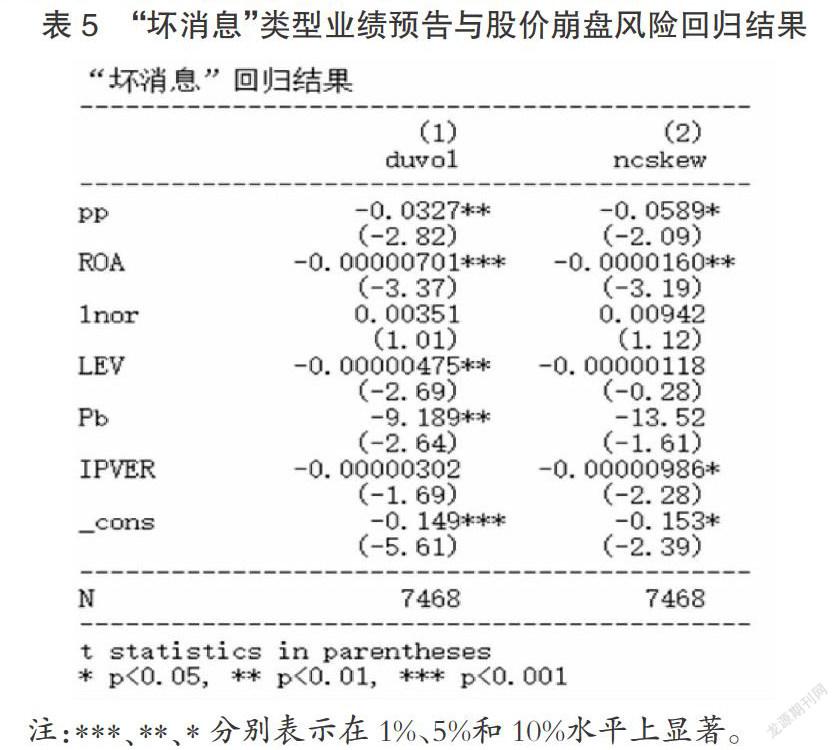

表5反應了“壞消息”類型業(yè)績預告與未來股價崩盤風險之間的關系。其中,列(1)是以Duvol作為被解釋變量進行OLS回歸的結果,列(2)是以Ncskew作為被解釋變量進行OLS回歸的結果。在列(1)和列(2)中,以Duvol、Ncskew為被解釋變量所得到的回歸結果顯示,PP分別與Duvol、Ncskew顯著負相關,表明“壞消息”類型業(yè)績預告與股價崩盤風險負相關,頒布“壞消息”類型業(yè)績預告能降低上市公司未來股價崩盤風險,與假設H1相符。

表6反應了“好消息”類型業(yè)績預告與未來股價崩盤風險之間的關系。其中,列(1)是以Duvol作為被解釋變量進行OLS回歸的結果,列(2)是以Ncskew作為被解釋變量進行OLS回歸的結果。在列(1)中,以Duvol為被解釋變量所得到的回歸結果顯示PP與Duvol顯著正相關,而以Ncskew為被解釋變量所得到的回歸結果顯示PP與Ncskew正相關,但不顯著。據統計,2008年969家上市公司頒布了業(yè)績預告,其中變臉為“壞消息”的有87家,占比約9%。2009年1108家上市公司頒布了業(yè)績預告,其中變臉為“壞消息”的只有48家,占比約4%。表明“好消息”類型業(yè)績預告與股價崩盤風險存在一定的正相關關系,頒布“好消息”類型業(yè)績預告能提高上市公司未來股價崩盤風險,但是管理層的機會主義行為受到法律訴訟的制約,其頒布的業(yè)績預告絕大部分真實可靠。與假設H2相符。

五、附加檢驗

本文獻分別對“壞消息”、“好消息”樣本模型做了異方差檢驗、多重共線性檢驗和自相關檢驗。檢驗結果表明這兩個樣本對應的模型都不存在異方差和多重共線性問題,也都不存在自相關問題。用凈資產收益率ROE替代ROA,用總資產規(guī)模SIZE替代營業(yè)收入OR,得到的結果與上述結果基本一致。

六、研究結論

本文獻分別實證分析了“壞消息”類型業(yè)績預告與未來股價崩盤風險有著顯著負相關關系、“好消息”類型業(yè)績預告與未來股價崩盤風險一定程度上存在正相關關系且這種關系不明顯。本研究有利于投資者認識股價崩盤的影響因素,同時創(chuàng)新了“業(yè)績預告”的研究視角,為信息披露制度的完善和發(fā)展提供了實證依據,為如何降低我國股價崩盤風險提供了理論和現實意義。本文獻也說明了現行的業(yè)績預告披露制度是可行的,而且現行披露的業(yè)績預告也具有一定的真實性和可靠性。因此,本文獻建議相關部門加強對信息披露制度的管理,建立更多信息披露制度來緩解信息不對稱情況,保障中小股東利益。

參考文獻

[1]Sophia J.W.Hamm,Edward Xuejun Li,Jeffrey Ng,Management Earnings Guidance and Stock Price Crash Risk,Singapore Management University,School of Accountancy Research Paper Series,September 28,2015.

[2]Houston,J.F.;Baruch,L.;and J.W.Tucker.“To Guide or Not to Guide? Causes and Consequences of Stopping Quarterly Earnings Guidance.”Contemporary Accounting Research 27(2010):143-185.

[3]Hutton,A.P.;Marcus,A.J.;and H.Tehranian.“Opaque Financial Reports,R2,and Crash Risk.”Journal of Financial Economics 94 (2009): 67-86.

[4]Ball,R.,and L.Shivakumar.“How Much New Information Is There in Earnings?”Journal of Accounting Research 46(2008):975-1016.

[5]Benmelech,E.;Kandel,E.;and P.Veronesi.“Stock-Based Compensation and CEO (Dis)Incentives.”Quarterly Journal of Economics 125 (2010):1769-1820.

[6]Penman,S.H.“An Empirical Investigation of the Voluntary Disclosure of Corporate Earnings Forecasts.”Journal of Accounting Research 18(1980):132-160.

[7]羅進輝,杜興強.媒體報道、制度環(huán)境與股價崩盤風險[J].會計研究,2014,09:53-59+97.

[8]吳戰(zhàn)篪,李曉龍.內部人拋售、信息環(huán)境與股價崩盤[J].會計研究,2015,06:48-55+97.

[9]熊家財.產權性質、股票流動性與股價崩盤風險[J].當代經濟科學,2015,01:67-77+126-127.

[10]田昆儒,孫瑜.非效率投資、審計監(jiān)督與股價崩盤風險[J].審計與經濟研究,2015,02:43-51.

[11]江軒宇.稅收征管、稅收激進與股價崩盤風險[J].南開管理評論,2013,05:152-160.

[12]江軒宇,許年行.企業(yè)過度投資與股價崩盤風險[J].金融研究,2015,08:141-158.

[13]朱敏,周磊.分析師預測準確度與股價崩盤風險——來自中國上市公司的經驗證據[J].銅陵學院學報,2014,06:39-45

[14]許年行,江軒宇,伊志宏,徐信忠.分析師利益沖突、樂觀偏差與股價崩盤風險[J].經濟研究,2012,07:127-140.

[15]周冬華,賴升東.上市公司現金流操控行為會加劇股價崩盤風險嗎[J].山西財經大學學報,2016,02:100-111.

作者簡介:賴秀玫(1992-),女,漢,廣東茂名人,就讀于深圳大學,研究方向:會計學。