園區產業的投融資規劃測算

鄒曉峰+李明陽+許悟

摘要:產業園區對經濟社會有示范效應和輻射力,是貴州經濟社會發展的關鍵。其中測算產業投融資成為關注的焦點。文章針對產業園區的產業資金需求為導向,構建了產業投融資體系,并進行參數估計、案例分析,該模型融資結構分析體現了產業投融資規劃的地方政府中的決策,參數估計定量化分析為政府招商提供數據支撐,貴陽高新區實例也顯示產業投融資測算體系操作性強。

關鍵詞:產業園區;投融資規劃;參數估計

一、引言

自2011年貴州提出“加速發展、加快轉型、推動跨越”戰略以來,產業園區一直是貴州省經濟發展的戰略關鍵,近幾年,貴州省產業園區一直呈現出加速發展的態勢,并作為社會經濟的推動引擎,也越來越體現出其經濟價值和社會價值。隨著國際國內宏觀經濟形勢的不斷變化、經濟結構的調整,國內產業園區的開發投融資以土地開發、土地經營和土地融資為重點的傳統模式受到諸多限制,如何有效推進產業投融資成為產業園區發展的新的亮點。然而,國內產業投融資的研究主要以定性化描述和相關評價為主,定量化體系不完整。嚴金海(2012)探討了高新技術開發區投融資體系的建設,其中重點從科技型中小企業的融資問題著手,研究提出,高新技術開發區的投融資體系應做好金融支持體系、投融資環境等方面的工作。郭興平、王一鳴(2011)借鑒基礎設施投融資的國際經驗,美國市政債券持續為基礎設施提供資金支持,加拿大長期有效的政府管理降低了基礎設施的融資成本,由此作者提出我國城市基礎設施建設投融資需要進一步拓寬融資渠道、健全風險管理措施和透明政府債務管理。本文將依從融資結構理論,結合參數估計的方法,搭建園區產業的融資結構測算體系框架,并以貴陽高新區為實例分析,從而增強園區產業投融資的量化程度,為園區產業投融資規劃提供參考。

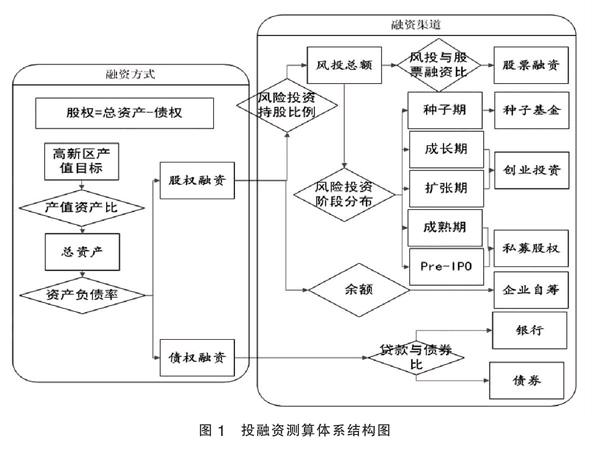

從產業園區產業發展階段的融資方式看,可以劃分為股權融資和債權融資。股權融資和債權進一步細分為融資渠道,首先從股權融資的風險投資持股比例,風險投資階段分布可以劃分為股票融資,種子基金,創業投資,私募股權和企業自籌。其次從債券融資的貸款債券比可以劃分為銀行與債券融資。梳理渠道關系、構建產業投融資結構,可得到如下投融資結構圖(見圖1所示)。

二、產業園區產業發展投融資基本參數估計

通過投融資測算體系結構對產業發展投融資進行測算的前提是對相關進行測算,因此本節重點依據各種數據來源對其中的參數進行相應的測算。

(一)資產產值率的測算

產業園區通過產業投資形成固定資產,由此形成產值,資產是產業園區的基礎。產業園區的資產和產值之間存在相對穩定的關系,因此本文用園區內工業總產值比上園區企業總資產來衡量產業園區的生產效率。同時,由于產業園區做相應的規劃,一般都會預定其產值目標,因此我們可以通過測算的資產產值率來測定產業園區資產的總需求。

根據2007~2011年度國家高新技術產業開發區的數據測算(見表1所示),全國高新區的每年資產產值率基本穩定、波動幅度較小,資產產值率在0.71~0.78之間,五年平均值為0.75。縱觀資產產值率,2009年高新技術開發區的資產產值率較2008年下降了7%,比平均值也低4個百分點,這明顯是受到美國次貸危機的影響,美國次貸危機對國內高新區的資產產值率的沖擊在2010、2011年逐漸有所恢復。

(二)資產負債率的核算

企業的資產負債率因行業、企業性質等因素而發生變化,但是從產業園區整體來看,總體的資產負債率相對穩定,根據企業融資結構均衡理論顯示,企業負債的節稅效應和負債的風險之間形成一個相對穩定的均衡點。產業園區的資產負債率測算基礎數據用的是全國高新區2007~2011年企業負債和企業資產總額作為基礎進行核算,在本文投融資測算體系用于估測產業園區融資需求中債券和股權的比例。根據測算結果(見表1所示),2007~2011年全國高新區企業資產負債率基本穩定,在0.52~0.55之間,波動范圍有限,這是銀行信貸審核資產負債率的結果,也是金融監管一致性的體現,這樣比例符合行業發展的需求。

(三)風險投資占凈資產比的估算

風險投資是高新技術企業資本的重要來源,本文用以估算風險機構在產業園區企業股權融資中的投資占比。估算風險投資的基礎數據主要來自于歷年高新區企業的統計資料和國內風險投資規模數據。

根據全國高新區風險投資比例測算表(表2所示)發現,國內產業園區凈資產中風險投資的比例不高,在1~3%之間。假如是用全部募集的風險投資資金進行估測,即假設募集的風險資本全部用于產業園區的投資,這樣現有風險投資規模與產業園區企業凈資產的比例較小,約在2%上下浮動,即便是以全部的風險投資募集額進行測算,這樣形成的風險投資募集比也不超過4%。鑒于“萬眾創業、大眾創新”的政策影響,創新創業對經濟的貢獻、風險投資的作用將會更加明顯,風險投資的比重會增加。據此,取實際風險投資占比和風險投資募集占比之間的中間值2.5%作為測算產業園區的風險投資的指標。

(四)股票融資、風險投資之間關系核算

根據風險投資的一般規律,目標企業上市是風險投資的主要退出渠道,風險投資與股票融資之間存在一定的聯動關系,因此我們比較風險投資和企業上市融資,用兩者之比來估算風險投資和股票融資合適比例。核算這一比例的基礎數據來自清科數據研究中心。

從表3所示的風險投資與股票融資比例關系看出,2008~2012年我國風險投資與股票融資之間關系極其不穩定,這可能是由于上市融資經常隨著股市行情變化而變化,其中2008年與2011年的比值基本一致,2009、2010兩年值超過4,是平均值的兩倍左右,最差的是2012年僅為0.97,不足平均值的一半。綜上,我們選用這五年的平均值作為估計值。

(五)債權融資結構估算

債權融資有效途徑有銀行貸款和企業債券兩種形式,我國還是以銀行貸款為主的間接融資的金融體系,與美英等發達國家相比,我國金融體系呈現出過于偏重間接融資、直接融資發育不全。因此,我們把銀行貸款與企業債權之比當作債權融資結構的指標,并引用2008~2012年的中國統計年鑒的相關數據。

從表4所示對照分析貸款余額和企業債權發行額之間關系看出,我國確實存在偏重間接融資,債券融資的比重基本微不足道,企業債券僅為銀行貸款的3.3%,這種情況遠低于發達國家的比重關系。

三、產業園區投融資規劃案例分析

通過本文第二節的參數估算,為了進一步驗證所設計的產業園區投融資測算體系的科學性和合理性。本文選用貴陽高新技術開發區作為研究對象,結合貴陽高新區的產業園區的具體情況和基本數據,進行實例分析,為其他類似的經濟技術開發區和高新技術開發區提供參考,有助于相應的產業園區進行規劃和設計其投融資方案。

(一)案例背景

貴陽國家高新技術產業開發區位于貴州省貴陽市,是全國52個國家高新技術開發區之一,也是貴州省唯一的國家級高新技術開發區。近年來,高新區始終堅持把發展民營經濟作為區域市場的主力、產業提升的基本動力和區域競爭力增強的基礎力量,不斷強化措施,加強引導服務,優化發展環境,使民營經濟走上“快車道”。先后獲批“國家大數據引領產業集群創新發展示范工程”、“國家科技服務業區域試點”等十五個國家級試點示范。在全國國家級高新區增比進位中由62位躍升到43位。立足于金陽科技園,貴陽高新區近年來全力建設和打造沙文生態科技園,進行基礎設施建設的同時,如何有效的引導產業的發展,成為貴陽高新區投融資規劃的關鍵之一。

(二)案例估算

結合第二節的參數估計結果,依據貴陽國家高新區十二五規劃的工業總產值的目標對投融資測算體系進行估算。十二五期以600億為工業產值的發展目標,在2010年66.5億元的基數上,按照固定增長率進行等比測算,產值年均需要增長55.3%,由此可以估測規劃期各年的產值目標,運用投融資測算體系的參數估計結果,計算出各年度的產業融資需求,結果見表5所示。

(三)案例結果分析

從產業園區投融資體系估算應用案例結果來看,我們將討論其中融資規模和融資結構。

一是,融資規模分析。從演算過程來看,貴陽高新區的融資規模主要取決于其產值目標,所測算的股權融資和債權融資,以及風險投資、股票、企業自籌、銀行貸款、債券等多種融資渠道資金,這些結果能夠幫助產業園區管委會更加便捷地開展財政預算,同時在掌握地區融資渠道的金融機構服務規模情況下,還能進一步估計金融服務機構的數量,這利于產業園區規劃金融服務體系。例如,在2007~2012年之間,我國債權發行的平均規模為17.3億元左右,結合貴陽高新區2015年72.4億元的債權融資需求,我們可以估算所需企業債權發行次數,大約為72.4/17.3≈4次。

二是,融資結構分析。從不同融資渠道對照來看,企業自籌和銀行貸款比重較大,股票、債券、風險投資等其他融資渠道相對較小,但是這些融資渠道仍然需要關注,它們是融資結構的主要構成之一。根據融資體系測算方法,我們大致估計出貴陽高新區的產業投融資需求極其結構,雖然僅僅考慮其作為高新技術開發區的特征,未考慮其地域特征和發展階段特征,但是這種方法測算的融資結構體系至少能夠吻合國內經濟的基本趨勢,至于地域特征和發展階段特征可以在進一步研究中對相應的參數和結果進行修正。

四、結論與政策建議

經過搭建投融資估算體系、參數估計和案例分析,本文形成如下結論。

第一,產業園區的投融資規劃核心是資金統籌。本文以產業園區的產業發展資金形成資產作為切入點,重點對融資結構和融資渠道進行探析,主要目的是為政府的宏觀規劃服務,利于確定合理的區域金融發展規劃。

第二,產業投融資測算有利于與基礎設施投融資有機結合,產業園區開展基礎設施和產業發展的投融資規劃,兩者互為依托,基礎設施投融資是基礎,產業投融資是目的。對此,本文基于國內相關數據,通過構建參數估計的測算體系對產業發展中資金需求渠道結構進行定量化研究,為地方政府產業發展和夯實金融服務體系提供區域宏觀性指導。

第三,產業投融資測算體系具有一定的適應性。通過貴陽高新區的案例演示,本文清晰直觀地估算出各融資渠道的資金規模,并對相應的因素進行因子分析,這種方法具有直觀性,充分吻合國內各融資渠道的金融服務體系的潛力,具有一定的普適性。

第四,產業投融資測算可以根據應用適當調整相應的參數和事項。在具體應用本文所演示的產業投融資測算體系可以根據具體情況進行修正,比如結合地域金融發展特征,修正各種融資渠道的結構和比例,結合測算對象的發展階段特征因素結構變化因子,為了應用本文所用的測算體系還可以進一步考慮結構性變化。

參考文獻:

[1]郭朝先,劉艷紅,楊曉琰,王宏霞.中國環保產業投融資問題與機制創新[J].中國人口·資源與環境,2015(08).

[2]綦魯明,張亮.美、英、日高新技術產業投融資模式比較及其對我國的啟示[J].經濟管理,2009(07).

[3]趙麗婭.國內外高新技術產業投融資比較研究[J].經濟與社會發展,2009(10).

[4]李正雄,杜濤. 我國高新技術產業投融資問題探析[J].經濟問題探索,2005(07).

[5]嚴金海.高新技術產業開發區投融資體系建設初探[J].中國管理信息化,2012(03).

[6]黎春燕,李偉銘,劉騁.后發地區高新技術產業扶持政策建設研究——以海南省投融資、財稅、人才和產學研政策為例[J].科技進步與對策,2012(15).

[7]鄒曉峰.基于產業特征的民族地區投融資平臺建設方向——結合國內的制度演變和成功經驗[J].貴州民族研究,2012(06).

[8]鄒曉峰,許悟.基于政府視角的高新區園區開發投融資規劃線性規劃[J].中國集體經濟,2012(25).

[9]趙玉林,危平,魏龍,李曉霞,呂曉蔚. 高新技術產業投融資體系的構建[J].武漢工業大學學報,2000(05).

[10]顧婧,田曉麗.基于熵理論的高新技術企業投融資績效評價[J].統計與決策,2013(18).

[11]王麗莎,馬登雨.建立新的投融資機制 促進高新技術產業發展[J].理論學刊,2001(01).

[12]高正平,李煒光.完善我國投融資體制發展高新技術產業[J].現代財經-天津財經學院學報,1997(06).

[13]郭興平,王一鳴.基礎設施投融資的國際比較及對中國縣域城鎮化的啟示[J]. 上海金融,2011(05).

[14]許悟.開發區建設與產業投融資規劃的應用研究[D].貴州財經大學,2013.

*本文受到國家自然科學基金 (71061003, 71210307032) 、貴州省科學技術廳貴州財經大學軟科學研究聯合基金項目(黔科合LH字[2014]7247)、貴安新區發展專項課題“貴安新區投融資體系研究”的資助。

(作者單位:貴州財經大學)