國防軍工行業股票收益率的影響因素分析

謝思蕊

【摘要】本文從微觀角度對我國26家國防軍工行業上市公司的股票收益率進行了實證研究,結果表明凈資產收益率、營業收入增長率對股票收益率有正向的顯著性影響,現金及現金等價物凈增加增長率、股權集中度和交易量對股票收益率有負向的顯著性影響。

【關鍵詞】股票收益率 多元回歸 國防軍工

一、選題背景及意義

隨著中國強軍改革進程的不斷加快,社會各界普遍對軍工改革持有良好預期,證券市場上國防軍工板塊股票也受到投資者的持續關注,投資者們希望后續國防科技技術的創新和軍民融合發展戰略的實施能夠給國防軍工行業股票帶來較大的上升空間,以獲取一定的投資收益。

研究國防軍工股票收益率的影響因素具有重大意義。從理論的角度看,隨著時代的變遷與發展,影響股票收益率的因素在不斷發生著變化,因此結合時代發展與經濟發展的現實情況來考慮股票收益率的影響因素是很有必要的。從實踐的角度看,研究其股票收益率的影響因素可以幫助投資者更好地分析股價出現波動的原因,進而根據影響股價收益率的各種因素的變動及時調整自身的投資策略。此外,分析影響股票收益率的因素可以幫助國防軍工行業公司根據改革措施和自身經營戰略選擇最優的財務管理結構與模式來實現股東權益最大化的目標,這也為企業進行資產重組提供了有力的支持。

二、文獻綜述

(一)國外學者關于影響股票收益率因素的研究

國外早期對影響股票收益率的因素的分析最具代表性的就是資本資產定價模型,但該模型的眾多假設在現實生活中無法滿足。Ross(1976)在CAPM模型的基礎上提出APT模型,將股票收益率的大小表示為多種因素共同作用的形式。Fama,French(1992)研究了貝塔系數、賬面市值比、公司規模、市盈率等因素對上市股票收益率的影響并提出了三因素資本資產定價模型。

近幾年來,國外學者有了更深層次的研究。David、Olivier和Mark(2014)采用帶動量收益曲線和條件期限差額的多元協方差模型分析了利率和股票收益率之間的關系,結果表明長期利率是決定股票收益率的關鍵因素而短期利率和股票收益率并沒有顯著的相關關系。Muhammad、Arslan和Andan(2014)選取51家KSE100指數成分股公司2004年至2012年的數據研究了影響股票收益率的因素的持續性和波動性,結果表明資產周轉率在不同行業間存在波動率,而股東乘數和凈利率在不同行業間的波動性不明顯。

(二)國內學者關于影響股票收益率因素的研究

國內學者對影響因素的分類上可分為宏觀因素與微觀因素兩個方面。在宏觀因素方面,大多數學者選取的指標主要包括GDP、通貨膨脹指標、利率、匯率等等,比如顧鵬(2014)采用A股市場的日度數據為樣本研究了宏觀經濟沖擊對股票收益率的影響,結果表明工業增加值和生產者物價指數會對上海和深圳主板市場股票收益率產生顯著影響。在微觀因素方面,多數學者會選取傳統財務指標或向傳統三因素模型中加入其余變量來進行分析,比如段愛祥、田成功(2014)選取多項微觀指標并在此基礎上建立多元線性回歸方程探究了解釋國際石油公司股票收益率的較理想數學模型,結果表明成長能力因子和盈利能力因子對股票收益率正向影響顯著。

三、研究設計

(一)樣本數據及來源

本文采用申萬一級行業國防軍工板塊的26家上市公司為樣本。樣本期間為2011年一季度至2015年三季度,總樣本容量為494,數據皆來自于同花順數據庫。

(二)變量的選取和模型初始設定

1.被解釋變量。本文選取季度除權股價收益率為被解釋變量,其中股價選取的是每家公司季度末的除權價格。

2.解釋變量和初始設定。本文的9個解釋變量可分為財務指標、股票交易情況和公司股權結構三個方面,具體指標見表1。

表1 解釋變量及初始假設

■

四、實證檢驗及分析

(一)平穩性檢驗

為了防止偽回歸現象,不能不在回歸之前進行平穩性檢驗。本文用Eviews8.0對各變量進行了檢驗,發現所有變量都是平穩的。

(二)相關性檢驗

在多元回歸模型中,如果各變量間存在顯著的多重共線性,會使回歸結果失真。本文采用SPSS軟件對各解釋變量進行相關性分析的結果列示在表2當中。

表2 解釋變量的相關性檢驗結果表

■

從表2中可以看出,代表公司盈利能力的指標之間的相關性程度較高,反映公司成長能力的指標之間的相關性也是不可以忽視的,因此本文引入逐步回歸法來解決變量之間存在多重共線性的問題。在采用SPSS軟件對上述10個解釋變量進行逐步回歸的基礎上,考慮到變量之間的相關性影響,本文最終選用凈資產利潤率、現金及現金等價物凈增加比率、營業收入增長率、股權集中度和成交量作為本文的解釋變量建立多元回歸方程,方程形式如下:

■

(三)回歸方程的構建與分析

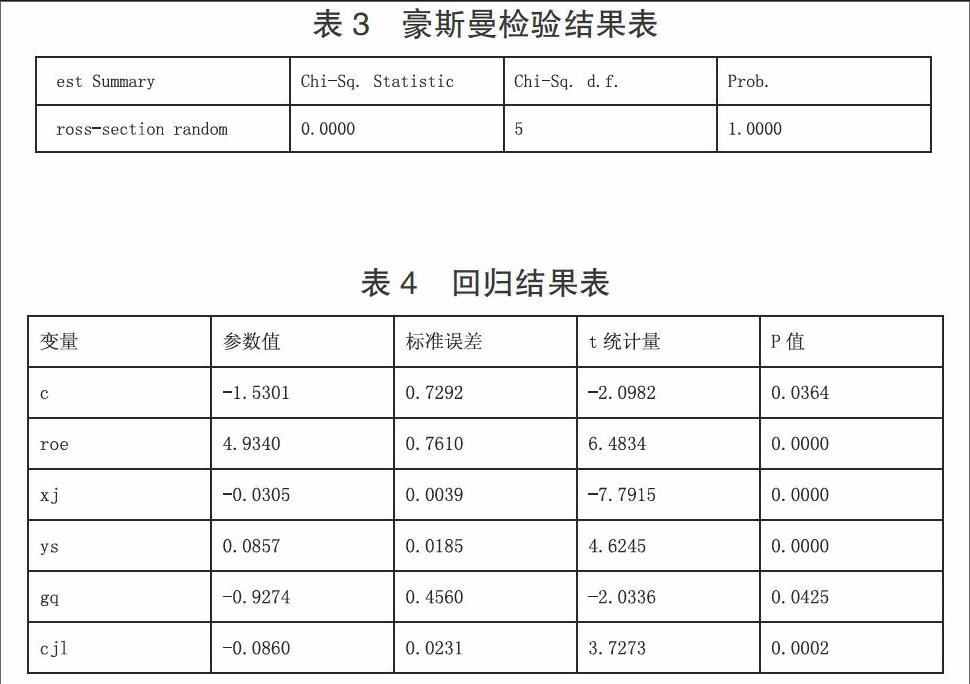

考慮到本文采取面板數據作為樣本進行回歸,Eviews6.0軟件中的豪斯曼檢驗可以幫助判斷模型是采用固定影響模式還是隨機影響模式,檢驗結果列示在表3當中:

表3 豪斯曼檢驗結果表

■

從表3中可以看出,回歸方程應采用隨機影響形式,回歸結果列示在表4當中:

表4 回歸結果表

■

從表4中可以看出,5個解釋變量都不能不被認為對股票收益率具有顯著性影響,具體分析如下:

(1)凈資產利潤率對股票收益率具有正向影響,一家公司凈資產利潤率越高,其股價上升的空間越大,投資者能夠獲得更高的收益。

(2)現金及現金等價物凈增加增長率對股票收益率影響為負,一家公司現金流凈流入越多,其股價未來上升的空間越小,能夠給投資者帶來的收益越少。

(3)營業收入增長率對股票收益率影響為正,營業收入增長得快說明該公司經營業績有較強的增長潛力,投資者預期未來會獲得更多的回報而購入股票。

(4)股權集中度對股票收益率具有反向影響,第一大股東股權占比越高,其對公司控制程度越高,公司股權分散度越低,大股東很容易就會因為自身利益來侵占中小股東權益。

(5)成交量對股票收益率的影響為負,這與模型初始設定略有偏差,可能是因為股票成交量越大說明該股票所面臨的流動性風險越小,投資者更容易找到對手方成交,因此股票無風險溢價就會降低。

五、結論與建議

本文對滬深兩市上市的26家國防軍工行業公司股票收益率影響因素進行了實證檢驗,檢驗結果表明凈資產收益率、現金及現金等價物凈增加增長率、營業收入增長率、股權集中度和交易量都對股票收益率有著顯著影響,其中凈資產收益率、營業收入增長率對股票收益率影響為正,其余三個變量對股票收益率影響為負。

在資本市場日趨成熟和軍工改革不斷推進的情況下,國防軍工行業類公司應做好價值管理工作,關注反映公司盈利能力和成長能力的關鍵指標,避免一股獨大現象的出現,切實保護投資者的利益。投資者也應重視企業所披露的相關指標數值和股票交易情況,從企業內在價值出發做好風險防范工作,做到理性分析,理性投資。

參考文獻

[1]Ross S A.The arbitrage theory of capital asset pricing[J].Journal of Economic Theory,1976(13): 341-360.

[2]Eugene F.Fama,Kenneth R.French.The cross-section of expected sock returns[J].Journal of Finance,1992(47):427-465.

[3]David A.Volkman,Olivier J.P.Maisondieu Laforge,Mark Wohar.The conditional influence of term spread and pattern changes on future equity returns[J].Applied Economics,2014(46):913-923.

[4]Muhammad Mubin,Arslan Iqbal,Adnan Hussain. Determinant of return on assets and return on equity and its industry wise effects:evidence from KSE(Karachi Stock Exchange)[J].Research Journal of Finance and Accounting,2014(15):148-157.

[5]顧鵬.宏觀沖擊與股票收益率——基于日度數據的分析[J].財經問題研究,2014(10):66-71.

[6]段愛祥,田成功.石油公司股票收益率影響因素的實證研究[J].中國石油學會石油經濟專業委員會第三屆青年論壇文集[M].北京:中國石油協會.2014.