中小企業融資問題實證研究

湯雪婷

【摘要】近年來,中小企業融資所面臨的形勢愈發嚴峻,其融資難問題也一直備受社會各界關注。本文提出了與中小企業融資問題有關的四大假設,進行相關性和回歸性分析并建立了多元線性回歸模型,針對研究結果對中小企業融資問題提出合理建議。

【關鍵詞】中小企業 融資 多元線性回歸模型

一、引言

研究表明,不論是中小企業還是大型企業,內源融資在眾多融資方式中都是最為方便的融資方式。因此,這一融資方式受到很多企業的青睞。對于初始期的企業而言,內源融資是其主要資金來源,但隨著企業的發展,外源融資也成為企業依賴的一種融資方式。

外源融資包括負債融資和股權融資。其中對于中小企業而言,負債融資具有更大的優勢。因此,負債融資是中小企業常用的融資方式。但數據顯示,中小企業流動負債占總負債的比重在90%左右,說明企業主要以流動負債來進行融資,融資所獲取的資金存在穩定性問題,而且企業面臨較大的償債壓力。在負債融資的渠道方面,中小企業也存在一些劣勢。相比較大型企業而言,中小企業獲得商業銀行貸款的概率更小。

因此,中小企業在融資方面所面臨的形勢非常嚴峻。本課題針對中小企業融資問題進行實證研究,分析影響中小企業融資的因素并給出合理建議。

二、實證研究

(一)提出假設

負債融資是中小企業最常用的融資方式,因此本文用資產負債率來衡量企業的融資能力,資產負債率在一定范圍內越大,說明企業融資能力越強。

假設一:中小企業的盈利能力與企業融資能力負相關。企業融資分為內源融資和外源融資,企業盈利能力的提高,會增加企業的未分配利潤和現金流。企業內源融資增加的同時,對外源融資的需求便會相對減少,所以,外源融資能力也會相對下降。

假設二:中小企業資產的擔保價值與企業的融資能力正相關。與股權融資相比,負債融資需要付出一定額外的成本,而當企業可抵押物價值越高時,負債融資所需要付出的成本越小。這是因為企業的擔保價值越高,企業償債能力越強,債權人收回貸款的可能性也就越大,在此情況下,債權人所承擔的風險減小,企業的負債融資成本降低,融資能力便會隨之提高。

假設三:中小企業的成長性與企業融資能力正相關。企業成長性越大,便傾向于選擇高風險高收益的股權融資,但由于中小企業在股權融資方面缺乏有效的途徑,于是,便會尋求更多的負債融資。因此,中小企業成長性與企業融資能力成正相關。

假設四:中小企業的速動比率與企業融資能力負相關。速動比率可以用來衡量企業短期償債能力的強弱,速動比率越高,企業流動性越強,進而會增加企業的資金運營能力,為企業提供更多的資金支持,減少對外源融資的需求。相對而言,企業的融資能力便會下降。

(二)變量設定

解釋變量:盈利能力(ROA)=當年凈利潤/平均總資產;資產的擔保價值(AGV)=(固定資產凈值+存貨)/總資產;公司成長性(Growth)=(本年主營業務收入-上年主營業務收入)/上年主營業務收入;速動比率(QR)=(流動資產-存貨)/流動負債。被解釋變量:資產負債率(AL)=期末總負債/期末總資產;控制變量:公司規模(SIZE)=期末總資產的自然對數。

本文所選數據來自于國泰安中小企業板,剔除數據不完整和特殊行業的樣本,最終樣本數據為709家。

(三)建立模型

ALi=β0+β1ROAi+β2AGVi+β3Growthi+β4QRi+β5SIZEi+εi

(四)結論分析

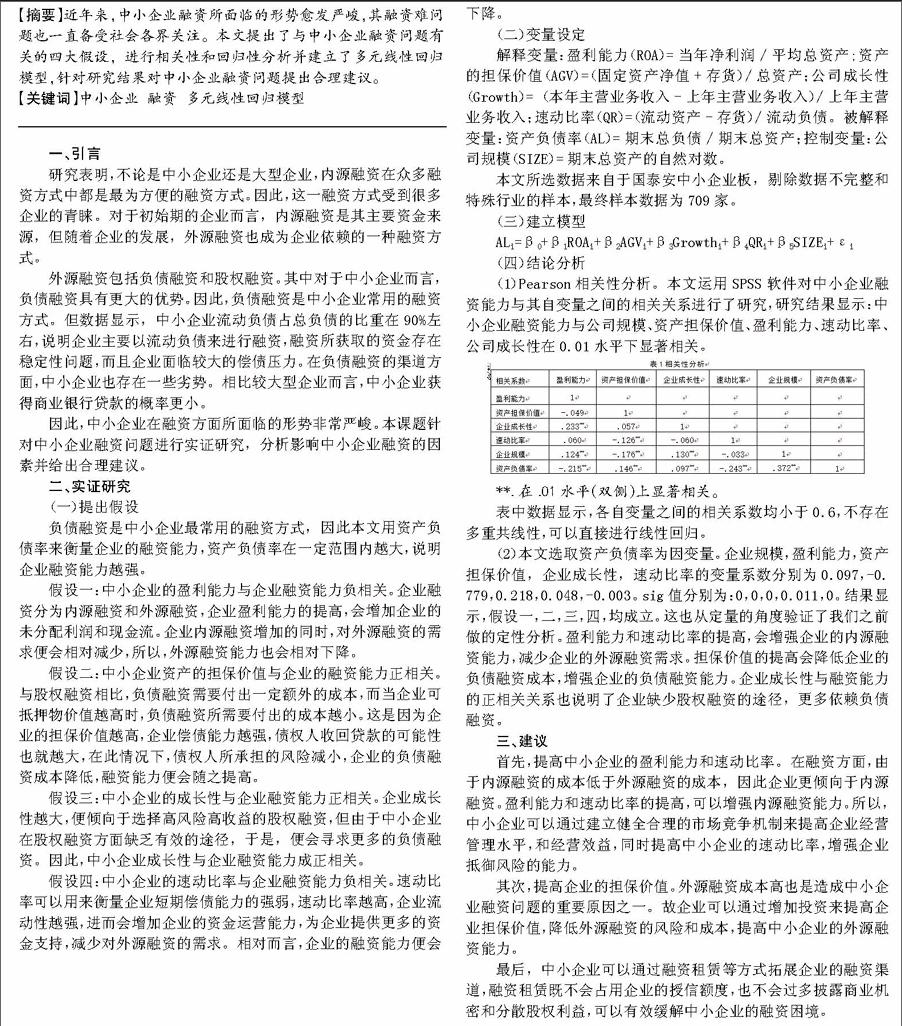

(1)Pearson相關性分析。本文運用SPSS軟件對中小企業融資能力與其自變量之間的相關關系進行了研究,研究結果顯示:中小企業融資能力與公司規模、資產擔保價值、盈利能力、速動比率、公司成長性在0.01水平下顯著相關。

表中數據顯示,各自變量之間的相關系數均小于0.6,不存在多重共線性,可以直接進行線性回歸。

(2)本文選取資產負債率為因變量。企業規模,盈利能力,資產擔保價值,企業成長性,速動比率的變量系數分別為0.097,-0.779,0.218,0.048,-0.003。sig值分別為:0,0,0,0.011,0。結果顯示,假設一,二,三,四,均成立。這也從定量的角度驗證了我們之前做的定性分析。盈利能力和速動比率的提高,會增強企業的內源融資能力,減少企業的外源融資需求。擔保價值的提高會降低企業的負債融資成本,增強企業的負債融資能力。企業成長性與融資能力的正相關關系也說明了企業缺少股權融資的途徑,更多依賴負債融資。

三、建議

首先,提高中小企業的盈利能力和速動比率。在融資方面,由于內源融資的成本低于外源融資的成本,因此企業更傾向于內源融資。盈利能力和速動比率的提高,可以增強內源融資能力。所以,中小企業可以通過建立健全合理的市場競爭機制來提高企業經營管理水平,和經營效益,同時提高中小企業的速動比率,增強企業抵御風險的能力。

其次,提高企業的擔保價值。外源融資成本高也是造成中小企業融資問題的重要原因之一。故企業可以通過增加投資來提高企業擔保價值,降低外源融資的風險和成本,提高中小企業的外源融資能力。

最后,中小企業可以通過融資租賃等方式拓展企業的融資渠道,融資租賃既不會占用企業的授信額度,也不會過多披露商業機密和分散股權利益,可以有效緩解中小企業的融資困境。